各位投资者:

我们在今年元旦节发出了今年的第一封公开信。当下正值年报和一季报结束的季节,结合本次一季报情况,我们认为非常有必要和大家再进行一次深度的交流沟通。于是,我们发出今年的第二封公开信。

首先,借这个机会,跟大家传达目前机械行业21Q4和22Q1经营情况。

整体来说,相比于Q4,继续处在下行趋势中。当下面临的最大挑战是:

(1)成本端上升,毛利率普遍下行;(2)终端需求萎缩,规模效应无法得以显现;(3)出口挑战面临多重压力。

这次1季度没有亮点吗?当然也不是。我们看到了

制造业的结构转变轨迹,锂电设备、光伏设备、半导体设备增速依旧位列三甲

;我们看到了

制造业一批优秀的企业的增长韧性,在行业下行时依然能保持增长

;我们看到了

低迷了多年的原材料开采行业的复苏

,

我们还看到了一些持续播种的企业,持续投入研发和新产品的布局上,祈获来年丰收。

其次,我们也尝试解答大家众多疑惑。从去年3季度开始,不少投资者正在远离制造业,远离中游。

我们一直倡导大家通过观测机械行业的中观,去更加平衡的体会宏观和微观。这种感觉,是十分美妙的。

比如,我们可以通过观测挖机的开工和前瞻销售情况,真实反映基建和房地产的真实开工情况,我们可以通过观测通用自动化的订单状况,反映制造业的需求。就像我们在16年底最底部推荐工程机械,21年8月份顶部跟大家提示通用自动化行业的风险一样,这一切源于研究和分析体系。

我们看到机械行业的整体配置比例从过去的4-5%,下降到了1季报的2-3%的区间,我们做了统计,

目前机械行业50%的个股估值水平击穿了历史最低估值的下限,70%的个股估值水平位于历史估值分位的30%以下

。大家过去曾经建立起来的对制造业的信心和体系也正在发生改变,是什么因素导致了大家这么大的变化?

诚然,相比于4个月前。我们面临的挑战更大,宏观环境更加复杂。

我们经常鼓励对口小伙伴,可能我们正在经历20年来最富有挑战的外部环境。15-21年其实发生了2次比较明显的成本危机,但是最后都化解了,有一个很重要的前提是需求还能稳住。就包括2002-2006年,大宗商品价格也在历史高位,制造业不仅未受损,反而利润率新高,主要原因是他是自下游到上游驱动的需求驱动逻辑。

本轮不是,是供给端的逻辑,大多数上游产业,煤炭、原油、大宗商品、船舶制造等,在06年以后就持续的落后产能,经历了16年以来持续的供给侧改革,供给端剧烈收缩。

所以我们看到了需求温和复苏下的价格

却

高企,这是此前大家的分析体系里不曾有过的。

机械行业以前也很少碰到。

再加上,疫情对消费端的影响,最终传导到消费品制造业。

制造业很困难,在当下的环境中,确实如此。疫情的冲击,供应链成本的冲击,需求的冲击,海运的冲击等等。站在当下,是继续选择悲观,还是乐观的起点,这是一个值得深思的话题。

结合当下,我们对机械行业进行展望,有几点思考和大家分享。

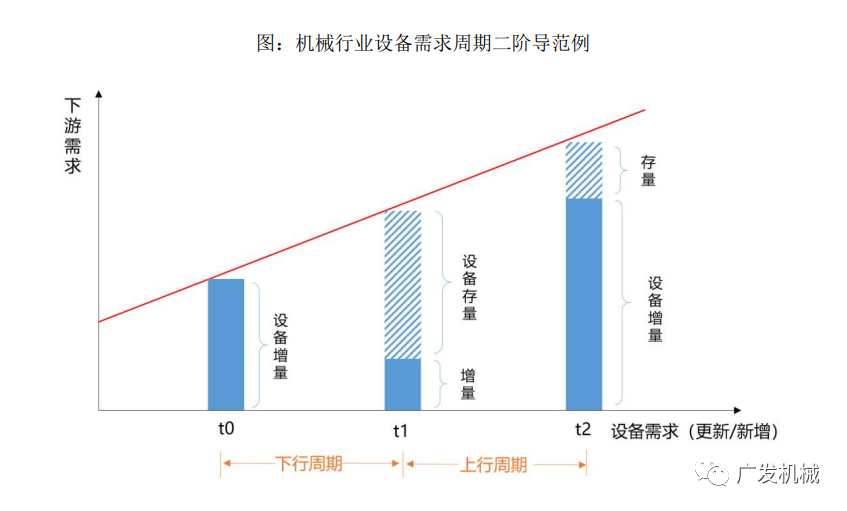

机械研究员本身不能惧怕二阶导。

我们干着最累的活,比如徒手扒产能,承受着最大的波动。其实,这些波动本身都是产能规律作祟。听过我们做行业框架培训的小

伙伴可能知道,我们有一套比较完备的产能框架体系。对于专用设备行业适用,实际上对于所有的子版块都受用。2017年,不会有人相信挖掘机能到34万台的。就

跟今天,不会有人相信石油公司还会扩产一样。

因此,抓住顺应产能周期规律的领域是第一要务。产能的弹性高度,往往取决于下行周期中的收缩力度。

第二、先进制造业势在必行,正改变着我们的制造业体系

本次一季报中,最亮眼的板块是专用设备板块。

从收入增速看,Q1锂电设备(+132%)、半导体设备(+66%)、光伏设备(+55%),从利润增速看,锂电设备(93%)、半导体设备(51%)、光伏设备(54%)。

5年前,我们讲制造业,更多聚焦在家电、汽车、消费电子等行业,但是最近几年,我们从机械行业的演变上,看到了很真实的制造业升级的案例。下游产业进入到了技术推动领域,产品力可以和国际大品牌比肩,研发投入远超海外。

以电动车产业、光伏产业、半导体产业为内核的先进制造业正在成为重要的力量,也改变了制造业的需求结构。这也是为什么,大家发现在通用制造普遍下行时,优秀企业还能保持高增长。

第三、需求是有周期的,但是企业长期竞争力是持续累积的

制造业有需求有周期波动,就像我们绘制的图形一样,制造业需求是波动式上升的,但是我们观测历史上的制造业周期下来,总体来说是牛长熊短,基本上3-4年一个小周期波动,8-10年一次大周期波动。

每次都能持续创新高,因为我们的制造体系,工业产值规模在持续创新高。

而我们观测股价也是如此,每一次的小周期底部都是股价最佳的时机。

本轮从去年7-8月至今,已经调整了9-10个月,在历史上最漫长的一次下行周期中,也已经过半。

抛开需求周期波动,我们更加想强调的是企业的产品竞争力,

20-21年这一轮,我们发现大量的细分赛道企业,开始在高端产品领域布局,去调整过去10年无法企及的领域。

因此,我们认为需求周期的波动是短期的,但是企业的长期竞争力是会持续累积的。

比如工控、减速机、激光器、控制系统、数控机床、数控刀具等核心零部件领域,一批优质的企业已经在逐步积累竞争优势。

最后,我们做个简单总结。

财务数据反映的是历史经营状态,

面向未来,我们仍然对中国制造业有信心,信心来自于持续的研发、持续的产品迭代。

近期我们和一批优秀的企业家交流沟通下来,大家是有信心的,选择在行业低迷时继续做产品研发,继续做新品推广。

含泪播种的人,一定会含笑收获。我们继续和大家共勉。

广发机械团队

2022年5月4日

风险提示:

下游投资需求的回落;行业竞争加剧;原材料成本波动。

免责声明:

完整的投资观点应以广发证券研究所发布的完整报告为准。完整报告所载资料的来源及观点的出处皆被广发证券认为可靠,但广发证券不对其准确性或完整性做出任何保证,报告内容亦仅供参考。在任何情况下,本微信号所推送信息或所表述的意见并不构成对任何人的投资建议。除非法律法规有明确规定,在任何情况下广发证券不对因使用本微信号的内容而引致的任何损失承担任何责任。