本篇是7月表韭全球资产配置、表韭量化指增精选,这两个基金投顾组合的月报。

一觉醒来,郑钦文历史性夺冠,实在是太牛逼了,如果后续线性发展,可能成为最具影响力的中国女子运动员......刚才男乒决赛,樊小胖也赢了, 俺也看了,

边看边写的这篇,有错别字请见谅哈。

......

回过头看7月的话,可能是全年来说,最重要的一个月份,美国大选的选情、中东等地区的地缘政治秩序等,发生了重大变化,但从全球大类资产的角度来看,

最重要的是两件事

:

第一件事,是东方大国的三中全会胜利召开,并给出了明确的改革方向;

第二件事,是全球市值最大的美股七巨头当中的六只个股,发布了二季度财报,仅脸书的财报超预期,其他均低于预期或未能超预期。

为什么这么说呢,我们一直说,股价=盈利×估值,而把估值用无风险利率来表征的话,股价=盈利(分子端)/无风险利率(分母端)。

东大的三中全会,以及之后发布的《决定》,是下半年国内最重要的主线

。因为《决定》相当于行动纲领,能明显看到各部委,中央和地方的意识和动作都显著提速,而在我们这样一个说一千、道一万,现阶段大量环节实际仍然是政府投资主导的市场,加大财政投放、加快项目落地,都会直接影响盈利(分子端),而紧接着央妈调低OMO、MLF、存款利率的动作,又加速了无风险利率(分母端)的下行,分子、分母如果同时共振,即使没有大放水形成的全面牛市,也应该会有确定性的结构性机会。

关于这一块,大家可以回过头看两篇。

第一篇是表舅之前写的,《

从金融的视角,解读决定

》。

第二篇是天风宋雪涛写的,《

决定里的惊喜

》以及《

为什么我对市场转向乐观?

》

而美股的七巨头的财报。

之所以重要,之前讲过多次了,这轮加息周期后半程,美股上涨的逻辑,便在于七巨头,加息的时候,美元强势,全球资金汇集到美国,买入置信度最高、盈利最好、最不受高利率影响的科技巨头,由于美股是市值加权,大市值公司的上涨足够带动指数的走强。而一旦盈利不及预期,市场就会担心其业务的成长性,以及投资上的避险属性。所以,7月11日以来,美股的回调,和分子端有很大的关系。

关于这一块,大家可以看今天付鹏写的,《

系统回顾一下:美股市场这几年的吃鸡缩圈

》,阐述了相似的逻辑和观点。

以上,是表舅认为7月最重要的两件事,在投资上,往往抓住核心主线,就够了。

接下来,具体讲讲投顾组合7月的操作,以及后续的思路。

......

一、主投境外的,表韭全球资产配置

1、全球大类资产7月的单月回报

我先找了个图,大家可能看的比较直观一点。

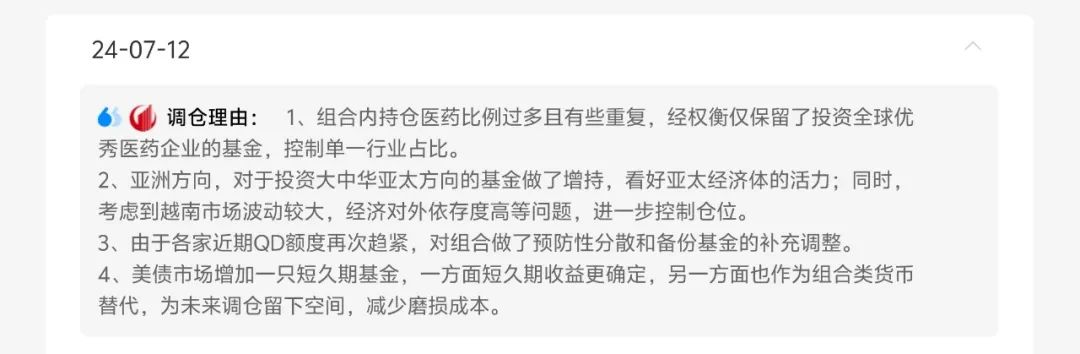

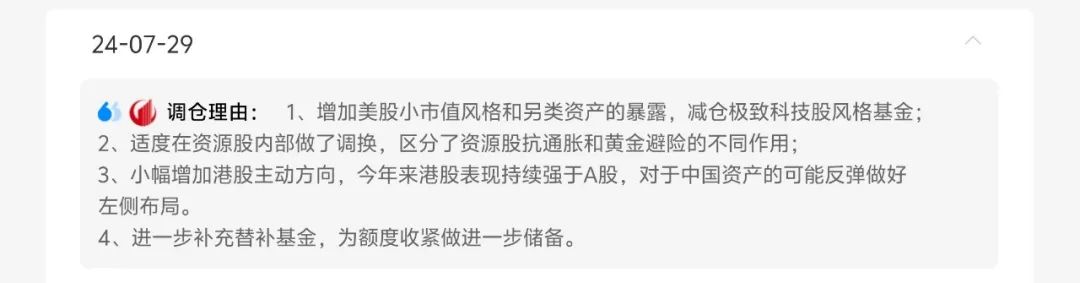

2、组合7月的调仓情况。

7月做了两次调仓的动作,主要是清仓了进一步限购的博时纳指、停止申购的易方达美元债、以及投资美股科技股过于集中的产品(过于复制TAMAMA指数的),调入了2只美元债基金,增配了标普500、标普500等权、黄金、亚太港股方向以及美股房地产Reits,总体看,

追求更加的均衡化配置

,也使得在这一轮美股回调中,比较好的控制住了回撤。

具体调仓记录

,其实大家在天天基金、京东金融都可以看到,都是透明的,我贴一下,我们不保证每次调仓都是准确的,

但我们可以确保言行一致,日常给大家输出什么观点,必定会在持仓上有所体现

。

3、组合最新的配置情况。

4、具体思路。

全球股市方面:

美股如我们在6-7月初几次提示的那样,波动在加大,风格切换明显。自7月11日风格切换以来,纳指100的调整幅度远高于道琼斯和标普500,而科技股的跌幅也远高于医药股、金融股等。

科技股调整的导火索是一些目前出来的美股科技龙头股,二季报业绩低于市场预期的多,叠加就业经济数据显示美国经济放缓步伐加快,引发了避险情绪的升温。

不过美股的其他一些行业如公用事业、医药和房地产Reits,在此期间表现稳健。

目前除了美股公用事业国内没直接投资工具以外,美股医药和房地产Reits在国内都有工具,我们都有布局

。

相应地,受美股调整影响,全球其他市场也多以调整为主。如亚太的日本、中国台湾等,主要也是因为其股市中半导体行业的占比不低。日本市场短期还受到日央行再次加息的额外扰动,套息资金加速流出。印度市场受到的冲击相对较小,说明其经济和股票市场的独立性因素更强。

美债黄金等其他资产:

在美股大跌期间,也有些资产能起到避险作用,其中最重要的工具就是美债,在上周相对疲软的就业数据下,十年期美债收益率直接下破4.0%,目前美债已进入“牛陡”的甜美期。此外,经济衰退担忧和中东动荡进一步加剧使得黄金也接近新高。

在目前国内没有可投VIX指数工具的情况下,美债黄金是我们重要的避险工具

。

表韭全球资产配置,整体当前配置还是比较合理的,7月的两次调仓后,组合没有过于集中在美股科技股。当前组合在美债、美股医药、美股房地产Reits、标普500等权重、黄金等上面提到的方向都有配置。这样组合的整体波动性应该就会更低。

这次美股的调整也是给很多国内投资者上了很好的一课:美股波动性有时候不低,

并且投美股≠只投纳斯达克

。

我们的目标,是帮助大家在过程中少踩坑,并且坚定大家的信心,争取带着大家吃到全球大类资产配置的“免费午餐”。

......

二、主投境内的,表韭量化指增精选

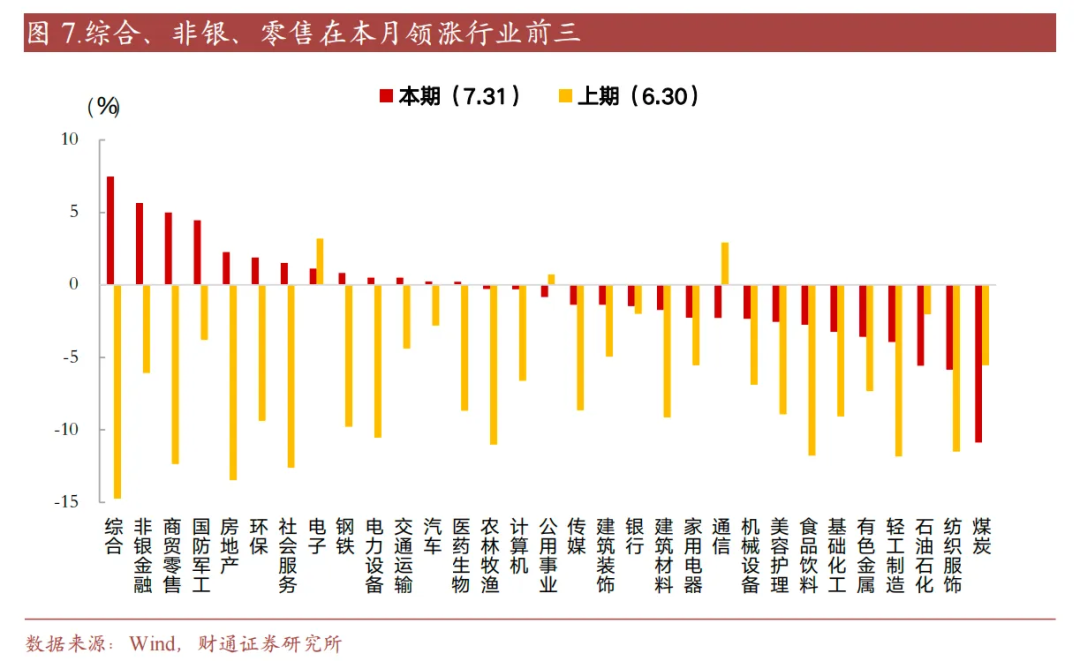

1、A股月的单月表现

可以看到,7月单月,分行业来看,A股表现已经较6月,有所好转,会议前后的维稳,起到了一定的作用。

2、组合7月的调仓情况。

做了两次调仓,一是因为持有的疫苗产品规模不符合入池标准,进行了调出,二是在暂停转融券业务与大会前后,中小盘股流动性持续承压,对组合持仓风格做了再平衡,调出小盘主动量化,加仓红利和资源。

其中,

港股红利

加了华泰柏瑞港股通红利的联接基金,

A股红利

加了天弘低波红利100的联接基金。

从事后看,组合调仓前后的收益相差不大,调仓并未给组合带来阶段性的超额收益,但是,我依然认为此次调仓是成功的,因为,新近出台的各项政策,势必会影响到市场风格和玩法,如暂停转融券业务影响量化业务。

该组合是配置型组合,旨在为持有人提供“一键配置”的理财解决方案

,组合持仓保持均衡配置,且留有一定的进攻性是非常有必要的,红利宽基打底,资源科技进攻。

3、组合最新的配置情况。

4、具体思路。

先来说大家最关心的红利

,因为7月,红利回撤了不少。目前市场分歧比较大,个人认为,红利资产是每位个人投资者必须要配置的一块资产,它就跟刚需族买房一样,是一份保障。从资产性价比的角度看,最多也只能算是在底部的顶部,还不算上贵,当然,有些公募老师认为红利的性价比不够,也能理解,因为Ta的负债端久期和考核周期都比较短,只能在短周期维度去思考,但像保险这类耐心资本,就是流入红利板块的潜在增量资金,且规模非常大。