正文

1.厚积薄发,产能迎来快速释放期,出栏将持续高增长!

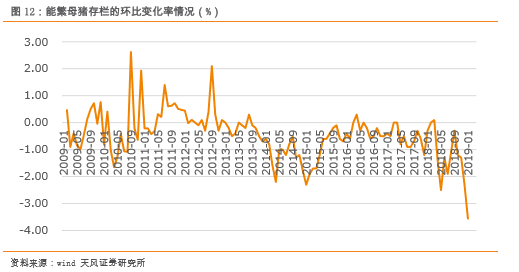

1.1.2016年以来,公司生猪板块进入快速发展阶段

公司从饲料起家,生猪养殖一直是公司重点发展的业务板块,从出栏量来看,近年来公司出栏量持续快速增长,尤其是

2016

年以来,公司生猪养殖板块快速扩张,

2016-2018

年的出栏增速分别达到

43%

、

51%

和

62%

。

从公司出栏结构来看,

2016

年,由于公司转型探索公司

+

农户的养殖模式,将部分育肥场改造成了母猪场,叠加

16

年猪价行情好,公司仔猪的销售量较大。

2017-2018

年来看,公司仔猪的销售量占比持续走低。

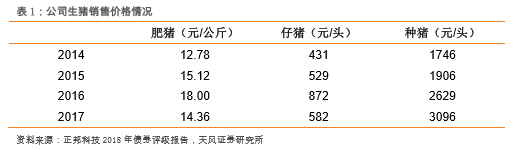

从销售价格来看,公司的生猪销售价格随市场的周期性波动而变化,行业的周期性变化也构成了公司盈利波动的主要因素。

1.2.从资产扩张的角度看公司出栏量的高增长

1.2.1从固定资产和在建工程的扩张看公司的产能释放

公司出栏量的高增长是建立在资产的快速扩张之上的。

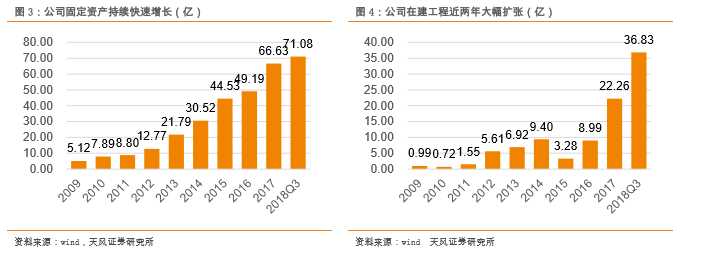

首先,从固定资产来看,2014年以来,公司的固定资产开始快速增长,截止2018年Q3,公司固定资产达到71.08亿元,较2014年增加了近40亿元;此外,公司的在建工程也持续扩张,尤其是2017和2018年,在建工程的扩张为公司未来1-2年的资产再扩张奠定了基础,也为公司未来的出栏量奠定了基础。

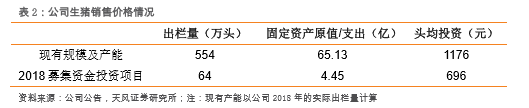

根据公司公告,

2018

年

Q3

公司现有的从事生猪养殖的固定资产的原值约

65.13

亿元,其所完成的

2018

年的出栏量为

554

万头,并以此计算公司头均出栏生猪的固定资产投资为

1176

。但是在这种计算方式中:

1

、公司原有资产中,自繁自养的比例较高,从而使得头均投资较高;

2

、

2018

年的实际出栏量并不是其固定资产所对应的产能,

2018

年公司产能并未打满。

而根据公司正在进行的非公开发行的项目来看,在采用公司

+

农户的养殖模式之下,公司募投项目的规划头均出栏生猪的投资约

696

元

/

头。

我们取二者(

1176

元

/

头和

696

元

/

头)的平均值,约

936

元

/

头,以该值作为公司历史的头均出栏生猪的固定资产投资,则计算出截止

2018

年

Q3

,公司已完成的固定资产投资可支撑的出栏量规模约为

65.13*10000/936=700

万头。

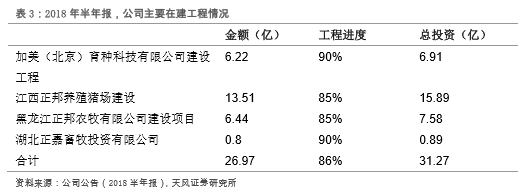

此外,公司在

2018Q3

尚有在建工程

36.83

亿。在

2018

年半年报,公司在建工程金额为

30.44

亿元,主要的在建工程项目有四个,均是用于生猪养殖产业,该四项工程合计金额

26.97

亿元,占在建工程总比例近

90%

,按照该四项工程的工程进度倒推,其所需投资总额为

31.27

亿,截止

2018

年半年报的平均工程进度为

86%

。

我们假设,

2018Q3

的在建工程与

2018

年半年报情况相似,且假设

90%

的项目均用于生猪产业,且工程进度平均为

86%

,则

2018Q3

时点,在建工程的项目所对应的总投资约

38.55

亿元。

2016

年公司转型探索公司

+

农户的养殖模式以来,新增的产能中,主要是以公司

+

农户的模式为主。我们假设头均固定资产投资为

750

元

/

头,则

2018Q3

所对应的在建工程能够为完成后将带来的新增出栏能力约为

500

万头。

综上所述,在2018年Q3节点,公司已建成的固定资产投资可支撑的出栏能力为700万头,在建工程对应项目能够支撑的出栏能力为500万头,合计为1200万头!

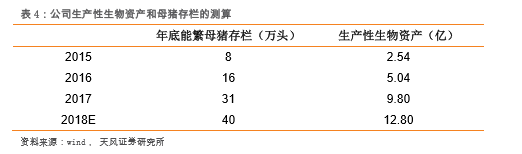

1.2.2.从生产性生物资产的扩张看公司的产能释放

与在建工程与固定资产增长相匹配的是公司生产性生物资产的快速增加。根据公司财务报表附注中的解释,生产性生物资产是公司用来核算种猪价值的会计科目,反映的是公司的产能储备。

从能繁母猪到生猪出栏需要经历怀孕

4

个月,育肥

5-6

个月,因此生猪产能的释放一般会滞后生产性生物资产

10

个月左右的时间。

2016-2017

年公司生产性生物资产高速扩张,增速均超过

90%

:一方面是由于公司的能繁母猪快速扩张;另一方面是因为公司储备了大量的一元种猪。这两年的生产性生物资产的扩张,为公司

2017

和

2018

年的出栏的高增长奠定了基础。

根据公司

2018

年半年报的披露,公司生产性生物资产为

13.69

亿,其中能繁母猪存栏量有

44.42

万头,头均能繁母猪对应的生产性生物资产约

3082

元。但是,我们预计,随着公司能繁母猪数量占比的提升以及公司种猪场产能利用率的提升,公司头均能繁母猪对应的生产性生物资产的量将走低。

我们以

2018

年

3082

元

/

头的生产性生物资产对应一头能繁母猪为基准进行计算,推演公司

2015-2018

年的能繁母猪存栏量和生产性生物资产的情况如下:

由于生猪出栏滞后能繁母猪约

10

个月,则

2017

年的出栏量主要是由

2016

年的

3

月份到

2017

年的

2

月份的能繁母猪存栏决定的,在公司能繁母猪持续扩张的情况下,该时间段的能繁母猪的生产能力平均值应高于

2016

年全年的平均值。

2016

年初能繁母猪存栏约

8

万头,年底约

16

万头,平均为

12

万头,考虑到公司生产性生物资产的扩张,按照

13.2

万头能繁母猪计算公司

2017

年的出栏量,假设

msy

为

20

,则计算公司

2017

年的理论出栏量为

264

万头。

2017

年公司实际出栏量为

342

万头,但其中含有

80-90

万头的外购仔猪,扣除后与公司的生产性生物资产计算出的出栏量相吻合。

同理,

2017

年初能繁母猪存栏约

16

万头,年底约

31

万头,平均为

24

万头,考虑到生产性生物资产的扩张,按照

26.4

万头为基准进行计算

2018

年的出栏量,并假设公司

msy

提升至

20.5

,则计算公司

2018

年的理论出栏量为

541

万头,公司实际出栏量的

554

万头,基本可以吻合。

因此,我们认为,公司的出栏高增长是在公司生产性生物资产的高速扩张基础上实现的,并且能够与公司的生产性生物资产的增长吻合。

2018

年初公司能繁母猪约

31

万头,半年报达到

44.4

万头,但是受疫情影响,年底掉至

40

万头,上半年的平均数为

38

万头(年初

31

万头,半年报达到

44.4

万头),下半年的平均数为

42

万头(半年报

44.4

万头,年底达到

40

万头),全年的平均数为

40

万头(

38

万头和

42

万头的平均)。考虑到疫情的存在,不再上修计算

2019

年出栏量的能繁母猪基准,且下调

msy

至

19-20

,则计算公司

2019

年的出栏量为

760-800

万头。

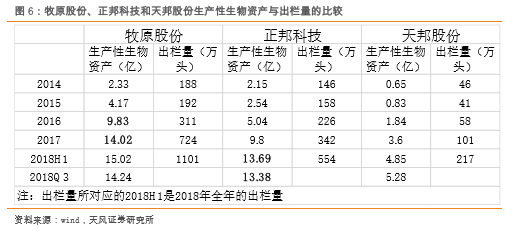

横向比较来看,

2016

年底牧原股份生产性生物资产

9.83

亿,

2017

年实现出栏

724

万头,

2017

年底的生产性生物资产是

14.02

亿,

2018

年的出栏量达到

1101

万头;

2018

年

Q3

,正邦科技的生产性生物资产达到

13.38

亿,略小于牧原

17

年底的量,但大大于牧原

16

年底的量,横向比较来看,即使考虑到正邦科技头均母猪对应的生产性生物资产较高,其

19

年的出栏量也大改了会高于

2017

年牧原股份的出栏量。

因此,生产性生物资产的角度来看,我们认为

2019

年,不考虑外购仔猪,公司的出栏量将达到

760-800

万头,若公司在

2019

年再进行部分外购仔猪,则公司

19

年出栏量将大概率达到

800

万头。

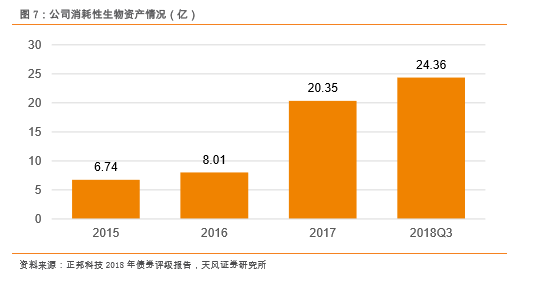

1.2.3.从消耗性生物资产的角度看公司的产能扩张

消耗性生物资产是猪场为培育猪只而发生的各项生产费用,包括各项直接支出(饲料、兽药等)和制造费用(工资、折旧、费用等),其大小代表了当前生猪的存栏体量,从而决定了未来5-6个月的出栏体量。

2017年,正邦科技的消耗性生物资产大幅扩张,2018年前五个月,公司的出栏量达到208万头,而2017年的前五个月出栏量仅78万头。2018年Q3,公司的消耗性生物资产达到24.36亿,较2017年初增长约20%,为2018年四季度和2019年一季度的出栏量奠定了基础。2018年四季度出栏量为162万头,2019年1月份出栏76万头,四个月的出栏量合计239万头,已经大大超过了2018年前五个月的出栏量。

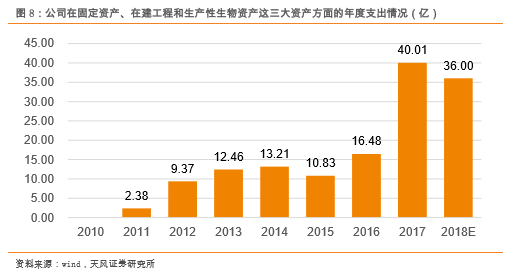

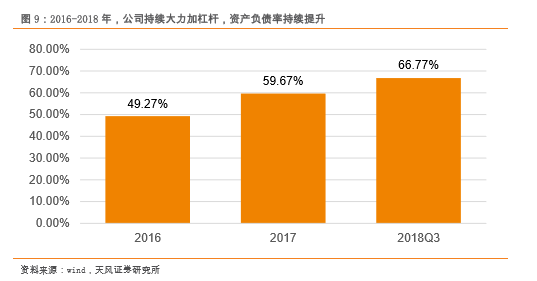

1.3.从资金的角度看公司产能的扩张

根据我们的测算,在固定资产、在建工程和生产性生物资产在三大资产之上的支出,

2017

和

2018

年出现了大幅增加,

16

年

-18

年三年合计支出金额达到

92.5

亿元。

相应的,这三年,也是公司大力加杠杆的年份,2016-2018年来看,即使在2016-2017年实现了周期性的高盈利,但是公司的资产负债率仍持续大幅增加。至2018年三季度,公司的资产负债率已经高达66.77%,较2016年底提高了17.5个百分点,其中,长期负债(长期借款+应付债券)达到39.36亿,较2016年底增加了25.84亿;短期借款达到37.34亿,较2016年底增加了20.95亿。

我们预计,

2019-2020

年,公司年出栏量分别达到

800

万头和和

1100

万头,且

2019-2020

年公司每年继续新增不低于

300

万头产能扩张速度。在此假设之下,我们测算,

2019-2020

年,公司仍需要大量的资金需求,其中

2019

年需要资本支出

33

亿,新增消耗性生物资产需要资金

10.5

亿,合计需要

43.68

亿;

2020

年需要资本支出

33.6

亿,新增消耗性生物资产需要资金

12

亿,合计需要资金

45.6

亿。

2019-2020

年,合计需要资金

89.27

亿。

资金来源方面,根据我们的预测,若

2019

年上半年猪周期顺利启动,

2019-2020

年,公司可实现归母净利润

23

亿和

70

亿,合计

93

亿,已经可满足公司近两年的资金需求。

核心在于,在公司盈利尚未大幅实现之前,公司是否能够有足够的资金来支撑产能的扩张。这就取决于当前的融资能力。

1、大股东的杠杆空间决定了上市公司的融资能力

公司的实际控制股东有二:正邦集团和江西永联,其实际控制人均为林印孙。目前,正邦集团持有公司股权4.69亿股,其中质押出去的股份数为0.27亿股,仅通过质押融资6700万元,且截至2018年9月30日的融资余额仅6365万元;江西永联持有公司股权4.69亿股,其中质押出去的股份数为3.56亿股,仅通过质押融资5亿元,且截至2018年9月30日的融资余额仅2.5亿元。

2019年2月21日,正邦科技的股价为11元,两大股东合计持股市值为103亿,假设按照5成的质押率将大股东股票质押为上市公司融资,则可以为上市公司提供融资担保金额为51.5亿,而当前两大股东通过股权质押获得的实际融资仅3亿元左右,大股东加杠杆融资的空间非常大。

2、多渠道并举,筹措资金保障高增长。

1)针对股东的增发。2018年9月,公司公告拟向江西永联非公开发行募资,拟发行股份不超过4.68亿股,金额不超过9.93亿元。

2)向股东借款。2019年1月17日,公司公告将向控股股东正邦集团临时性借款,金额不超过20亿元。

3)其他融资。包括银行授信,以及与其他金融机构的融资,如2019年1月,公司与中国人保资产管理有限公司签订《支农融资合同》,拟向人保资产申请限额为人民币8亿元的支农融资。

目前,若向股东的增发、借款和向人保申请的支农融资都能够顺利落地,则可为公司带来新增资金约38亿元,基本可以满足公司2019年43.68亿元的资金需求。因此,我们认为,从资金的角度来看,公司2016-2018年的大资金支出为公司2017-2018年乃至2019年的出栏高增长奠定了基础,而公司当前进行的融资行为也足可保障公司2019-2020年的出栏高增长。

1.4.产能分布分散,非洲猪瘟影响相对较小

公司2017年年报披露:公司下辖8个生猪核心育种场(含3个国家级生猪核心育种场),3个纯种扩繁场、2个二元种猪扩繁场。公司原种场(GGP场)主要在东北、山东、江西、湖北、广东等省份;四川、广西都有新建GGP场。原种场一般独立建设,与GP场、PS场分开隔离。

在育肥猪产能分布方面,2019年1月份,公司销售生猪76.42万头,其中江西(20%)、广东(18%)、东北三省(14.4%)、湖北(11.7%)等区域出栏量占比较大,超过10%;山东、四川、广西、江苏、安徽等区域比较均匀,出栏量占比在3%到6%之间;河南、河北、新疆、云南、贵州、湖南、内蒙古等区域占比较低,均不超过3%。

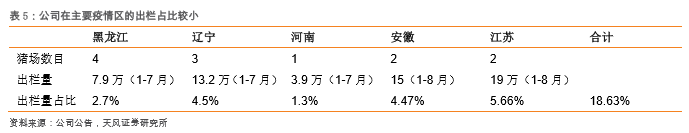

但是,1月份公司在东北的出栏量相对偏高,其真实占比并没有达到14.4%。根据2018年公司的公告,截止2018年8月份公司在辽宁省共有3家猪场,地址分别位于辽宁省盘山县石新镇、辽宁省义县头台乡、辽宁省建平县小塘镇,3家猪场2018年1-7月出栏生猪总计13.2万头,占公司2018年1-7月生猪出栏总数的4.5%;在河南省共有1家猪场,地址位于河南省封丘县鲁岗镇,2018年1-7月出栏生猪3.9万头,占公司2018年1-7月生猪出栏总数的1.3%;在黑龙江省共有4家猪场,地址分别位于黑龙江省肇东市尚家镇、黑龙江省富裕县友谊乡、黑龙江省巴彦县兴隆镇、黑龙江省肇源县头台镇,4家猪场2018年1-7月出栏生猪总计7.9万头,占公司2018年1-7月生猪出栏总数的2.7%。

截止2018年9月,公司在江苏省共有2家猪场,分别位于江苏省徐州市和宿迁市,2家猪场2018年1-8月出栏生猪总计19.04万头,占公司2018年1-8月生猪出栏总数的5.66%;公司在安徽省共有2家猪场,分别位于安徽省淮南市和池州市,2家猪场2018年1-8月出栏生猪总计15.04万头,占公司2018年1-8月生猪出栏总数的4.47%。

根据公司的产能分布,可以发现,公司的产能分布分散,其中主要省份有江西、广东、湖北,这三个省占比均在

10%

以上。在黑龙江、辽宁、河南、安徽、江苏等疫情重灾区公司的产能布局相对较轻,五省合计的出栏占比仅

18.63%

,远远低于同行(牧原股份、天邦股份)在疫情重灾区的产能布局。

此外,从养殖模式方面,公司当前以公司

+

农户模式为主,由于该模式养殖分布较为分散,相对于自繁自养具有一定的抗疫情风险优势。

1.5. 产能扩张和运营优化推动成本走低,疫情或小幅推升成本

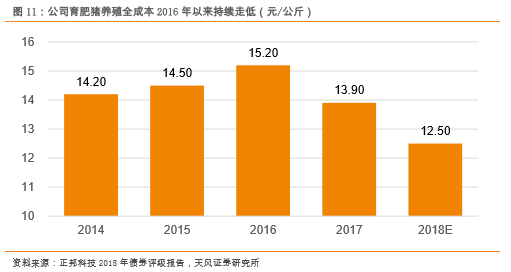

2016年,公司寻求模式的转型,从自繁自养模式向公司+农户模式转型,当年部分与肥猪厂被改造成母猪场,转型导致公司养殖成本较高。2016年达到15.2元/公斤的高位。2017年,公司由于大量外购仔猪育肥,导致17年的养殖成本也较高,约13.9元/公斤。

但是,进入2018年,随着公司养殖模式区域稳定,运行持续优化,猪场不断趋于成熟,公司的养殖成本开始大幅走低,2018年的育肥猪养殖全成本预计仅12.5元/公斤,如果不考虑非洲猪瘟的因素,预计其养殖全成本仍将继续下降。考虑到非洲猪瘟导致的防疫成本、调运成本、销售的不均衡等问题的存在,预计2019-2020年公司的养殖成本将小幅抬升。

1.6. 小结:2019-2020年公司产能仍将持续高增长

从固定资产角度来看,2016年以来,公司固定资产和在建工程均大幅增加,截止2018年Q3,公司固定资产71亿元,其中从事生猪养殖的固定资产的原值约65.13亿元,在建工程达到36.83亿元,我们测算2018年Q3公司已建成的固定资产可支撑出栏规模700万头,在建工程项目完工后可支撑出栏规模500万头,合计达到1200万头。

从生产性生物资产看,2018年Q3公司的生产性生物资产达到13.38亿元,相较2015年底的2.54亿元增加了4.27倍;公司生产性生物资产的高速扩张是其产能高速扩张的基础。根据我们测算,2017年底公司能繁母猪存栏约31万头,2018年H1达到44.4万头,2018年底达到约40万头,即使考虑到疫情可能导致的msy的下降,我满按照19-20的msy,也足可支撑公司2019年出栏760-800万头。此外横向比较来看,2016年底牧原股份生产性生物资产9.83亿,2017年实现出栏724万头,2017年底的生产性生物资产是14.02亿,2018年的出栏量达到1101万头;2018年Q3,正邦科技的生产性生物资产达到13.38亿,略小于牧原17年底的量,但大大于牧原16年底的量,横向比较来看,即使考虑到正邦科技头均母猪对应的生产性生物资产较高,其19年的出栏量也应高于2017年牧原股份的出栏量(724万头)。

从资金角度来看,我们测算,2016-2018年,公司进行的固定资产、在建工程和生产性生物资产方面的资本开支高达92.5亿元,巨额的资金投入是公司出栏高增长的基础。根据我们测算,若2019-2020年公司完成出栏800万头和1100万头,2019年需要资金43.68亿,2020年需要资金45.6亿,合计需要资金89.27亿。目前,正邦科技融资能力极强,一方面,大股东持有股票市值高达103亿,但通过股权质押获得的融资仅3亿左右,大股东加杠杆为上市公司融资的空间极大;另一方面正邦科技正积极通过增发、向大股东临时借款、向人保资产申请支农融资等方式获取资金,三项合计可获得资金38亿元,若顺利落地,则基本可以满足2019年的资金需求。

因此,无论是从固定资产、生产性生物资产还是资金的角度来看,我们认为公司2019-2020年均有能力实现800万头和1100万头的出栏量。

2. 小结:

疫情有望导致本轮周期猪价高点更高,上涨时间更长!

2.1.非洲猪瘟之下,当前行业产能去了多少?

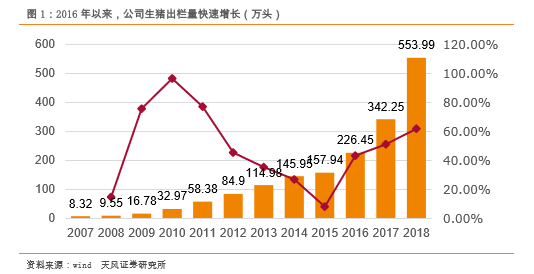

2018年8月发生非洲猪瘟以来,行业产能在四重因素之下大幅去化:1、疫情导致的扑杀和恐慌性的退出;2、禁运导致的补栏不畅;3、主产区价格持续低迷,深度亏损;4、部分地区仍在持续进行的环保清退。

从农业农村部披露的能繁母猪存栏数据来看,环比变化率可以反映出产能去化的剧烈程度。与上一轮周期对比来看,2018年二季度开始,能繁母猪的环比变化率可以大幅走低,可对比2014年的二季度;2018年10月份开始第二轮的环比变化率大幅降低,可类比2014年10月份之后的产能去化。但是,2018年10月份后的产能去化,由于受到疫情和限运政策的干扰,产能去化的幅度大大高于上一轮。2019年1月,能繁母猪存栏的环比变化率为-3.56%,创近10年来的单月环比最大跌幅。

按照当前趋势来看,一方面疫情短期还难以根除;另一方面,由于疫情的存在,限运政策在各地虽然有不同程度的放松,但还将长期存在;这都将进一步导致行业的产能去化,预计未来几个月,行业产能仍将持续去化。