2017网易经济学家年会夏季论坛今日在北京举行,本届论坛的主题是“问道改革路 唤醒新势能”,数十位中国财经领域的高层官员和顶级智囊齐聚论坛,讨论当前中国经济最为重要的热点议题。

在寻找中国“漂亮50”分论坛上,中国社会科学院经济所教授、天风证券首席经济学家刘煜辉表示,只有对产业竞争力、新兴技术发展趋势、以及企业护城河的深刻理解才能拥抱漂亮50。刘教授认为,供给压缩所驱动的价格上涨最终都要接受需求端周期的检视,需求端就是薛定谔实验中的那枚决定猫(交易者)的生与死的概率云硬币,趋势道路上也孕育着巨大的反身性和波动性。有如08年的原油和焦炭,今天的螺纹钢。从真实物量的角度看,没有周期因子的驱动,无论是库存还是产能的资本支出;但名义值变化明显,价格效果几乎依赖于社会融资的顽强,信用扩张周期,对应的就是债务堆积。需求上升的闭环效果无法形成,完全要依赖外生力量,也就是债务。“新周期”是一个新造词,理论的苍白使得这个词成为“任人打扮的小姑娘”。价格趋势的车头上被人插上了“周期和产能出清”的标。没有新周期,只有老故事。

以下是发言实录:

刘煜辉:大家下午好!很荣幸能够参加“2017网易经济学家年会夏季论坛”。起先一直以为让我来讲讲宏观,前一天才看了一眼会议通知,才知道是讲股票,谈股票就不是特别好讲,临时想了一些东西,说出来供会后大家批判。

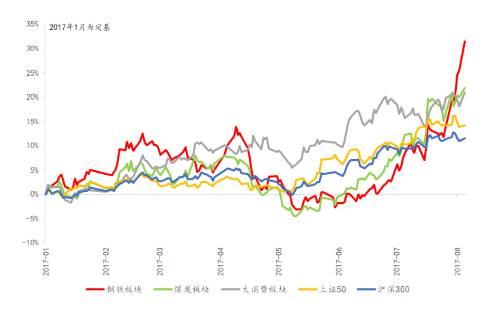

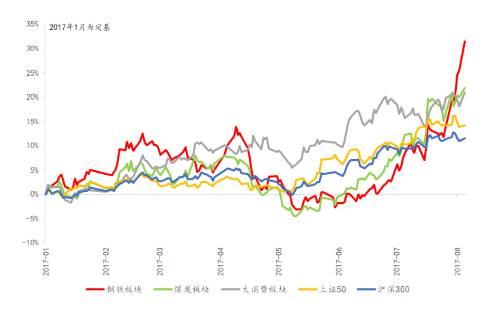

昨天我叫助手把今年的股票板块稍微统计了一下,至今年8月涨得最好的是钢铁,最近两个月更是异军突起,一把拉起来45%,它排名第一。排在第二位的是煤炭,冲得比较快,也是最近一两个月。第三个的是刚才主持人也讲到的 “大白马”,在中国“大白马”主要集中在两个行业,一个是家电,一个是白酒,家电大家知道有格力、美的这都是令人尊敬的世界级企业,还有我们的国酒茅台。排在第四的是银行,上证50简单讲其实就是一个准银行指数,金融的权重76%,基本上就是银行股,与之类似的就是香港的国企指数,某种意义上也是一支准银行股,“两桶油”拿掉也就是内银股,两者的涨幅基本上很吻合。再往下就是其他的,明显落后于指数。

这一批股票确实很赚钱,今年头八个月是明星,但是说实在话,是不是特别漂亮,我觉得和漂亮还是不同的概念。大家可以去体会一下过去这10年全球产业趋势中(特别是互联网经济,有一批涨了10年的股票,尤其是美国的科创巨头,一些垂直领域的独角兽,现金流非常好,越来越表现出对于经济资源非常强的非线性吸附能力,马太效应,强者恒强,赢家通吃。今天他们所累积的现金,还掉所有的贷款还有很多钱,2-3万亿美元。)中国这一批短时间内涨起来的股票,对应的是中国的传统经济,中国的传统经济是债务高度依赖型的经济体,当然我们要把少数的几个像格力、美的、茅台、安防领域的海康剔除,这些都是具有世界级企业潜力的优质公司,但是不能代表整体。从整体来讲,对应是非常债务依赖型的主体,从财务特征可以看得很清楚,现金流持续萎缩的态势,债务持续上升,两者呈现显著背离。没有办法,维持它的稳定,只能靠债务的堆积,这一批股票(特别是煤炭、钢铁),刚刚赚了一年的钱,前面已经苦了十年。

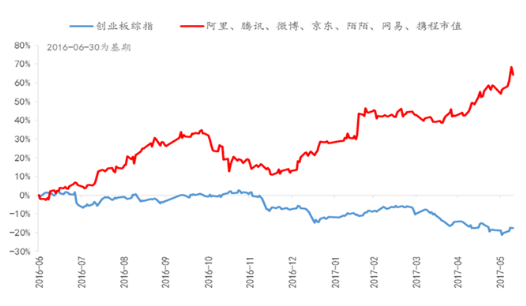

所以我们讲它漂不漂亮,是从全球产业演进的趋势来看,在过去十年这样的趋势当中,在中国、美国这两个互联网超级大国看到相同的现象,互联网经济确实在发生一场非常深刻的供给侧革命,越来越强的体现出不同于传统经济的特征。李扬老师讲,互联网正在全面改写传统的经济学理论,我们看到了规模报酬递增的效应非常强大,这样一批科创的巨头对于经济资源的吸附力呈现出马太效应,强者恒强,赢家通吃。

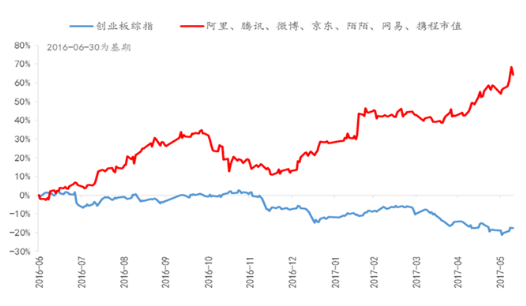

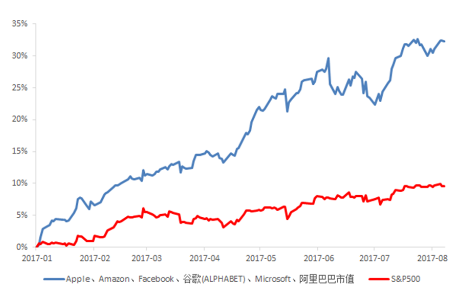

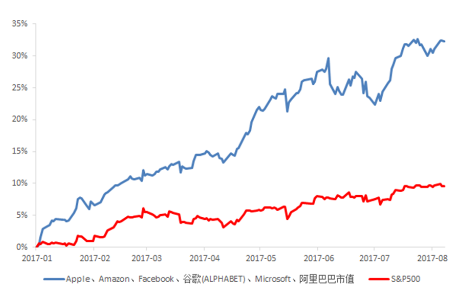

股票市场的表现淋漓尽致。今年对S&P500的贡献集中在少数几个科创垂直领域的独角兽公司的增长,五大科创公司加上中国的阿里巴巴,市值的涨幅远远超过S&P500的涨幅。其实在中国也一样,中国以阿里、腾讯为代表的七家科技公司市值过去一年的涨幅高达70%,与之对应的在国内上市的在各个垂直行业(特别是科创领域)不具有统治性的这一批中小市值公司在过去一年内下跌近30%,这两者出现了明显的分裂,实际上对应是互联网经济的产业趋势。

很遗憾,中国的独角兽公司没有在中国的A股市场,都孤悬于海外或者没有上市(比如华为、滴滴),这样一批互联网代表着新经济的公司,没有在A股沉淀下来,这是我们的遗憾。所以某种程度上,我们可以假想另外一种场景,假设这一批涨了70%的差不多15万亿的资产,如果在中国的A股市场,我觉得今年A股的“漂亮50”未必轮不上钢铁、煤炭、银行,包括 “大白马”。

现在有人在讲贝加尔湖效应,这和传统经济的概念完全不一样的,公司规模越大,在传统经济中都是规模报酬递减,它会变成一头大笨象,但是在互联网经济中看到的是规模报酬递增,这是一个常态。今天这五大科创公司,包括今天中国的阿里、腾讯这一批独角兽公司,现在已经成为巨无霸,从市值上讲,像苹果的市值8000亿美金,腾讯和阿里两个加起来就是一个苹果,也是8000亿美金。但是,即便他们的体量已经成为一个巨无霸,依然生机勃勃,每年40-50%的年复合增长率,更像是一个灵活、高速成长的“大型灵长类动物”,给人的感觉是一头巨兽在奔跑。有人将这些科技巨头对于资源、现金的聚合效应形容为“贝加尔湖效应”,贝加尔湖的湖面比美国五大湖小得多,但是蓄水量却比五大湖大得多,正是在于深度,亚欧板块内部碰撞所形成的裂谷以每年2-3厘米的速度向下延伸,已经持续了一千万年,这意味着每年的聚水效应还在不断增长。今天的这些已经成长起来的互联网科创领域的巨无霸,对于现金的聚合,如果没有一个非市场的力量,外在的力量去干预他,这个过程很难结束,这是我们看到今天的产业趋势。

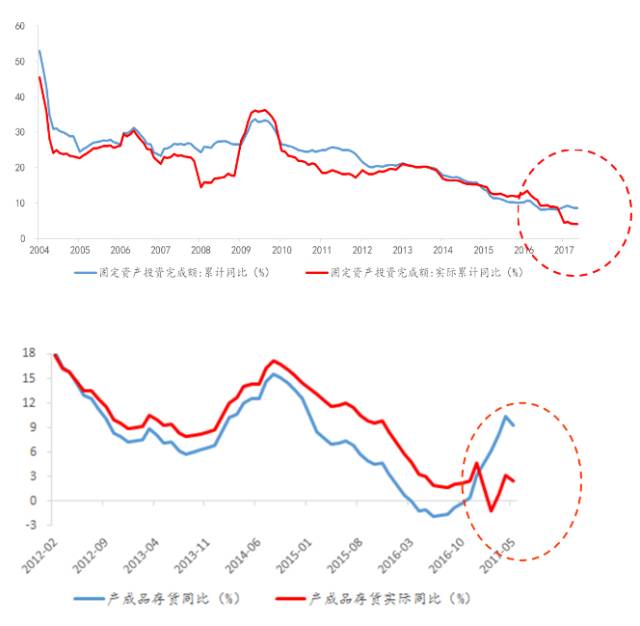

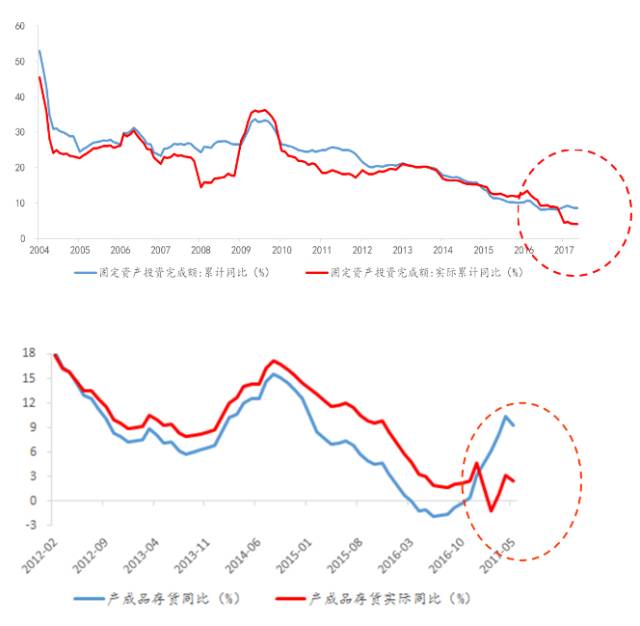

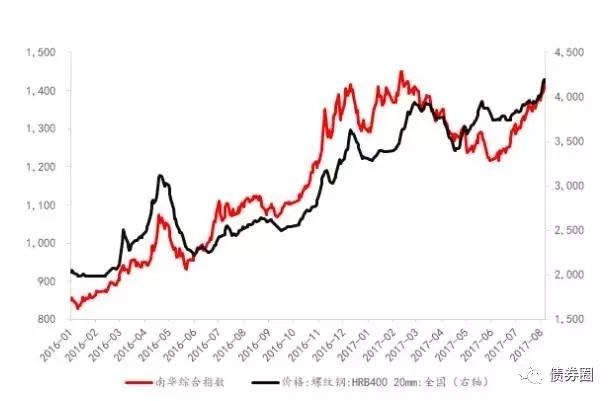

股票涨起来了,落到宏观上,挺可笑的,今年也是媒体引导了一场关于新周期的辩论,我个人非常无辜的被卷到这个辩论中,其实我过去一段时间都在欧洲,在正规的媒体上一个字也没写过,一句话也没说过,但是无端就变成了其中一个阵营的标签。作为我内心来讲,很不愿意参与这样的辩论,在我看来,“新周期”是一个新造词,理论的空白使得这个词成为“任人打扮的小姑娘”,没有什么可辩的。因为周期对应的是需求端,现在有筒子讲这一轮的周期是由供给端所引导的,是由于供给侧的改革所引导一个新周期。所以既然不是一个知识体系培训出来的,讲起来就比较费劲。从真实物量的角度看,没有周期因子的驱动,无论是库存还是从产能的资本支出。但是名义值变化非常明显。中国的黑色是一朵奇葩,有点像2008年的原油和焦炭,十年前的一幕再一次重演,今天是中国的螺纹钢,从一年半之前的1800涨到了现在过了4000,一吨钢赚了一千多块钱,我印象中三四年前网上有一个段子,卖一吨钢还没有一斤白菜值钱。代表中国主要工业品的南华指数涨了30%,没有看到周期的因子,但是你从名义值看到的非常明显,所以它诠释的几乎全是价格效应。

秘密在哪,在供给,这放在外国人眼中也许不好理解,但是在中国时常发生,这就是我们特殊的体制。那天我在阳台看到北海的白塔,我印象当中很长时间没看见过了,天安门边上的那个金属蛋壳太阳一照非常显眼,过去几年大家都说雾霾,但是客观地来讲今年北京的天可能是近十年来最好的时期。所以我们讲,什么新周期,其实就是老故事,还是政府的那只手,一个周期的幻象,垄断托拉斯,搞价格同盟,搞计划配额,这些政治经济学的诠释,被人为地插上了“新周期”和“产能出清”的标签,都是老故事。

价格涨上去,货币信用是少不了的,需求被托住,信用扩张其实也是很刚性的。

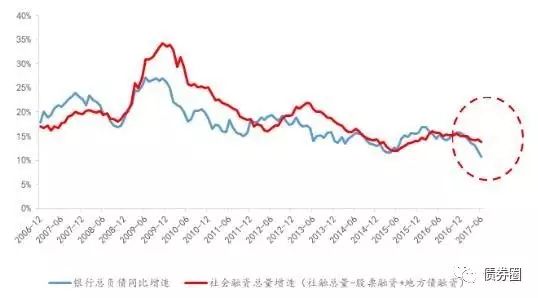

经过调整后,中国的社会融资,加上地方债,减掉股票融资以后,社会融资虽然增速有所回缓,但是还有14%,从2016年4月份的高点16%,到现在差不多一年半时间才回落了2个百分点,量还是很大。我们再看货币信用的创造,6月份的货币乘数是5.37,什么概念?差不多是现在中国整个商业金融体系货币信用创造的极限。17%的存款准备金率,理论上算出来最大值是5.46,现实这个值5.37,整个商业系统信用创造所有的潜能基本上都释放出来了,顶在高位。后面怎么走,都是明白人,不用多说。

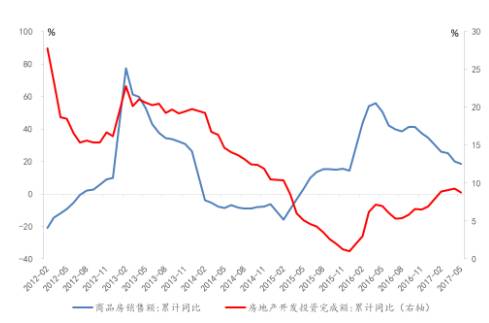

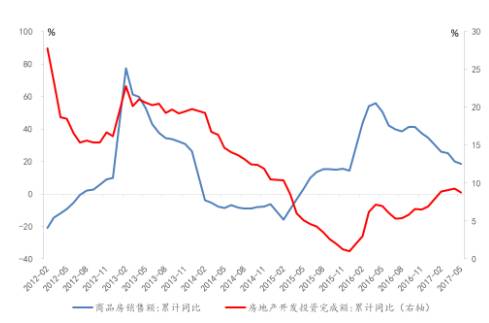

这种状态能不能持续的关键在于,需求上升是不是能形成强健的逻辑的闭环。政府那只手弄成的一个周期和经济自然力形成的周期,最大的本质区别就在于需求上升能不能形成可持续的逻辑的闭环,往往在现实中我们是看不到的。但凡是非市场力量干预的结果都得不到希望看到的那个状态,即劳动要素报酬在国民收入中所占比例形成可持续的趋势上升。我们看到的更多的是人为释放的一些一次性的需求,比如说棚改的撒钱买房模式缓冲了今年的需求下滑。

因为真实经济活动并不强健,比方说补库存、产能的资本支出,货币信用的量还是很大,没有对应的东西,所以更多地在存量资产和流转环节去驱动价格。从专业上讲,我们会看到资金来源上的变化,存款的派生会显得比较缓慢。资金运用和资金来源两条线形成死叉,通俗地讲,中国的商业银行体系内比以往的任何时候都缺流动性,从去年年末到现在,没有根本缓解,以至于利率上升。

现在有筒子讲资产负债表修复云云,这个事定下来多少有点儿扯。这是没算清楚大帐。就部门而言,煤炭钢铁部门是修复了,一吨钢能赚一千多块,毛利30%,曾经一度烂成泥,按当下中国之经济结构,即便是割了,其部门存量资产对于DG庞大的信用大表,对GDP,几斤几两,孰轻孰重。而今天这张庞大的债务表,这是不是个西瓜和芝麻的故事,自己弄了个套,尚未可知。钢铁煤炭是高利润了,CDB的盈亏平衡点是3.9,而现在是4.3-4.4,高了近50个bp,所以不断报告请求财政补贴,靠谁去填平,央妈? 回头看行政限产一年,除了金融资本交易红火了大宗商品局部,政府财政从其中受益堪薄,相反,最要紧的信用地基可能巳入“娑婆世界”。价格鸡飞狗跳,去年是房子,今年是原材料,工业增加值却是一条直线,微观利润靠非市场力推动排列组合进行再分配,向上游集中。上游暴走,中下游成本。可能将使相当部分制造业优势进一步受损。经济政策只有转化为劳动报酬在国民收入比重的趋势提升,需求上升才能形成逻辑的闭环。否则,一定是越来越要依靠外力来维持増长的水平,这就是债务堆积,宏观上表现,你去定义未来预期状态用什么词,滞胀还是再通胀,都无所谓,债券的诸神说了算。总之,这把限产好像没捞到什么现实的利益东西,这跟去年房子让老百姓接盘不太一样,相反,利息上去了后,财政后续麻烦大了。

我们讲到股票,这个状态能不能持续?我个人的观点,大概率是不能持续的。政策怎么着也会调,这就是一个“薛定谔的猫”, 供给压缩所驱动的价格上涨最终都要接受需求端周期的检视,需求端就是薛定谔实验中的那枚决定猫(交易者)的生与死的概率云硬币,趋势道路上也孕育着巨大的反身性和波动性。你去看看87号文,看看最近地产一系列的东西,你细细去体会跟以前有什么不一样,意味着今年剩下的时间面临着大概率事件是政府信用的收缩,我个人看,代表中国传统经济利润周期的那个指标, PPI-CPI的裂口的高点可能已经确认了,接下来我们看到的无非是PPI-CPI下行通道的构造,我们把这条线和中国的沪深300或者是国企指数的估值放在一起,如果剔除信用杠杆推动的股票泡沫的影响,这两组数据高度的同步相关。

不是说马上形成下行通道,但是估值基本上进入了顶部的区间,震荡磨顶,接下来等待的是关键的金融条件的变化。

因为今天说是要讲未来,还要讲讲未来漂亮50,我个人不是行家,但是我们天风有产业趋势非常有体会的人,赵晓光,对于长期产业趋势的把握和认识非常独到。实际上寻找中国经济“漂亮50”的过程,某种程度上讲,核心的关键是对产业和新技术长期趋势的预判,这个过程甚至长达五到十年,你可能要去大胆体会一条新兴技术的成熟曲线的变化。比如说2008年的时候,如果有人想到了2008年之后的十年是智能手机革命的天下,那根本不需要考虑估值和市场交易的因素。可以找到一大批过去十年涨了十倍的股票,只要买进这个方向就赚钱,所以产业趋势、长期趋势的判断非常关键,巴菲特极其看重这个东西,亚马逊的创始人贝佐斯问过巴菲特,为什么世界上只有一个巴菲特,不能出第二个,巴菲特说了一句话,“因为人们总是热衷于赚快钱”,如果市场的参与者,所有的精力都集中在交易这个层面的话,往往就会极大地忽略对趋势的把握,对产业趋势的把握和重视。

6月份天风在大连有一个中期策略会,晓光谈到从未来的五年来看,四个方向可能是我们寻找产业趋势的重点关注的方向。

第一,视频的创新,重新定义移动互联网和移动物联网。它将重新定义人和人的连接,从文字到语音再到音频的自然推理,这是一个波澜壮阔的机会,跟商业、游戏、金融、医疗、教育等每个领域都密不可分。美国的五大科创公司花巨资在这个方向上研发推进,中国的华为紧紧地跟上,说华为有一个未来五年的技术创新公司重点突破方向的排名,视频排第一位。

第二,数字化平台,是把所有的数据拿到,用未来的大数据、人工智能提供不可或缺的基础。从技术结构向生态支持的数字平台,实际上是要转化成为人和技术之间的桥梁——新商业平台模式的基础,比方说物联网平台,区块链。区块链概念正在得到人们认可,未来它将改变行业的经营模式。我们将看到区块链在金融服务业、制造业、政府、医疗和教育行业得到更快的认可和应用。

第三,AI,无处不在的人工智能(AI)。当然AI需要数据的支持,AI的核心不是算法,还是数据,AI如果离开了数字化的平台,就像一部没有燃料的跑车,跑不动。AI的厉害在于它自己有一个深度学习和强化学习的自我的能力,某种意义上讲,未来一切以技术和经验为核心的工作都有可能面临失业,当然数字化平台是人工智能的重要基础,为各种闭环领域和ToB领域提供了数据。

第四,新材料。比如说石墨烯,这是最近市场很火的概念,石墨烯,石墨烯作为一个新材料不是一个替代,不是新发现一个材料,实际上是和各种传统材料结合,比如橡胶、化工、电缆、金属等,提高这些传统材料的性能,非线性突破原有材料的技术瓶颈。这是一个很广阔的领域。

所以我讲的一点,怎样寻找“漂亮50”,从宏观和中观产业的角度,从这个层面看,很关键的是对产业竞争力和新技术趋势的预判和把握。

更微观的维度讲,也是巴菲特很重视的,就是公司的“护城河”,所有的投资者都梦想着找到穿越牛熊的伟大公司,牛市新高,熊市也新高。我们发现这样伟大公司有一个共同的特质,就是有一个非常宽的“护城河”,通俗地讲就是行业的门槛,高门槛的行业新进入者很难存活,因为这个行业供给受限,所以竞争有序,有利于企业盈利稳定增长,能够保持盈利增长的确定性,不是讲故事的成长。如果技术门槛相对比较低,复制相对比较容易,行业供给增长就比较快,无序竞争,最后谁也赚不了钱。其实我们在今天中国的A股市场也看到很多这样的例子,穿越牛熊,包括今天的格力、美的、海康、茅台某种程度上就是“护城河”宽,没办法复制,有自己独一份的东西。我们也曾经看到一些不好的例子网宿科技,曾经CDN的寡头,曾经增长也很快,保持三四年复合增长率40-50%以上,但是技术“护城河”不宽,技术能够被复制,当阿里、腾讯进来以后,蛋糕被分掉,一下子就掉下来了。

我不是这方面的行家,但是我个人的体会,如果我们的研究能够对产业的竞争力,新兴技术的长期趋势,以及公司的“护城河”有深刻的理解,就一定能够拥抱中国的“漂亮50”。

谢谢大家!

作者介绍:

刘煜辉:中国社会科学院教授、天风证券首席经济学家、中国首席经济学家论坛理事