后台回复 444 ,下载444套金融监管文件。

不出所料,期权50ETF期权购2月2800合约,价格27日再度暴跌,收盘后价格归0!

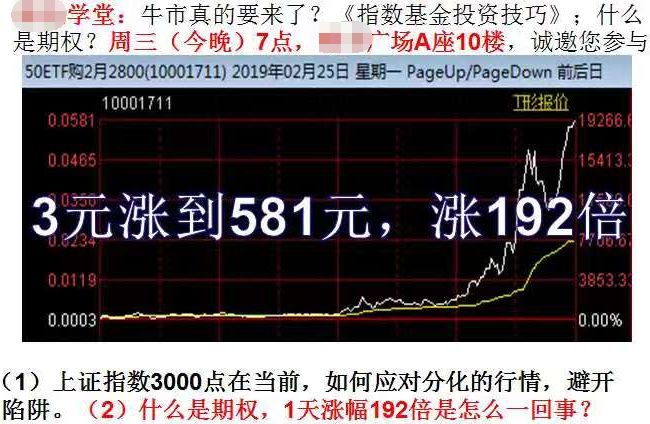

从3元到581元,一天暴涨192倍,2800合约一度震惊市场;而26日又从最高600元跌到收盘48元,跌幅高达91.74%;27日,终于尘埃落定,预期成现实,价格也终跌成了0。

192倍的暴涨,实际上并非期权市场的常态,如此涨幅也是国内期权上线以来唯一一次,即使是1973年推出场内期权的国外市场也极为罕见。

与此同时,虽然一天大涨192倍,但真正能从中大幅获利的人寥寥无几,远非有些观点刻意宣传的那般买期权一夜暴富。据测算买入深度虚值看涨期权的策略2015年至今,亏损概率几乎100%,只会将期权的权利金白白输光。

由于期权到期,27日50ETF购2月2750、2800、2850、2900、2950、3000等所有的虚值期权的价格均变成0,即赌上述看涨期权的资金将全部赔光。

“不可否认,期权具备一定的杠杆性,但是风险管理才是期权最重要的作用,即帮助投资者进行头寸的风险对冲和套保。”亿信伟业基金管理公司首席顾问江明德表示。

不少券商也抓紧利用这个机会“科普”指数基金。

27日是期权2月合约的到期日,即期权的“生死日”。

26日暴跌的50ETF购2月2800期权合约,27日早盘开盘后随着市场的走强一度上攻,不过,最高也仅涨至92元。

午后随着股指纷纷跳水,标的50ETF一路下行,合约的内在价值为0,时间价值也快速衰减至0,价格一路大跌,最终跌幅97.92%,数值上显示为1,之后统统归0,变成了废纸一张。

全天来看,50ETF的标的价格最高仅为2.782,即2800合约一直是虚值期权。

值得注意的是,除了50ETF购2月2800期权外,当日大涨104倍的50ETF购2月2750期权,27日收盘大跌99.29%,因为收盘50ETF现货价格低于2750,所以买入2750看涨期权也变得一文不值,价格变成0。

由于期权到期,时间价值为0,50ETF购2月2850、2900、2950、3000等所有的虚值期权的价格均变成0。即赌上述看涨期权的资金将全部输光。

“特别是在高波动率市场里,一些虚值、特别是极度虚值的期权价格上窜下跳,很容易割掉一堆韭菜,衍生品是工具,不懂其原理的投资者要慎用。”私享基金总经理陈建德表示。

相反,25日大涨后变成实值期权的,如50ETF购2月2700合约本周上涨8倍,50ETF购2月2650合约本周上涨了5.33倍,合约到期后依旧存在价值,低价买入的资金将会收到回报。

期权的价格可以拆分为内在价值和时间价值。以50ETF期权来举例,只有当50ETF现货价格超过行权价时,该合约才存在内在价值,数值为二者之差。

而时间价值,比较抽象,一般被定义为超出内在价值部分的价值。

举例来看,25日收盘大涨192倍、价格为0.0581元的50ETF期权购2月2800合约,只有0.016元是这个合约的内在价值(内在价值为标的价格-合约行权价格,即2.816-2.800),其余的0.0421元是俗称的期权的时间价值,占比达72%。

而越接近到期日,时间价值流逝得越快。例如50ETF期权购2月2800合约,27日下午临近收盘时,50ETF的现货价格不可能再到2800点,即输赢已定,其时间价值就越来越小并迅速流逝,最终变成0。

深度虚值看涨期权的内在价值为零,即将到期合约的时间价值也非常低,因此50ETF期权购2月2800合约大涨前的一个交易日权利金仅为3元。

“25日,大盘涨了6-7个点,近期整体涨幅超过了10%,使得2.8以下的期权由虚值变为实值,由没有价值变成了有实际的内在价值,实际上类似于一种彩票策略,如果低概率的事件变成现实,必将获得大的盈利,这就是期权末日轮的威力。如果市场是单边市,期权的波动率大概率要上升。如果是震荡市,大概率波动率会下降。”厚石天成基金总经理侯延军说。

在江明德看来,192倍的涨幅仅仅是特殊合约在特殊时间、特殊背景下发生的偶然事件,其他主流合约涨幅并没有如此夸张。

出现如此惊人的涨幅主要有三大原因,

第一,该合约属于即将到期的深度虚值看涨期权;第二,该合约属于非主流合约,价格易出现较大波动;第三,2月25日全市场波动率出现罕见的普遍上涨情况。