正文

方向性策略

策略回顾:过去一周,债市在周一出现下跌,随后企稳并有所回升,整体略微下行。周一出现下跌的主要原因是周期品价格上涨,市场出现了周期复苏的声音,债券市场遭遇压制。随后因为朝美关系紧张提升避险情绪叠加7月进出口以及通胀数据均低于预期,债市企稳并上涨。整体来看,TF1712周累计下跌0.050,对应收益率上行约1BP,而T1712周累计下跌0.075,对应收益率上行约1BP。现券方面,5年国债收益率上行约1BP,10年国债收益率与上周收盘基本持平。国债现货表现略好于国债期货。

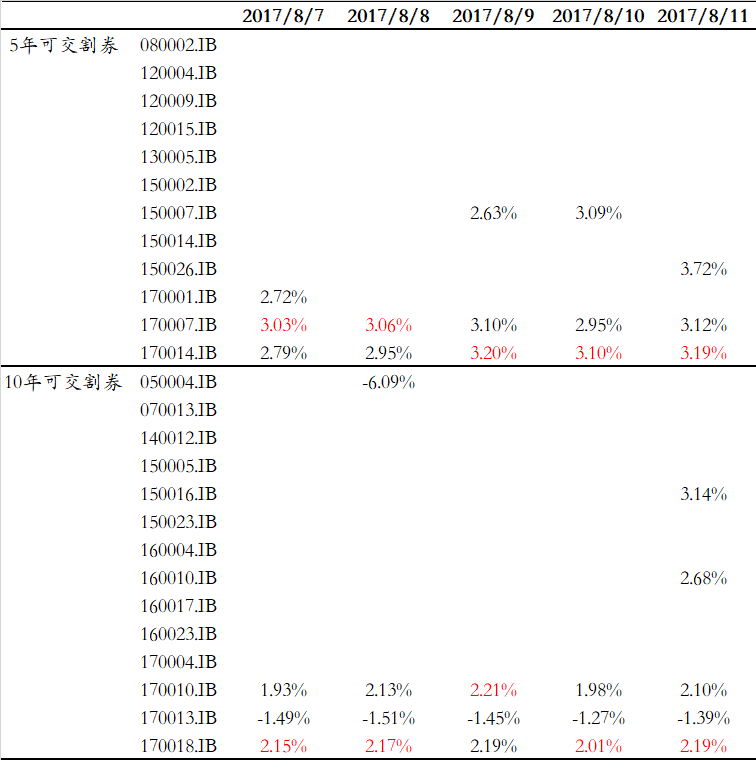

表2:过去一周方向性策略回顾(2017/8/7-2017/8/11)

展望后期,在长期利率反复摆动,甚至回归到前高位置时刻,我们建议坚决介入市场。主要原因有二:

(1)对于近期压制债市情绪的工业品期货来说,我们认为其暴涨的核心原因仍是供给端收缩超出预期(包括环保、减产政策等),并不是需求端作为主要推动力。短期内工业品期货价格继续创新高,并不等于中国经济增速仍明显回升,这一点是和去年下半年行情最大的区别;

(2)当前对于整体宏观经济的描述更多概括为“强于预期”,即二季度的经济表现强于先前市场的预期,但尚无法做出“强于前期”的判断,预期差只是引发市场波动的因素,但是趋势变化才是引导资本市场变化的根本力量。利率的变化是根据实际经济变化而动,6月份的经济变化只能说是重返了当时3月份的高点,在此程度上可以说6月份的经济变化强于预期,但是从名义增长率来看,前高后低的方向性没有变化,如果按照月度衡量,下半年的经济名义增速都难以超越3、6月份所构筑的高点,会方向向下。

因此,我们认为,长期利率在基本回归5、6月份的高位后,将重新伴随名义增速的回落而下行,重返前期高点,只是会对市场投资者心理产生影响,但是当前阶段对应的则是机会大于风险。按过去一周平均IRR计算,TF1712的理论价格范围是97.45-97.67,T1712的理论价格范围是94.62-95.36。

表3:现券收益率和国债期货理论价格区间判断(2017/8/14-2017/8/18)

期现套利策略

IRR策略

过去一周,现货表现略好于国债期货,整体来看,5年期IRR先下行后上行,整体略微下行;而10年期IRR同样先下行再上行,整体有所下行(本周国债期货合约主力合约发生切换,故我们这里采用1712合约,下同)。目前5年和10年的活跃CTD券所对应的IRR水平分别为3.19%和2.19%。

图1:1712合约IRR本周小幅下行

表4:IRR周回顾(1712合约)

基差策略

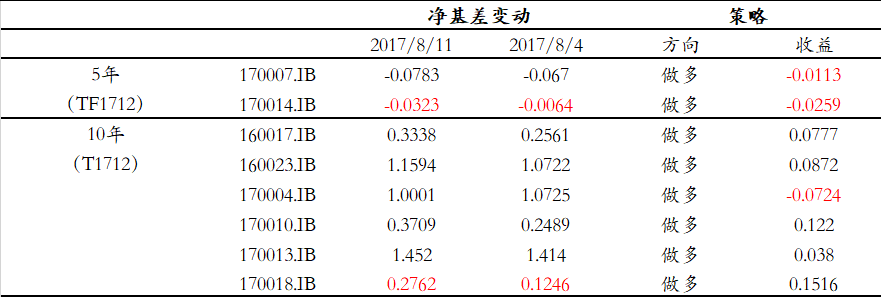

策略回顾:过去一周,现货表现略好于国债期货,10年期国债期货净基差如我们预期般上行。具体来看,5年活跃券中,170007.IB和170014.IB的净基差分别略微下行0.0113和0.0259;10年活跃券中,170010.IB和170018.IB的净基差分别上行0.1220和0.1516。

表5:过去一周基差策略回顾(2017/8/7-2017/8/11)

在1712合约中,我们发现TF和T合约的净基差走势出现了分化,即TF1712合约的净基差出现小幅下行,而T1712合约的净基差出现上行。我们认为造成这个现象的主要原因是国债期货的换月移仓,在本轮换月移仓中,TF和T合约情况并不相同,TF合约体现为多头在近月合约减仓离场明显;而T合约体现为空方移仓明显。在这种背景下,本周国债期货主力合约发生切换,相对TF合约来说,T合约在远月合约上受空方影响更大,故其净基差出现了较大幅度的上升;而反观TF合约,在移仓前期,远月合约受多方影响明显,而在后期,多方在近月合约以减仓为主,这造成了TF远月合约多空双方力量交织,净基差变化并不明显。我们预计在下周,国债期货将会移仓完毕,净基差的变化仍将会受其内在逻辑的推动。

目前五债和十债主连CTD券所对应的净基差分别为-0.0323和0.2762,我们坚持做多净基差的策略,主要原因有三:

(1)目前五债和十债主连期货合约的净基差水平仍然处于历史较低位置,净基差在当前阶段的整体水平为最近一年来的最低水平;

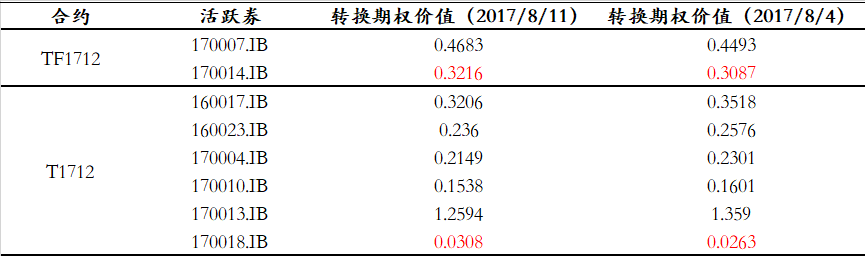

(2)目前,五债和十债收益率绝对水平依然较高,分别为3.58%和3.62%,CTD券集中在长久期交割券上,发生切换的概率不大,国债期货交割期权的价值依然接近于零,T1712合约的CTD券170018.IB的转换期权价值仅为0.0308。另外,虽然我们认为收益率水平将会继续下行,但目前收益率距3%还有约50BP的空间,收益率的下行并不会引起CTD券转换期权价值大幅的上升,因此我们认为转换期权的变化对于净基差变化的贡献不大。另外,值得注意的是,TF1712合约的活跃CTD券170007.IB和170014.IB的转换期权价值并不低,这主要是因为在TF1712合约的可交割券列表中还存在着久期更大的流动性差的旧券:080002.IB、130005.IB和150026.IB,如果只考虑活跃券,那CTD发生切换的概率亦不大,交割期权价值依然较低;

(3)现阶段,短期市场情绪持续低于长期市场情绪,且长短期市场情绪指标均处于零下方,期现货相对强弱关系已经从期货强于现货的局面向现货强于期货局面转变,虽然在这一过程中也会出现期货强于现货的短期情况,但这并不会影响期现货格局转变的长期趋势。

综合以上原因,我们认为国债期货净基差将会出现回升。

表6:过去一周活跃券转换期权价值回顾(2017/8/7-2017/8/11)

图2:T1712合约除权后净基差及市场情绪走势图

图3:TF1712合约除权后净基差及市场情绪走势图

图4:五债和十债主连的净基差水平虽有所回升但仍处于历史较低位置

跨期策略

跨期价差方向策略

本周1709和1712价差有所上行。整体来看,TF1709-TF1712上行0.005,目前为-0.195;而T1709-T1712上行0.185,目前为0.200。T合约跨期价差上行明显,我们在上文提及到,在本轮换月移仓中,T合约在远月合约上受空方影响更大,故本周T合约跨期价差上行幅度较大。同样地,我们预计在下周,国债期货将会移仓完毕,跨期价差的变化也将回归其内在逻辑。

我们认为后续近远月合约价差将继续下降,原因主要有两点:

(1)5、10年国债收益率水平依然较高,分别为3.58%和3.62%,国债期货期权价值接近于零,因此近远月合约交割期权的时间价值差异基本可以忽略;

(2)强监管、紧货币周期中资金成本易上难下,支撑正值跨期价差的因素,即正的净持有收益,正在逐步弱化。

因此,我们继续推荐做空跨期价差,即空1709多1712。

做空跨期价差并持券交割

对于5年品种,近月交割能拿到170007.IB是相对理想的,且交割后应及时换券到170014.IB,可以最大化收益;对于10年品种,近月交割能拿到170013.IB是相对理想的,且交割后应及时换券到170018.IB,可以最大化收益。

表7:5年国债期货做空跨期价差并持券交割的收益

表8:10年国债期货做空跨期价差并持券交割的收益

跨品种策略

过去一周,5年期国债期货合约表现与10年期基本相当,TF1712合约对应收益率上行约1BP,而T1712合约对应收益率也上行约1BP,期货对应收益率曲线斜率不变,目前约为6BP。我们推荐的做陡曲线策略在1712合约上:多2手TF1712+空1手T1712略微亏损0.025。

从历史来看,目前国债现货价差水平依然较低(3BP),因此我们继续推荐曲线策略为变陡策略,即多2手TF1712+空1手T1712。

图5:10年和5年国债利差

国债期货技术指标分析

从国债期货四个方面的技术指标来看:

(1)趋势指标。目前DIF、DEA均为负,但DIF与DEA的差距在缩小,DIF有上穿DEA的趋势,债市仍存机会。

(2)能量指标。BRAR指标显示本周市场人气有所回升,BR指标上行明显。与我们的预期一致,前期BR线由高位逐渐回落并在AR线附近徘徊,目前BR指标再度出现上行,国债期货做多动能明显。

(3)压力支撑指标。BBIBOLL轨道本周如我们预期般继续扩大,国债期货价格向上接触BBI线,市场出现回升,若国债期货价格能有效突破BBI线,则国债期货短期上行机会较大。

(4)波动指标。ATR指标本周有所企稳,目前已处于历史较低位置,较低的ATR指标表明市场波动较小,但同时也预示着未来波动加大。

从趋势指标和压力支撑指标来看,国债期货市场有所好转,若两指标均能有效突破,则表明国债期货短期向上机会明显;从波动指标来看,国债期货市场变化依然较小,待充分整理后,市场将会选择方向;从能量指标来看,BR线已脱离AR线向上,市场向上概率较大。结合未来基本面情况及各技术指标来看,我们认为债市短期有所好转,长期依然向上,如果短期市场持续向好,长短结合将会促使债市向上幅度更大。因此,我们建议坚决介入市场。

图6:十债主连收盘价及MACD走势图

图7:十债主连K线图及BRAR走势图

图8:十债主连的K线图和BBIBOLL指标走势图

图9:十债主连的收盘价和ATR指标走势图

香港五年期国债期货分析

港交所在其2017年中期业绩报告上表示将于12月合约到期以后,暂停国债期货试点计划。具体内容如下:香港交易所于2017年4月10日推出中国财政部五年期国债期货合约(国债期货),是首个以试点形式在离岸市场以中国政府为标的的期货产品。鉴于“债券通”已于2017年7月3日正式开通,香港交易所正全面准备与“债券通”相配套的风险管理工具。由于进一步发展在港上市内地标的离岸衍生品需要更明确的两地监管要求及合作,香港交易所决定于2017年12月合约到期以后,暂停国债期货试点计划。视乎监管框架的发展,香港交易所将会在2018年考虑适时推出新的人民币利率产品。因此,香港交易所不会于12月的合约到期后发行后续合约。为免生歧义,现有的国债期货合约月份(即2017年9月与2017年12月的合约)将不受影响。

港交所的五年期国债期货自推出以来,到目前仅经历了85个交易日,成交非常惨淡,两合约一共仅成交8034手,日均仅约95手。而中金所推出的5年期国债期货,仅主力合约在同时期一共成交900834手,日均约10354手,平均持仓量达到了约34685手;即使在中金所5年期国债期货推出的初期(前85个交易日),主力合约成交量也达到了327218手,日均约为3850手,平均持仓量约为3200手。

表9:港交所五年期国债期货交易回顾

从境外机构国债托管量来看,境外机构对我国国债的需求是一直在上升的,截止到2017年7月,境外机构国债托管量为4867.66亿元,再将国开行、进出口行和农发行的债券纳入计算,境外机构利率债托管量达到了7938.67亿元。接近8000亿的托管量表明境外机构对管理中国利率风险工具的需求旺盛,但考虑到境外机构并不能参与国内国债期货市场,那么境外机构对离岸市场的利率衍生品需求应该较为强烈。但从实际来看,港交所的五年期国债期货交易并不活跃,这表明境外机构并没有大量参与其中,这可能是因为离岸国债期货刚刚推出,市场接纳度不高,也可能是因为离岸国债期货机制设计还有待完善。

图10:境外机构国债及利率债托管量走势图

过去一周,近远月合约合计成交量依然较少。港交所期货表现与现券基本一致,近月合约收盘价对应收益率上行约1BP,而近月合约可交割券平均中债收益率也上行约1BP。

表10:香港五年期国债期货分析

方向性策略

本周央行公开市场净回笼300亿元,具体来看,本周到期资金7800亿元,投放7500亿元,央行执行货币政策不紧不松的态度依然较为明显,资金面在本周维持紧平衡。利率互换先上行后下行,整体略微上行,IRS-Repo1Y从3.41%上行1BP至3.42%,而IRS-Repo5Y维持在3.74%左右不变。

本周资金面整体维持紧平衡。后续来看,下周公开市场有6000亿逆回购到期,另外周二和周五分别还有2875亿MLF和800亿国库现金定存到期。预计央行仍将维持稳健中性的货币政策,进行“销峰填谷”的操作,8月资金面压力较小,资金面维持稳定的概率依然较大,我们预计后续流动性整体问题不大,互换利率压力不大,未来一周IRS-Repo1Y在3.32-3.42%区间,IRS-Repo5Y在3.64-3.74%区间。

回购养券+IRS

过去一周,我们推荐的回购买入5年国开债+买入IRS-Repo5Y的收益维持在44BP左右。目前来看,国开债与互换利率的利差并不足以覆盖资金成本,该策略需继续观望。

期差(Spread)交易

过去一周,IRS-Repo5Y与IRS-Repo1Y的利差从33BP下行1BP至32BP,我们推荐的1×5变平交易盈利1BP。

和现券不同的是,利率互换曲线结构仍维持正常形状,因此和国债期货不同,在资金成本易上难下的情况下,继续推荐1×5变平交易。

基差(Basis)交易

过去一周,SHIBOR3M和FR007两者的价差先下行后上升,整体出现下行,具体来看,价差从117BP下行至83BP再上升至110BP,我们推荐的做窄价差盈利7BP。目前两者的价差仍处于历史高位,我们认为SHIBOR3M和FR007两者的价差将收窄。