本文转载自我的备用号“豆豆投研圈”,为防失联,建议大家扫码关注一波。

本文发表时间为今年1月3日,恰好是在文中写到的公司拉升的前几天,足以证明“豆豆投研圈”的价值了。

下面是正文:

A

股市场里有很多模式的生意,覆盖了生活的方方面面,当然这里面也有很多好公司,但并不是所有的好公司经营的好生意会一直延续下去。

不过,有这么一个稀缺行业,它所在的赛道里面的生意,可以持续的经营下去,这个行业就是调味品行业。

今天我要在这里介绍的并不是行业里的龙头老大海天味业,而是近年来的一个后起之秀,特别是最近刚刷到的一条朋友圈,让我意识到不得不对它展开一下研究。

公司简介

千禾味业

成立于

于1996年,位于东坡故里四川眉山。公司自设立以来持续从事焦糖色等食品添加剂的研发、生产和销售。2001年向下游拓展,开始从事酱油、食醋等调味品的研发、生产和销售。

目前形成了以酱油、食醋等为主的调味品产品系列和以焦糖色为主的食品添加剂产品系列。

行业分析

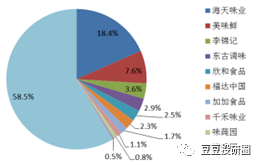

一、酱油行业:行业集中度仍然较低

目前来看酱油行业市场集中度较低,行业龙头海天味业的市占率也仅为18.4%,李锦记、厨邦、欣和、千禾等企业则位于第二梯队,行业层面呈现一超多强的格局。

从历史发展的格局来看,由于龙头市场份额提升+行业标准规范性加强等使得规模较小的企业生存难度极大,行业集中度提升是大势所趋,千禾作为第二梯队的企业,市占率不足2%,有望从中受益。

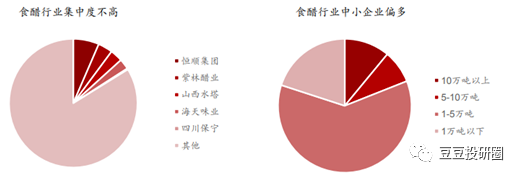

二、食醋:规模化较低,行业机遇较大

食醋行业规模化程度较低,尚处于粗放式增长阶段。大量的作坊式企业充斥于整个市场,百强企业中仅 19%产量超过 5 万吨。

与酱油行业横向比较的话,市场集中度约为后者 15 年前的水平。该行业目前来看行业竞争较为宽松,机会也相对来说比较大。

千禾看中了食醋行业的成长机遇,通过外延并购拿下镇江香醋第二大品牌金山寺,与千禾窖醋形成合力,发力食醋领域。

制胜法宝:“零添加”

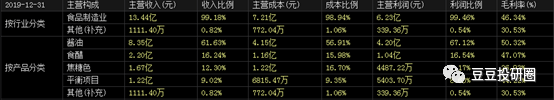

千禾一开

始做的是焦糖色等食品添加剂,看2019年的年报,会发现焦糖色的毛利率不足30%,而公司下游的酱油食醋等调味品毛利率高达50%左右,于是公司开始逐步向下游行业拓展。

经过几年的摸索,公司找到了推开行业大门的金钥匙。

在 2007 年率先提出“零添加”概念后,该同名系列一直为公司的核心主打。

由于消费者出于健康的需求,对高端、健康化调味品认可度在不断提升,“千禾零添加酱油、零添加剂、 天然好味道”,正好符合市场的风向标,千禾也成为了健康调味品领域的深度玩家。

财务分析

通过对比2020年三季度重要财务数据,从营业收入和净利润来看,海天味业行业第一的地位目前来看依然无可撼动;

但是从相对变动指标变动百分比来看,千禾味业增长最为明显,考虑到千禾味业进入行业的时间最短,千禾味业的成长劲头足够亮眼;

从毛利率来看,海天味业和中炬高新的毛利率分别是43.6%和41.6%,比较接近,而千禾味业属于另辟蹊径,走的是“零添加”的高端路线,毛利率相对较高,为48.4%;

但是从净利率来看,海天味业净利率高达27.6%,中炬高新和千禾味业比较接近,分别为18.6%和17.3%。

海天作为行业龙头,入局较早,且历史沉淀足够深厚,有一定的知名度,再加上费用控制得当等因素,行业优势凸显。

千禾味业由于入局最晚,虽然毛利率最高,但是常年在销售费用上需要做较高的铺设,导致最后的净利率最低;

最后来看净资产收益率,海天味业的净资产收益率最高,几乎是行业水平的2倍以上,不愧

是“酱茅”,千禾味业净资产收益率最低,不过还是高于行业平均水平,赚钱能力还是不错的。

在业绩上面,千禾味业虽然肉眼可见的被行业老大老二吊打,但是由于进入行业时间最短,考虑到行业本身赛道的优越性,以及千禾味业亮眼的成长劲头,千禾味业俨然是行业内的一匹隐形黑马。

风险分析

一、大股东接连的减持

今年年初,千禾味业实际控制人伍超群接连套现10.44亿,减持比例达7.48%,而第二大股东伍建勇也计划于2020年12月1日至2021年5月30日期间减持公司股份,减持比例不超过3%。

酱油行业近年的形势一片大好,而千禾味业表现也非常抢眼,但是大股东却在这个时候接连减持,难免不让人有些担忧。

二、销售区域过于局限