点击

👇

加入

置顶我们的公众号,随时得到新颖、深度的金融咨询

打造最强商业好友模式,只需点一点通讯录

文末附你想知道的关于联盟的那些事儿,绝对新鲜

王健林又上头条了。

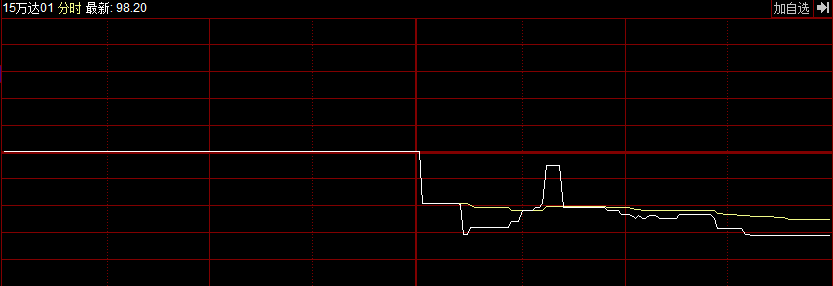

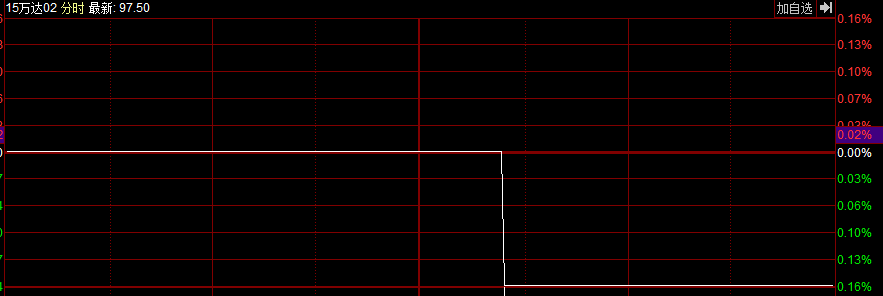

曾在6月22日盘中突现“闪崩”的万达系相关债券、股票今日(7月17日)再次出现下跌。

发生了什么事?

万达股债双杀重现

万达自家的万达酒店发展(00169)在今天最大跌幅超过了7.7%!触目惊心。

午后,万达的债券15债券01、15债券02,也出现了直线下跌的趋势,直到收盘。

标普宣布将万达商业地产列入负面观察名单评级为BBB-

据媒体报道,标普将万达商业评级列入负面观察名单。标普称,万达商业资

出售损害了公司稳定性,预计万达商业合约销售额和收入将下滑。

事件回顾:

震惊市场的闪电收购案

632亿元,融创中国如闪电般购买万达的巨额资产。双方联合发布公告将此消息公之于众,引起市场热议。同时,融创中国也在当天(7月10日)临时停牌。

7月11日,融创中国宣布以631.7亿元收购大连万达商业旗下13个文化旅游项目公司91%权益和76家城市酒店100%权益。

根据双方公告披露,此次交易涉及万达旗下西双版纳万达文旅项目、南昌万达文旅项目、合肥万达文旅项目等13个文化旅游城项目股权及北京万达嘉华、武汉万达瑞华等76个酒店。经双方协商,于2017年7月10日签订上述项目转让协议。

具体来看,万达以注册资本金的91%即295.75亿元的价格,将前述13个文旅项目的91%股权转让给融创,并由融创承担项目的现有全部贷款。与此同时,融创房地产集团以335.95亿元,收购前述76个酒店。双方同意在7月31日前签订详细协议,并尽快完成付款、资产及股权交割。

标普为何忽然动手?

导火索早间已经出现:

而之后标普给出了评级降低的理由 :

标普认为,

万达向融创出售资产“出人意料”,这笔交易“所造成的损失将抵消债务减少带来的好处,突然且数额巨大的交易损害了公司稳定性,预计万达商业地产的销售额和收入将下滑。”

同时,

标普还质疑上述大规模资产出售是否会影响万达商业地产的上市:

连锁反应,标普:预计融创现金流为负

在万达被降级的同时,参与了这次600亿买卖的融创也同时惨遭降级。

连续“买买买” 国际机构调低融创评级

惠誉下调融创中国企业信用评级至BB-;标普预计融创中国现金流可能会继续为负

来源:新京报

就在孙宏斌拟631.7亿元收购万达资产之时,国际三大评级机构中的两家均下调融创的企业信用评级。

7月12日,惠誉宣布下调融创中国控股有限公司的企业评级至BB-。此前一日,标普宣布将融创中国的长期信用评级列入负面观察名单。穆迪暂时保留了B+评级,但也表示出对融创中国的担忧。

三大机构两家调低融创评级

7月12日,惠誉将融创中国评级下调至BB-,将其列入负面观察名单。此前一日,标普宣布,将融创中国控股有限公司B+长期企业信用评级和cnBB-大中华区信用体系长期评级列入负面信用观察名单,并将这家房地产开发商未偿还优先无抵押债券B长期债项评级和cnB+大中华区信用体系长期评级同时列入负面信用观察名单。穆迪虽然暂时维持对融创的B+评级,但是,发表了意见,将展望从负面调整至负面观察。

标准普尔称,基于收购土地及建筑开支上的庞大投资,预计融创控股的经营性现金流将继续为负,未来需要依赖进一步举债以支持发展。

通常来说,国际评级机构下调企业的信用评级是基于该企业的现金流、资产状况、未来前景等多种因素做出的,对企业的融资影响较大。

融创中国2016年年报显示,截至2016年年底,融创中国总负债2577.72亿元,净负债率为121.5%。

融创房地产100亿公司债终止发行

在调降评级的几乎同一时间,昨日,新京报记者从上交所网站获悉,融创中国的下属子公司融创房地产集团有限公司(以下简称:融创房地产)计划发行的100亿元私募债已经终止发行,最后更新状态日期为2017年6月16日。

据了解,该拟发行的债券名称为“融创房地产集团有限公司非公开发行2016年公司债券”,承销商和管理人为中信建投证券和国泰君安证券,债券品种为私募债。7月12日下午,新京报致电融创房地产集团有限公司欲了解相关情况,接线人员表示,因记者没有具体的采访联系人将不能进行电话转接。在留下记者本人的联系方式后,也未获得回复。

一位不愿意具名的证券公司债券业务部的人士表示,私募债是面向特定投资者非公开发行,上交所和深交所是否同意为私募公司债安排挂牌转让,核对的关注点是信息披露完备性,并不对发行人经营能力、债券投资风险进行实质性判断。

上述人士称,私募债在获得发行批准后,有1年的发行有效期,发行主体可以根据资金需求情况和市场灵活选择债券发行方式和规模,如果受市场恶化、利率等影响,也可以主动申请取消发行。

据融创房地产集团有限公司公司债券2016年年度报告,

仅2016年融创房地产在上交所和深交所完成了非公开发行债券150亿元、公开发行债券40亿元。截至2016年12月末,融创房地产还有应付债券余额247.38亿元。

带着高负债的镣铐跳舞

谈及融创等的并购扩张,专家解读置评认为,这是带着高负债的镣铐跳舞。

亦有行业人士分析表示,融创的持续并购虽然增加了其负债压力,但一方面说明融创和各类融资方、私募基金和各类机构资金等关系较好,资金到位比较可靠,另一方面也说明其在杠杆收购方面有较强的能力,放大自有资金进行杠杆运作。

市场普遍关注的焦点是,在如此高负债率的情况下仍激进并购拿地,融创的钱从哪来?

数据显示,2016年融创房地产筹资活动产生的现金流量净流入较2015 年增加577.67亿元,筹资净流入634.14亿元,主要是由于2016年公司通过直接融资的方式,在上交所和深交所非公开发行7笔共计190亿元的公司债券。

高负债下的规模化扩张与寻求高质量转型之间存在很大的矛盾。对于未来的房地产行业来讲,房企的销售规模再大,貌似没有太多意义,因为这个行业的利润率一直在降低,今年的年报出来估计行业的平均净利率可能降低至8%~9%,销售规模千亿元,净利润也就几十亿元,这种情况下,还背负80%以上的资产负债,规模越大其背后隐藏的企业运营风险也就越大。

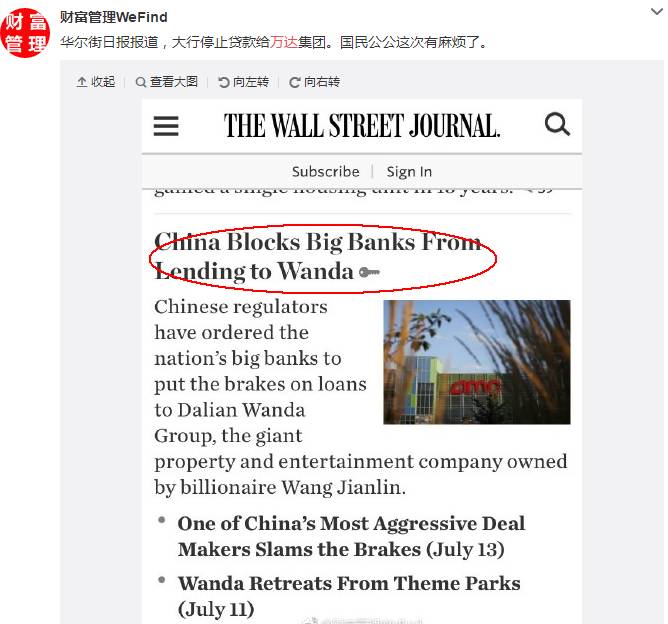

国有金融机构担忧万达债务兑付,窗里窗外都有故事

资本管制,这是当前中国金融领域最大的“政治”,但一直“懂政治”的王健林似乎没有打算完全停下来。一边是国内主营业务的出售,一边是境外运作的继续。

6月中旬,一家中国中部地区的城市商业银行为北京万达文化产业集团(下简称万达文化)投放了内保外贷1.5亿美元。这笔业务被该银行视为地方金融业创新的一项“成绩”,报给了地方金融办。

不光是这个1.5亿,今年以来,这家城商行当地的省会分行共为万达文化办理应付类跨境融资性担保业务4亿美元。不过,该行可能并没有太多海外业务经验和资源,只能通过和其他更大银行的海外分行、离岸部门的“合作”,才完成了这一系列业务。

万达文化是万达集团旗下的“超级明星”子公司,万达近年来的一系列海外并购项目,都被收入其麾下。它们包括了,美国知名电影制作企业传奇影业、美国和世界最大的单一院线AMC以及世界顶级奢华游艇品牌圣汐游艇公司等,涵盖电影、影院和体育、游艇等大文化产业。

必须注意的是,以前,万达的海外融资业务主要是通过一些大银行来做,

比如中国银行、工商银行、中国进出口银行、招商银行等,但这次却是一家名不见经传的小型城商行。

这家城商行“故事”也不少。根据《南风窗》记者查阅资料发现,该行股权结构松散,股东除了当地国资机构之外,还有一些民营财团和地产企业,比如万科就一度持有其总股份的8%。此外,该银行因贷后监控等问题,曾一个月内五次收到银监部门罚单。

为何一家名不见经传的小银行获得了万达这样的超级大客户?这是否和近期大型机构收紧民营财团境外融资的“紧箍咒”有关?

6月中旬,金融监管部门紧急要求银行排查对部分大财团的授信和海外融资特别是并购贷款、内保外贷等业务的风险。其中,包括了万达、海航、复星等数家企业,它们都是近年来海外投资比较凶猛的民营财团。

消息不胫而走, 6月22日,万达地产债暴跌,银行纷纷抛售手中万达债券。此外,海航、复星等企业旗下多只股票和债券也同时集体下跌。随后,万达紧急公告称,

有人在故意“抹黑”万达,说万达有“政治风险”。“我们正在收集证据,一旦取证完毕,将立即予以起诉。”

外界并没有等来万达对“抹黑者”的起诉,却等来了7月10日万达对部分主营业务的出售公告。万达到底卖掉了什么?

卖掉的13个文旅项目主要位于二线、三线城市,包括

西双版纳、南昌、合肥、哈尔滨、无锡、青岛、广州、成都、重庆、桂林、济南、昆明、海口

等地的万达文旅项目。其中,只有广州一座一线城市。

被卖掉的76个酒店则包括了曾被王思聪“骂”过的长沙万达文华酒店。2016年7月,因为入住信息被泄露,王思聪曾在微博上痛骂长沙万达文华酒店,还用了不文明词汇,让网友大跌眼镜。

这些被卖掉的业务就资产占比来算,在万达“盘子”中的占比非常巨大。2017年半年报显示,万达商业累计持有物业面积3387万平方米,累计土地储备面积7332.6万平方米。融创本次收购的项目包含建设用地约6000万平方米,粗略比较,可以发现万达约八成土地储备被出售。

说万达卖掉的是主营业务,一点都不夸张。在市场看来,这些业务却都是“烧钱机”。万达文旅项目一直需要后续投资,超过“迪斯尼”更是遥遥无期,而万达也缺乏足够的酒店管理经验,酒店出现了泄露客人信息这种事,实属行业罕见。

但是,纯粹用“太烧钱”这样的理由来解释这笔交易,显然太单薄了。尤其是对于王健林这个“档次”的企业家来说,更是如此。

债券的价格以及投资者持有它的意愿,代表着对企业未来还本付息能力的预期,而对万达来说,这个预期的好坏将取决于万达在A股的上市成败。因为,如果上市失败,万达的债务偿付将集中爆发,债券的兑付是否会是个问题?那么,神通广大的国有金融机构到底有什么样的预期,才敢于抛债,恐怕已经不言自明。

眼下,政府收紧钱袋子,高负债的地产商这两年日子不好过

眼下,钱正越来越值钱,高负债的地产商这两年日子不好过。

据彭博社2016年发布的报道称:

中国地产商2017年的日子不好过,偿债金额创纪录高点,2017年有173亿美元的债券到期,2018年有279亿美元的债券到期。

对于中国高杠杆的房地产开发商而言,2017年可能会是借贷盛宴后终于要尝到苦果的时候。

监管单位已切断主要融资来源,上海证交所10月提高地产商发债的门槛。此后,地产商就没有在上海证交所发债。据彭博汇整的数据,过去两年来,通过上海证交所的发债量佔国内发债40%左右。而上述限制举措恰逢最差时机,

因为地产行业明年有173亿美元的债券到期,创纪录高点,2018年还有279亿美元的债券到期。

中国政府对于限制发债小心行事,一方面设法温和抑制不动产泡沫,一方面要避免造成房地产业广泛的冲击。据彭博行业研究估计,地产商佔中国经济的比重多达20%。房地产业也受到融资成本普遍增加的威胁。

在全球债券回落以及央行紧缩杠杆之际,国内公司债AAA评级的收益率溢价来到2015年7月以来最大。

NN Investment Partners指出,小型地产商将受创最深,而大型地产商仍有能力在上海证交所发债。

“整体来说,2017年融资环境会越来越艰困,”

NN Investment驻新加坡资深信贷分析师Clement Chong说。“只有体质强的地产商可以在境内发债,但受到很多条件制约。小型地产商被迫到境外市场发债,前提是得到监管单位批准。

——Bloomberg 2016-12-12

而据北京师范大学金融研究中心主任钟伟撰文称,随着中国经济增速的放缓,以及全球央行重新回归常态化轨道,我们有可能迎来一个钱越来越值钱的时期。这就意味着借钱的成本更高了。高负债的地产商,今后的日子的确没那么好过了。

上海陆家嘴联盟综合自:新京报、投资者网、南风窗、

彭博社等

陆家嘴并购联盟一站式并购服务平台、免费提供税务咨询服务的专业高效的平台!

上海陆家嘴并购联盟,企业家的不二之选

上海陆家嘴企业通讯录

|

企业家的通讯录

专业+并购+税务+深度

|

长按并识别关注

|

|

我们能做的

入驻全国各大专业金融园区、基金小镇

、

注册金融类公司

、

服务类公司及合伙企业,展业税务筹划、合法合理避税

、

申请落地奖励

、

政府补贴,及税收优惠政策。

联盟独立运营的金融私募科技园区,可以长期为各类企业提供最优惠的税收解决方案。

免费提供咨询:“私募基金管理人”合理合法避税;

房地产公司合理避税;财务顾问费合理避税。

联盟的资本业务

税务筹划:节税率80%,你觉得怎么样?

范围包括但不限于:

①上市公司

大小非减持

②准/上市公司员工持股平台

架构设计、税务筹划

③各类合伙企业设立(

新三板基金等

)

④

兼并收购

⑤地产公司等各类

股权转让

、股权转让

避税

、企业公司或者个人被兼并收购,

一次性套现的溢价税务筹划

⑥海外中概股回归A股时

设立境内持股平台及避税结构设计

⑦

商贸咨询服务

、科技建筑等

⑧各类投资公司、合伙企业、个人投资退出时的

合理避税

⑨换取上市公司股票部分

合理避税

上海陆家嘴并购联盟

|

还等什么?还不扫一扫

ID:ljz8848

|

长按并识别关注

|

|

我们将竭诚为您提供各种综合解决方案:免费税务筹划全国最低综合税负9%-11%(穿透个人所得税,且政策长期稳定),欢迎合作。

联系方式:

LJZ8868XM@126.com

左先生(微信):

xiaoy8848

朱女士(电话/微信):

17765181230

感谢对上海陆家嘴并购联盟的支持,我们联合国内多家上市公司、大型投行、并购基金、投资机构、银行、信托、律师、会计师等专业人士成立本联盟。如果您需要免费发布项目信息或联系我们请发邮件到LJZ8868XM@126.com审核,上海陆家嘴并购联盟专业群全面开放,投资收购QQ群140508026,融资项目QQ群235322987,资金QQ群87499585,专业机构QQ群55682432,微信群请加微信号:laofu8848,(入群务必验证信息:城市、公司、职务)。

版权声明:本公众号致力于好文精选、精读。部分文章推送时未能与原作者取得联系。若涉及版权问题,烦请原作者联系我们。联系方式:微信:xiaoy8848,联系电话:021-61079612,邮箱:LJZ8868XM@126.com。欢迎原创作者主动投稿或认领稿费。