天风机械团队

天风机械团队

核心组合:

三一重工、晶盛机电、百利科技、浙江鼎力、中环股份、恒立液压、赢合科技,建议关注金辰股份。

重点组合:

诺力股份、锐科激光、众合科技、中国中车、新筑股份、日机密封、徐工机械、中金环境、克来机电、杰瑞股份、华测检测、长川科技(电子)、埃斯顿、伊之密、弘亚数控,关注劲拓股份、天通股份、精测电子(电子)、神州高铁、台海核电。

本周专题:

叠瓦组件或成光伏行业降本增效重要驱动力

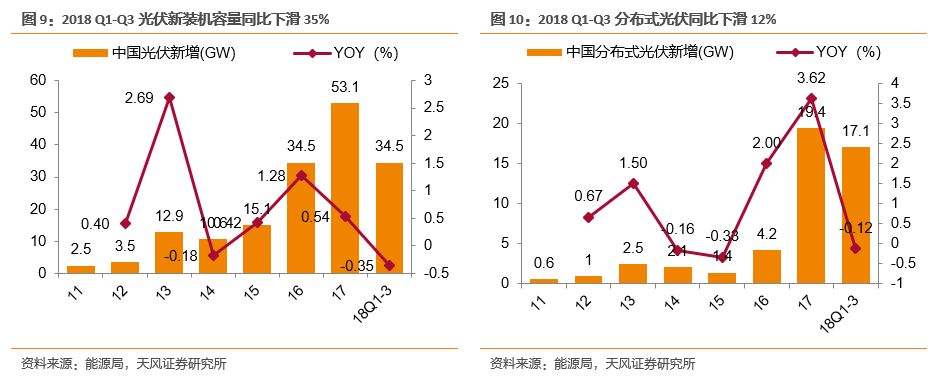

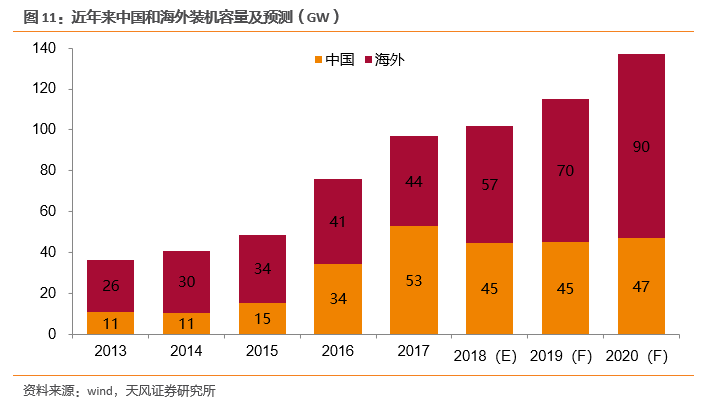

1)2018 年“531 新政”后,光伏组件成本持续下降,海外需求助推,2019 年光伏新增装机容量有望达到 130GW。

2)未来硅片和电池片环节成本下降的空间已经非常有限,组件将成为未来的焦点。叠瓦技术是一种将电池片切片后,再用特殊的专用导电胶材料把电池片焊接成串的技术,表面没有金属栅线,电池片间也没有间隙,充分利用了组件表面可使用的面积,因此大幅提升了组件的转换效率。有望成为未来主流技术。

3)传统组件生产线总投资大约在7000万/GW,而叠瓦产线投资规模更大。相比于传统产线,叠瓦产线主要增加了几款新设备:激光划片及、丝网印刷机、叠焊机和叠瓦汇流焊接机。其中价值量最大的主要是叠焊机和叠瓦汇流焊接机。随着未来叠瓦组件渗透率提高,我们预计2019-2021年,叠瓦市场空间分别为17亿元、51亿元、74亿元。

重点关注相关上市公司

金辰股份、晶盛机电。

投资机会重点跟踪:

锂电设备+工程机械+工业互联网

锂电设备:

1)现阶段产能过剩无需过虑,过剩主要是低端电池,长期未被车厂选择的电池厂可视无效产能;2)我国锂电设备市场有望迎来集中度提升,2018Q3整体市占率大幅升至47%左右,较17年上升近20个百分点;3)商业模式决定锂电设备现金流较差,意味着资金能力构成设备行业天然竞争壁垒,技术与资金决定核心设备龙头占优。

建议关注赢合科技、百利科技、诺力股份、先导智能等。

工程机械:

央行推出CBS增强流动性,进一步提振市场信心,央行此举进一步表明当前政策正从宽货币向宽信用过渡、从银行资本金方面率先解决,我们乐观预计未来还将有进一步配套政策出台、在化解/转换地方债务方面有望得到解决,未来基建产业链的估值水平进一步修复。1月挖机销量11,863台,YoY+11%;由于春节因素预计2月挖机销量将大幅超过上年同期。预计19~20年挖机需求均将超过18年的20万台,国产市占率持续提升,重点龙头公司资产质量不断改善。

建议关注:三一重工、恒立液压、浙江鼎力、徐工机械、建设机械,关注:柳工、艾迪精密。

国产替代+工业互联网:

华为供应链对国产化要求提高为催化剂,面板设备等先进制造国产化提高迫在眉睫。韩国政府计划开始对出口中国的OLED设备进行强管控,也将加快面板设备国产化。建议关注:精测电子(电子团队覆盖)、劲拓股份(新增)、智云股份。工业互联:工业互联网/物联网领域与5G在18年中央经济工作会议中被提高到同等高度重视地位,但目前在政策扶植力度与5G还存在较大差距。实际上,工业互联网发展加速,国内具有一定行业和区域影响力的工业互联网平台总数超过50家,重点平台平均连接的设备数量达到59万台。关注近期可能的政策催化,

建议关注:埃斯顿、诺力股份、拓斯达、能科股份。

风险提示:

重点公司业绩不达预期,基建投资大幅下滑,重大政策变化,中美贸易摩擦等影响国内投资情绪,城轨项目审批进度慢于预期、资金配套不到位。

1.

本周专题:

叠瓦组件带来的设备投资机遇

1.1.

光伏平价上网渐进,组件需求持续增长

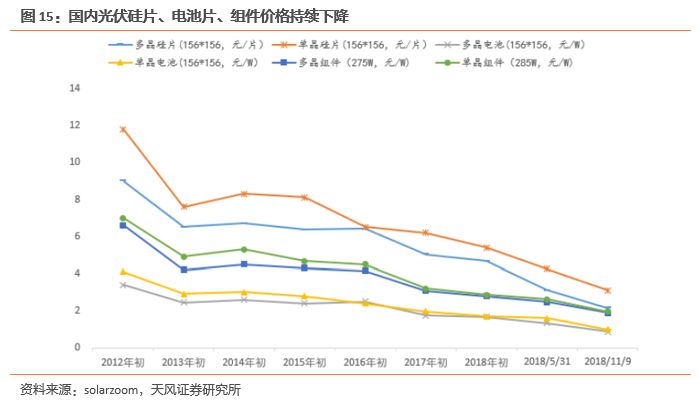

海外需求助推,2019 年光伏新增装机容量有望达到 130GW。2018 年“531 新 政”后,光伏组件成本持续下降,根据 PVinfolink 每周统计的供应链价格,2018 年常规多晶组件从 2.61 元/W 降到 1.86 元/W,常规单晶组件从 2.64 元/W 降到 1.93 元/W,降幅分别为 28.7%和 26.9%,组件成本下降推动了光伏电站成本的降低。

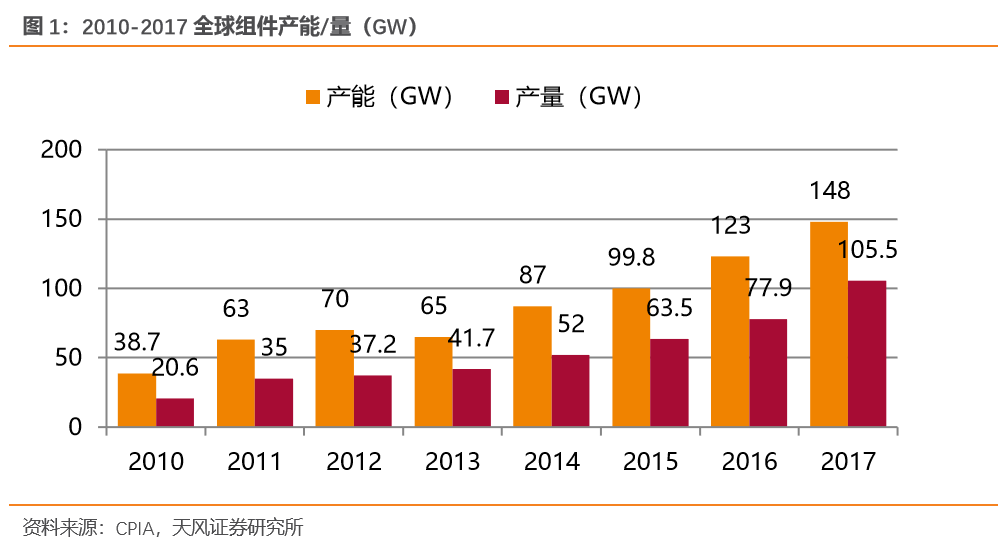

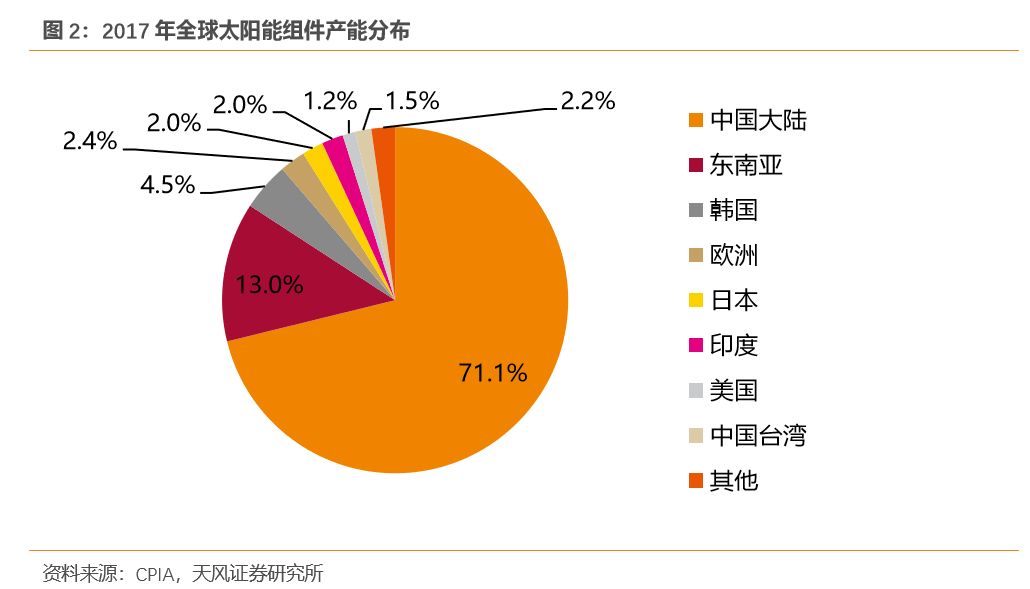

根据EnergyTrend统计数据,2018年全球组件出货量达到95GW,较2017年下滑8%。2017年中国组件产能全球占比达到71.1%。据CPIA统计,2019年中国组件产量为85.7GW,同比增长14.3%,预计2019年达到93GW。

天合光能、阿特斯、晶科连续三年位居组件产能前三,产能扩张稳定。2018年各光伏企业开始新一波组件扩产计划。

1.2.

组件端技术未来进步空间最大

光伏行业近几年发生了风起云涌的变化,带动了降本增效的持续推进,并让大规模的平价上网越来越近。其中硅片环节主要的技术革新包括单晶替换多晶、金刚线切割等;电池片环节主要的技术革新包括:Perc电池、双面电池以及未来可能会大规模普及的hit电池等。组件环节新技术应用也在加速,包括MBB多主栅技术、半片技术、MWT等。

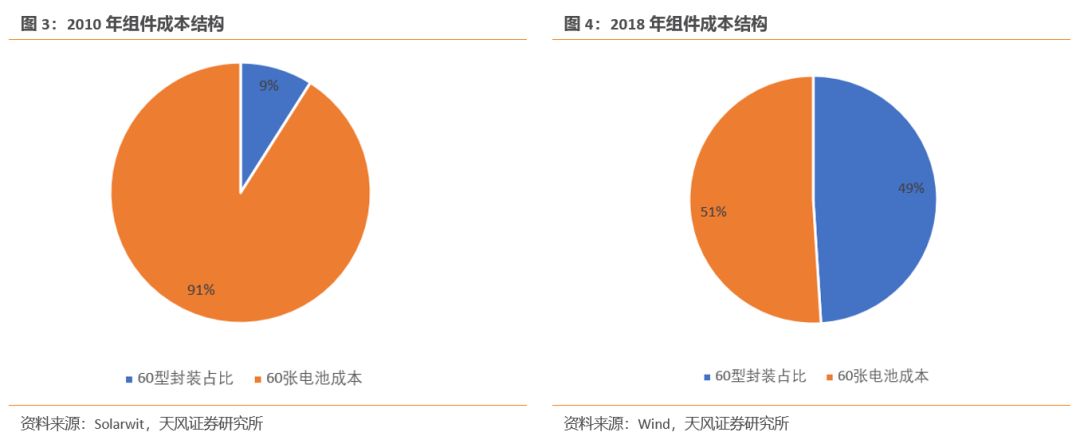

未来硅片和电池片环节成本下降的空间已经非常有限,组件将成为未来的焦点。一个典型的例子是,现在一片60型组件的电池成本已经低于封装成本。未来组件价格下滑很难再依靠电池价格的下滑。

高效电池片变得越来越廉价而封装成本占比越来越高。随着电池片的成本越来越低,浪费电池片而节省单瓦封装成本的组件技术正变得越来越有性价比。在一张60型面积大小相当的版型内,叠瓦组件可以封装66~68张电池片,比常规组件封装模式平均多封装13%的电池片。

1.3.

叠瓦组件优势突出,有望成为未来主流技术

1.3.

叠瓦组件优势突出,有望成为未来主流技术

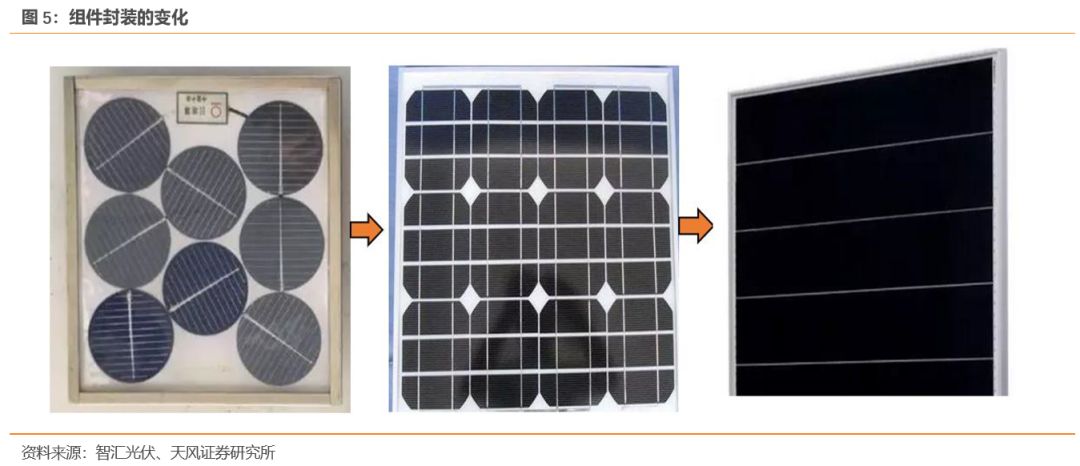

叠瓦技术是一种将电池片切片后,再用特殊的专用导电胶材料把电池片焊接成串的技术。电池片采用前后叠片的方式连接,表面没有金属栅线,电池片间也没有间隙,充分利用了组件表面可使用的面积,减少传统金属栅线的线损,因此大幅提升了组件的转换效率。

相比于传统的组件技术,叠瓦组件具有如下优势:

1.

发电量更高。

在相同的面积下,叠瓦组件可以放置多于常规组件13%以上的电池片。同时,采用无焊带设计,减少了组件的线损,降低了电池之间的电阻,大幅度提高了组件的输出功率。

2.

可靠性更高。

叠瓦组件用特殊的专用导电胶材料将电池焊接成串,摒弃传统焊带,可有效消减隐裂、抵抗腐蚀。

3.

遮挡效应影响小。

叠瓦组件采用并联电路设计,当出现阴影遮挡时,只会出现线性功率损失,不会影响邻近电池正常通电。

4.

度电成本更低。

叠瓦组件的高转换效率,能够节省系统占地面积、减少组件运输成本和运维成本,有效降低度电成本。

5.

显著降低热斑效应。

叠瓦组件降低了反向电流对于组件产生热斑效应的影响,内部损耗低。

叠瓦技术是一个典型的按比例增加功率的技术,提升功率约10%,电池片素质越好,带来的增益越大。2017年的主流电池片封装后功率是270瓦,叠加叠瓦后增益270×1.1=297;净增加功率27瓦; 2019年,常规封装模式功率达到310w的电池片将会大量充足供应,那么采用叠瓦技术以后对应封装功率为310×1.1=341瓦,净增加功率31瓦。带来的增益明显好于常规多晶电池片。可以说更高功率的单晶perc大量充足廉价的供应直接为叠瓦技术的大规模普及铺好了道路。

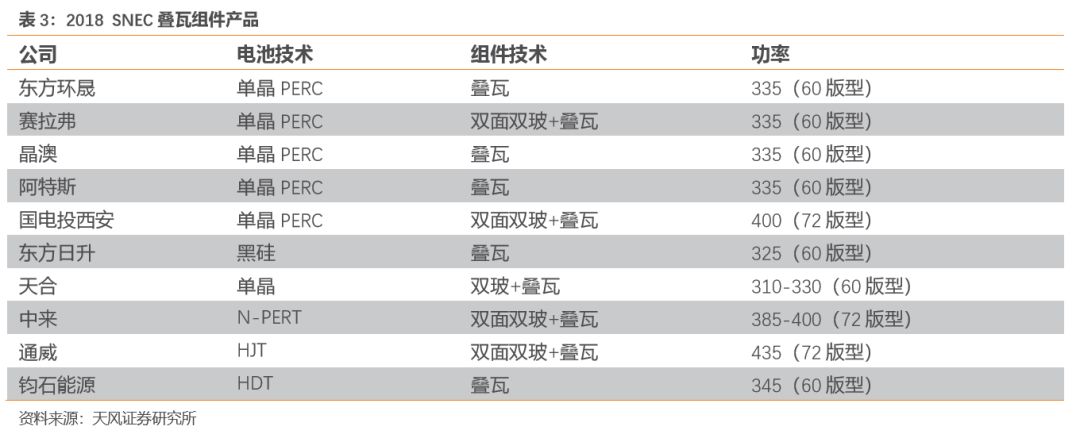

业内企业积极推进叠瓦组件的技术研发与大规模制造。2018年SNEC光伏展上,有超过10家企业展出了叠瓦组件产品。

1.4. 叠瓦组件带动设备投资需求

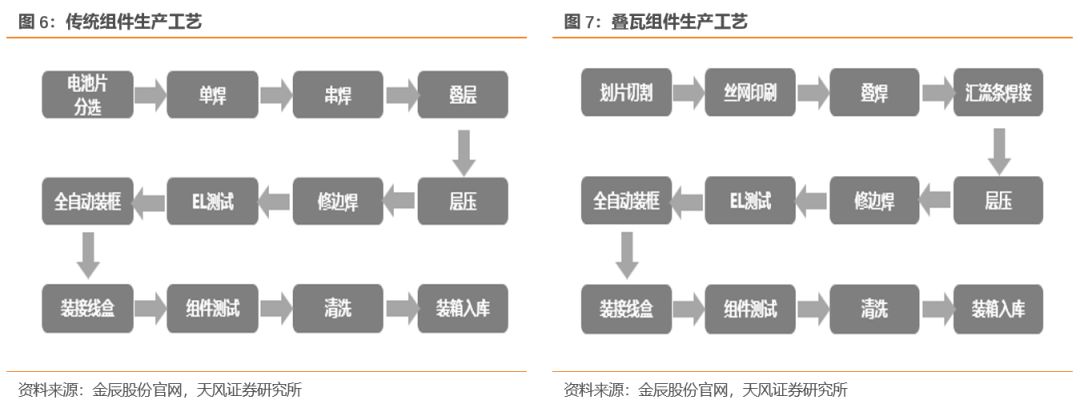

传统的组件工艺中,无论是5BB、MBB、半片,对于组件生产线的要求没有太多变化。总投资大约在7000-8000万/GW,而叠瓦产线投资规模更大。相比于传统产线,叠瓦产线需要增加几款新设备:

激光划片机:

采用激光划片机对电池片进行切割,主流的划片包括 5 分片和 6 分片两种形式。

丝网印刷机:

通过丝网印刷机将导电胶印刷在电池片的栅线处。

叠片焊接机:

通过叠片机将电池片沿着导电胶进行叠片,同时对导电胶进行高温固化焊接。

汇流条焊接机:

完成长短汇流条的制作和焊接。

叠瓦组件设备市场空间:2021 年有望超 70亿元。我们构建叠瓦组件(包含叠瓦设备和生产线)的市场预测模型:

1、我们假设 2019、2020、2021 年光伏组件产能达到 170、200、230GW;

2、叠瓦需求来自于新建产线以及老产能的改造。

3、新建产线叠瓦组件的渗透率2019、2020、2021年分别为50%、70%、100%。老产能改造成叠瓦产线占比2019、2020、2021年分别为0%、10%、25%。

计算得出,2019-2021年,叠瓦市场空间分别为17亿元、51亿元、74亿元

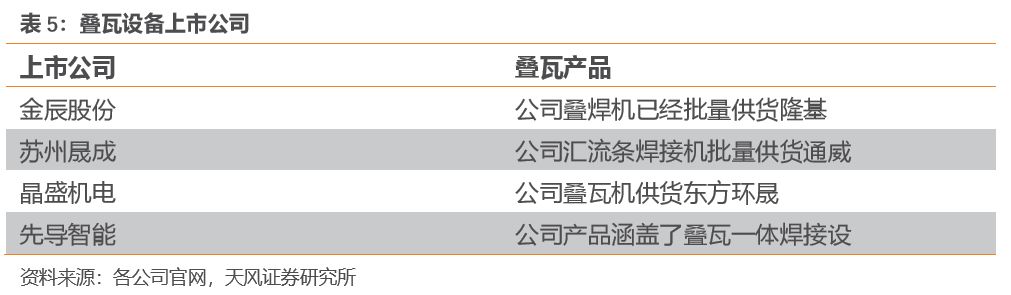

目前从事叠瓦设备及产线的上市公司包括金辰股份、苏州晟成、晶盛机电、先导智能。

2. 本周子行业重要观点

2.1. 光伏设备:光伏:柳暗花明又一村

2.1.1. 政策反转,行业迎来新一轮增长

光伏政策出现反转:

2018年11月2日国家能源局召开的关于太阳能发展“十三五”规划,预示光伏行业将出现“531”之后的反转。会中的几个积极信号包括:(1)大幅提高“十三五”光伏建设目标,光伏装机目标有望调整至超过 250GW,甚至达到 270GW;(2)2019年装机容量上调至50GW,2020年装机容量预期上调至60GW。(3)补贴退坡的时间点比原先预期的2020年推迟2年至2022年,与平价上网的时间实现了较好的衔接,有利于行业平稳过度。

海外装机容量可能超预期:

531之后光伏降价激发了海外市场的需求弹性。龙头海外订单旺盛,产能利用率高。预计2019-2020年海外装机容量有望达到70GW、90GW

2.1.2. 光伏设备上市公司初具规模,国产化率持续提升

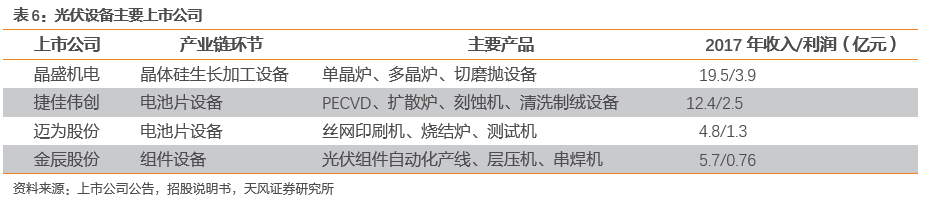

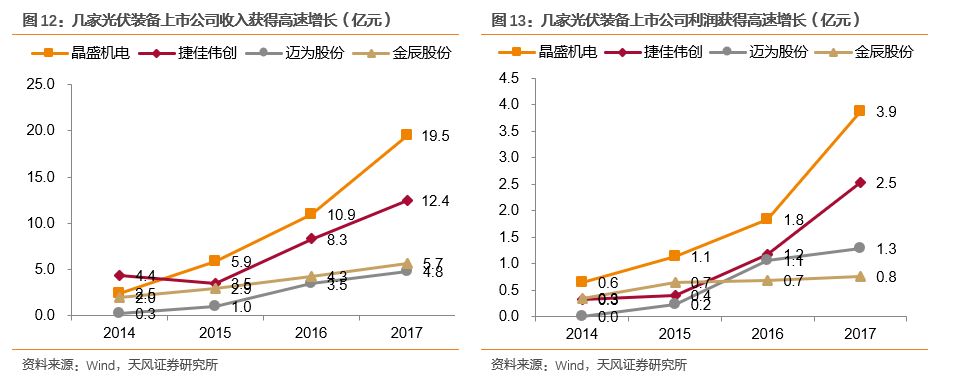

光伏装备产业链主要包括硅原料的提炼加工、硅片的生长加工设备、电池片生产设备、组件及专用材料生产设备、以及装机系统的支持设备。涉及的上市公司主要包括:晶盛机电、捷佳伟创、迈为股份、金辰股份等。受益于国内装机容量的不断增加,几家上市公司近几年都获得了高速增长。

伴随着我国成为光伏第一大生产国和消费国,光伏装备国产化率也在持续提升。

多晶硅炉:

多晶硅炉从2007年开始国产化,首台多晶硅炉在当年有精工科技研制成功。目前国内已经有多家企业拥有自主知识产权的多晶硅炉,包括:精功科技、京运通、晶盛机电、中电科四十八所等。

单晶硅炉:

由于单晶的转换效率由于多晶,近几年在国内的市占率持续提升。拉晶炉已经基本实现了国产化,国内两大巨头隆基、中环都已经100%从国内采购设备。外资的Ferrotec、市场不断萎缩。

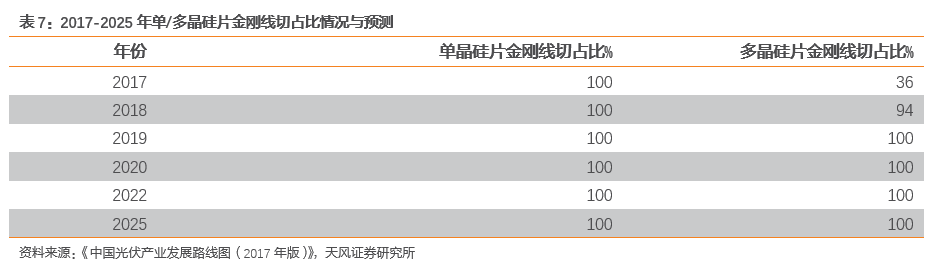

金刚线:

金刚线切割技术相对于传统砂浆切割,具有切割速度快、单片耗损低、切割液更环保等优点。2017年单晶硅片产线已经完成金刚线切割的全面升级,预计在2019年我国多晶硅片金刚切占比也将达到100%。国内三超新材、岱勒新材、恒星科技等已经实现了部分国产化。

清洗、制绒设备:

国产设备占有率约90%,很多国内企业已经和下游客户联合开发设备。

扩散炉:

我国光伏专用扩散设备正从处理125mm×125mm、156mm×156mm 硅片向 210mm×210mm硅片迈进,国内龙头企业开始大规模出口,比如捷佳伟创2015-2017年外销比例分别为0、39%、75%。

PECVD:

PECVD价格占到整个电池片设备的30%,是比重最大的一部分。国内主要以管式PECVD为主,板式PECVD主要以梅耶博格旗下的Roth&Rou为主。

丝网印刷机:

国内目前在单轨丝网印刷领域已经非常成熟,和国外设备性能相差无几。双轨二次印刷设备目前主要以国外厂商为主,国内主要是迈为股份。

分选设备:

主要是检测电池片的一致性(包括颜色、外观、性能等)并选出合格产品。主要仍以国外厂商为主。

组件端的设备主要有自动串焊机、自动叠层设备、层压机、自动EL、功率测试设备和自动包装机。近年来,由于工业自动化技术的不断成熟,越来越多的供应商开始提供“交钥匙”工程,有效的提高了光伏组件的生产效率,相比于国外同类产品,价格只有60-70%。加之优质的服务,国内组件设备厂商快速打开了市场。

光伏设备投资中,单晶炉及相关加工设备约3.5-4亿元/GW、电池片设备约2.5亿元/GW、组件设备约1-1.2亿元/GW。

2.1.3. 技术更新带动设备需求

技术和工艺的进步是驱动光伏行业发展的根本因素,也是实现平价上网的前提。根据Solarzoom统计,国内光伏硅片、电池片、组件的价格呈持续下降的趋势。技术进步将带来新设备的应用以及存量设备的更新替换。

技术更新主要的驱动力包括:

-

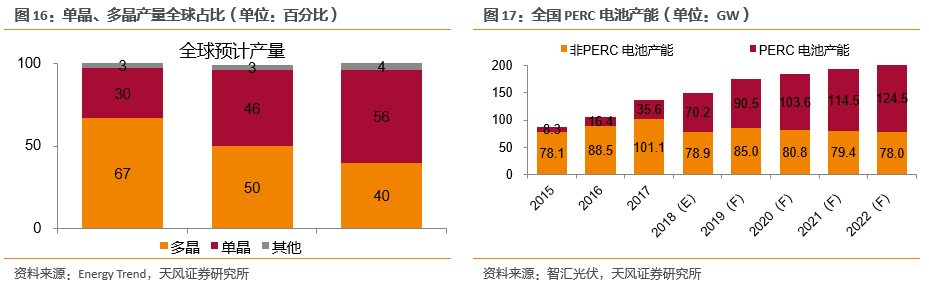

单晶对于多晶的替代:单晶在采用了金刚线切割之后,成本下降速度非常快。采用 PERC 和 MCCE 的高效电池平均转效率分别为 21.3%和 19.2%。根据Energy Trend统计,2018年单晶产量将与多晶持平,2019年将反超。单晶的需求增加将带动单晶炉、切磨抛等设备的需求。

-

MCCE(黑硅)和PERC(背面钝化)技术的成熟及大规模应用:根据智汇光伏统计,2016 年底我国高效PERC电池产能为9.58GW,2017年增长至 27.35GW,且从下游厂商规划来看,2018年高效PERC电池产能有望增长至 59.73GW。PERC技术将增加钝化层激光开槽和钝化叠层两道工艺,相对应增加对于PECVD和ALD(原子沉积设备)需求。

-

N型电池用量增加:N型单晶太阳能电池拥有温度系数低、光衰减系数低等优良特性,在弱光条件下光谱响应好,配合双面电池工艺,可以充分利用电池背面漫反射的弱光发电。

-

一些尚未产业化的先进技术,未来也可能存在巨大潜力:如异质结太阳能电池(HIT)、N型双面隧穿氧化钝化电池(TOPCon)等。

2.2 工程机械:

1月挖机销量约1.2万台、同比+11%,2月预计高增长

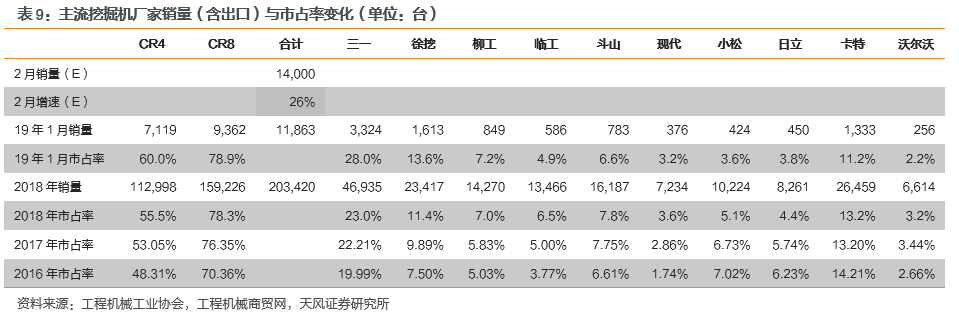

根据中国工程机械工业协会统计的12月挖掘机销量数据:总销量16,027台,YoY+14.4%;1-11月187,393台,YoY+48.4%。

(1)分市场销售情况:11月国内14,269台、YoY+12.2%,出口(含港澳)1,758台,YoY +37.0%;2018全年国内累计184,190台,YoY+41.1%,出口(含港澳)19,230台,YoY+97.4%。

(2)国内市场分机型销售数据:12月大/中/小挖销量分别为1,909台/2,982台/9,378台,同比增速分别为-10.7%/-6.5%/26.8%;1-12月大/中/小挖累计销量分别为27,479台/47,414台/109,297台,同比增速分别为42.8%/48.1%/37.8%。

(3)集中度数据(含进口、出口):12月行业CR4=54.7%、CR8=79.5%、国产CR4=51.8%;1~12月行业CR4=55.5%、CR8=78.3%、国产CR4=48.2%。1~12月国产、日系、欧美和韩系品牌的市场占有率分别为56.8%、14.6%、11.5%和17.1%,国产单月市占率已达62.6%、未来份额有望持续提升,三一、卡特彼勒和徐工占据国内市场前三位。

未来集中度有望进一步提升,主要原因是龙头穿越周期后,品质、渠道、售后和研发等多方面能力优势巩固,发动机、液压件等核心部件供应商将在供应量和价格上向龙头主机厂倾斜,保供优势+成本优势明显。

展望2019,在经济下行周期,基建托底稳增长将对挖掘机形成持续性需求,下游施工量将维持相对高位,考虑到2018年的高基数,预计2019全年挖掘机销量将保持高位窄幅震荡。

重点推荐:三一重工、恒立液压、浙江鼎力、徐工机械;关注:艾迪精密、柳工。

推荐理由:需求持续高位、集中度提升,龙头收入高增长。资产负债表修复,行业龙头业绩释放加速。需求的时空错配,不同品类工程机械需求高增长接力。高空作业平台作为新兴产品快速增长,同时美国制造业复苏明显,对高空作业平台的需求明显提升。

2.3. 锂电设备:电池产能结构性短缺,头部厂家新一轮扩产悄然而至

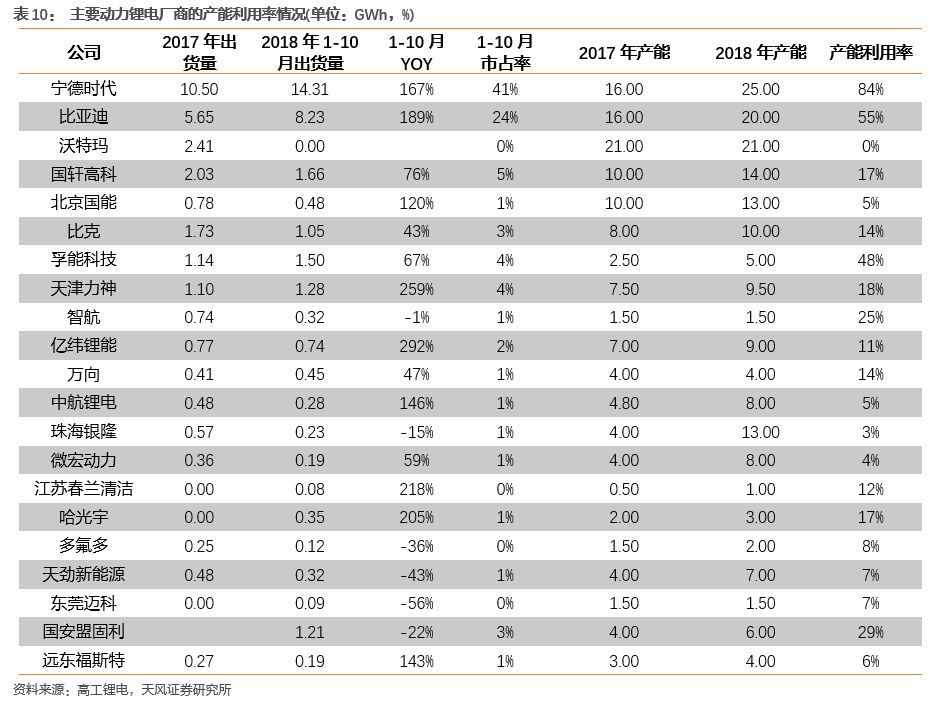

锂电池行业总体产能与销量对比,严重过剩。

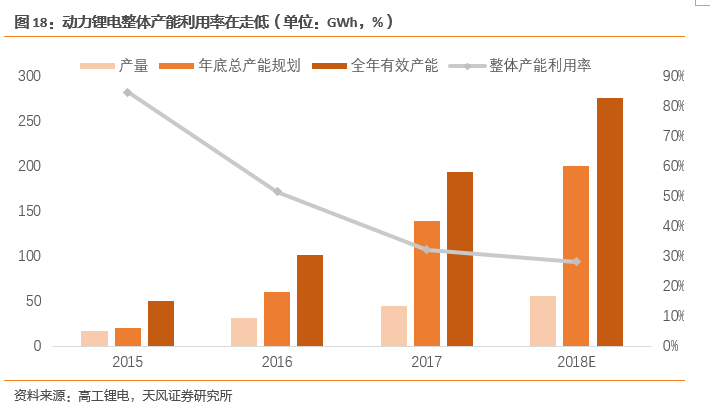

根据高工产研的统计,2015-2018年,动力锂电池市场整体的产能利用率持续走低,到2018年预计仅为28%左右。

产能利用率的低下,一是与三元替代磷酸铁锂有关,二是主要低端产能严重过剩,三是车企对于供应链的管理需要。

1)市场存量中仍有较大量的磷酸铁锂产能,磷酸铁锂产线无法直接转向生产三元,即使要切换也需要进行大规模投入改造、周期长达几个月。因而必须区分开两种产能。

2)电池行业的产能利用率的差距进一步拉开、集中度进一步提升,以CATL、比亚迪、孚能等为代表的高端产能利用率较高,低端产能利用率非常低。

高端电池产能利用率的情况目前来看也不是百分之百,但其扩产动力非常足。

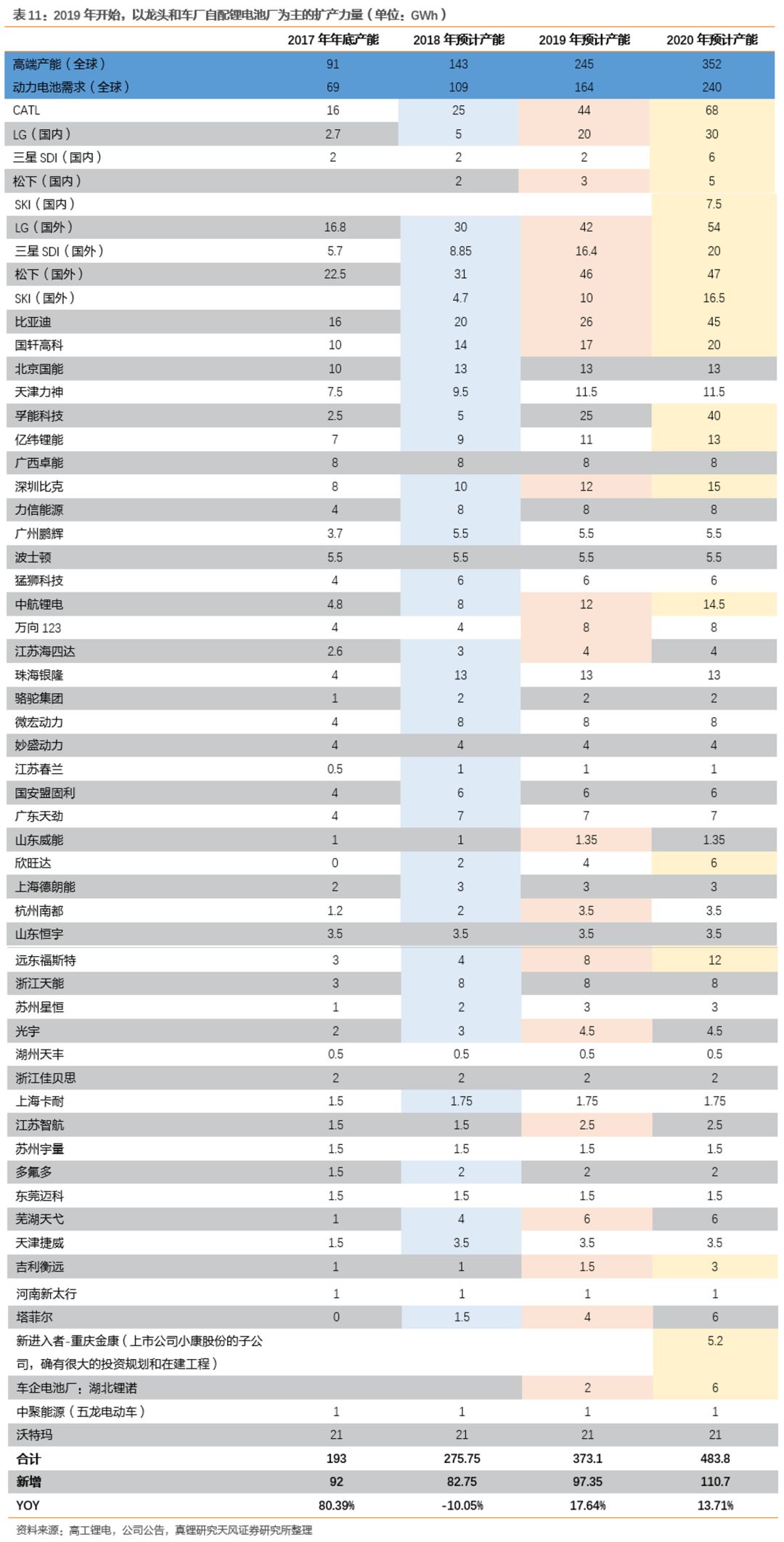

例如国内的CATL、比亚迪、孚能,其产能利用率分别为84%、55%、48%,我们统计得到,目前松下、LG、三星SDI的产能利用率分别约为44%、27%、36%,电池在当前阶段看来似乎并不是不够用。但各家仍有较大的产能规划、积极扩产。

我们总结了高端产能利用率看似不高、但仍在大幅扩张的主要原因:

(1)名义产能并不能反映实际产能。产能爬坡的时间可能是半年、一年、甚至更久,取决于电池厂自身的工艺成熟度。

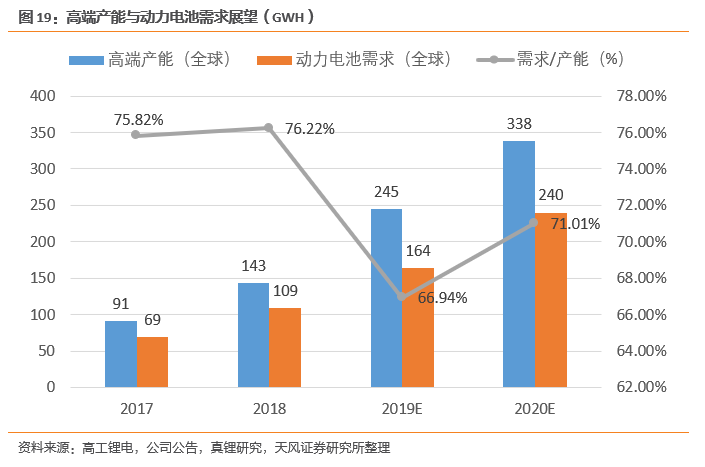

(2)高端产能与全球动力锂电需求还是较为匹配的。我们选择CATL+比亚迪+孚能+亿纬锂能作为国内高端产能,松下+三星SDI+LG+SKI作为国外高端产能,计算得到的2020年产能预计达到352GWh,而当年需求为240GWh,需求/产能比例为68%。考虑到产能释放的时滞,我们认为该数据意味着需求和产能基本匹配。

(

3)电池对于新能源车的重要性不亚于发动机之于传统燃油车,而汽车行业高度重视供应链管理。在传统燃油车时代,发动机自给率就不断提高,国内车厂1991年汽油车发动机自配率仅为31%,到2015年提高到了65%。因此,部分车厂与电池厂锁定了较为长期的供货协议,或者选择与电池企业合资建厂,本质上就是为了确保其供应链安全(质和量的把控、以及技术发展持续力)。这就让这些电池企业切实看到了未来较长一段时间内的需求,也因此愿意投资储备更多产能、以备新客户的需求增长。

我们在2018年6月的行业深度研究报告《下半年新能源方向与扩产节奏怎么看?》中提到,2019年有望开启新一轮由龙头主导的扩产高峰,

现在看来对于行业判断没有错,但扩产招标的时点提前了。

进入到8月份以来,LG、CATL等已经开始了实质招标,万向、孚能接连宣布超大投资规划,SKI也宣布将在常州扩展7.5GWH左右,LG在宣布南京基地远期扩产计划后数码锂电率先招标,而三星SDI日前也重启了其西安和天津的动力及储能电池项目。

本轮电池厂的扩产高峰特征至少有两点:

1)龙头扩产的量都非常大,主要是电池厂基于客户长期需求的判断。

例如LG对于2020年之前的扩产规划是23条线共计32GWH,三星SDI对于西安及天津基地的扩产规划都在百亿以上的资金规模,CATL本年度8月份开始的扩产多达20条线以上。是CATL到2017年末仅为16GWH左右的产能,而在2019年之前预计累计要扩出28~30GWH左右。

2)扩产主体发生较大变化。

动力锂电领域逐渐由混战进入少数寡头的战国时代,国内大量电池厂的扩产量增速呈现收敛状态。在我们的统计样本中,2017-2018年扩产的厂商数分别为32、21个,而到2019年可能会进一步下降为18个。扩产主体中有龙头,也有一些新兴力量,包括:a)二线中技术较为领先或者具备很强资金实力的新兴力量,如孚能、万向、欣旺达等,b)车厂“嫡系”电池厂及合资电池厂,如吉利衡远、湖南锂诺、重庆金康等,以及吉利、广汽、东风等有意愿与电池厂合资建厂。

3. 本周重点行业新闻

3.1. 工程机械

潍柴动力与白俄罗斯开启新一轮战略合作(来源:慧聪工程机械网)

2019年2月28日上午11时,潍柴动力董事长谭旭光与白俄罗斯工业部部长乌秋平在白俄罗斯驻华大使馆签署新一轮战略合作协议。在长期的合作中,双方结下了深厚的友谊,潍柴马兹发动机合资工厂是最好的证明。该项目历时七个半月,实现了当年开工、当年投产,创造了项目建设的奇迹。

按照中白两国领导人的要求,在新一轮战略合作中,双方将携手并进、互助共赢,为中白两国注入新动力

玉柴与陕汽控股签订战略合作协议(来源:中国工业新闻网)

玉柴与陕西汽车控股集团有限公司日前在广西玉林签订战略合作协议,共同迎接国六排放升级带来的挑战,开启双方全面战略合作新时代。此次签订战略合作协议,双方将以建立长期战略性的业务合作关系和促进双方共同发展为目的,在现有业务合作的基础上,充分发挥双方专业领域优势,从

技术

、市场、整车配套、售后服务等方面开展全方位的战略合作。

陕汽控股与玉柴股份的强强联合体现了双方共同致力于打造高端产品、提升产品价值的决心和能力;将进一步增强双方战略互信,建立起长期稳定的合作关系,推动双方合作上升至更高水平。

3.2. 锂电设备

豪掷百亿!恒大正式殺入新能源市场,软包电池迎来新契机(来源:OFweek 锂电网)

2月26日,一则恒大集团与郑州市科技产业项目的签约的消息引起市场广泛关注,据了解,本次签约仪式活动为新能源汽车和动力电池项目,签约方为恒大集团、恒大新能源汽车集团、恒大新能源科技集团、郑州市人民政府。此次签约,将意味着恒大新能源汽车和动力电池项目落户郑州,恒大在新能源汽车领域的布局再进一步。