全球电商发展趋势与特点:

1. B2B会逐渐电商化。Forrester Research预计到2020年,美国的B2B电商规模会超过1.1万亿美元,占整体B2B规模的12%。

2. 移动设备大行其道。

3. 个性化/自定义产品。Deloitte近期研究发现42%的消费者对定制产品感兴趣,19%的消费者愿意为定制产品多付费10%,例如手机壳、智能手表等。

4. 全球电商地域性特点:北美:美国移动设备占据电商销售的22%,加拿大电商占所有销售比例为17%;欧洲:英国和法国消费者喜欢比较产品,德国和西班牙消费者希望有快速的结账功能;亚洲:中国电子商务规模持续变大,阿里巴巴2016年双11销售额178亿美元。

全球零售电商销售规模:

2017年全球零售电商销售规模会达到2.35万亿美元,占全球零售10%,到2020年,占比会升至14.6%;

北美2017年零售电商会增长15.6%,达到4233亿美元,是世界第二大的电商市场;

亚太地区是全球最大的零售电商市场,2016年就超过万亿美元,其中中国2017年零售电商的规模为8990亿美元。

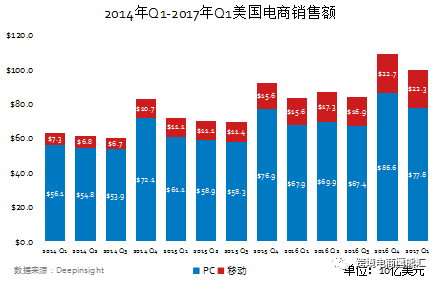

美国Q1第一季度最新的数据:

2017年第1季度,美国电商销售额已经达到了1000亿美元,是第一次在非圣诞节季节中,突破1000亿美元大关;从同比增速看,电商销售增速在20%,过去一年已经开始提速。PC端的电商销售达到了778亿美元,移动端达到了223亿美元。

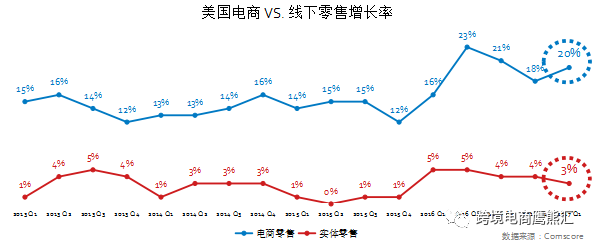

美国电商与线下零售增长情况对比:

从这个数据可以看出,基本上电商的发展10%到20%之间,传统线下门店基本上也是在1%到5%之间。对比电商的同比增速和实体零售的增长,就不难发现为什么亚马逊能创新高,但梅西百货为代表的实体零售企业却不断暴跌。

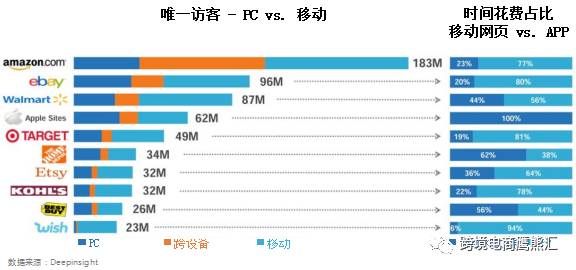

美国TOP站点流量与时间花费设备情况:

这个数据是美国排名非常前的一些站点,像亚马逊、eBay、苹果等等,他们在移动设备APP相对于移动的网站会有更多的访客和消费者欢迎的。移动方面,APP的时间花费大于移动网页。

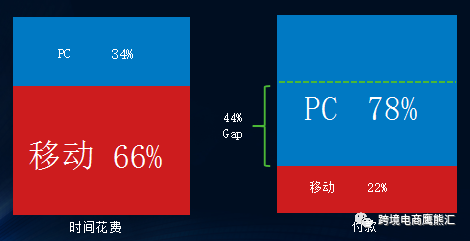

虽然我们花了很多时间在移动上,但是在最终选择支付的时候,其实还是PC的会多。当然这里面会有一些背景的原因,比如像海外美国,很多人还是很喜欢用信用卡。移动支付没有像中国一样在去年“双11”移动支付达到32%,他们还是会跑到PC上填写相应的信用卡账号,完成一些相应的支付工作。这里面我觉得主要有两点:一是我们需要提供相应的移动营销的媒体,比如说移动的网站,在支付这一块特别是比信用卡支付方面,还是要体验做得比较好一些。

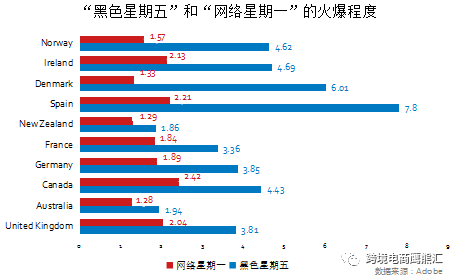

“黑色星期五”和“网络星期一”全球狂欢:

这是去年圣诞节全球狂欢的数据,我们可以看到在一些欧洲国家,一些订单数据相对于平常来讲是高非常多的。这一块是“黑五”来讲线上销售额的数据,在美国黑五当天也是创下33.4亿美金,突破了30亿美元。

最受中国卖家欢迎的平台:

在所有跨境卖家中,入驻亚马逊的卖家所占比例2016年已达到了62%,成为最受卖家欢迎的平台,而其中91%的卖家在亚马逊美国站上销售。

另外,45%的卖家在Wish销售,40%的卖家入驻了速卖通,eBay卖家占比28%。

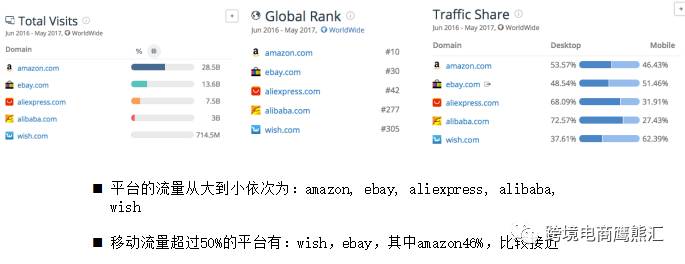

跨境销售平台流量规模:

流量最大的是amazon;平均停留时间最长、访问深度高、跳出率低的是Aliexpress,从用户体验角度来说Aliexpress较好。

跨境销售平台节日流量走势:

Amazon在感恩节,黑五期间流量上涨非常明显,日均1亿多流量(ebay也有这个趋势),流量随后回落,但是整个12月,1月流量水平仍高于年度平均水平;Alibaba流量有逐渐走低的趋势,2017年5月流量相对于2016年6月下降了76%;Aliexpress在11月11日光棍节的流量是平常流量的1倍以上。

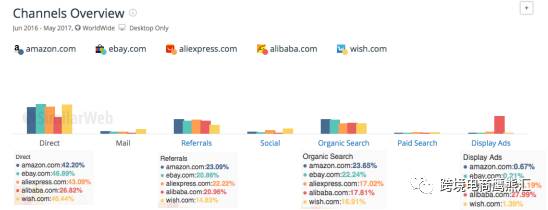

跨境电商平台,在数字营销、网络营销这一块本身是怎么去投入的?

在

搜索

这一块,这些大的平台永远是前10的流量买主。SEO这一块,基本上占到20%左右,是前三个投入渠道之一。流量,包括直接流量,既包括直接向你输入流量,也包括收藏夹或者通讯工具的流量,其实这种流量一般来讲都不是首次流量,首次流量一般会是社交的Facebook、推特、谷歌等等渠道。我们把首次流量称作“猎人流量”,第一次,像这种直接流量或者一些品牌流量,我们称为“谋福流量”,是敌人带来的流量。

在

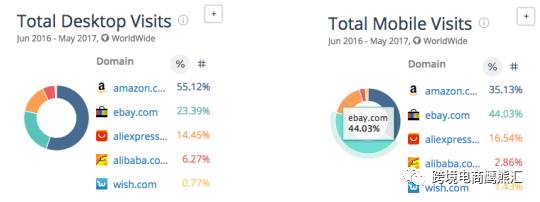

展示广告

,阿里巴巴在展示广告这一块投入比较大,像土耳其这些国家投入来说相对大一些。亚马逊在PC端的流量是比较高的,达到55%,在移动端相对来说是eBay,为44%。

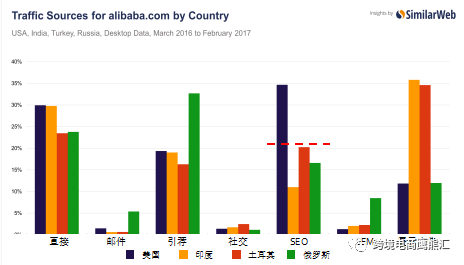

剖析一下阿里巴巴全球数字营销渠道策略:

在土耳其引进SEO方面的投入是比较大的,在美国也是比较不错的,展示广告也是土耳其比较不错的。

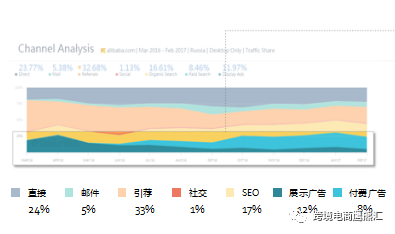

阿里巴巴在俄罗斯做的调整,2016年6月-8月,展示类广告的投入减少,逐渐切换到付费广告;前三渠道分别是引荐流量33%,直接流量(代表品牌流量)24%,SEO17%。

看完大的电商平台的数据以外,来看一下TOP30品牌战略的分析。