本体检报告所有数据均由wind下载自动计算完成,本文采用的部分财务分析算法与广泛使用的方法存在着较大的差异,其目的为更好的透视企业,但由于会计科目以及完全忽略基本面信息等原因的限制,结论可能与事实存在着较大的差异,仅供读者参考

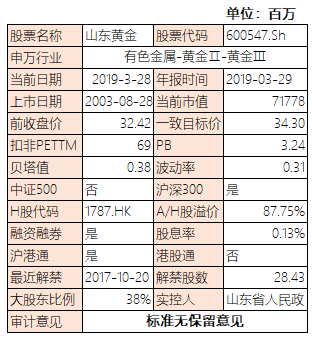

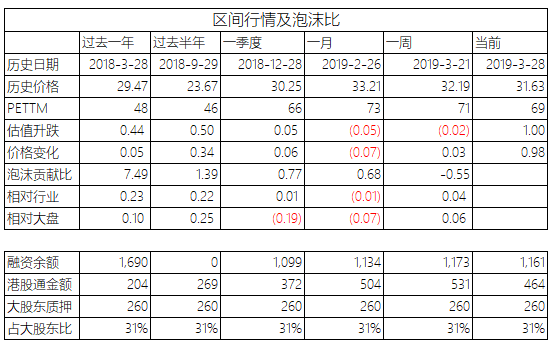

评:比H股贵了87%机构觉得还能涨,扣非市盈率和贝塔值都醒目

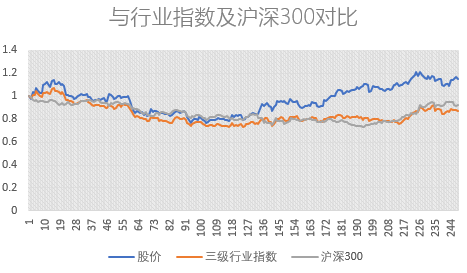

评:战胜大盘就算了,但是为何能够大幅度战胜同行呢?

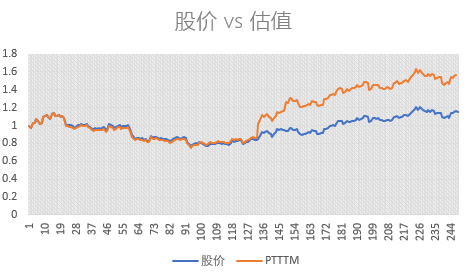

评:上涨的股价没有上涨的估值凶猛

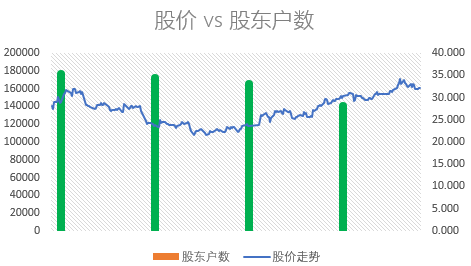

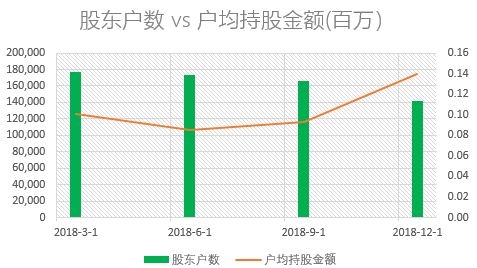

下表户均持股金额为剔除前十大股东持股之后的金额,比传统户均持股更加准确

评:外资没有融资猛

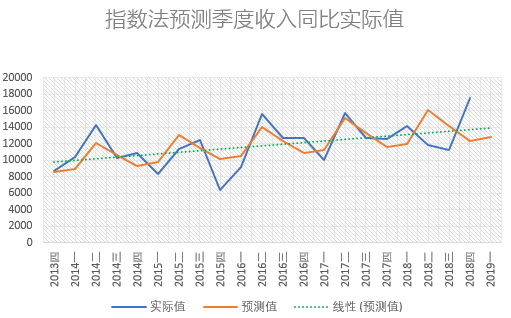

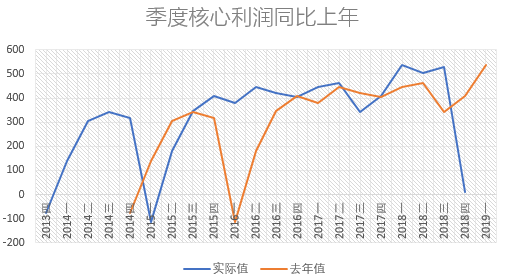

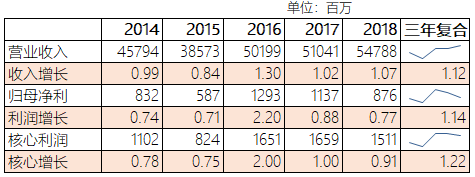

下面指数法预测法采取历史时间序列预测业绩,旨在观测实际业绩与趋势的对比

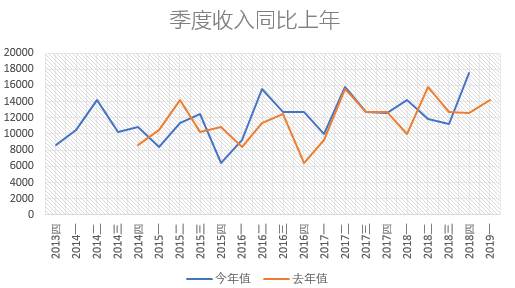

评:这个第四季度的收入暴增反而利润爆降应该不是真的下降,疑似是把收入和费用如何记在这个季度的问题

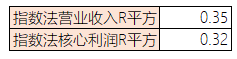

下表为对前面指数法拟合值与实际值回归的结果,下面指数法预测法采取历史时间序列预测业绩,旨在观测实际业绩与趋势的对比,个人主观看法:R平方越高说明业绩稳定性、可预测性越强,利润R平方比收入R平方大说明存在利润平滑调节行为

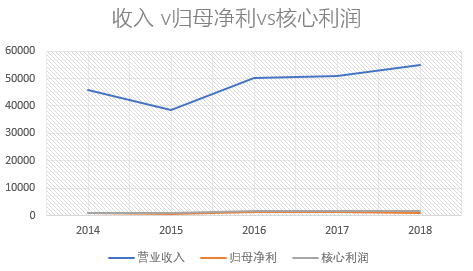

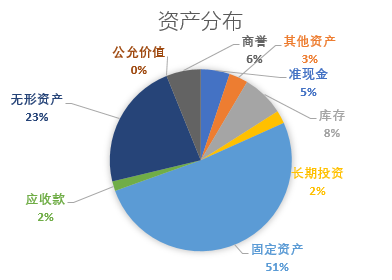

评:一点都不像是做黄金生意的样子

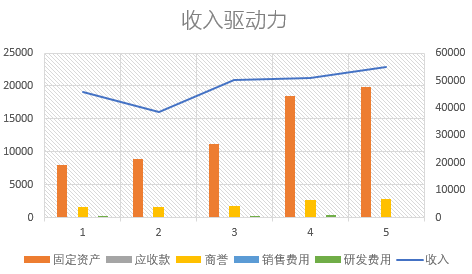

下表汇总可能驱动收入增长的几个因素变化,旨在通过观察过去数据,预判未来收入可能增长的途径

评:产能增加比例好像跟收入没那么大关系?

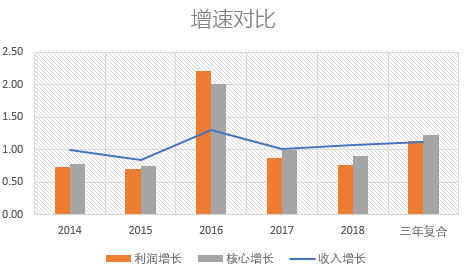

评:不咋样

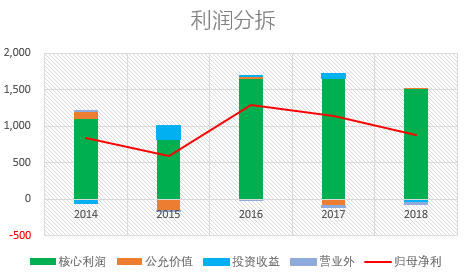

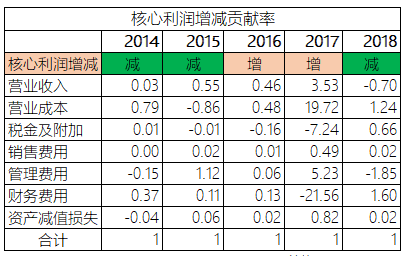

下表旨在分拆核心利润增减的贡献来源,更好认识企业利润驱动力

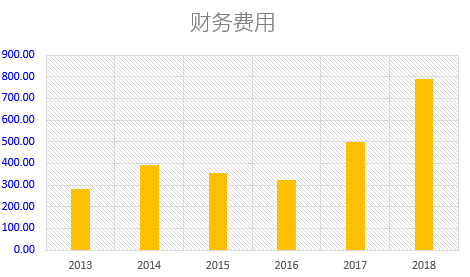

评:看贡献率似乎收入和成本都还没有管理费用和财务费用对利润的影响大?

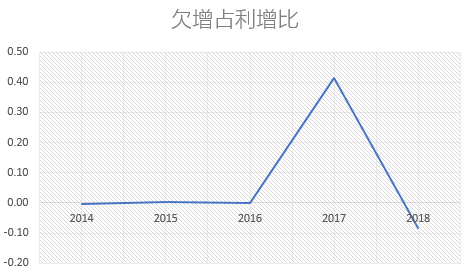

下表计算企业新增利润由新增应收款创造的比例,旨在发现试图通过放账促销做高利润的行为

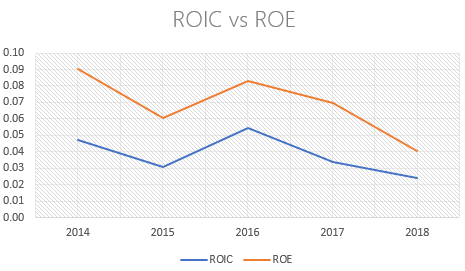

评:现在的3%不到、鼎盛期也就5%的ROIC还好意思给人说是做黄金生意的么?做铜做铝的生意都比这牛

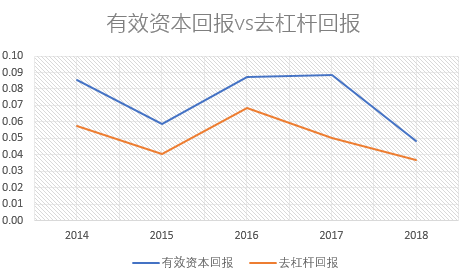

下表的有效资本回报为孙老湿杜撰,旨在消除ROE/ROIC计算过程中利润以及资本中部分不合理的部分,尽量真实反映企业创造利润的能力。下表计算采用的分子为核心利润按照本年税率扣税后数字,分母为股东权益扣除富余资金与长期投资,需要提醒的是,这些计算弹性比较大,不存在一致公认的准确数字

评: 孙老湿加工过的数字就更差了

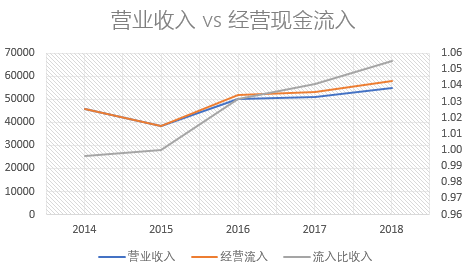

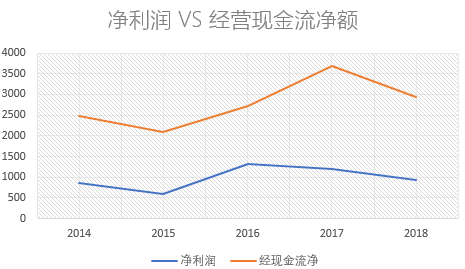

评:现金流像是收到了

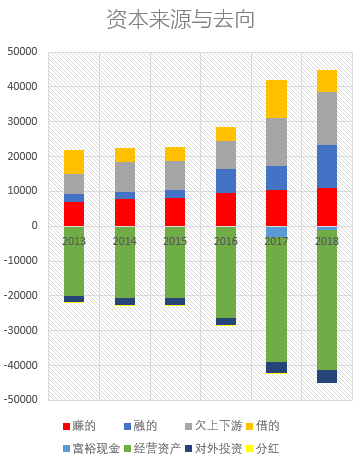

一个老板弄个公司脑子里想啥呢?从哪里弄钱、弄来的钱去干啥就这两件大事。那从哪里可以弄到钱呢?赚、融、借、欠就这四招,弄来的钱能干啥呢?投主业、对外投资、账上趴着、分红。下表就用来说明这公司过去几年上面这几件事是咋弄的

评:除了挣钱不行,借、融、欠本事都挺大的

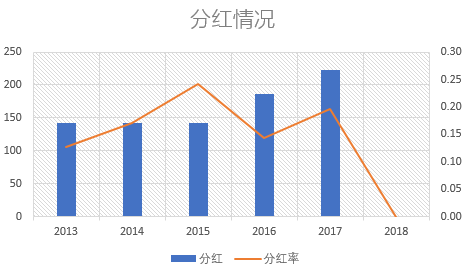

评:分钱能力也不行

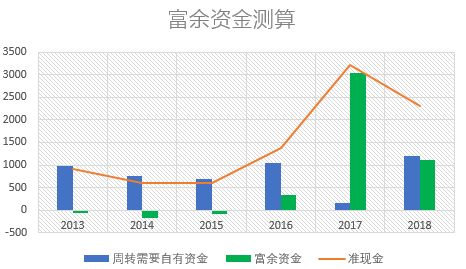

下图富余资金的测算是指企业账面准现金扣除企业一个营业周期内所需要的资金净额之后多余出来的资金,该测算是大致估算,不存在准确金额,仅供参考

评:这个图形比较奇怪

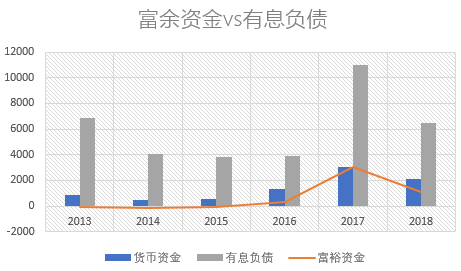

评:原来是借钱猛增弄出来的事

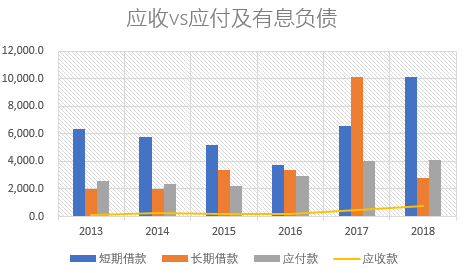

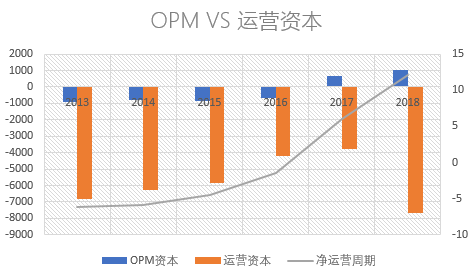

OPM是上下游欠款的净额,负数表明欠别人多过别人欠款,意味着企业占用了上下游资金,正数表明企业占不了还需补资

评:最难看的图形

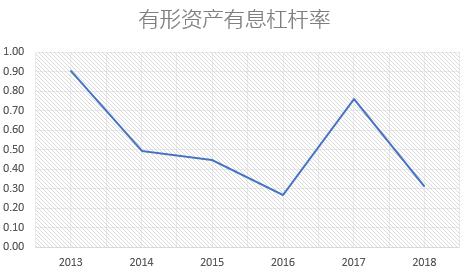

评:这个负担不算小吧?

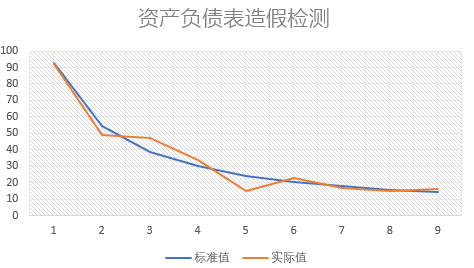

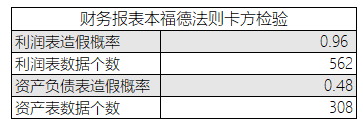

本节采用国际公认的本福德法利用统计学卡方检验,检验财务报表不符合本福德分布的概率,本节选取的数据利润表为过去六年的季报,资产负债表为过去六年的年报。检验作假概率高并不代表本年年报存在造假行为,因为:第一本检验检验的是过去六年的整体结果,第二造假概率为财报数据不符合本福德分布的概率,现实中财务报表本身也并非一定完全复合本福德分布,

第三:合法的平滑利润等财务手段也可能导致不符合本福德分布。

因此,造假概率需要用模糊的认识看到这个精确的结果

行业综合排名旨在模糊了解该企业在同行中的排名,所用评价标准为本文前述信息,该排名忽略基本面定性信息,不代表真实排名,仅供大概参考

该企业在申万行业三级黄金全部11家企业中综合排名

第7名

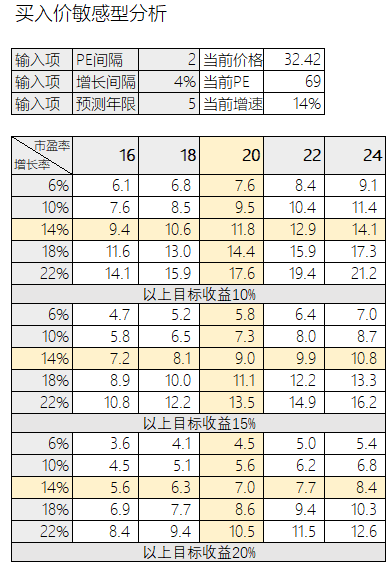

本估值计算周期为五年,表中数字为直接计算可以实现目标收益的目标买入价格。市盈率为5年后的远期市盈率,增长率为企业所需完成的年化增长率。对表自查心目中认可的远期市盈率以及企业切实可行的增长率所对应的买入价格。红色价格为最接近机构一致目标价格的价位,黄色为最接近现价。

特别提醒:该估值忽略一切基本面信息,不计入分红

评:其实没啥好估的,金价涨了就疯炒就对了