手机产业应该是全球最为庞大也是产值最高的产业链之一。目前,手机终端市场经过残酷竞争,手机品牌主要也只剩下了中美韩三家。而中国手机品牌正在迅速的进军高端。实际上大家也能切身感受到,国产手机不是越来越便宜了,相反是越来越贵了,而在越来越贵的同时,销量和市场份额还在不断大幅上升,这是产业升级的充分体现。

我们来看下手机供应链企业的情况,我们常常听到这样一种说法,中国手机品牌只具备系统集成能力,也就是个组装厂的命,核心的零部件都是掌握在国外手里,那么事实是不是这样呢?很遗憾,就2017年而言,可以说这种说法是对的,不过这种局面正在迅速的改变,中国手机供应链企业正在以前所未有的速度壮大,而这一现象的发生是因为中国手机品牌企业发展起来了。

一个手机里面含有国产零部件的比重,国产手机品牌远远高于美韩品牌,前一篇文章里面我就提到,同样是日本电子零部件,苹果收入接近13%用来买日本电子零部件,而华为的收入只有不到5%用来采购日本电子零部件。因此国产手机品牌的崛起,不仅意味着国外手机品牌份额的衰落,也同时意味着国外电子零部件企业注定会衰落。

因此,在很多日本电子零部件产业公司的财报里说,本季度来自中韩的订单增多,以此来报喜,事实上,这并不是什么好事,因为中韩手机品牌采购日本零部件的比例,均远低于苹果公司,中韩手机品牌份额越高,日本电子零部件当然会受益,但是苹果的份额的减少,会给日本电子零部件企业带来更多的损失。

手机里面什么硬件最值钱?

我们根据2016年9月IHS对Iphone的拆机报告来,32GB版的iPhone7(A1778)物料成本为224.8美元(约合人民币1499.4元),而在2017年4月查询苹果官网,32G的iPhone 7的价格为5388元,物料成本为27.8%, 也就是除了物料之外的金额为3888元,比例为72.8%。

如果我们考虑一个零售价为2799元的OPPO R9S, 可以合理推断,这款手机的物料成本肯定没有苹果高,也就是低于1500元,我们就算1200元好了(当然我认为实际会更低),那么一部OPPO R9S除了物料之外的金额为1599元,比例为57.12%。

由此可见,做手机品牌给一个国家带来的收益有多大,对一个国家而言,做手机品牌能够比做任何一款电子零部件能够带来更大的收益,相对手机里大量的高技术难度分立元器件,做手机集成也相对容易。所以任何一个国家做产业升级,先从下游的品牌做起,可以获取大量税收,就业和企业利润,积累了资本和品牌市场份额后,再扶持上游元器件供应商,逐渐向上游扩展,是最佳的选择。

事实上,这也是中国现在正在走的路。另外,我们看到印度本土市场也开始大量诞生本土手机品牌,就知道印度这个国家也在开始从手机行业获取利润。

回到iPhone7的拆机报告,当然元件的价格是在不断变动的,不过我们依然可以把价格作为一个很好的参考。

我们按照从最贵到最便宜排序:

第一是显示屏:43美元;

第二为基带,功率放大器和射频器:33.9美元;

第三是处理器:26.9美元;

第四为摄像头:19.9美元;

第五位是机壳金属结构件等:18.2美元;

第六位电器元件(包括触控马达,天线,麦克风,扬声器等):16.7美元;

第七位是内存:16.4美元;

第八位是User Interface (音频信号转换器,音频放大器,NFC,电子罗盘,压力传感器等):14美元

第九位是包装盒用配件:11.8美元;

第十位是蓝牙、GPS和WLAN模块:8美元

第十一位是电源管理器件:7.2美元;

第十二位是人工和制造费用:5美元;

第十三位为电池:2.5美元,

第十四位是Glue logic(小型逻辑元器件) :1.3美元

如果是看单个最贵的器件,无非就是五项:显示屏,处理器,内存,摄像头,基带+射频。

从上面这么多元器件,我们就可以看出,智能手机其实是集合了人类最新科技成果的集合,所以能在激烈的市场竞争中获胜,是一件非常了不起的事情,这也是世界上有200个国家,最终只剩下中美韩三国的企业占据世界前十的原因。

我们就来看最贵的元件---手机屏幕的情况,在中国进口的工业产品中,显示面板的金额长期处于第三位,第一位是半导体,第二位是汽车整车和零部件,第三位就是现实面板。

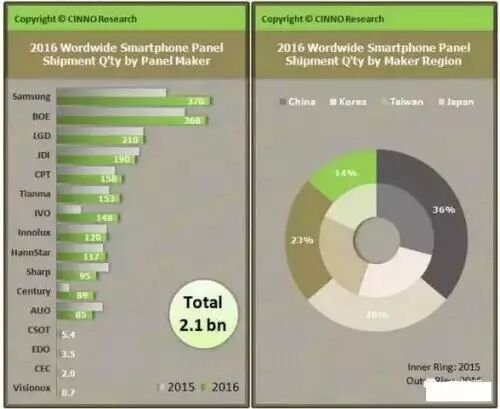

2016年全球智能手机面板趋势:韩中领先,日本台湾逐渐衰退

我们看下2016年全球智能手机显示屏情况,使用CINNO Research 2017年1月份发布的数据,2016年全球智能手机面板出货量达21.1亿片,相比2015年增长达16.4%超出预期。

有意思的全球智能手机产量仅为14.7亿部,屏幕却有21亿片,人类一年是要在生产,测试,运输和使用中搞坏多少块屏幕……..

世界上智能手机面板供应商主要就是集中在4个国家(地区)的15家企业,是的,世界上发达国家有24个,然而有规模的手机屏幕生产厂家全球却只有15个,按照经济体算只有4个,所以这是不折不扣的高技术工业, 只要你跨入了这个门槛,哪怕你是处在低端,也是高技术工业的一员。

所以中国有没有核心技术,纯粹是看你的定义。

这15家企业,其中韩国2家,中国7家(含富士康的深超光电),台湾4家,日本2家(JDI,夏普),鉴于夏普被收购后,正在富士康领导下迅速的实行去日本化政策。

2016年12月30日,台湾鸿海精密工业与夏普共同出资成立的电视液晶面板制造商堺显示器产品公司(SDP)正式宣布,将与广州市政府共同建设世界最大规模的面板新工厂。计划建设以工厂为核心的工业园区,双方当天在约610亿元人民币的投资协议上签字,产线很快会搬到广州,夏普其实也可以算是中国企业。

国内总是有人说我国面板处于低端,这句话倒是没错,但是也请注意,再怎么低端也是全球第四,全世界的发展中国家,只有中国能设计和生产智能手机屏幕,欧洲和美国那么多发达国家,没有一个国家智能手机屏幕产业比得上我国。

2016年智能手机面板市占率排行,韩国27.6%,日本13.5%,台湾27%,中国32%,中国已经是全球市占第一位。

更重要的是变化的趋势,依照面板供应商所在地统计,2016年中国地区面板供应商出货同比大幅增加44.5%,主要为a-Si产品及LTPS面板产出上的增加。而韩国地区因韩国三星AMOLED的出货大幅成长,该地区出货同比增长22.1%,日本地区和台湾地区则分别同比下降12.3%和0.6%。

曾经霸气十足的台湾友达,2016年已经跌出世界前十,在2017年苹果新公布的200个供应商中,台湾友达已经从苹果的供应商目录中消失。

液晶面板将在未来逐渐退出市场已经成为业界共识,韩国凭借在下一代显示技术AMOLED上的领先占据了先机,三星占据了智能手机OLED屏幕全球99%的市场份额,剩下的不到1%主要来自中国的厂家的小批量发货,当然,而中国京东方,天马,和辉光电等都在大举投资AMOLED奋起直追。

在最近的一两个季度,由于三星在不断转向AMOLED生产,造成全球液晶面板缺货,所以各大厂家业绩均大幅上升,这也反映出,三星目前在这个行业掌握着技术前沿,定价权和主动权,是绝对的霸主。

我们具体的看下这15家企业2016年的情况:

第一名是三星。在全球中小尺寸面板市场,三星拥有压倒性市占率。据媒体报道,2016年3季度三星于全球中小尺寸面板市场的市占率(以销售额换算)达31.8%。而根据CINNO Research全球季度手机面板出货量监测统计分析报告显示,2016年全球AMOLED手机面板出货量达到3.7亿片,国内的OPPO、vivo、华为、金立、魅族、联想等厂商消耗了其中的26%,而这其中99%的AMOLED面板都出自三星。可以说,三星在AMOLED面板技术上和市场份额上占据了绝对领先地位。

第二位是中国京东方科技集团 BOE, 出货3.6亿片位居第二,同比增长16.1%,市场份额17.1%。如不计算AMOLED面板市场,京东方仍以17.8%的市占率为智能手机液晶屏市场最大面板供应商。

第三位是韩国乐金显示器 LG Display, 以2.1亿片位居第三,与第二名京东方差距1.5亿片,市场份额10.0%。基本为零增长。

第四位是 日本显示器 JDI以1.9亿片位居第四,市场份额9.0%,由于国内品牌在2016年大力转向AMOLED面板,且苹果iPhone系列销售不如预期,导致JDI在2016年智能机面板销量同比降低5.0%。

第五位中华映管 CPT, 台湾CPT(含凌巨)以1.6亿片位居第五,市场份额7.5%。出货量依然得以同比增长12.1%。

第六位深圳天马集团 Tianma以1.5亿片位居第六,市场份额7.3%。受益于LTPS产品的满产满销,天马2016年LTPS手机面板出货量约5000万片,同比增长50.2%。

第七位中国龙腾光电 IVO 出货近1.5亿片位居第七,市场份额7.0%。受益于2016年a-Si产品缺货行情及iPhone维修市场的旺盛需求,昆山龙腾光电成为出货量超1亿片中成长幅度最大的智能机面板供应商,2016年实现同比150.8%的大幅增长,首次进入前十。

第八位台湾群创光电 Innolux以1.2亿片位居第八,市场份额5.7%。因受2016年初台湾地震及产能分配影响,2016年Innolux出货量与2015年持平。

第九位台湾瀚宇彩晶 HannStar以1.1亿片位居第九,市场份额5.6%,同比增长4.5%。HannStar是智能机On-Cell产品的主力供应商,从入门级智能机至HD解析度产品几乎全覆盖。

第十位中国夏普 Sharp 以近9500万片位居第十,市场份额4.5%,同比下降24.0%。由于2016年管理层更迭造成的产品销售问题在2017年鸿海入驻管理后有望恢复正常。请注意是中国夏普,夏普君,请努力在广州为党国产业升级立功,党国不会亏待你的。

第十一位是富士康旗下的深超光电 Century以近9000万片位居第十一,市场份额4.2%。2016年通过打入小米、华为发力智能机市场,实现同比增长196%。

第十二位是友达光电 AUO以8500万片位居第十二,市场份额4.0%,同比下降22.7%。曾经务必牛逼的台湾友达已经大幅沦落,跌出前十了。

第十三位是武汉华星光电2016年第三季度实现量产,以540万片出货量位居第十三,市场份额0.3%。华星首支LTPS产品便以FHD打入手机品牌魅族,同时亦有集团TCL品牌的支持,其2017年出货量可上看5000万片。

第十四位是上海和辉光电 Everdisplay (EDO) ,是国内出货量最大的AMOLED手机屏供应商,2016年出货量350万片,市场份额0.2%。其AMOLED手机屏目前主力出货皆为FHD解析度,已打入多个国内及国际品牌。但2017年AMOLED手机面板出货量上看600万片。

第十五位是中电熊猫 CEC-Panda,为国内唯一提供IGZO手机面板的供应商,2016年出货量200万片,位居第十五,市场份额0.1%。2016年12月,中电熊猫与国内知名手机方案公司华勤签订战略合作协议,涉足金额约10亿元人民币,有望为中电熊猫在2017年产品冲刺市场提供最有利的技术和客户支持。OLED将成接下来竞争的关键

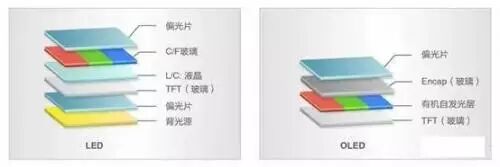

在智能手机面板,可以看出排名世界第一的三星已经基本转向了AMOLED显示屏生产,其实LG也大规模量产OLED,不过主要用于大尺寸的电视显示。而中国,日本,台湾公司仍然是以液晶面板为主,目前除了三星、华为、小米、OPPO、VIVO、金立等旗舰机外,苹果下一代iPhone 8也将采用AMOLED技术,OLED手机面板已经是大势所趋,目前迅速的扩产OLED是追赶韩国的关键。

国内面板厂商目前也在奋起直追。国内的上海和辉光电2016年出货350万片AMOLED,不到三星的3.7亿片的1%。

2016年,京东方投资1000亿元,在成都、绵阳建设了两条6代柔性AMOLED面板生产线。预计今年10月将会投产,追赶韩国,如果能顺利按时投产,那么将是全球第二家大规模量产手机用OLED面板的企业。

2016年,天马也宣布将正在武汉建设的第六代LTPS背板的TFT-LCD面板生产线,优化为LTPS背板的AMOLED面板生产线。同年年底,天马宣布基于AMOLED技术的柔性开发平台已经完成。

今年3月,华星光电与武汉东湖新技术开发区管委会正式签署6代LTPS-AMOLED项目合作协议,计划投资建设一条月产能达到4.5万张的第6代LTPS-AMOLED柔性显示面板生产线,主要产品为3~12英寸高分辨率的中小尺寸柔性AMOLED显示面板。项目拟于2017年6月30日前开工建设,2020年实现量产,总投资约350亿元。

相比之下,日本唯一的显示面板企业JDI就有点岌岌可危了,苹果下一代iPhone 8基本已经确定采用AMOLED技术,而目前苹果供应商JDI并不具备AMOLED面板量产能力,而目前JDI连续亏损,又无力承担巨额产线投资费用,日本在显示面板的竞争中已经落后,不仅领先的液晶面板全球市场份额在2016年下滑了5%,在下一代技术AMOLED领域又进度缓慢,跟不上韩国和中国的节奏。

JDI此前曾为了筹备OLED的资金,向大股东日本政府要求新的援助,加上自身的业绩不好,经营压力持续加大。为了摆脱经营困境,经营政策能够获得日本政府的认可,JDI 在2016年3月——2017 年 3 月将完成裁员30%的计划,其中 JDI 日本国内员工人数将从 5,702 人缩减至 5,066 人(裁员 636 人),这次裁员的重点将会是海外员工部分,JDI会把海外员工人数将从 10020 人大砍至 5920 人,裁员数量高达4100 人,其中台湾基地和中国基地是最主要的裁员地区。

由于日本JDI的主要客户苹果2017年发布的iphone 8已经确定使用OLED技术,其他客户华为、OPPO、VIVO也在全线迅速转向OLED,JDI前景非常不妙。

JDI已经确定今年会和日本唯一一家OLED厂家JOLED公司合并, JOLED是松下和索尼成立的显示公司,主攻OLED显示面板,和JDI一起是日本仅剩的2家独苗,不过JOLED一直没有实现量产。

JDI和JOLED合并,预计最快OLED面板也要2018年才能量产,这个时间不仅大大落后韩国,也落后中国1年-2年。

目前苹果已经和三星签订了独家OLED供货合同,按照苹果的风格,要寻找备用供应商,目前全球第二家可能大规模量产手机OLED屏幕的厂家是京东方,将于2017年10月实现量产,目前苹果已经在和京东方接触,一旦通过认证,将是京东方继给苹果Macbook Air实现屏幕供货之后的又一重大突破。

面板原材料国产化进展如何?

在争分夺秒和韩国争抢OLED技术的同时,液晶面板虽然会逐渐开始走下坡路,但是未来10年还是会有需求的,中国公司也在迅速的进行液晶面板核心原材料的国产化工作,液晶面板里面主要的几个原材料,玻璃基板,偏光片,滤光片等,都在迅速国产化。

实际上,液晶面板和OLED面板的材料,很多在技术上有共通性。所以掌握关键原材料至关重要。

液晶面板主要的六种原材料:混合液晶材料,驱动IC,偏光片,背光模组,玻璃基板,彩色滤光片,我们一个一个来看看。 先说明下,下文中六大原材料的成本比例,仅供参考,在不同的时期,这个成本比例变动较大。

1、液晶玻璃基板

液晶玻璃基板这个在液晶面板中成本占10%左右,是液晶面板中比较贵的材料之一。

美国康宁、日本旭硝子和电气硝子是世界三强,占据了世界90%以上的市场份额,其中康宁一家就占了全球50%。所以我们要说,玻璃基板基本是被美国和日本垄断的,但是我们也要注意到,三强之后的全球第四大液晶玻璃基板厂商就是我国的东旭光电公司,除了东旭光电以外,我国还有另外一家玻璃基板生产公司彩虹股份。

虽然东旭光电是全球第四,但是和前三名差距非常大,即使东旭+彩虹两家加在一起,如果除去在国内设厂的外资企业,国产玻璃基板的中国市场占有率仅为12%,占全球份额大约4%不到。

不过这一情况正在迅速改变,2016年前三季度,东旭光电集团实现营业收入42.62亿人民币,同比2015年前三季度增长68.9%,实现净利润8.02亿人民币,同比增长8.39%, 东旭光电净利润率高达18.8%,接近苹果公司的水平,同时东旭最值得称道的是,生产玻璃基板的设备基本是东旭自主研发,事实上,根据东旭光电的财报,其2016年上半年58%的收入是来自玻璃基板高端生产装备和技术服务。

而东旭光电的竞争对手,例如日本旭硝子集团,我在之前关于中国福耀玻璃公司的文章里面已经介绍过,旭硝子集团52%的业务是玻璃,分为汽车玻璃和平板玻璃两大部分。

旭硝子不仅在汽车玻璃领域和中国福耀竞争中节节败退。在液晶玻璃领域也受到中国公司挑战,旭硝子2016年前三季度来自玻璃业务(包括液晶玻璃基板和汽车玻璃)的收入下降了1.5%, 其中第三季度更是下降了5%。

国内另外一家玻璃基板公司彩虹股份在2016年进展也不错,在8月份成功量产了我国第一条8.5代玻璃基板产线,领先东旭光电,8.5代玻璃基板是目前全球液晶面板需求量最大的部分,东旭光电的8.5代玻璃基板也在2016年3月动工,今年会量产,也就是说2017年我国两大玻璃基板公司都成功的进军了需求量最大的8.5代液晶面板市场,预计我国玻璃基板全球份额会进一步提升,挑战美国日本。

我国在玻璃基板领域排在全球第三,大幅落后处于垄断地位的美国和日本,但是领先欧洲和韩国,而且还在迅速提高份额,说明我国的产业升级不会放过任何一个领域。

不过我们也要看到,美国和日本已经量产10.5代玻璃基板生产线了,我国在8.5代才刚刚开始,差距还很大。

2、偏光片

偏光片占液晶面板成本的11%左右,也是主要材料,也是我国液晶面板技术国产化最困难的领域之一,偏光片位于液晶面板两侧,通过透射或阻断背光模组中发出的光线,调整像素亮度并再现颜色,使人眼看到颜色鲜艳的显示影像,没有它,液晶面板就不能显示。

全球市场目前就四个玩家,2015年全球市场份额,日本51.2%,韩国24.1%,台湾15.8,中国8.8%。我国产能提升速度非常快,因为2012年我国全球份额还只有4.3%,2015年就达到了8.8%,三年提升了一倍,不过我国这个8.8%的全球份额有点尴尬,因为是包含了台湾企业在大陆合资公司的份额。

如果只看中国公司的全球份额,也就是大约1-2%左右,简直就是个渣啊。如果只看在中国市场份额,本土品牌市场占有率只有9%左右,主要就是两家:盛波光电和三利谱。