事件:

4

月19

日,公司发布2021年年报及2022年

一

季报:

2021

年实现营业收入64.36亿元,同比增长4.09%,实现归属母公司净利润4.25亿元,同比增长47.81%,实现扣非归母净利润3.35亿元,同比增长30.94%。

2021Q4

实现营业收入15.78亿元,同比增长8.7%,环比增长17.98%,实现归属母公司净利润0.78亿元,同比下降6.92%,环比增长10.67%,实现扣非归属净利润0.28亿元,同比下降54.53%,环比下降55.48%。

2022Q1

实现营业收入28.13亿元,同比增长77%,实现归属母公司净利润1.5亿元,同比增长47%,实现扣非归母净利润1.43亿元,同比增长60.9%。

点评

:

复合肥景气上行,助推公司业绩大增。

2021年公司实现营业收入64.36亿元,同比增长4.09%,实现归属母公司净利润4.25亿元,同比增长47.81%,实现扣非归母净利润3.35亿元,同比增长30.94%。2022Q1实现营业收入28.13亿元,同比增长77%,实现归属母公司净利润1.5亿元,同比增长47%,实现扣非归母净利润1.43亿元,同比增长60.9%。公司业绩大幅提升主要受益于主营业务景气,2021年公司毛利率为18.27%,同比提升0.16pct,净利率为6.42%,同比提升2.04pct,ROE为8.80%,同比提升2.42pct。2022Q1毛利率为15.09%,同比下降5.87pct,环比下降2.42pct,净利率为5.32%,同比下降0.97pct,环比下降3.57pct,ROE为2.93%,同比提升0.77pct,环比下降0.71pct。在成本支撑及供不应求的双重推动下,公司复合肥业务景气提升,据卓创,公司主营产品复合肥2021及2022Q1均价分别为2845元/吨和3365元/吨,分别同比上涨21%和42%。

产能布局优势显著,运营效率有效提升。

公司生产基地覆盖了我国大部分种植区域,能够快速响应各种植区域的肥料需求,降低运输成本。期间费用方面, 2021公司期间费用率合计为11.61%,同比提升0.27pct。其中,销售费用率为5.37%,同比下降0.25pct,管理费用(含研发费用,可比口径)率为7.04%,同比提升0.6pct,财务费用率为-0.8%,同比下降0.08pct。2022Q1公司期间费用率合计为8.92%,同比下降4.8pct。其中,销售费用率为4.41%,同比下降1.69pct,管理费用(含研发费用,可比口径)率为5.04%,同比下降3.73pct,财务费用率为-0.52%,同比提升0.62pct。

成本支撑叠加开工不足,复合肥价格景气上行。

成本端,

原材料硫磺、合成氨价格上扬,以及国际需求强劲,带动磷酸一铵价格上行;出口法检政策落地前,供不应求叠加印度发布新一轮尿素招标,尿素市场利好不断;钾肥也由于供不应求及进口受阻价格上调。国际方面,一季度俄乌冲突后,俄罗斯限制化肥出口,加剧了国际化肥的供应紧张形势,国际化肥价格飙升,带动国内化肥价格上涨。

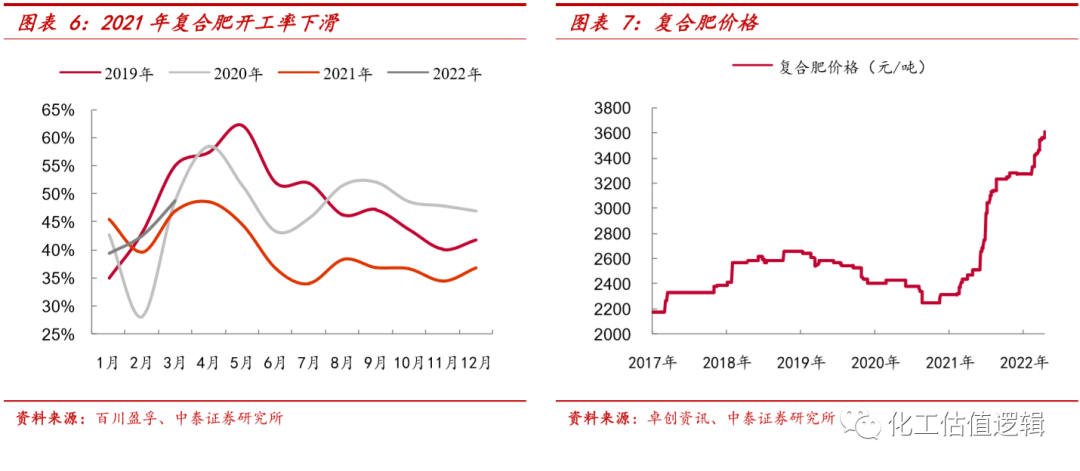

开工方面,

2021年复合肥企业装置开工率低于2019年及2020年,据百川,2021年复合肥平均开工率为40%,较去年同期低7%。开工率低下一方面是因为原材料货紧价高,厂家生产积极性不高,且原料短缺使得企业降负荷或停车。另一方面,环保、安全因素、能耗双控、限电等各项措施,使得部分装置开工受阻。其中开工率最高是在4月,开工率为48.65%。在成本和开工的双重作用下,复合肥价格不断上扬。据卓创资讯,公司主营产品复合肥2021及2022Q1均价分别为2845元/吨和3365元/吨,分别同比上涨21%和42%。

携手湖北宜化建设磷酸铁,公司业务有望迈上新台阶。

公司与湖北宜化合作,通过向湖北宜化全资子公司松滋宜化增资入股的方式,共同投资建设新能源材料前驱体磷酸铁及配套设施(包括新建选矿、硫酸、磷酸、净化磷酸等)、萃余酸综合利用、新型肥料以及净化石膏综合利用项目。据湖北宜化公告,松滋肥业具备年产60万吨的磷酸二铵产能,原材料方面,配备硫酸80万吨/年、磷酸30万吨/年、氟硅酸8.3万吨/年及氟硅酸钠 1.05万吨/年,增资后史丹利和湖北宜化各持股35%和65%。此次合作向下游延伸产业链,有助于双方发挥各自的优势,助推公司打开新的成长空间。

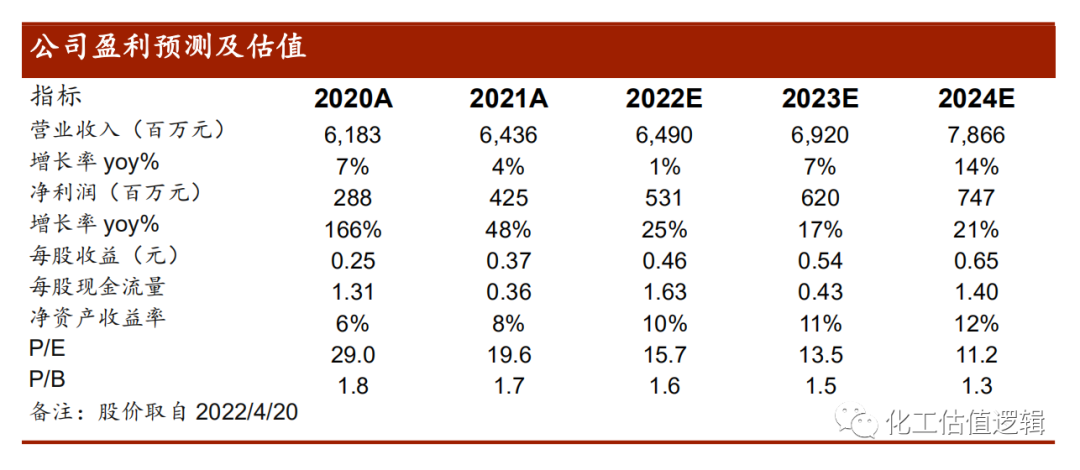

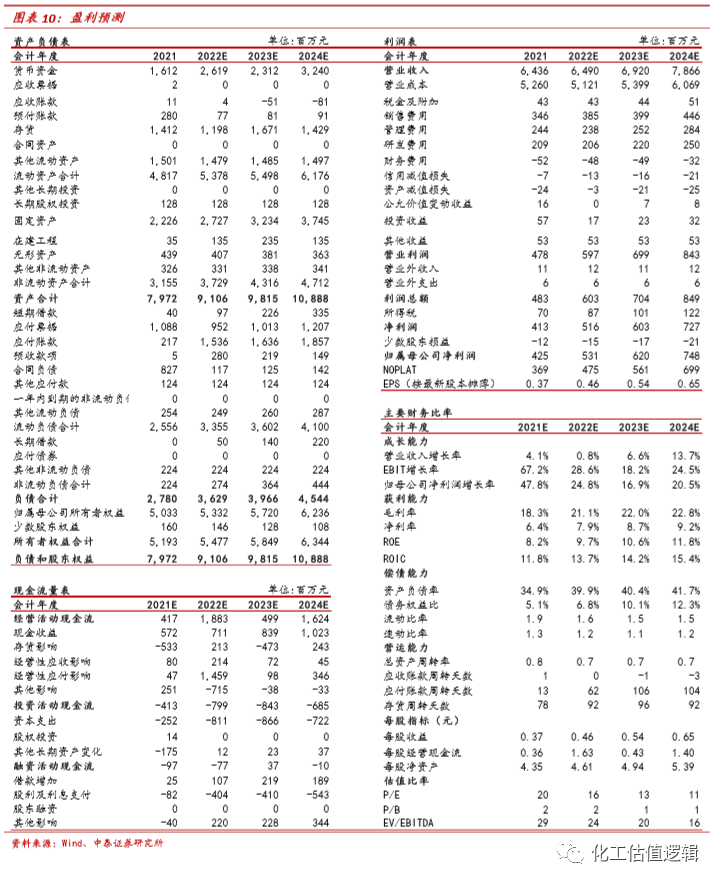

盈利预测与投资建议:

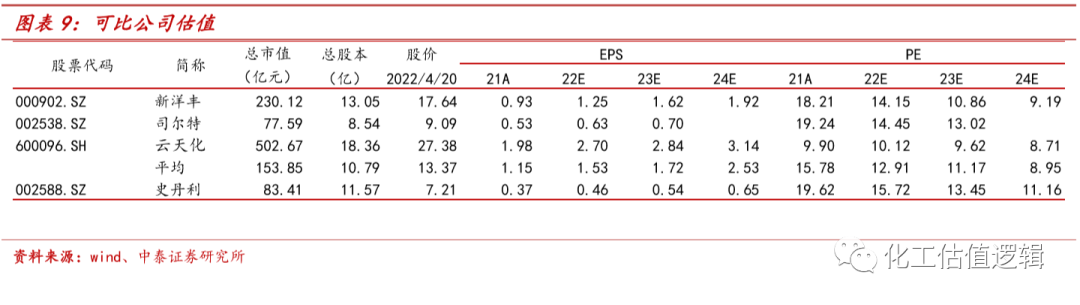

由于公司新增100万吨绿色高效复合肥项目,我们上调盈利预测,预计公司2022-2024年归母净利润分别为5.31亿元(原为5.04亿元)、6.20亿元(原为5.62亿元)、7. 47亿元(新增),EPS分别为0.46元、0.54元、0.65元。我们选取了同为化肥领域的新洋丰、司尔特、云天化为可比公司,可比公司在2022年、2023年和2024年的平均PE为12.91倍、11.17倍和8.95倍(对应2022年4月20日收盘价),当前股价对应公司在2022年、2023年和2024年的PE分别为15.72倍、13.45倍和11.16倍,

维持“买入”评级

。

风险提

示:

下游需求不及预期风险;新建项目不及预期风险;原材料价格波动风险;所依据的数据信息滞后风险。

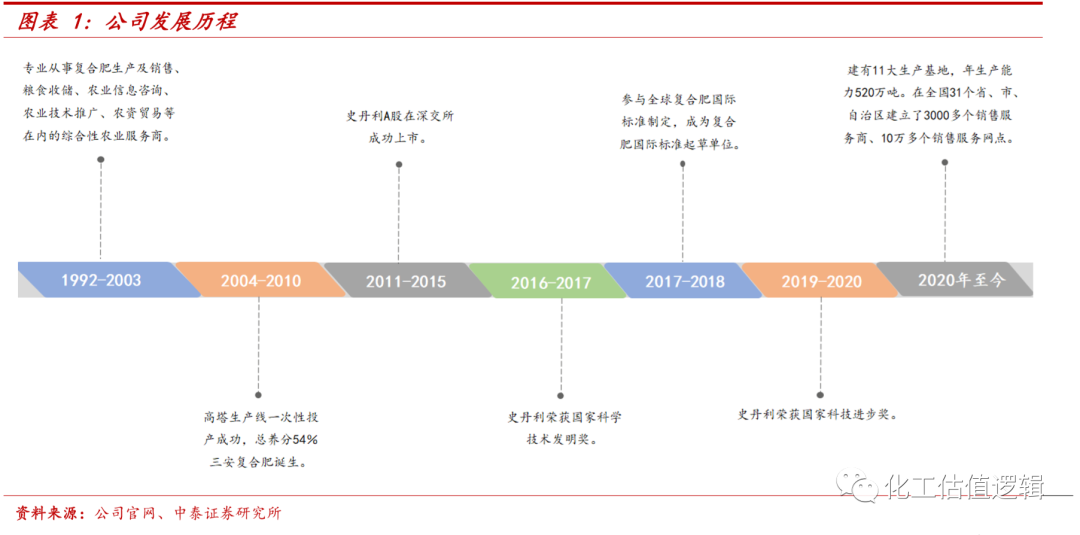

史丹利以复合肥的生产和销售为主业,是国际复混肥料标准起草单位。

成立于1992年,2004年,公司高塔生产线一次性投产成功,总养分54%三安复合肥诞生;2011年,史丹利A股在深交所成功上市;2016年,史丹利荣获国家科学技术发明奖;2017年,参与全球复合肥国际标准制定,成为复合肥国际标准起草单位;2019年,荣获国家科技进步奖。目前,公司已在山东临沭和平原、吉林扶余、广西贵港、湖北当阳、河南宁陵和遂平、江西丰城、甘肃定西、新疆轮台、河北隆化等地建有11大生产基地,复合肥年生产能力532万吨、磷酸一铵年生产能力12万吨。

公司主要生产各类复合肥,“史丹利”复合肥是国内复合肥中单品牌销量最大的产品之一。

公司复合肥产品种类多样,包括硫基复合肥、氯基复合肥、硝基复合肥等,经过多年的发展,公司推出了包括“三安”、“纯硫基”、“第四元素”、“锌动力”等在内的一系列知名品牌,复合肥发展迈入多元化渠道。

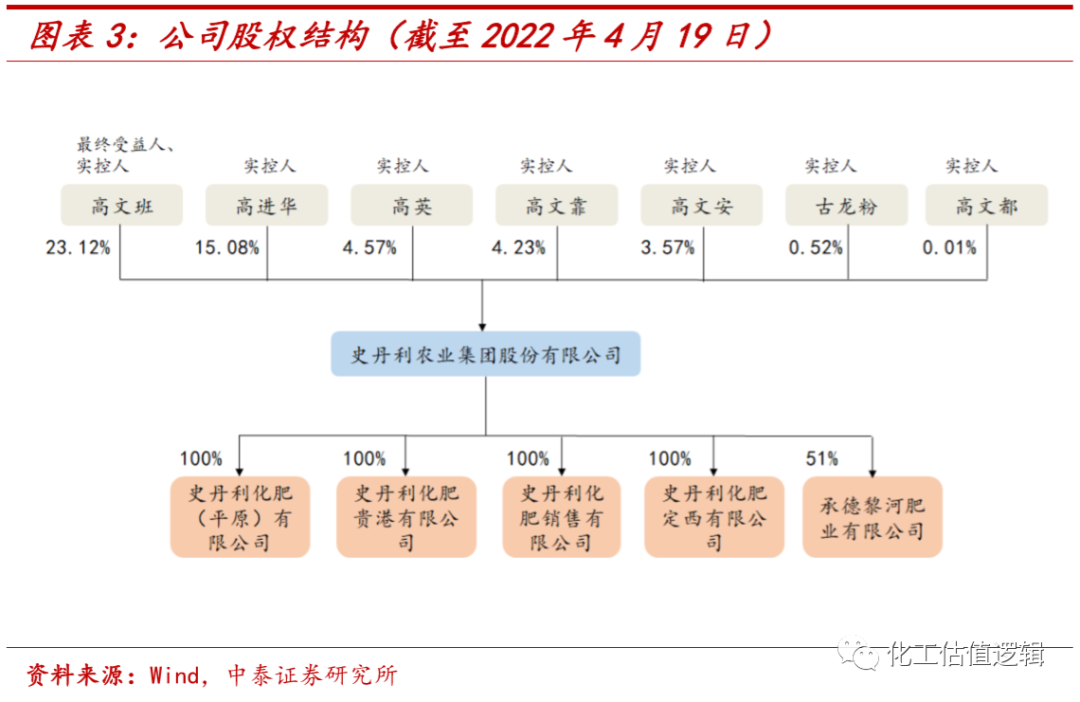

高氏家族为公司实际控制人。

公司最终受益人为高文班先生,实控人为高氏家族,共持有公司51.10%的股权,其中,高文班、高进华、高英、高文靠、高文安分别持有公司23.12%、15.08% 、4.57%、4.23%、3.57%的股权,总体而言,公司股权结构较为集中。2021年,公司收购了黎河肥业51%股权,黎河肥业成为了公司的控股子公司,黎河肥业的主营业务为磷酸一铵的生产销售,磷肥行业是公司的上游行业,收购黎河肥业、向产业链上游延伸,有利于进一步提高公司在成本端的竞争力。

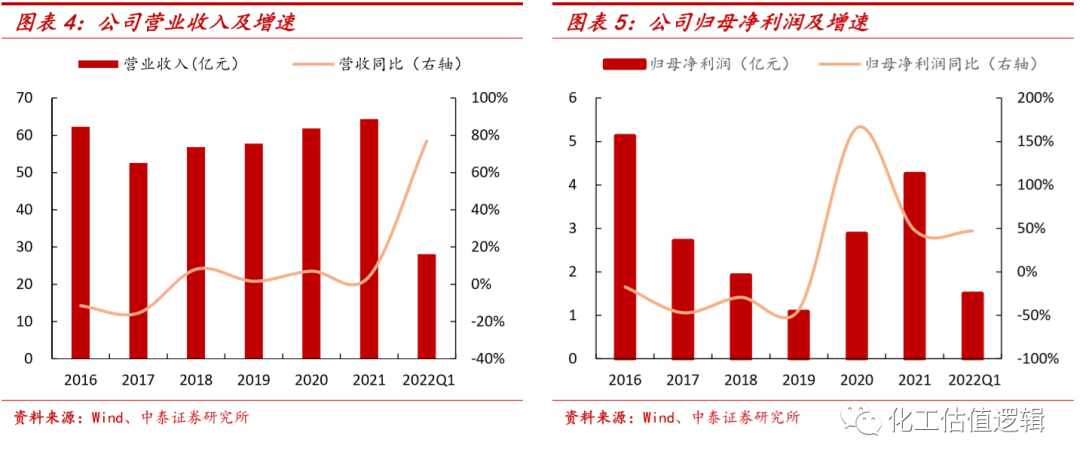

公司营收较为稳定,归母净利随行业周期波动。

2016年以来,公司从62.29亿元增长至2021年的64.36亿元,近几年营收基本稳定在50亿元到60亿元的区间内。

归母净利

润则受行业景气度影响较大,近几年归母净利润最高突破5亿,最低仅约1亿。2022Q1实现营业收入28.13亿元,同比增长77%,实现归属母公司净利润1.5亿元,同比增长47%。

成本支撑叠加开工不足,复合肥价格景气上行。

成本端,

原材料硫磺、合成氨价格上扬,以及国际需求强劲,带动磷酸一铵价格上行;出口法检政策落地前,供不应求叠加印度发布新一轮尿素招标,尿素市场利好不断;钾肥也由于供不应求及进口受阻价格上调。国际方面,一季度俄乌冲突后,俄罗斯限制化肥出口,加剧了国际化肥的供应紧张形势,国际化肥价格飙升,带动国内化肥价格上涨。

开工方面,

2021年复合肥企业装置开工率低于2019年及2020年,据百川,2021年复合肥平均开工率为40%,较去年同期低7%。开工率低下一方面是因为原材料货紧价高,厂家生产积极性不高,且原料短缺使得企业降负荷或停车。另一方面,环保、安全因素、能耗双控、限电等各项措施,使得部分装置开工受阻。其中开工率最高是在4月,开工率为48.65%。在成本和开工的双重作用下,复合肥价格不断上扬。据卓创资讯,公司主营产品复合肥2021及2022Q1均价分别为2845元/吨和3365元/吨,分别同比上涨21%和42%。

携手湖北宜化建设磷酸铁,公司业务有望迈上新台阶。

公司与湖北宜化合作,通过向湖北宜化全资子公司松滋宜化增资入股的方式,共同投资建设新能源材料前驱体磷酸铁及配套设施(包括新建选矿、硫酸、磷酸、净化磷酸等)、萃余酸综合利用、新型肥料以及净化石膏综合利用项目。据湖北宜化公告,松滋肥业具备年产60万吨的磷酸二铵产能,原材料方面,配备硫酸80万吨/年、磷酸30万吨/年、氟硅酸8.3万吨/年及氟硅酸钠 1.05万吨/年,增资后史丹利和湖北宜化各持股35%和65%。此次合作向下游延伸产业链,有助于双方发挥各自的优势,助推公司打开新的成长空间。

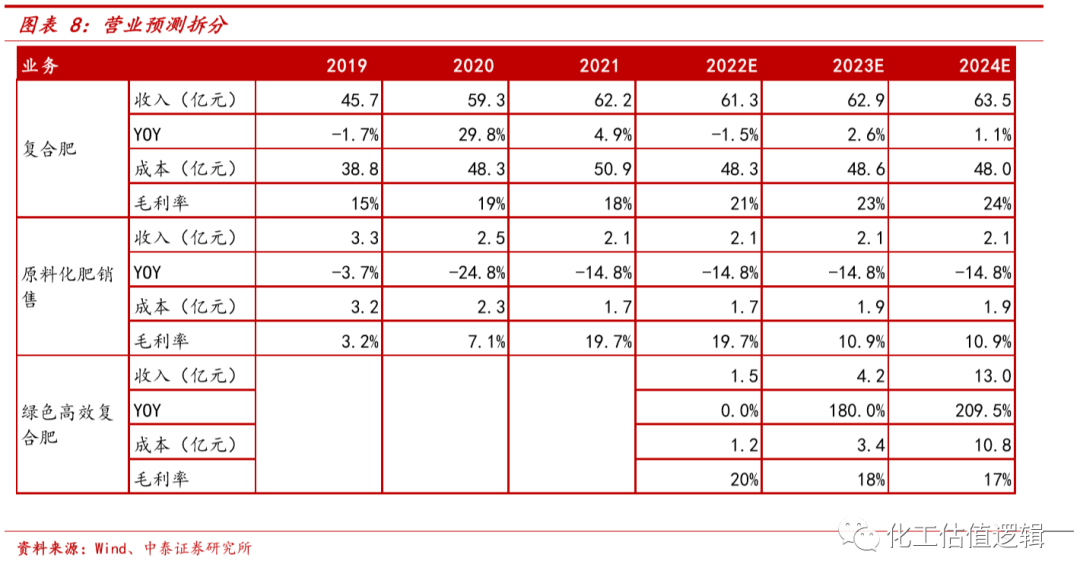

公司控股子公司黎河肥业(持股比例51%)开始筹建100万吨绿色高效复合肥项目,其中包括90万吨/年高端复合肥及配套项目、6万吨/年新型高端水溶肥项目和4万吨/年绿色高效叶面肥项目,项目周期18个月,力争年底之前实现一期项目建成投产。假设公司项目可如期投放:

由于公司新增100万吨绿色高效复合肥项目,我们上调盈利预测,预计公司2022-2024年归母净利润分别为5.31亿元(原为5.04亿元)、6.20亿元(原为5.62亿元)

、

7.47亿元(新增),EPS分别为0.46元、0.54元、0.

6

5元。我们选取了同为化肥领域的新洋丰、司尔特、云天化为可比公司,可比公司在2022年、2023年和2024年的平均PE为12.91倍、11.17

倍

和8.95倍(对应2022年4月20日收盘价),当前股价对应公司在2022年、2023年和2024年的PE分别为1

5

.72倍、13.45倍和11.16倍,

维持“买入”评级。

新建项目不及预期风险:

公司业绩增长主要来自于新建的磷酸铁项目和100万吨绿色高效复合肥项目,若新增项目投建进度不及预期,可能会影响公司业绩。

下游需求不及预期风险:

若下游种植业需求不及预期,可能会影响公司复合肥的销售价格。

原材料价格波动风险:

公司生产复合肥的原材料为氮磷钾等单质肥,若单质肥价格上涨较快,可能会影响公司的利润空间。

所依据的数据信息滞后风险:

报告所使用的公开资料可能存在信息滞后或更新不及时的风险。

证券研究报告:

史丹利2021年报&2022一季报点评:景气支撑业绩大增,新项目打开成长空间

对外发布时间:

2022年4月21日

研究报告评级:

买入

(维持)

报告发布机构:

中泰证券研究所

参与人员信息:

谢 楠丨SAC编号:S0740519110001丨邮箱:[email protected]

特别声明:

本订阅号为中泰证券化工团队设立的。本订阅号不是中泰证券化工团队研究报告的发布平台,所载的资料均摘自中泰证券研究所已经发布的研究报告或对已经发布报告的后续解读。若因报告的摘编而产生的歧义,应以报告发布当日的完整内容为准。请注意,本资料仅代表报告发布当日的判断,相关的研究观点可根据中泰证券后续发布的研究报告在不发出通知的情形下作出更改,本订阅号不承担更新推送信息或另行通知义务,后续更新信息请以中泰证券正式发布的研究报告为准。

本订阅号所载的资料、工具、意见、信息及推测仅提供给客户作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,中泰证券及相关研究团队不就本订阅号推送的内容对最终操作建议做出任何担保。任何订阅人不应凭借本订阅号推送信息进行具体操作,订阅人应自主作出投资决策并自行承担所有投资风险。在任何情况下,

中

泰证券及相关研究团队不对任何人因使用本订阅号推送信息所引起的任何损失承担任何责任。市场有风险,投资需谨慎。

中泰证券及相关内容提供方保留对本订阅号所载内容的一切法律权利,未经书面授权,任何人或机构不得以任何方式修改、转载或者复制本订阅号推送信息。若征得本公司同意进行引用、转发的,需在允许的范围内使用,并注明出处为“中泰证券研究所”,且不得对内容进行任何有悖原意的引用、删节和修改。