随着金融服务业的快速发展,传统的依靠人工审批贷款的模式呈现出明显的局限性。近年来,大数据技术对传统的征信模式产生了深刻的影响,而信用评分模型正是利用数据挖掘技术,综合考虑客户各方面的基本信息、历史记录,对其违约风险和信用资质进行量化评估。本文在介绍信用评分模型的基本概念和开发过程的基础上,分析信用评分模型在商业银行的应用及其价值点,并总结目前信用评分模型在实际应用中的局限性和发展前景,希望能对中国未来的银行业征信技术的发展有一些启示。

信用评分模型介绍

信用评分是指根据银行客户的各种历史信用资料,利用一定的信用评分模型,评估出不同等级的信用分数。从概念上说,信用评分是利用消费者过去的信用表现来预测其未来的信用行为。根据客户的信用分数,授信者通过分析客户按时还款的可能性,据此决定是否给予授信、授信的额度和利率,以及贷后的额度调整、定价及催收等相应的风险措施。

相对于传统的审批人员凭经验进行手工审批,利用信用评分模型的征信机制具有准确、客观、高效的优势,特别是在小金额贷款、普惠金融、消费金融等业务的开展中,信用评分模型不仅可以节约审批成本,也可以提高审批决策的速度,同时有效应对贷款金额小、笔数多、成本高、信息不对称等难题。

一般来说,评分模型主要有三类,申请评分模型(A卡)、行为评分模型 (B卡)和催收评分模型 (C卡) 。申请评分模型也就是贷前审批评分模型,是审批决策的核心要素。它可以预测客户的逾期风险,主要用于审批阶段的准入策略和额度策略。商业银行申请评分模型一般考虑到的因素包括:客户基本信息、客户在行内的其他产品情况、客户信用报告信息、客户所使用的产品的特点、其他外部信息等。 行为评分模型是贷后风险管理的重要基础,一般每月对所有存量客户批量计算评估一次。商业银行行为评分模型一般考虑到的因素包括信用报告变化、账户现金流变化量、额度使用情况客户其他账户不良因素和风险评分,透支、逾期情况,客户和银行的关系和年限等。催收评分模型是预测客户对催收方式是否效果和概率的模型。商业银行催收评分模型一般考虑到的因素包括:客户基本信息、失联情况、客户行为信息、客户的信用报告信息、账户逾期信息等。

在我国,信用报告是由央行征信中心出具的记载个人信用信息的记录,信用报告的信息在模型中有广泛的应用,它可以有助于提升风险预测能力。在模型中,常用的征信变量包括以下几类:支付历史,包括各种账户的支付信息,负面公共记录以及诸如破产、抵押、诉讼、留置等报告事项,账户及应付款的违约情况以及公共记录的细节,支付账户未出现延期的天数;信贷欠款数额,各种不同类型账户的欠款数额,特定类型账户的信贷余额,有信贷余额的账户的数目,信用额度使用比例,分期付款余额与原始贷款数额比例。;信贷历史长短,信用账户开立的最早时间、平均时间,特定信用账户开立的时间,该客户使用某个账户的时间;新开信用账户,该客户拥有的新开立账户的数目、开立时间,最近贷款人向信用报告机构查询该客户信用状况的次数、间隔时间,该客户以往出现支付问题后的情况,最近的信用记录是否良好;信用组合类型,该客户拥有的信用账户类型、数目,各种类型的账户中新开立账户的数目及比例,不同信用机构的信用查询次数、间隔时间,各种类型账户开立的时间,以往出现支付问题后的信用重建状况。

信用评分模型开发管理

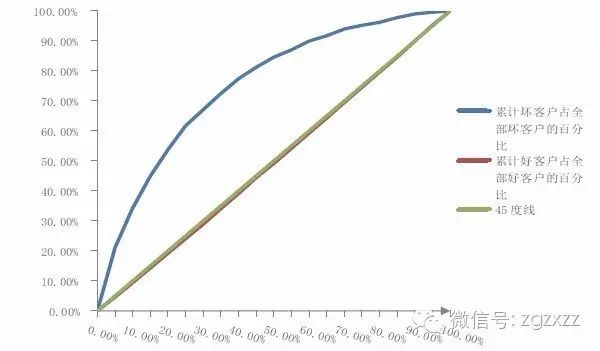

信用评分模型的开发是模型得以进一步应用的基础工作,是互联网时代数据运用的重要领域。对于信用评分模型的开发,国内外已经形成了一套相对完整的方法论。其主要步骤包括:数据处理,把数据进行整合,并清理不适宜的建模样本,同时确定样本抽取的时间窗口;计算衍生变量,确保变量类型涵盖不同类数据;单变量分析,变量分组,将变量取值划分不同组,对变量进行转换;模型拟合,使用逻辑回归的方法拟合模型,对比训练、测试、验证样本,得到最终模型。之后,要进行模型验证,验证技术主要通过增益表和增益曲线进行。增益表通过模型打分,对客户进行风险高低的排序,从而对风险高的客户实行必要的监控,主要是验证模型对违约对象的区分能力。增益曲线衡量的是好客户和坏客户的累计分布比例之间最大的差距。好客户和坏客户之间的距离越大,模型的区分能力越强。

图1 增益曲线

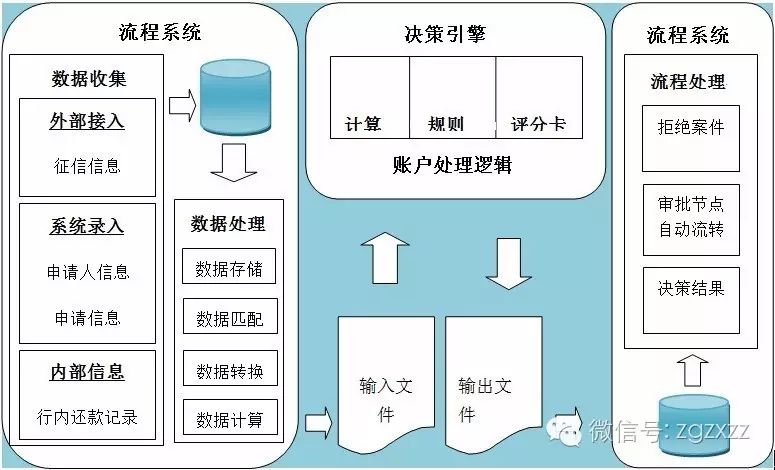

模型建立好以后,需要一套完善的系统和流程对其支持。信用评分模型通过系统平台布置到业务流程中,在审批流程中发挥作用,逐步成为银行的核心竞争力。 如图2所示,整个系统内的流程是:从内部、外部收集数据,在对数据经过基础的处理后,进入输入文件,经过决策引擎制定的相应规则和逻辑处理后,输出文件,最终进入审批决策的流程环节。

图2 系统流程图

信用评分模型的管理是一个动态的循环的过程,模型需要根据实际情况适当调整或重建。在对模型的动态监测中,可以及时发现其预测能力下降,稳定性下降,进而加以调整和优化。欧美国家的经济发展较为平稳,因此模型的调整周期为3-5年左右。但是在中国,由于经济快速发展,银行的产品和客户群的变动也较大,因此模型进行调整和优化的周期一般是1-2年。

信用评分模型在业务流程中各环节的应用

信用评分模型的开发完成并不表示模型就可以发挥出应有的功能了,此时如何把模型合理应用于各业务场景和风险决策显得尤为重要。商业银行的业务条线建立覆盖以申请、行为、催收为主干的量化评分模型体系,在自动审批、定价、额度测算、风险预警、贷后管理和催收等环节提高量化风险策略的应用水平,推动业务快速健康发展、提升全面风险管理能力,实现了成本控制和效益提升。 除此之外,在不同业务条线应用人民银行个人信用报告“数字解读”评分,找出风险水平较高的客户,并研究差异化的准入和贷后管理策略,从而更好地把控客户的整体风险水平。

以申请评分模型、行为评分模型和催收评分模型为例,对信用评分模型在业务流程中各环节的具体应用做简要介绍。

申请评分模型应用于各业务条线的审批阶段,包括最低准入、自动化审批、审批尺度把握、额度测算、利率定价。以某业务条线为例,申请评分的自动审批拒绝应用,使原来单笔的审批时间由15分钟缩短到1分钟,通过率整体维持在50%左右,30万以内贷款的比例在60%以上,领跑市场。并且相较人工审批,贷款自动审批质量表现良好,有力推动了业务快速发展和风险有效控制。

行为评分模型应用于各业务条线的贷后管理及客户的后续授信等,包括额度调整、风险检查频率、风险预警、交叉销售、价格调整等,可以及时发现风险、提高风险识别能力、对优质客户实行优惠政策、更精准管理风险和收益。

催收评分模型,针对不同客户采取差异化的催收策略与流程,在较低的成本开支下保持了良好的回收水平,使商业银行实现了高效便捷的催收管理。催收评分模型根据逾期时间长短区分客户类别,将逾期客户分为高风险、中等风险和低风险三类,并分别采取不同力度的催收策略,可根据催收评分调整优先级。

除此之外,商业银行还会将内外部征信评分相结合。为适应国际征信发展的趋势,同时也为更好地满足中国零售信贷市场风险管理的多元化需求,充分挖掘个人信用信息的价值,中国人民银行征信中心于2013年底开发完成了“个人信用报告数字解读”服务(下称数字解读评分)。数字解读评分是人民银行为全社会提供的一套可量化、稳定、普适性强的风险管控工具,能够预测个人客户在未来一段时间内发生信贷违约的可能性,旨在帮助信贷机构更加方便、直观和一致地使用信用报告信息,了解客户的信贷风险状况及未来发生信贷违约的可能性。

数字解读评分,通过各业务条线的实践验证,对客户的风险具有很好的识别能力。它的具体应用是将征信中心数字解读分数作为商业银行个人贷款的客户级评分,用于全产品线的风险管理,客户评级分为5档。外部征信评分和内部评分结合,可以进一步提高风险识别能力和自动化决策水平。以某产品为例:

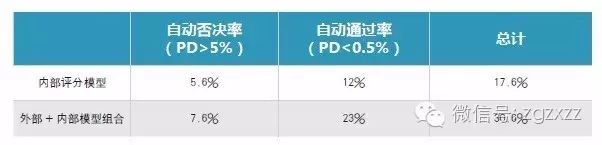

从表1中可以看出将央行征信中心数字解读分数和内部申请评分相结合,相较于只使用内部申请评分,在同样的风险偏好下,自动化决策水平有了明显的提高——可以自动多拒绝2%的坏客户,多批准11%的好客户。

表1 不同模型组合的对比

总结

商业银行的实践表明,开发和应用信用评分模型,结合央行征信数据等外部评分,建立起一套相对全面的量化风险管理体系,对于银行业务发展和风险防控起到了积极的推动作用,提高了效率、降低了成本、优化了风险决策,有力地支持了商业银行业务的快速发展和转型。 但从目前的应用情况来看,仍然存在一些局限性和尚需改进之处。