1. 本周回顾和投资观点

本周市场综述:

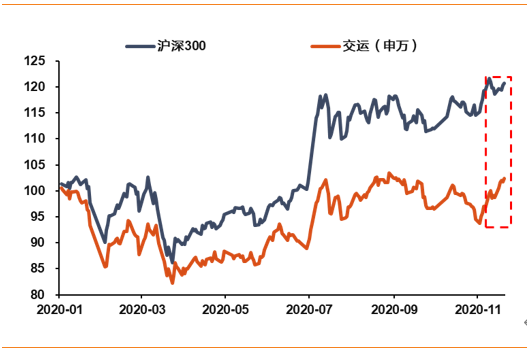

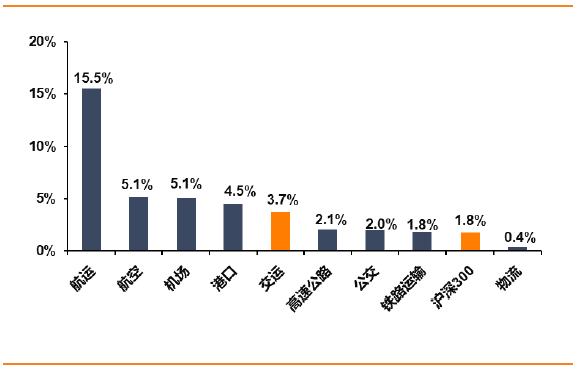

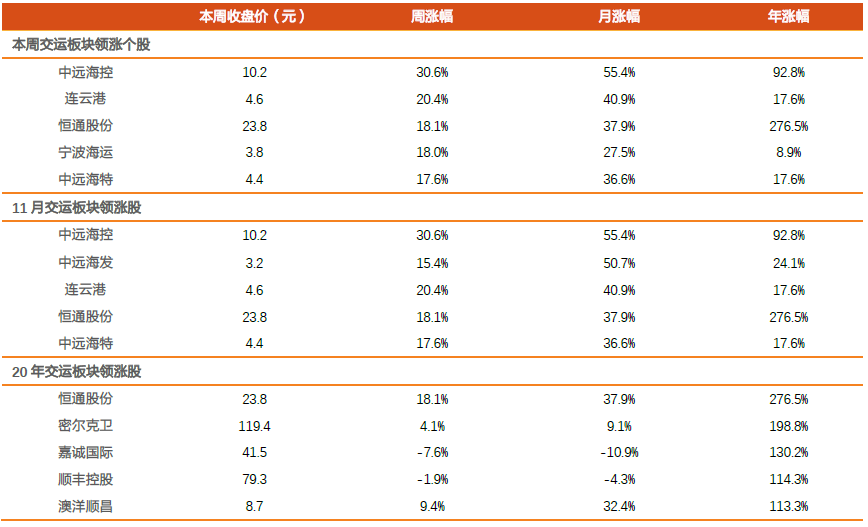

本周A股高开高走,上证综指报收于3377.73,环比上涨2.04%;深证综指报收于2289.51,涨0.92%;沪深300指报收于4943.29,涨1.78%;创业板指报收于2667.09,跌1.47%;申万交运指数报收于2438.93,涨3.74%。交运行业子板块当中最为强势的是航运(15.5%)、航空(5.1%),其次为机场(5.1%)。本周交运板块涨幅前三为中远海控(30.6%)、连云港(20.4%)、恒通股份(18.1%);跌幅前三为ST飞马(-10.0%)、嘉诚国际(-7.6%)、嘉友国际(-4.6%)。

航运板块:

新冠疫情对全球的宏观经济及航运各子行业均形成了较为深远的影响,其中集运行业表现亮眼,主因疫情导致欧美的制造业产能停滞,但同时因货币宽松,居民消费力较为强劲,从而助推了欧美国家对远东制造业的需求,叠加圣诞备货需求,近期行业运价维持较高位置,盈利的向上弹性较为显著,推荐中远海控。

-

集运市场:

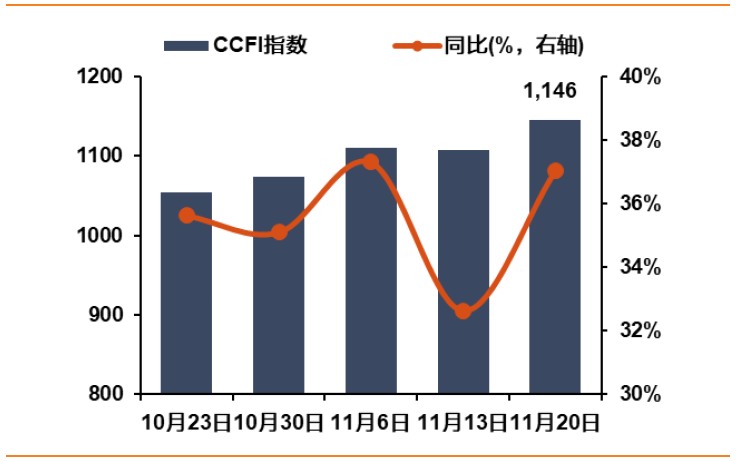

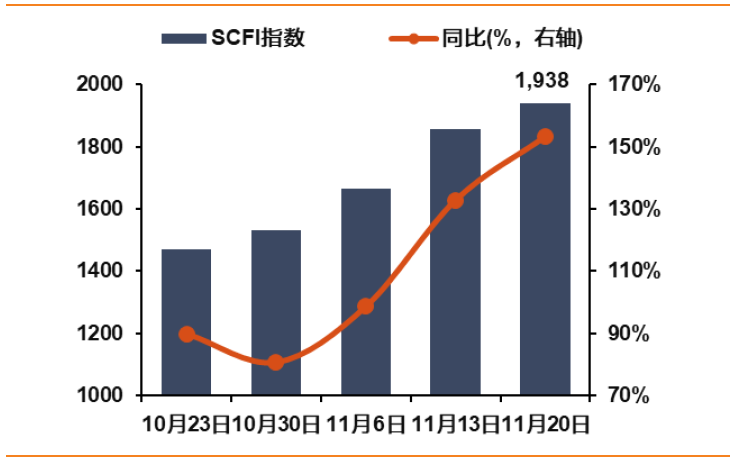

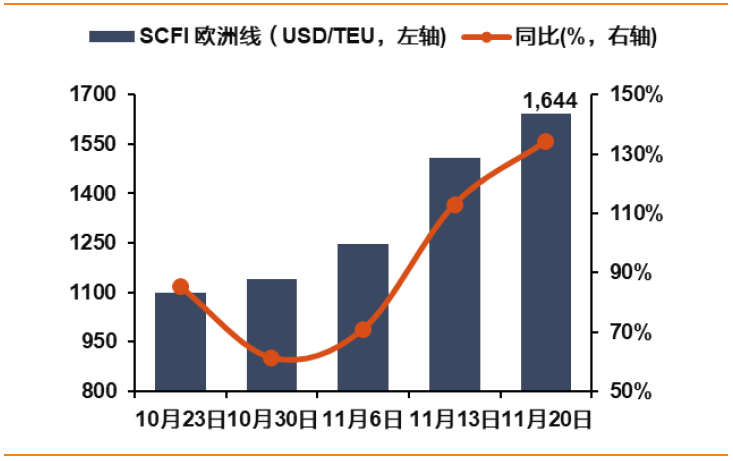

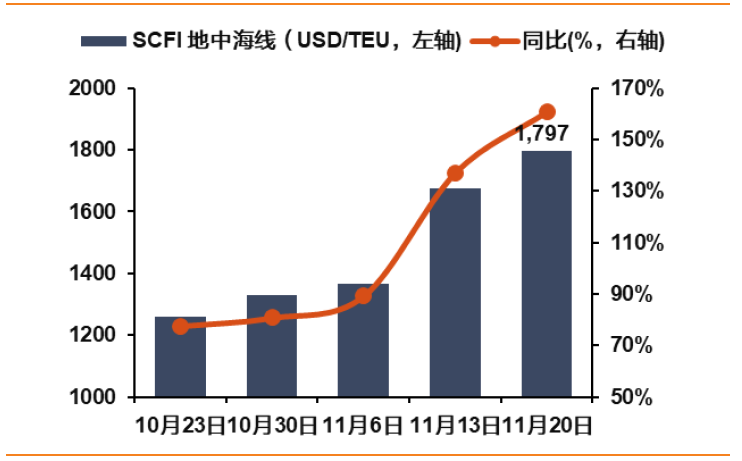

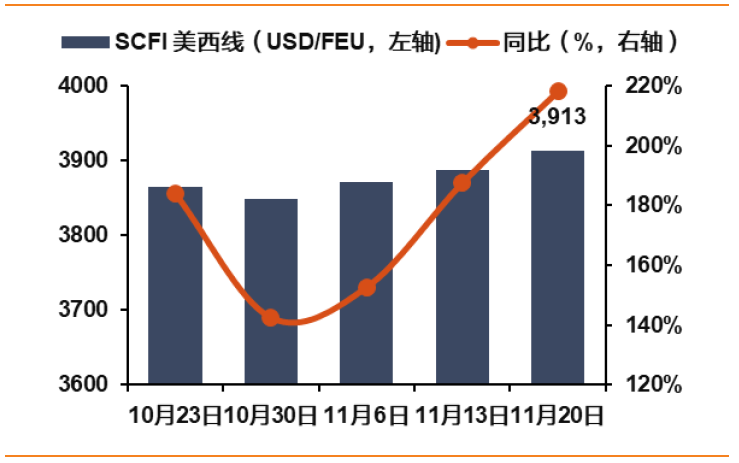

海外疫情目前尚未缓解,内陆物流的效率下降导致美国港口堵塞严重,货物无法及时送达对供应链形成冲击,造成货主订舱更为积极,美线运价因而大幅上行,而美线的高度景气引发对运力的虹吸效应,全球集运主要航线纷纷出现供不应求的局面。今年以来,集运行业的自律性表现亮眼,无论在国内新年叠加新冠箱量大幅缩减还是在全球货币宽松,欧美消费力与制造业产能形成冲突时运力均张弛有度,在此背景下运价有望持续超预期,盈利的向上弹性较为显著,推荐中远海控。行业数据来看,SCFI环比涨4.4%、同比涨153.2%至1938点,其中欧洲线运价环比上涨9.0%,同比涨134.2%至1644美元/TEU,地中海运价环比涨7.3%,同比涨160.8%至1797美元/TEU,舱位处于满载状态;美东线运价环比涨0.1%、同比涨107.5%至4682美元/FEU,美西线运价环比涨0.7%、同比涨218.4%至3913美元/FEU,舱位利用率维持95%以上,推荐中远海控。

-

油运市场:

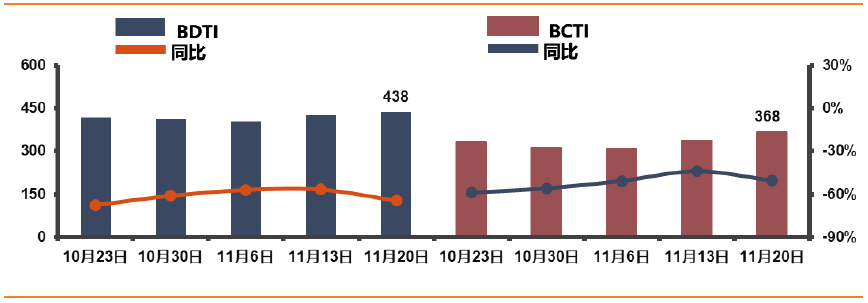

原油的消费需求随欧美国家开始解禁及复工回升,但全球原油的库存容量有限,我们认为油运行业亦需观察货量的变化。本周BDTI环比涨3.1%,同比跌64.5%至438点;BCTI环比涨9.2%、同比跌50.7%至368点。我们认为原油高产量、低价格的趋势有望延续,但是目前行业仍需时间消化库存,建议关注中远海能、招商轮船。

-

散货市场:

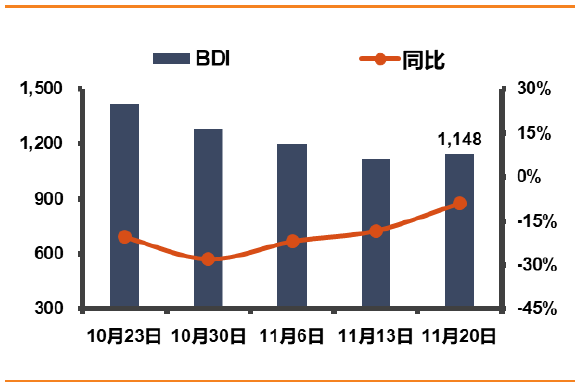

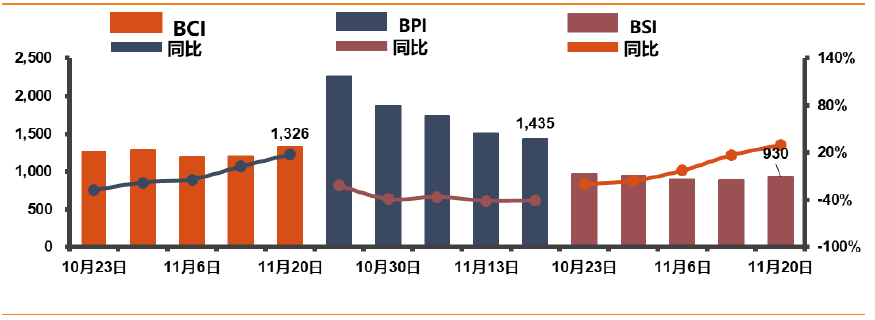

BDI本周环比涨3.0%、同比跌8.9%至1148点。权重指数方面,BCI环比涨10.7%,同比涨17.7%至1326点,BPI环比跌4.8%,同比跌41.1%至1435点,BSI环比涨5.2%,同比涨29.5%至930点。当前散运行业集中度仍旧较低,但是产业趋势正在改善,长期来看,IMO环保公约的执行、行业的持续低迷有望带来产能逐渐出清,新船订单逐渐缩小的趋势有望得以延续。

物流板块

:

-

嘉诚国际

公告公司实际控制人拟共同增持公司股份,增持总金额不低于人民币500万元,不超过人民币5000万元,实施期间为2020年11月17日期的12个月内,增持价格根据市场趋势,实控人增持彰显信心。

此外,RCEP协定落地(旨在削减关税及非关税壁垒,各成员国之间关税减让以立即降至零关税、十年内降至零关税的承诺为主),开放对跨境电商与公司均是长期利好。

伴随跨境电商的高增长,公司ROE已进入系统性快速提升阶段,有望迎来业绩与估值的双击,考虑到新产能尚未投放和验证完整的一个季度,预计20-22年的业绩1.8、3.8和5.5亿,维持买入评级,继续推荐。

-

密尔克卫

在建工程持续扩张,涉及宝华普货仓库扩建、辽宁鼎铭仓库建设、东莞沙田工程、秀博工程、防城港无人仓、并购大正信扩建仓库等,为未来的业绩释放打下基础。监管趋严,公司中期业务开发和外延收购提速,今年分别实施了对湖南瑞鑫化工、大正信(张家港)物流的收购,与阿格蕾雅光电材料共设西南区域子公司,扩张步伐稳扎稳打,考虑疫情后的红利政策退坡,预计2020-2022年净利润分别为3.0、4.3与6.0亿,维持买入评级。

-

华贸物流

方面,公司将受益于跨境电商邮政小包的放量以及国际航空货运价格的高企,三季报成长较快,远期逻辑上,疫情有望带来货代行业集中度的提升,强者恒强,建议关注。

快递板块:

国家邮政局披露10月快递数据:行业方面,10月全行业实现业务量82.3亿件,同比增长43%。业务收入完成811.0亿元,同比增长23%。公司方面,增速从高到底依次为韵达(+64%)、顺丰(+57%)、圆通(+53%)、申通(+27%),一线快递增速分化较大。行业综合单价达到9.9元/票,同比去年跌1.6元/票,环比上月跌0.3元/票。环比异地、国际件单价均有所回调,分别跌0.4元/票、0.9元/票。上市公司方面,顺丰10月单价17.5元/票,较9月下跌1.0元/票;通达系价格环比互有涨跌,申通、韵达单价环比分别上涨0.07元/票、0.03元/票,圆通单价环比下跌0.04元/票,圆、申、韵三者价格分别为2.14、2.25与2.18元/票。此外,中通/百世本周披露三季报,横向比较下顺丰/中通/韵达/圆通/申通/百世Q3单季度分别实现业务量20.2亿件、46.2亿件、40.1亿件、33.7亿件、24.3亿件、23.6亿件,同比65%/51%/54%/43 %/20%/25%;单季分别实现净利润17.0亿、12.1亿、3.4亿、4.5亿、-0.7亿、-6.1亿,同比去年分别为48%/-8%/-48%/-15%/-124%/-3700%;实现单位归母净利润0.91元、0.26元、0.08元、0.12元、-0.03元、-0.27元。总结来看,当前快递行业需求旺盛,但价格竞争依然激烈。

顺丰受益于品牌优势,业绩表现出色,战略上看,公司逐步形成完整的快递价格带,能够为客户提供全方位的服务。在通达系价格竞争日趋激烈、电商市场呈现去中心化特点的背景下,顺丰在经济市场的扩张,有利于其对增量市场的获取,继续发挥规模效应,也有利于其对高端产品的保护。我们看好公司中长期的成长和壁垒,继续推荐;通达系中,长期关注成本优化下的量价数据,关注韵达。

机场板块:

枢纽机场的盈利已经由航空主业驱动转向于非航收入驱动,而非航收入的核心在于免税租金收益,其又高度依赖国际航线客流量。国际航线需求的逐步恢复将促进机场航空主业收入的回暖,更利于非航收入回归正轨。疫苗进展加速更利好国际航线占比较高的机场,推荐上海机场、白云机场,关注北京首都机场股份。

铁路板块:

京沪高铁公告自2020年12月23日起优化调整京沪高铁时速300-350公里动车组列车二等座票价,实行浮动票价机制(北京南站——上海虹桥站全程最高执行票价调整为598元,最低498元),同时将商务座、特等座和一等座与二等座的比价关系分别按照3.5倍、1.8倍和1.6倍执行。本次调价主要根据市场供需制定,开启了公司定价市场化的进程,我们预计,随着疫情对京沪线影响消退,客流恢复健康,在京沪线整体需求较好时,本次价格浮动将对公司业绩产生正面影响,也打开了公司中长期持续调价的空间,建议关注。

航空板块:

目前民航市场的症结在于海外航线的整体停滞导致海外运力回流,国内供给压力凸显,运量与价格不匹配,尤其是宽体机规模较大、国际航线占比较高、运力腾挪难度较高的大型航空公司显著承压。在当前国内疫情管控整体良好的背景下,疫苗在全球范围内广泛接种更多的是带来国际航线稳步复苏的预期,大型航空公司边际改善将更为强烈,我们认为三大航获益明显,其他航司也将受益于国内航线运力消化压力减轻。推荐国航、东航、南航、春秋、吉祥。

盛视科技(交运计算机联合覆盖):

公司是智慧口岸建设尤其是提供查检系统解决方案的龙头公司,未来随着新建口岸基建加速、老旧口岸升级改造、海南自贸岛高定位建设及5G技术纵深应用,智慧口岸市场容量将持续快速扩大。公司将持续重视自主创新,加大技术投入,丰富产品线,在存量市场中牢牢占据领头羊地位,并于新增市场实现新的突破。预计公司2020-2022年净利润分别为2.7亿、4.0亿、6.7亿,同比分别增长26.5%、49.2%、65.8%,维持“买入”评级及目标价159.5元,继续推荐。

高速板块:

交通运输部提出自2月17日起至疫情防控工作结束所有收费公路免收通行费,我们认为此政策将阶段性影响上市公司营收及利润,但与此同时,政府部门也提出将另行出台配套保障政策维护收费公路使用者、债权人、投资者、经营者的合法权益。在国家大义面前高速公路公司势必有所担当,我们认为无需对此过分恐慌。高速公里板块具备低贝塔、类债券属性,若板块因暂缓收费受冲击,优选具备区域优势的高股息标的,关注深高速、粤高速A、宁沪高速。

港口板块:

2020国际经济增速放缓,进出口需求存在一定压力,叠加国家降低物流成本的政策导向,我们认为板块投资机会更多将来自主题性的大幅增长以及长期受益于环保压力下“公转铁”新增货量的低估值标的。3月3日,国常会加大减税降费力度,措施包括免收进出口货物港口建设费,将货物港务费、港口设施保安费等政府定价收费标准降低20%等,由于涉及项目主要为政府收费,对港口行业的影响或将有限。建议关注核心标的上港集团及招商港口。

投资建议:

继续推荐嘉诚国际、密尔克卫、顺丰控股、盛视科技、上海机场、白云机场,关注华贸物流、中远海控、中远海能、招商轮船、韵达股份、东方航空、中国国航、南方航空、深圳机场

风险提示:

宏观经济超预期下滑;国企改革不及预期;航空票价不及预期;快递行业竞争格局恶化。

图1:交运板块表现(年初至今可比表现)

资料来源:WIND,天风证券研究所

图2:交运各子板块表现(2020.11.16-2020.11.22)

资料来源:WIND,天风证券研究所

表1:交运板块领涨公司

资料来源:WIND,天风证券研究所

2. 本周报告和重大事件

2.1. 本周重大事件

表2:重大事件回顾(2020年11月16日-2020年11月22日)

|

重大事件

|

|

高速公路

|

赣粤高速(

600269.SH

)公告

2020

年第八期超短期融资券发行情况,发行规模

4

亿元,发行利率

1.34%

,发行期限

30

日,起息日

2020

年

11

月

16

日。

粤高速(

000429.SZ

)公告重大资产重组事项进展,广东省高速公路有限公司向本公司转让其持有的广东广惠高速公路有限公司

21%

的股权,公司拟以现金支付对价。

现代投资(

000900.SZ

)公告公司为优化管理结构,提高运营效率,吸收合并全资子公司湖南省溆怀高速公路建设开发有限公司

100%

股权,纳入公司合并报表。

|

|

铁路

|

本周板块暂无重大公告。

|

|

公交

|

江西长运(

600561.SH

)公告公开挂牌转让骄阳置业有限公司

35%

股权,挂牌底价

5052.67

万元。

海汽集团(

603069.SH

)公告股东海峡股份通过集中竞价减持无限售流通股

3.16

百万股,占公司总股本的

1%

,减持价格区间

20.50

元

/

股至

23.52

元

/

股。

|

|

物流

|

申通快递(

002468.SZ

)公告

2020

年

10

月公司完成快递服务业务收入

19.99

亿元,同比增

0.95%

;完成业务量

8.89

亿票,同比增

26.68%

;快递服务单票收入

2.25

元,同比降

20.21%

。

韵达股份(

002120.SZ

)公告

2020

年

10

月公司完成快递服务业务收入

30.89

亿元,同比增

10.24%

;完成业务量

14.17

亿票,同比增

63.82%

;快递服务单票收入

2.18

元,同比降

32.72%

。

顺丰控股(

002352.SZ

)公告

2020

年

10

月公司速运物流业务营收

120.58

亿元,同比增

34.22%

;完成业务量

6.89

亿票,同比增

57.31%

;单票收入

17.50

元,同比降

14.68%

;供应链业务营收

6.49

亿元,同比增

28.77%

。

圆通速递(

600233.SH

)公告

2020

年

10

月公司完成快递服务业务收入

28.24

亿元,同比增

17.59%

;完成业务量

13.18

亿票,同比增

53.06%

;快递服务单票收入

2.14

元,同比降

23.17%

。

嘉诚国际(

603535.SH

)公告公司控股股东、实际控制人段容文女士、黄艳婷女士、黄平先生、黄艳芸女士拟共同通过集中竞价交易增持公司股份,增持总金额不低于

500

万元,不超过

5000

万元,实施期间自

2020

年

11

月

17

日起的

12

个月内。

|

|

机场

|

上海机场(

600009.SH

)公告

2020

年

10

月运输生产情况,飞机起降架次

3.56

万架,同比降

17.31%

;旅客吞吐量

390.07

万人次,同比降

37.92%

;货邮吞吐量

33.49

万吨,同比增

2.10%

。

厦门空港(

600897.SH

)公告

2020

年

10

月运输生产情况,飞机起降架次

1.49

万架,同比降

7.59%

;旅客吞吐量

197.57

万人次,同比降

14.65%

;货邮吞吐量

2.54

万吨,同比降

12.23%

。

|

|

航运

|

渤海轮渡(

603167.SH

)公告公司控股股东集中竞价减持股份计划,计划减持数量不超过

19.15

百万股,减持比例不超过

4.05%

,交易期间

2020

年

12

月

14

日

-2021

年

6

月

11

日。

|

|

港口

|

青岛港(

601298.SH

)公告控股股东股权结构变更,山东省港口集团无偿受让青岛港集团

49%

股权,本次股权划转完成后,青岛市国资委直接持有青岛港集团

51%

股权,仍为公司实际控制人。

招商港口(

001872.SZ

)公告

2020

年第一期超短期融资券到期兑付,发行规模

7

亿元,期限

266

天,票面利率

2.50%

,到期日

2020

年

11

月

8

日。

|

|

航空

|

吉祥航空(

603885.SH

)、海航控股(

600221.SH

)、东方航空(

600115.SH

)、中国国航(

601111.SH

)公告

2020

年

10

月主要运营数据。

南方航空(

600029.SH

)公告面向专业投资者公开发行公司债券,发行规模不超过

150

亿元,票面金额

100

元,采取固定利率形式。

吉祥航空(

603885.SH

)公告第一期员工持股计划存续期即将届满,公司第一期员工持股计划持股

8.38

百万股,占公司总股本

0.47%

,成交均价

16.26

元

/

股,存续期

36

个月,第一期员工持股计划管理委员会将根据员工持股计划的安排、市场情况决定是否卖出股票。

|

数据来源:

WIND,天风证券研究所

3. 本周行业数据追踪

图3:BDI指数及同比(%)

数据来源:WIND,天风证券研究所

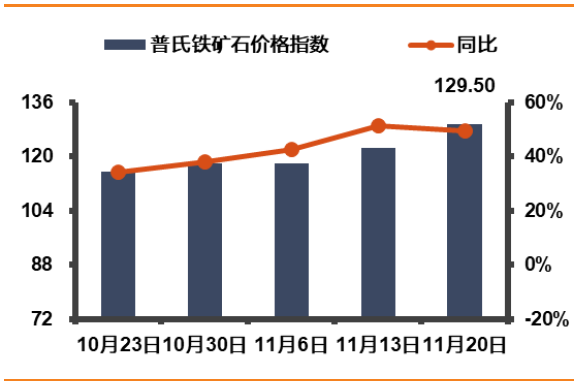

图4:普氏铁矿石价格指数及同比(%)

数据来源:WIND,天风证券研究所

图5:BCI、BPI、BSI指数及同比(%)

数据来源:WIND,天风证券研究所

图6:中国进口散货煤炭运价指数及同比(%)

数据来源:WIND,天风证券研究所

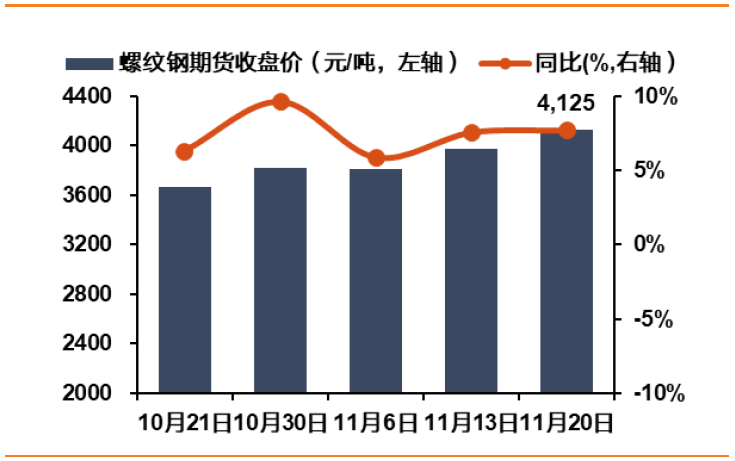

图7:螺纹钢期货收盘价(元/吨)

数据来源:WIND,天风证券研究所

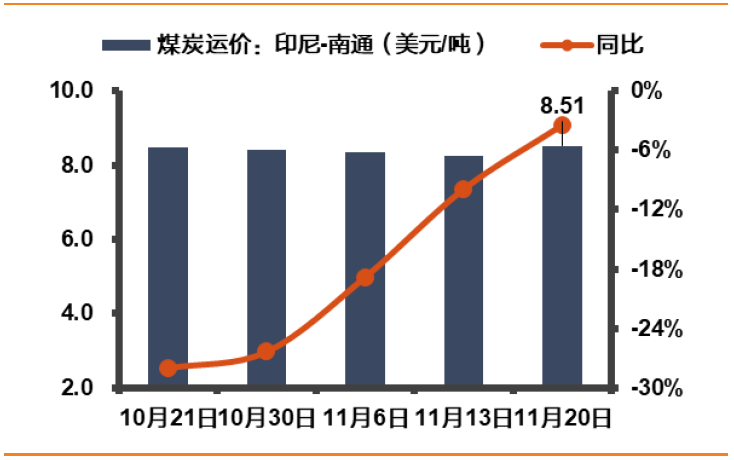

图8:印尼-南通动力煤运价指数及同比(%)

数据来源:WIND,天风证券研究所

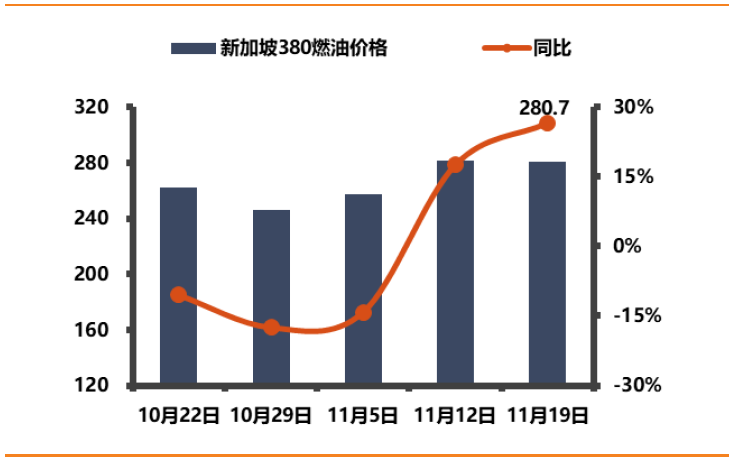

图9:新加坡燃料油价格(美元/吨)及同比(%)

数据来源:WIND,天风证券研究所

图10:油轮运价指数及同比(%)

数据来源:WIND,天风证券研究所

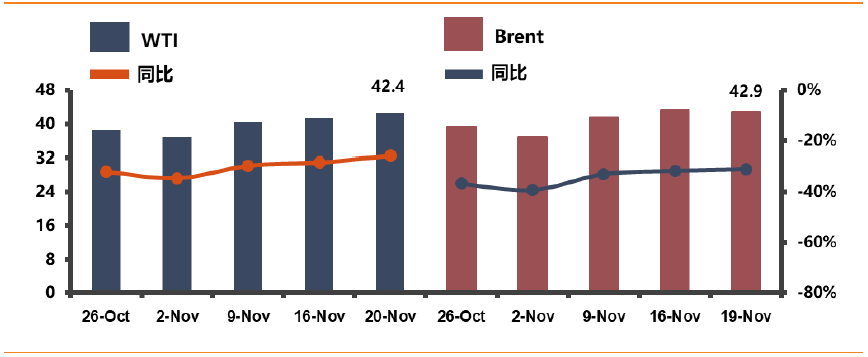

图11:

国际原油价格(美元/桶)及同比(%)

数据来源:WIND,天风证券研究所

图12:中国出口集装箱运价指数及同比(%)

数据来源:WIND,天风证券研究所

图13:上海出口集装箱运价指数及同比(%)

数据来源:WIND,天风证券研究所

图14:SCFI欧洲航线集装箱运价及同比(%)

数据来源:WIND,天风证券研究所

图15:SCFI地中海航线集装箱运价及同比(%)

数据来源:WIND,天风证券研究所

图16:SCFI美东航线集装箱运价及同比(%)

数据来源:WIND,天风证券研究所

图17:SCFI美西航线集装箱运价及同比(%)

数据来源:WIND,天风证券研究所

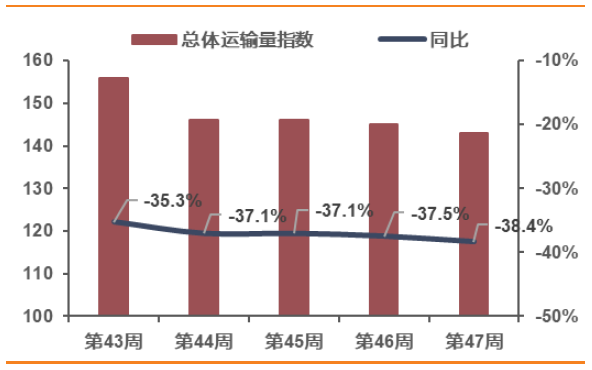

图18:航空总体运输量指数及同比(%)

数据来源:航指数,天风证券研究所

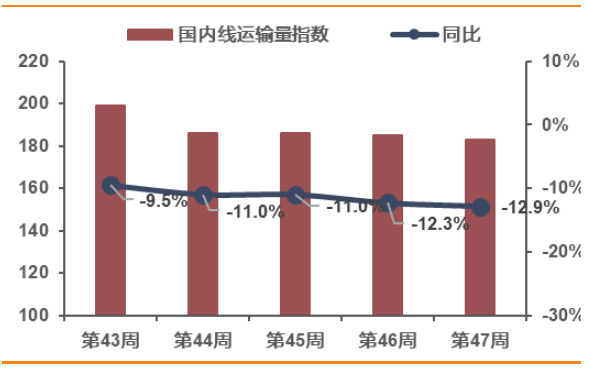

图19:航空国内运输量指数及同比(%)

数据来源:航指数,天风证券研究所

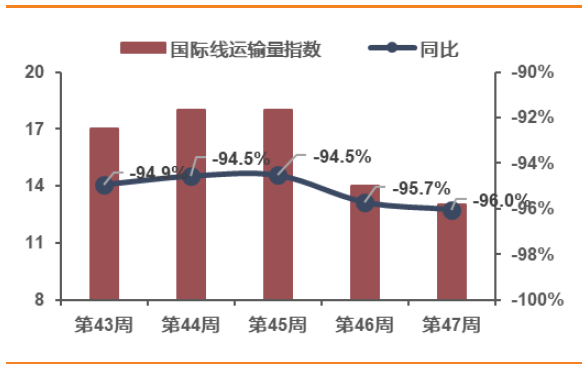

图20:航空国际运输量指数及同比(%)

数据来源:航指数,天风证券研究所

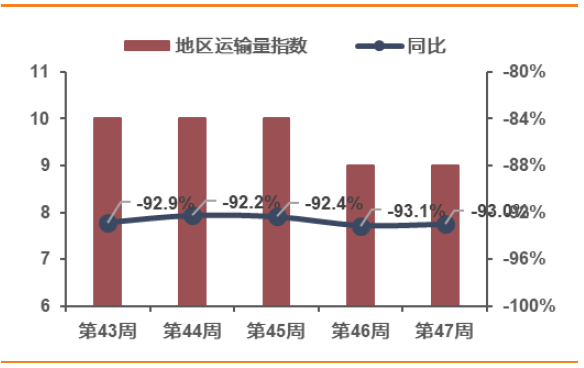

图21:航空地区运输量指数及同比(%)

数据来源:航指数,天风证券研究所

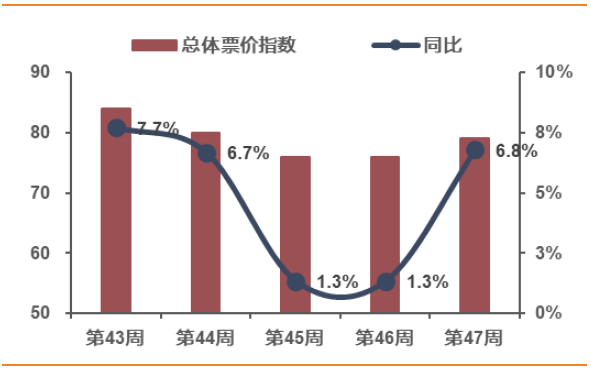

图22:航空总体票价指数及同比(%)

数据来源:航指数,天风证券研究所

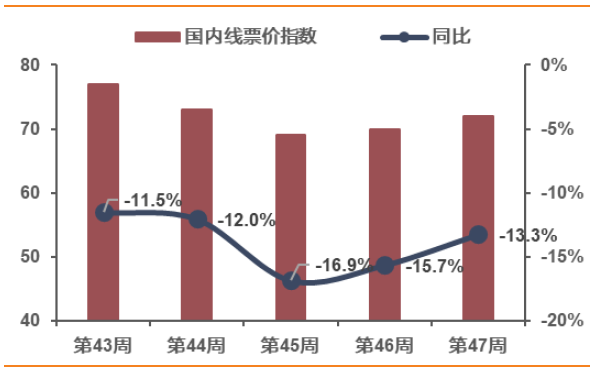

图23:航空国内票价指数及同比(%)

数据来源:航指数,天风证券研究所

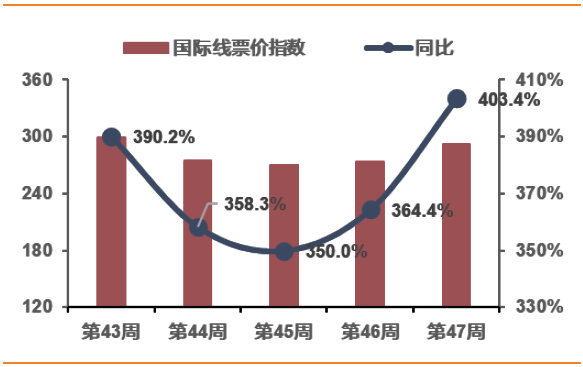

图24:航空国际线票价指数及同比(%)

数据来源:航指数,天风证券研究所

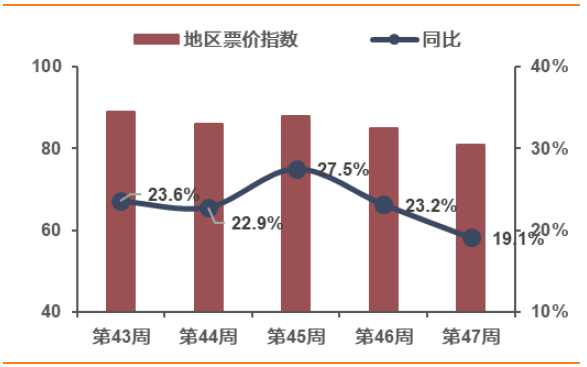

图25:航空地区线票价指数及同比(%)

数据来源:航指数,天风证券研究所

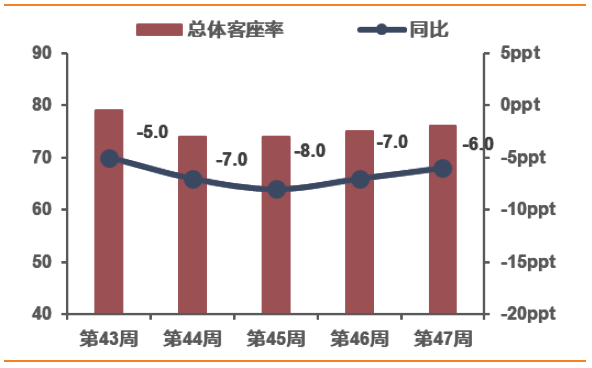

图26:航空总体客座率(%)及同比(ppt)

数据来源:航指数,天风证券研究所

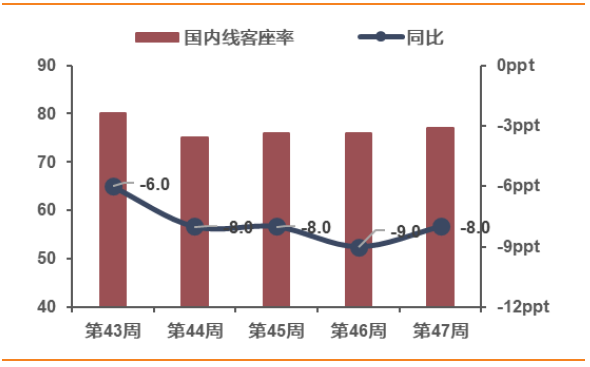

图27:航空国内线客座率(%)及同比(ppt)

数据来源:航指数,天风证券研究所

图28:航空国际线客座率(%)及同比(ppt)

数据来源:航指数,天风证券研究所