来源:CITICS债券研究;作者:中信证券

明明团队

报告精粹:

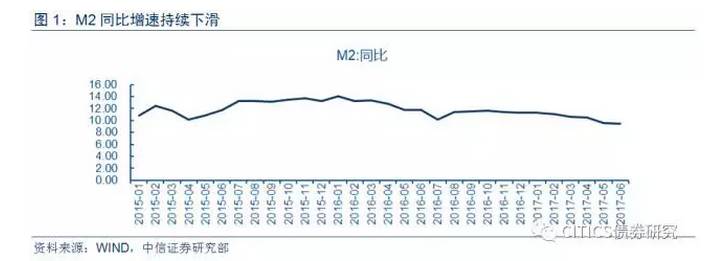

2017年以来随着监管机构金融去杠杆政策的持续推进,M2同比增速自年初以来连续下滑屡屡创近年低位,金融体系内部杠杆已出现明显降低。

进入下半年以来,监管机构持续释放稳杠杆信号,监管思路由去杠杆过渡为稳杠杆,意味着代表金融体系内部杠杆的M2增速或已见底,未来将保持平稳或缓慢回升态势,这就要求央行持续进行流动性投放以保持资金面的适度平稳,预计稳健中性仍将是未来5个月的货币政策方向。

货币乘数和基础货币是决定货币供给量的基本要素,将货币乘数拆解为通货比率和准备金比率后进行分析,通货比率由于其季节性变化特征下半年将平稳回升;准备金比率十分接近中小型存款类机构人民币存款准备金率15%的基准说明准备金比率已然触底。

综合来看货币乘数已然见顶。

在货币乘数和M2同比增速保持平稳的条件下,通过对央行资产负债表的分拆和分析测算基础货币余额变化和流动性缺口,得到

8-12月流动性缺口约1万亿元,要求央行平均每月进行约2000亿元公开市场净投放,以保持年内市场流动性水平平稳中性的状态。

债市策略:上半年持续去杠杆取得成效后,监管层面和市场层面均要求稳杠杆以保持金融系统的稳定和资金面的平稳。在货币乘数见顶条件下需要央行主动采取公开市场操作进行基础货币投放以维持M2的适度平稳增长和流动性的基本稳定。

央行年内将继续推行稳健中性货币政策,市场流动性水平将保持平稳中性的状态,市场资金面易松难紧,债市将平稳修复。我们仍然坚持十年期国债到期收益率在3.2%~3.6%的区间。

行情回顾及评析

稳杠杆目标下需公开市场持续投放

2017年以来,随着监管机构持续推进金融去杠杆,M2同比增速自年初以来连续下滑屡屡创近年低位(图1),6月M2同比增速9.4%,继5月M2增速滑落至10%以下之后继续下降,创历史新低,说明

金融体系内部杠杆降低已经显现,金融去杠杆政策执行已显成效。进入下半年以来,监管机构持续释放稳杠杆信号:

6月末央行副行长易纲在第九轮中美工商领袖和前高官对话的发言中提出,去杠杆首先是稳杠杆,5月M2数据显示进一步稳杠杆态势;7月14日至15日举行的全国金融工作会议强调防范系统性金融风险、维护金融安全,积极稳妥推进去杠杆,把握好去杠杆的力度、平衡好去杠杆的节奏,“稳中求胜”; 7月底举行的中国人民银行分支行行长座谈会部署继续实施稳健中性的货币政策,保持货币信贷适度增长和流动性基本稳定。

政府和监管机构频频表态稳杠杆,稳杠杆将是下半年金融工作的主要目标,意味着代表金融体系内部杠杆的M2增速或已见底,未来将保持平稳或缓慢回升态势。

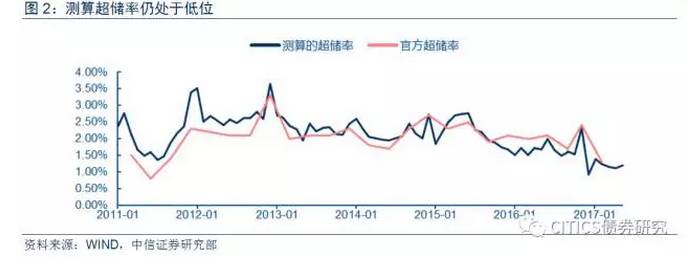

与M2增速下降相呼应的是银行超储率的一路走低。

从央行公布的超储率数据来看,3月末银行的超储率为1.3%,较去年年底的2.4%下降1.1个百分点,为近年来最低。通过可比口径进行银行超储率的测算可以发现,今年二季度以来银行超储率进一步下行(图2),银行存放于央行的超额存款准备金处于较低水平,表明银行闲置资金规模日益萎缩,银行资金面面临偏紧的局面。而随着6月央行为保持跨季资金充足而增加流动性投放,银行超储率出现小幅回升。但

在去杠杆继续推进的背景下,银行超储率仍处较低的水平,资金面尚未出现明显放松。

在稳杠杆政策要求下,保证金融系统稳定成为首要目标,这就要求央行持续进行流动性投放以保持资金面的适度平稳,预计稳健中性仍将是未来5个月的货币政策方向。

货币乘数的拆解分析

要保持货币供应量的适度稳定增长,最直接的手段是通过基础货币的投放,再经过商业银行信用扩张的乘数效应实现。

根据货币乘数模型,货币乘数和基础货币是决定货币供给量的基本要素。

中央银行可以通过直接控制基础货币,并依赖货币乘数效应影响全部货币供给量。根据我国的货币供应量体系,我国基础货币包括流通中的货币和商业银行等存款机构的准备金存款;货币供给量(M2)包括流通中的货币和各类存款(存款包括单位活期存款、储蓄存款、单位定期存款等)。

通过对货币乘数计算公式的变形,可以将决定货币供给量的因素拆分为通货比率(通货与全部存款的比率)和准备金比率(准备金与全部存款的比率)。

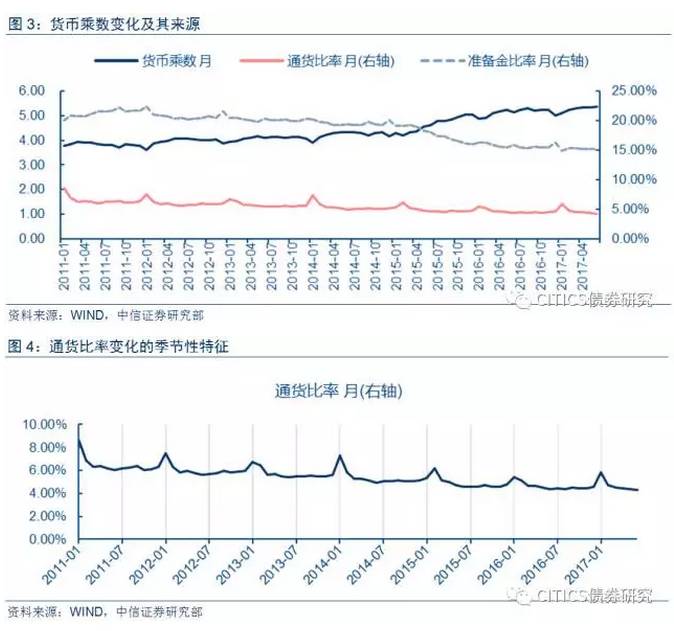

2015年以来,货币乘数出现了明显的上升趋势

。特别地,自2017年1月季节性回落以来,货币乘数在不断见顶的市场言论中一路走高,2017年一季度末央行公布的货币乘数为5.29,已然接近历史最高水平。通过央行每月公布的资产负债表数据进行测算,

4月到6月的货币乘数仍将继续上升并达到史上最高点。

货币乘数走高是否可持续?这一问题的答案关乎货币的派生能力和信用扩张能力,有助于做出保持M2增速平稳的政策选择。

货币乘数及其变化的影响因素

根据货币乘数的计算公式m=M/B可知,货币乘数走高的直接原因是M2增速快于基础货币增速,商业银行信用扩张加速。基于通货比率和准备金比率是影响货币乘数变化的两个主要因素,我们可以将货币乘数拆分,通过分析两大因素的变化以窥得货币乘数的未来走向。

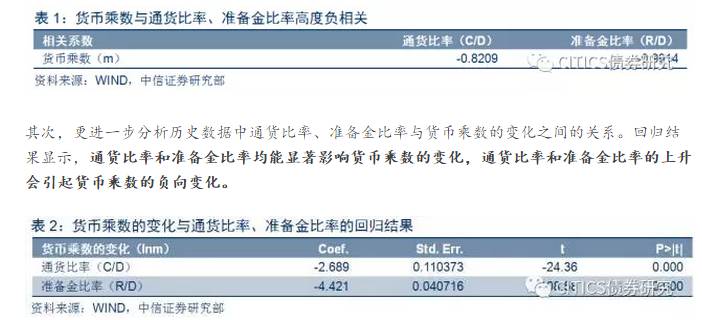

首先,利用2011年以来的数据考察货币乘数与通货比率、准备金比率的历史关系,可以发现货币乘数与二者均存在高度的负相关性,即

通货比率和准备金比率的提高都会引起货币乘数的下降,反之则反是。

且相较于通货比率,准备金比率与货币乘数的相关系数更高,达到-0.99的水平,准备金比率对货币乘数影响十分显著。

其次,更进一步分析历史数据中通货比率、准备金比率与货币乘数的变化之间的关系。回归结果显示,通货比率和准备金比率均能显著影响货币乘数的变化,通货比率和准备金比率的上升会引起货币乘数的负向变化。

货币乘数作为货币供给的重要因素,衡量了基础货币的派生能力和商业银行信用扩张的能力。通过对货币乘数计算公式的变形可知,通货比率和准备金比率是货币乘数的重要影响因素。从历史数据来看,

通货比率、准备金比率与货币乘数同样表现出高度的负相关性,且二者对货币乘数的变化存在显著的负向影响。

货币乘数两大影响因素的演变

历史数据显示通货比率上半年趋于下行,下半年趋于平稳回升。

通过拆分M2得到通货和存款总额数据后计算通货比率可以发现,2011年以来,通货比率处在平稳下行的趋势中,但2015年以来通货比率下行趋缓,保持在较为稳定的区间内;此外,通货比率也表现出明显的季节性特征,即1月出现显著的季节性上升,随后趋于下滑,每年6月通货比率多为年内低点,下半年趋于回升(图4)。今年以来,通货比率从1月底的季节性高点一路下行至6月末的近年最低点,料7月后将季节性平稳回升。

准备金比率下降或已见底。

准备金比率是准备金与全部存款的比率,从历史数据来看,该比率从2015年央行连续降准以来出现了较大幅度的下滑,通过测算得到今年6月的准备金比率已经十分接近中小型存款类机构人民币存款准备金率15%的基准,远低于大型存款类机构人民币存款准备金率的17%。由准备金比率的计算方法可知,法定存款准备金率是准备金比率下限。结合当前监管部门频频强调稳杠杆宗旨,央行降准的可能性极低,因而准备金比率已然触底。

综合来看,影响货币乘数的两大因素均难有持续性上升或下滑趋势,货币乘数或已见顶。

年内流动性缺口的测算

在货币乘数见顶的条件下,商业银行信用扩张加速难以为继,央行需要通过基础货币投放以保证货币供给总量的适度增长。基础货币投放方式包括货币当局资产端的增加或负债端的减少,特别地,货币当局公开市场操作净投放、外汇占款增加、政府财政存款减少三类资产和负债变化是影响基础货币的主要因素。

考虑到今年以来外汇占款的持续下降使得基础货币投放渠道发生转移;政府财政存款表现出每季度前两个月增长、季末月份下降的季节性特征,基础货币投放显得被动;因此公开市场操作日益成为央行主动投放基础货币主要渠道。

通过对M2余额和货币乘数的估计得到基础货币余额的估计值,再结合外汇占款和财政存款的变化情况,测算年内月份的流动性缺口。

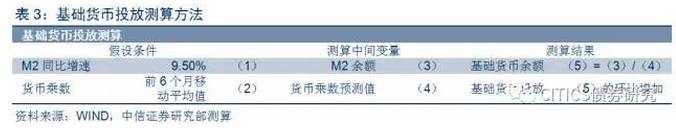

基础货币投放测算

若假定M2增速稳定在9.5%的低水平上,而取货币乘数为1月以来平均值5.28,通过测算M2余额和货币乘数得到8-12月基础货币余额的变动情况。测算结果为基础货币余额在年底将达到32万亿左右,相比于7月底测算的30.9万亿的水平,8-12月共需要投放1.1万亿基础货币,平摊到每月需有2200亿元基础货币投放。

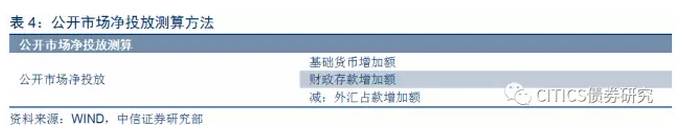

流动性缺口测算

通过对央行资产负债表中资产各项和负债各项变动的分析可知,基础货币增加额、政府财政存款增加额之和与外汇占款增加额、公开市场净投放额存在大致均衡的关系。由于外汇占款持续下降、政府财政存款表现出明显的季节性特征,采用移动平均的方法测算8-12月外汇占款和财政存款的变化。最后测算出8-12月央行需通过公开市场操作净投放1万亿元左右,平摊到每月需投放2000亿元左右。对比6月、7月央行公开市场净投放分别为1067亿元和4725亿元,该流动性净投放规模符合央行稳健中性货币政策方向。

综上所述,上半年金融体系内部去杠杆取得成效后,监管机构下半年的监管思路由去杠杆过渡为稳杠杆,市场层面要求稳杠杆条件下保证银行资金面的平稳,在货币乘数见顶的条件下,央行需继续实施稳健中性的货币政策,通过基础货币投放实现货币供应量的适度增长和流动性的平稳。

通过测算,8-12月市场流动性缺口共1万亿元左右,央行需平均每月进行约2000亿元公开市场净投放,符合央行稳健中性货币政策方向,年内市场流动性水平将保持平稳中性的状态。

债市策略:

上半年持续去杠杆取得成效后,监管层面和市场层面均要求稳杠杆以保持金融系统的稳定和资金面的平稳。在货币乘数见顶条件下需要央行主动采取公开市场操作进行基础货币投放以维持M2的适度平稳增长和流动性的基本稳定。预计央行年内将继续推行稳健中性货币政策,市场流动性水平将保持平稳中性的状态,

市场资金面易松难紧,债市将平稳修复。我们仍然坚持十年期国债到期收益率在3.2%~3.6%的区间。