总体结论

经历

2015

年低谷后,

2016

年上市公司偿债能力改善幅度最大的为黑色金属冶炼及压延加工业;煤炭开采及洗选业、水泥制造业上市公司偿债能力最低点亦在

2015

年,

2016

年偿债能力有所改善但仍低于

2014

年的水平;化学原料及化学制品制造业偿债能力低谷为

2014

年,

2015

年、

2016

年连续两年均有所改善。

1

、钢铁行业上市公司

2016

年盈利大幅改善,偿债能力明显提升,在已公告业绩预告或快报的

29

家上市公司中,利息保障倍数低于

1

的上市公司数量从

2015

年的

16

家锐减至

2016

年的

3

家。将已公告业绩预告或快报的

29

家上市公司数据加总,计算可得

2015

年钢铁行业上市公司整体利息保障倍数为

0.91

,

2016

年大幅提升至

3.98

,创

2012

年以来历史新高,整体偿债能力明显提升,行业风险大幅降低。

2

、煤炭行业利息保障倍数低于

1

的上市公司从

2015

年的

6

家减少至

2016

年的

3

家。

2015

年煤炭行业上市公司整体利息保障倍数为

4.00

,

2016

年提升至

5.36

,但仍低于

2014

年

7.42

的水平。

3

、水泥行业利息保障倍数低于

1

的上市公司从

2015

年的

2

家减少至

2016

年的零家。

2015

年水泥行业上市公司整体利息保障倍数为

2.47

,

2016

年提升至

3.15

,但仍低于

2014

年

3.45

的水平。

4

、化工行业利息保障倍数低于

1

的上市公司从

2015

年的

23

家减少至

2016

年的

13

家。

2015

年化工行业上市公司整体利息保障倍数为

4.00

,

2016

年提升至

4.42

,连续两年提升,化工行业整体利息保障倍数最低点为

2014

年的

3.87

。

以下为正文:

上周市场行情回顾

1

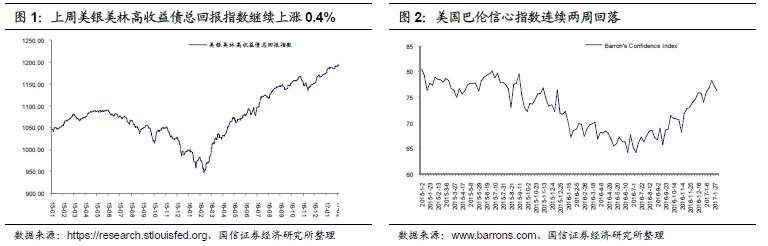

、美国高收益债市场行情

(

1

)美银美林高收益债指数

上周美银美林高收益债指数继续上涨。指数从上上周五的

1191.12

上行至上周五的

1195.37

,涨幅约为

0.4%

。

(

2

)美国巴伦信心指数

自

1

月

23

日以来,巴伦信心指数连续两周回落,上周五(

2

月

3

日)巴伦信心指数回落至

76.3

。投资者风险偏好有所下降。

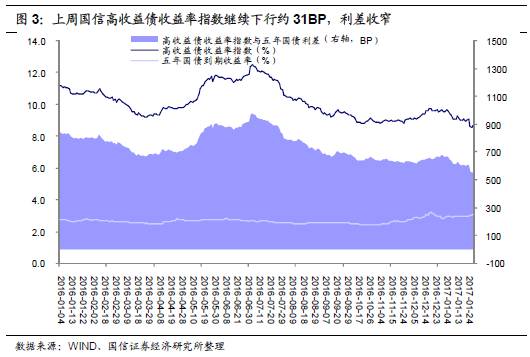

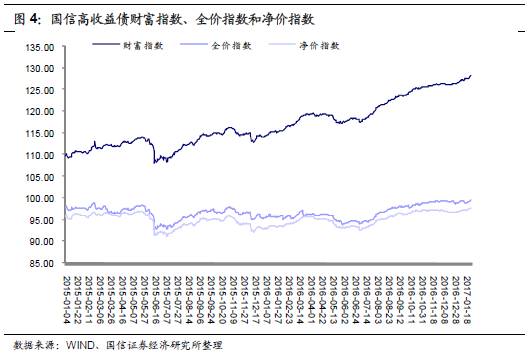

2

、国内高收益债市场行情

上周(指

1

月

23

日至

2

月

3

日五个交易日)国信中国高收益债收益率指数继续下行,从上上周的

8.96%

下行

30BP

至

8.66%

。而上周

5

年期国债收益率上行约

12BP

,因此整体高收益债利差明显收窄,投资者对高收益债偏好继续增强。

小专题:国内过剩产能行业上市公司2016年业绩预告情况汇总

截至

1

月底,按规定需要披露业绩预告的上市公司已经披露完毕。本文对黑色金属冶炼及压延加工业、煤炭开采及洗选业、水泥制造业、化学原料及化学制品制造业这四个过剩产能行业上市公司业绩预告或快报披露的数据进行了整理,考察

2016

年这四个行业中较大企业(上市公司一般情况下规模处于行业前列)的盈利改善情况以及偿债能力变化情况。

偿债能力方面本文采用利息保障倍数进行考察,其中利息保障倍数

=EBITDA/

利息支出,

EBITDA=

净利润

+

所得税

+

利息支出

+

折旧摊销。在计算

2016

年的利息保障倍数过程中,净利润数据采用业绩预告或快报披露的区间数据的中间值,所得税、利息支出、折旧摊销采用

2015

年年报数据。

根据计算结果,经历

2015

年低谷后,

2016

年上市公司偿债能力改善幅度最大的为黑色金属冶炼及压延加工业;煤炭开采及洗选业、水泥制造业上市公司偿债能力最低点亦在

2015

年,

2016

年偿债能力有所改善但仍低于

2014

年的水平;化学原料及化学制品制造业偿债能力低谷为

2014

年,

2015

年、

2016

年连续两年均有所改善。

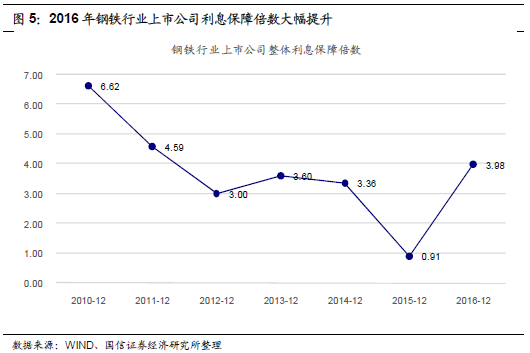

1

、钢铁行业上市公司

2016

年盈利大幅改善,偿债能力明显提升,利息保障倍数低于

1

的上市公司数量从

2015

年的

16

家锐减至

2016

年的

3

家。将已公告业绩预告或快报的

29

家上市公司数据加总,计算可得

2015

年钢铁行业整体利息保障倍数为

0.91

,

2016

年大幅提升至

3.98

,创

2012

年以来历史新高,整体偿债能力明显提升,行业风险大幅降低。

截至

2

月

8

日,

32

家黑色金属冶炼也压延加工业(证监会行业分类)上市公司中共有

29

家公布了业绩预告或快报。根据业绩预告或快报,

2016

年继续亏损的上市公司仅有

5

家,其中

2

家亏损额较

2015

年有所减少。而根据

2015

年年报,在这已公告业绩预告或快报的

29

家上市公司中,

2015

年亏损的有

21

家。对比之下,

2016

年钢铁行业上市公司盈利大幅改善,多家企业成功扭亏。

具体到偿债能力的变化方面,

2015

年这已公告业绩预告或快报的

29

家上市公司利息保障倍数低于

2

的有

20

家,小于

1

的有

16

家;而

2016

年这已公告业绩预告或快报的

29

家上市公司利息保障倍数低于

2

的仅有

4

家,小于

1

的有

3

家。

将已公告业绩预告或快报的

29

家上市公司数据加总,计算可得

2015

年钢铁行业整体利息保障倍数为

0.91

,

2016

年大幅提升至

3.98

,创

2012

年以来历史新高,整体偿债能力明显提升,行业风险大幅降低。

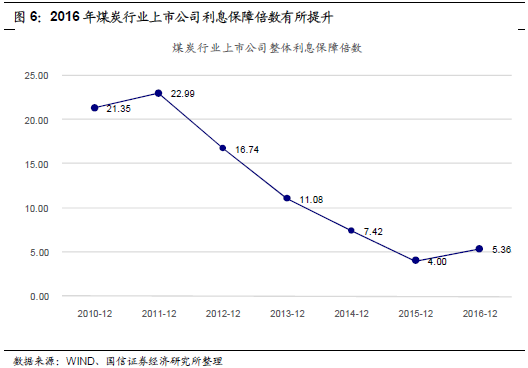

2

、

21

家披露业绩预告或快报的煤炭行业上市公司中,利息保障倍数低于

1

的上市公司从

2015

年的

6

家减少至

2016

年的

3

家。将已公告业绩预告或快报的

21

家上市公司数据加总,计算可得

2015

年煤炭行业整体利息保障倍数为

4.00

,

2016

年提升至

5.36

,但仍低于

2014

年

7.42

的水平。

2016

年煤炭行业盈利改善使得整体偿债能力有所提升,行业风险有所降低,但改善幅度较钢铁行业要小得多。

截至

2

月

8

日,

26

家煤炭开采和洗选业(证监会行业分类)上市公司中共有

21

家公布了业绩预告或快报。根据业绩预告或快报,

2016

年继续亏损的上市公司有

6

家,其中

1

家亏损额较

2015

年有所减少。而根据

2015

年年报,在这已公告业绩预告或快报的

21

家上市公司中,

2015

年亏损的有

15

家。对比之下,

2016

年煤炭行业上市公司盈利明显改善,多家企业成功扭亏。

具体到偿债能力的变化方面,

2015

年这已公告业绩预告或快报的

21

家上市公司利息保障倍数低于

2

的有

9

家,小于

1

的有

6

家;而

2016

年这已公告业绩预告或快报的

29

家上市公司利息保障倍数低于

2

的有

4

家,小于

1

的有

3

家。

将已公告业绩预告或快报的

21

家上市公司数据加总,计算可得

2015

年煤炭行业整体利息保障倍数为

4.00

,

2016

年提升至

5.36

,但仍低于

2014

年

7.42

的水平。

2016

年煤炭行业盈利改善使得整体偿债能力有所提升,行业风险有所降低,但改善幅度较钢铁行业要小得多。

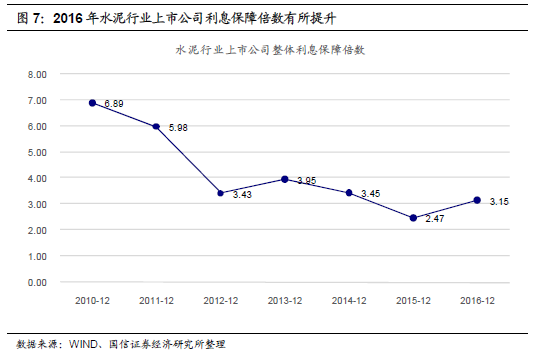

3

、

15

家披露业绩预告或快报的水泥行业上市公司中,利息保障倍数低于

1

的上市公司从

2015

年的

2

家减少至

2016

年的零家。将已公告业绩预告或快报的

21

家上市公司数据加总,计算可得

2015

年水泥行业整体利息保障倍数为

2.47

,

2016

年提升至

3.15

,但仍低于

2014

年

3.45

的水平。

2016

年水泥行业盈利改善使得整体偿债能力有所提升,行业风险有所降低,但改善幅度较钢铁行业亦要小得多。

截至

2

月

8

日,

20

家水泥制造业(申万行业分类)上市公司中共有

15

家公布了业绩预告或快报。根据业绩预告或快报,

2016

年继续亏损的上市公司仅有

2

家,其中

1

家亏损额较

2015

年有所减少。而根据

2015

年年报,在这已公告业绩预告或快报的

15

家上市公司中,

2015

年亏损的有

6

家。对比之下,

2016

年水泥行业上市公司盈利明显改善,多家企业成功扭亏。

具体到偿债能力的变化方面,

2015

年这已公告业绩预告或快报的

15

家上市公司利息保障倍数低于

2

的有

5

家,小于

1

的有

2

家;而

2016

年这已公告业绩预告或快报的

15

家上市公司利息保障倍数低于

2

的仅有

2

家,小于

1

的为零家。

将已公告业绩预告或快报的

21

家上市公司数据加总,计算可得

2015

年水泥行业整体利息保障倍数为

2.47

,

2016

年提升至

3.15

,但仍低于

2014

年

3.45

的水平。

2016

年水泥行业盈利改善使得整体偿债能力有所提升,行业风险有所降低,但改善幅度较钢铁行业亦要小得多。

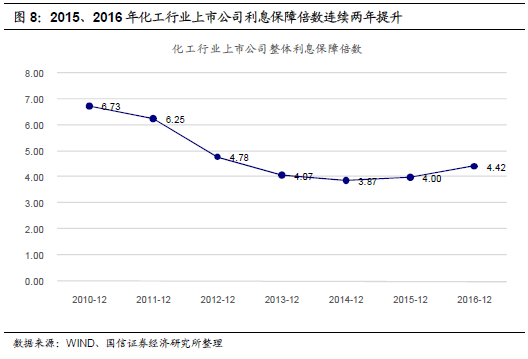

4

、

182

家披露业绩预告或快报的化工行业上市公司中,利息保障倍数低于

1

的上市公司从

2015

年的

23

家减少至

2016

年的

13

家。将已公告业绩预告或快报的

182

家上市公司数据加总,计算可得

2015

年化工行业整体利息保障倍数为

4.00

,

2016

年提升至

4.42

,连续两年提升,化工行业整体利息保障倍数最低点为

2014

年的

3.87

。

2016

年化工行业盈利改善使得整体偿债能力有所提升,行业风险有所降低,但改善幅度较钢铁行业亦要小得多。

截至

2

月

8

日,

205

家化学原料及化学制品制造业(证监会行业分类)上市公司中共有

182

家公布了业绩预告或快报。根据业绩预告或快报,

2016

年继续亏损的上市公司有

24

家。而根据

2015

年年报,在这已公告业绩预告或快报的

182

家上市公司中,

2015

年亏损的有

34

家。对比之下,

2016

年水泥行业上市公司盈利有所改善,多家企业成功扭亏。

具体到偿债能力的变化方面,

2015

年这已公告业绩预告或快报的

182

家上市公司利息保障倍数低于

2

的有

30

家,小于

1

的有

23

家;而

2016

年这已公告业绩预告或快报的

182

家上市公司利息保障倍数低于

2

的有

20

家,小于

1

的为

13

家。

将已公告业绩预告或快报的

182

家上市公司数据加总,计算可得

2015

年化工行业整体利息保障倍数为

4.00

,

2016

年提升至

4.42

,连续两年提升,化工行业整体利息保障倍数低点为

2014

年的

3.87

。

2016

年化工行业盈利改善使得整体偿债能力有所提升,行业风险有所降低,但改善幅度较钢铁行业亦要小得多。