■上游行业:原油价格跌幅预计将收窄。石油方面:全球原油供给持续增加,美国原油产量继续上升,6月16日当周原油产量9350.00千桶/日,环比上升0.21%。我们认为近期PMI数据疲软施压美元走弱,后期或对原油价格形成支撑,叠加库存不断下降,预计下周原油价格跌幅收窄。

■中游行业:钢铁短期价格维持震荡。钢铁方面:上周钢价矿价均调头反向,Myspic综合钢价指数环比下降0.08%,MyIpic综合矿价指数环比上涨0.46%。目前钢厂库存低位,原料价格达到低点,高利润促使钢厂产量不断增加,但淡季下需求持续低落,市场信心不足,螺纹钢价格承压下行;热卷价格走高但成交较差,预计反弹后震荡为主。考虑到取缔“地条钢”对钢价形成支撑,预计未来短期钢铁价格大概率维持震荡。

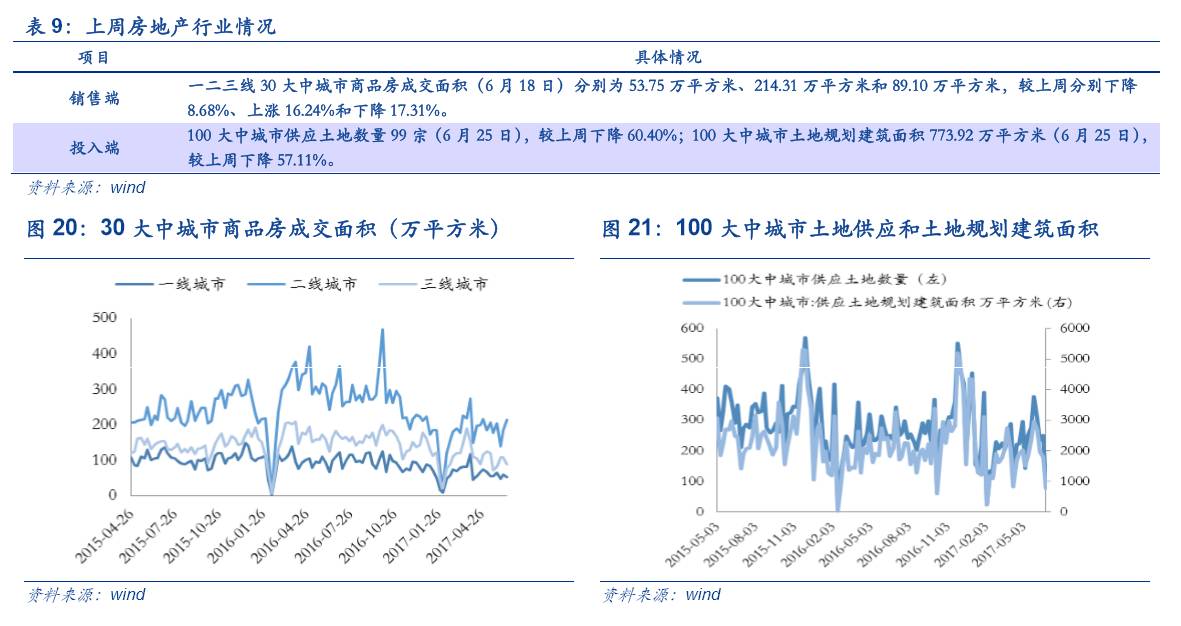

■下游行业:二线房地产成交面积回升。房地产方面:上周一、三线城市商品房成交面积较上周分别下降8.68%、17.31%,二线城市继续上涨16.24%,地产销售结构化差异明显。随着各地限购限贷政策逐步落地,对交易量造成抑制,符合我们前期对楼市量跌价稳的判断。上周100大中城市土地供给和土地规划面积继续大幅收紧,环比分别下降60.40%和57.11%,市场降温情绪较为明显。

■特别关注:5月成长板块投资增速环比继续上升。2017年1-5月份,全国固定资产投资203718亿元,同比增长8.6%,增速比1-4月份回落0.3%。从环比速度看,5月份比4月份增长0.72%。分产业看,第一、二、三产业投资5938、77572、120208亿元,分别同比增长16.9%、3.6%和11.6%,增速比1-4月份分别回落2.2%;提高0.1%和回落0.5%。不难看出5月第二产业投资情况优于第一、三产业。具体而言,第二产业中,工业投资76411亿元,同比增长4.1%,增速比1-4月份提高0.3%。制造业投资64183亿元,同比增长5.1%,增速提高0.2%。细分项中,5月电力、热力生产和供应业投资增长最为明显(环比1-4月提升9.2%),其次分别是电气机械和器材制造业(3.9%),文化、体育和娱乐业(2.8%)、铁路、船舶、航空航天和其他运输设备制造业(2.3%)。去除季节性因素,石油和天然气开采业(-25.2%)、道路运输业(-23.8%)以及铁路运输业(-14.4%)下滑则最为明显。值得注意的是1-5月计算机、通信和其他电子设备制造业同比增长29.4%(1-4月为27.7%,1-3月为26.8%),是所有行业中投资增速较高的细分领域;采矿业投资2707亿元,同比下降11.4%,降幅扩大1.9%。此外,第三产业中,基础设施投资(不含电力、热力、燃气及水生产和供应业)42306亿元,同比增长20.9%,增速比1-4月份回落2.4%。其中,水利管理业投资增长14.7%,增速回落1.4%;公共设施管理业投资增长25.2%,增速回落3.2%。

■风险提示:经济增长不及预期;地缘政治风险;通胀超预期

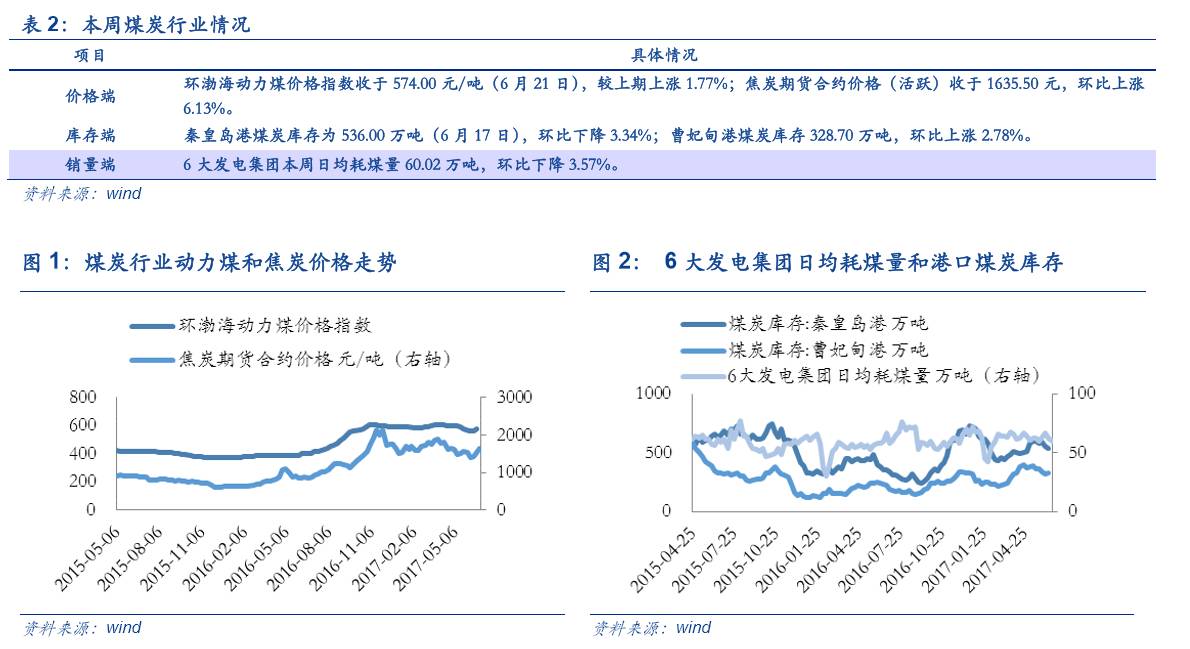

煤炭方面:上周环渤海动力煤价格指数较上期上涨1.77%,近期南方进入雨季,电厂煤炭日耗持续下滑。考虑到四部委发文允许部分优质煤矿核增生产能力,同时电厂库存可用天数已经突破20天,供应紧张程度弱于去年,反弹空间有限,我们预计本周动力煤价格趋稳,焦煤由于供应充足价格或将下行。有色方面:美指周五下挫提振金价,金价上周跌幅收窄。有色内部继续分化,其中锌、铅库存持续下滑支撑锌、铅走强,但锌价已经处于较高位;高库存、高产量、消费淡季多重因素使得铝价承压,后续需关注政策力度、督查结果;美元下挫对铜价形成支撑,另一方面,空调消费旺季到来,或对铜价起支撑作用,但仍需关注空调企业的库存消耗情况。石油方面:全球原油供给持续增加,美国原油产量继续上升,6月16日当周原油产量9350.00千桶/日,环比上升0.21%。我们认为近期PMI数据疲软施压美元走弱,后期或对原油价格形成支撑,叠加库存不断下降,预计下周原油价格跌幅收窄。

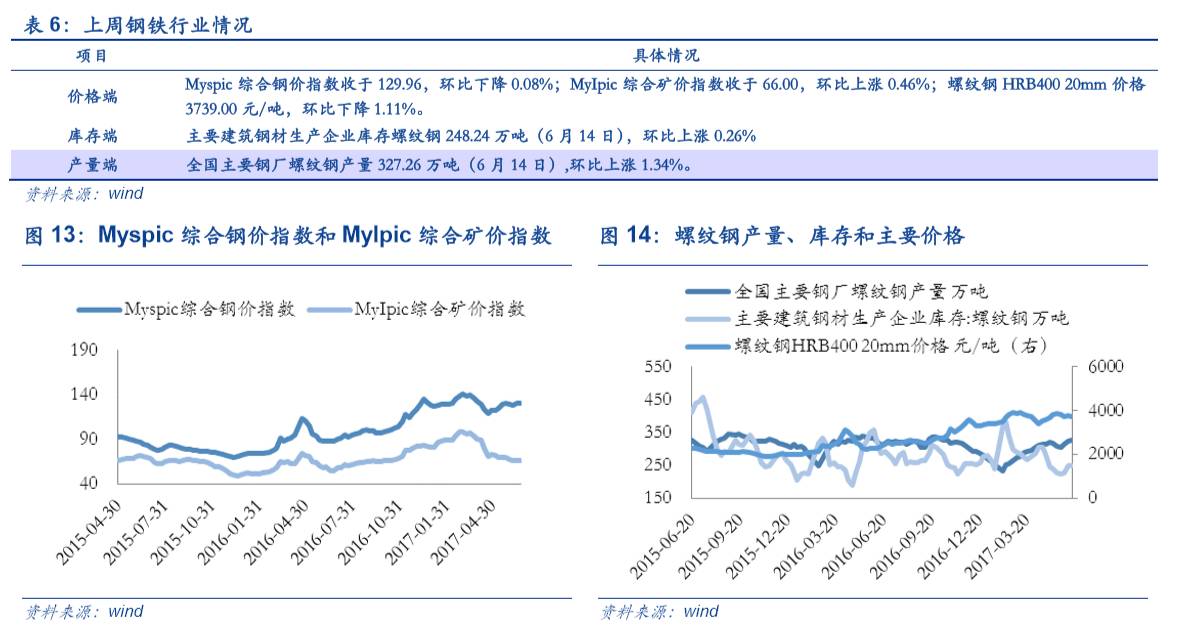

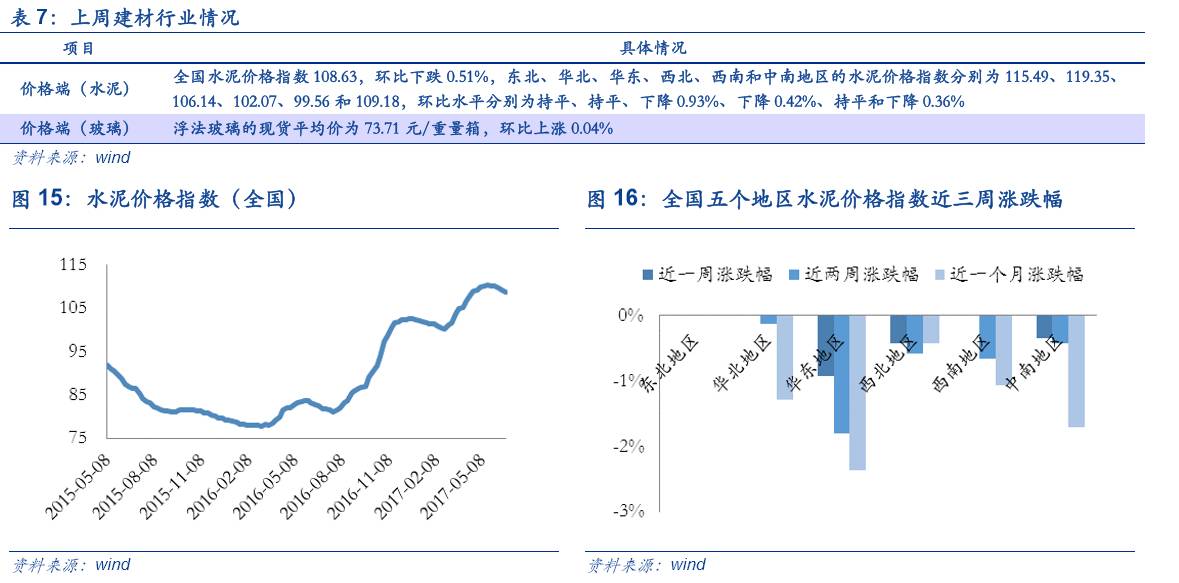

钢铁方面:上周钢价矿价均调头反向,Myspic综合钢价指数环比下降0.08%,MyIpic综合矿价指数环比上涨0.46%。目前钢厂库存低位,原料价格达到低点,高利润促使钢厂产量不断增加,但淡季下需求持续低落,市场信心不足,螺纹钢价格承压下行;热卷价格走高但成交较差,预计反弹后震荡为主。考虑到取缔“地条钢”对钢价形成支撑,预计未来短期钢铁价格大概率维持震荡。化工方面:上周轻质纯碱、重质纯碱价格均持平,验证对整体价格趋稳的判断。装置检修期、环保督查严格带来尿素供应下降,带来尿素价格上涨。甲醇价格微增但上行空间有限。建材方面:目前水泥市场处于传统淡季,叠加暴雨连绵施压水泥价格不断下行。考虑到多地推出停窑计划,后续或将对水泥价格形成支撑,预计水泥价格本周跌幅收窄。上周玻璃价格止跌回升,淡季下需求整体偏弱,叠加雨季影响,预计玻璃价格维持震荡。

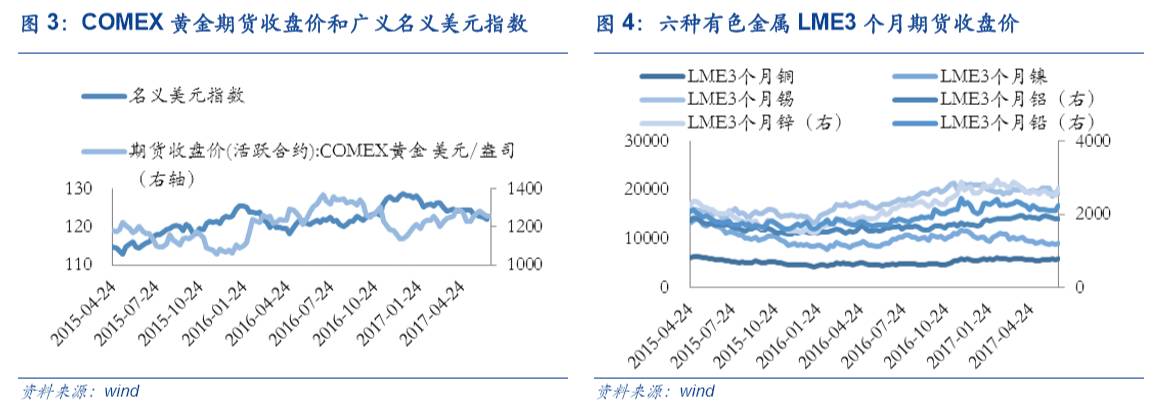

房地产方面:上周一、三线城市商品房成交面积较上周分别下降8.68%、17.31%,二线城市继续上涨16.24%,地产销售结构化差异明显。随着各地限购限贷政策逐步落地,对交易量造成抑制,符合我们前期对楼市量跌价稳的判断。上周100大中城市土地供给和土地规划面积继续大幅收紧,环比分别下降60.40%和57.11%,市场降温情绪较为明显。纺服方面:上周棉花价格指数继续回落,其他纺织材料继续上涨。上周棉花价格下跌0.24%,仍处较高位,美棉生长种植状况良好,美棉逐步回落,内外棉价差大。全球棉花种植面积大幅上升,国际棉价承压,棉价上方压力较大,预计下周偏弱整理。5月服装零售出现明显复苏,预计纺服原材料价格整体较为稳定。电子方面:上周电子行业向好,电子行业指数、半导体行业集体走高。近期市场对特斯拉反应火热,汽车电子发展值得重视,近年来汽车电子产品用量持续大幅提升。持续看好电子行业高景气。交运行业:上周波罗的海航海指数走势分化加剧, BDI、 BPI分别上涨2.23%、18.05%,BCI下跌18.63%。虽然传统淡季即将结束,但囿于全球宏观经济背景,预计BDI上行空间不大,大概率进入震荡行情。油运依旧处于底部,原油运价持续下跌;煤运、粮运回升。整体上,受欧美经济走强影响,集运市场有所回暖。此外,近期原油价格跌跌不休,利好航空业。

2017年1-5月份,全国固定资产投资203718亿元,同比增长8.6%,增速比1-4月份回落0.3%。从环比速度看,5月份比4月份增长0.72%。分产业看,第一、二、三产业投资5938、77572、120208亿元,分别同比增长16.9%、3.6%和11.6%,增速比1-4月份分别回落2.2%;提高0.1%和回落0.5%。不难看出5月第二产业投资情况优于第一、三产业。具体而言,第二产业中,工业投资76411亿元,同比增长4.1%,增速比1-4月份提高0.3%。制造业投资64183亿元,同比增长5.1%,增速提高0.2%。细分项中,5月电力、热力生产和供应业投资增长最为明显(环比1-4月提升9.2%),其次分别是电气机械和器材制造业(3.9%),文化、体育和娱乐业(2.8%)、铁路、船舶、航空航天和其他运输设备制造业(2.3%)。去除季节性因素,石油和天然气开采业(-25.2%)、道路运输业(-23.8%)以及铁路运输业(-14.4%)下滑则最为明显。值得注意的是1-5月计算机、通信和其他电子设备制造业同比增长29.4%(1-4月为27.7%,1-3月为26.8%),是所有行业中投资增速较高的细分领域;采矿业投资2707亿元,同比下降11.4%,降幅扩大1.9%。此外,第三产业中,基础设施投资(不含电力、热力、燃气及水生产和供应业)42306亿元,同比增长20.9%,增速比1-4月份回落2.4%。其中,水利管理业投资增长14.7%,增速回落1.4%;公共设施管理业投资增长25.2%,增速回落3.2%。

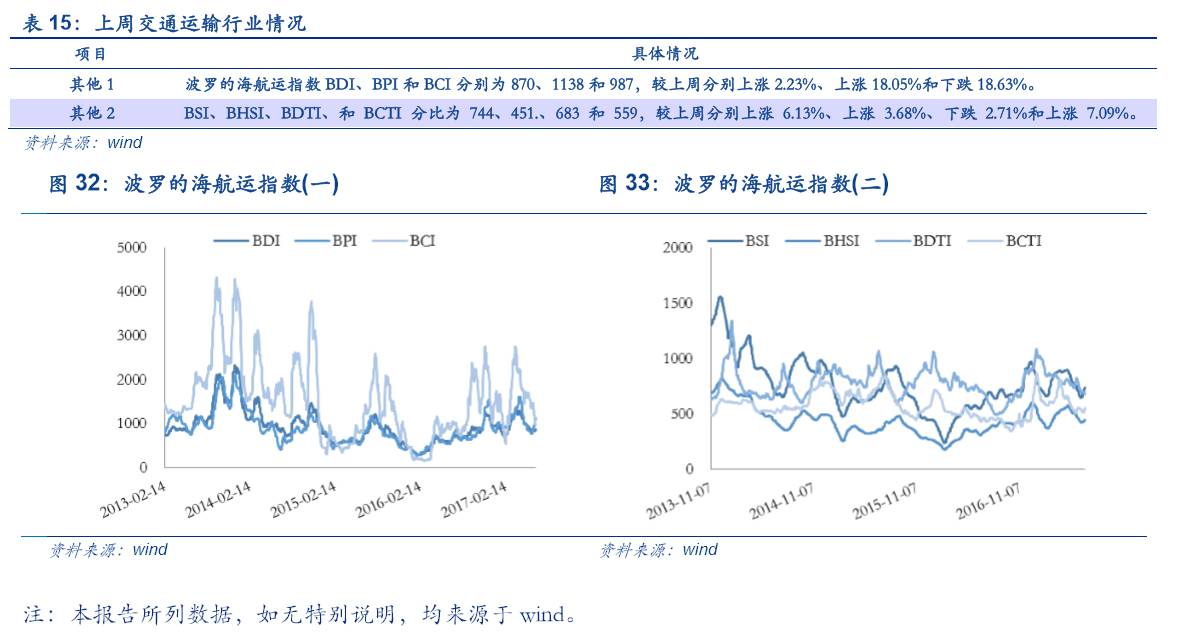

1.1.煤炭行业:上周动力煤价格持续上涨

上周动力煤价格继续上涨,焦炭价格持续回升。上周环渤海动力煤价格指数较前期上涨1.77%,焦炭期货合约价格(活跃)环比上涨6.13%。近期南方进入雨季,带动水电发力,电厂煤炭日耗持续下滑。结合四部委发文允许部分优质煤矿核增生产能力,同时电厂库存处于高位,库存可用天数已经突破20天,我们预计本周煤价趋稳。

1.2.有色行业:上周金价跌幅收窄

上周金价跌幅收窄,锌、铅大幅上涨。上周金价跌幅收窄,COMEX黄金收于1251.20美元/盎司,环比下降0.32%。有色内部继续分化,锌价上涨6.70%,铅价上涨4.23%,铜价上涨1.20%,镍价上涨1.18%,铝价下滑0.21%,锡价下滑2.14%。其中锌、铅库存持续下滑支撑锌、铅走强,美元下挫对铜和黄金价格额形成支撑,预计本周金价仍保持震荡。

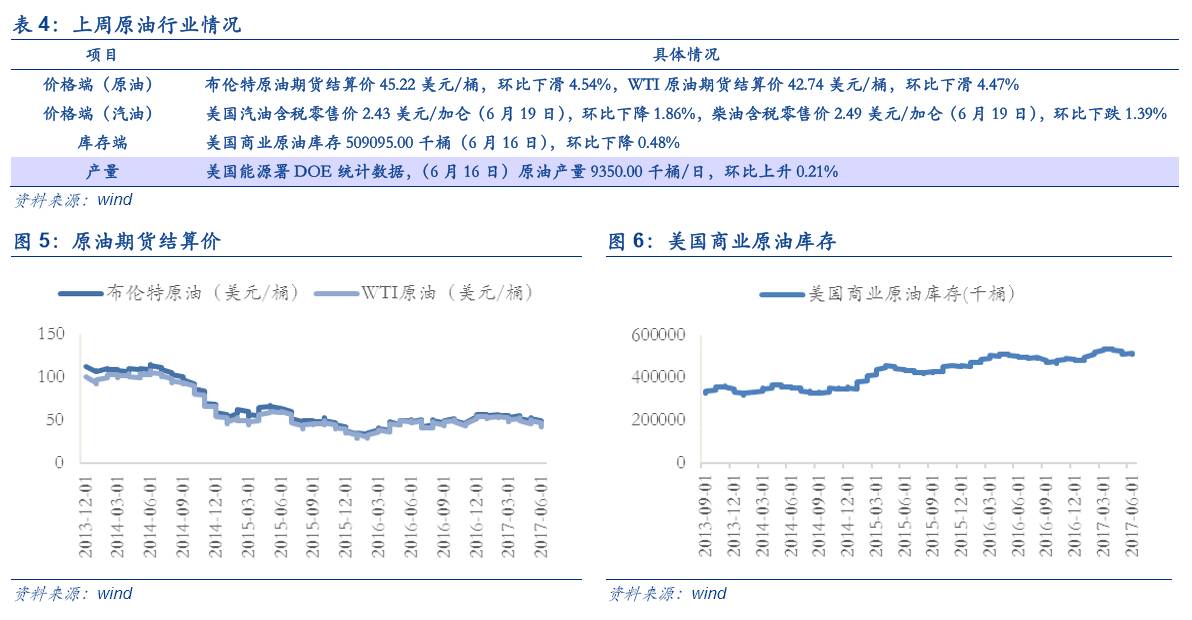

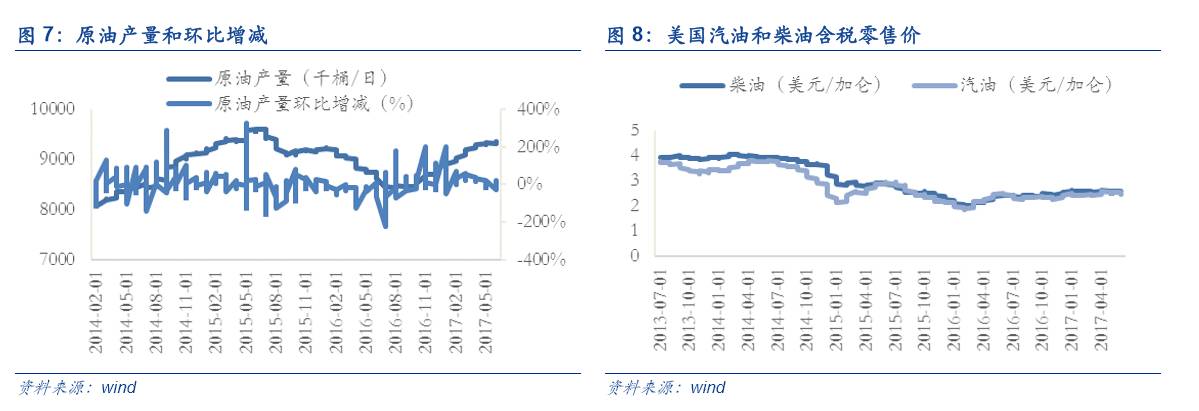

1.3. 石油石化行业:上周原油价格持续下行

上周原油价格继续下滑。上周布伦特原油期货结算价环比下滑4.54%,WTI原油期货结算价环比下滑4.47%。全球原油供给持续增加,美国原油产量继续上升,6月16日当周原油产量9350.00千桶/日,环比上升0.21%;同时,上周美国石油钻井总数增加11台至758台,连续23周录得上涨,达到2015年4月以来最高水平。我们认为近期PMI数据疲软施压美元走弱,后期或对原油价格形成支撑,叠加原油库存不断下降,预计本周原油价格跌幅收窄。

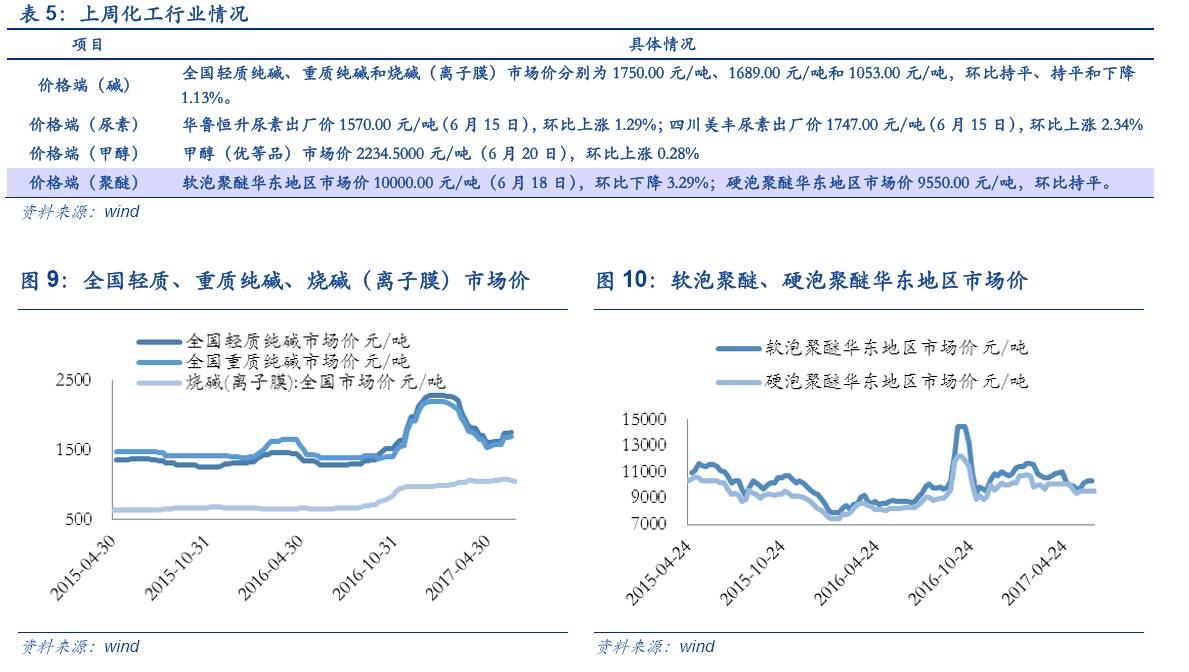

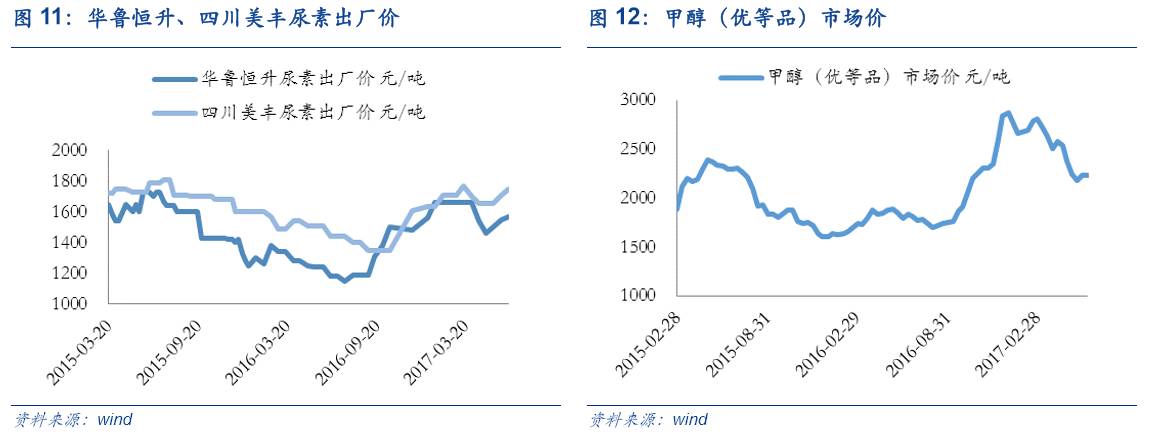

2.1. 化工行业:上周烧碱价格下调

上周烧碱价格继续下调,软泡聚醚价格回落。上周烧碱(离子膜)价格扩大跌幅,较前期环比下降1.13%。上周轻质纯碱、重质纯碱价格均持平,验证我们上周对整体价格趋稳的判断。装置检修期、环保督查严格带来尿素供应下降,带来尿素价格上涨。甲醇价格微增,较上周上涨0.28%。考虑到检修装置重启、开工率提升、下游季节性淡季将至,甲醇价格上行空间有限,预计短期内甲醇价格维持震荡。

2.2. 钢铁行业:上周钢价矿价走势分化

上周钢价矿价继续分化,钢厂库存涨幅缩窄。Myspic综合钢价指数环比下降0.08%,MyIpic综合矿价指数环比上涨0.46%。库存端,钢厂螺纹钢库存248.24万吨(6月14日),环比上涨0.26%;产量端,螺纹钢产量继续上涨,环比前期上涨1.34%。目前钢厂库存低位,原料价格达到低点,高利润促使钢厂产量不断增加,结合淡季下需求转弱,螺纹钢价格承压下行。考虑到取缔“地条钢”对钢价形成支撑,预计未来短期钢铁价格大概率维持震荡。

2.3. 建材行业:上周水泥价格扩大跌幅

上周水泥指数扩大跌幅,浮法玻璃止跌。上周东北、华北、华东、西北、西南和中南地区的水泥价格指数环比水平分别为持平、持平、下降0.93%、下降0.42%、持平和下降0.36%,多数下跌下全国水泥价格指数环比下滑0.51%。目前水泥市场处于传统淡季,叠加暴雨连绵施压水泥价格不断下行。考虑到多个地区纷纷推出停窑计划,后续或将对水泥价格形成支撑,预计本周水泥价格跌幅收窄。上周玻璃价格止跌回升,浮法玻璃的现货平均价环比上涨0.04%。考虑到淡季下需求整体偏弱,叠加雨季影响,预计玻璃价格维持震荡。

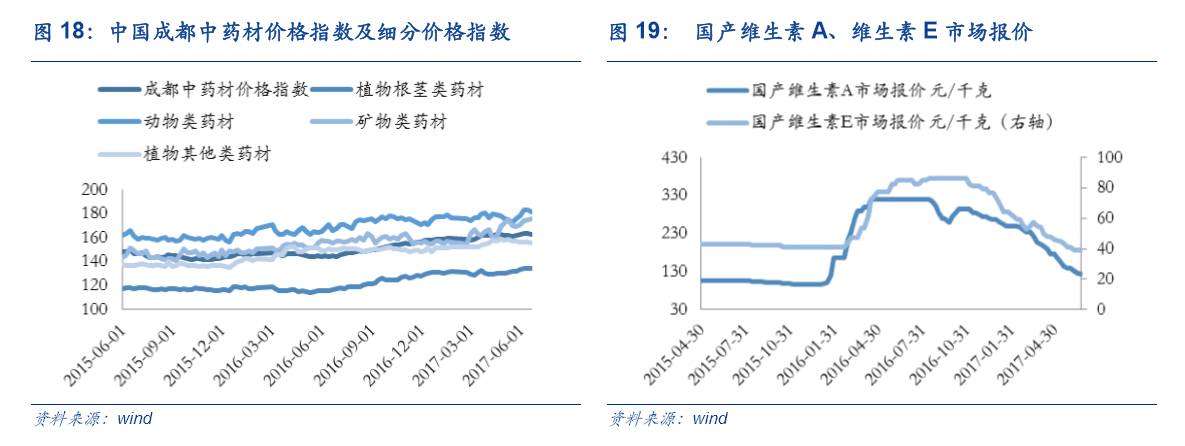

3.1. 医药行业:上周维生素A价格新低

上周中国成都中药材价格指数回落,维生素价格继续下跌。上周中药材市场行情总体向下,成都中药材价格指数下跌0.35%,符合我们上周对上涨难以持续的判断;植物根茎类、矿物类药材略有上涨,动物类药材、植物其他类药材分别下跌0.88%、0.71%。中药材品类大多仍处于低迷状态,预计下周各品类药材价格指数整体略有下降。上周VA价格再次下降1.20%,再创一年内新低,VE价格较上周持平,维生素价格下跌态势延续。目前VA、VE需求依旧未见起色,供应相对宽松,预计下周继续弱势运行。

3.2. 房地产行业:上周房市成交继续回升

上周二线房地产成交面积继续回升,一、三线回落。上周一、三线城市商品房成交面积回落,较上周分别下降8.68%、17.31%,二线城市继续上涨16.24%,地产销售结构化差异明显。随着各地限购限贷政策逐步落地,对交易量造成抑制,符合我们前期对楼市量跌价稳的判断。上周100大中城市土地供给和土地规划面积继续大幅收紧,环比分别下降60.40%和57.11%,市场降温情绪较为明显。

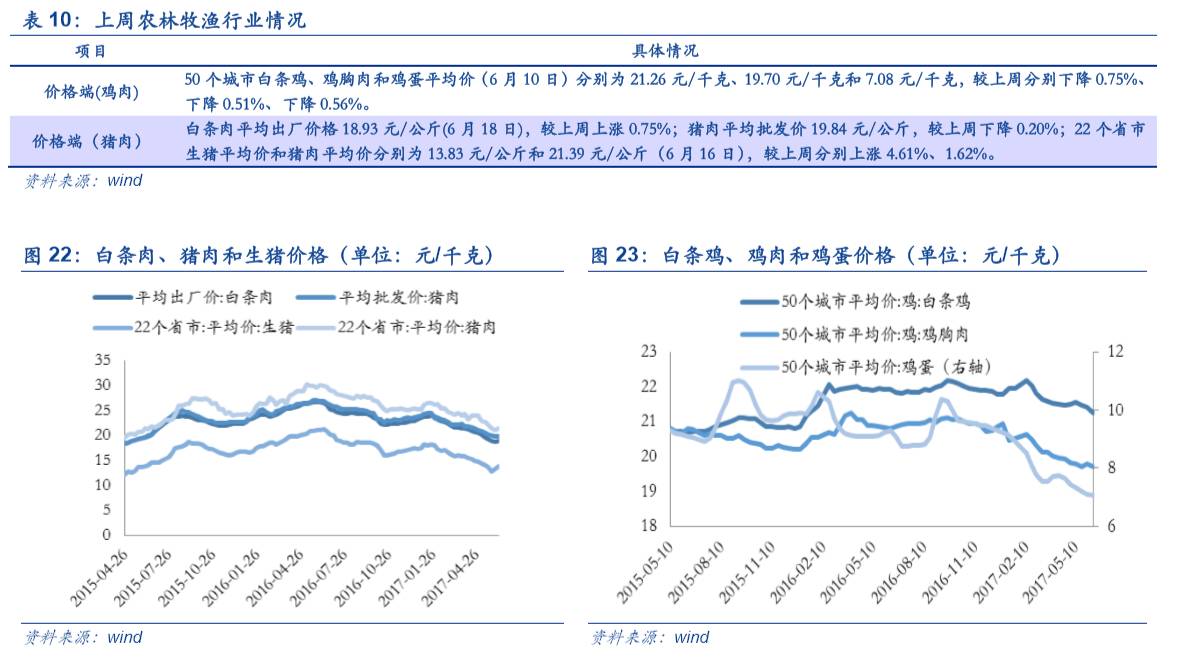

3.3. 农林牧渔业行业:上周白条肉出厂价上涨

上旬鸡肉鸡蛋价格继续下跌,猪肉批发价降速继续放缓,白条肉出厂价已经出现上涨。上周猪肉批发价继续下滑,下跌0.20%至19.84元/公斤价格,降速不断放缓,逐步体现猪价企稳态势,白条肉出厂平均价格已经止跌上涨0.75%。上旬50个城市白条鸡、鸡胸肉和鸡蛋平均价(6月10日)分别下降0.75%、0.51%、0.56%。目前现货鸡蛋价格已出现大幅回升,产区供应较为正常,市场对高价货源接受能力减弱,鸡蛋价格上方存在压力。考虑到目前南方地区集体进入梅雨季,蛋价持续上涨动力减弱。

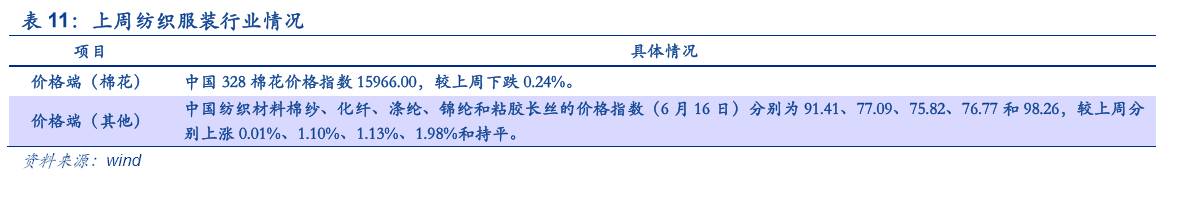

3.4. 纺织服装行业:上周棉花指数下跌

上周棉花价格指数继续回落,其他纺织材料继续上涨。上周棉花价格下跌0.24%,仍处较高位,美棉生长种植状况良好,美棉逐步回落,内外棉价差大。国家棉花市场监测系统5月下旬棉花实播调查显示,2017年棉花实播面积4757.3万亩,同比增加8.5%。全球棉花种植面积大幅上升,国际棉价承压。棉价上方压力较大,预计下周偏弱整理。棉纱、化纤、涤纶、锦纶和粘胶长丝价格指数较上周分别上涨0.01%、1.10%、1.13%、1.98%和持平。5月服装零售出现明显复苏,预计纺服原材料价格整体较为稳定。

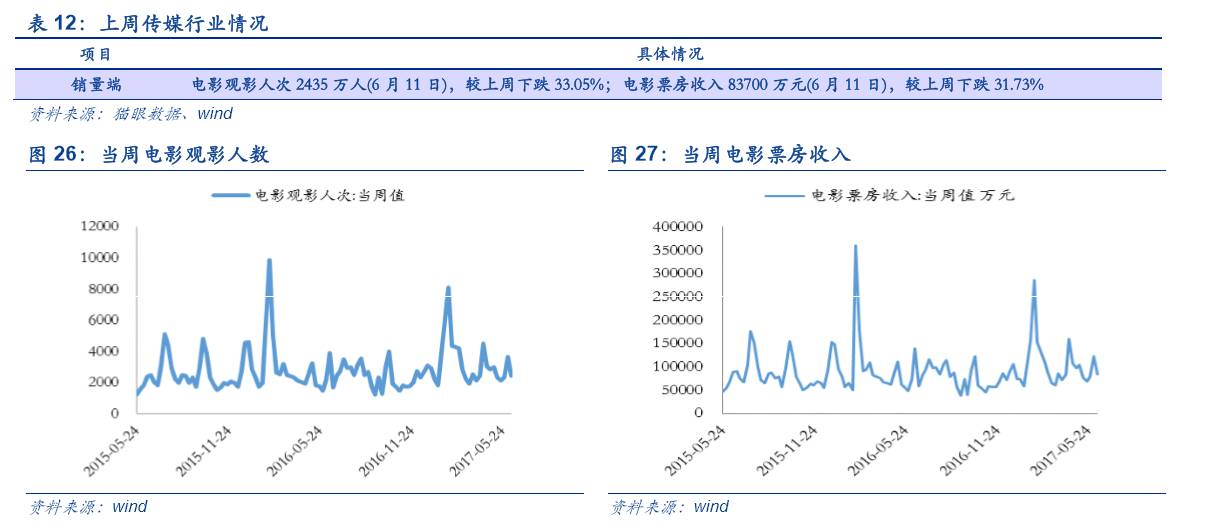

3.5. 传媒行业:《变形金刚5》将带动票房上涨

月初观影人次和票房均出现下跌,《变形金刚 5》将拉动近期票房。6月11日数据,周度电影观影人次、票房收入分别下跌33.05%、31.73%。《变形金刚5》上映两日累计票房 6.4 亿,占本周票房的 61%,不负众望成为本周票房冠军。今年进口片市场有多部强IP电影,继续为电影市场票房扛大旗。本周进口片仍是票房主力军,进口片票房合计占比达90%。预计下周票房看点仍是《变型金刚》,国产电影《逆时营救》值得关注。此外,《楚乔传》热播,有望成为新一部现象级电视剧,新媒体播放量遥遥领先。

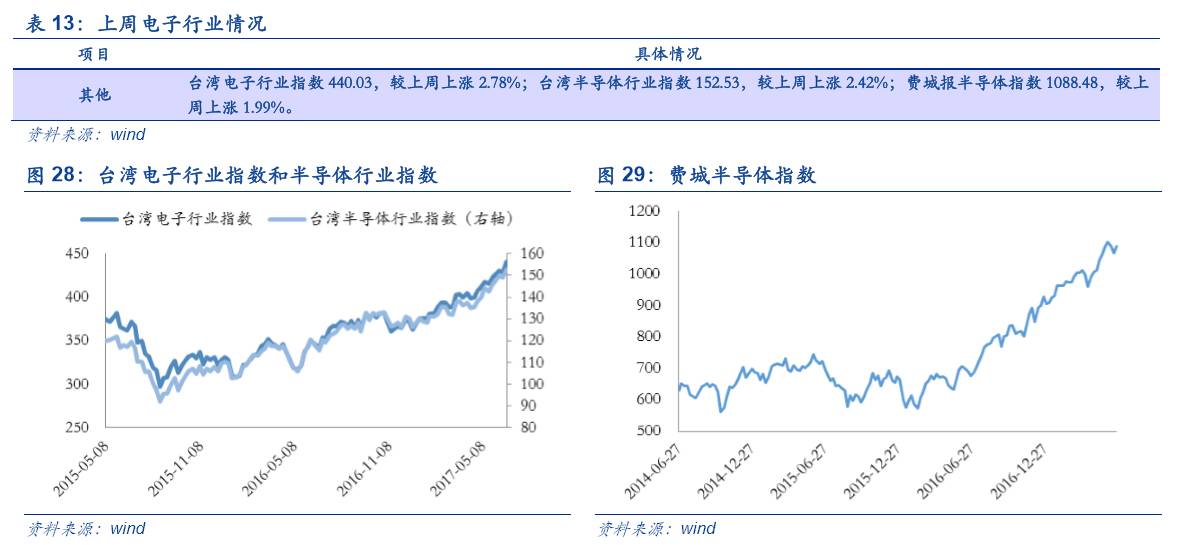

3.6. 电子行业:上周电子行业指数普遍上涨

上周电子行业向好,电子行业指数、半导体行业集体走高。上周台湾电子行业指数、半导体行业指数、费城半导体指数分别上涨2.78%、2.42%、1.99%,电子行业景气持续高企。电子行业按PC、智能手机、汽车电子的发展路线趋势明晰,智能手机为消费电子主力,汽车电子产业链崛起;近期市场对特斯拉反应火热,汽车电子发展值得重视。结合近年来汽车电子产品用量持续大幅提升,持续看好相关板块。

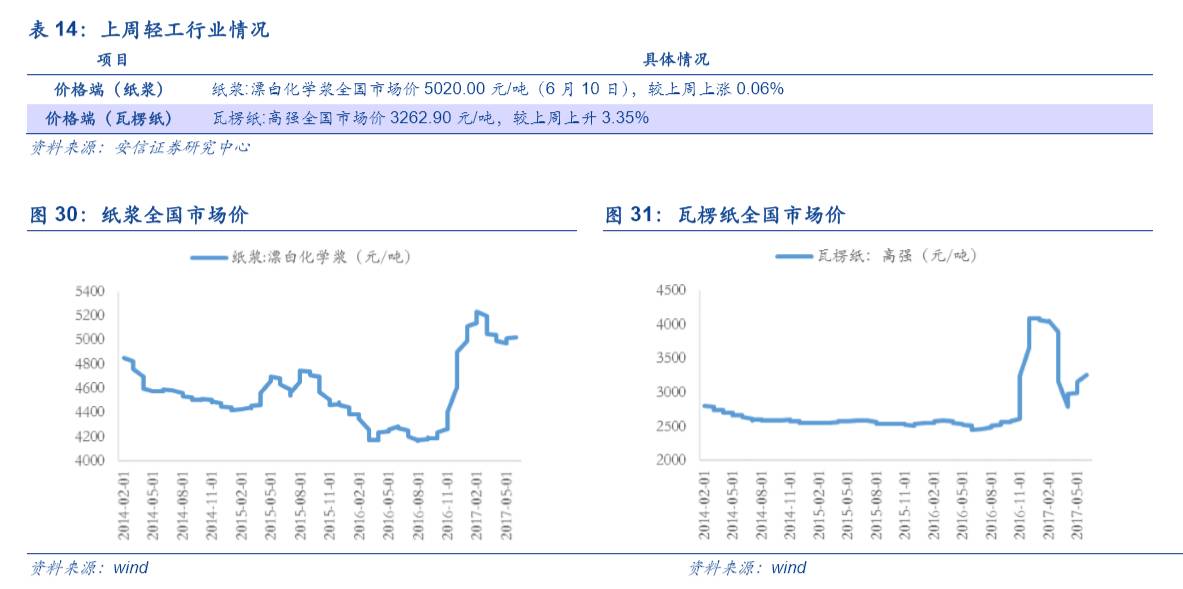

3.7. 轻工行业:上周瓦楞纸价格继续上涨

上周纸浆价格微涨,瓦楞纸继续上涨。上周国废黄板纸价格涨势延续,纸浆全国市场价小幅上涨0.06%,瓦楞纸价格上涨3.35%。其中,瓦楞纸价格上涨主要原因是废纸价格上升带来成本增加,纸厂上调瓦楞纸价格;白板纸涨价意愿较强,价格稳中有升。考虑到环保部要求6月30日前没有排污许可证的企业全部关闭,同时,进入6月以后大型纸企陆续停机检修,预计纸价下周震荡上升。

3.8. 交通运输行业:上周波罗的海航海指数继续分化

上周波罗的海航海指数走势分化加剧。上周BDI、 BPI分别上涨2.23%、18.05%,BCI下跌18.63%。传统淡季即将结束,考虑到目前全球宏观经济背景,预计BDI上行空间不大,大概率进入震荡行情。BSI、BHSI、和BCTI较上周分别上涨6.13%、3.68%、7.09%,BDTI下跌2.71%。油运依旧处于底部,原油运价持续下跌,煤运、粮运回升。整体上,受欧美经济走强影响,集运需求平稳增长,集运市场有所回暖。此外,近期原油价格跌跌不休,利好航空业。