作者 |

万浩基(经纬中国合伙人)

编者按:

独行者速,众行者远。2019年是新中国成立70周年,经过几代中国人的艰苦奋斗、自强不息,中国取得了举世瞩目的经济成就,今天的中国是全球第二大经济体,这离不开三千万家中国企业的踏实拼搏。

为此, 2019年12月,格隆汇历经3年铺垫,1年筹划,带来全新升级版的“全球投资者嘉年华”系列活动。

与最具思想力的经济学家、最顶级的投资机构、最出色的实业家和上市公司一同回顾过去,展望未来。

在12月11日格隆汇“全球视野”投资高峰论坛活动中,我们有幸请来了经纬中国合伙人万浩基先生,并在现场分享了“一个资深风投人眼中的全球经济形势与投资机会”的主题演讲,

他认为,随着互联网时代的全面到来,需要重点关注超级独角兽公司所引领的市场趋势及所带来的价值机会,如新消费、产业互联网以及企业服务等。

万浩基先生通过

列举

瑞幸咖啡、完美日记等超级独角兽的例子,向我们娓娓道出了风投界的投资机会。

为此格隆汇第一时间整理并刊发出来,以飨读者。

首先感谢主办方、感谢格隆博士给了我这样的机会,在这里跟大家分享我们在一级市场的投资心得。

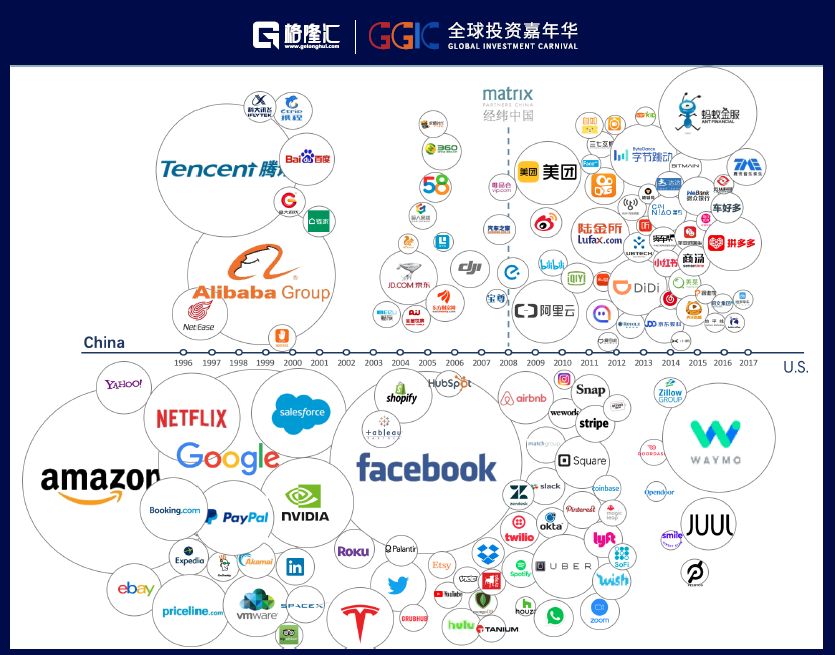

第一张图,我们公司在内部每一年都画,

这张图罗列了过去20年中美所有跟新经济相关的互联网超级独角兽(超级独角兽指估值超过30亿美元的公司),每一个球的大小代表了这个公司的体量。

从数量上看,中美都是65家左右上下,代表着过去20年的历史,在VC投资过的高科技的企业里面,中国的超级独角兽跟美国的超级独角兽在数量上已经在同一个水平上了。

从质量上看,这20年美国创造超级独角兽的总市值近4万亿美元,而中国独角兽的总市值大致为2.3万亿美元。

所以,尽管在数量上可能追赶上美国,但是中国超级独角兽质量和美国还有一定差距,客观的说我们还在追赶的过程中。

有一个特别的事情,大家看这个图应该能看懂。

我在中间划了一条线,这条线以2008年划分的一条线,经纬中国也是在那一年成立的,以它为分界线,特指前十年和后(近)十年。

最近十年,中国创造了50家超级独角兽,更早之前的十年只有22家;

而美国前十年则有33家独角兽,反之近十年只有21家,因此近十年在数量上我们已是美国的两倍多。

如果把时间维度缩短至最近10年,中国的超级独角兽数量约为美国的2倍多,总市值高于美国。

换言之,

最近十年中国在科技、新经济层面的发展上已经百分之百超越美国,无论是数量还是体量。

过去十年对于中国互联网、新经济的发展是黄金的十年。

这十年间,国民经济持续发展,互联网、移动互联网的普及,大家愿意在网络上花钱。

这个现象集中在2008年到2010年之间同时间发生,所以造成了非常大的爆发,给风投行业、新经济的创业者以及投资者等带来了很多益处。

很多人会问印度会不会是下一个跟中国一样强的国家?

我们跟经纬印度经常交流,今年还去过他们的办公室跟一些企业做交流分享。

我发现印度创业者的质量一点都不差,他们都在美国的顶尖大学读书,甚至很多人比中国的创业者聪明。

可是为什么今天的印度还没有到他们的创业爆发期?

有一个很关键的因素是他们没有达到过去十年中国发展的历史机遇。

今天的印度GDP可能勉强到了一定水平,但是印度移动互联网的普及还没有达到一定量,也许就算印度移动互联网的普及到了一定的水平,但移动支付的普及还没达到,所以印度的新经济高速发展还需要时间。

看形势,他们还需要5-7年陆续发生变化,不会在同时间,同样的两年之内一起发生质变。

所以,

长期来讲我看好印度,可是我觉得他的爆发期以及爆发的能力,跟中国比还是有比较大的差距。

看一下第二个图,刚才我们用中国和美国来对比,这张图是把超级独角兽的体量横向来对比。

光看图其实不全面,但这么看能直观来对比,大家可以很清晰的看到,最大的社交类型公司腾讯、Facebook基本都是四千到五千亿的市值,他们在同样的一条线上面。

中国电商三龙头跟美国亚马逊的对比,也是非常接近的,尽管亚马逊可能是一个大集团,如果把它拆开来看,我相信电商部分能同样的平起平坐。

蚂蚁金服对比美国的PayPal基本也是一条线。

接下来就有一些有意思的事情出现了,大家可以看到滴滴对比Uber跟Lyft,中国公司的估值比美国稍大,美团、饿了么对比美国最大的DOORDASH跟Yelp,中国公司的估值是美国的5倍或以上。

所以,

在某一些领域,在特定的共享经济、外卖、酒店服务等行业,不单是我们已经追到美国同样的水平,甚至中国已经远超于美国。

这个是我们非常兴奋的事情,原因是今天大家都在对比中国和美国的GDP,中国排第二,可是反过来看,真正能够有能力在行业里面花钱消费的,就是说中等消费阶级的人群,中国已经比美国多了。

试想一下,中国的白领有3亿人口,这基本上等于美国的全部人口。

经纬美国的一位合伙人曾经跟我说过一个非常有趣的想象,美国3亿人里面只有1亿的白领,这1亿的白领每一年比一年穷,而中国有3亿的白领,一年比一年有钱,这个是中国消费的未来。

再往后面看一看,从“Copy to China”(拷贝到中国)到“Copy from China”(从中国拷贝),中国正在向世界发展贡献越来越多原创的东西。

美国每一家公司都在跟进中国的创新,如果一个美国投资者去投一些贴近中国理念的企业,找美国里面的有能力的华人来干这件事情,也许会出现很多新投资机会。

我这里简简单单的列出来了可能8个清单,都是China first。

其实这件事情非常现实,现在在美国每一家公司,他们都在跟进中国的创新,他们会看中国在做什么。

包括移动支付也好、电商也罢,新经济在20年前的占比可能接近于0,到今天可能已经达到15%、20%,未来很有可能会达到50%,这些领域都跟科技、互联网相关。

另外,今天中国风投的退出机制也更加多元化了。

10年前我们做投资可能就闭着眼睛希望企业去美国上市。

但在今天,A股、美股、港股等等百花齐放,每个版块都能承载非常非常多的一些超级独角兽,这是我们看得到的一个环境。

今年是非常特别的一年,从一级市场来说,现在是投资的深水期。

为什么这样说,我可以用下面这个图来回答。

过去10年为什么会获得成功,其实原因很简单,因为每一年中国都有一个新的概念或者一个非常大量级的新平台型公司出现。

从移动互联网、交易平台、社区社交、消费互联网、在线教育、共享经济到最近的企业服务、AI芯片等等,确实每一个阶段都会有不同的风口出现。

但值得注意的是,到了2019年这个节奏开始放慢。

今年有好几个非常有趣的标签,有人说是没有风口的一年,有人说互联网的红利消失的一年,也有人说创投这个行业进入了深水区。

那么未来的10年在中国做创投,还有没有机会?

我觉得机会永远都有,只是肯定比以前更加难。

这是我们未来的重点投资方向,体现在三个方面:

第一,重构传统;

第二,提高效率;

第三,蓄积导向。

总体来说平台型企业跟互联网红利的机会已经没了,往后面的10年看,可能更多的要在以传统行业为核心的领域里挖掘新的创投机会。

三个方向下,分别有两个2C的机会和两个2B的机会。

两个2C的机会是新消费和多个中国。

首先是新消费,新消费不会停,可能不一定是赢家通吃的局面,但大家愿意花这笔钱。

他们可能不再去丝芙兰,不买老的品牌,而是选择跟他们有关系的,个性化的,新的品牌新的渠道;

其次是“多个中国”,不论如何切分一二三四线城市、或者不同类型的人群来区分,都有机会圈住2亿人口。