摘 要

中国汽车市场已经步入稳定发展时期,新车增速放缓,保外车辆市场规模不断提升。

本报告针对保外用户人群,对其日常车辆养护行为、态度及需求进行深入分析;并从养护渠道选择角度,对保外用户进行分类,尤其对O2O养护渠道用户进行了深入刻画和分析,增加并完善了对目前中国保外用户的深入了解。

本报告中的主要观点:

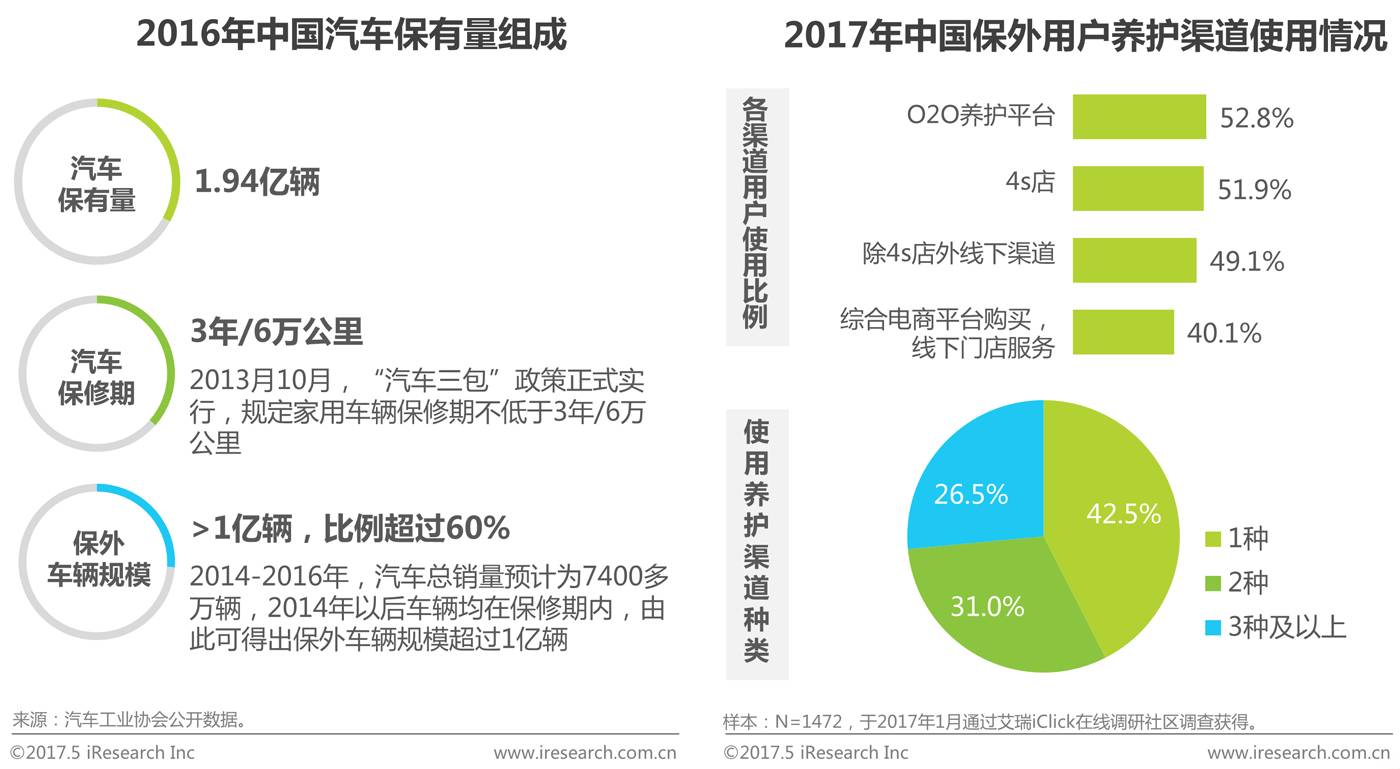

1. 中国保外车辆市场规模超过1亿辆,并保持稳定增长;

2. 互联网养护渠道用户与传统养护渠道用户特征差异明显;

3. 品质和价格是决定保外用户渠道选择的核心因素。

中国保外车辆市场规模超过1亿辆,用户渠道选择多元化

从2009年起,伴随着汽车销量高速增长,中国保外车辆规模也相应快速提升;截止2016年底,保外车辆规模超过1亿辆,占汽车总保有量60%以上。

2017年,约50%的保外车辆用户使用过O2O养护平台、4S店及其他线下渠道;另外,57.5%的保外车辆用户使用了2种及以上养护渠道,可见保外车辆用户对养护渠道忠诚度较低,愿意尝试不同养护方式,养护选择更加多元化。

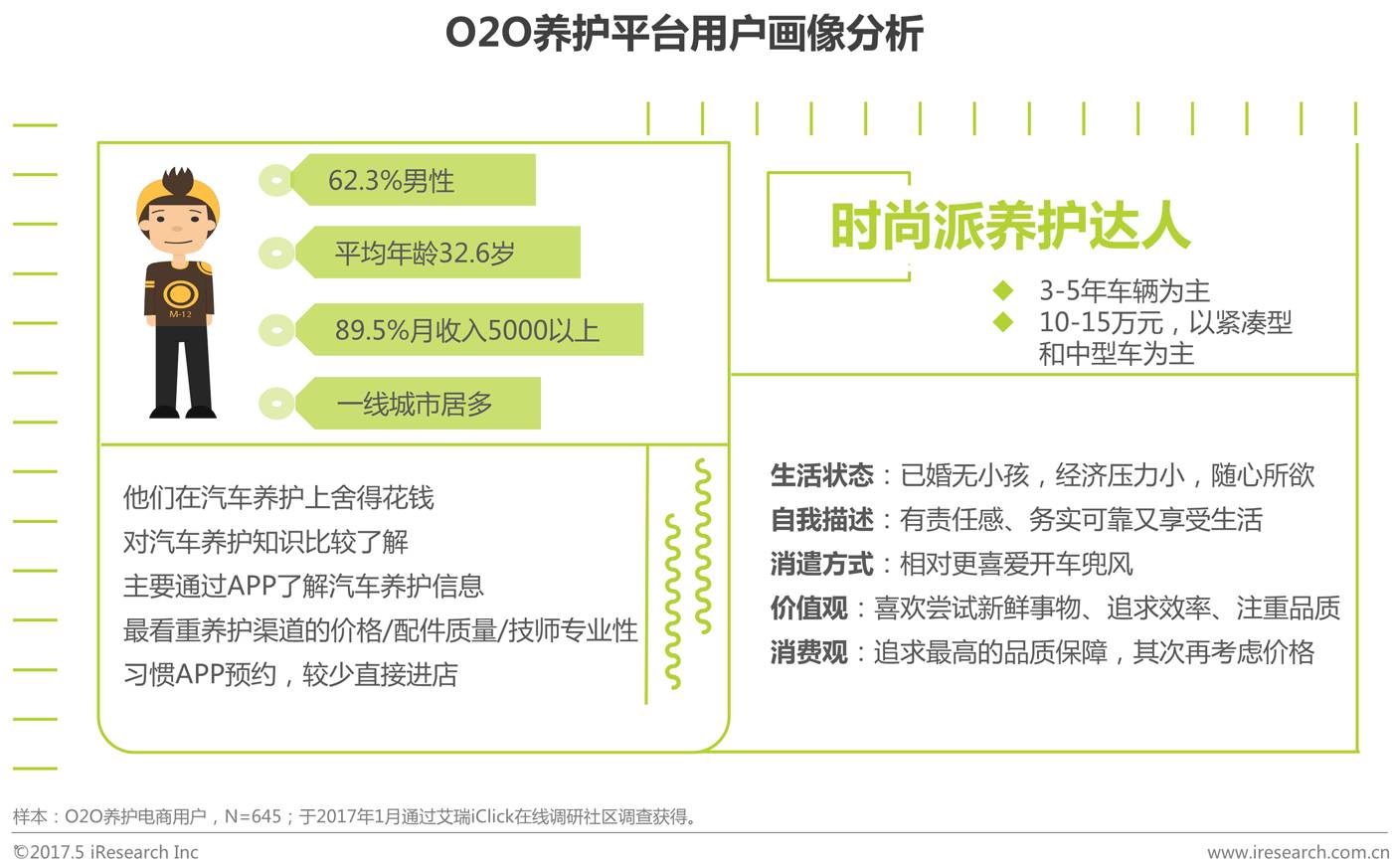

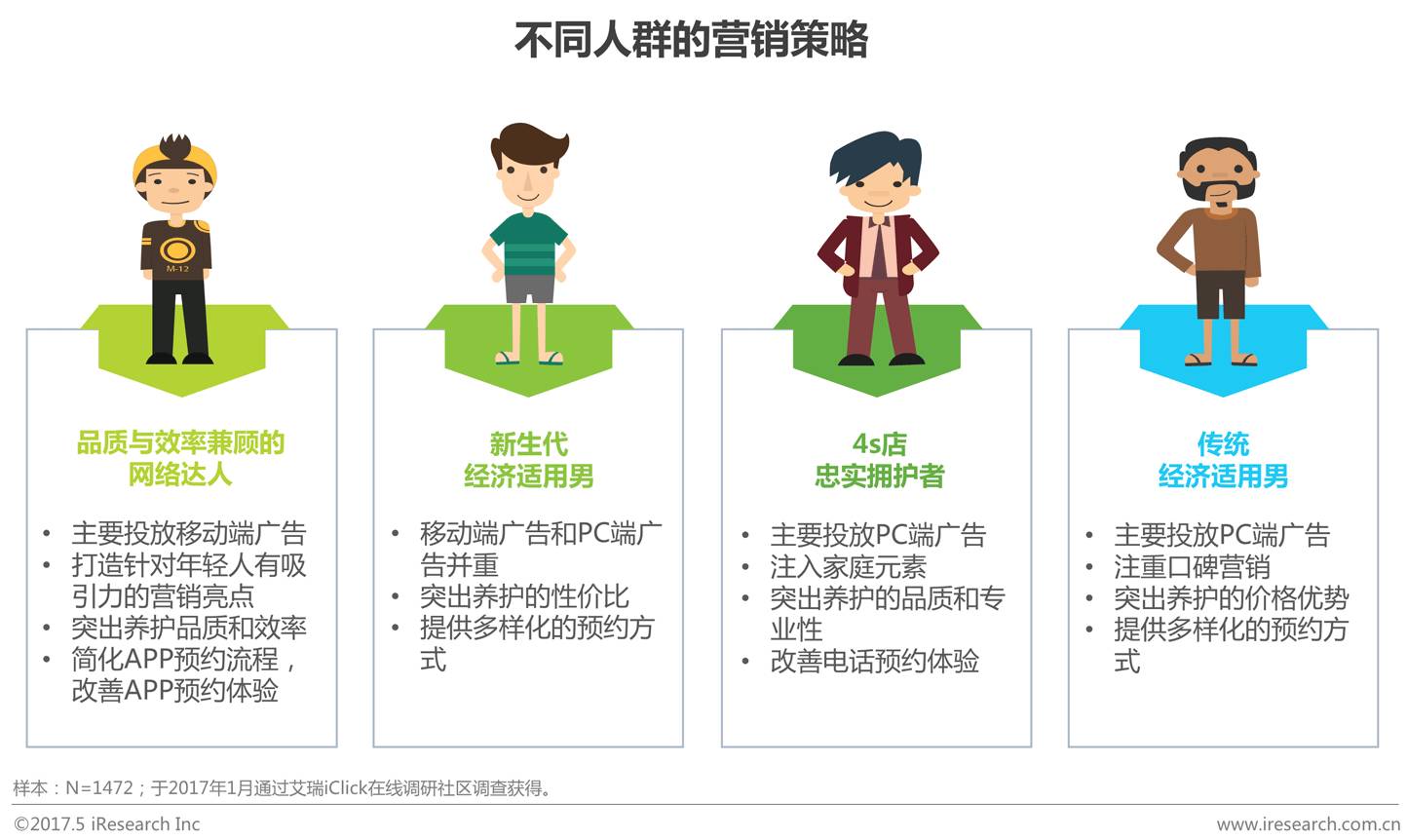

热爱O2O生活方式,年轻化,收入较高,喜欢尝试新事物,在汽车养护上舍得花钱,且对汽车养护知识比较了解。

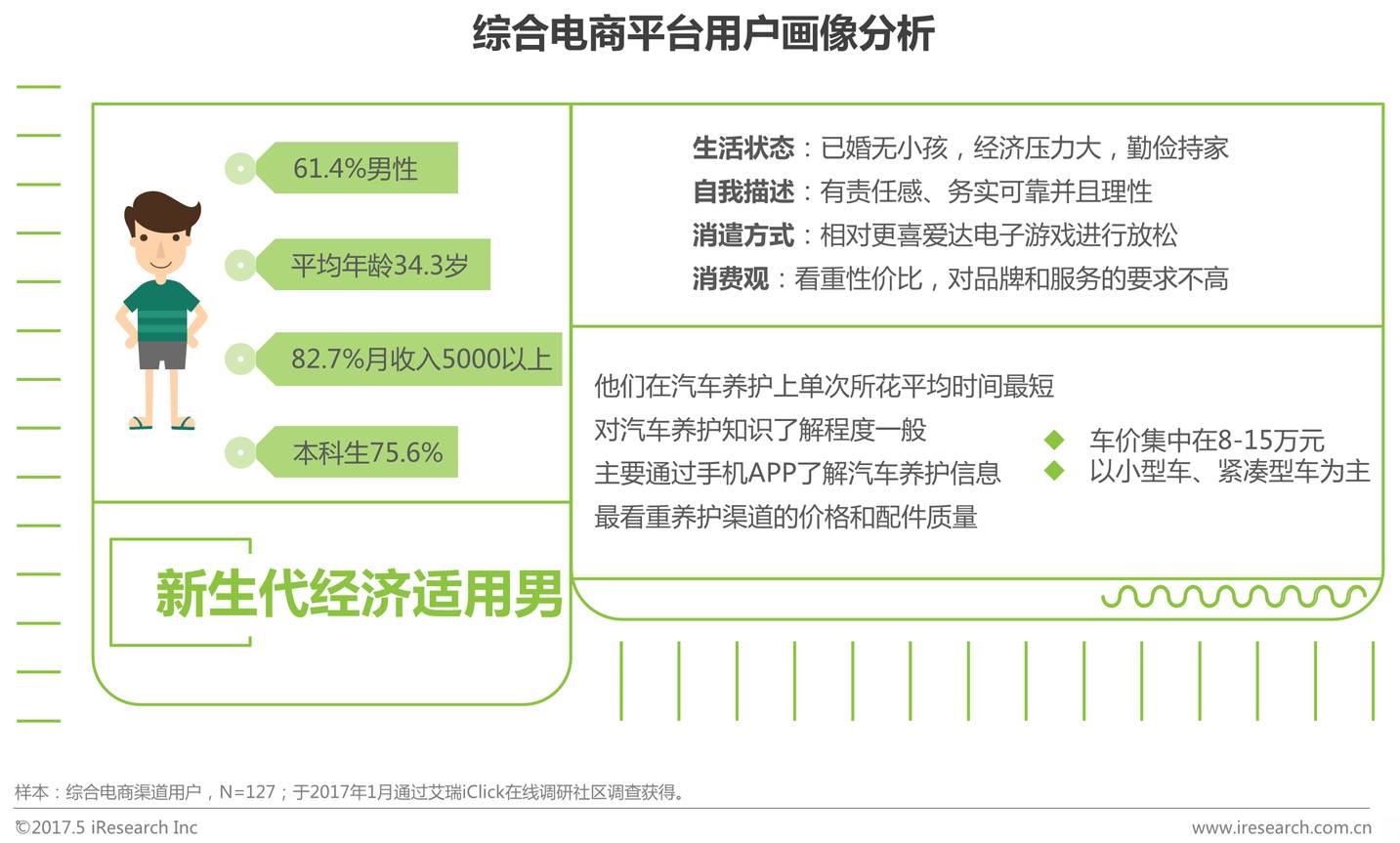

偏好网购汽车养护产品,看重性价比,在汽车养护上单次所花费用和时间均最少。

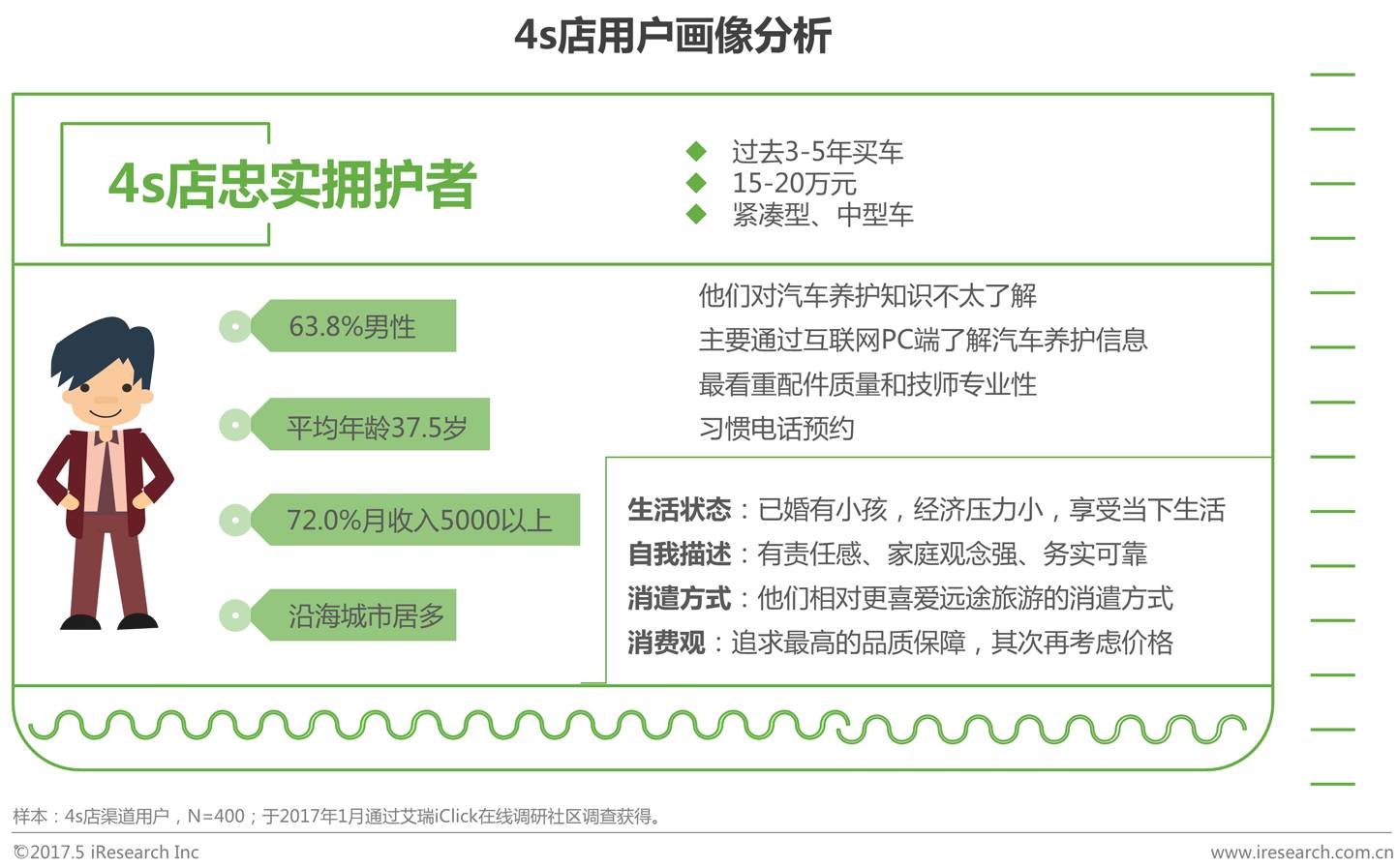

年龄相对成熟,对汽车养护知识不太了解,看重养护渠道的专业性,追求最高的品质保障,价格敏感度低。

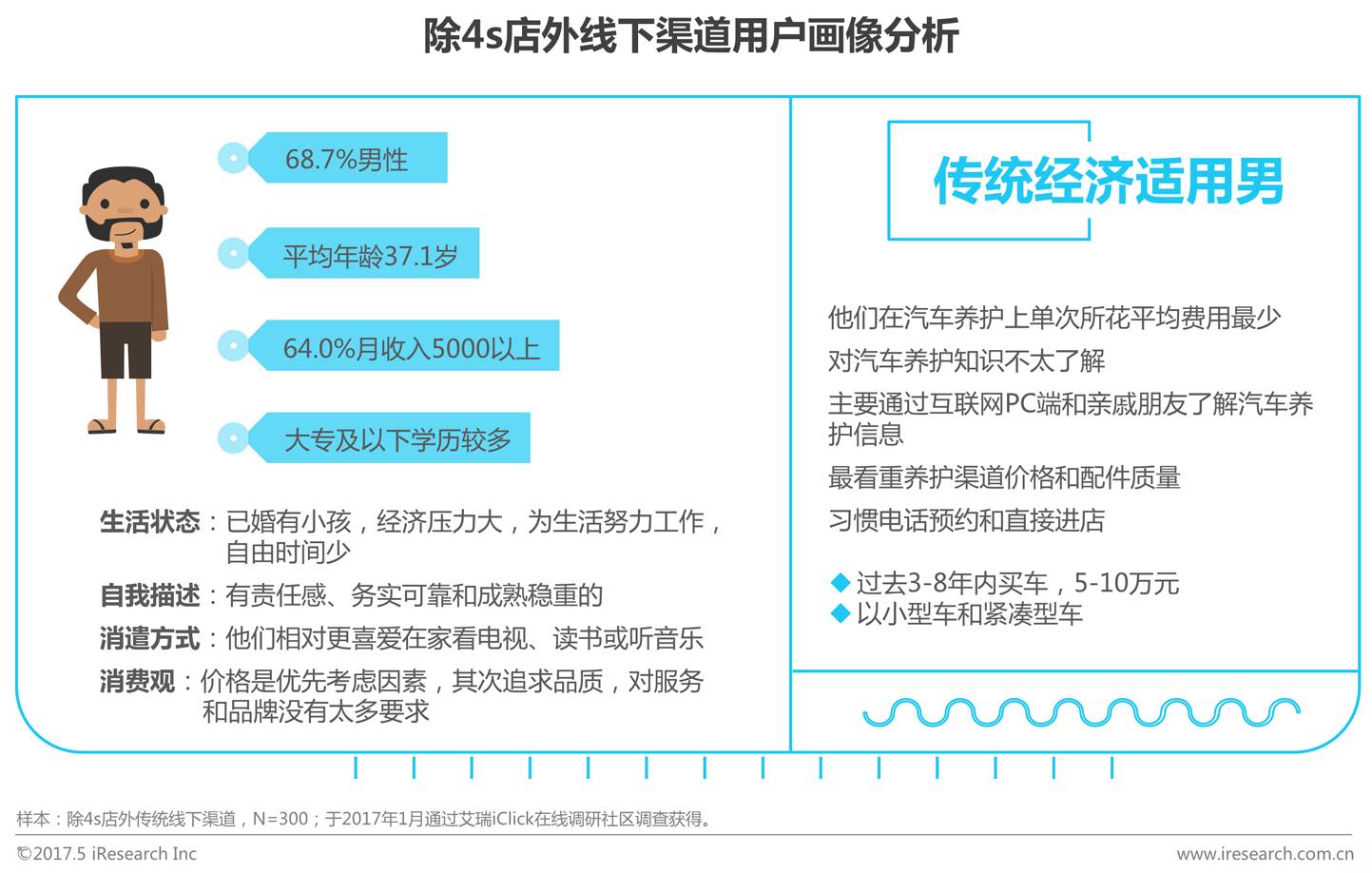

主要去普通修理厂养护车辆,年龄相对成熟,预算有限,看重价格,在汽车养护上单次所花平均费用最少。

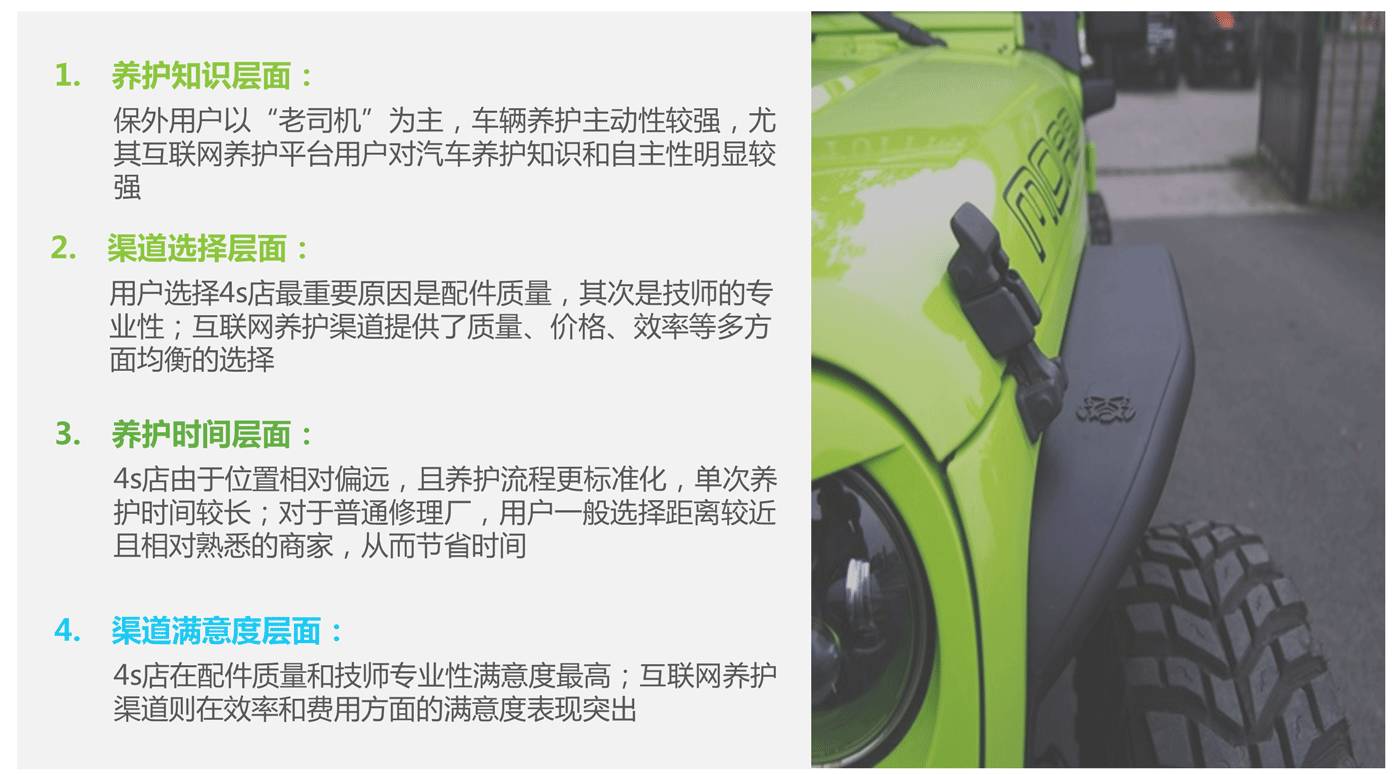

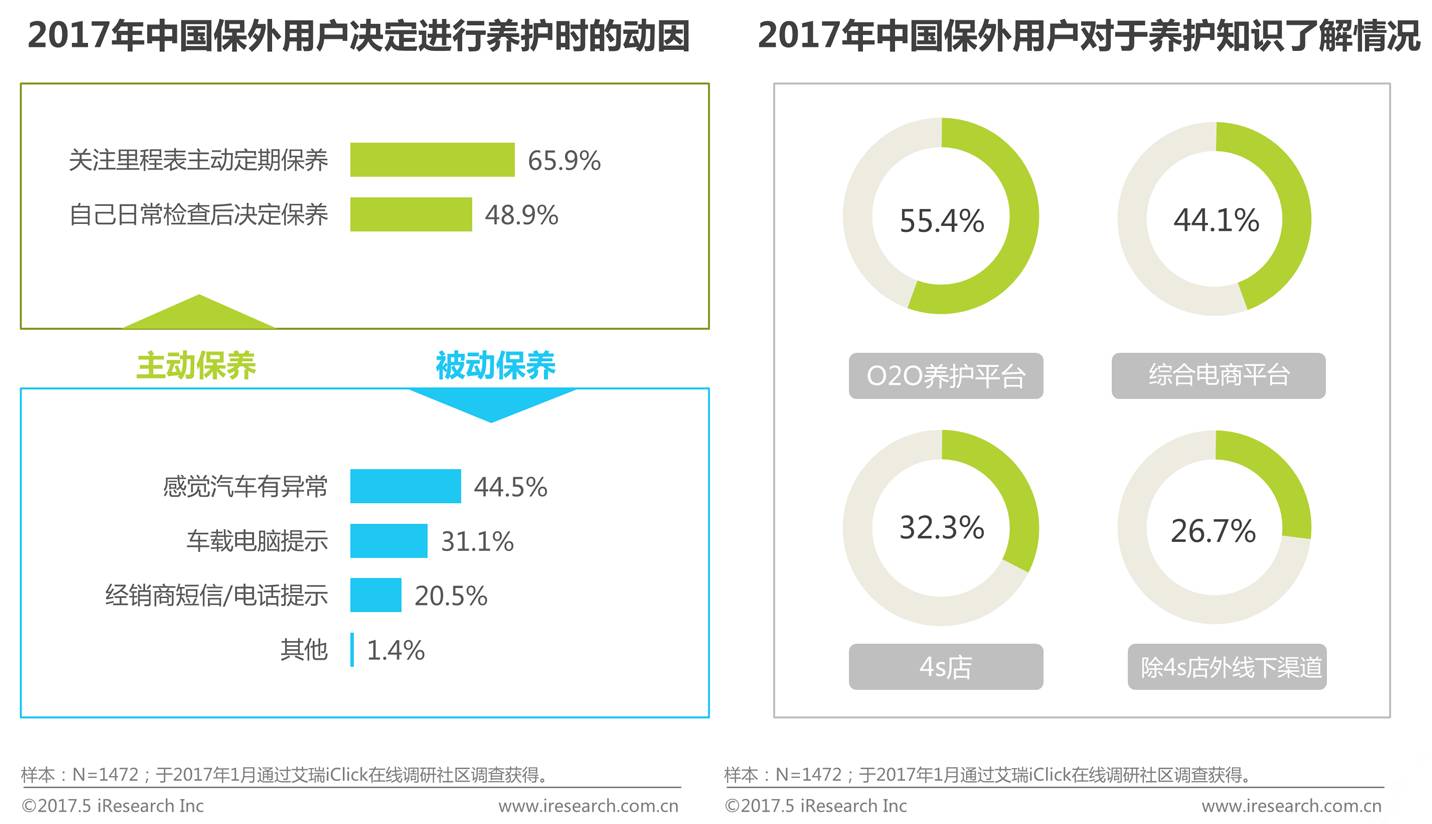

整体上,保外用户的车辆养护主动性不断加强。互联网及移动互联网的发展不断降低养护知识学习成本,用户通过汽车垂直媒体、汽车论坛等多元化媒体渠道了解越来越多的汽车知识,促使其在养护决定场景的主动性不断提升。其中O2O养护平台用户和综合电商平台用户相较于传统线下渠道用户,接触网络机会更多,对于养护知识更为了解。

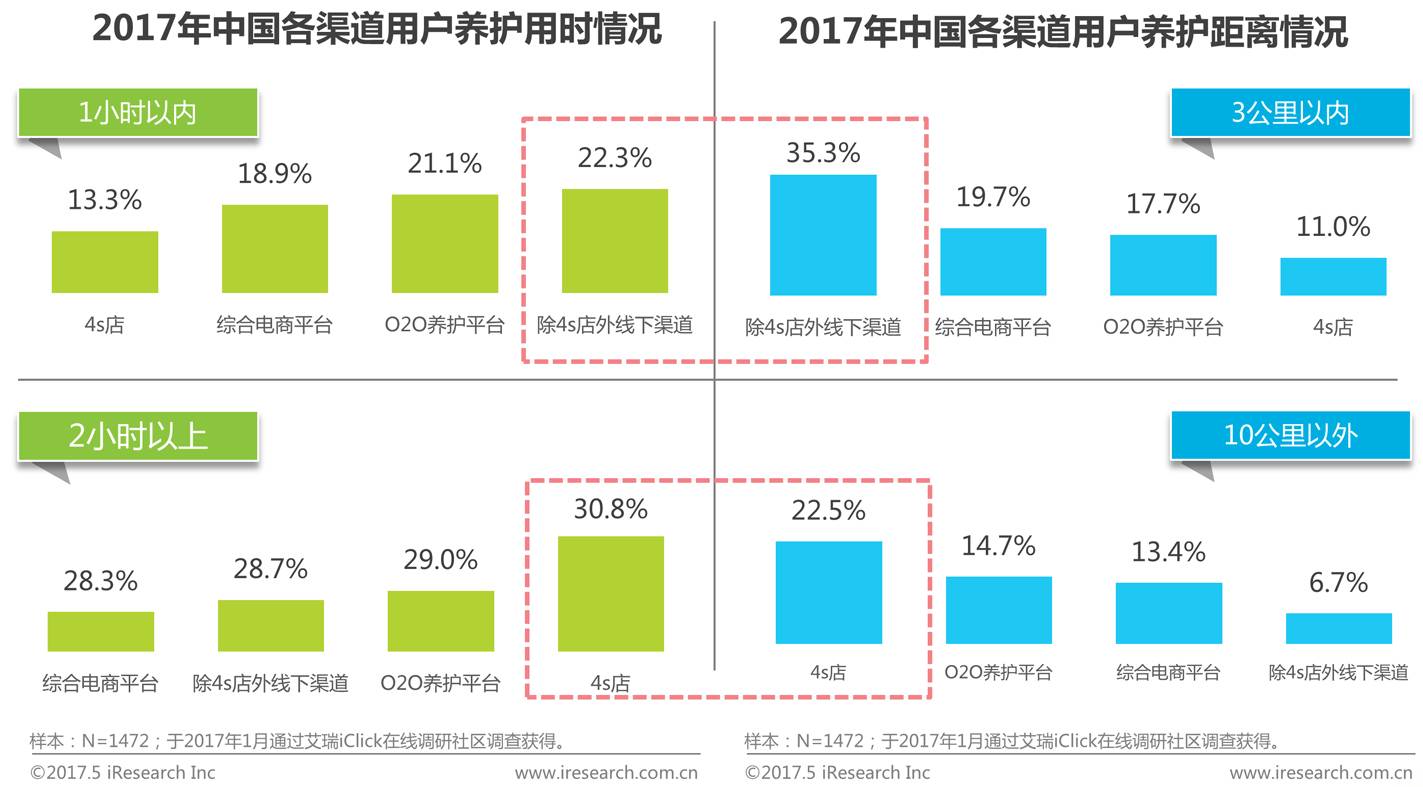

调研数据显示,用户养护时间在1小时以内及养护地点在3公里以内比例最高的渠道均为“除4s店外线下渠道”,而养护时间在2小时以上及养护地点在10公里以外用户比例最高的渠道均为“4s店”。艾瑞分析认为,4s店多位于郊区/外环,远离居民区,去一次4s店养护整体耗时较长;而除4s店外其他线下店小而多地分布于社区等交通便利区域,时间和距离优势明显。而O2O养护平台借助互联网的高效弥补线下店覆盖的短板,整体表现居中。

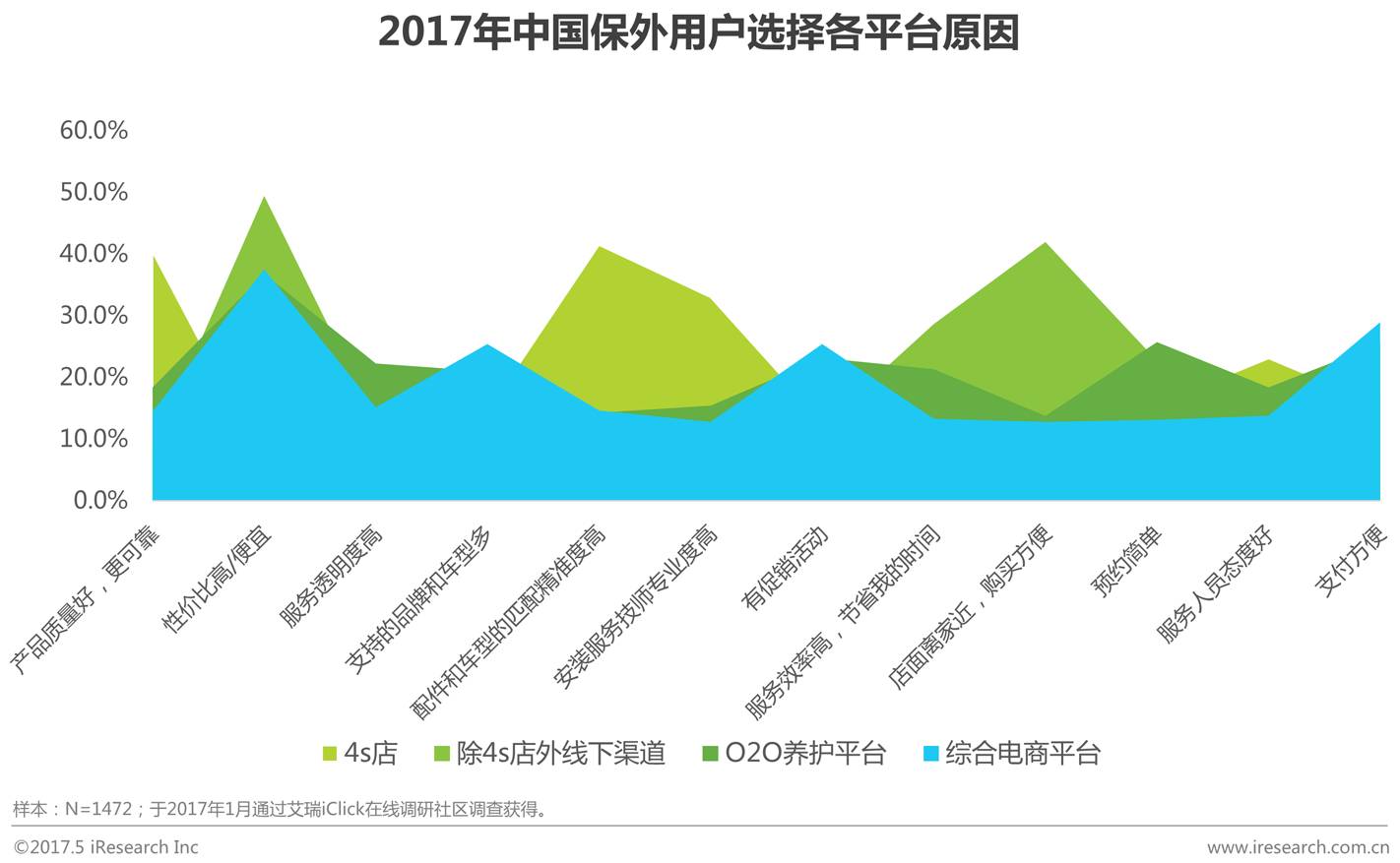

用户选择4s店的主要原因为产品质量可靠、技师专业度高及配件和车型匹配度高;选择除4s店外线下渠道主要因为其性价比高和交通便利;而选择O2O养护平台和汽车配件销售平台的用户则是因其在性价比、产品质量和服务效率等方面表现较为均衡,整体性价比较高。相较于4s店和除4s店外线下渠道的“某一点”非常具有吸引力来说,互联网养护渠道的优势在于用全方面的良好表现的高性价比吸引用户。

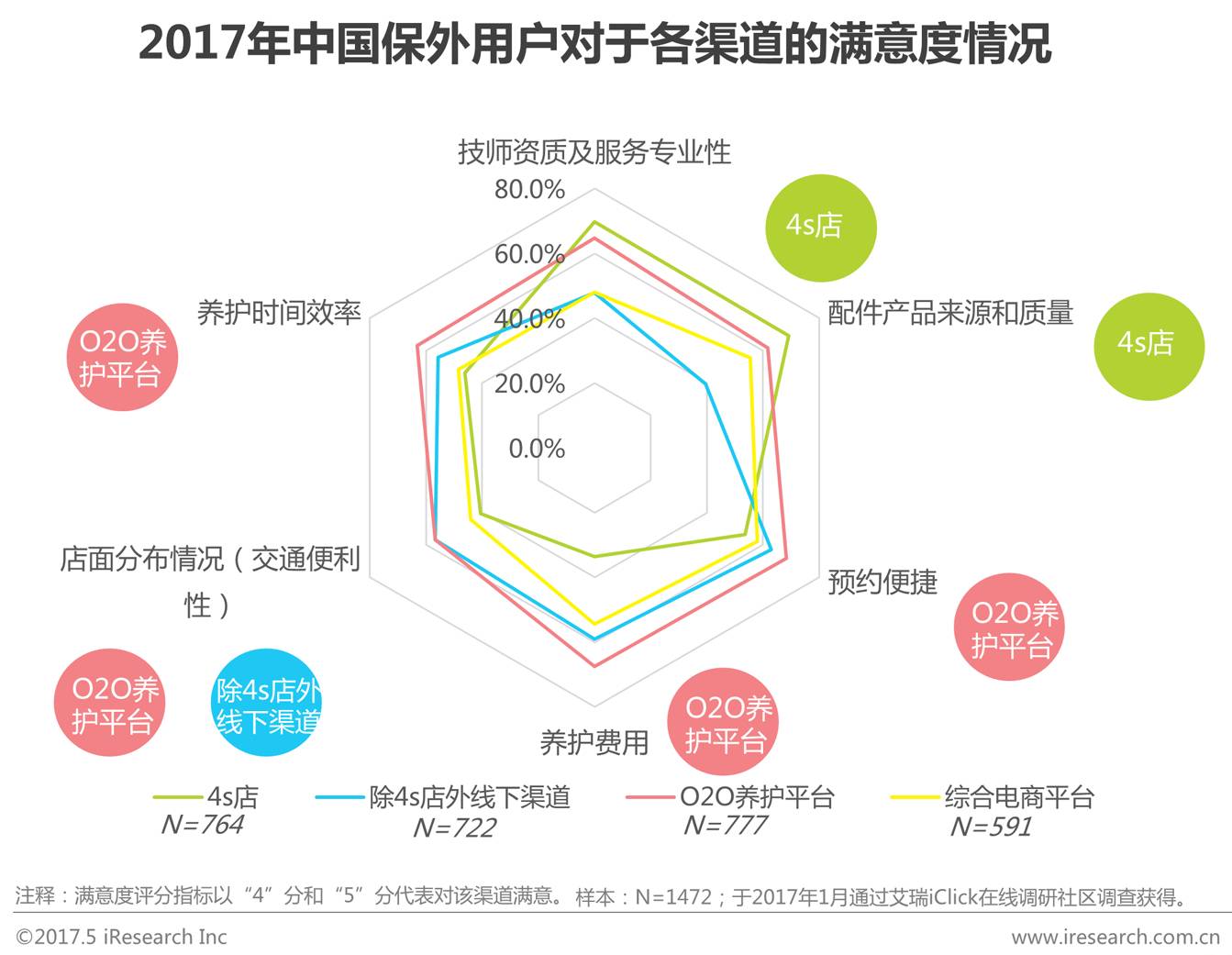

4s店和除4s店外线下渠道的优劣势表现较为明显。对于4s店来说,其在技师专业性和配件来源质量方面的满意度领先于其他渠道;但养护效率、交通便利性和养护费用等方面依旧是其较大的痛点。除4s店外的线下渠道因其种类繁多,服务标准参差不齐,使其在配件质量来源和技师专业性方面满意度较低,但店面覆盖较多,交通便利,且性价比高。O2O养护平台从诞生起就宣称以解决传统养护渠道痛点为目标,追求各指标的极致用户体验。虽在技师专业性和配件质量不敌4s店,综合满意度较高。

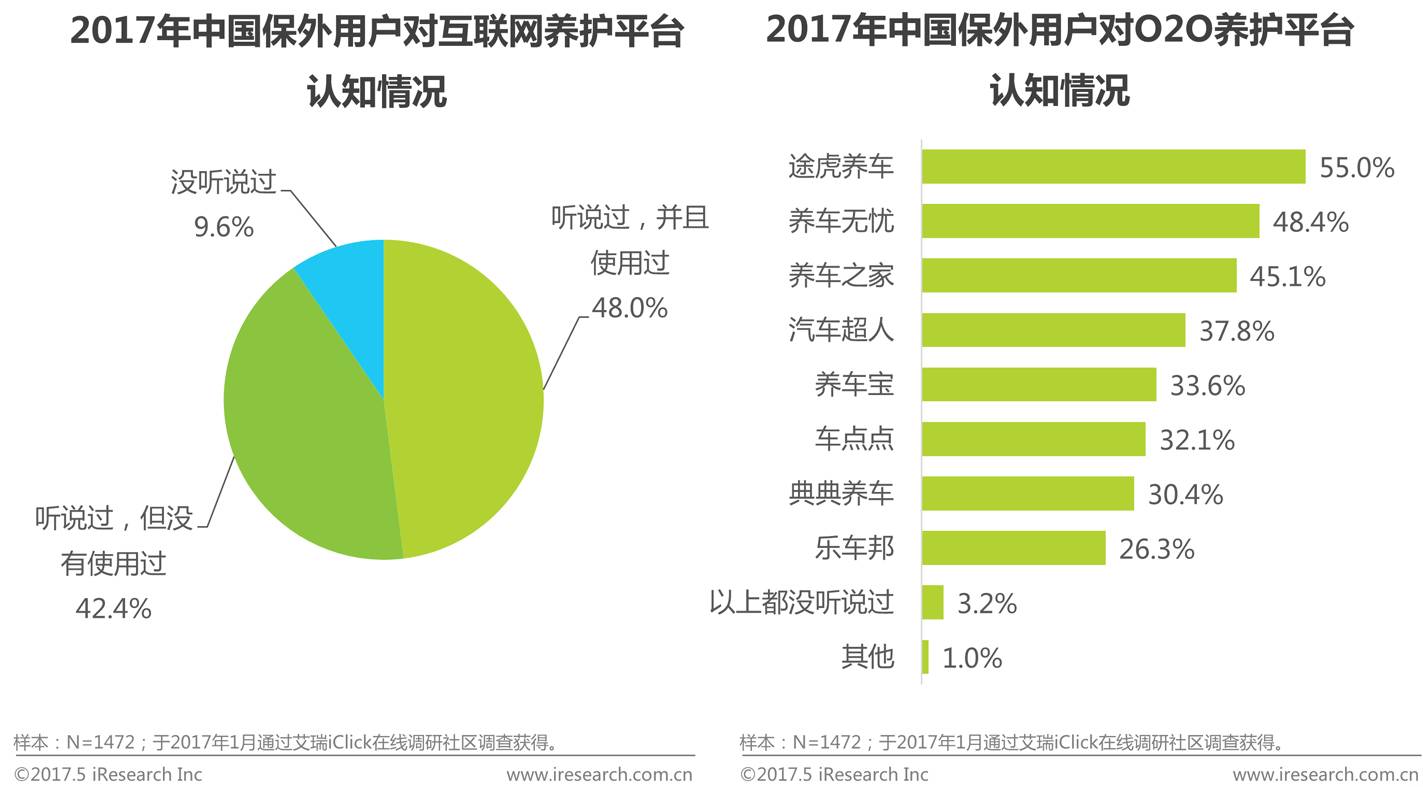

互联网养护平台整体认知度较高,但使用比例未到五成;途虎养车、养车无忧和养车之家认知度较高,位列前三

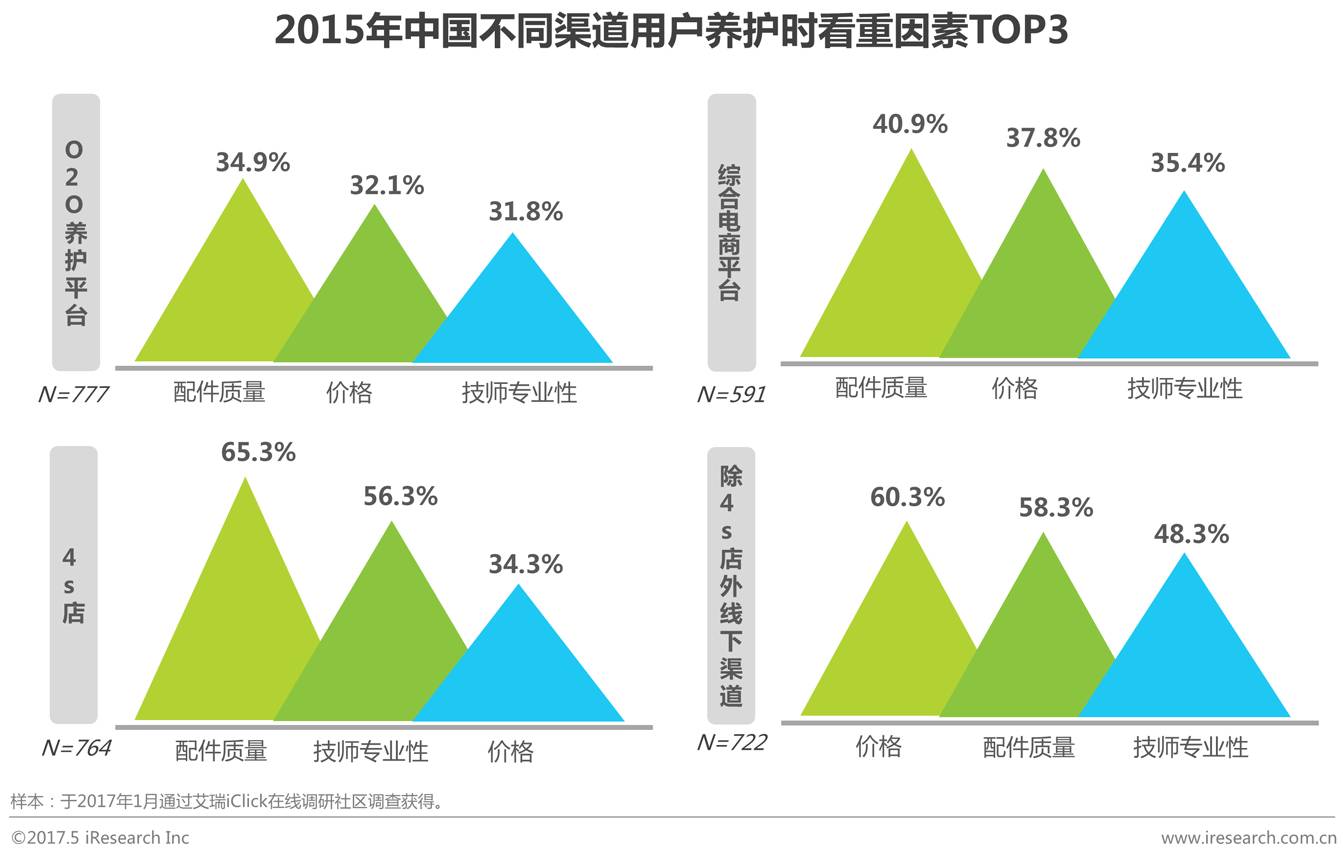

艾瑞调研数据显示,O2O养护平台及综合电商平台的互联网类用户追求质量和性价比,最为关注的前两个因素均为配件质量和价格;除4s店外线下渠道将价格视为最关注因素,而4s店则看重配件质量和技师专业性,价格关注度略低。

艾瑞调研数据显示,O2O养护平台及综合电商平台的互联网类用户对于配件来源的第一选择是正厂件(两类用户对于正厂件的选择比例分别为44.8%和44.9%),其次是原厂件。说明在保障质量的基础上,价格是互联网用户选择配件的重要影响因素;多数4s店用户对原厂件比较偏爱,44.3%的用户坚持选择原厂件;而除4s店外线下渠道用户多数为价格导向型,首先选择的是价格较为经济的正厂件和品牌件。

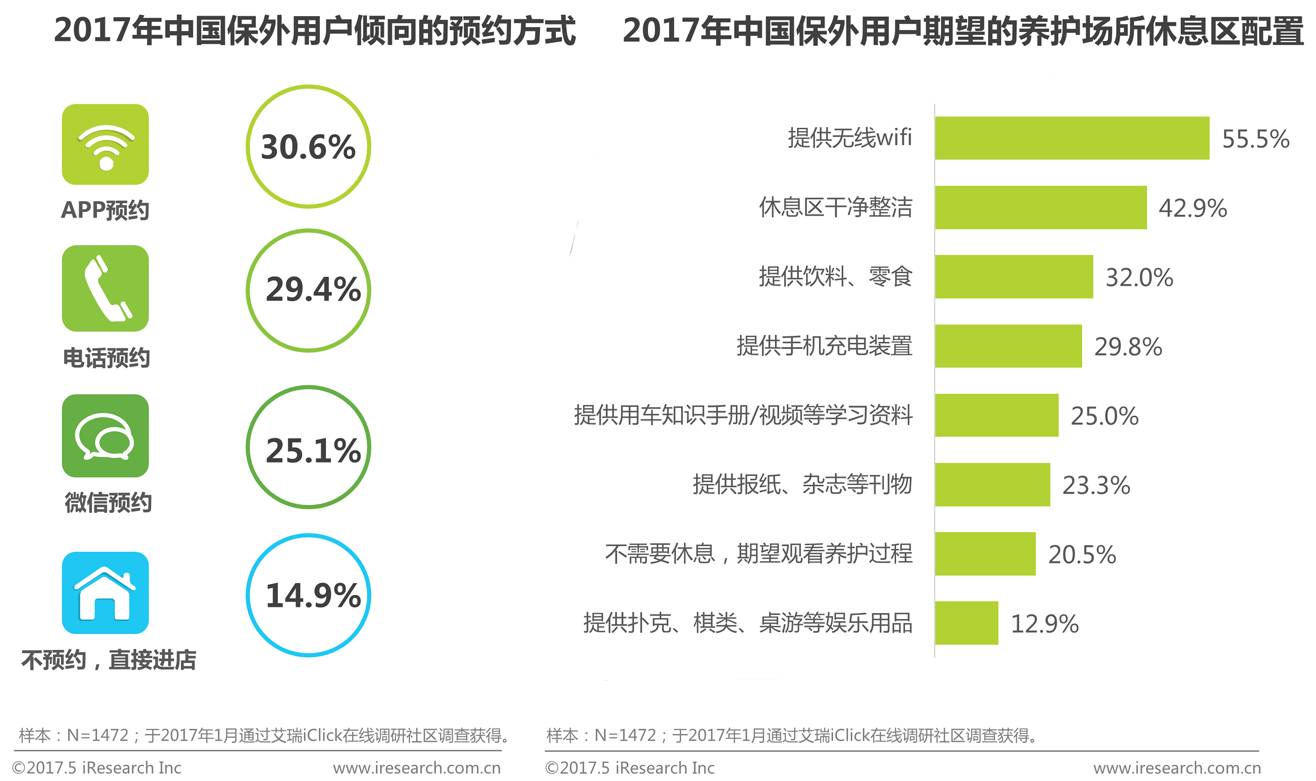

多数保外用户倾向于APP和电话预约,超过半数的用户期望养护场所休息区能提供无线WiFi

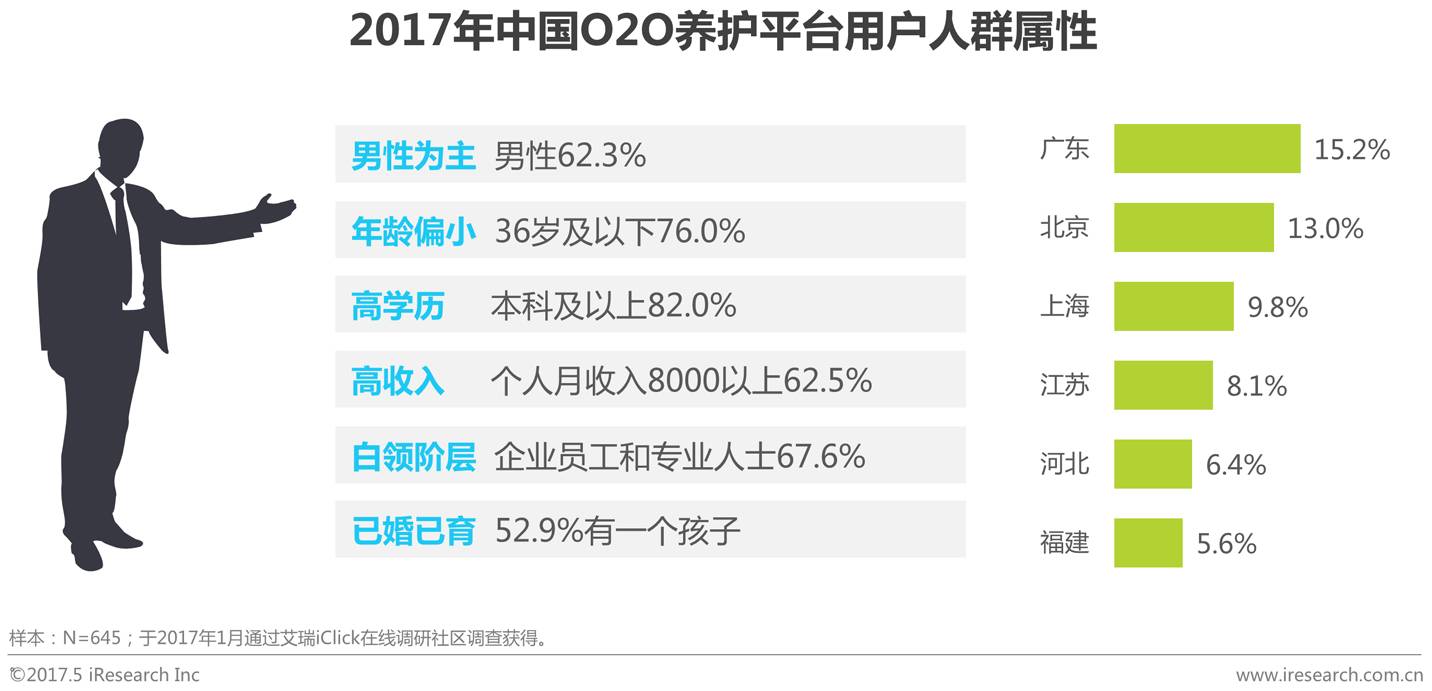

80后用户为主,收入和学历水平较高,工作稳定,经济发达区域用户相对较多。

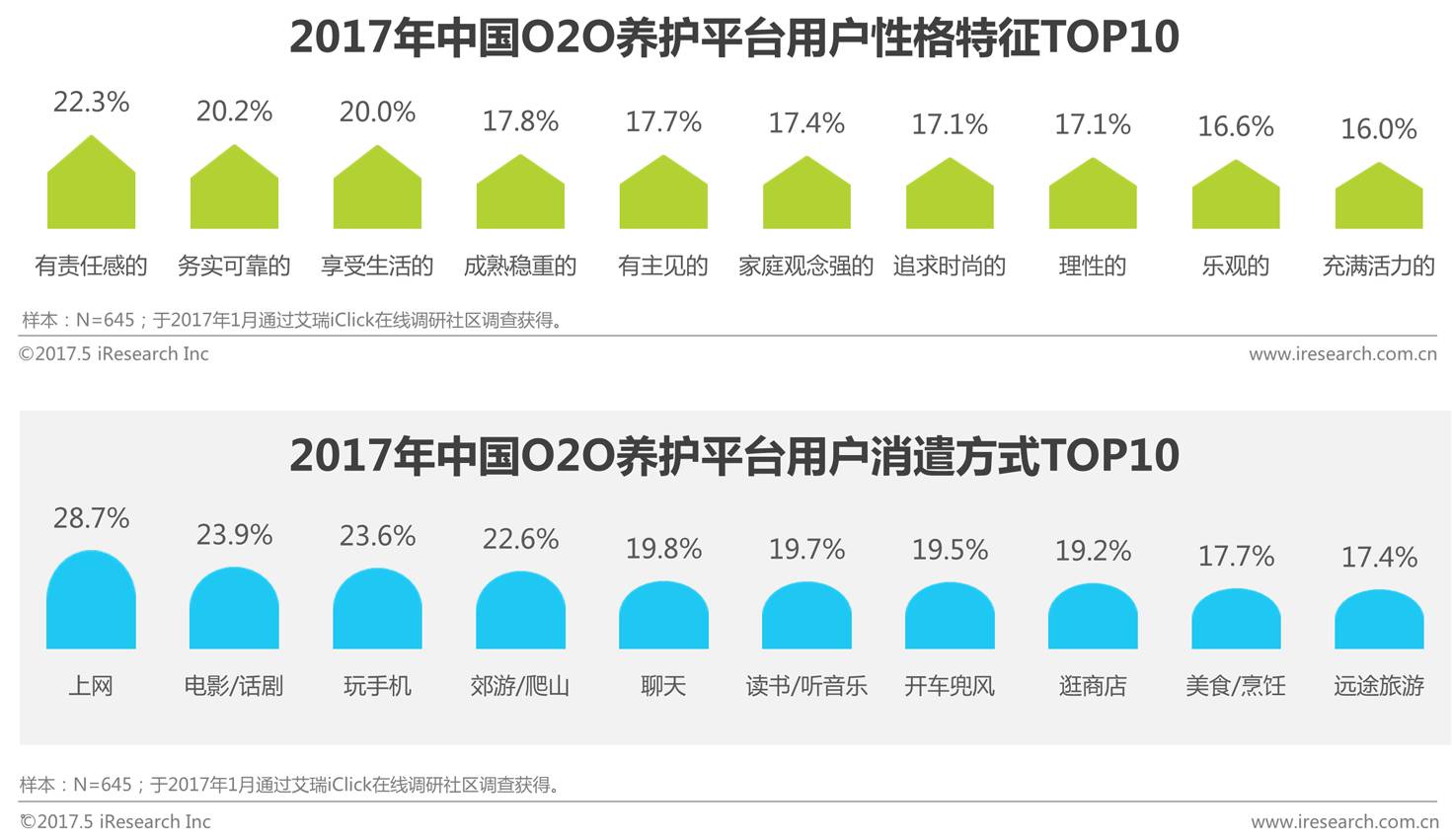

有责任感、务实可靠又懂得享受生活,更偏爱上网、电影/话剧和玩手机等相对安静的消遣方式。

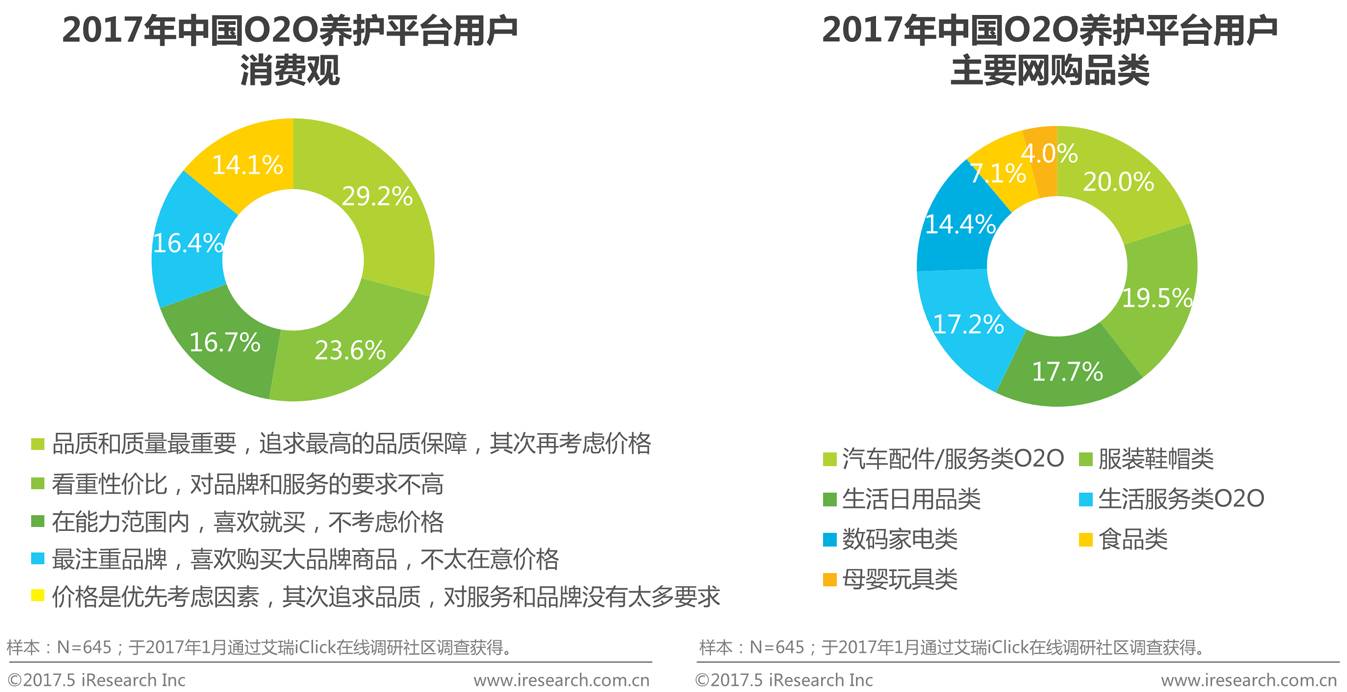

品质和性价比是最看重的因素,他们对汽车养护网购汽车配件/服务类产品的频率甚至超过服装鞋帽。

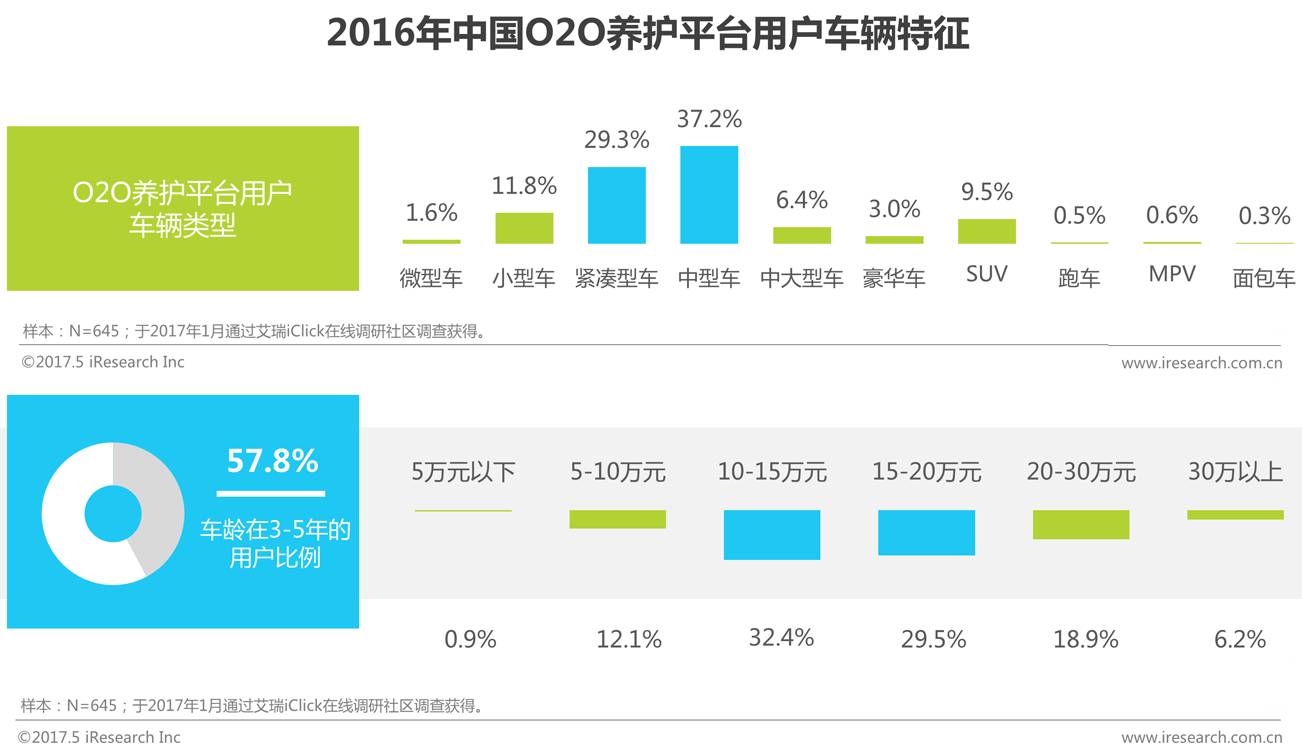

用户车辆以中型车和紧凑型车辆为主,价格集中在10-20万元之间。

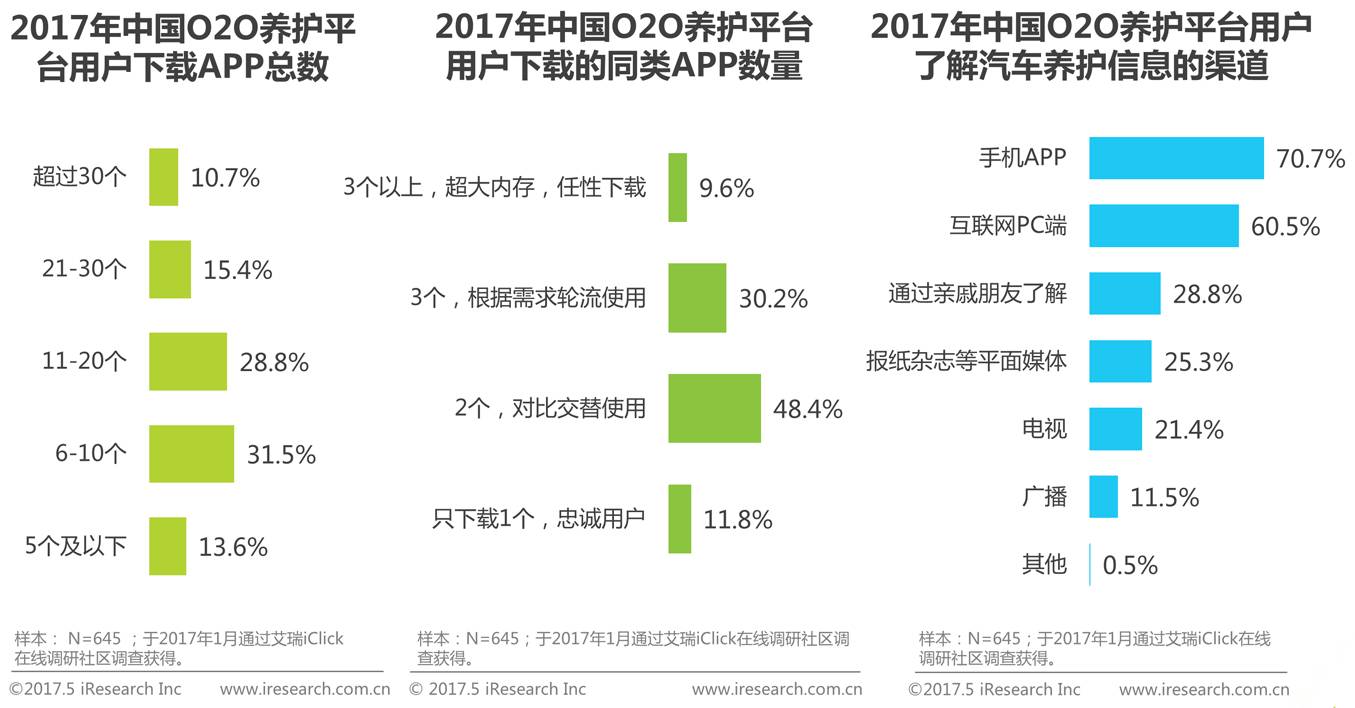

既是实用主义者,又是时尚派,偏爱2-3个APP交替使用,喜欢通过APP了解汽车养护信息。

★

点击文末

“

阅读原文”

,

获取完整报告。