地炼行业内企业经营过程主要包括原料油的采购、成品油的生产、成品油销售三个环节。本部分通过对这三个环节总结和分析,以及分析地炼企业成本构成,透视地炼的经营过程及成本计算方式,总结地炼企业经营中存在共性和差异。

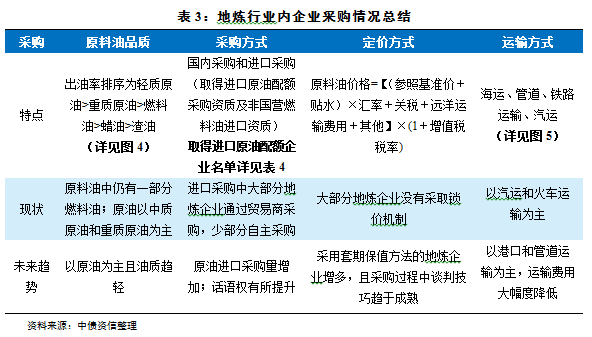

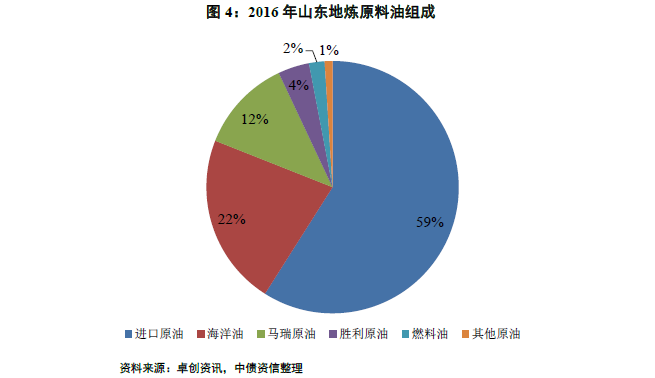

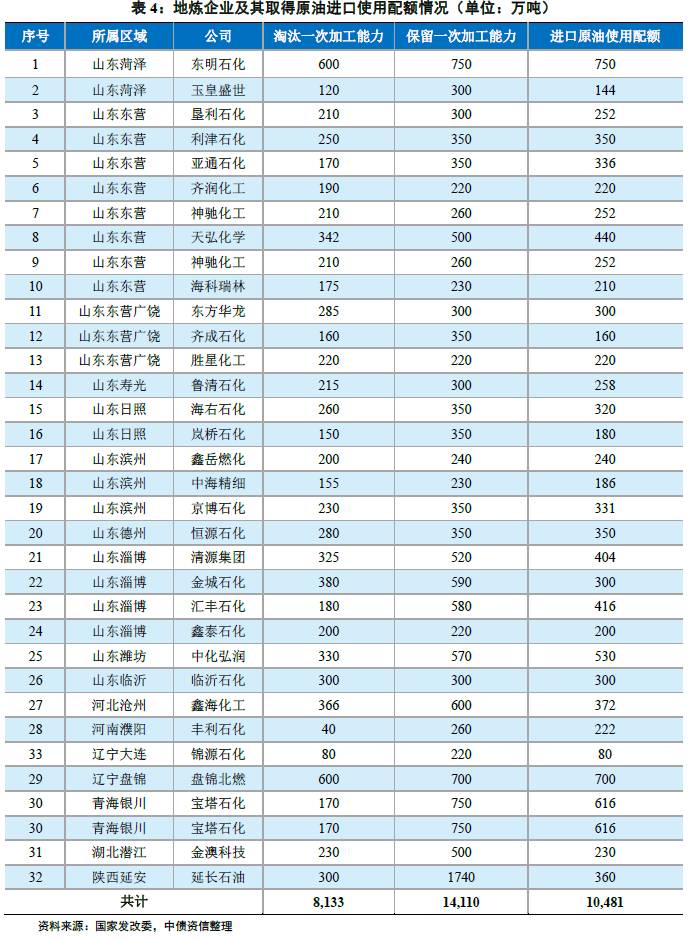

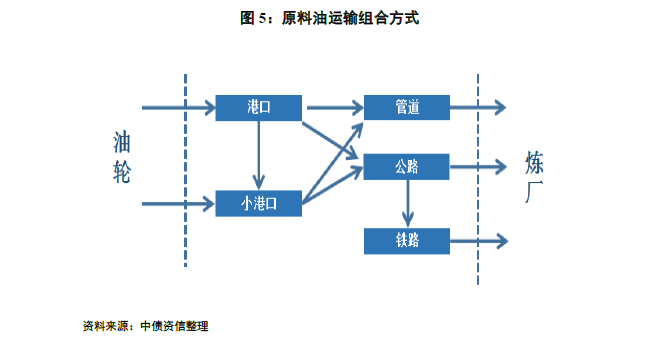

采购环节是保证炼化原料油供应、连续生产的关键环节,该环节主要关注采购原料油品质、采购方式、定价模式和运输方式,主要结论见下表(具体分析详见该专题研究完整版报告,请联系中债资信市场部):

整体看,未来,随着原油进口权的打开、采购量的提升,地炼企业原料油品质有望持续优化、采购方式更加趋于稳定,且与供应商的谈判能力趋于成熟。同时,当前山东地炼企业积极参与投建原油管道热情较高,未来区域内原油运输至厂区更加便利、运输成本有望降低。

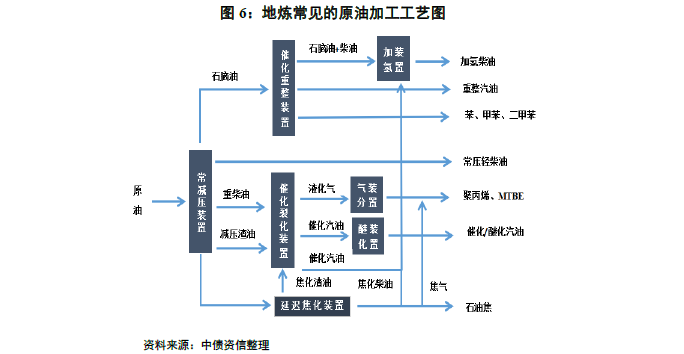

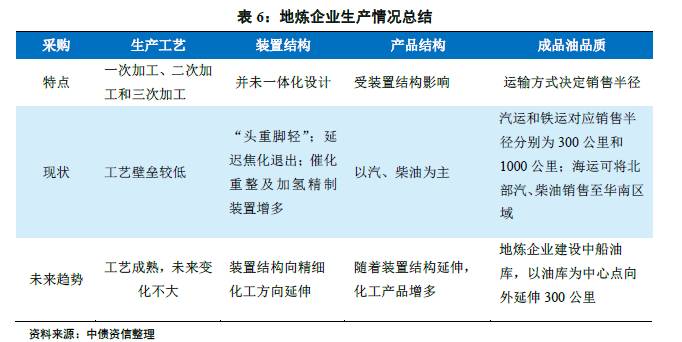

经过近百年的发展,我国炼化生产模式较为成熟,主要通过蒸馏、裂解、重组及精制装置产出成品汽、柴油等石化产品。各个加工工艺段技术较为成熟,壁垒低,装置同质化程度较大,地炼企业面临的问题主要为装置匹配程度、环保核查等。

1、生产工艺

通常,炼化工艺单元划分为一次加工、二次加工和三次加工过程,主要工艺流程详见下表(具体分析详见该专题研究完整版报告,请联系中债资信市场部):

2、生产装置结构

受资金及原料油品质限制,地炼企业投建炼化装置并不是一步到位的,而是以常减压装置-催化裂化装置、延迟焦化装置-加氢精制装置-催化重整装置-烯烃深加工装置的顺序添加,存在产业链匹配性较差问题。在以一次常减压规模判断企业加工实力时期,尽管开工率较低,地炼企业仍扩张常减压装置,因此装置结构普遍存在“头重脚轻”现象。未来随着炼厂向精细化工产品方向延伸,烯烃深加工装置的投资量会大幅提升。

3、产品结构

原料油的品质和加工装置的结构共同决定了地炼企业炼化产品主要以汽、柴油为主,中间产品石脑油、蜡油、渣油和其他产品焦炭、沥青、石蜡为辅,而目前化工产品烯烃、芳香烃等占比较低。汽、柴油占比即炼化出油率,在原料油以劣质油为主时,地炼企业出油率仅为30%~40%,而原油进口权的下放使地炼原料油轻质化程度提高,进而提高汽、柴油产品出油率(约60%)和一次加工生成的石脑油比例,使得地炼企业有选择的将炼化产品向烯烃、苯系物等化工产品方向延伸。

4、成品油品质

全国来看,目前地炼企业汽、柴油国五标准均已普及,只是在市场需求下会生产一些低标号的柴油;针对京津冀大气污染传输通道“2+26”城市,国家政策要求于2017年9月底前使用符合国六标准的车用汽、柴油,在政策的引导下,部分地炼企业所产汽柴油已达到国六标准。截至2017年8月7日,隆众成品油报价系统显示在售国六汽、柴油的地炼企业均为山东地炼企业,其中升级至国六标准汽油的地炼为滨阳燃化、东明石化、海科化工、华联石化、汇丰石化、金诚石化、京博石化、山东东辰、齐润化工、神驰化工和寿光鲁清11家地炼;升级至国六柴油的地炼为东营科力、海科化工、恒源石化、汇丰石化、京博石化、清源石化和清沂山石化7家地炼;其中京博石化已达到国六B汽油标准。

整体看,由于地炼企业生产工艺壁垒较低,产品质量升级难度较小,随着原料油结构优化,装置向精细化工方向延伸,炼化产品也更加多元化、精细化。

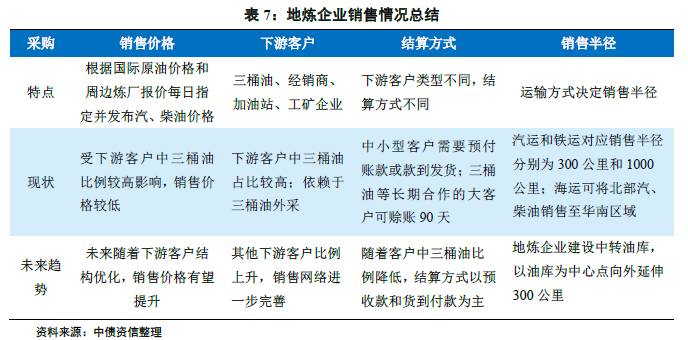

地炼企业将生产的主要产品汽、柴油销售给三桶油外采单位、贸易商、终端客户(工矿、基建工程、物流运输公司、加油站等),通过某种定价方式每日更新价格,但最终销售价格和结算方式因下游客户、销售距离和成品油品质差异而不同,存在一定的谈价空间。具体情况详见下表(具体分析详见该专题研究完整版报告,请联系中债资信市场部):

整体看,虽然当前三桶油在销售端仍占据明显优势,但随着地炼企业通过建设中转站油库、降低对中石油、中石化等央企外采的依赖度、发展自有加油站、打造自有的汽、柴油品牌等方式扩大其他下游客户比例,完善销售网络,进而提升汽、柴油销量和销售价格,其自身竞争力亦有所增强。