■

文 | 叶檀

这三年的中国股市注定要被载入史册:2015年、2016年股灾和救市,2017年慢牛和闪崩……

2017年的中国股市,似乎在重复以前的故事——题材炒作痕迹浓重,大题材的有供给侧改革和雄安新区,小题材有人工智能和芯片。

实际上,2015年,就提出了供给侧改革,但是市场直到2017年,市场才做出反映,再加上环保限产政策,以煤炭、钢铁等代表的周期性行业产品价格大幅飙升,相应上市公司的业绩和股价也一雪前耻,八一钢铁、方大特钢等股价接近翻倍。

供给侧改革这个大题材给投资者留下足够的时间“上车”,最终上没上车,完全靠自己的眼光。但是,另外一个大题材横空出世,没有给投资者任何反应时间。

2017年4月1日,千年大计雄安新区横空出世,金隅股份、中化岩土、首创股份等连续涨停,龙头股换了一波又一波,绵绵不绝。

在稀有金属提价的影响下,锂、镍、钴、钨等相继被爆炒,并因此诞生出新炒作逻辑——“炒元素周期表”,相应公司股价大幅飙升,寒锐钴业涨12倍,方大炭素涨210%……

慢牛行情:只有大蓝筹在涨

2017年,中国股市依然有过去的“旧”影子,但也出现了更多、更重要的“新变化”。

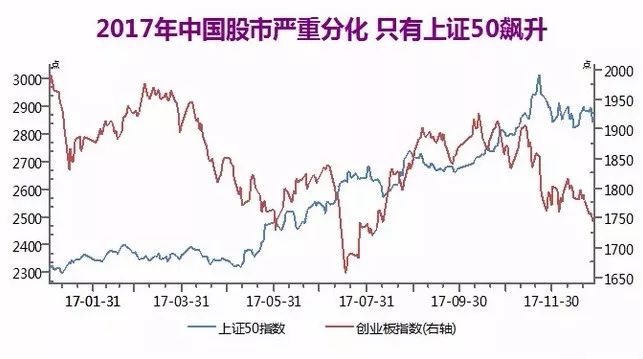

慢牛虽然来了,但是许多投资者并没有都赚到钱。慢牛行情下,中国股市出现了前所未有的分化情况。

贵州茅台、海康威视、格力电器等业绩靓丽的“漂亮50”一路飙升,越来越多的机构开始抱团白马股,上证50指数从5月份开始急剧上涨,半年内涨幅高达22.35%。

除了大蓝筹,其它股票基本没涨,估值过高、业绩垃圾的股票更是大幅下跌,创业板指数年内下跌了11.12%。

这种一九行情,彻底改变了A股投资者固有的观念。

2006年初至2015年末,若每年年初买入市值最低的5%股票组合,十年的累计回报率达到61倍,每年回报率超过50%。若买入市盈率超过200倍的股票组合,十年的回报率也接近800%。

这种怪现象是题材炒作的结果。连正规的投资机构都“散户化”,跟风炒题材,普通股民更是见到大蓝筹都躲着走,因为涨不动。

闪崩,变革的代价

2017年,没有改变思路,延续以往炒题材、炒小盘、炒重组的投资者亏惨了。散户“滴蜡复盘”,机构却在狂欢。

嗅觉敏锐、专业能力出众的机构投资者,早就抛弃了这种小市值、高估值的垃圾股,最后导致这些股票的成交量急剧萎缩,流动性风险逐步暴露。

据券商中国统计,

今年以来,日均交易额不足1000万的个股不断增加,从1至4月期间的不存在1股,到了11月增加至17只,而12月以来更是暴增至124只,一些个股甚至出现半个小时没交易的罕见现象。

这才是成熟市场表现。

全民博傻的时代已经结束,不管是真傻还是假傻,投资者都必须时刻牢记价值投资者,垃圾股只配垃圾价,小盘股估值也该接受流动性折价。

没有不痛的变革,A股市场变革的代价就是——个股闪崩。

价值投资,也有陷阱

从“关灯吃面”到“滴蜡复盘”,

中国股市起起落落,但是本质正在发生改变,股市制度逐步完善,价值投资时代已经到来。

【关灯吃面】

股市专用短语,最早出现在股吧里一条发帖中所描述出的情景,用以表达发帖人股票投资失利后极度痛苦与绝望的心情。

【滴蜡复盘】

形容股票投资失利后极度痛苦与绝望的心情。比“关灯吃面”更加绝望。

6月21日,明晟宣布把A股纳入MSCI新兴市场指数,四次闯关之后,A股终于被国际市场接纳,价值投资理念会得到进一步强化。

可怕的是,许多投资者对价值投资理念存在相当大的误解。

价值投资不是看看市盈率、市净率就行了,价值投资的核心是对股票做出“正确”的估值,即估算出股票的内在价值,当股价低于内在价值的时候买入,当股价高于内在价值的时候卖出。

垃公司,股价猛跌,跌倒内在价值以下,此时买入仍叫价值投资。绩优股,大蓝筹,股价猛涨,涨到内在价值以上,此时买入也不叫价值投资。

比如,今年大蓝筹股价暴涨,部分股票已经远远超出其“内在价值”,散户再冲进去就不叫价值投资,叫“价值投机”,即公司是好公司,但是股价高估了。

价值投资跟技术分析、炒题材等有很大区别,不是报个速成班就能搞定的,学个一知半解更可怕。

比如,一只股票,每股净资产价值1元,当前股价0.8元,此时买入符合价值投资吗?

如果公司立马破产清算,此时买入当然算价值投资,否则,真不好说。

举个例子。2005年,希尔斯百货有很多商业地产,单商业地产的价值就达到150美元/股,而当时公司的股价不到50美元。如果投资者买入股票,公司立马破产清算,投资者纯赚100美元。

但是,希尔斯百货没有破产清算,业绩越来越差,不断消耗现金流。结果就是,2005年,公司市值高达120亿美元,但是到了2017年12月27日,市值只剩下4亿美元,八、九年跌了96.67%。也就是说,如果当时投资希尔斯百货,八九年后将几乎全部亏光。

这就是价值投资陷阱。

价值投资,重视上市公司的过去和现在,更重视上市公司的未来。

《“一月风向标”仅对A股有效吗?》

我们测算了美股(标普500指数)、港股(恒生指数):

标普500指数,1957年至2017年(61年),有45年一月份涨跌方向与全年一致,占比73.77%;恒生指数,1966年至2017年(52年),有33年1月份涨跌方向与全年一致,占比63.46%。

“一月风向标”在美股和港股也印证了。

那么,问题来了——“一月风向标”到底可信吗?

理性告诉我,有点勉强。不论是A股27年的数据,还是美股61年的数据,数据量都太小。

如果数据足够少,有些规律会自己跳出来,你甚至不相信都不行。

诺奖得主丹尼尔·卡尼曼称之为“小数定律”。

【小数定律】

认为人类行为本身并不总是理性的,在不确定性情况下,人的思维过程会系统性地偏离理性法则而走捷径,人的思维定势、表象思维、外界环境等因素,会使人出现系统性偏见,采取并不理性的行为。

如果样本不够大,那么事物就会表现为各种极端情况,而这些情况可以跟他的本性一点关系都没有。

一个只有二十人的乡村中学某年突然有两人考上清华,跟一个有两千人的中学每年都有两百人考上清华,完全没有可比性。

在没有规律的地方发现规律是很容易的事情,只要你愿意忽略所有不符合这个规律的数据。然而如果统计样本不够大,就什么也说明不了。可是,

股市却并不是那么理性,股市涨跌也不是一个随机的事件,因为它裹挟了太多人性。

比方说,如果多数人都相信“一月风向标”,根据一月份的涨跌决定买入或卖出,那么全年的走势确实很有可能和一月份保持一致。况且也没有数据证明“一月风向标”不靠谱啊。或许其中有一些逻辑,只是我们并不知道。所以信不信就看你了。

思 考 题