在行业洗牌的背后,是现金贷平台为了生存下去的努力。现金贷业务为了继续经营,将不得不大幅削减贷款利率,减少各类手续费。因此,通过了解风控体系,提高风控水平,减少坏账损失,成了保证现金贷业务经营利润的唯一出路。

对于借贷平台来说,风控是重中之重,也是发展的长久之道。风控的目的:一是反欺诈(有目的的犯罪行为);二是评估用户征信,进行相关贷款操作。

那么,作为一个新兴的借贷方式,现金贷的风控体系又是怎样的呢?

第一个“点”是指起点。

现金贷风控体系的设计需要以产品本身作为起点。

现金贷产品无外乎四个要素:利率(包括各种费率)、期限、额度、目标人群。

对于每一类目标人群而言,他们在流动性需求、未来可预期现金流、消费观念、收入水平以及信用状况等维度上都具有一定的规律和共性,进而影响其申请额度、贷款利息的接受水平、还款能力和还款意愿等。因此,合理地设计产品,能在有效降低风控难度的同时,将收入最大化。例如,对于白领人群,其按月发薪的特点更适合一个月及以内的借款期限。

另外,除了现金贷产品本身的特性之外,其推广渠道也颇为重要。如果通过某一推广渠道引入了大量非目标人群,那么这不仅仅降低了推广成本的使用效率和后期风控流程的判断精度,还会产生大量有偏数据,不利于风控模型的迭代升级和产品的再设计。

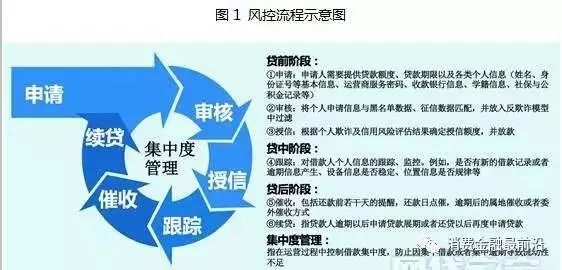

“面”是指具体的风控流程。从时间段区分:风控流程包括贷前、贷中、贷后三个阶段。其中贷前阶段是整个风控流程的核心阶段。

这一阶段包括申请、审核和授信三个步骤。形象地说,贷前阶段是一个过滤杂质的阶段。而第三方的征信数据、黑名单、反欺诈规则、风控模型则是一层层孔径不一的滤网。

贷中阶段主要是对借款人个人信息的跟踪和监控。

一旦有异常信息的产生,风控人员可以及时地发现、联系该借款人,尽可能保证这笔借款的安全。

贷后阶段的工作集中在催收上。

此外,如果借款人申请展期或者续贷,则需要在这一阶段结合历史数据,使用行为评分卡等重新进行审核,并作相应的额度调整和风险分池管理。而在整个风控流程中,需要对借款的集中度作妥善管理,防止因为集中借款和集中逾期带来的资金流动性不足的问题。

第二个“点”是指重点。整个现金贷风控体系的重点有二。

一、反欺诈。

相较于传统借贷模式下的风控,现金贷风控是一种轻度风控。由于其小额短期的特点,现金贷风控更重视的是借款人的还款意愿而非还款能力。适度的逾期不仅不会影响平台的正常运营,反而可以通过逾期费用提高其营收。

因此,反欺诈是现金贷风控的首要课题。目前,线上贷款的欺诈行为有中介代办、团伙作案、机器行为、账户盗用、身份冒用和串联交易等。针对这些欺诈行为,常用的反欺诈规则包括勾稽比对、交叉检验、强特征筛选、风险关系以及用户行为数据分析,大部分平台会做一些规则的拦截。

二、多头借贷行为的识别,多头借贷是现金贷用户共同特性之一。

多头借贷是指同一借款人在多个贷款机构有过贷款行为(市面上大多的多头检测都是由爬取用户短信来判断数量的,现金贷平台共享,恶性多头借贷)。目前,多头借贷行为的识别包括两个方面:

(1)获取多头借贷数据。