前几日,2月17日,首尔中央法院官方宣布,因韩进海运大部分资产均已拍卖,2月17日正式宣布破产,终结其已经营40年的集装箱业务。各项资产也分别出售了。西班牙阿尔赫西拉斯港,高雄港,东京港资产被韩国现代商船拿走,亚美航线资产给了SM集团新成立的SM Line,美国的一些资产给了丹麦的MSC。

航运业,作为一个很典型的周期行业,过去几年经历了一个长长的行业低谷。

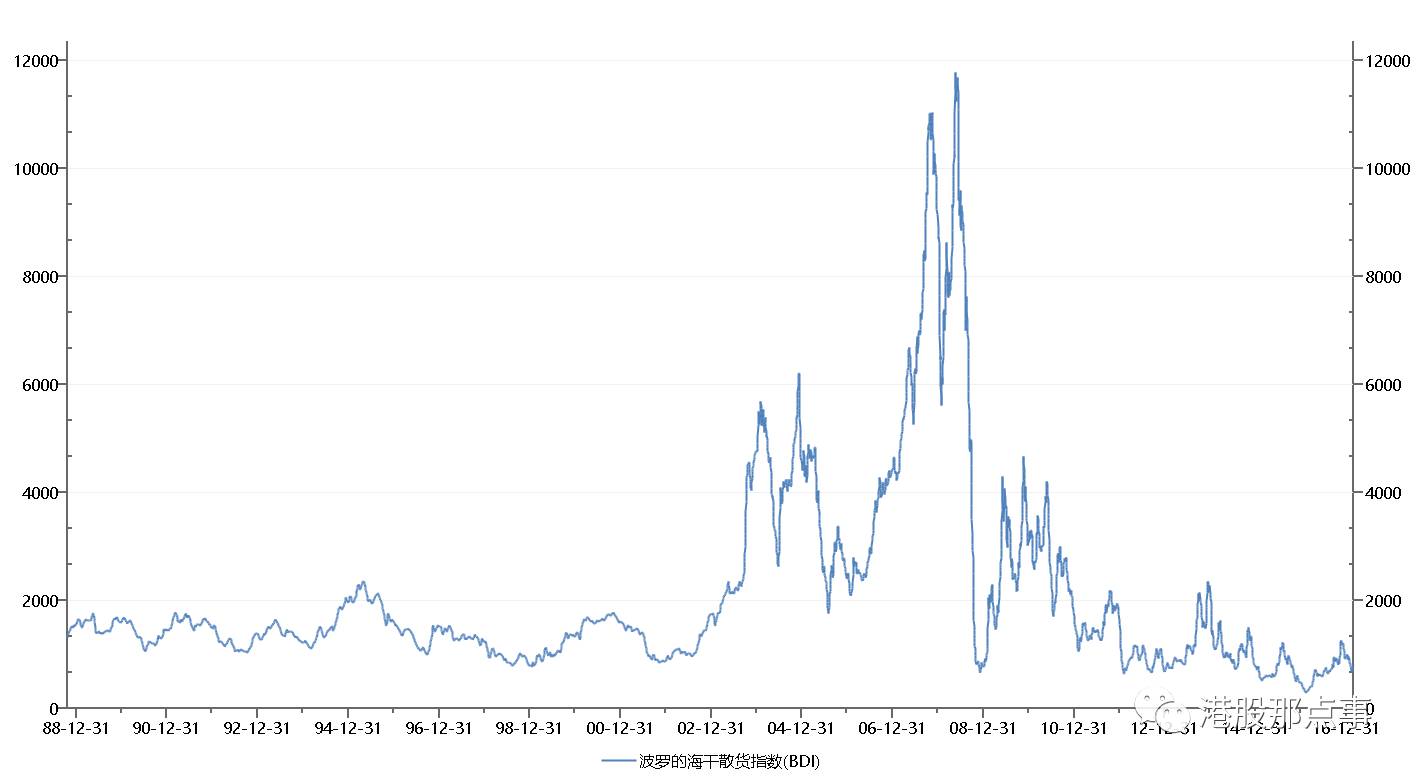

最能反映行业走势变化的就是BDI,波罗的海干散货指数,从这个指数可以看出,从2000年之后,全球化开始加速,也带动了全球贸易的扩张,但是在08年金融危机之后,很多国家陷入危机,BDI指数也不断走低。到了2016年上半年,BDI指数更是创了历史新低,仅300点不到,离08年历史高点11000点,只剩下了一个零头。

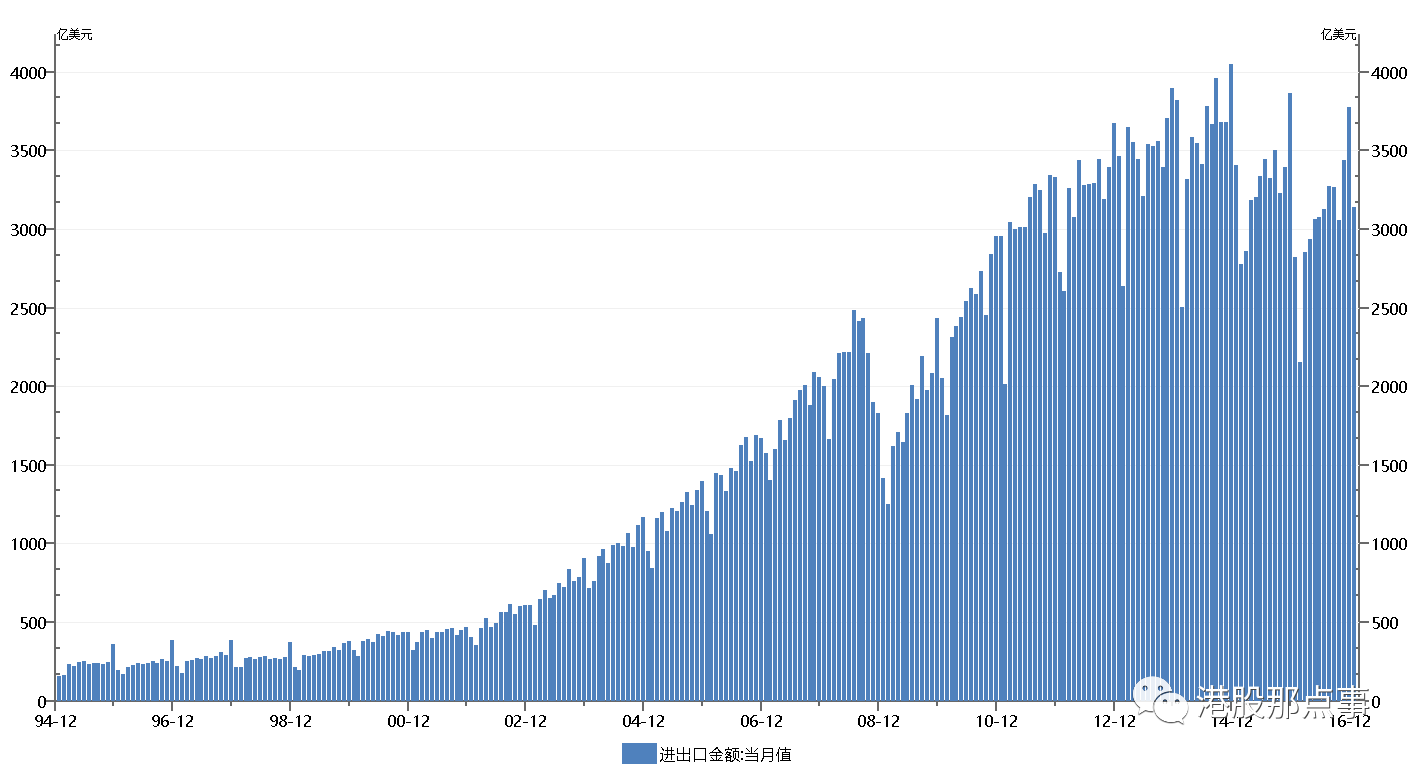

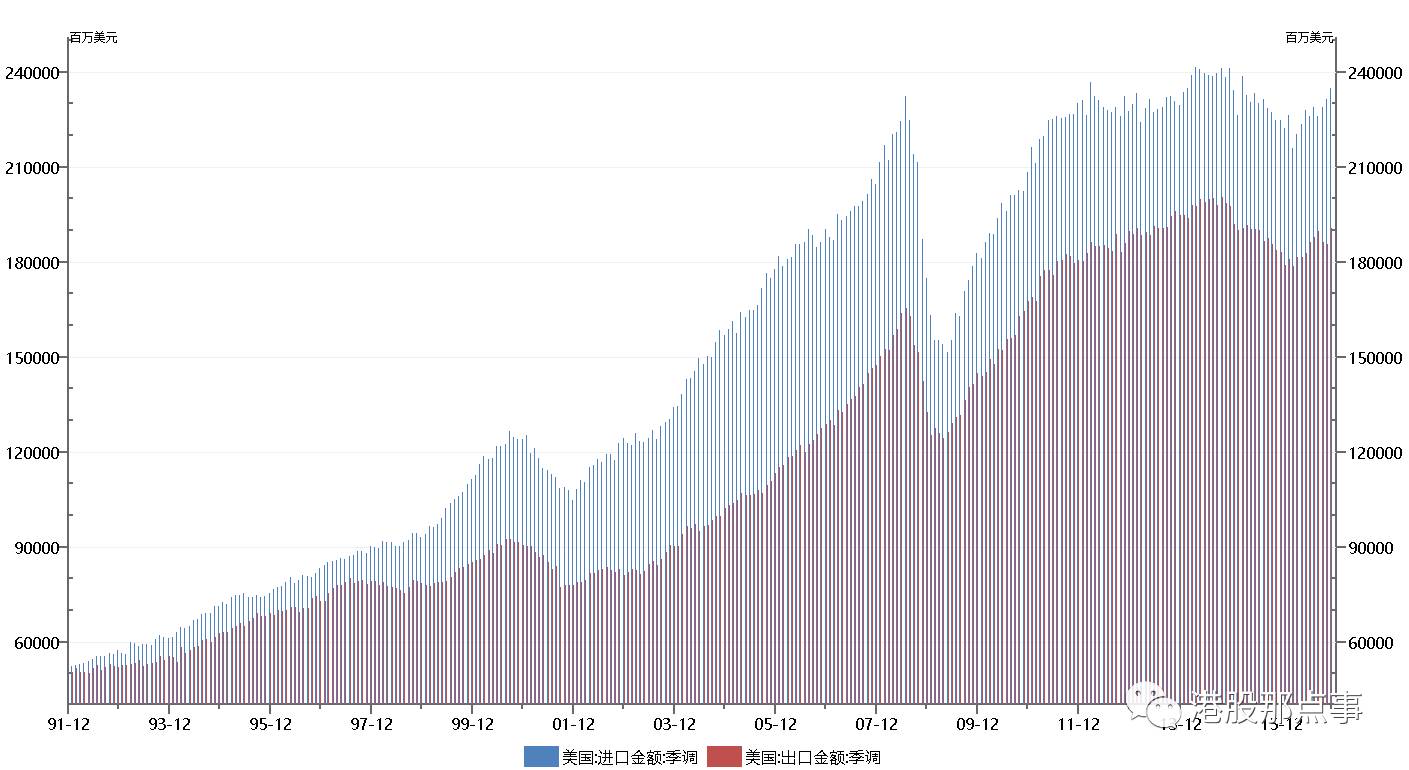

其实从下图中国的进出口金额和下下图的美国进出口金额看个大概,金融危机之后全球的贸易市场是处于一个缓慢上升的过程。既然还是有增长,按理说航运业不会太差。但问题就出在大吨位船的出现,一般来说船吨位越大,运的东西越多,单位的油价成本越低,而前几年持续的高油,导致全球各大航运公司都积极建造30万吨级别的船,最终导致运力的增加要远远大过需求。这也是BDI越走越低的重要原因。

16年底的时候,BDI指数有过一轮暴涨,短时间之内站上了1000点,但是随着旺季的过去,指数又迅速跌回了700多。

种种迹象表明,航运最坏的时候可能过去了

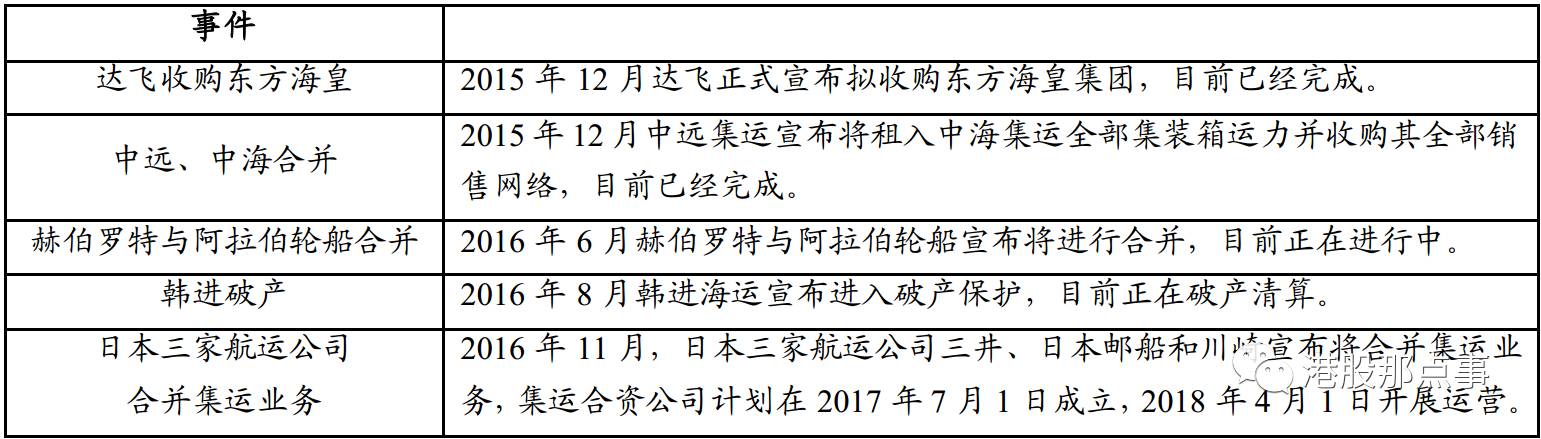

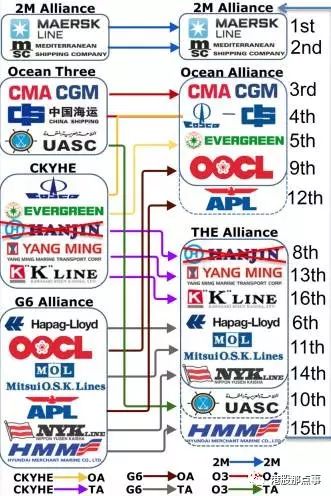

1)大量的破产重组

周期行业低点的时候普遍有个特征,就是行业公司大量兼并重组,或者倒闭,对于航运业也是这样。

在过去的行业寒冬中,集运行业出现了大量的收并购,而韩国韩进则选择了破产。

合并之后,原来的世界4大集团变成了3大集团,这样行业集中度上升,对于价格的控制能力增强,议价能力也更强了。同时集团内部的共舱共船可以降低单个公司的成本。

2)低油价可能会持续较长一段时间

对于运输行业,燃料成本永远是最大的开支。但是最近几年随着新技术的出现,石油价格有着很大的压力,只要油价一上涨,便有很多产能会开始释放,例如压裂技术的进步,油田产油率越高,还有页岩油,油砂等等。同时全球也在不断探索石油的替代能源,这些都对油价有一定的压力。低油价会对航运公司的利润率产生积极的影响。

巴菲特之前开始买入航空股,外界猜测其中的一个理由也是油价可能长期处于一个较低的水平。

3)供给收缩

首先韩进的破产,直接导致了市场运力的缺失,尤其是去年下半年,韩进的各项资产都被扣押,短时间大量压缩了供给。

在市场运力严重过剩的情况下,行业开始收缩供给,减少或取消新船订单,增加拆船速度。2016年新船订单占现有船队比例已跌至10%以下,为近几年最低水平。

另外压载水公约将于17年9月正式生效,届时船龄超过15年的船因不再具有经济价值而面临拆解。这

部分运力占现有总运力的比例约为15%,将在接下来5年内逐渐退出。

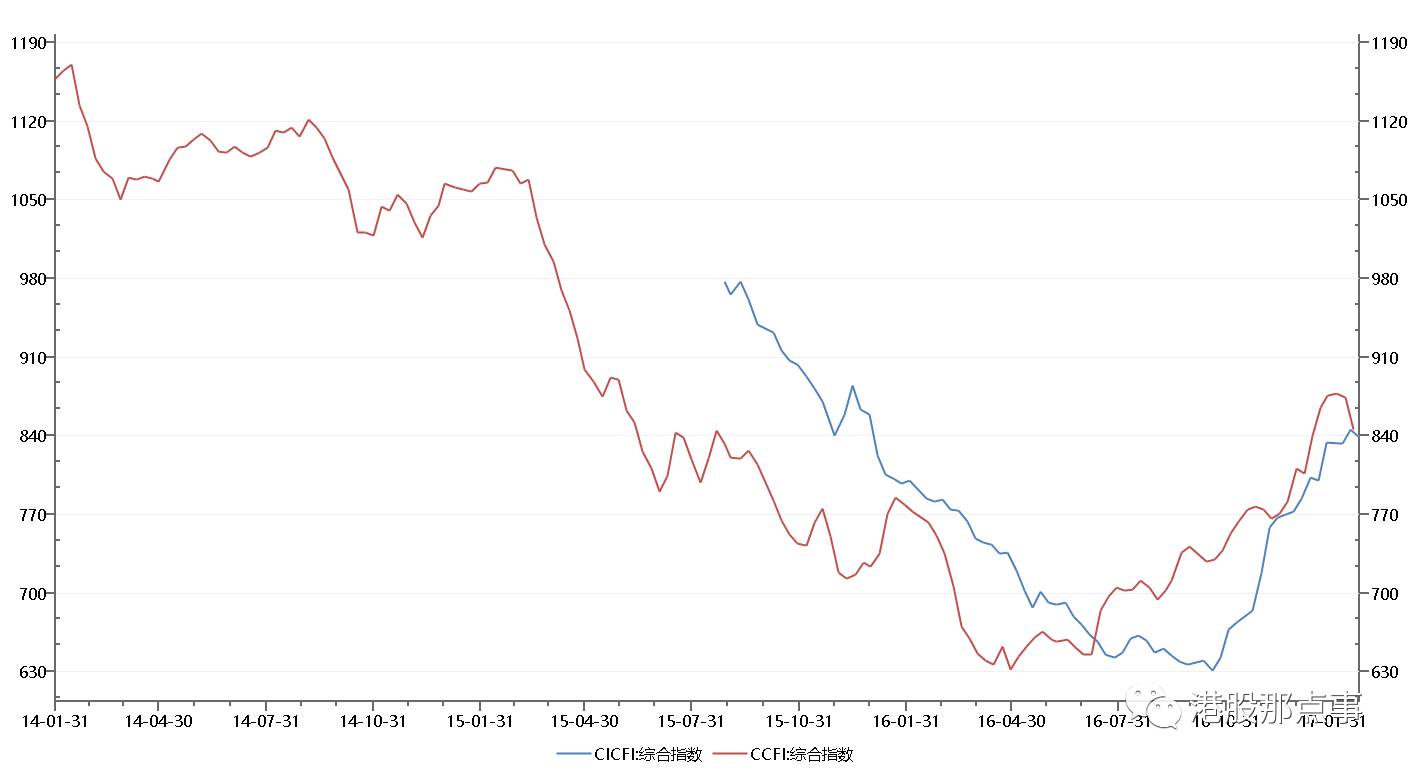

集运运价指数持续上涨

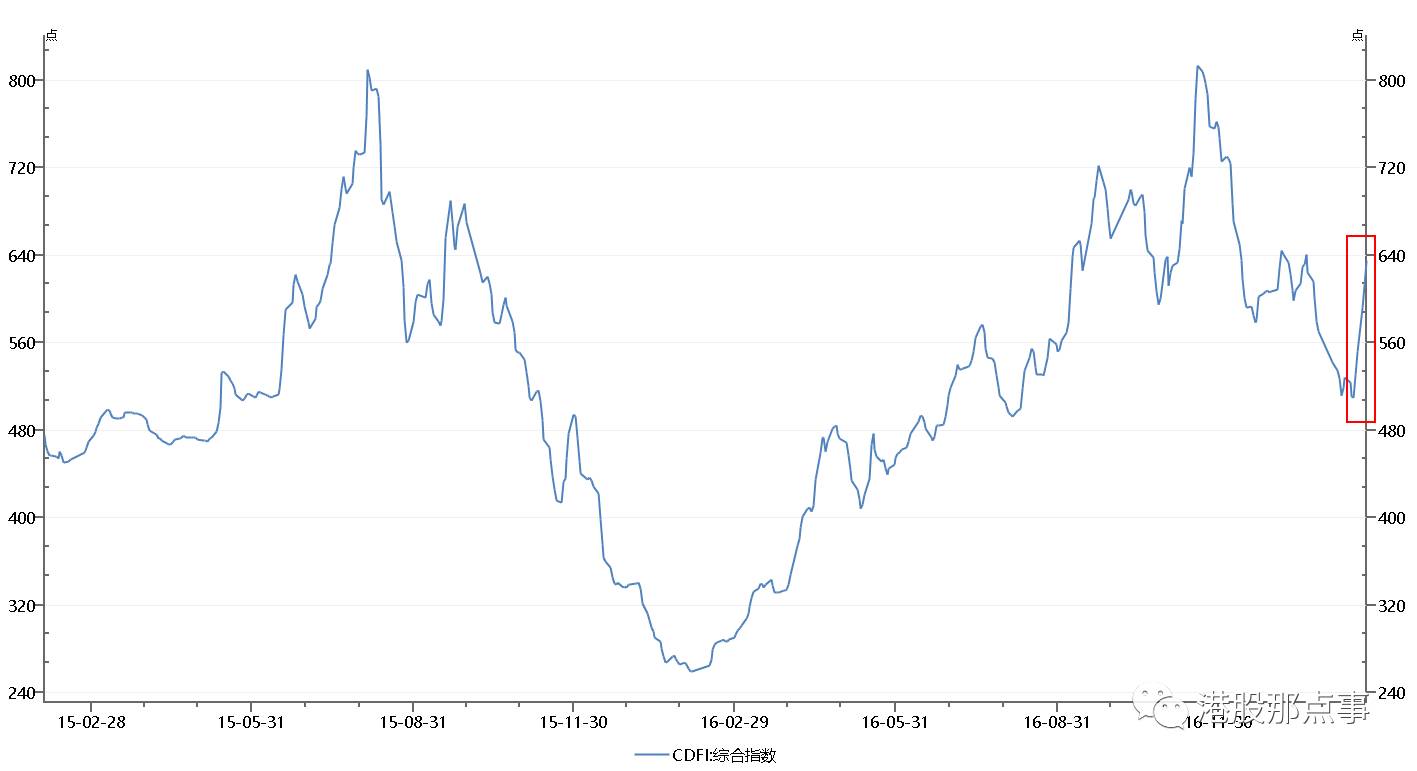

进入2017年,虽然干散货运价有下滑,但是集运的价格还是稳定向上。

下图为中国进出口集装箱运价综合指数,可以看出不论是进口还是出口,运价都处于一个稳定向上的走势。

而中国进口干散货综合指数虽然在过了旺季有较大的回调,但是最近又出现了暴涨的迹象,之前回调很大程度上是因为春节前后是传统淡季。

在港股市场,有很多的航运股,如果航运业迎来了一波像样的反弹,或者干脆反转,都有非常充足的标的供我们选择,而且各有特点。

下面简单介绍几个,不构成投资建议

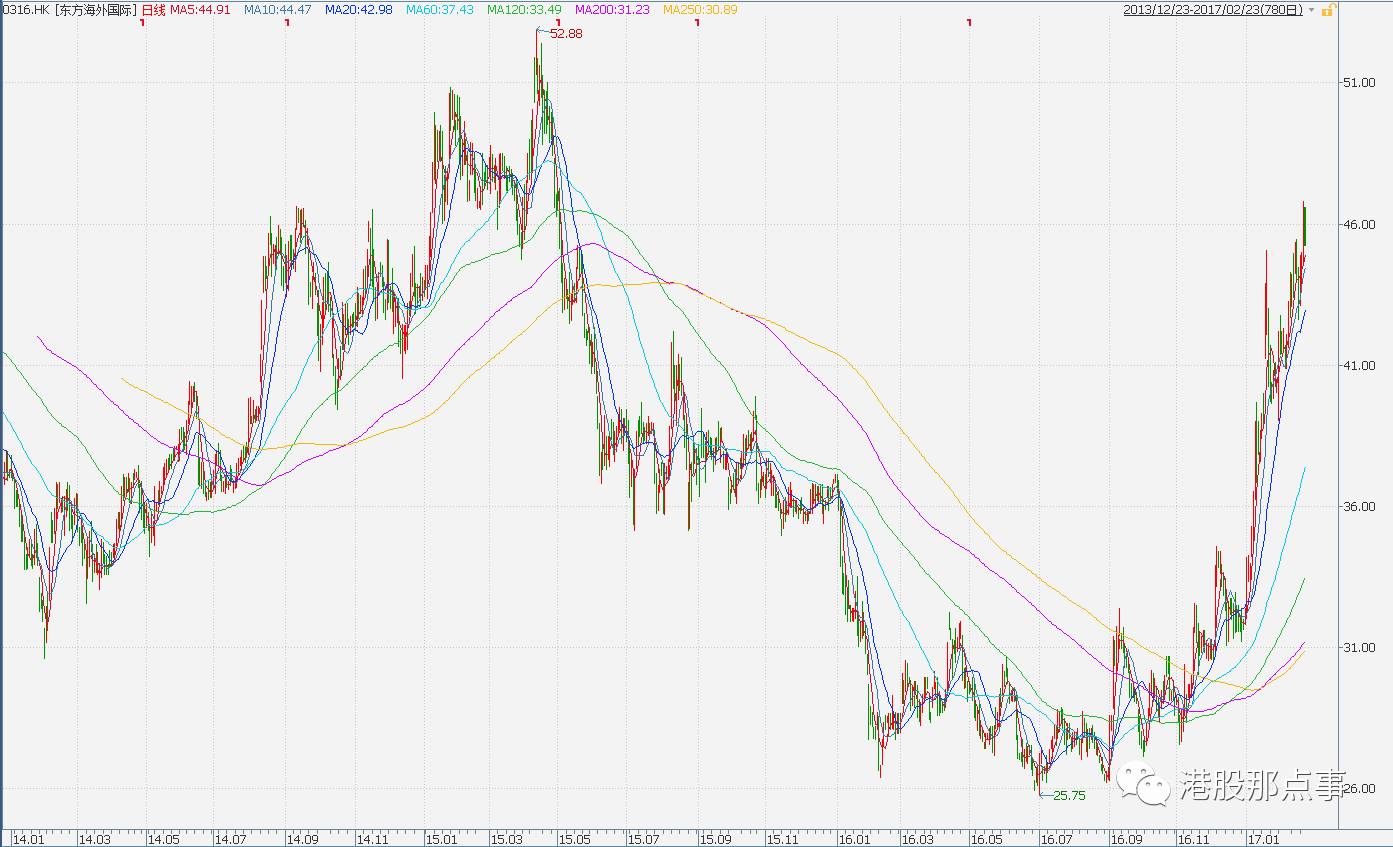

1、东方海外国际(316.HK)

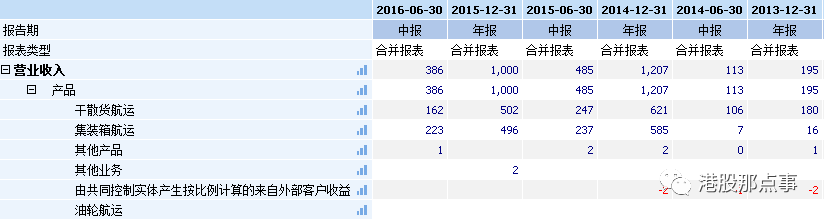

东方海外国际就是香港四大船王董家的了,集团主要业务为货柜运输及物流。货柜运输及物流业务包括在太平洋区、大西洋区、欧亚地区、澳洲与亚洲地区,和亚洲区内等主要航线进行环球货柜运输业务,以及就货物有效储存及流动的管理及留控提供综合服务,基本不涉及干散货和油品运输。

由于业务集中,加上集运市场的走好,公司股价走势也是非常犀利。

2、

中外运航运(0368.HK)

公司是中国最大的船务公司之一,目前控制运力好望角型11艘,巴拿马型42艘,等等(如下图)

从 2016 年 9 月起,公司的部分巴拿马和灵便型航线开始盈利。公司的大部分运力均集中在现货市场, 因此公司是 BDI 反弹的最大受益者。考虑期租水平提升,公司正考虑通过期租合同锁定能够盈利的运价。

由于购买船只的价格低且带息债务少,公司的保本点(约 BDI950)低于平均水平。

公司的货物构成与干散货行业基本一致:矿产(约 30%)、 煤(约 30%)、 粮食/化肥(约 20%)、 其他(钢材和水泥等)。公司也有很大一部分集运业务。

2015年12月,国资委批准了中国外运长航集团和招商局集团战略重组,中国外运长航将以无偿划转的方式在管理上划入招商局集团,并成为招商局集团有限公司的全资附属公司。

3、中国远洋(1919.HK)

集团主要资产为两个:

(1)中远海运集装箱运输有限公司(简称“中远海运集运”)100%权益;

(2)中远海运港口有限公司约43.92%权益。

公司是以集装箱航运、码头业务为核心的企业。截至2016年6月底,通过“中远海运集运”控制自营集装箱船舶304艘,运力达161万标准箱,集装箱船队经营规模位居世界第四位;公司共经营国际、国内航线330条,其中:国际航线207条(含国际支线)、国内航线36条、长江、珠江航线87条,船队挂靠全球76个国家和地区的242个港口。

通过中远海运港口有限公司经营码头业务,在全球21个港口经营集装箱泊位达123个,年处理能力达6,575万标准箱,以总吞吐量计算,占全球市场份额约11.6%,位居世界第二。

集团集装箱航运及相关业务收入占比约77%,集装箱码头相关业务占比5%,干散货航运占比16%。

4、中海发展股份(1138.HK)

中海发展在今年完成了重组。重组后剥离了亏损的干散货业务,然后并入了盈利的油品,LNG和LPG运输业务。重组之后组成了运力全球第一的油运船队,专注于内外贸油运、LNG 和 LPG 运输。

整合后,新中海发展自有油轮95艘,运力达1400万吨,订单船舶25艘,运力465万吨,合计运力达1870 万吨,排名全球第一。其中,VLCC数量达32艘,占总运力的69%,订单12艘,排名全球第二。

内贸原油主要包括海洋平台油回运(占运量的一半以上),进口原油二程中转和沿海成品油运输。 内贸油运运价波动小,利润率稳定,主要因为: 1)运力进入审批严格,公司的市场份额超过 60%; 2)客户主要是三大油,船东和货主都是长期的大客户关系。

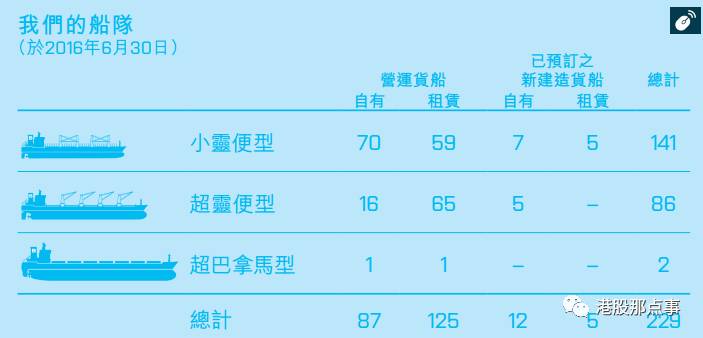

5、太平洋航运(2343.HK)

公司的收入基本来自干散货,专注于除铁矿石和煤炭之外的其他小宗干散货及谷物大豆等。控制运力如下图。

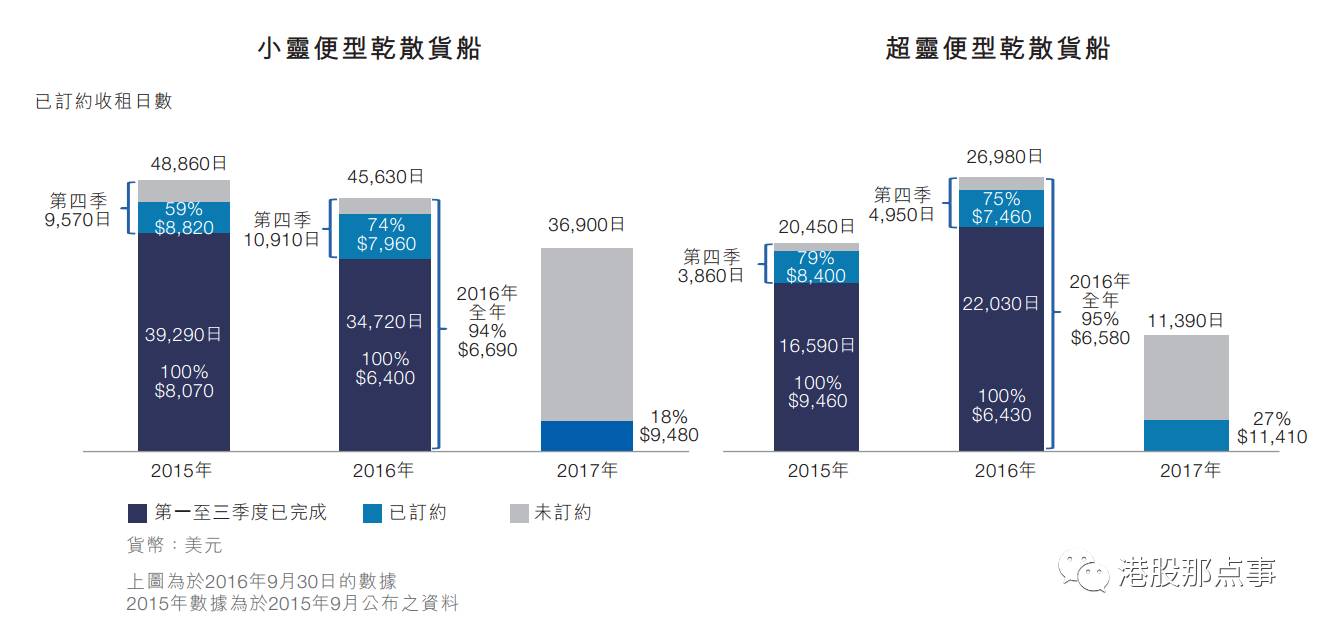

从公司公布的三季度交易活动公告,公司17年的已订约的收租金额,小灵便型价格为9480美元,高于15年的8000元,也高于16年的6400元。而超灵便型已订约金额为11410美元,高于15年的9460美元和2016年的6400美元。

这也可以从侧面说明,如今的运费已经大幅上涨。

6、胜狮货柜(0716.HK)

受益于集运运价的上涨,集装箱制造的业务景气度也开始上升。集装箱制造业经过多年的整合,目前非常集中。中集集团产能占整个市场的50%,胜狮占了25%。而中集集团还有很多其他业务,胜狮的业务则更加单一,95%左右的收入来自集装箱制造。

风险

从目前一些迹象观察,航运业最坏的时候可能已经过去,但是未来全球经济走势不明朗,尤其是川普的本土主义政策可能会对全球贸易有着重要冲击。

另外按照目前船厂集运订单看,假设不取消订单,未来几年平均的运力增长为2.7%。所以运价指数能否继续上涨还存在诸多不确定性。