说到绿地,债券市场应该还依稀记起当年“上海云峰”的一手腥,最近又被爆出有债务违约。作为一个普通又不失专业水准的信用研究员先凭感觉说说自己对绿地的第一印象:一个经历地产行业黄金时代来到地产白银时代,历经25个春秋的房地产企业,它的盈利水平却像个施工企业;它好像没有万科的王者气质,没有碧桂园的不拘一格降人才,没有宋卫平的情怀,也没有孙宏斌的“江湖气”;但是它就是这样一个似乎没有给人什么特别印象,但销售额却排名第4的一线房企。对了,还有,2014年之前恒大以还不到1500亿的销售额,望着高高在上的绿地(哦,绿地是当时的唯一世界500强房企),可是后来,恒大的足球也比它玩的好了。

当然言归正传,本文我们还是严肃地从信用角度出发,对绿地集团本次违约事件进行了介绍,同时我们详细分解了绿地目前的债务情况,并结合经营及财务情况最终对其违约风险作出判断。

8月7日,利得资本管理有限公司(以下简称“利得资本”)发布公告,利得资本-绿地山水城1号和2号资产管理计划终止,绿地控股集团股份有限公司(600606.SH,以下简称“绿地控股”)所辖本溪绿地实业(集团)股份有限公司(以下简称“本溪绿地”,为绿地控股二级子公司)出现违约。

利得资本——绿地山水城1号资产管理计划于2016年2月2日成立,约定基金存续期限为18个月,合计募集规模为人民币1.3亿元,所募集资金依约通过银行委托贷款方式出借给本溪绿地,用于辽宁省本溪市明山区“绿地山水城”项目开发建设,担保人为绿地辽宁投资建设控股集团(以下简称“绿地辽宁”,“本溪绿地”大股东,为绿地控股一级子公司)。

2017年6月22日,利得资本公告称,在基金存续期内,融资方发生未能按时足额偿还本息等违约情形,基金管理人催收未果后,已经及时启动司法清收程序,并同步保全查封了融资方及担保方相应资产,目前本案尚处于诉讼阶段。

截至2017年8月1日,该只基金到期进入清算阶段,但是投资人并没有拿回本金及利息。

8月7日,利得资本公告称,利得资本—绿地山水城1号资产管理计划终止,同时,利得资本—绿城山水城2号资产管理计划(7000万元)也同步终止。此外,成立于2016年4月15日的利得资本—绿城山水3号资产管理计划原定基金份额期限为24个月,在募集规模1220万元后,已于6月22日宣告提前到期。

本溪绿地累计逾期债务规模2.122亿元

。

此次资产管理计划担保方绿地辽宁的债务逾期情况如下,根据绿地控股2016年年报披露,

短期借款中,绿地辽宁已逾期未偿还的短期借款总额为0.63亿元

,绿地辽宁针对本溪禾丰村镇银行0.08亿元和0.05亿元的两笔借款分别逾期154天和189天,锦州银行沈阳八王寺支行的0.50亿元借款逾期127天;

长期借款中,绿地辽宁已逾期未偿还的长期借款共4笔,总规模4.2亿元

,其中未偿还本溪市市区农村信用合作联社1.70亿元,逾期11天;中信信托2.00亿元,逾期4天;锦州银行沈阳八王寺支行0.10亿元,逾期17天,此外,另一笔0.40亿元的借款逾期522天,

上述长期借款中2亿元已结清,0.1亿元已获得银行调整付款期的通知。

根据我们与绿地控股电话沟通,绿地控股或将在中报披露中解释该事件原因,事件的实际情况请以公告为准。

1、债务负担较重、财务杠杆远超行业一般水平

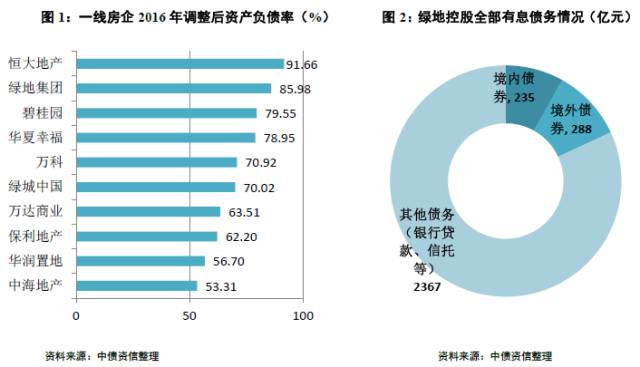

绿地控股在近3000亿销售额下是债务的持续扩张,始终保持庞大的有息负债,也因此其财务杠杆水平始终处于行业内极高水平(发债房企中位于前10高),截至2017年3月末,公司调整后资产负债率和全部债务资本化比率分别为88.89%和77.48%,显著高于行业平均水平约70%~75%,与其他一线房企对比来看,除恒大地产外,其他一线房企在财务杠杆政策上相对谨慎,如下图1所示。

从债务绝对规模来看,截至2017年1季度末,绿地控股全部债务规模达2,889.95亿元,

从融资途径来看银行贷款、信托等间接融资仍是其最主要的融资途径,占比超过80%

;从债务期限结构来看,债务以长期为主,短期债务847.33亿元,占比29.32%,但由于房地产开发周期长,房企往往通过销售回款进行债务偿还,因此房企债务基本以长期为主,对比全行业房企债务结构,

绿地控股的债务期限结构合理性仍有待优化

。

2、公开市场债务情况

(1)境内债券方面

2017年受境内房企融资收缩影响,2017年公司没有新增境内债券发行。截至目前,绿地控股境内公开市场债务规模235亿元。分布市场上看,其中公司债200亿元,一般中期票据20亿元,企业债15亿元,交易所市场是最主要的发行市场。整体票面利率较低,公开市场债务加权平均成本约为3.97%,融资成本很低。

(2)海外债券方面

境内债券融资的收缩促使了许多房企转向海外融资,绿地控股同样,截至2017年8月末,公司今年新发行3支美元票据,合计13.2亿美元,发行期限分别为1年和2年,票息方面较前期的债券成本有所上升。截至目前,绿地控股

存续

美元债

规模约为

288

亿元人民币,

加权平均成本为4.42%

,2018年和2019年集中兑付。

3、融资环境及融资成本

(1)2016年下半年以来,在“防范系统性金融风险”和金融去杠杆的背景下,针对房企融资的限制政策不断收缩,主要体现在直接融资的债券、定增的限制和间接融资上的银行开发贷款、信托等非标融资审批和监管亦收紧。

在此背景下,未来公司的债券融资将受到一定的限制影响,今年及未来短期内,公司的融资难度较去年有所上升

。

(2)

从历史情况来看,公司受益于股东中上海市国资委为背景(但并非实际控制人,公司无实际控制人),在公开市场融资方面有一定的优势

。从债券来看,绿地不论是在境内还是境外的融资,其债券的发行利率和利差一直远低于与其规模和财务表现相当的恒大(当然本身恒大在融资方面确实有一些受歧视)。

(3)虽然公司直接融资方面的整体较低,但由于公司融资需求规模大,且以间接融资为主,我们推测公司或通过信托等非标渠道拓宽其融资渠道(公司公开资料未披露具体占比,仅从推测角度来看)。

我们以截至2016年末(费用化利息+资本化利息)/全部债务估算企业综合融资成本约为9.92%,整体融资成本仍然较高,处于行业一般水平

。

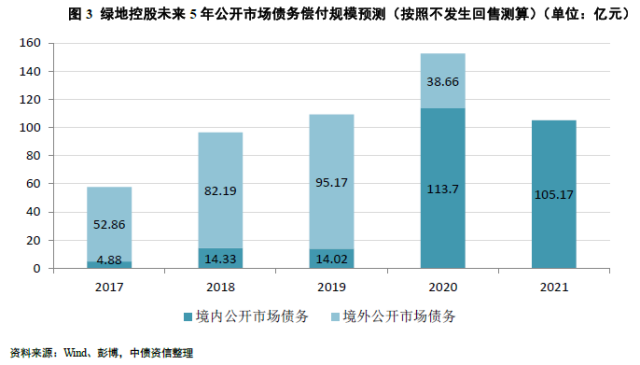

1、公开债务到期兑付压力

境内公开市场债务

,2017年公司没有到期债务,尚需支付利息4.88亿元;2018年需支付利息9.33亿元,到期债务一支,需偿还14绿地债本金5亿元,共计14.33亿元,但14绿地债有质押上海两地块作为担保,目前估值超过30亿元,对债务偿还保障度较高;此外,公司债15绿地02存在回售条款,

如投资者2018年12月10日全部要求回售,则公司需偿付本息共计94.33亿元

,兑付压力有所上升。

境外公开市场债务

,

2017年

尚需偿还本金49.72亿元人民币,利息3.14亿元人民币;

2018年

需支付利息约10.85亿元人民币,偿还本金约71.34亿元人民币。

整体看公司2017年内公开债务的兑付主要是海外债务,但截至目前新发行的海外债务规模已达13.20亿美元,可基本完成到期海外债务置换;而年内没有境内债到期,今年的公开债务兑付压力较低。但需要关注的是随着2018年以后公司到期债务兑付压力上升。(图3所示)

2、短期流动性测算

在考虑违约风险时,我们仅考虑公开债务到期情况是不够的,因此下面我们还将从现金流角度出发,看绿地控股的短期流动性压力几何以判断其资金链的紧张程度。

账面资产对债务的覆盖情况

,截至2017年3月末,公司持有货币资金586.82亿元,现金类资产合计665.56亿元,短期债务敞口约为181.77亿元,现金类资产/短期债务为0.79倍。仅依赖账面现金类资产无法覆盖短期债务,且公司除短期债务外还需要有经营业务周转的备付资金,因此短期流动性还要看公司未来现金流变化。

从现金流角度看

,近三年,公司经营活动现金净流出规模逐年收缩,投资活动现金持续净流出且波动很大,虽然近三年筹资活动现金流量净额呈下降趋势,但整体仍存在较大对外融资需求,公司对外部筹资依赖度很高。

根据绿地控股2017年第二季度房地产经营情况简报,2017年1~6月,公司实现合同销售金额1,330.96亿元,考虑公司整体运营能力,

2017年绿地控股全年销售额实现2,600亿元为大概率事件,根据表3估算公司2017年刚性支出规模合计约为3,115.63亿元,销售回款对公司刚性支出覆盖较为勉强,且上述投资支出中未考虑公司在未来并购拿地和拟建项目的投资,公司或面临更大的实际资本支出压力

。

此外,绿地控股基建板块业务规模较大,截至2016年底,公司建筑建设业务在建项目2,820个,项目总金额共计1,975.49亿元。2016年,公司建筑及相关产业实现收入765.92亿元。2017年1~6月,公司建筑建设业务继续进行市场拓展,成功中标南京地铁5号线工程PPP项目、杭州湾PPP二期项目等,新增项目数量1,550个,新增项目总金额886.99亿元,同比增长67.24%。

公司基建板块未来所需投资规模亦较大,进一步增加公司资本支出压力

。

综上,在不考虑新增土地储备的前提下(而2017年1~6月,公司新增房地产项目储备21个,权益计容建筑面积约631.44万平方米,按照权益占比应支付土地价款150.37亿元),公司未来资本支出规模仍然很大,公司未来短期仍将依赖于债务融资应对短期的刚性建设支出和债务到期偿还。

截至2016年末公司未使用授信额度1,054亿元,公司为A股上市公司,有一定的再融资空间。