如果期权交易一定要列举出几个比较重要的部分,你认为是哪些呢?在本篇文章中,笔者分享了他在交易中的“三个面向”:专业知识与判断能力、资金配置与控管,以及心态与观念。它们环环相扣,并影响交易的方方面面,且三者应当并重,不可偏废。

来源:中国期货

01

交易相关的重要理念

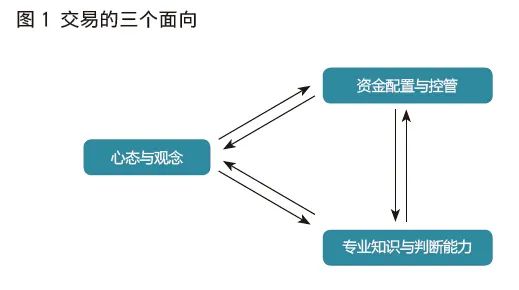

先说明与交易有关的重要观念,常见的课题是“期权交易策略”,本篇的标题为“期权交易”,交易主要分成三个面向。

三者环环相扣,“交易策略”只是专业知识的一部分。

人有IQ与EQ,在交易领域中IQ(EQ)与图1中专业知识(心态与观念)属性相近,交易在策略(IQ)之外,心态与观念也很重要或更加重要,读者可以回想过往交易的经验,赔钱的原因往往不是IQ,而是EQ犯了错。

作者问过一些交易很有经验、绩效也不错的专业交易人,两项中一定要区分,哪一项比较重要?答案几乎一面倒:EQ。

气长者胜,有些策略或部位明明会赚钱,却因为资金压力被迫了结,资金控管在交易中也至关重要。更甚者,同一个行情走势,在不同的资金配置之下交易的结果会不一样。

例如一个三波段的涨势,一种方式是在低点全部资金都用上,一直持有到高点(现实交易中不太可能买在最低点、卖在最高点,只是举例表达概念),另一种方式是分批,在过程中透过加、减部位以增加收益。

绝大多数的书籍或培训内容限于专业知识这个部分,可能更窄的只着重“交易策略”,事实上三者应当并重,不可偏废。

再者,计算机、通讯与信息的发展,交易除武功之外,武器(信息接收、分析与下单)变得也很重要,必须纳入专业知识的范畴。换种方式讲,交易可以分成“知易行难”与“知难行易”两类:

知易行难:“指数期货或指数期权套利”是例子,知的部分不难,胜负关键是速度、速度、速度,武器至关重要,知难行易:“知”在股票交易中扮演重要角色,除非进出单量很大,绩效受武器(例如下单速度)的影响不大。

特别一提的是“专业知识”与“判断力”有重叠,但不是等号。交易除了专业知识外,判断力(尤其是见微知著、一叶知秋的能力)非常重要。

医学者与医生的差别在于后者临床诊断时必须做许多判断,很多好的医学者在医理上有卓著贡献,但看病就不一定。交易也是一样,专业知识丰富对判断的确有帮助,但不必然判断力就好。

最后,事情可以分成三个部分:What、Why和How,工欲善其事,必先利其器,在好的工具外,工序(How)也非常重要。

学校教育着重“定价”(Pricing)和交易策略,作者曾长期在学校任教,回想当时的认知是只要有好的订价模型与策略,交易便水到渠成、无往不利。

事实上Pricing绝不是事情的结束,而是开始,交易策略也只是整个工程的一部分,对定价有概念、决定了策略之后到下单交易,获利(或停损)了结部位,其中还有非常多的细节要处理,本系列尝试补强这些相对讨论比较少的课题。

02

期权的非线性特性——Delta与Gamma

市场上商品很多,特性各自不同,交易人有必要对标的物的特性有清楚、深刻的了解,操作期权时要注意。

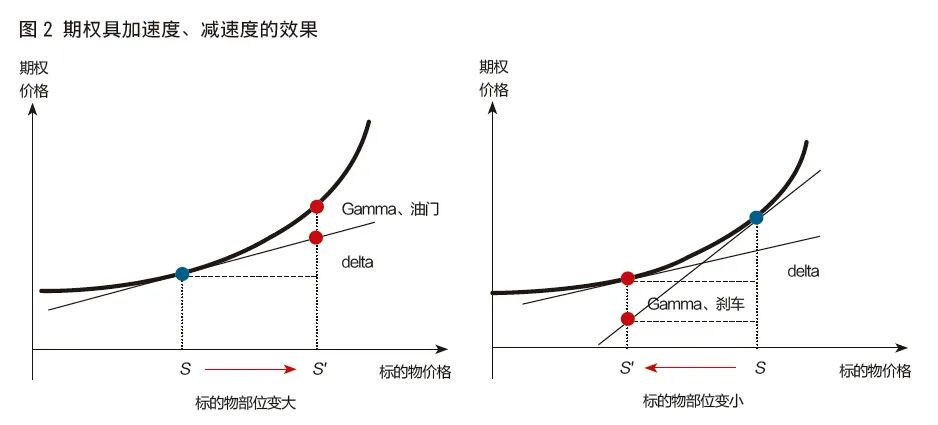

期权的非线性特性具加速度(油门)、减速度(刹车)的效果。以买权为例表现在图中是曲线(见图2),期权的特性就来自于曲线,而不是直线。

曲线的斜率(买权定价公式的一次微分)称为Delta,Delta的意义有几种不同的解释。

Delta可理解为当标的价格改变时,期权价格改变的幅度。

以Delta=50为例,如果标的增加1元,衍生的期权会上涨0.5元(1×50%)。Delta也可理解为对冲一单位期权时对应的标的物要多少单位(对冲比例)。

延续Delta =50的例子,如果期权是200个单位,价格增加0.5元,总部位增加100元,标的物价格的变化是1元,所以要100单位(0.5×200=100=1×100)。

从对冲比例概念延伸,两边相等(或等同)才能相互冲销,Delta还可以理解为等同期权部位效果的目标物单位数,当Delta=50时冲销200单位的期权需要100单位的标的物,所以持有200单位期权,在Delta=50时等同持有100单位的标的物。

图2左边标的物与期权的部位维持不变,各为100与200个单位,随着标的价格往上,Delta愈大(曲线的特性),用标的物相应冲销期权所需的单位数也愈来愈大,标的价格再涨1元时 (表1左边第三栏),Delta=53,期权价格增加0.53元,总部位增加106元,要106单位(0.53×200=106=1×106)。

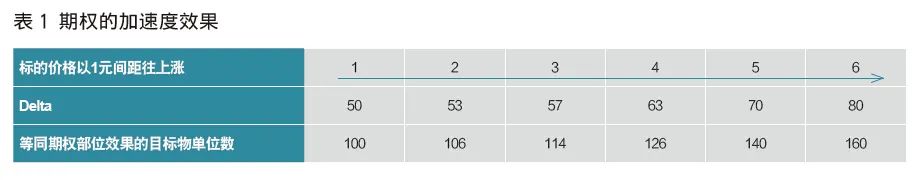

表1列示标的价格以1元间距往上涨,用标的物相应冲销期权的单位数从100→106→114→126→ 140→160,由于斜率愈来愈陡,增加的也愈来愈多。

表1中的数字表达一个很重要的期权特性,期权与目标物部位始终维持不变,但随着目标价格上涨,等同期权部位效果的目标物单位数呈增加状态,换句话说,期权具有对“自动”加码的特性。

如果持有的是标的物本身,部位一直维持在100个单位,必须“人为”再加买才有放大的效果。

图2右边则反过来,当走势不利时(价格从右往左移)应该减码,Delta变小代表期权具“自动”减码的效果。同样的,标的物一直是100个单位,必须“人为”减码。

Delta介于0到100使得期权交易还具有杠杆效果,期权交易用权利金计算,但赚赔是以合约价值为准。杠杆效果最大的是图2左图的左边,愈往右效果愈小,极端情况是最右边,Delta趋近100的时候,100代表期权价格与标的价格一样,没有杠杆的作用。

另外Delta还表达了期权从虚值跨越龙门变成实值的机率。图2左图最左边距离门槛(执行价)很远,成功的机率小(Delta小),必须发生重大事情价格才有可能越过执行价,愈往右机率愈大,平值的机率为50,一半一半,尴尬也微妙,往左一点点便白搭,往右一点点便麻雀飞上枝头变成凤凰。

03

期权的时间价值流失——Theta

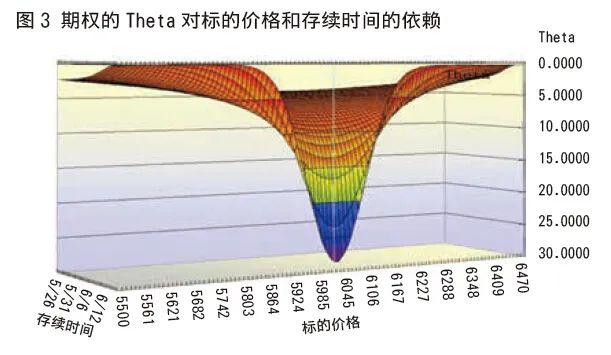

买期权付出的权利金随时间过往流失,称为Time decay,图3用三度空间表达时间价值的变化,纵轴是Theta。

横轴1由后往前代表期权的存续期间,愈后面期间愈长,横轴2是标的价格,该图是之前用台股指数期权为例画的,5500、5561、……、6470是台湾市场指数的价位。

图中清楚显示期限长的时候,时间价值流失相对较慢,愈接近到期,速度愈快,最后急剧下降归0。

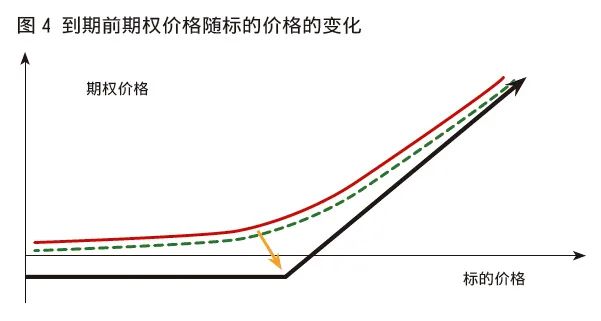

期权在到期前是平滑的曲线(图4中红色与绿色虚线部分),到期时损益曲线不再平滑(图4中的黑线),在到期前夕必须经过急剧的变化才会由平滑、连续变成不连续的图形。

从虚值往右移,时间价值流失愈来愈大,期权处平值的时候最大(图3横轴2的标的价格的中心点),但进入实值后并不是愈右愈大,是反过来愈来愈小。

04

期权的买卖价差相对较大

交易要付手续费,计算成本时建议将买、卖之间的价差也纳入考虑。期权不同于标的现货或期货,以表2为例,纵格(栏)代表不同的执行价,横格(列)是到期月份,标的现货没有到期月份,也没有执行价,相当于表中左上角绿色格子,只有一格。

期货有不同的到期月,相当于表中第一列,期权既有不同的月份,又有执行价,如果五个月份、20个执行价,便有100个合约。

同样的交易量,现货都落在一个格子内,期货分散到五个格子,因为期权最为分散,有些格子(或合约)很可能交易量很小,甚至没有,为促进交易的便利,期权多设有做市商。

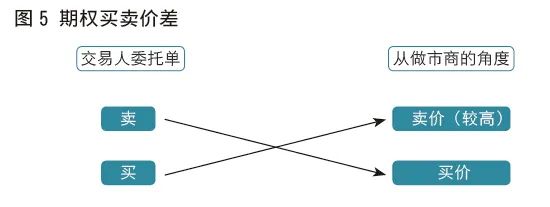

做市商双向报价(买价与卖价),扮演市场的相对方提供流动性。买与卖是相对的,交易人下单买(卖),买(卖)到的是揭示的卖价(买价)。

如图5所示:

买、卖价之差称为“价差”(Bid – ask spread),做市商以赚取价差为主,利润来自于低买高卖,交易人则反过来高买低卖,买卖间会赔价差。期权的价差相对于其他商品例如期货会比较大,以台股指数期权十一月平值合约与指数期货为例:

期权的买卖价差:47.50—48.50,相差1点,成交价:48.00;

期货价差:8906—8907,相差1点,成交价:8907;

都是一个点,但期权是48点的一点,期货则是8907点的一点,台股期权一点是50元新台币,期货是200元,即便调整合约大小后差异仍然很大,以百分比计算:

期权:50元×(48.5—47.5)/ 50元 × 48 =2.08%

期货:200元 × (8907 – 8906)/ 200元 × 8907 = 0.0112%

期权是期货的185倍。比较吊诡的是期权用权利金交易,总金额原本就不大,价差以金额计算时(上例是权利金的2%左右)则来的更小,所以容易被忽略。

另外,期权杠杆倍数大,只要作对报酬率可以用倍数计,所以可以支撑(或容忍)较高的交易成本,但前提是做对,如果经常做不对,一段时间回头看成本不小。

教科书讨论交易策略时很少把交易成本考虑在内,例如Butterfly策略用到四个合约,如果到期前了结部位,四个合约就是四个Spread,不论是否赚钱,延续上例一个合约来回是2%,四个就是8%。

05

期权交易的准备工作

1.市场行情的掌握

充分了解期权特性后,可以着手进一步的准备工作。

其实不光是期权交易,只要跟交易有关,状况的掌握永远重要,行情包含的很广例如市场处在什么阶段?接下来的走势(也就是方向)?波动大还是小?整体资金是宽松还是紧俏?市场上人气与资金参与是否热络?有没有什么重要事件可能即将发生或已在进行中……

只要行情与大方向抓对了大概就会赚钱,不管是什么商品,采用的是什么策略,差别只是过程快慢、复杂一点还是简单一点,心力费的多一些还是少一些,赚的多还是少。如果掌握的不好,商品或策略的差异也不大。

可能有人会大声说:“我采用的是Delta neutral策略,Market view或方向不重要”,这是认知上的错误,本系列后续会专篇讨论Delta neutral策略,届时再仔细说明。

作者语重心长地讲一句话,很多年轻朋友花了很多时间在数学模型、电脑程序或复杂的策略上,却没有花太多心思在Market view的培养,后者才是核心之所在。好多次被问到:“一个财经专业人才最重要的本事是什么?”,相信答案见仁见智,因人而异,我的答案则很肯定,只有一个:“Market sense或Market view”。判断行情走势的方法很多,各人巧妙不同,有心往交易这条路发展的人有必要理出一套属于自己的方式。

2.熟悉标的特性

期权是衍生商品,母子关系中的子,深受母亲的影响,有必要深刻、充分了解与母亲有关的一切,以中金所规划的沪深300指数期权为例,指数期权按字面顺序是:指数 + 期权,是把期权架在指数上,先充分了解影响指数变化的因素再讲指数期权。

沪深300指数期货已交易多年,交易人对沪深300指数应有所掌握,如果还没有,建议上中证指数公司网站下载“中证系列指数计算与维护细则”并仔细研读,有很多细节会影响交易结果。

3.定时汇整“事件历”

影响期权价格最关键的是波动率,波动常来自事件的发生,交易人有必要了解关键事件的时间点,以沪深300指数期权为例,重要经济数据公告时间、人行开会日期、权重股公司法说会、财报公布尔日等有必要充分掌握,每周甚至每日检视事件历,知道接下来会发生什么事。

4.熟悉交易、结算规则

球员要深谙球赛规则,否则再好的球技也无从施展,交易人要清楚交易规则各项细节。由于可以从很多渠道获取相关资讯,本系列只提醒注意,细节则从略。

期权小贴士:Delta的原始数值介于0与1.00之间,常见的例子是Delta= 0.25、0.50或0.75之类的,这也是大多数书籍的叙述方式。有些书采用Delta介于0与100之间,与日常生活经验较近,理解与感觉上更为贴切,本系列采用“介于0与100之间”。

- END -

福利等你领

风险提示:以上观点仅作为学习交流使用,不构成任何投资建议。投资有风险,入市需谨慎!