今天跟大家分享一下螺丝钉的视频,介绍一下美股漂亮50的启示:A股抱团股会不会重蹈覆辙?

感兴趣的朋友可以看看这个25分钟的视频,希望对大家有所帮助。

(PS:视频里面介绍的市场投资星级和投资机会,由于时间关系已经过了时效性,具体投资机会以市场当下情况为准。)为了方便大家边阅读边收看,螺丝钉也整理了讲解的文字稿,全文如下:大家好,我是银行螺丝钉,欢迎来到咱们这周的视频课。

今天的直播课,给大家介绍一个最近很多朋友很关注的话题,就是抱团股。

之前有朋友问,有的新闻把抱团股,类比美股之前的漂亮50,它们有没有一些相似之处呢?美股当年的漂亮50股灾,到底是怎么回事?美股漂亮50当年的崩盘,又对我们有什么借鉴意义呢?

漂亮50,指的是20世纪60年代到70年代,美股中比较有代表性的50只股票,组成了漂亮50指数。

漂亮50主要是蓝筹股,以消费、医药、金融行业的股票为主,这些股票有一个典型的特点,主要客户是个人客户。

也就是说,这些股票主要服务普通的消费者,覆盖了他们的吃吃喝喝、看病、吃药,包括迪士尼这类娱乐公司,也包括一些面向个人的金融类公司,比如银行。

这50只股票中,有很多是我们非常熟悉的,比如可口可乐、迪士尼、麦当劳、吉列、花旗银行等,一共是50只比较大的蓝筹类股票。

这些股票,为什么在当时会表现比较好呢?

它有一个特殊的背景。

二战之后,各个国家开始恢复经济发展,美国也迎来了一个短期的经济高速增长阶段。

在这段时间里,美股的经济保持了低通胀、高增长,以非常稳健的速度复苏,从50年代到60年代,复苏持续了很长时间,期间各行各业发展速度都比较快,很多人积累了比较多的家庭财富。

到了20世纪六七十年代,美国经济增长速度开始放缓,但很多家庭已经积累了比较多的财富,人均收入的增长速度还比较快。

当时,很多家庭在消费上支出的增长速度,超过了当时美国GDP增长速度。也就是说,在这个阶段,有很多家庭愿意消费。

很多面向个人客户的消费、医药、金融方面的龙头公司,受益于这波人均消费的增长,基本面增长得非常良好,整体营收还有市场规模,扩张得都比较快。

此时漂亮50背后的公司,盈利的平均增长速度年均达到了15%以上,远超同期的美股平均水平。

我们知道股价的上涨,跟上市公司的盈利增长有很强的相关性,就像主人和小狗的故事。

股价虽然短期有涨有跌,但长期看来,股价的上涨幅度,跟上市公司的盈利增长幅度是差不多的。

也就是说,盈利是主人,股价是小狗,小狗围绕着主人上蹿下跳,但如果主人前进1千米,小狗也会跟着前进1千米。

所以,当时漂亮50成分股,盈利的增长速度达到年均15%以上,股价的增长速度也达到了15%以上,甚至更高。同期美股也处于一轮牛市阶段,这些股票的平均估值也在上涨。

盈利增长得比较快,同时估值也在增长,就出现了一个双击的效应,带动着漂亮50的股票,出现了一波比较大的行情。

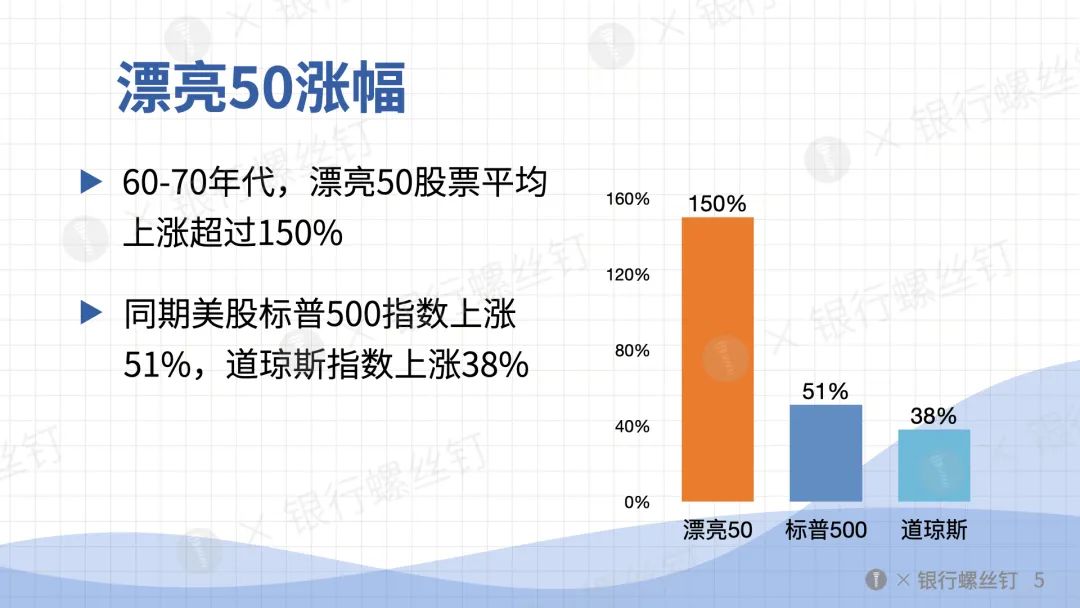

那么漂亮50收益如何呢?

20世纪60年代到70年代,漂亮50的股票平均上涨幅度超过了150%,同期美股的标普500指数上涨51%,道琼斯指数上涨38%。

其实,美股在50年代到60年代,已经经历过一轮短期的牛市了,在这轮牛市之后,漂亮50又短期上涨了150%。

但标普500和道琼斯,在50年代到60年代的牛市之后,涨幅就放缓了一些。

所以漂亮50,在当时吸引了大量投资者的关注,很多投资者把钱都配置到了漂亮50上。

因为当时其他行业的增长速度比较慢,都看不到太强的增长性。只有漂亮50的这50只股票,盈利增长速度,明显比其他行业要快。

到了70年代,有很多投资者认为,这些盈利增长优秀的蓝筹股,应该长期持有不卖出,任何时候买入漂亮50股票,只要坚持持有,都能获得非常好的收益。

当时持有这种观点的人非常多,因为当时漂亮50也确实连续上涨很多年,整体表现非常好。

1972年,漂亮50只有50只股票,平均市盈率达到了约42倍,部分品种的市盈率,达到了80倍、90倍的水平。

这个水平跟2021年初,A股的消费和医药的估值水平,是差不多的。

我们的估值表里能看到,2021年初,消费和医药行业平均的估值水平,也差不多在四五十倍这样的水平。

漂亮50的行情,是怎么终结的呢?

在20世纪70年代的时候,漂亮50达到了一个巅峰。

之后出现了一个情况,美股的十年期国债收益率开始上行,到了80年代初,美国的国债收益率达到了10%以上,达到一个非常高的历史水平。

我们之前提到过,利率之于市场,就好比地心引力之于物体。

如果说十年期国债,一年都能拿10个点的收益,那股票市场得提供一个更好的回报,才会有吸引力,不然就很少有人会考虑股票市场了。

此时,美国股票市场整体的市盈率开始下降,标普500的市盈率下降到约8倍左右,这也是标普500历史上最低的市盈率之一,达到了一个非常便宜的位置。

漂亮50的股票,同期市盈率也下降了,最低市盈率平均水平是9倍左右,也就是说,漂亮50从70年代四五十倍的平均市盈率,下降到了80年代初的约9倍市盈率。

在这段时间里,漂亮50的股票,普遍下跌了70%-80%。

大量投资者损失惨重,其中也包括巴菲特的老搭档查理芒格。在这轮下跌当中,查理芒格的损失也比较大。

不过80年代初,下跌了这么多后,标普500只有8倍的估值,漂亮50是9倍的估值,无论哪一个,都有很好的投资价值。

所以我们之后看到,巴菲特和查理芒格很多经典的投资案例,都出现在80年代,因为80年代的时候,确实低估的品种太多了。

这些投资者,在80年代市场最便宜的阶段去做投资,包括巴菲特、彼得·林奇,我们熟悉的一些比较知名的美国投资大师,他们很多成名案例都出现在80年代。

80年代初,美股达到历史最低估值附近,之后开启了美股历史上最长的一轮大牛市,一直到2000年互联网泡沫破裂,持续了长达十几年的大牛市。

这段时间里,美股是普涨的行情,美股的大盘走了一个十几年的牛市,整个美股涨得都很多。

漂亮50在这段时间也有上涨,但是略微跑输了同期大盘的涨幅。

在这一轮牛市里,大家就不再提漂亮50了。

这轮牛市里,提的最多的是纳斯达克100,因为当时美股出现了互联网泡沫,而纳斯达克100,刚好是美股科技股互联网公司的一个代表指数。

所以,在这轮牛市里,投资者的关注就从漂亮50,切换到了纳斯达克100,这就是漂亮50行情的结束。

- 70年代,漂亮50一枝独秀,超过了同期大盘其他品种的涨幅;

- 再到70、80年代市场下跌,漂亮50,回归到了9倍的市盈率;

- 从80年代到2000年,美股开启了长达十几年的大牛市,但这段时间里,漂亮50的收益,就没有特别显眼的地方了,整体的收益率,比大盘略微低了一些。

这也是之前出现的美股漂亮50,以及后来提及比较少的原因。

漂亮50,给我们带来什么样的启示呢?

我们整体回看一下,漂亮50里消费、医药行业占比最高,从60年代美股开始上涨,一直到现在,在这么长的时间里,这两个行业给投资者提供了不错的回报。

尽管中间出现了很多的大起大伏,从60年代至今,漂亮50背后的消费、医药的龙头公司,仍然创造了不错的回报。

我们要肯定一下漂亮50,当年跌下去了之后,不是再也没起来,在美股后来上涨时,也跟着起来了,只不过涨幅在90年代时,没有大盘那么高。

漂亮50背后的消费、医药的龙头公司,仍然是一些美股长期表现不错的优秀行业。

但是如果买贵了,比如在70年代比较高的位置、以四五十倍的平均市盈率买入漂亮50,可能到90年代才会解套。

因为从70年代到80年代,漂亮50从高位下跌,从40多倍市盈率跌到9倍市盈率,等再次回到当初70年代的高位时,已经到了90年代中后期了。

这段时间里投资漂亮50,就会被套十几年。

人生能有几个十几年呢?

所以投资这些股票时,买的比较贵的话,最后的收益可能不太理想,还是我们之前说的,好品种+好价格=好收益。

有时我们运气比较好,买入了一些优秀品种,即便你买贵了,可能连续好几年收益也会不错,但并不是每次运气都这么好,如果有一次买在高位,可能被套个十几年,那家庭资产就会受到非常大的影响。

所以,我们争取做到,在股票基金上的每一次投资,都是大概率在两三年内开始盈利的,这样才比较稳妥。

我们宁愿放过一些短期的机会,也不要冒太大的风险。

错过机会,我们顶多就是拿个债基的收益,就像钉钉宝365天组合,长期收益也有6-8个点,也不会有太大风险。

如果在高位追涨,有可能会被套很长时间。

比如,

这些投资之后都被套了很多年,对家庭财富的影响比较大。

螺丝钉的投资风格是相对偏谨慎的,如果有一些投资机会看不准,我宁愿耐心地等待市场机会的到来。

说完漂亮50行情的终结,咱们A股,会不会重蹈当年漂亮50的覆辙呢?

漂亮50行情终结,之所以跌那么多,跟20世纪80年代,美股利率达到了历史高位有关,当年美国国债收益率,达到了10%的水平,这个水平是非常夸张的。

在估值表下面,我们会披露A股的十年期国债收益率。

现在A股这个数值在3.2%上下,距离10%还差得老远。

2020年,在疫情的影响下,全球的主要国家,都敞开了印钞票,释放了天量的流动性,包括2020年美股释放的流动性,也非常夸张,敞开了印钱买资产。

在这种情况下,虽然说疫情对经济影响很大,但各个国家的股票市场,都出现了一波比较大幅度的上涨。到时我们会看到,美国的十年期国债收益率会有所提高,可能从2020年最低的0.5%左右,提高到两三个点的水平,但它很难像80年代初那样达到10%以上。包括咱们国内也是,国内的十年期国债收益率,也很难再重新达到10%以上。这种情况下,我们不用太担心A股的消费和医药,会重蹈漂亮50的覆辙。

未来我们会看到, A股的消费、医药这些品种,可能会回归到30倍市盈率上下的历史均值,但很难像80年代,漂亮50跌到9倍市盈率,这个概率非常小。

所以,咱们也不用特别担心,A股会出现漂亮50那种下跌百分之七八十,连续被套十几年的情况,这在A股上暂时比较难出现。

因为十年期国债收益率,很难回到80年代初那么夸张的位置。

这就是今天给大家分享的,漂亮50的启示。

漂亮50,出现这个行情是有原因的,就是社会整体经济增长速度放缓,但人均可支配收入还在增长。

在这个阶段,大多数其他行业,增长速度已经放缓了,但有很多面向个人消费者的行业,比如消费、医药、金融行业的龙头公司,仍然在高速增长。

这跟当前的A股非常像。

比如金融行业里,面向个人做得比较好的,招商、宁波银行,包括食品饮料,还有很多医药医疗相关的公司,这些面向个人客户的公司,增长速度非常好,最近几年增长速度都比较快,但其他行业增长速度有些放缓了。

所以,现在咱们国内的消费和医药表现比较好,跟当年的漂亮50表现比较好,背后的原因有一点相似。

同样的这些品种的估值,也达到了漂亮50当年估值的水平。

但后面如果出现下跌的话,可能不会像漂亮50当年跌得那么惨,百分之七八十的下跌幅度,这个比较夸张。

因为当年美国的十年期国债,到了10%的水平,咱们国内的十年期国债,从2020年的2.5%,涨到2021年年初的3.3%的水平。

有上涨,但没涨太多,所以我觉得,不用特别担心A股的消费和医药,会出现这么夸张的一个跌幅,和长达十几年的下跌。

但如果消费、医药买的比较贵的话,被套个几年,中间出现个百分之三四十,这样级别的波动,未来还是有可能的。

所以,我们在投资的时候,还是要先保护好自己,好品种+好价格=好收益,这是我们一直跟大家介绍的。

作者:银行螺丝钉(转载请获本人授权,并注明作者与出处)

◆◆◆

点击文末阅读原文,或者长按识别下图中二维码,即可查看和买入螺丝钉组合:

▼点击阅读原文跟投螺丝钉组合