(转载请注明出处:微信公众号 荀玉根-策略研究)

核心结论:①2016年以来中国行业龙头股、楼市、汇市齐涨,05-07年、09-10年出现这种现象时经济处于复苏和繁荣期。②这次背景更像日本1975-89年,经济增长平稳、企业盈利改善。当时日本资产价格经历十年慢牛,广场协议后走向泡沫。③中国16年以来经济平稳增长,企业盈利改善,ROE从9.4%回升至10%。股市优质资产重估中,对比海外和历史,金融相对估值最低。

中国目前类似日本1975-89年初期?

——多资产视角看股市

2016年以来一线龙头股持续上涨,从多资产角度看,去年以来股市、房市、汇市都在上涨。历史上我国这三类资产齐涨的阶段主要是05年-07年、09年-10年,当时经济处于复苏和繁荣阶段。而16年以来我国宏观经济相对平稳,为什么会再次出现资产价格齐涨?参考海外,日本1975-1989年经济平稳期,资产价格同样迎来了重估,核心源于产业结构优化,企业盈利改善,未来我国是否也会进入相似的发展阶段?本文主要从以上角度做出分析。

1. 2016年以来中国优质资产齐涨

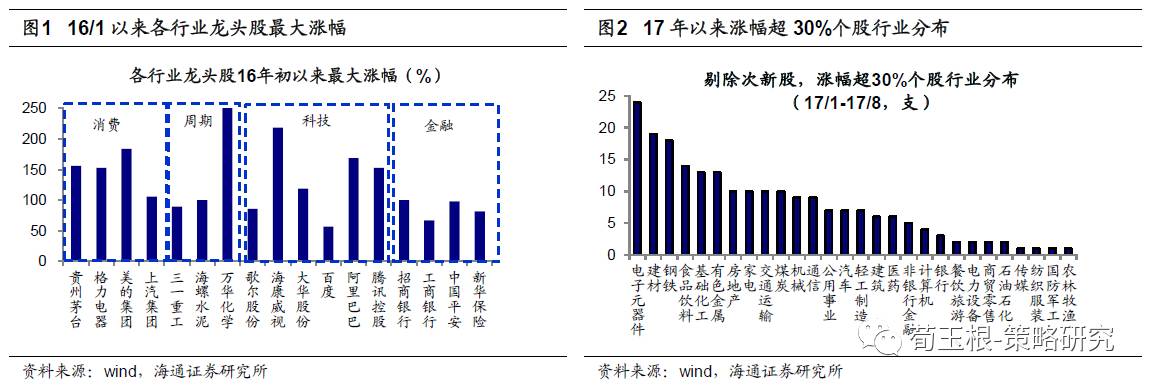

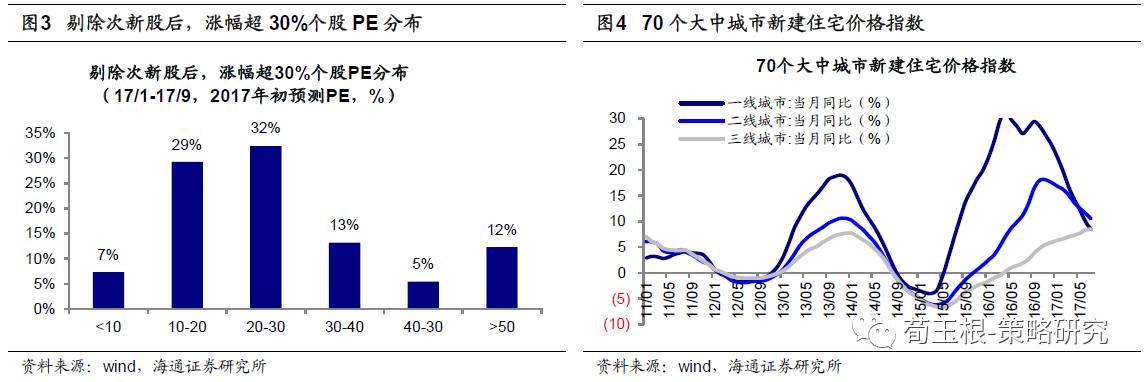

股市:一线股票齐涨。今年A股出现了漂亮50行情,投资者最开始关注到的是消费白马股如茅台、格力等,但实际上除了消费龙头股以外,周期、金融、科技类一线龙头股都在涨。如周期中三一重工、海螺水泥、万华化学16年以来最大涨幅为90%、100%、275%,金融行业中的招商银行、中国平安分别涨幅100%、98%。A股中科技龙头如海康威视、大华股份大涨219%、119%,海外科技龙头同样大幅上涨,BAT从17年初以来涨幅分别达57%、169%、153%。统计17年以来涨幅超30%的个股PE(2017E)分布(剔除次新股),可以发现PE(2017E)在10-30倍之间个股比例达61%,估值和盈利相匹配的个股表现更佳。

房市:一线城市房价领涨。15年下半年开始,一线城市房地产价格率先开启新一轮上涨,随后二、三线城市房价也跟随上涨。从15/2-16/8,70个大中城市中一线城市住宅价格指数同比增速从-4%回升至最高的28%,二线城市住宅价格指数同比增速从-5.7%回升至最高18%。16年9月30日起至国庆期间,全国19个城市纷纷启动或升级限购政策,之后一二线城市地产销量增速快速回落,一二线城市住宅价格指数同比增速也快速回落,但三线城市房价仍在持续上涨。17年以来,三线城市地产销量增速相对平稳,价格持续回升。截止17年7月,40个大中城市中三线城市销售面积同比增速为14%,而一线、二线仅分别-28%、4%。从15/2-17/7,三线城市住宅价格指数同比从-6%持续回升至目前的8.5%。

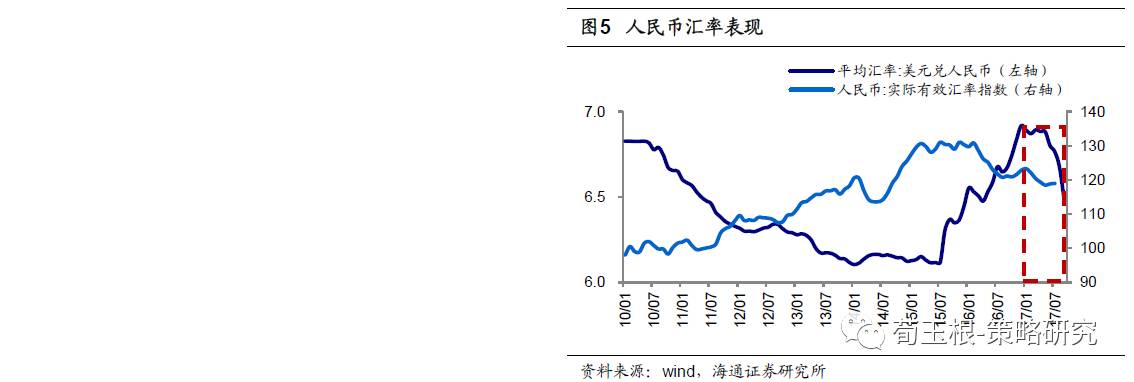

汇市:人民币升值。从16年末以来人民币汇率持续升值,美元兑人民币汇率从16/12的6.95降至目前的6.5左右,人民币实际有效汇率指数稳定在120左右。人民币外汇储备17年以来同样稳步回升,从17/1-17/8,央行外汇储备从29982亿美元回升至30915亿美元,平均每月增加约101亿美元,资本外流担忧大幅减轻。

今年以来股市、房市、汇市三类重要资产都在涨,这种优质资产齐涨的现象隐含了什么含义?历史上曾经有哪些类似阶段?下文主要从这个角度展开讨论

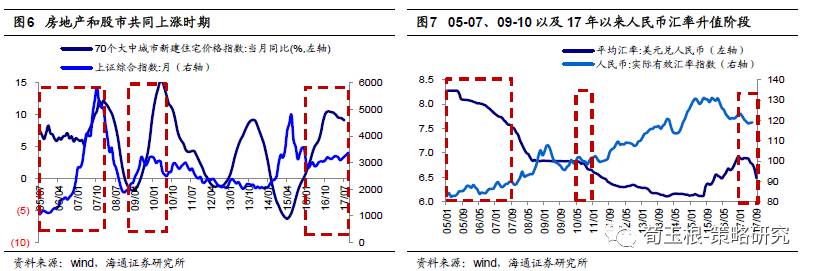

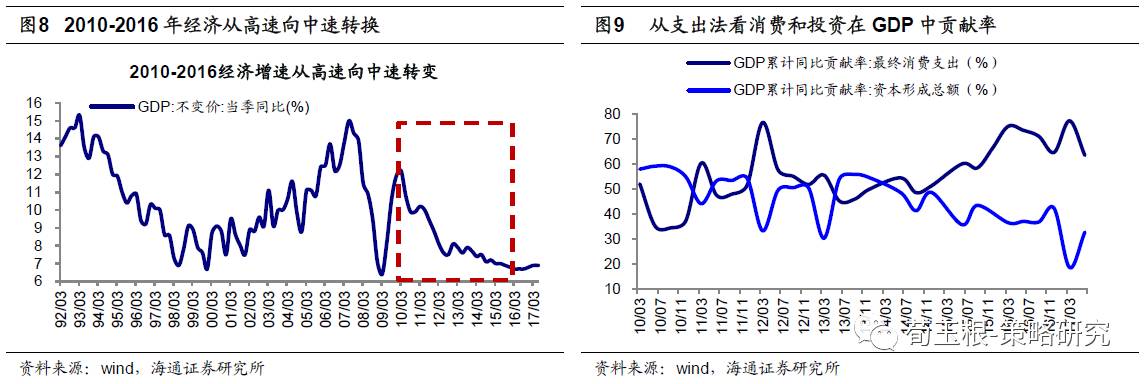

2. 优质资产重估的根本:经济增长进入平稳期

以史为鉴,05-07、09-10期间同样出现过资产价格齐涨现象。回顾历史,中国股市、地产、汇率齐涨的时期主要有两个阶段,分别是2005-2007、2009-2010。在05-07年间,上证综指从05/6最低998点涨至07/10最高的6124点,70个大中城市新建住宅价格同比增速从05/7的7.5%持续升至07/11的12%,人民币汇率也从05/4的8.3持续升值至08/7的6.8左右。在09-10年间,上证综指从08/10最低的1664点涨至09/8最高的3478点,70个大中城市新建住宅价格同比增速从09/2的-2%持续升至10/4最高的15.4%,人民币汇率也从10/4的6.83持续升值至13/11的6.1。05年-07年、09年-10年两个阶段,宏观经济整体处于复苏和繁荣阶段。而17H1的GDP增速仅6.5%,相对前两轮资产价格上涨时期,当前经济增速明显较低,为什么会再次出现资产价格齐涨?我们认为当前资产价格的重估,从侧面反映经济很可能已经进入“L”型一横的平稳增长阶段。

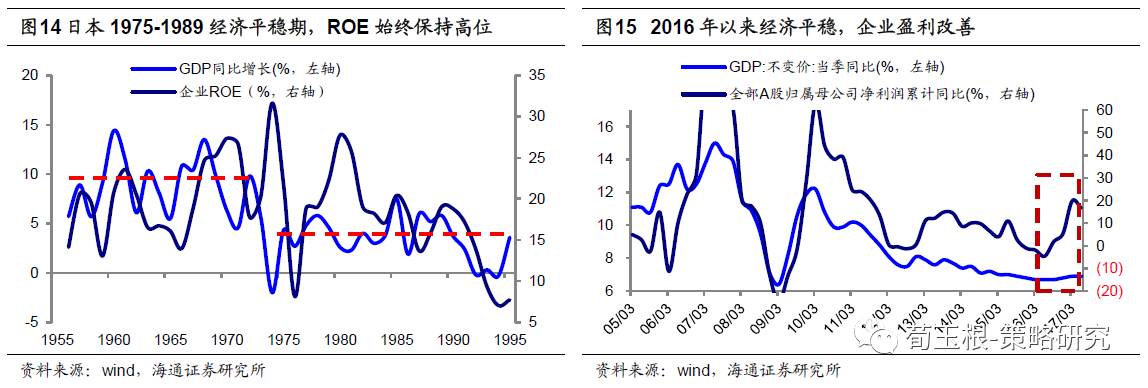

这一轮资产重估,背景更像日本1975年-1989年。在1975-1989年日本的中速增长阶段,经济平稳,而各种大类资产价格同样迎来了一轮重估,这与我国当前的情况更相似。日本在二战后迎来第一轮高速发展阶段。从1955-1969年,日本名义GDP增速约15%,实际GDP年均增速约10%。截至1969年,日本已经成长为全球名义GDP排名第三的国家,这一阶段类似我国1978-2007/2010年。在1970-1974期间,日本经济从高速向中速增长过渡, GDP大幅波动,类似我国2007/2010-至今。在1975年-1989年,日本经济结束“L”型的一竖,走向“L”型的一横,实际GDP增速维持在4.5%左右,人均GDP从4635美元增长至24792美元,产业结构不断优化,电子、机械、通讯、房地产等产业快速增长。虽然经济中速增长,但企业盈利在不断改善。日本企业ROE水平在1975-1980年间从最低8%上升至27.7%,并在1980-1989年间平均保持在19%的较高水平。

中国正在进入类似日本1975-1989年的初期阶段。我国经济也很可能正在逐步进入新一轮平稳增长阶段,14/11月在APEC峰会期间对“新常态”一词进行了系统阐述,提出:“中国经济呈现出新常态,有几个主要特点,一是从高速增长转为中高速增长;二是经济结构不断优化升级;三是从要素驱动、投资驱动转向创新驱动。”从速度、结构、动力三个关键词,勾勒出“经济发展新常态”的基本内涵。从速度变化角度来看,从2010年至16年,GDP增速从2010Q1最高的12.2%降至2016年的6.7%,“L”型的一竖已经出现。16年以来GDP增速维持在6.7%-6.9%之间,经济增速转换中“L”型的一横正在逐渐形成。并且经济结构也在不断升级,截止2017H1,第三产业在GDP中占比52%,对GDP贡献率达59%,最终消费支出对GDP贡献率达64.6%。2016年以来,我国GDP增速保持在6.7%-6.9%的水平,同时企业盈利也在不断回升,全部A股净利润增速已经从16Q2最低的-4.6%提高到16.6%,ROE也从9.4%提升到10.1%。未来我国有望进入类似日本1975-1989年的发展阶段,经济增速平稳,伴随着产业结构调整,企业盈利改善。

3. 资产重估走向何方?

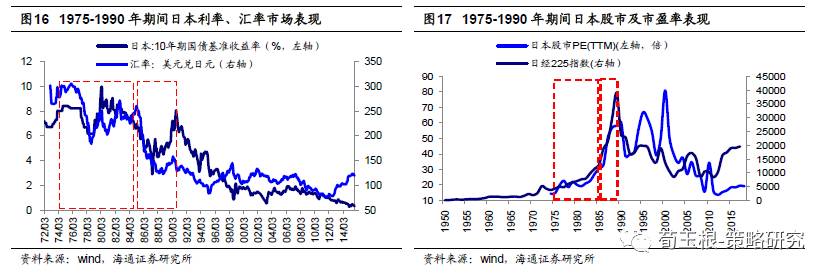

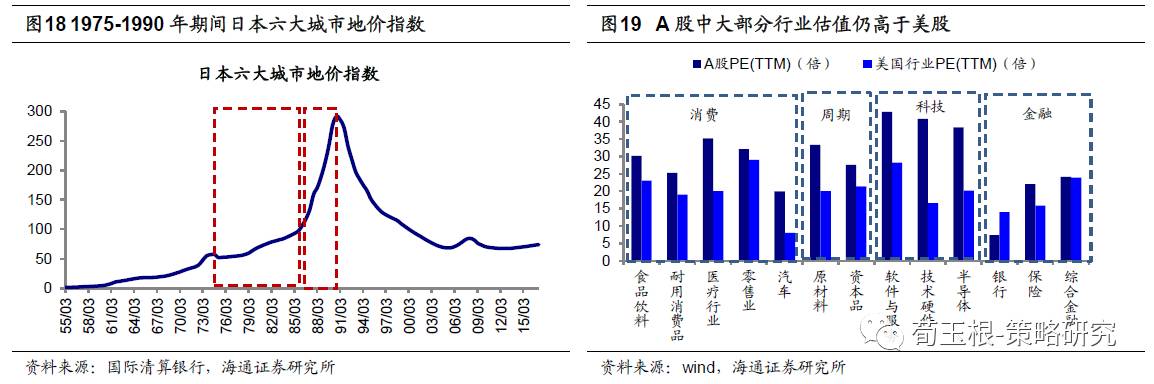

日本中速增长阶段的资产重估,从慢牛到资产泡沫。在日本1975-1989的经济中速稳定增长期间,随着经济的不断发展,日本的大类资产价格迎来普遍的重估。由于1985年9月22日,日本签订广场协议之后,汇率快速上涨引发了1985-1990年的资产泡沫。我们把对日本资产价格变化的分析,分为广场协议前期(1975-1985/9),和广场协议之后(1985/9-1989/12)。在广场协议前期(1975-1985/9):日元汇率、10年期国债利率相对稳定,地产价格平稳增长,股市慢牛。其中美元兑日元汇率从1:299降至1:237,日元升值幅度约21%;日本10年期国债收益率从8.4%降至5.75%;日本6大城市地产价格指数10年间涨幅70%,年均复合增速约5%;日经225指数从3717点涨至12735点,指数涨幅约3倍,年化涨幅13%;日经指数估值PE(TTM)稳步提升,从15倍升至33倍,估值涨幅2倍。而广场协议之后(1985/9-1990/12),由于日元快速升值,叠加流动性宽松带来了全面的资产泡沫。1985/9-1990/12期间美元兑日元汇率从1:237快速降至90/4最低的1:158,约5年间日元升值幅度达33%;日本10年期国债收益率从5.75%降至87/5最低的2.9%;地产价格加速上涨,截至90/12月日本6大城市地产价格指数5年涨了3倍,年化复合增速25%;日经225指数从12735点涨至89/12最高的38957点,涨幅约3倍,年化涨幅约32%,日本股市PE(TTM)也从33倍升至最高73倍。2016年以来我国各类优质资产价格的重估,从侧面反映出中国经济增速很可能已经结束2010年来下降阶段,进入“L”型一横的平稳增长阶段,经济步入新常态,当然这个还需要进一步确认,观察地产销量增速回落时经济的韧性、观察十九大后改革能释放多少红利。如果都正面,中国很可能进入类似日本1975-1989年的阶段,经济中速平稳增长,产业结构不断升级,实现经济由大到强,这才是未来股市走牛的大逻辑。

与国际市场比较,金融板块估值最低。从16年初以来,A股中的一线龙头股普遍迎来价值重估。站在当前时点,哪些行业的重估仍有空间?与国际市场相比,我们在前期系列报告《A股国际化系列1-6》中从各行业角度对比了A股和美股之间的估值(估值指PE(TTM),下同)情况。截至2017/9,标普500、道琼斯指数的PE(TTM)分别为23倍、20倍,上证综指PE(TTM)为16倍,虽然整体看A股估值低于美股,但从细分行业角度看,A股中大部分行业的估值均比美股高,仅银行板块估值低于美股(A股7倍,美股14倍)。从行业龙头股的平均估值角度看,消费(A股29倍,美股20倍),周期(A股30倍,美股21倍)、科技(A股41倍,美股22倍)中A股龙头股估值均高于美股。仅金融行业龙头股估值与美股相近(A股18倍,美股18倍),其中银行板块龙头股仍低于美股。A股银行龙头股工商银行、招商银行的PE(TTM,下同)分别为7、10倍,低于美国银行、富国银行当前PE分别为13、12倍;工商银行、招商银行的PB(LYR,下同)为1、1.6倍,美国银行、富国银行分别为0.9、1.4倍。

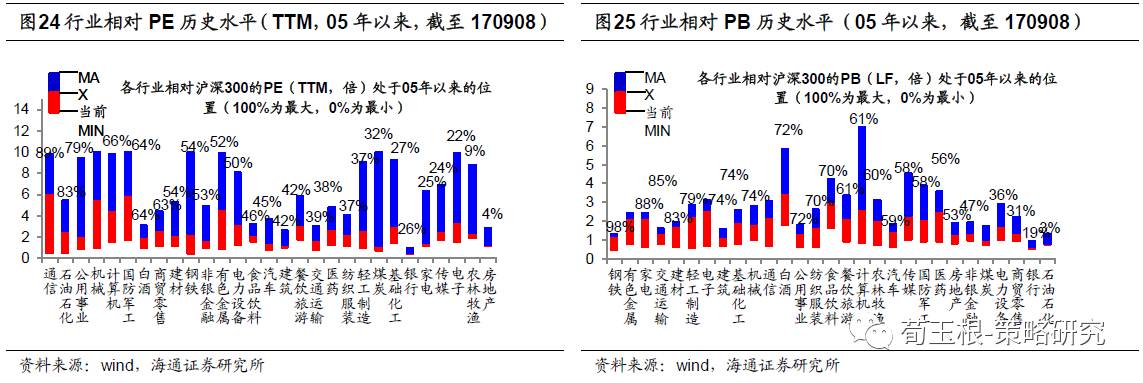

与历史估值比较,银行板块估值较低。从各行业历史估值(估值指PE(TTM),下同)的角度,看哪些行业处于历史估值低位,未来仍有重估空间。其中,银行板块同样处于历史估值底部。截至2017/9/8,依据PB衡量,银行、传媒、石油石化、商贸零售在历史估值中相对较低,处于后30%的水平;依据PE衡量,银行处于历史估值分位中53%的水平。依据相对沪深300的PE(TTM)衡量,基础化工、银行、家电、传媒、电子、农林牧渔、地产在历史估值中相对较低,处于后30%的水平;依据相对沪深300的PB(LF)衡量,银行、石油石化处于历史估值中后20%的水平。

附录:近期重要策略报告(点击标题可链接到报告原文)

一、市场拐点判断

1、《3300点需要恐高吗?-20170827》

2、《行情至此谁来接力?-20170820》

3、《雨后彩虹——2017年中期A股投资策略-20170610》

4、《再次开启多头思维-20170604》

5、《如何熬过倒春寒-20170423》

6、《稳中求进-20170409》:提示小心“倒春寒”

7、《开春撸袖子-20170202》

8、《震荡阶段的休整期-20161204》:短期谨慎

9、《天平倾向多方-20160626》

10、《什么时候卖?-20160417》:转向谨慎

11、《A股见底了吗?-20160128》

二、重要专题研究

1、A股国际化:《借鉴台韩:外资改变估值体系和波动率——A股国际化系列1》、《消费:龙头估值已经国际接轨——A股国际化系列2》、《金融:银行明显低估——A股国际化系列3》、《中国各行业龙头全球对比如何?——A股国际化系列4》、《基础设施:整体估值不低,龙头市值偏小——A股国际化系列5》、《科技股:为何海内外大相径庭——A股国际化系列6》

2、大类资产:《投资世界长期属于乐观者》、《各种大类资产剖析:市场规模、投资者结构、牛熊周期》、《牛市有多远?》、《利率上行是系统性或结构性,大类资产表现迥异》

3、股市特征:《四季度行情多异动》、《增持是市场见底的信号吗?》、《A股估值安全边际在哪?》、《震荡市,结构胜于择时》、《股市,到底挣什么钱——以美国80年历史为鉴》、《A股四大简单致胜法宝》

4、市场风格:《谁在买漂亮50?》、《A股进入二维投资时代》、《A股的“三把交易”——论风格轮动》、《风水轮流转,白马再称王》

5、机构行为:《基金重仓股后市表现如何?》、《加消费和保险,持仓向漂亮50集中 ——基金中报点评》、《险资投资股票那些事儿》、《A股投资者的底牌:筹码分布剖析》

6、产业研究:《消费升级原因及对国产化的推动》、《消费升级:稳稳的幸福》、《消费类业绩确定性的优势更强》、《白酒,香在哪里?》

7、个股特征:《A股远景:龙头估值从折价到溢价》、《从筹码变化看大盘股股价表现》、《十倍股有哪些特别基因?》

8、港股策略:《港股:以慢为快》、《用历史量现在:美股、港股、A股估值》、《港股玩家都有谁:投资者结构、筹码分布》、《港股8月策略:慢牛继续前进》

三、策略研究框架及海外路演感受

1、《做最好的自己——策略研究框架探讨》

2、《勤奋终有好运——新加坡路演感受》

3、《A股港股化还是港股A股化?——香港路演感悟》

4、《别人家的孩子——由美国路演谈两个市场差异》

5、《让脚步等待灵魂——欧洲路演感受兼论A股》

6、《感恩生在中国,恰逢盛世 ——韩国路演感想》

四、投资论坛

1、《漂亮50为何强?A股何去何从?——史博、邓晓峰、安昀论剑海通青岛策略会》

2、《投资老兵和新锐论剑A股投资——海通大类资产配置研讨会(北京站)》

3、《公募+私募+QFII元老级代表聊A股和港股——海通大类资产配置研讨会(深圳站)》

4、《分歧巨大时听听大佬讲:翁启森、洪流、张存相——海通大类资产配置研讨会(上海站)》