来源:路财主A(iMoneyLu)获授权转载

别说中国靠房地产,美元40%的支撑也靠房地产…

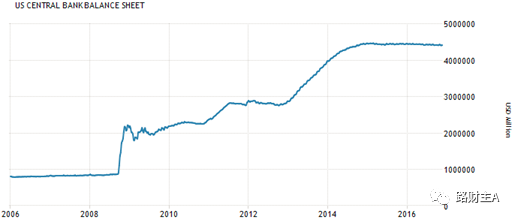

自2008年金融危机以来,美联储资产负债表迅速扩张,达到了4.4万亿美元。

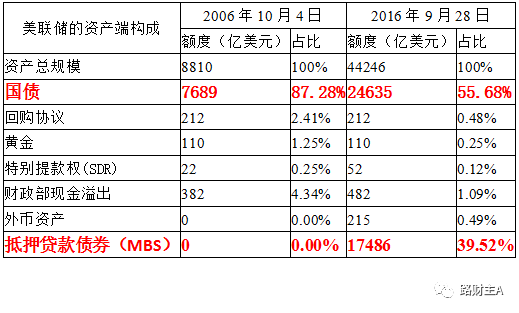

针对美联储资产负债表的进一步分析发现,2008年金融危机爆发之前,美联储的资产负债表规模仅为8800亿元,而且资产端主要由国债构成,占比在85%左右;

但在危机爆发之后,经过三轮QE,美联储的资产负债表已经发生了极大变化。以2016年9月28日美联储的资产端构成为例,资产端总规模为4.42万亿美元,其中,国债抵押为2.46万亿美元、MBS为1.75万亿美元,占比分别为55.7%和39.5%,合计占美元抵押品总量的95.2%。

对比10年前和现在,美元已经不完全是依赖于美国政府的信用(国债),而是有40%以上依赖于抵押贷款债券(MBS)——说白了,就是房地产贷款。

从这个意义上来说,美元有近4成的支撑源于房地产。

目前市场上美国国债的总规模是多少呢?目前大概是19.8万亿美元(见下图)。

虽然说美联储的资产负债表构成不符合常规,但这也让美元相比欧元和日元有了更大的回旋余地,美联储所持有的的国债仅占市场上国债总量的13%左右,并没有像欧洲或者日本那样变态到一下子自己购买了市场上1/3的债券,从而造成买无可买……

这意味着什么?

这意味着,相比欧元或者日元,美元货币体系更有条件去实施量化宽松,如果美国经济出现了什么问题,一旦需要,美联储仅利用债券市场就可以满足印钞需求。

更何况,美国还有世界上规模最大的股市,日本股市根本没法比!

世界上有一种幸福,叫做身在美元之中。

我印钱,扩张信贷规模,产生通货膨胀,全世界人民给我担着;

我加息或缩减资产负债表,收缩信贷,美元哗哗哗的从外国回流本土,其他国家因美元资本撤走,资产大幅贬值,经济一片狼藉,更有甚者货币大幅度贬值,哀鸿遍野,美国本土的资本市场则是一枝独秀……

上辈子得做了多大的好事(从第二次大战的废墟中拯救了欧洲),才能硬生生的把废纸修炼成黄金,变成世界人民心头的最爱。

然而,债务癌症现在没有哪个主要经济体能够躲开,区别只不过是欧洲和日本都是癌症晚期,而美国则处于癌症中期而已!

如果癌症暂时不发作,美国看起来很像个正常人,但实际上也已经很不正常——不正常的第一个表现,就是无法实现货币政策正常化,比方加个2-3%的利息啊什么的……

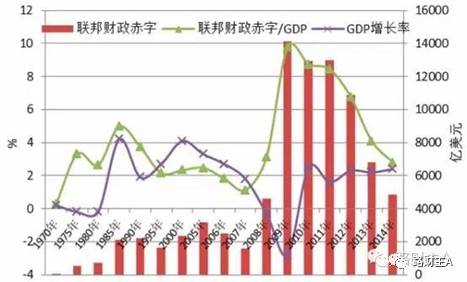

原因嘛,自然还是来自那个麻烦的总祸根——联邦政府的债务和赤字。

根据奥巴马政府的预算,2016年财年(美国财政年是前一年10月份到次年9月份)预计财政支出3.99万亿美元,收入3.53万亿美元,财政赤字4740亿美元。

想知道更早的数据?看看下面的图表。

1990年代,美国利率水平还在历史平均水平,需要支付的长期国债利率高达6%-8%,每年需支付利息2800-3600亿美元;随着美国债务规模的增加,虽说911事件之后美联储持续降低利率,将美元整体长期借贷利率降到了4%-5%的水平,但其利息支出却上涨到了4000亿美元以上;2008年以来,随着0利率政策(联邦基准利率自2008年以来降为0-0.25%)的实施,2009年以来美国政府的借贷成本也急剧下降,综合来看目前已降至3%以下,但其利息支出却一点儿都没有降下来,一直保持着4000亿美元以上的规模…

下图就是美国当前每年需要支付的利息和相应承担的利率水平。

就这样,债务癌细胞一点点、一点点蔓延,也许10年、也许15年,最终把美国变成和现在的欧洲、日本一样的国家。

想想看,如果你面前有一筐子烂苹果,要从这些烂苹果中挑1个好的,那你能怎么办呢?挑来挑去,貌似只剩下美元。

传统上政府债务可以通过经济增长(税收增加)来解决,但以当前美国的经济增长水平,这种债务规模已经不可能通过税收增加来解决。更要命的是,从2018年开始,美国自金融危机以来所发行的10年期国债将陆续到期,这些债务还款本金可不是个小数目,特朗普上台之后的2017-2018年,很有可能就会爆发一轮债务危机,把黑锅推给黑乎乎的奥巴马……

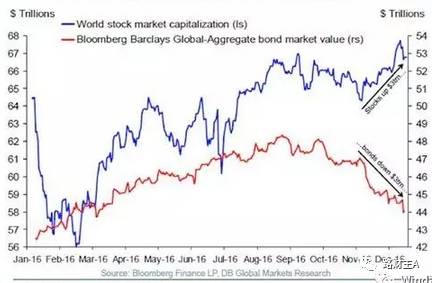

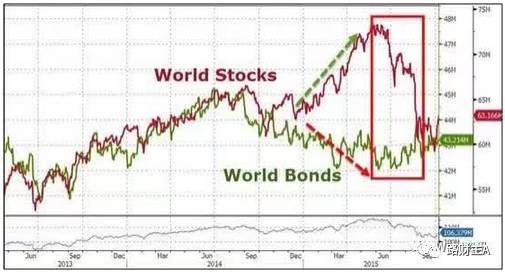

自从美国总统大选结束以来,全球股市居然无视无风险收益率的上涨,持续上涨,出现了罕见的背离(见下图)。

但对照2014年美国QE退出之后的情况就会发现,历史可能不会重复,很有可能押着同样的韵脚。

换句话说,我认为“股债双杀”很可能是接下来的结局。

不过,诚实的说,即便是一两年之内债务危机小爆发一下,我劝你也不要过分看空美股,以日本国债泡沫支撑的时长来看,美国债务还远没到要命的地步——相反,如果股市真的跌去20-30%,我倒是建议你趁机捡便宜买入美股呢!

毕竟,美国和欧洲在扩张资产负债表过程中,都还没有用到日本央行的下流大招——直接冲到股市去买买买,如果美国经济需要,美联储也会冲到股市上买买买呢?

来源:路财主A(iMoneyLu)获授权转载

新媒体运营编辑 王程海伦

凤凰财经官方微信(ID:finance_ifeng)

联系邮箱:[email protected]

喜欢此文,欢迎转发和赏赞支持财经君!