“树不能长到天上去,因为还有地心引力”

—从空间和时间维度来探讨利率的顶部

近期以来,债券市场的情绪低迷,利率持续在走高,截止上周末,标杆性的

10

年国债利率已经回升到了

3.55%

,

10

年国开债券利率也回升到了

4.25%

,创出了年内的新高水平。

“新高”一词似乎非常有震撼力,因为在一个情绪偏弱的环境中,“新高”似乎就潜移默化的传递着“更高”的预期,会令多头的心惊胆战。当然这只是情绪上的臆测,并无道理,因为在去年

7-10

月份期间,市场也面临着“新低”的环境,可惜也没有创出“更低”。

但是“新高”既然出现了,就不可避免会让市场开始探讨本轮利率的顶部究竟会在哪里?

在债券市场观察了十几年,探讨利率变化的幅度始终是一个本人认为不可完成的任务,虽然作为卖方,时不时的会推出一个空间上的目标点位,但是凭心而论,这种点位的推荐,多数是顺势而为的一种自我暗示,并无太强有力的逻辑依据。

卖方就是大着胆子在推出一个又一个的目标区间,买方就将卖方的“说辞”当做了暂时的靶子,买方内心也知道这一“靶子”并无实质依据,但是又能如何呢?有一个靶子去瞄准,总归比没有要好!这就是市场的链条构成吧。

因此始终认为用一个过于具体的数据去预测那个利率顶或利率底真是一个“赌博”,比如

3.6%

和

3.7%

的预测又有什么很本质的区别吗?既然是赌博,那么胜也不用喜,败也不用忧,凭运气吧。

如果剔掉这种具体数据的猜测,从逻辑角度去探讨利率顶部的区域,或许还有那么一些道理上的可参考性。

探讨利率的顶或价值,存在有两个模式:空间或时间维度。

所谓空间维度的探讨,事实上是想寻找出一个具体的数据区域,大致判断这是一个区域顶。

这有不同的方法,比如比较历史上利率的最高点、比较利率与贷款利率的高低关系、比较中国利率与美国利率的差异构成等等。

但是很多是不可靠的,因为你想借助于一个变量去预测另一个变量,本身就存在着基础变量预测难度大、两变量关系误差大的种种挑战。

因此从空间维度上去探寻所谓的利率顶,还不如从价值的角度来判断当前是否有价值。从投资配置的角度而言,如果你预期当前的利率水平是未来时期的中枢以上,那么这就是有价值的水平区域,虽然未必是顶部区域,但是长期持有下来是没有方向性错误的。

当前

10

年期国债利率在

3.5-3.6%

,

2002

年以来,中国

10

年国债的利率均值是

3.58%

,即当前利率水平并不高,只是历史平均数。但是,

3.58%

是前十几年的中枢,我们需要关注的是后十几年的中枢在哪里?这才是衡量当前利率水平是否有价值的关键。

利率作为价格是社会融资需求和货币资金供给的结果,货币资金供给取决于货币政策的力度,从长期来看,货币政策是中性的,也可以说是无效的。因此利率的中枢长期来看是取决于社会融资需求的,即便社会经济增长水平、通货膨胀水平和融资需求水平这些内容。

我们比较一下,近

10

几年来这些经济变量的变化:

2002

年以来,中国的

GDP

平均增速为

9.5%

,当前为

6.9%

;

2002

年以来,中国的

CPI

平均增速为

2.5%

,当前为

1%

;

2002

年以来,中国的社会融资总量年化增速为

27%

,当前为

12%

。

即体现货币需求的各类资金都呈现出近乎“腰斩”的状态,假如当前的水平是一种新常态,那么中国在新常态中的利率中枢一定会比以往中枢(

3.58%

)要低,当然,未来中枢是在

3.3%

还是

3.0%

,这个无从依据。

这是我们从空间角度考察下来的一个基本结论,如果说当前的利率水平是处于未来长期中枢之上的,那么对于投资配置类资金就有了参考意义。

需要注意的是,这是对于长期投资配置需求而言的参考标准,如果你是交易属性的资金,只需求今天买入,明天盈利抛出,那么不要参考这些,还不如去看图、听消息、赌情绪。

因此,从空间维度寻找而出的结论可能仅是如此:当前的利率水平已经居于未来中枢水平之上。

除了去从空间维度猜测利率的顶部,还可以从时间维度来探讨利率的顶部区域。

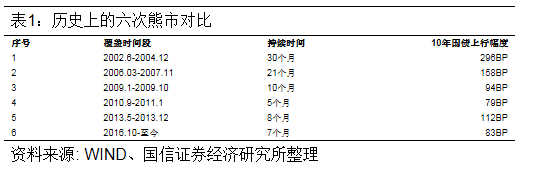

2002

年以来,市场经历过

5

次熊市(含本次),前四次的熊尾出现

2004

、

2008

、

2011

和

2013

年。

其中前三次更多和经济基本面相关,后两次更多和去杠杆政策相关。但是以

2012

年为分界点,前期体现为“牛短熊长”,后期更多体现为“牛长熊短”。

从前四次的经验来看,都出现了市场利率的折点滞后于经济基本面的折点,这是政策调整滞后所导致,即造成了“黎明前黑暗”的现象。

从数据统计来看,前四轮熊市在尾部阶段都出现了基本面拐点和利率拐点的时滞,长的有

6-7

月份,短的有

3

个月,这种时滞是货币政策滞后性的一种反应,但是也可以看出伴随时间的推演,这种时滞正在越发缩短。

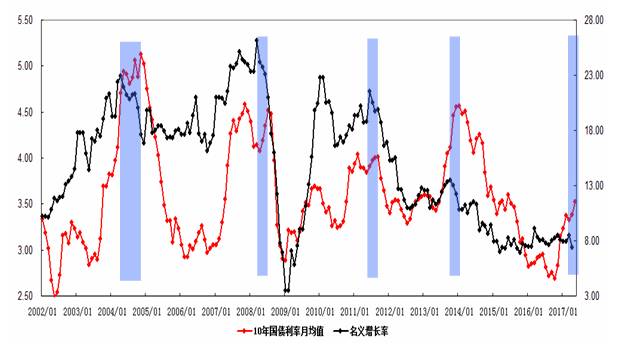

比如在

2004

年时期,经济基本面的最高点(用工业增加值同比增速加

CPI

同比增速近似衡量名义增长率)发生在

2004

年

4

月,但是利率的最高点发生在

2004

年

11

月,中间相距了

7

个月时间;但是最新的

2013

年时期,经济基本面的最高点发生在

2013

年

10

月,利率的最高点发生在

2014

年

1

月份,相距只有了

3

个月时期。

这种时滞的缩短,我想有两个因素可以解释:

1、

货币政策的调控水平越发精准,跟随经济基本面的周期越发合拍;

2、

中国的经济增长动能越发脆弱,大的上行周期中可以允许各类政策更严,但是在近几年大的下行周期中,政策的持续性得以弱化。

如果这种历史比较是合理的,那么从时间维度来看,假设本次经济基本面高点发生在

2017

年

3

月份(

其实

2016

年

11

月份的名义增速与

2017

年

3

月份是一样的,当初我们曾认为最高点发生在

2016

年

11

月份,但是没想到

2017

年

3

月份重返当时的高点

),那么考虑到政策影响(无论是货币政策还是监管政策)存在

3

个月附近的滞后期,那么利率的月均水平高点应该大概在

6

月份出现,如果我们的政策敏感度更强一些,则不排除这个高点出现的更早一些。

参考历史上的时滞周期经验(政策与基本面的时滞周期),并考虑到本轮经济上行的状态为历史最弱以及政策面的敏感性提高等因素,利率月均值的高点最晚在

6

月份出现,即我们可以在上半年看到利率的拐点。

总体来看,我们从空间维度和时间维度试图探讨利率的顶部区域,得出如下结论:

1、

由于经济基本面的中枢已经出现了显著下降,我们认为未来的利率中枢将低于以往的利率中枢(

3.5-3.6%

);

2、

当前利率水平大概率已经超越了未来的利率中枢,因此投资配置型资金入场在方向上是正确的;

3、2002

年以来的债券市场以

2012

年分界,体现出两个不同的属性,

2012

年前债券市场表现为“牛短熊长”,

2012

年后债券市场表现为“牛长熊短”,这与经济增长中枢下行时有关的;

4、

从数据统计来看,前四轮熊市在尾部阶段都出现了基本面拐点和利率拐点的时滞,长的有

6-7

月份,短的有

3

个月,这种时滞是货币政策滞后性的一种反应,但是也可以看出伴随时间的推演,这种时滞正在越发缩短。

5、

参考历史上的时滞周期经验(政策与基本面的时滞周期),并考虑到本轮经济上行的状态为历史最弱以及政策面的敏感性提高等因素,利率月均值的高点最晚在

6

月份出现,即我们可以在上半年看到利率的拐点。