关注这个不一样的微信号:钛媒体 ( ID:taimeiti )

随着移动支付在全球的普及,互联网金融才刚刚掀开它神秘面纱的一角,而在未来,不论是支付宝还是微信支付,在蚕食了绝大多数的 C 端流量后,垂直行业、企业服务、消费类金融产品……仍有多个细分市场亟待挖掘,“双寡头”格局被颠覆,也许并不遥远。

钛媒体记者

︳苏建勋

移动支付的战火正在蔓延向全球。

当国内消费者把使用手机买咖啡、骑自行车、叫外卖当作一种生活常态后,国内移动支付领域的两大巨头

——

蚂蚁金服旗下的支付宝与腾讯财付通旗下的微信支付,都开始了加快海外布局的步伐。在境外,微信支付已登陆多个国家和地区,为出境旅游的中国游客免去了兑换外币的烦恼。

自2016年春节期间,腾讯以香港钱包及WeChat形式将支付业务带到香港,并在同年8月,腾讯获得香港金管局颁发的首批第三方支付牌照,开始为香港用户使用港币提供移动支付服务。同时,支付宝也在香港推出境外版 APP“支付宝 HK”。

腾讯系产品的崛起被业内称为一场

“

逆袭

”

,

而这场逆袭在国内的发端,不得不提到

2014

年的红包大战。

2014

年,微信支付利用

“

微信红包

”

席卷了移动互联网用户,完成了一年时间左右的用户教育,奇袭了支付宝盘踞多年的领地,显示了其巨大的潜力。

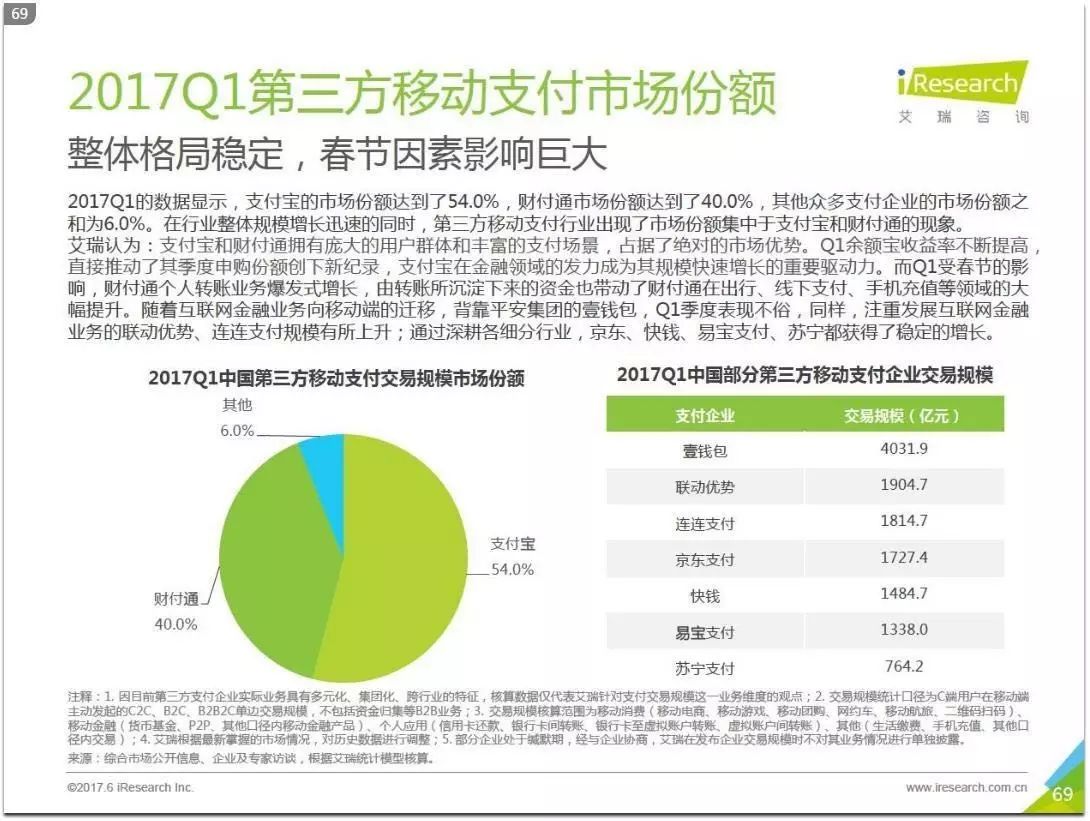

根据艾瑞咨询提供的数据显示,截止

2017

年第一季度,国内移动支付交易市场总额为

22.7

万亿,其中支付宝的市场规模达

12.26

万元,占比

54%

,财付通为

9.08

万亿,占比

40%

。而从增长速度来看,从

2015

年第一季度到

2017

年第一季度,支付宝的年均复合增长率为

181.85%

,而财付通为

479.97%

。

短短两年内,财付通取得了如此迅猛的增速。

然而,对于整个腾讯金融体系的布局来说,故事才刚刚开始。

如今,无论是上游商户还是下游购物者,像达成默契一样进入了新零售时代,消费者在将目光重新拉回到线下实体零售场景的同时,也在寻找更为适配当下交易体系的支付方式。

除了微信支付与支付宝两大巨头以外,

Apple Pay

、百度钱包、京东钱包、甚至

“

国家队

”

的银联,都对移动支付市场虎视眈眈,移动支付领域的胜负,仍然充满了未知数。

“无现金日”是怎样炼成的?

单从消费者的使用体验来看,扫码、确认、付款的支付流程在各大支付工具中并无不同,但如果从扩张的方式来看,以独立

APP

作为工具的支付宝,与肩负社交属性的微信支付,注定会走上截然不同的发展之路。

相比支付宝从电商开始的移动支付普及之路,微信支付诞生的时期,与微信高速发展的阶段重合。

除了刚才谈到的微信红包外,为了在线下普及移动支付的使用频率,从2015年开始,微信支付便开始大力提倡“无现金日”的概念。

顾名思义,所谓

“

无现金日

”

,即消费者可以不携带现金走出家门,在各种场合利用移动支付完成生活所需,这无疑对移动支付的线下普及程度提出了更高要求。为此,微信和支付宝的线下地推团队也在不断拓展线下包括商超、连锁零售行业、便利店、旅游景点、医院、停车场、餐饮在内的门店数量,同时用返现

“

鼓励金

”

的营销方式吸引消费者参与。

以微信为例,从

2015

年首届

“

无现金日

”

的

15

万家门店到

2016

年合作的

70

万家门店,微信支付如今已经从大众消费场景,渗透到诸如庙宇在内的小众场所,人们已经越来越习惯只携带一个手机便可出门。

作为支付工具,微信支付在线下日常消费的优势还在于,作为一款拥有9亿月活跃账户的超级

APP

,微信目前的打开频率让其他竞争者望尘莫及,这也为用户养成了使用习惯;另一方面,用户通过收发红包在账户里沉淀了相当数额的零钱,让绑定银行卡

+

支付的动作变得更为合理和顺畅。

根据艾瑞咨询发布的《线下商业支付市场调研报告》,

2016

年全年中国线下商业支付市场交易规模约为

4283.2

亿,其中微信支付占比约

55%

,为

2334.4

亿元,支付宝及旗下口碑占比约为

45%

,为

1906

亿元,其他诸如京东钱包、

QQ

钱包、百度钱包占比总和不到

1%

,为

42.8

亿元。

而除了产品和营销层面的种种举动,在

“

无现金日

”

的背后,腾讯还在积极拥抱现有的金融政策体系。

3

月

31

日起,非银行支付机构网络支付清算平台(下称

“

网联平台

”

)启动试运行,首批接入四家商业银行和三家最大的支付机构支付宝、财付通和京东金融旗下的网银在线。试运行期间,将验证网联平台的系统功能、业务规则和风控措施的完整性和有效性。当天,网联完成的首笔交易,就是由腾讯财付通平台发起的,腾讯财付通也因此成为网联平台上成功完成首笔跨行清算交易的第三方支付公司。

创新与稳健的平衡

在互联网金融领域,政策监管曾经是悬在不少企业头顶的

“

达摩克利斯之剑

”

。

以

2015

年开始沸沸扬扬的

P2P

热潮为例,随着一纸《网络借贷信息中介机构业务活动管理暂行办法》的正式出台,业内

80%

以上涉及大额业务的平台均须进行不同程度的调整甚至转型,而曾经在资本界炙手可热的

P2P

项目一时间也变为烫手山芋。

几乎是在互金呈上扬趋势的同时,

2015

年

9

月,腾讯将原有的支付、理财等业务整合至独立的业务条线,成立支付基础平台与金融应用线(

FiT

)。这一举动被外界认为是明确金融科技作为腾讯战略业务的表现,而摆在腾讯

FiT

眼前的,不仅仅是普及微信支付,还在于将范围更广的移动支付、金融应用、甚至是区块链等技术创新推行出去,实现广义的金融普惠。同时,在互金业务成立伊始,腾讯就明确过对该领域的进军方式。

“

腾讯深知金融是一个水很深,而且专业度非常高的行业,基于这样的敬畏,我们希望腾讯的平台可以发挥连接的作用,可以让行业里很多的优秀人才通过腾讯平台服务用户。

”

腾讯集团总裁刘炽平在

2015

年

9

月的腾讯金融合作伙伴高峰论坛中这样表示。

早在今年除夕期间,腾讯就曾推出过一款神秘的

“

黄金红包

”

,这款和微信红包有着相似收发方式的红包产品,实际上是腾讯财付通与工商银行合作推出的一项新业务,用户在开通

“

腾讯微黄金

”

账户后,可以在平台上便捷地实行黄金交易买卖,也将原本少数人触及的贵金属交易大大降低了门槛。

而在底层架构的金融创新方面,随着

AI

落地与云计算的应用趋势愈加明朗,在

6

月

22

日举行的腾讯云

+

峰会中,腾讯云副总裁、金融云负责人朱立强在现场分享了

AI

和金融的两个结合方向,一是降低信息提供的成本,包括智能客服、智能理赔、流程银行等;二是对人力无法分析的信息进行深度分析,如智能投顾、智能审批、智能营销、反欺诈等。会上,朱立强表示:“AI的本质是将无直接价值的繁杂海量数据,通过机器学习和分析,转化为有直接价值的信息。金融的本质是将无直接价值的资源,通过空间和时间上的重新配置,转化为有直接价值的资源。

AI

使数据

/

资源产生价值

”

。

由于金融领域与国家政策紧密结合,在探索互联网金融产品和服务时,腾讯也聪明地寻求与银行等国有机构的合作。除了刚才提到的

“

黄金红包、

AI+

金融

”

以外,腾讯还在

“

云

+

峰会

”

上公布了向金融企业提供的云平台

“

腾讯金融云

”

解决方案,客户包括中国银行、工商银行、华夏银行等在内的

200

多家银行。

与此同时,腾讯做金融的态度是稳健的,从今年三月份举行的两会媒体沟通会上,