6月15日凌晨,美联储如约宣布年内第二次加息0.25%,符合此前市场的普遍预期。事实上,美联储进入加息周期以来,为对冲人民币贬值风险,不少境内企业和居民将手中的人民币兑换成了美元。这些美元不仅推高了美国、加拿大、澳洲等地的房价,买爆了香港保险,而且也大量进入了中资美元债市场。未来,中资美元债市场仍将供需两旺,有望成为境外低风险美元配置的“爆款”。

中资美元债是指中资企业或者地方政府融资平台在境外发行的以美元计价的信用债券。它是境内机构从境外募资的主要方式,一般

中资机构在海外发行债券主要集中在美国、欧洲、香港、日本等成熟的国际债券市场。

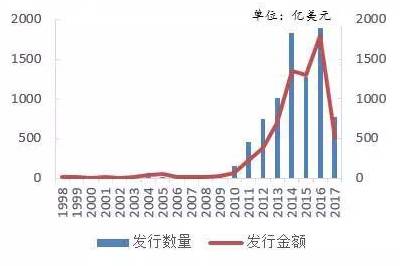

供给端:中资机构境外发债重升温

中资美元债发行从

2010

年开始提速的,

2015

年受

811

汇改冲击有所回落,

2016

年至今人民币汇率较为稳定,企业海外发债热情重新升温,截止到

2016

年底,境内机构已发行约

500

只中资美元债,市场存量达到

3060

亿美元。

2017年前4个月,中资企业在海外已发行美元债95只,规模达到687.7亿美元,发行规模已经超过2016年全年发行规模的一半,占整个亚洲(除日本外)美元债市场的62%。

中资美元债的快速发展是政策、市场和企业自身发展三项因素的叠加。

政策鼓励,降低企业境外融资难度

本轮中资美元债的爆发式增长离不开政策的支持。

从2015年下半年开始,监管层就不断松绑企业海外融资和资金回流渠道,使得外汇“扩流入”,缓解资本外流的压力。

-

2015

年9月,国家发改委

发布“2044号文”

,

规定资信状况好、偿债能力强的企业发行外债时,不再实行额度审批,该项文件

简化了境内企业境外发债的行政程序和发行条件

,直接刺激了2016年城投美元债的井喷行情。

-

2016

年5月,央行宣布将全口径跨境融资宏观审慎管理试点扩大至全国范围内的金融机构和企业,

允许微观主体在与其资本或净资产挂钩的跨境融资上限内,自主开展本外币跨境融资

。

-

2016

年6月,外管局发布“16号文”允许境内企业外债资金按照意愿结汇方式办理结汇,意味着

境内企业可自由选择外债资金结汇时机。

在境外融资难度降低的同时,境内的融资规范性要求增加,

企业海外发债比境内发债更为容易,特别是房地产及一些产能过剩行业(比如煤炭)。

境内融资成本高企,境外发债更便宜

随着国内流动性收紧和金融去杠杆,导致境内企业融资成本持续上行,4月下旬以来,有几只公司债的发行利率逼近或超过7%,较去年同期上升了近150个基点,受此影响今年以来境内企业发债量近乎“腰斩”。

而与之相比,

部分行业的海外融资成本明显低于国内,比如银行、证券、勘探开采(比如中石油、中石化)。

举个栗子

中信证券

2017

年

2

月

17

日国内发行一笔

5

年期债券,发行利率为

4.40%

,此后于

2

月

28

日发行一笔同期限美元债,发行利率低于境内平均利率

128BP

,为

3.13%

。

跨境并购,企业谋求自身发展

部分中资企业也有强烈的跨境投资并购需求。

2016年中国企业海外并购达到了创纪录的2340亿美元,是2015年同期的三倍,为实现自身战略发展,企业也会选择直接境外发债。

中资美元债不仅发行势不可挡,而且投资者需求旺盛。

目前大多数中资美元债都被

超额认购

,有些债券甚至在海外路演之前就被国内机构投资者认购完。

根据市场的统计数据,

中资美元债的买家八成以上来自国内

,主要包括不良资产管理公司、公募基金、大中型券商、银行等金融机构。

而中国投资机构之所以热衷于购买中资美元债,除了对冲人民币贬值风险外,主要还是基于其风险收益特征:

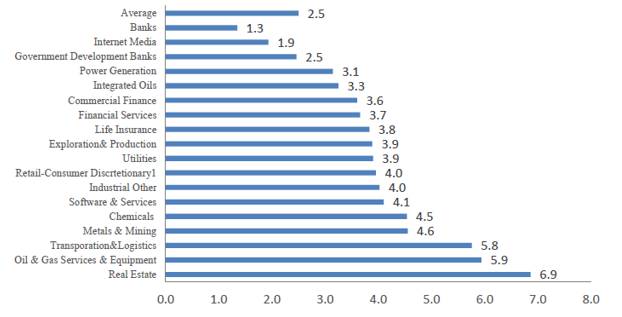

收益较高

目前,中资美元债平均发行利率2.5%,

多数行业的平均利率在3-4%,部分行业的平均债券票息率可达到5%以上

,特别是房地产行业,平均发行利率达到6.9%,其中当代置业、龙光地产、花样年控股等房地产企业的发行利率都在10%以上。

中资美元债各行业发行利率(%)

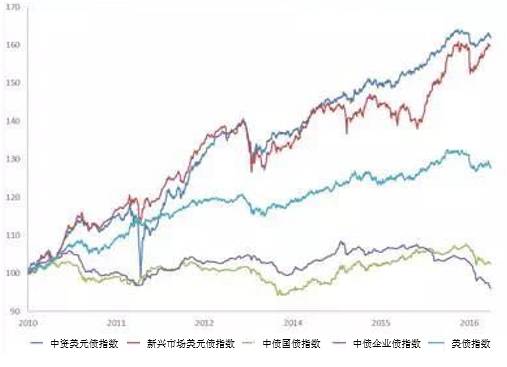

而从交易角度看,中资美元债的长期投资回报也较为出众,从2008年5月-2017年1月中资美元债已经累计上涨了89.3%,年化7.8%。

风险可控

从市场分类看,中资美元债属于新兴市场债券,二者平均票息相当,但是相较于其他新兴市场国家,

中国投资机构对于中资企业的情况肯定更为了解

,

也更有能力判断中资发债机构是否符合自身的风控标准和个券配置要求。

比如一些商业银行会将资金投向其在国内的授信企业,并跟踪企业的长期经营状况,一旦存在违约风险也能提前退出。

主体评级为投资级企业名单

中资美元债的发行人主要是国企

,若只投资以

金融债和央企债为主的投资级别债券

,涉及的企业往往是国内最优秀的企业,无论考虑政治因素还是企业自身的财务情况,这些企业境外发生违约概率是非常小的。

截止到目前,投资级别的中资美元债的违约率是零。

债项评级为投资级企业名单