一般人对银行的理解都是这样的:把储户手里的钱吸收进来,再把这些钱借给企业。不光是老百姓这么认为,就连很多银行的人都这么理解。

这就大错特错了。

最简单的证据:如果银行把你存进来的钱,转手借给企业,那么你存在银行的钱是不是应该减少了?但你去查查银行卡里的余额,一分钱都不会少。

真相是:

银行放贷款的钱,根本不是你存进来的钱。

如果不是金融法规的硬性约束,银行根本不需要你的存款也能放贷款。

那么银行到底哪儿来的钱放贷款呢?答案很魔幻,但却是现代经济高增长的根本原因:钱是银行凭空“变”出来的。

放1千万贷款的过程是这样的:

银行会计先在借款账户上增加1千万,再在企业存款账户增加1千万,Bingo!就这么简单,整个国家的钱就凭空多出1千万,企业把这1千万用于进原料买设备,GDP就增长了1千万。

事出反常必有鬼,钱当然不可能凭空变出来的,到底是哪里来的呢?答案很简单,贷款都是要还的,这一“还”,一笔存款和一笔贷款变同时消失,财富也就烟消云散了。

金融变出来的钱不是魔术,仍然是“未来的钱”,仍然是“寅吃卯粮”。

你很可能会想,那银行收回贷款的同时再放出来,不就可以一直保留这笔财富了吗?只要银行不停放贷款,企业就能不停地扩大生产,经济不就能不停增长了吗?

但别忘了,前面说过,下游的需求是相对稳定,信贷扩张导致的生产过剩,卖不掉就变成了库存砸在手里,企业不是傻子,才不会乱贷款呢。

正是因为下游消费需求的制约,银行这个魔术师大部分时间都在玩“变兔子”的小把戏,不会轻易“大变活人”。

事实上,在预期这一件事上,银行比企业还要理性,银行家都是这个世界上最保守、最悲观的人,甚至老是做“晴天借伞,雨天收伞”的事——没办法,银行的收益也就是存贷差,风险却是无限的。

所以历次经济衰退,都是银行率先反应过来的。

2008年,由次级债引发的金融危机导致美国的银行不再向企业“借伞”,反而纷纷“在暴雨中收伞”,美国企业没钱,就砍中国出口企业的订单。

前面说过,企业的产能都是几年前就投资下去的,原材料也是提前备好的,这订单说没就没了。支持增长的三大需求中的“出口”突然消失,美国的金融危机就这么传导到了中国。

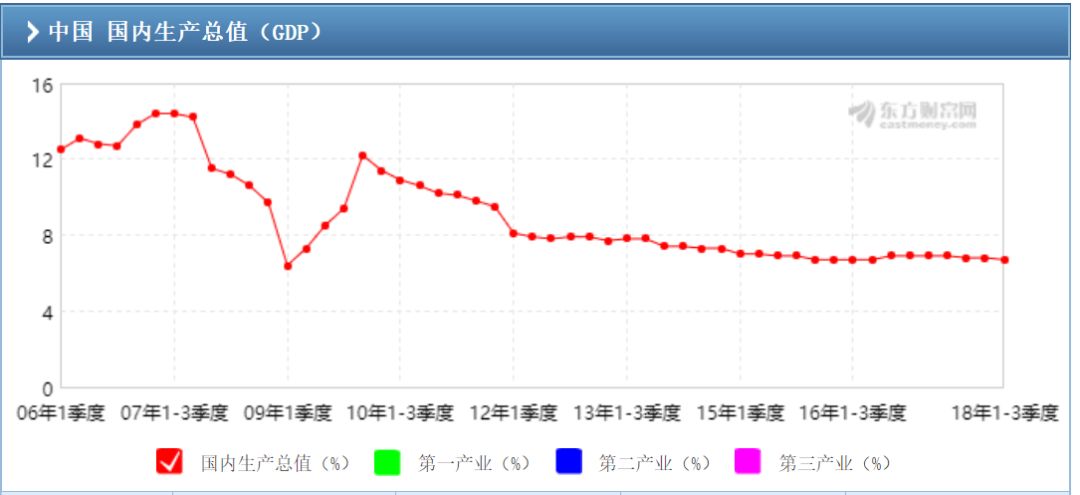

2018的经济不景气,是钝刀子割肉,2008年却是“断崖式的下跌”,今年是困难,十年前是危险。而“危险”历来都会比“困难”更容易让人反应过度。

中国银行家的第一反应当然也是“收伞”,不管你效益好不好,先把贷款收回来再说。因为我不收,别家也要收,这叫“囚徒困境”——哪家银行收得早,就可以减少损失。

但这么一来,引发了债务链,谁都活不了。因为

金融在现代经济中占的比重太大了,完全靠市场自身的调节,几乎不可能,政府就不得不出手了,全球各国金融主管部门都在干一件事,把银行家拉来,逼他们放贷款。

别以为只有我们这么干,美联储把各大金融大佬叫来开会,商量政府投资各大金融机构,实际上是“做人质”,不答应不让走,哪有什么“

商量

”啊。

中国的银行平时吃的都是“存贷差”这种政策饭,到了国家有危难的时候,自然不能在一旁干看。这就是2008年底,国家撒钱的背景。我们俗称的“四万亿”。

今天 很多人对这件事不以为然,但当时每个国家都在拼命向市场撒钱,任何反对的经济学家如果自己去做总理,也都会这么干。

银行放钱,就是整个经济“加杠杆”的过程,但银行肯放,不代表企业肯要,企业要看到需求,至少也要有预期的需求,出口已经废了,就只剩下居民消费和国家投资了。

既然是国家要求刺激经济,那自然是“你行你先上”,国家投资率先启动。

这就是

加杠杆的第一步,政府加杠杆。

4

钱的唯一出路就是房地产