公司发布11月销量快报,新能源汽车销量2.7万台,同比+138%,1-11月累计销量16.1万台,累计同比-25.7%。

公司11月新能源汽车销量2.7万台,同比+138%,环比+15%,其中新能源乘用车2.6万台,同比+139%,新车型汉单月销量首次突破1万台,成为爆款车型,我们认为公司11月销量亮眼,新车型汉随着产能爬坡,销量持续环比增长,预计后续销量有望环比继续增长。比亚迪汉作为新一代重磅产品,采用四门轿跑式设计,Dragon Face家族语言具备较强辨识度,同时沿用贯穿式尾灯设计,造型具有较强辨识度。动力系统方面,纯电四驱版采用前后双电机形式,总功率363千瓦,最大扭矩680牛米,官方百公里加速3.9s,搭载最新磷酸铁锂“刀片电池”,安全优势凸显,最大续航可达605km,且推出了插混版本。新车型汉目前销量已经突破1万台,在手订单饱满,预计12月汉销量有望环比持续提升。

2、明年有望迎来产销大年,预计2021年新能源车销量30-40万台

公司明年将完成主要王朝系列车型换代,随着磷酸铁锂刀片电池投产顺利、DMI系统顺利落地,未来公司将有望把全系车型进行三电系统新技术切换,带动成本进一步降低,公司将在电动车市场占据绝对成本优势,有望迎来产销大年。我们认为,对于乘用车市场,中型和中大型车销量占比约25%左右,而紧凑型及以下车型销量占比75%左右,在新能源汽车从4%到20%渗透过程中,仅依赖高价车渗透从而达到500万台销量目标是不够的,而磷酸铁锂CTP方案以及未来DMI方案的落地,将大幅降低电动车成本,公司有望率先实现中低价位车型接近与燃油车平价,我们预计明年全系换代后,月度销量有望环比进一步提升,2021全年新能源车销量有望达到30-40万台。

3、降本超预期之一:磷酸铁锂“刀片电池”量产爬坡顺利

公司专门针对磷酸铁锂电池开发“刀片”状单体和CTP方案,同时宣布新的磷酸铁锂CTP电池包系统质量能量密度未来将达到160Wh/kg,提升了10%以上,接近三元622电池包的水平,目前汉搭载刀片电池能量密度140Wh/kg,未来仍有提升空间,且单位成本下降30%,带来成本大幅降低。我们认为在此基础上,磷酸铁锂的性价比将凸显,相比三元安全性好、一致性好、循环寿命长等优势有望放大。公司刀片电池设计总产能达10Gwh,目前部分产能投产并且爬坡顺利,我们估算未来全系切换磷酸铁锂CTP带来的动力电池降本幅度超过单车1万元。

4、降本超预期之二:DM4.0系统即将发布,系统成本有望进一步降低

公司的“542”标准为:0-100公里/小时,加速时间5秒以内是性能标准,极速电四驱是操控的安全标准,百公里油耗小于2升是油耗标准。公司DM3.0系统采用2.0TI发动机+6HDT45变速箱、前置110kw电机、后置110kw电机的动力配置,用四驱+运动+HEV模式实现百公里加速5s以内的最强性能,用四驱+经济+EV模式实现百公里油耗低于2L。而公司目前已经在研发DM4.0系统,并大概率在下半年落地,DM4.0系统将在现有系统基础上进一步降低油耗和成本,若落地以后插混车型单车成本有望降低2万以上。

5、业务分拆持续落地,新能源车龙头有望迎来价值重估

目前半导体业务已经引入战投,后续上市有序推进,同时动力电池板块有望在未来2-3年分拆后陆续上市,带来价值重估空间;公司IGBT技术得到国际认证,有望打破国外高端产品技术垄断;同时,公司积极推动动力电池等核心零部件对外开放,如与丰田深度合作、与海外整车厂接触合作,是对技术实力的证明。

投资策略与风险提示

我们看好公司长期发展,在电动车领域及核心三电技术方面具备核心竞争力。新汉的9月销量已突破1万台,在手订单饱满,随着产能持续爬坡,销量有望持续超预期,同时降本措施落地有望超预期,带动公司明年迎来产销大年。维持“强烈推荐-A”评级。

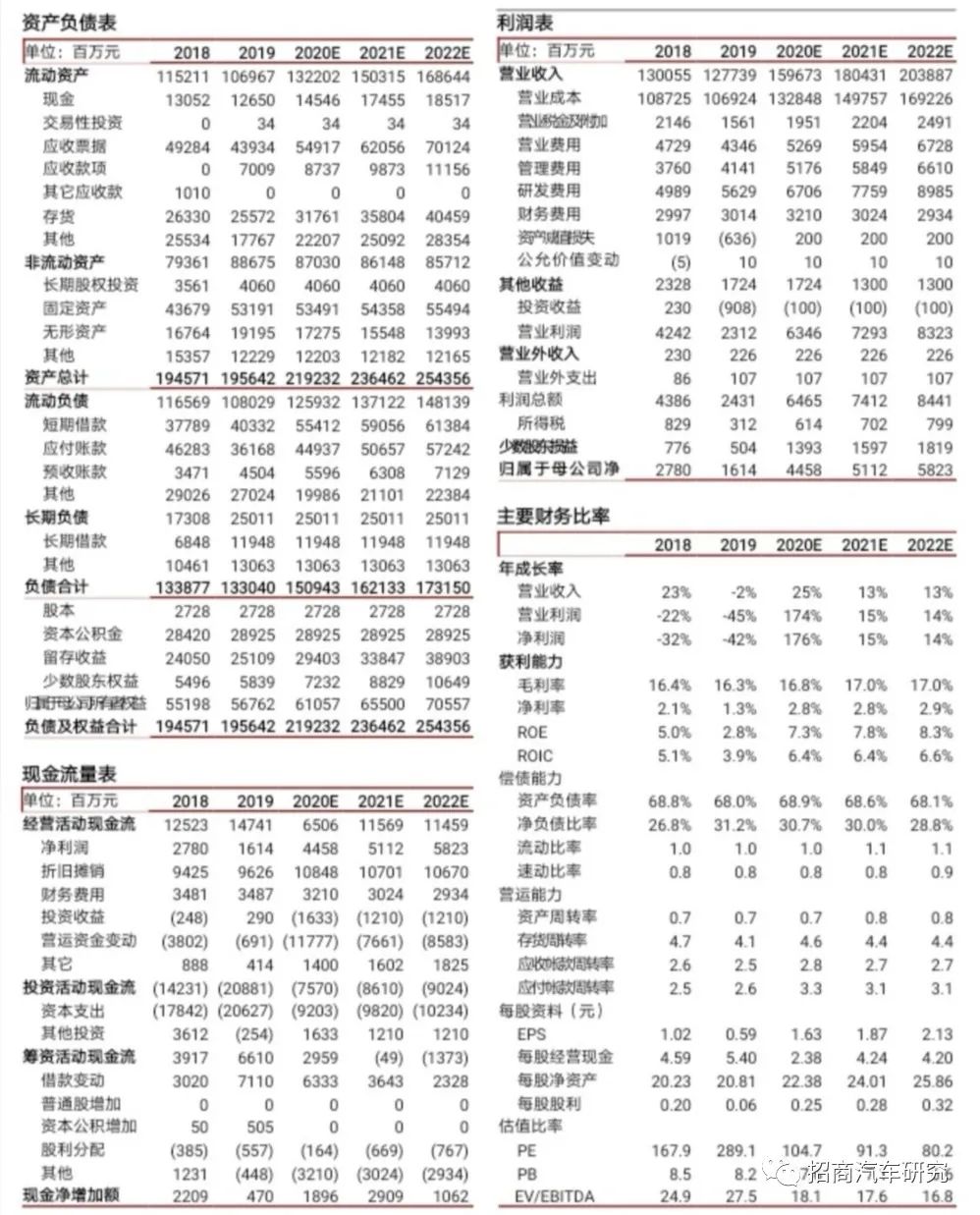

风险提示:新能源汽车销量不达预期,降本进度不达预期附:财务预测表

负责本研究报告的每一位证券分析师,在此申明,本报告清晰、准确地反映了分析师本人的研究观点。本人薪酬的任何部分过去不曾与、现在不与,未来也将不会与本报告中的具体推荐或观点直接或间接相关。

汪刘胜,1998年毕业于同济大学。7年产业经历,2006年至今于招商证券从事汽车、新能源行业研究,连续11年新财富最佳分析师入围。2008年获金融时报与Starmine全球最佳分析师-亚太区汽车行业分析师第三名;2010年获水晶球奖并获新财富第三名;2014年水晶球第一名、新财富第二名;2015年水晶球公募第一名、新财富第三名;2016年金牛奖第二名;2017年新财富第三名。“智能驾驭、电动未来”是我们提出的重点研究领域,基于电动化平台、车联网基础之上的智能化是汽车行业发展的方向。