本报告导读:

总结2018年报,水泥行业18年表现远超其他周期品,周期品中边际好于总量,区域好于全国特征延续,玻璃股逻辑变化,而消费类建材Q4经营情况明显好于预期。

摘要:

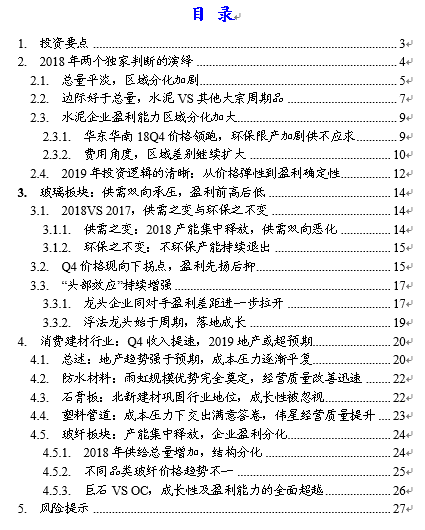

维持建材行业“增持”评级

:1、我们认为中观层面共振已经形成,挖机重卡、螺纹钢库存等,水泥已经全面开启旺季涨价行情,基建、地产均显示旺盛需求,一季度或成为经济底,整体市场悲观预期有望修复。我们推荐龙头海螺水泥、华新水泥、塔牌集团;“三北地区”弹性主要集中在京津冀,首推冀东水泥,H股推荐华润水泥、海螺创业、中国建材;2、早周期端推荐东方雨虹;3、19年地产竣工端建材品种存在估值与业绩双升的机会,推荐北新建材、信义玻璃、伟星新材、旗滨集团等;4、全球成长蓝筹继续推荐中国巨石、福耀玻璃;

2018年水泥独家两个判断的完美演绎

:边际好于总量,区域好于全国;水泥是最好的周期品:

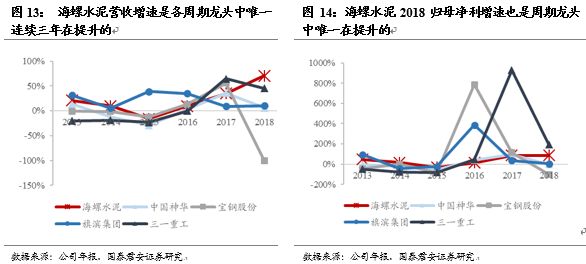

从2018全年表现看,水泥行业营收增速逐季抬升,2018Q4环保放松下水泥价格产生和螺纹的背离,水泥价格反而创历史新高;龙头海螺水泥收入及盈利增速是周期板块龙头企业中唯一依然提升的,继续验证我们年初时预判的“边际好于总量”的判断。同时,从我们另外一个预判“区域好于全国”,2018年各区域水泥企业盈利呈现差异拉大特征,盈利分化明显,华东华南企业盈利领跑全国。站在当前角度,

我们认为2019年水泥股投资的核心关键词是伴随着经济底部的确认,市场逐步修正对于2019-2020年需求的悲观预期,水泥盈利曲线的

确定性有望得到

市场认可。

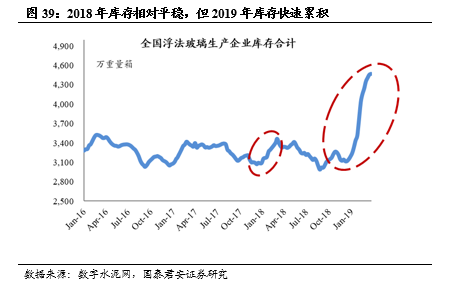

我们认为2018年浮法玻璃行业的核心词为“供需双向承压”。

一方面,玻璃产线供给更为刚性,且民营企业居多,18年冷修产线无序式复产,导致浮法供给端冲击加剧。另一方面,18年“去杠杆”背景下地产竣工周期拉长,需求释放受到抑制。但是我们同样观察到环保成为不变的主线,虽不再“一刀切”,但不环保产能的长周期退出正成为常态。

风险提示:

国内货币、房地产宏观政策风险、原材料成本风险

1.

投资要点

我们根据2018年建材行业年报与其他相关周期品及地产产业链下游行业进行对比,尝试找出相同宏观环境下行业走势分化的原因:

2018年水泥独家两个判断的完美演绎:边际好于总量,区域好于全国;水泥是最好的周期品:

从2018全年表现看,水泥行业营收增速逐季抬升,2018Q4环保放松下水泥价格产生和螺纹的背离,水泥价格反而创历史新高;龙头海螺水泥收入及盈利增速是周期板块龙头企业中唯一依然提升的,继续验证我们年初时预判的“边际好于总量”的判断。同时,从我们另外一个预判“区域好于全国”,2018年各区域水泥企业盈利呈现差异拉大特征,盈利分化明显,华东华南企业盈利领跑全国。站在当前角度,我们认为2019年水泥股投资的核心关键词是伴随着经济底部的确认,市场逐步修正对于2019-2020年需求的悲观预期,水泥盈利曲线的确定性有望得到市场认可。

我们认为2018年浮法玻璃行业的核心词为“供需双向承压”。

一方面,玻璃产线供给更为刚性,且民营企业居多,18年冷修产线无序式复产,导致浮法供给端冲击加剧。另一方面,18年“去杠杆”背景下地产竣工周期拉长,需求释放受到抑制。但是我们同样观察到环保成为不变的主线,虽不再“一刀切”,但不环保产能的长周期退出正成为常态。

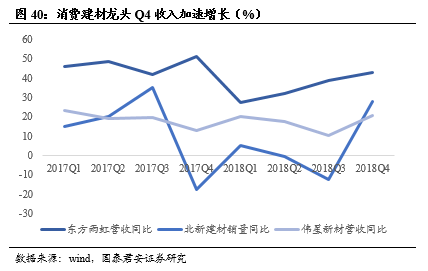

消费建材蓝筹18Q4扭转了Q3的悲观预期,经营质量、经营效益明显提升,19年有望估值业绩双升:

以东方雨虹、北新建材、伟星新材为首消费建材龙头在2018年Q4呈现超预期的销售提速表现,经营质量明显提升。从近期数据看,一二手房销量超预期,家居(橱柜衣柜)订单大幅提升,指向与年中的竣工大幅提升,19年地产竣工端消费建材品种存在估值与业绩双升的机会,行情或先从业绩确定性蓝筹品种的估值修复开始。

当下,我们维持建材行业“增持”评级:

第一,我们认为中观层面共振已经形成,挖机重卡、螺纹钢库存等,水泥已经全面开启旺季涨价行情,基建、地产均显示旺盛需求,一季度或成为经济底,整体市场悲观预期有望修复。我们推荐龙头海螺水泥、华新水泥、塔牌集团;“三北地区”弹性主要集中在京津冀,首推冀东水泥,H股推荐华润水泥、海螺创业、中国建材;

第二,推荐东方雨虹,受益开工端施工端的超预期,在货币信用边际宽松背景下,资产负债表修复弹性领先于板块;贸易战因素缓和,继续推荐中国巨石、福耀玻璃;

第三,春节后一二线城市一二手房销量快速回暖,家居(橱柜衣柜)订单大幅提升,指向与年中的竣工大幅提升,19年地产竣工端消费建材品种存在估值与业绩双升的机会,行情先从业绩确定性品种的估值修复开始,首选低估值确定性品种北新建材、伟星新材、信义玻璃、蒙娜丽莎等19年地产竣工端建材品种存在估值与业绩双升的机会;

2. 2018年两个独家判断的演绎

我们自年初以来提出的2018年大宗品周期股投资的核心是“边际好于总量、区域好于全国”,水泥是最好的周期品这两大论断,回顾2018年这两条论断全部得到验证。我们认为水泥行业表现出非需求扩张周期盈利提升,正是由于水泥行业独特的资源约束、市场环境、供需结构与竞争形势决定的:

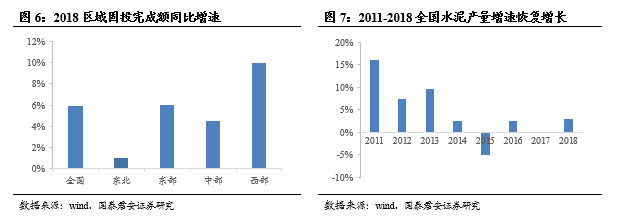

2.1. 总量平淡,区域分化加剧

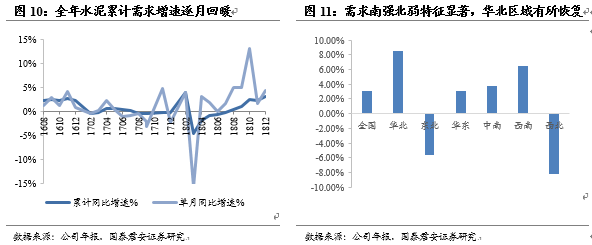

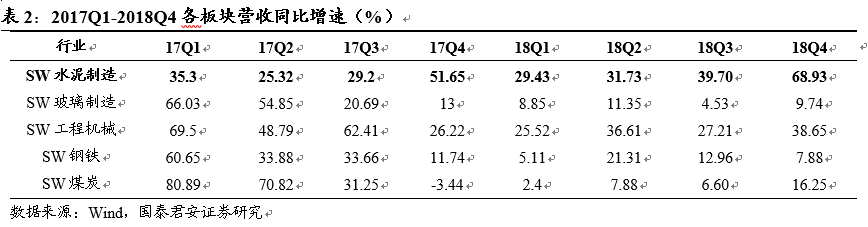

2018年,整个宏观经济需求增速基本保持平稳,水泥板块营收与净利增速依然保持较高增速,全年营收同比增速达47%,净利润增速为90.5%;2018Q1-2018Q4单季度营收增速为29.43%、31.72%、39.70%、68.94%,增速逐季抬升。

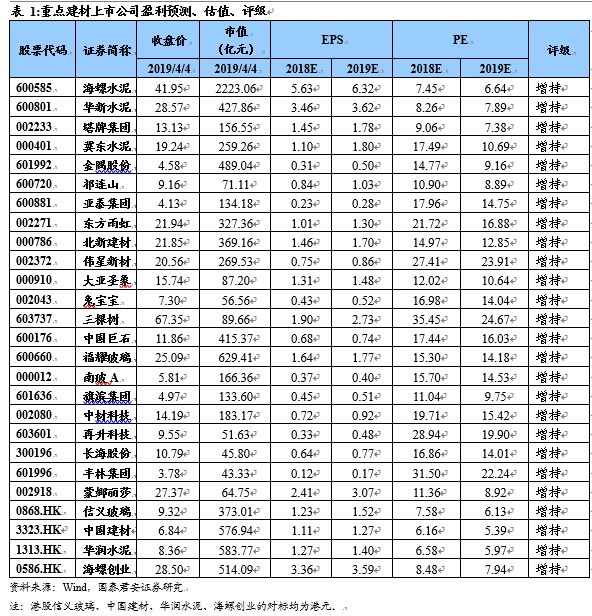

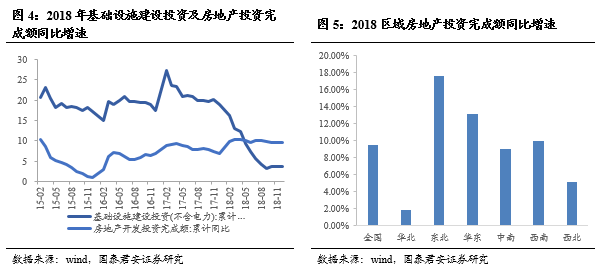

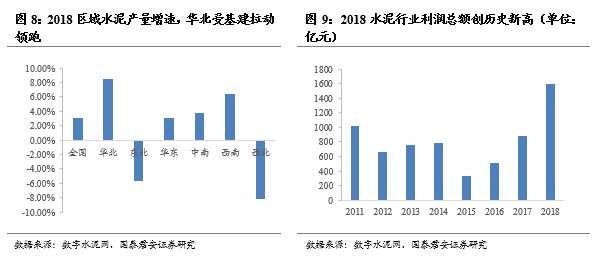

2018年下半年三北地区需求受基建加码带动,全国水泥产量止跌回升,同比增长3%。分区域看,华北区域对基建显现明显弹性,产量增速8.47%领跑全国;华东、中南保持3%以上的增长,符合预期;西南受“精准扶贫”带动,产量增速6.44%;西北、东北降幅下半年有所收窄,全年产量增速分别下降-8.22%、-5.66%。

我们2018年给的判断是:全国需求不能一概而论,南强北弱将成大概率,并且由北向南、自西向东越来越强,当前逻辑完全被验证:

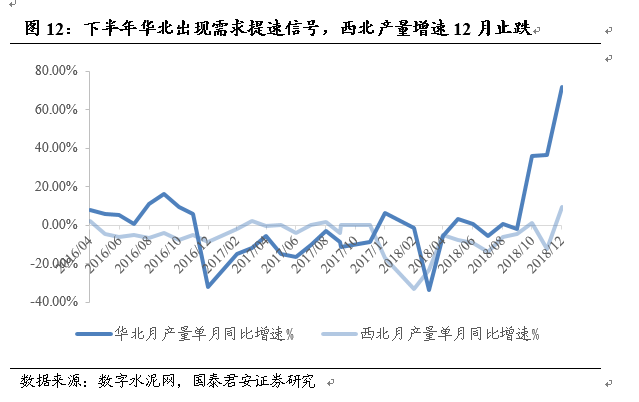

全年来看,华东华南水泥价格及盈利创历史新高;三北地区仍较历史最好水平仍有一些差距。我们认为华东及中南区域需求的构成是民营主体:地产及地产拉动的小市政项目占大头,数据显示水泥需求稳中有升;西南受益于精准扶贫力度的增强;而三北地区基建占需求大头,上半年看基建投资受到金融去杠杆等影响,增速有所下行,直接影响了区域的需求水平。但是从2018年7月开始,国常会定调基建加码,我们观察到华北水泥产量增速快速攀升,西北东北水泥产量降幅大幅收窄。

从确定性的角度而言,我们认为基建加码有望首先在经济发达的长三角、珠三角及京津冀区域落地,供需关系好的区域反而未来增量确定性高,因此华东华南最为受益。

从财政发力的角度,我们认为“三北地区”京津冀弹性最大,原因在于非大水漫灌式势必在人口密集区域才能起到显著效果,我们观察到2018年华北水泥需求增速8.47%领跑全国,一改过去几年负增长态势,显示出区域需求的触底回升。

2.2.边际好于总量,水泥VS其他大宗周期品

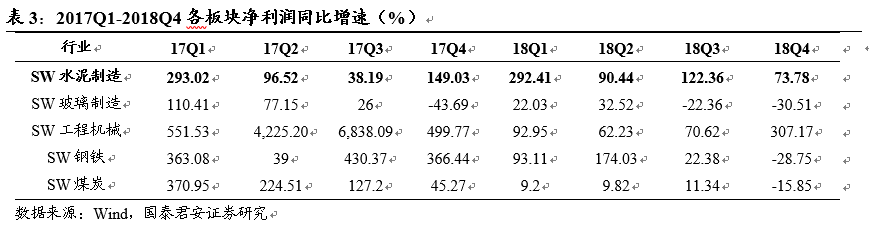

我们选取SW水泥制造、SW玻璃制造、SW工程机械、SW钢铁、SW煤炭,测算各行业板块营收同比增速及归母净利情况,可以观察到水泥营收增速逐季抬升,增幅与稳定性是所有周期品中最好的。从净利润角度看,水泥与机械是净利润同比持续大幅增长的行业。

从各行业龙头企业来看,海螺水泥营收与盈利增速也是唯一提升的,而钢铁、煤炭、工程机械龙头企业增速下降。

2.3.

水泥企业盈利能力区域分化加大

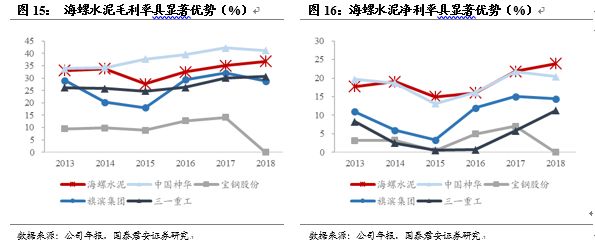

我们观察到2017-2018年水泥企业盈利呈现差异拉大特征,企业盈利分化明显,华东华南企业盈利创历史同期新高且领跑全国。

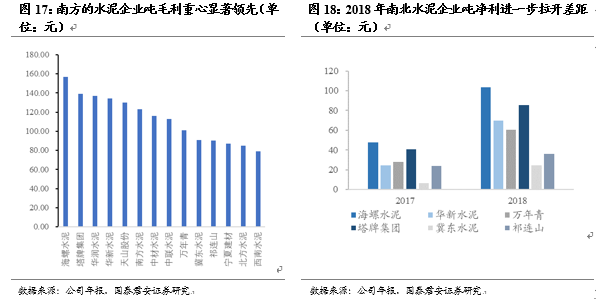

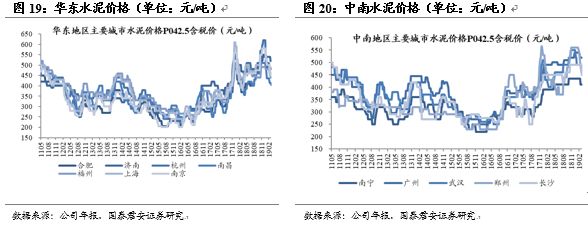

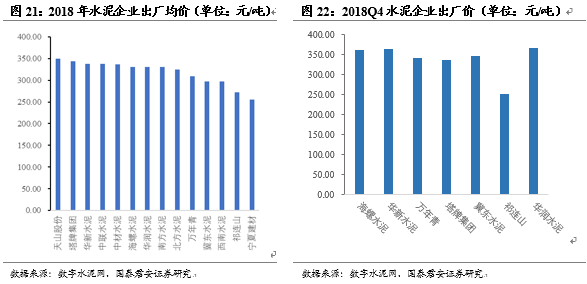

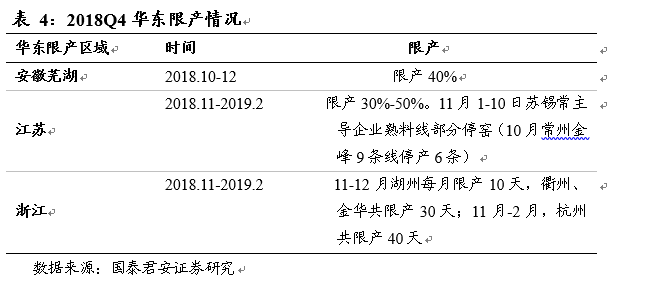

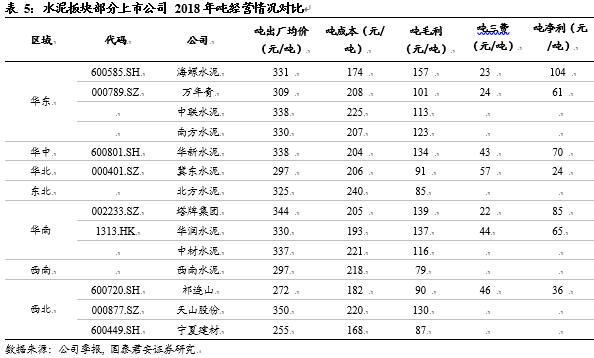

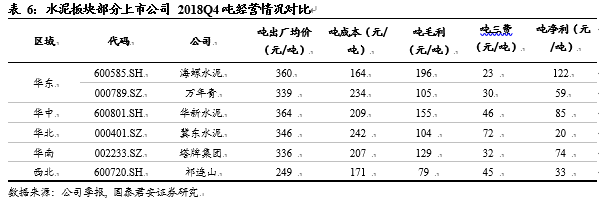

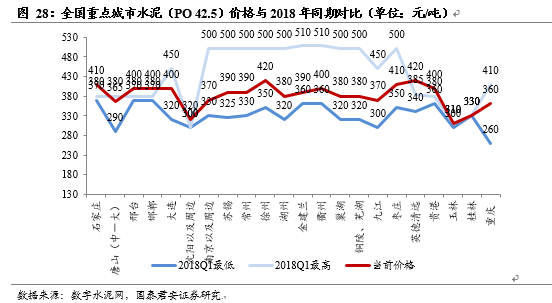

我们观察到自北向南、自西向东,吨毛利重心提升,而吨净利水平则进一步拉开差距。首先从价格角度看,华东华南整体价格领跑全国,18Q4受需求旺盛及错峰停产导致供不应求影响,水泥价格创历史新高;而三北地区价格距离历史最高水平仍有部分差距。从期间费用水平看,南北差异明显,海螺、塔牌等南方水泥企业基本维持相对稳定;而三北地区企业受环保错峰停产影响,费用较高,进一步拉开吨净利的差距。

2.3.1. 华东华南18Q4价格领跑,环保限产加剧供不应求

2018年,我们认为从价格角度分析,华东华南水泥企业是领先于其他区域的。这主要体现了华东华南区域供求格局较好,始终处于供应紧平衡的态势。而18Q4长三角区域首次被环保部划分为错峰停产区域,安徽、江苏、浙江均受到不同程度的停产影响,加剧了区域内的供需紧平衡,带动区域水泥价格创历史新高。

从出厂均价角度看,华东的海螺水泥、华新水泥、南方水泥、中联水泥;华南的塔牌集团、华润水泥、中材水泥均超过330元/吨,是明显优于出厂价不到300元/吨的华北冀东水泥与西北的祁连山、宁夏建材、西南水泥。

2.3.2. 费用角度,区域差别继续扩大

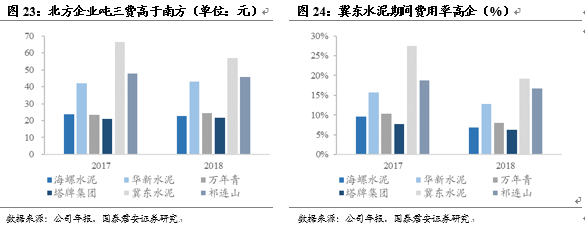

吨净利差异继续在费用方面拉开差距,我们观察到2018年华东华南水泥企业费用均保持稳定,而西北华北水泥企业吨费用继续维持高位。

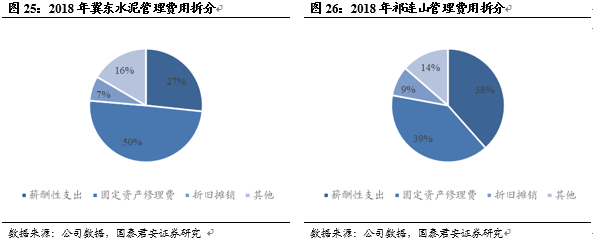

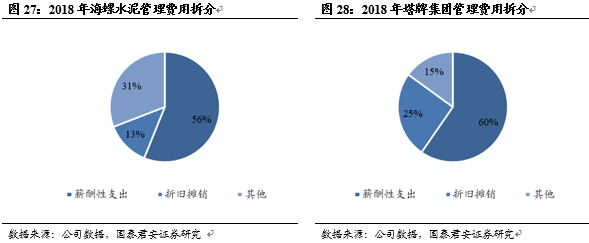

我们进一步拆分费用的构成,以管理费用为例,如下图所示,从构成比例上可以看出北方及华东中南企业的极大差异(因淡季环保等因素错峰停产时间加长,固定资产修理费科目差异显著),更可以说明这个问题:

海螺、塔牌管理费用中以职工薪酬占比超过55%;而冀东与祁连山管理费用中错峰停产导致的资产修理费用占比分别达到50%、39%。

2.4. 2019年投资逻辑的清晰:从价格弹性到盈利确定性

我们认为2019年水泥股投资的核心关键词是伴随着经济底部的确认,市场逐步修正对于2019-2020年需求的悲观预期,水泥盈利曲线的确定性有望得到市场认可。2018年消灭了价格的淡季波动,水泥价格淡季不淡且库存低位,类似发达国家成熟市场的格局将有望在未来2-3年内维持。

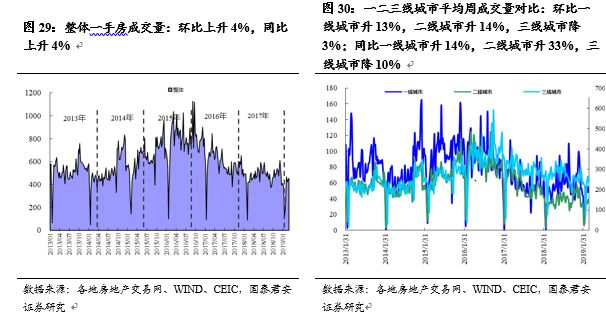

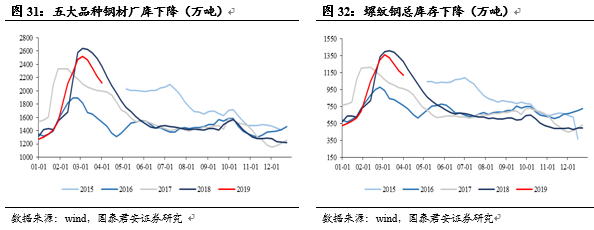

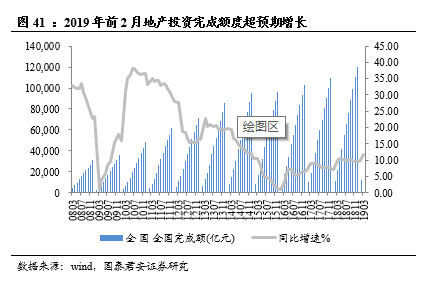

我们看到2019年1-2月地产新开工投资超预期,3月以来一二线城市交易量明显提升。中观行情数据相互交叉印证,水泥进入旺季涨价进程,华东满产满销;螺纹钢库存持续降低;机械挖机数量继续大增;都预示着整体宏观经济或已在3月见底。

我们判断随着市场对于经济底部认知逐步清晰,压制水泥股核心的需求端疑虑将有望解除,水泥盈利的稳定性及确定性将有望得到市场认同。

3. 玻璃板块:2018供需双向承压,但头部效应增强

我们认为2018年浮法玻璃行业的核心词为“供需双向承压”。

一方面,不同于水泥,玻璃产线为24h连续作业且不能随意关停,供给更为刚性,逻辑类似钢铁。同时玻璃民营企业居多,协同效应偏弱,因而18年冷修产线无序式复产,导致浮法供给端冲击加剧。另一方面,2018年“去杠杆”背景下地产竣工周期拉长,浮法玻璃需求释放受到抑制。但是我们同样观察到环保成为不变的主线,虽不再“一刀切”,但不环保产能的长周期退出正成为常态。

整体而言,2018年供需双向承压,浮法玻璃价格先扬后抑,行业盈利前高后低,四季度初现向下拐点。

3.1. 2018VS 2017,供需之变与环保之不变

3.1.1. 供需之变:2018产能集中释放,供需双向恶化

我们认为与2017年相较,2018年的核心变量在供需两面:

供给端冷修线集中复产,产能冲击放大。

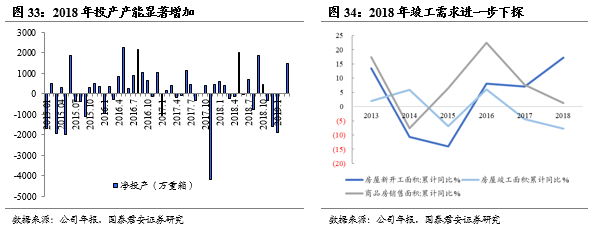

根据玻璃协会统计,2018年浮法行业新建生产线5条,新增年生产能力1710万重箱;冷修复产生产线18条,年产能增加7446万重箱;冷修停产线20条,减少年生产能力7050万重箱;浮法玻璃总产能净增加2106万重箱。原材料工业司公布2018年平板玻璃产量共8.7亿重箱,同比增长2.1%。而2017年浮法玻璃供给端呈净缩减状态,运行线减少7条,而总产能压缩2718万重箱。

而需求端因下游地产资金趋紧,竣工端被抑制。

2018年“去杠杆”背景下地产企业融资成本提高,资金压力增大,地产企业通过“抢开工”回笼资金,而房屋竣工周期拉长。而玻璃对应地产竣工端,因而下游需求被抑制。

3.1.2. 环保之不变:不环保产能持续退出

对于玻璃行业,2018年政府虽不再“一刀切”,但并非意味着环保力度的削弱,不环保产能仍在持续退出。

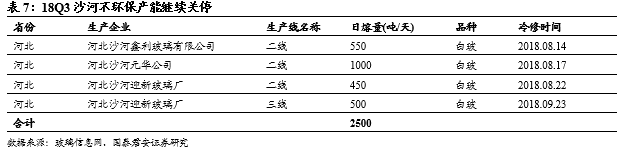

2017年11月河北沙河地区9条产线因没有排污许可证被强制关停(日熔量合计5800t/d),而2018年8-9月沙河地区因环保再关4条线,合计2500t/d。

我们认为“环保”已成为浮法工业的长期主题,不环保产能的持续关停将成常态。

3.2. Q4价格现向下拐点,盈利先扬后抑

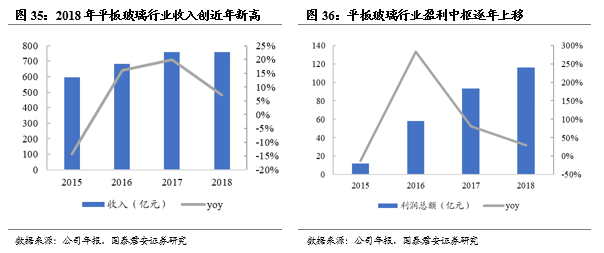

据工信部统计,2018年平板玻璃行业实现营收760亿元,同比增长7.2%,利润总额116亿元,同增29.1%,创2015年来最佳效益。而浮法玻璃2018年前三季度价格虽有小幅波动,但整体维持在较高水准,而四季度玻璃价格回调明显,且2019年持续下探。

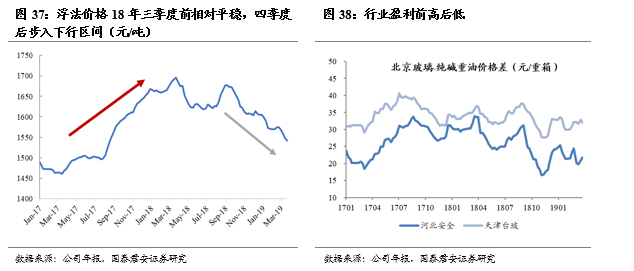

分时段看,前三季度价格窄幅波动、整体维稳,但内在驱动因素各不相同:

一季度价格淡季不淡源于玻璃产业链对于需求的乐观预期,需求实则尚未启动;二季度需求延迟价格松动,但调整幅度有限,而后的三季度随着需求的释放价格回暖,库存去化。

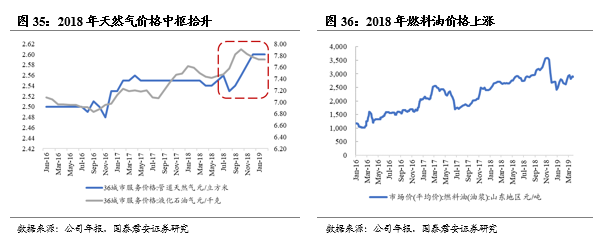

四季度后,随着需求逐步转淡,前期产能的累积供需恶化(测算截至9月底,复产 + 新点火浮法线共21条,而冷修线仅11条,产能净增超4%),价格逐步走低。而2019年一季度因需求淡季以及贸易商及加工厂需求预期的悲观,价格持续下探。另一方面,成本端燃油及天然气涨价,显著摊薄行业利润。

2018年浮法行业盈利前高后低特征鲜明,四季度价格初现掉头拐点,而2019年一季度延续下行态势,库存不断累积。

3.3. “头部效应”持续增强

3.3.1. 龙头企业同对手盈利差距进一步拉开

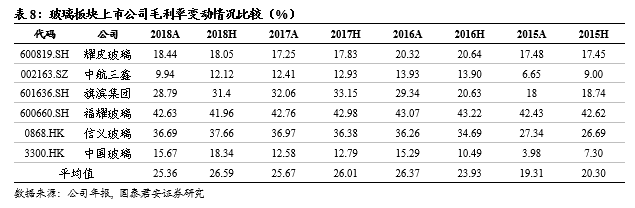

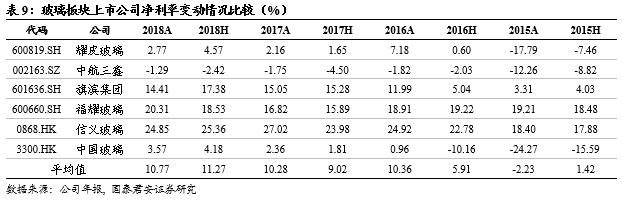

从2018年玻璃行业上市公司盈利水平看,龙头因差异化产品比重较高且占比不断提升,与行业盈利差距进一步拉大,受到周期扰动的影响更小。

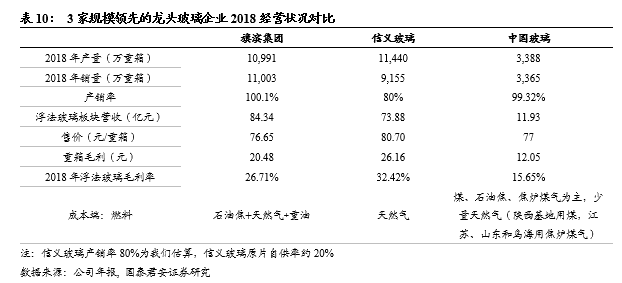

1) 信义玻璃:2018年集团综合毛利率约36.69%,净利率达24.85%,显著领先行业。分产品看,公司浮法板块差异化品种(超白、超厚、超薄等)占比提升至32%(+10pct),价格更高波动更小,18Q4玻璃价格虽大幅下探但公司浮法全年毛利仍维持在32.42%,较18H1仅小幅下降1pct,我们认为公司2019年差异化产品占比有望超40%。

2) 旗滨集团:公司报告期内毛利率及净利率水平分别为28.79%、14.41%,毛利率、净利率均较2017虽明显下探,但依旧显著领先行业。而报告期内公司分别完成长兴、醴陵及漳州3条产线的冷修改造,而郴州1000t/d超白玻璃线亦于18年末投产,公司浮法产线升级已更进一步。

3) 福耀玻璃:我们测算公司2018均价同增约3.7%,公司产品结构持续优化。而公司整体毛利率及净利率分别达42.63%、20.31%,较18H1显著抬升。公司海外营收延续高增长,同比增加24.42%,主要推动力为公司美国基地产销的持续爬坡,2018年美国工厂实现营收34.11亿元,同增57.9%,实现业绩2.46亿元(17年仅为508万元)。虽然公司美国线Q4盈利受员工激励、客户维护及存货报废的拖累,但公司美国工厂盈利仍处爬坡期,盈利能力仍有望显著提升。

3.3.2. 浮法龙头始于周期,落地成长

我们认为在国内浮法玻璃属于产能相对过剩的行业,国家严禁内资企业新建低端浮法产线,因而浮法企业2015年来鲜有产能扩张,但是信义玻璃、旗滨集团却走出独立的成长曲线,且2018年与行业进一步拉开差距,但从成长逻辑上看,两家公司各不相同:

1) 从浮法的角度,信义玻璃为世界浮法工业唯一的成长股。

信义的产能扩张渠道有二:其一,海外扩张,在马来西亚、加拿大等地建设工厂,因而打破国界的限制。信义马来一期1200t/d已于2017年投产,而2018年马来二期两条(1200+800t/d)产线建成投产,对接东盟市场;其二,利用外资身份,在国内建设特种玻璃厂,较内资企业具排他性优势。公司已公告在广西北海建设4条高端浮法线,日熔量共计3200t/d,且入住江苏张家港,在原华尔润老址建设工厂(2条共计1500t/d)

2) 旗滨集团的成长性源于产线的升级,以及工程玻璃业务的切入及渗透。

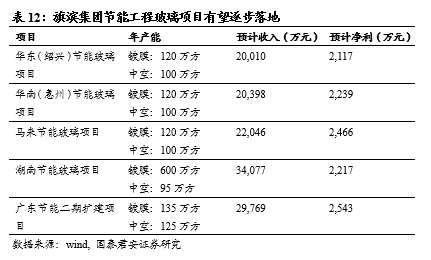

公司2017年引入原南玻管理层后,对原有产线进行冷修改造,产品结构持续优化。同时公司布局节能工程玻璃项目,2018年来公司广东、浙江及马来项目相继落地投入商业化运营(马来已建好,正处调试阶段),且公司公告将新建湖南及广东二期节能工程玻璃项目,我们判断随着浮法原片的冷修改造及工程玻璃的逐步落地,旗滨盈利能力有望显著提升。

4. 消费建材行业:Q4超预期,扭转2019预期

4.1. 总述:地产趋势强于预期,成本压力逐渐平复

Q4龙头销售提速,2019地产投资或强于预期

以东方雨虹、北新建材、伟星新材为首消费建材龙头在2018年Q4呈现超预期的销售提速表现,Q4单季度营收或销量同比增速均大幅高于Q3水平。(北新建材选取销量数据,因为应收数据受到价格因素扰动过大)这样的业绩表现也与2018年Q4统计局地产数据新开工与竣工两旺的表现相互印证。

2018Q4呈现的新开工高企或来自于地产商在较强资金压力下加速用开发贷和销售回款置换资金投入的需求,12月单月竣工的大幅回暖则或许来自于销售-竣工缺口扩大两年后的合同硬约束逐步到期。在市场对2019年地产投资预期非常悲观之际,情况却似乎正在发生超预期的扭转,2019年前2月地产投资额同比增速高达11.6%,施工强度大幅强于预期,而房企融资成本、二手房交易活跃度、土地溢价指标也呈现回暖趋势。2019年在地产整体融资合理宽松的背景下,房企有意愿也有能力保持周转,地产开工端、竣工端、施工强度或将超市场预期。

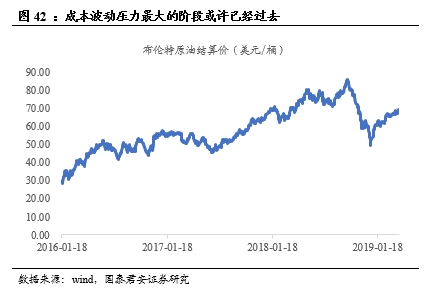

成本波动压力最大的阶段或已过去,2019享受滞后提价红利

2018年在国际油价大幅波动的影响下,消费建材成本端面临较大的成本压力。其中以东方雨虹和伟星新材受到波动影响最为直接。Q3处于高位的原油价格在原材料库存节奏的影响下导致Q4两公司毛利率水平都有小幅度的下滑。而随着油价水平Q4的快速下调并进入低波动运行阶段,成本波动压力最大的阶段或许已经过去。进入2019年后进行滞后性的提价,或提升2019年的经营利润空间。

品类扩张效应或在2019进一步提升重要性

从国际消费建材龙头的发展经验来看,利用渠道与品牌优势进行品类扩张几乎是一条必选之路。在2018年消费建材龙头均已经加大品类扩张布局。东方雨虹在保温与涂料领域加大布局,伟星新材以“同心圆”策略加大消费类防水与前置过滤器布局,北新建材则也围绕“四板四料”寻找新的增长点。2019年新品类布局的动作或将更多,为消费建材龙头企业带来的意义也一定更为深刻。

4.2.

防水材料:雨虹规模优势完全奠定,经营质量改善迅速

东方雨虹的规模优势已经完全奠定。在17Q4高基数的基础下,2018Q4公司营收增速达到42.82%的水平,2018Q1-2018Q4单季度营收增速分别为27.16%、31.84%、38.63%、42.82%,营收增速逐级抬升。全年公司营收增长净额近40亿人民币,仅增长净额超过行业第二大公司的营收总额,规模优势已经完全奠定。