如果您认为我们的研究成果对您有帮助,请酌情在佣金派点上支持东吴军工团队(陈显帆、刘中玉),感谢万分。

【东吴军工】陈显帆18616532999/刘中玉18801026093

公司发布2020年度报告,实现营业收入17.00亿元,同比+61.22%;归母净利润4.86亿元,同比+74.43%。

1

下游军民市场需求强劲,自产业务与代理业务收入均大幅增长

1)自产业务:

实现销售收入8.86亿元,同比+50.58%,其中核心产品瓷介电容器收入占比为98.77%,直流滤波器占比已超过1%。报告期内下游客户需求旺盛,瓷介电容器自产业务产销率达到95.40%,直流滤波器产品产销量分别同比增长171.87%和61.35%。2020年公司持续提升产品产能及扩充产品品类,电子元器件生产基地项目及直流滤波器项目基建主体工程已竣工启用,部分产线已投产,预计可实现多层瓷介电容器产能7亿只/年,奠定了自产业务持续快速发展的基础。

2)代理业务:

实现销售收入8.08亿元,同比+74.87%。公司加强与核心客户的合作,前五名客户合计实现销售收入49,881.84万元,同比+139.41%,占本期代理业务收入比例为61.73%,同比+16.64pct。报告期内扩充了代理品牌与产品类别,重点布局了5G通讯、汽车电子、物联网等新兴工业领域。同时受益于下游客户旺盛需求。

2

自产业务毛利率继续提升,费用管控得当助力盈利能力提升

公司实现归母净利润4.86亿元,同比+74.43%。1)毛利率方面,自产业务毛利率同比提高0.93pcts至79.90%,代理业务毛利率同比下降3.74pcts至10.08%,自产业务毛利率提高或由规模效应所致。受业务结构变化及代理业务毛利率下降影响,公司主营业务毛利率较上年同期下降3.72个百分点至46.60%。2)费用端:报告期内销售费用率为3.56%(-3.28pct),管理费用率为5.18%(-3.39pct),研发费用率为2.65%(-0.38pct),财务费用率为-0.55%(-0.46pct),整体期间费用率较上年同期下降7.52pct至10.84%。综合影响之下,本期净利率同比+2.16pcts至28.59%,我们预计随着业务规模的扩大以及管理效率的提升,公司有望保持较强的盈利能力。

3

研发投入夯实技术优势,有望持续受益于军工市场高景气

2020年公司在脉冲储能电容器、交流滤波器、陶瓷材料、电极浆料以及低温共烧陶瓷等方面继续加大研发投入,进行技术储备,并且高性能镍电极用电容器陶瓷材料技术已经达成批量生产能力,不断增强的技术实力更加稳固了公司的行业地位。公司高可靠MLCC产品广泛应用于航天、航空、船舶、兵器等领域,十四五期间我国航天、航空等领域先进武器装备列装有望加速,新型装备信息化水平的提高也带动MLCC等电子元器件产品渗透率的提升,公司有望持续受益于下游军工市场的高景气。

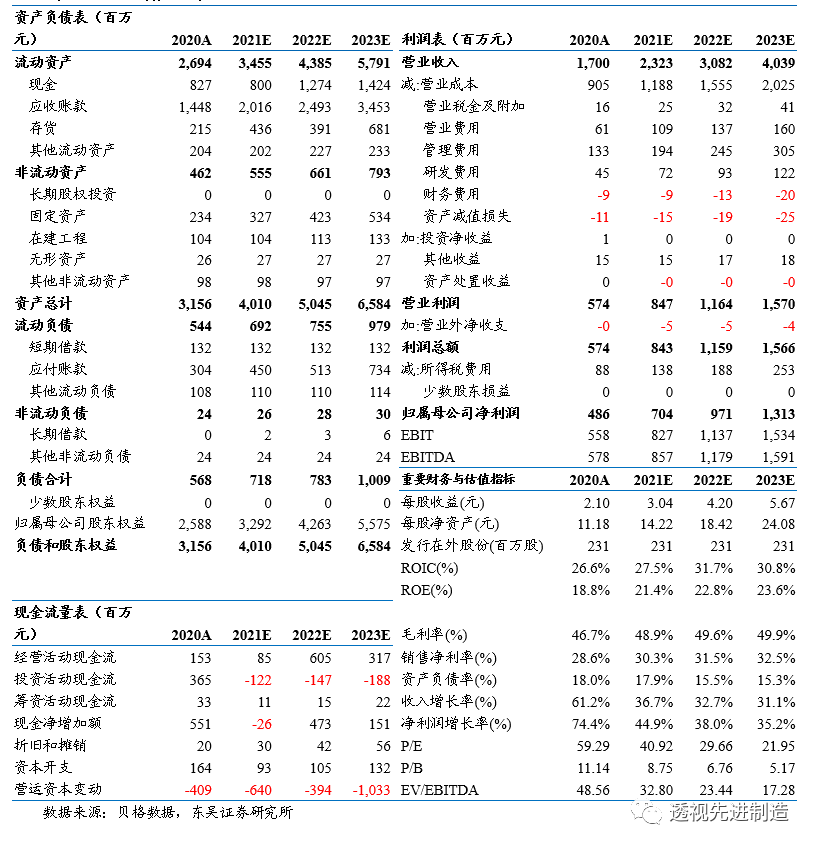

我们维持2021-2022年净利润预测7.04/9.71亿元,预计2023年净利润13.13亿元,对应2021-2023年EPS为3.04/4.20/5.67元,当前市值对应2021-2023年PE为41/30/22倍,维持“买入”评级。