来源 | 港股那点事

作者 | 格隆

已获授权转载。文章观点不代表米筐投资立场。

感谢天风证券,有这么一个机会在美丽的大连和大家做个沟通,虽然我很怀疑这种沟通的价值。以我自己的经验,投资这事上,别人讲一万句,不如自己摔一跤。眼泪教你做人,疼痛才是最好的老师。人生该走的弯路,其实一米都少不了。

刚才王国斌总讲了是牛市还是熊市没那么重要。我以前写过一篇文章,叫做《离开了牛市,你什么也不是》,听起来有一点矛盾。但是我想实际不矛盾,我觉得王总要说的是不要做一些没有意义的小趋势预测,而是做一些靠谱的长远大方向、大趋势预测。我觉得预测还是要做的,否则大家没必要坐这里讨论,直接买指数就好了。预测永远是获得阿尔法收益的最根本的途径。

回到我的演讲题目:我们在哪里?

做投资,更多的时候是取决于你在哪里,你的位置。这有两个坐标轴:第一个是什么时间when,第二个是在哪里where?时间和哪里决定了你的位置,而你的位置决定了你怎么去做How?

绝大多数人和我沟通投资时都是直奔主题:买不买?买什么?买多少?其实你先要做的是确定你的位置,你的坐标。你的位置定位准了,你知道你在哪里以后,实际上该做什么,能做什么,选项是非常有限的。你的空间是非常有限的,你做不了太多的东西。

我们给大家两幅图,第一幅图是今年以来全球市场的涨跌幅。

你们也看到了,几乎全球市场都在涨,香港恒指涨得最好,法国、德国、美国、印度也都在涨,日本都涨了5%。

谁在跌?内地创业板,深圳成指上和上证综指也只是象征性涨了一点点。我不知道在座的各位今年的收益率是多少?如果你是在A股市场,如果你在正常地做基金,你不是赌博,你大概在1%-2%或者负的1%-2%之间。如果你超过的这个值,你一定是在赌博。当你决定在这个时间点选择做A股的时候,你能做的空间是非常有限的,你主动的选择是非常有限的。

所以,我认为实际上做投资就是强调一个大趋势,一个大的环境,你在哪里,以及这个时点是什么时点,这个非常重要。

我做了两幅小图,就不展开了,其中一幅是过去十万年人类的迁徙图。我是想说明,人类得以繁衍与生存,其核心秘诀是不断地迁徙,不断逐水草而居。大约5万年前,人类来到了澳大利亚,这是人类到达的地球上最后一块土地。

这和我们做投资是一模一样的:你要在合适的时间,出现合适的地点。

我提几个简单的问题作为演讲引言的结尾:

第一个问题,二战结束之后,亚洲哪个国家的人均GDP最高?

你可能想象不到,答案是缅甸。但是经过军政府这么多年的统治,现在缅甸已经是亚洲最贫穷的国家之一。大多数投资人关心的都是短期问题,诸如供给侧压缩得如何,房地产泡沫会不会破裂,地方政府负债到底有多严重,经济会不会硬着陆……,诸如此类。

其实,从一个国家或者社会的长远生命周期来看,上面这些都是典型战术层面的动态瑕疵,因而也注定了无伤大雅。供给侧压缩收效甚微又如何?地产泡沫破裂又怎样?大不了7年一个经济周期,从头来过。相较于短期的经济繁荣或者衰退,相较于听起来很可怕的硬着陆,一个国家有远比这些坏得多的选项:比如战争,比如独裁,比如少量利益阶层的固化与社会的固步自封——这些长期的“阿喀琉斯之踵”会导致一个社会长期必然走向衰落。

缅甸就是最好的例子。你在判断你所在的地区的投资前景时,你要看的是决定大国崛起与经济增长的那些长周期因素。

我们知道巴菲特投资业绩的大背景是道琼斯这么多年持续的上行。A股指数,现在的位置与十年前一样。所以我不相信巴菲特在中国会好到哪里去,当然也许他也能做好。

第三个问题,假设时间分别回溯30年、50年、70年,你会作何选择?

30年之前,大概就是八十年代末,九十年代初。我相信答案非常简单:除了买房子,还是买房子,没有任何其它更优的选择。

50年之前是什么时候,大概60年代,你也没有什么好选择的,就是在体制内好好工作。

70年前呢?大概建国前后,表面看你或许有很多选项,但最重要的选项其实只有一条:是走,还是留?这个选择基本决定了你未来的命运轨迹。

当你确定了你的坐标位置的时候,你能做空间是非常小的,你所谓的投资业绩或者成果,很大程度上只是取决于一个大环境,大趋势。如果你在缅甸你不会有投资的业绩,如果你在中国建国后的30年,你也不可能有投资的业绩,因为我们基本上都是在折腾。而现在往前看30年,你唯一应该做,或者能做的就是买房子,绝不是买股票,你的选择范围非常狭窄。你的业绩,你的财富,取决于你在哪里。很多时候,选择比努力重要得多。过去三十年,任何一个售楼小姐给你的投资建议,其价值都超过最优秀的基金经理给你的投资建议。

现在我们回到我演讲的第二个关键的问题:中国经济在哪里?

我们是做投资的,你在哪里,取决于中国在哪里?中国在哪里,取决于中国的经济在哪里?

很多人会想当然回答:我们当然在中国。过去30年,我们取得了年均9.7%的经济增长奇迹,我们现在已经是世界第二大经济体。

问题在于:这个奇迹,可以持续吗?

对于做投资的人而言,过去怎样,既重要,也不重要。就像前面那张世界股市今年的涨跌幅,A股熊冠全球。这个不重要。重要的是,熊冠全球是怎么发生的?是偶然,还是必然?

研究必须采信一些数据,问题在于采信哪些?

我们的CPI可信吗?我们最新的CPI只有1.2,而我们的房子涨成这个样子。我们的CPI里最大成分竟然是食品,没有房价,我们只有房屋租金,且占比只有十三个点。美国CPI里超过三分之一是房价。CPI到现在,我的理解只是一个安民指数,不是一个有参考价值的指数。

GDP可信吗?我一直做能源行业研究。“十五”期间国内GDP平均增速9.8%,用电量增速为13%,这是匹配的;“十一五”期间GDP平均增速是11.2%,用电量增速为11.1%,这也匹配。十二五呢?年均GDP增长7.8%,五年间的用电增速分别为11.7%、5.6%、7.6、3.8%和0.5%,年平均增速为5.7%,比“十一五”期间年均11%的增速相比放缓了近五成。我们十亿美金体量的一个巨大经济体,GDP2015年增长了6.9%,却只用了0.5%的电,谁信?都去做无烟工业了?东莞去了?澳门赌博去了?所以这些数据无法匹配,有些东西你无法阐释的。想知道真相,你必须有你自己可采信的逻辑和数据体系。

过去一百多年来,我们一直在各种折腾,过去30年是唯一不折腾的30年,我们开始正儿八经发展经济了,年均GDP增长9.7%就是我们的奇迹。

怎么产生的?刚才夏斌老师也阐释了不少。我们的经济过去是靠什么增长出来的?分析了这些依赖因素,我们才能知道中国的经济奇迹是偶然的还是必然的,这才是有意义的。就如同我们要验证说明今年依赖A股熊冠全球,是偶然的还是必然的?

30年在人类的历史长河中眨眼而已,非常短,我们绝不能说我们创造了30年的奇迹,未来还可以那么幸运。我们用奇迹概括这段历史,本身就表明了我们对这个事情的认识态度:什么是奇迹?做投资的人都知道,当我们以一周或者一个月来看待投资收益的时候,我们一定相信的是幸运和奇迹。当我们以季度或者半年为周期来看待投资收益的时候,我们相信的是天赋与勤奋,只有以年为周期来计算收益率的的时候,相信的才是自然规律,也就是春种秋收,只有自然规律才会轮回。

奇迹不会。

我在大学里学了十年的经济学,解释一个经济体增长的因素很多,在资源禀赋既定的情况下,制度、资本、人口、技术进步,这些事推动一个国家的经济发展和进步的核心要素。

我们靠的是什么?我的理解,并没有中国所谓的特色,中国过去30年的经济增长和其它国家的经济增长没有本质的区别,第一对外放开放,拥抱全球分工红利,第二对内用资本杠杆和人口红利。

在我看来,最最核心的是人口红利,这几乎是解释所有经济增长最核心的钥匙。

我先阐释一下资本投入。

为什么说过去30年最正确地投资是买房,因为能跑赢M2的资产太少太少,房子是其中之一。我们的M2是什么速度? 刚刚改革开放的时候是860亿,90年是1.5万亿,2000年是13.5万亿,之后井喷,现在呢,是160万亿,超过了美国与日本两大经济体的M2总和。这是什么概念?你算一下增长率是多少?年均21%。21%是概念,美国、欧洲、日本他们的M2过去十年的增长速度差不多就只是30%,我们是年均21%。奇迹怎么来的?我们过去三年发了78万亿的货币,产生的GDP是14.88万亿,差不多5个单位的货币投放,才产生一个单位的GDP。

关键,这个速度越来越快。2009年1月份,我们的第一个50万亿产生了,第二个50万亿是2013年的6月份,第三个是2016年的9月份,第一个50万亿,我们用了32年的时间,第二个50万亿,用了四年半的时间,第三个呢?只用了三年四个月的时间。

目前我们M2的增速大概还在12%左右,你可以算一算,几年翻一倍?6年,对不对?就翻倍了嘛,什么意思?我们现在是2016年,再过6年是2022年,那个时候就是320万亿的货币,而我们的GDP极可能没有增长。

为什么没有增长?我们现在GDP的官方数据是6多一点,为了保证就业。6多一点,是什么意思?人民币去年贬了多少?7个点,这是官方公布的数据。假设人民币每年贬值5%左右,意味着以美元计价的GDP是不增长的,但是6年以后我们的货币增加了一倍。

这是什么概念?简而言之,如果你没有找到好的配置对象,你的资产会被摊薄一半。你能跟上这个速度的资产是微乎其微。我听过一句话,我也非常有感触:我们这一代人所面临的最大的尴尬和悲哀是什么?就是你必须和我们注定跑不赢的货币发行速度比赛,而你之所以要买房子,只是为了输的不那么快,不那么惨而已。

当然,货币杠杆将来的可用空间已经非常狭窄了,因为美国在不断地加息,你再不断地发行货币,等于是为别人做嫁衣。所以我们现在已经开始收缩了,开始缩表了,最新5月的M2只有9.6%,31年来首次个位数增长。但我们不能指望这个收缩会很认真很严厉,道理很简单,美国人是经济过热才收缩,我们不是,我们经济事实在衰退,我们家里没有余粮。为了保证就业和基本的社会稳定,央行的缩表一定是投鼠忌器的。你银行的资产端还有13个点的增速呢,你的负债9个点,怎么玩啊?

但至少,GDP不能再过多指望资本这个杠杆了。

最重要的变量变化,还是人口。我们过去30年创造的经济奇迹,大多数人都把它归结为所谓的“中国模式”,但在我看来,中国过去30年的经济增长,与世界上其他国家的增长并无显著特别之处。一言以蔽之,其实就是在体制上松了绑,辅以巨大的人口红利(见下图):

从上图可以清晰看出,开始全面实行计划生育的1971年是中国人口变化的一个明确分水岭。以1971年为分隔线,中国人口增长分为截然不同的两个阶段。

全面实行计划生育之前,1959至1961年是一个极特殊阶段,连续三年自然灾害,致使人口死亡率突增,出生率锐减。1959年人口死亡率上升到了14.6‰,1960年进一步上升到25.4‰,而人口出生率只有20.9‰。人口自然增长率大幅度下降,其中1960年、1961年连续两年人口出现负增长。

但自1962年开始,中国进入连续8年的人口高增长时期。这8年中,人口出生率最高达到43.6‰,平均水平在36.8‰;人口死亡率重新下降到10‰以下,并逐年稳步下降,1970年降到7.6‰。出生率的上升和死亡率的下降,使这一阶段的人口年均自然增长率达到27.5‰,年均出生人口达到2688万人,8年时间净增人口1.57亿。

如果给予人口出生与GDP增长17年的周期间隔,中国GDP的高速增长,几乎与中国的人口出生率与人口自然增长率显著正相关: 78年改革开放后经济进入高增长轨道不是偶然的。17年正好是一代人长成的时间,正是因为从1962年到1970年连续8年的高人口出生率与增长率,才为后面30年提供了足够的劳动适龄人口——这就是经济增长的秘诀。

而所谓的改革开放,只是对束缚在这些人口身上的绳索做了松绑而已。

1971年,中国开始全面计划生育,特别是70年代后期,是中国人口发展出现根本性转变的时期。中国ZF陆续制定和完善了明确的计划生育政策,人口高出生、高增长的势头被迅速控制,人口自然增长率自此一路下滑,从1971年的23.4%,一路不回头下滑到2015年的4.96%,而生育率(妇女一生生育的子女数量)也从1990年开始连续25年低于种群正常更替水平(保证种群不萎缩的生育率),人口“青黄不接”的直接后果,是劳动适龄人口的不断减少,整体人口的极度老化和急剧萎缩。

而中国的经济开始走下坡路,GDP增速脱离双位数区间,恰好也就是从中国劳动适龄人口开始绝对减少的2012年开始的——这绝非偶然。

在经济学上,这被称为“刘易斯拐点”。日本在1990年进入这个拐点,从此开始了长达25年的衰退与疲软。

劳动适龄人口的绝对减少,以及人均寿命的不断延长,意味着人口结构的双杀,也意味着整个社会老化的速度会越来越快。在经济学上,65岁以上的老人超过7%就是老年社会,中国65以上了老人在全部人口的占比,改革开放时是5.6%,90年是7.1%,2000年是8.9%,最近的数据接近10.8%,我们已经是一个标准的未富先老的社会了。

投资圈有一句话,叫投资不过山海关,嘲笑獐子岛的扇贝会集体离家出走,然后又集体回归,嘲笑辉山乳业高得离谱的毛利率,很多人说是东北人契约文化不行,东北人有问题。其实不是这么回事,事实的真相很简单也很冰冷残酷:东北就是一个中国经济的缩影,只不过更靠近北边,寒潮首先侵袭了东三省,仅此而已。

上一次2005年人口普查,东三省人口还是净流入,但是十年后的人口普查,东三省的人口流出400万,这是什么概念?东三省总共才1.29亿人口,流出400万,而且主要是青壮年,是什么概念?你们可以算一下这个比例。

其实你用这种常住人口多半还低估了,常驻人口数据可能还有水分,用在校的小学生的人数是有意义的,因为这个数据没有作假动机。从全国看,在校的小学生过去十年的数据平均下来萎缩了11%,吉林是21%,是全国水平的2倍,辽宁是25%,2.5倍,黑龙江是多少?36%,在校的小学生的人口数萎缩了令人恐怖的36%,所以他有什么机会?他有什么空间?他怎么可能不作假? 这种状况持续下去,我相信扇贝还会再次离家出走的,没有办法的。

我昨天逛了一下大连的房子,街上感觉空荡荡,堪称萧条。标准的二线城市,最好的地方,星海广场边上的房子,多少钱?卖的时候2.8万,现在还是2.8万,过去三年没有涨!过去三年我们发了78万亿的货币啊,常州、中山、惠州的房子也翻番了吧?而大连竟然没涨。

所以说,钱不是万能的,人是万能的。没有人,什么都不好使。这就是为什么郑州房子能涨,大连不涨。河南面积和辽宁一样,都是15万平方公里,但人河南超过1亿人口,辽宁只有4300万。

时间有限,不再展开。总之,我想告诉大家,中国过去的经济增长,并无所谓的秘诀,那些支撑中国经济奇迹的变量,它在迅速失去。未来会怎么样?我的判断大概率是泯然众人。作为一个严肃的投资人,至少你不应该期望会好到哪里去,那不现实。

好了,主持人在提示时间到了,现在我只能最简单讲讲第三个问题:A股和港股在哪里?

在座各位多数是做A股的,如果我说A股未来不是一个太好的去处,可能会得罪不少人,但我确实是这么看的。

首先当然是估值。A股估值从没有低过。3200家公司,市盈率中位数是65倍,沪深300低一点,30倍,中小板中位数是65,创业板的中位数则是89,这种市盈率,搁在哪个市场,都应该腰斩,再腰斩:

当然,这个其实不是我最在意的。我认为A股问题很大,是另一个巨大的瑕疵。

一个市场到底好不好,有没有机会,有没有牛市,根本上取决于什么?

一言以蔽之:好公司。

现在有足够多的好公司,未来有更多的好公司。

A股有好公司吗?其实没有,或者说很少。看看A股市值排在前列的是些什么公司就知道了,都是中国石化、中国石油、中国神华这些,银行、地产、机械、煤炭这些,几乎都代表着过去,颇类似上世纪初的马车公司,50年前的自行车、缝纫机公司,没有一家代表着未来:

很多人说茅台、片仔癀、东阿阿胶都是好公司,我不否认。但烂船还有三斤钉,这都是中国好歹积累几百年下来的几家压箱底的啊,而且这些不可复制,你不能指望未来还有第二家茅台,第二家片仔癀。而且,事实上,硬要把它们列入好公司之列,是有瑕疵的。茅台算好公司吗?我理解,它只是一家幸运的公司,天生丽质,自然垄断,谁去当总经理都能做好。而高达400多的股价,股息率1.7%都不到。

所以刚才刘煜辉教授说A股的漂亮50,其实是“扮虎食猪”,我觉得相当形象。

当然,最关键的瑕疵在于,他们真的不代表未来。格力目前看是好公司,但它与60年前红火一时的缝纫机公司、凤凰、永久这些自行车公司有什么本质区别?而那些代表着人类未来发展方向,代表着新经济,代表着数据经济,AI经济的公司,现在都不在A股,未来也没有机会出现在A股。

所以,A股的未来,大概率就是继续漂亮50+要命3000的畸形状态,极少数好公司会被抱团取暖,而越来越多的公司将在估值下滑的滑梯上越滑越快。

事实上,那些新经济公司,在他们最丰满圆润的时候,都不是在A股上的,腾讯、阿里、百度、京东、美图、微博、陌陌这些,都是如此。而等他们哪天符合条件能回来的时候,多半已人老珠黄。我们几乎每个人都在用微博,微博过去两年涨了10倍,但是他们都不在A股。

这恰恰是我提醒大家多把眼光看看港股的原因。

作为资产配置,未来2-3年多配置美元资产,无疑是确定的,而港股由于兼具货币汇率、中英语言、低估值等多重优势,对中国内地投资者是当仁不让最好的美元替代资产——港股今年涨幅全球最高,不是偶然的。

我的理解,2017年是中国人海外资产配置的元年,才刚刚开始往外走。前一段时间人民币走势比较强,我看到有券商研究员今年的预期甚至还会涨,有可能6.7、6.8,这是典型的那种给他一周数据,他就敢做回归分析的那类研究员。你告诉我你的逻辑?

2014年的时候,我们的外汇储备最高3.99万亿,现在是多少?3万亿,3年减少一万亿是什么概念?IMF的总资源一共是6600亿美元;在整个东南亚金融危机期间,世界各国政府所消耗的外汇是3500亿美元,牛皮哄哄的苹果公司现金储备2500个亿美元,抵得上英国与加拿大两国外汇储备总和,而我们三年时间少了一万个亿。

对货币而言,利率是它的国内价格,汇率是它的国际价格。但凡学过最基础经济学的,都知道商品价格的决定因素是供求——是价格,都决定于供应和需求。当供应或需求,其中有一端变化极大时,就可以轻易地做出常识性的判断:价格平衡的天平被打破,向某一边倒去。

货币也是商品,发多了,就得贬,没什么好说的。

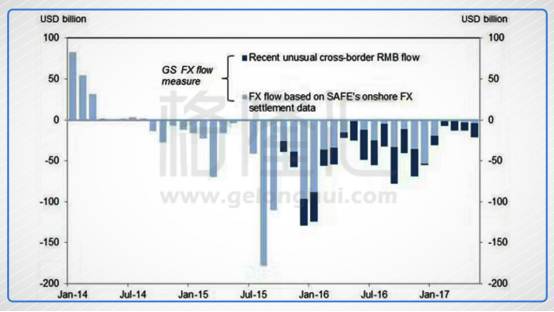

(高盛的数据,或许比外管更有参考价值)

现在短期的强势,是因为现在太严,太紧,所以短期就是涨的。某知名运动员还不起海外的赌债,他不是没钱,应该是因为他的钱出不去。我们对资本管制的严格程度是前所未有的,在海外超过1000元的刷卡都会记录。

最后我特别强调一下港交所的新政:这是一次颠覆性的改革,会从制度红利上保证港股未来的牛市大框架,大家一定要重视。

港交所上周推出了创新版征求意见稿,允许亏损企业上市,允许同股不同权上市,允许二次挂牌,这是要把新经济公司一网打尽的节奏。以前我以为美图香港上市只是一个偶然的特例现象,现在看来,不是的,香港在做一个彻底的颠覆性的改革,未来在中国根本没机会上的那些新经济公司,美团、滴滴、小米、摩拜、蚂蚁等,你们能想到的这些新经济公司,大概率都会去香港上市。而阿里、京东这些在美国人屋檐下仰人鼻息的中概股,也大概率会回香港二次挂牌。

这样的话,谁代表着中国的新经济,谁代表着中国的未来,不是一目了然吗?

就这些,再次感谢大家。