产业投资社群,已有60+上市公司入驻

定向邀约

区块链、人工智能、物联网

专家入群

扫描文末二维码,联系我们

▼

很多小伙伴肯定记得早前通达信突然取消审核,让大家一脸懵逼。但大多数人肯定不记得另一家公司——元利科技,是在同一天被否!

这家年入近10亿、净利7000多万、营收下降两成、净利翻倍的奇葩化工厂,倒在了A股门口。

从本次否决反馈看,会计处理、财务数据、环保三个问题成了拦路虎。

固定资产减值不规范、在建工程转固遥遥无期、毛利逆天增长、环保不合规、行业前景不明,每个都有解释,每个都不切题。

尤其是对于毛利和毛利率的增长,都已经解释了,还是被否,冤啊!

本次元利被否,否的不是这一家化工厂,而是千千万万存在同样问题由解释不清的公司,尤其是生产型企业!

“毛利逆天增长,要挨揍!”

文:并购优塾团队

看点一

██

█

█

█

█

元利科技的生产状况如何?

本次监管层的疑问,有很大一部分就是针对元利科技的生产线。

所以,咱么先来看看元利是干啥的,生产线有哪些。

元利是个化工生产企业,产品包括高沸点溶剂、脂肪醇(PDO和HDO)、增塑剂、苯四大系列,每个系列都有对应的一条或者多条生产线。

可见,元利的生产线在它的固定资产中占有举足轻重的地位,这些生产线直接决定了产品的生产情况。

然而,元利恰恰就在生产线的问题上被监管层揪住不放:

10万吨苯生产线、3万吨苯生产线、顺酐及苯酐生产线的会计处理都出现了疑点,咱们在下面几个部分细细道来。

雷区一

██████

固定资产减值75万,也要被管?

监管层提出的第一个疑问,就是关于上面提到的苯生产线。

▼

请进一步说明,3万吨和10万吨“苯生产线”最近两个会计年度

固定资产减值

测试的过程、结论和依据。

相关的内控制度是否健全且被有效执行,会计基础工作是否规范。

从监管层的反馈中,我们可以看出话里意思是:

你这两条生产线,固定值产减值测试是怎么玩的?测试结论、依据是什么?

在分析这个问题之前,我们不妨先来看一下固定资产减值测试是什么?

固定资产减值测试,简单来说,就是对固定资产可能发生的减值,进行评估。

显而易见,固定资产测试,是在计提减值准备前必做的一项工作。

搞懂了这个,咱们再来看看,元利是怎么对这两条生产线进行减值测试的。

元利的招股书披露,因为宏观因素影响,公司的10万吨苯生产线和3万吨苯装置生产线都处于闲置状态。

所以,元利的管理层在2016年1月聘请了中瑞国际资产评估公司,对苯生产线及在建的顺酐及苯酐生产线进行评估,评估基准日为2015年12月31日,评估方法为成本法。

中瑞国际在2016年1月25日出具评估报告,随后元利根据结果对10万吨苯生产线计提了75.99万元的减值准备。

不过,对于本次评估详细的过程、依据等,元利科技并没有披露。

虽然只有区区75万的减值,但是仍然是监管的重点。

这才招致了监管层追问它近两年都是怎么处理的。甚至,元利的内控制度、会计工作规范性都被质疑。

看来,对这种财务处理存在异常状况的资产,无论多少,公司都是要详尽披露才行。

雷区二

██████

生产线事故,也会成为死穴?

监管层的第二个疑问,仍是关于生产线,不过重心从固定资产的减值转移到了在建工程上了。

▼

请进一步说明,“顺酐及苯酐生产线”试生产发生事故后,相关项目审批、环保验收和竣工验收的进展情况。

转为固定资产前预计投入情况,何时具备

转固

条件

。是否存在减值风险。

从监管层的反馈中,我们可以看出两个问题:

一是,顺酐及苯酐生产线发生事故后的审批、环保和竣工验收是啥情况?

二是,这条生产线“转固”前总共要投入多少,什么时候能转固,有没有减值风险?

看来,这次被提出来的是这个“顺酐及苯酐生产线”,咱们先看看它是个啥情况。

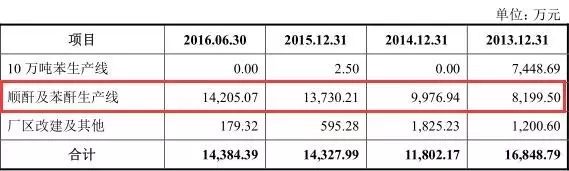

根据元利的披露,顺酐及苯酐生产线属于元利的在建工程,目前还未转为固定资产,且每年还在不断投入。

截至2016年6月底,元利已经在它身上投入了1.42亿。

▼

不幸的是,2013年11月30日,这个项目发生了事故,造成总经理杨辉不幸去世,2人受轻伤。(尼玛,这个伤不起啊。)

从事故到现在,这条生产线仍然在技改状态,还未完工转固。而且,元利表示,未来这部分仍有重大资本支出。

▼

尽管,公司对本次生产事故进行了披露,但是,仅仅披露事件本身是不行的。

对发生事故的工程,审批、验收、环保、后续投入、转固时间、减值风险,这一整套流程,监管层都会关注,而元利在招股书中都没有披露。

这才招致监管层揪住不放,要求它赶快说明啥时候能竣工。

(话里意思:你这生产线不会成了个无底洞、或者烂尾工程吧?)

从这来看,这条生产线与上面说的苯生产线一样,都出现了异常情况,一个闲置,一个发生事故。

对这样的资产,还是得主动解释清楚后续的处理方式才行,不然,又是IPO路上的一块死穴。

雷区三

██████

监管层:分分钟教你做人

▼

请进一步说明:

(1)结合发行人与同行业可比上市公司产品、客户、销售模式等的异同,分析发行人毛利率显著高于同行业可比上市公司,且报告期各期毛利率变动趋势与可比上市公司不一致的原因和合理性;

(2)国内宏观经济下行,发行人所处行业与宏观经济密切相关,国内产能总体过剩,开工率不足的背景下,报告期内发行人利润水平以及毛利水平逐年增加的原因及其合理性。

我们从上面这段话中,读出了监管层主要关注的问题有两个:

一是,你的毛利率比同行业上市公司还高出很多,毛利率变动也和他们不一致,难道你的产品、客户、销售模式比他们牛逼?难道你们吃了伟哥?

二是,宏观经济这么烂,同行业产能过剩、开工不足,结果你的利润还能“逆天而上”,难道练了啥神功么?

这是监管层给元利出的一道逻辑题:

这位同学,请从你的产品、客户、销售模式几个方面,来推导出你的业绩为什么这么牛逼。

在看这道题目之前,咱们不如先八卦一下监管层是怎么看出疑点的:

2013年—2015年,元利的营收为8.76亿、9.73亿、7.7亿。毛利为1.17亿、1.39亿、1.88亿,净利为4516万、3071万、6531万。

▼

可以看出,2015年的营收相比前一年,下降了21.58%,元利对此解释为:宏观经济环境的影响,苯系列和增塑剂产品下游行业景气度不高,所以营收下降了。

恩,有点道理。但是,等等!为啥2015年的营收下降这么多,净利却突然翻倍了?而且毛利也不降反增?

原来这才是疑点所在,你说行业情况不好,开工率都不高,你还这么牛逼,这靠谱吗?

不仅如此,2013年—2016年6月,元利综合毛利率分别为 13.26%、14.12%、24.47%和32.47%,不仅一直在增加,还比同期可比上市公司高。

▼

靠不靠谱,咱们再来看下面的分析。

雷区四

██████

毛利和毛利率偏高,有啥猫腻?

对于上述监管层的反馈,元利干脆在招股书中专门写了一大段来解释,还不忘提醒一下。

▼

我们就顺着找了过去,一起来看一下:

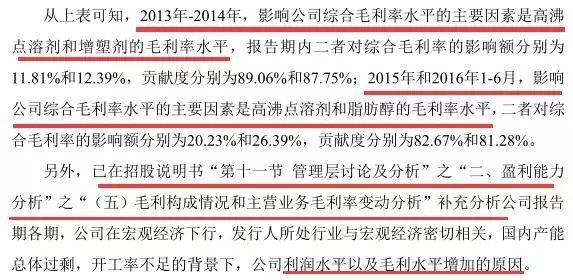

元利表示,主营业务中的高沸点溶剂、增塑剂和脂肪醇贡献了绝大部分的毛利(90%以上)。

而这三个产品的毛利率都不低,且全部在逐年上升,其他产品对毛利和毛利率的贡献也比较低,所以公司综合毛利率比较高。

▼

至此,第一个问题——毛利率为什么这么高解决了。

那第二个问题——净利、毛利逐年逆势上涨的原因呢?元利也专门作了解释。

解释的原因大体有二:

一是,原材料转化率提高,单位成本下降;

二是,原材料价格下降,且下降幅度很大,比如2015年,原材料成本出现“断崖式”下跌,比上一年减少了34%。

▼

恩,两个问题都解决了,还怼我干嘛?请看题干:从你自身的客户、产品、销售模式来证明,但是写了一大篇都是原材料的事,万一原材料价格又蹭蹭涨上去了咋整?我怎么知道你的产品和运营是有核心竞争力?

答案与题目要求不符!(哭晕在厕所)

由此看来,对要IPO公司来说,毛利率畸高,一定要给出一个能够服众的理由,而且是“立体式”理由,还不能太单薄。

还是那句话,你得从产品、客户、销售模式等多个方面,来论述你牛逼的理由。

雷区五

██████

环保问题,一定要注意!

监管层提出的最后一个质疑,也是非常有代表性的:环保问题。

▼

请进一步说明,报告期内环保设施的运行及其环保投入等是否符合法律法规的要求,发行人的环保措施是否有效。

近年来国内外HDO(叔注:这玩意名叫1,6己二醇)厂家的产能和产量均大幅减少的原因。是否涉及环保因素。是否涉及该产品的市场和技术前景。相关信息和风险是否已充分揭示。

监管层的反馈,可以总结成俩问题:

1)你的环保投入情况、设施运行是合规不?有效不?

2)别的HDO厂家都减产,环保原因还是技术原因?市场和技术前景的风险你披露了没?

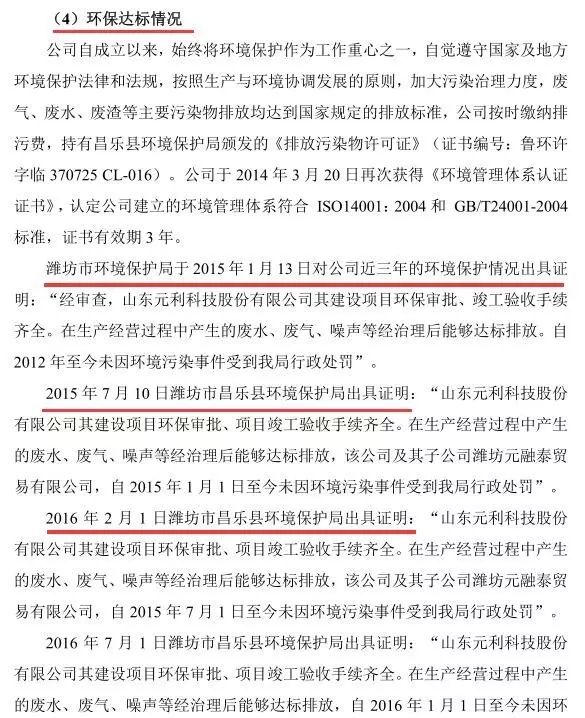

先来看第一个问题,这是化工企业都要注意的问题——环保。

元利在招股书中表示,自己有严格的环境治理措施,而且全部达标。

▼

但是监管层仍然抓住这个问题不放,可能还需要元利进一步披露。

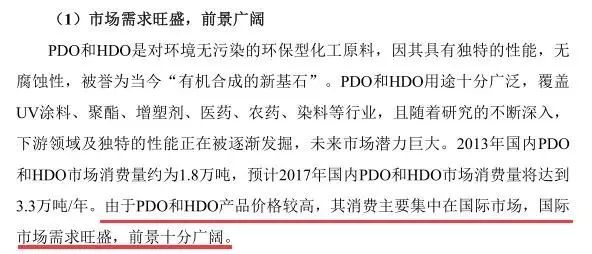

再来看第二个问题——HDO产能产量大幅减少。

监管层指出,HDO近几年产能、产量大幅减少,与元利看法不同。(这个说法,我们也没找到根源,只能等化工行业的老司机来领路。)

而且,这个减少的原因,监管层也很关心——环保?技术?需求?这点,我们也无从得知。

元利并未披露,只是在募投项目必要性说,PDO和HDO国际市场需求旺盛,前景十分广阔。

▼

这个看法,也显示了元利对HDO很看好。然而,如果这产品真那么好,为什么别的厂家都在减产?只能等元利自己披露了。

关于元利科技被否,关于化工行业,小伙伴们还有什么看法,欢迎留言,和我们讨论互动~

本文完

▼

6月1日

下午

优塾智库 区块链沙龙

上海站

深度交流区块链技术现状及投资机会,

行业专家陆续报名中……

地点:

上海 浦电路

联系人:

徐小姐 ,15317335498

报名:

扫描下方二维码,备注“区块链”

▼

优塾智库·专家招募

现公开征集行业专家入驻

区块链、金融科技、基因测序

教育、

泛娱乐、消费电子

时尚、计算机