(说明:数据来源于wind数据库,数据截止2020年10月11日。)

●

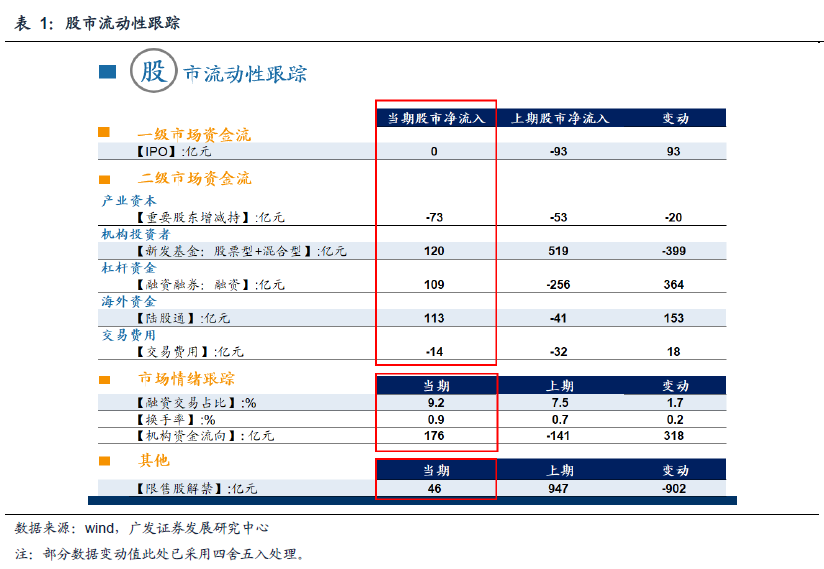

股市流动性跟踪

一级市场:

上周无IPO 融资,前一周IPO 规模为93 亿元。

二级市场:

上周在北上资金流入、两融融资上升等带动下,A股二级

市场整体呈现净流入。流入方面,上周国内基金(股票+混合)新发行

120 亿元,两融融资余额上升109 亿元,北上资金净流入113 亿元;

流出方面,重要股东减持73 亿元,交易费用14 亿元。

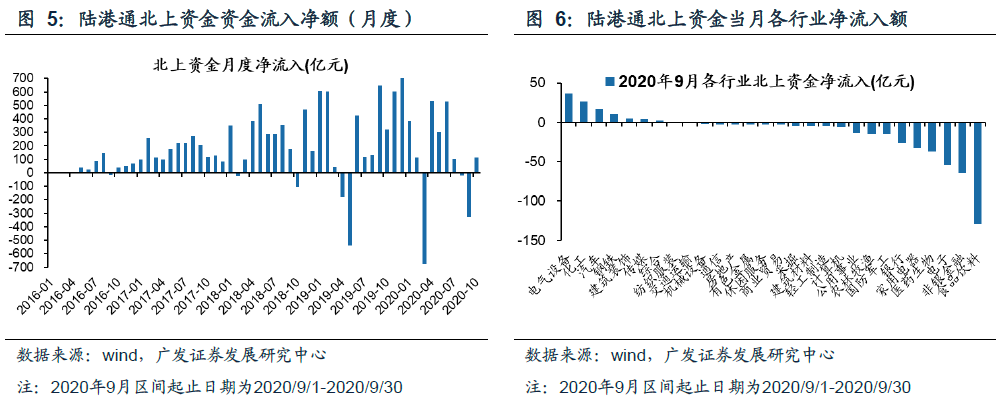

2020 年9 月(截至9 月30 日)北上资金净流出318.61 亿元,净流入

前五名行业是电气设备、化工、汽车、钢铁、建筑装饰,净流出行业

前五名是食品饮料、非银金融、电子、医药生物、家用电器。

投资者情绪:

上周融资交易占比9.2%(前一期7.5%),日换手率0.9%

(前一期0.7%),机构挂单买入176亿元(前一期卖出141 亿元)。

限售股解禁:

上周限售股解禁1168亿元,前一周限售股解禁380亿元。预计本周限售股解禁947亿元

。

上周限售股解禁46亿元,前一周限售股解禁947亿元。

预计本周限售股解禁516亿元。

●

全市场流动性跟踪——“量”:货币投放及派生

基础货币投放:

上周共有5200亿元逆回购到期,当期净回笼5200亿

元。2020 年9月公开市场及广义再贷款净投放基础货币4018亿元,

环比减少2440 亿元。

信用货币派生:

2020年8月,M1 增速8.0%(前一期6.9%);M2 增

速10.4%(前一期10.7%)。2020 年8 月新增社融3.58 万亿元(前一

期约1.69 万亿元),金融机构新增人民币贷款1.28 万亿元(前一期0.99

万亿元)。

●

全市场流动性跟踪——

“

价”:资金利率及汇率

货币市场:

上周短端利率多数下行,SHIBOR 隔夜下行73BP 至1.63%,

R001 下行96BP 至1.57%,R007 下行54BP 至2.01%,DR007 下行

51BP 至1.94%,3 个月同业存单收益率下行1BP 至2.65%;

国债市

场:

上周1Y 国债收益率上行6BP 至2.70%,10Y 国债收益率

上行4BP 至3.19%,期限利差下行1BP;

信用债市场:

上周5 年期企业债收益率上行4BP 至4.01%,信用利差

下行2BP;

理财市场:

上周公布数据显示,前一周末3 个月人民币理财产品预期

收益率为3.96%,较上期上行27BP;

外汇市场:

上周美元兑人民币汇率下行1.43%至6.71,人民币升值。

●

风险提示:

流动性环境出现超预期波动。

一

、股市流动性跟踪

说明:二级市场的银证转账数据从17年6月16日以后不再更新,故此后A股资金流动合计数据不包含此项目;本报告数据更新至上周日(2020年10月11

日)。

1.1一级市场和二级市场资金流

(1)

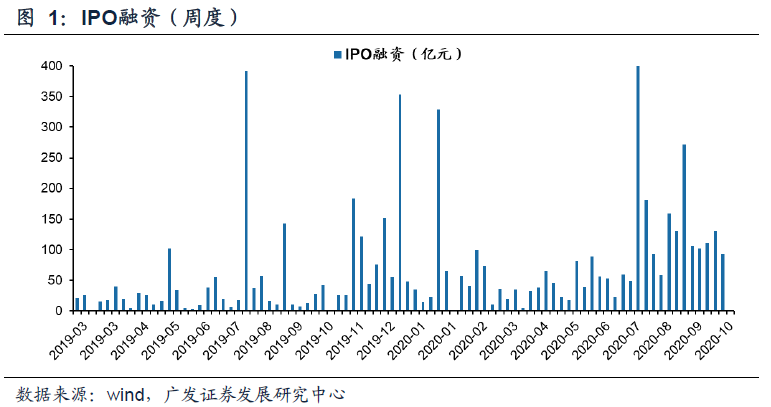

IPO融资:

上周无IPO融资,前一周IPO规模为93亿元。

(2)

重要股东增减持(A股整体):

上

周重要

股东减持5亿元,前一周净减持约73亿元。其中增持规模前三的行业为公用事业、银行、房地产;减持规模前三行业为机械设备、电子、计算机

。

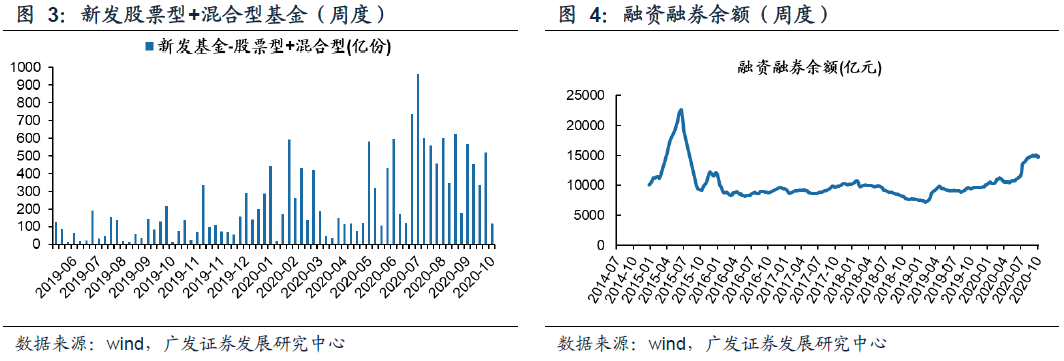

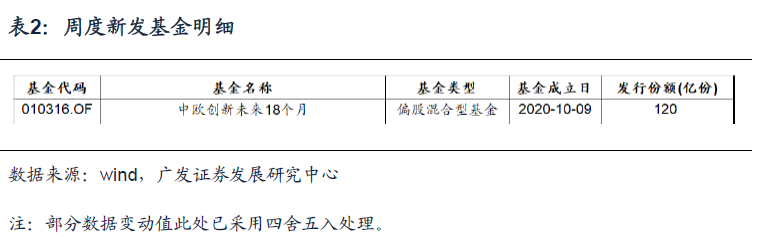

(3)

新发基金(股票型+混合型):

上周新发基金规模为120亿元,前一周新发基金规模约519亿元,新发基金规模大幅回落

。

(4)

两融融资余额:

:上周周末两融融资余额约为13995亿元,上周两融融资增加约109亿元,前一期两融融资减少约256亿元,上周两融融资上升

。

(5)

陆港通北上资金流入净额:

上周陆股通北上资金净流入113亿元,前一周净流出41亿元。截止2020年9月30日,2020年9月北上资金净流出318.61亿元,净流入前五名行业是电气设备、化工、汽车、钢铁、建筑装饰,净流出行业前五名是食品饮料、非银金融、电子、医药生物、家用电器

。

(6)

交易费用:

上周为14亿元,前一周为32亿元

。

1.2 市场情绪跟踪

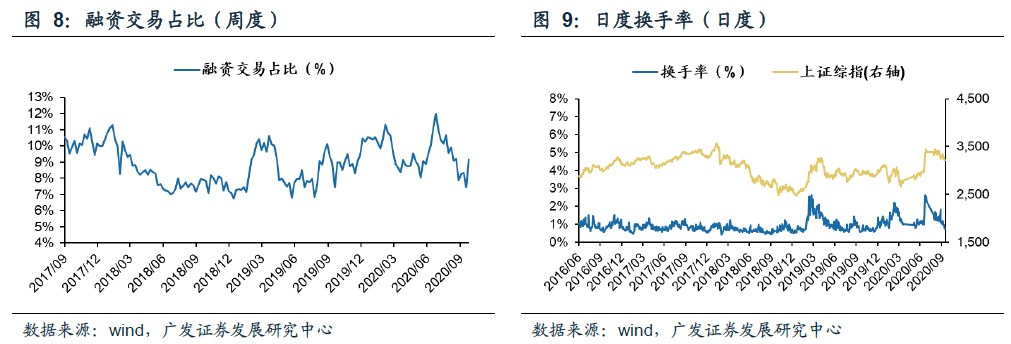

(1)

融资交易占比:

上周为9.2%,前一周为7.5%

;

(2)

日度换手率:

上周为0.9%,前一周为0.7%

。

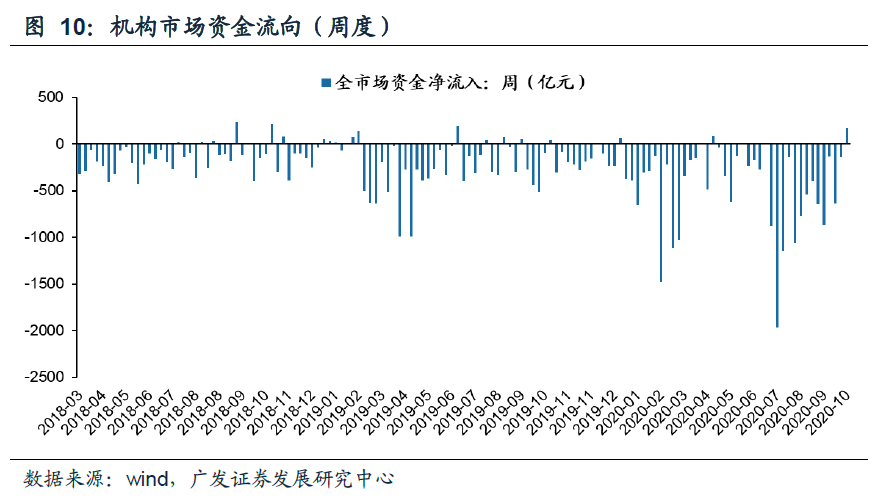

(3)

机构资金流向:

上周机构合计挂单买入176亿元,前一周挂单卖出141亿元。

1.3 其他重要指标跟踪

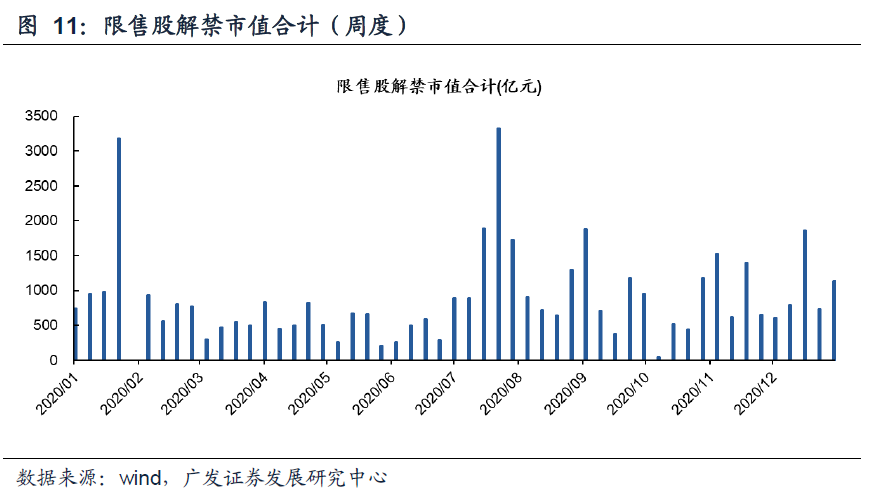

(1)

限售股解禁:

:上周限售股解禁46亿元,前一周限售股解禁947亿元。预计本周限售股解禁516亿元(以2020年10月9日收盘价计算)。

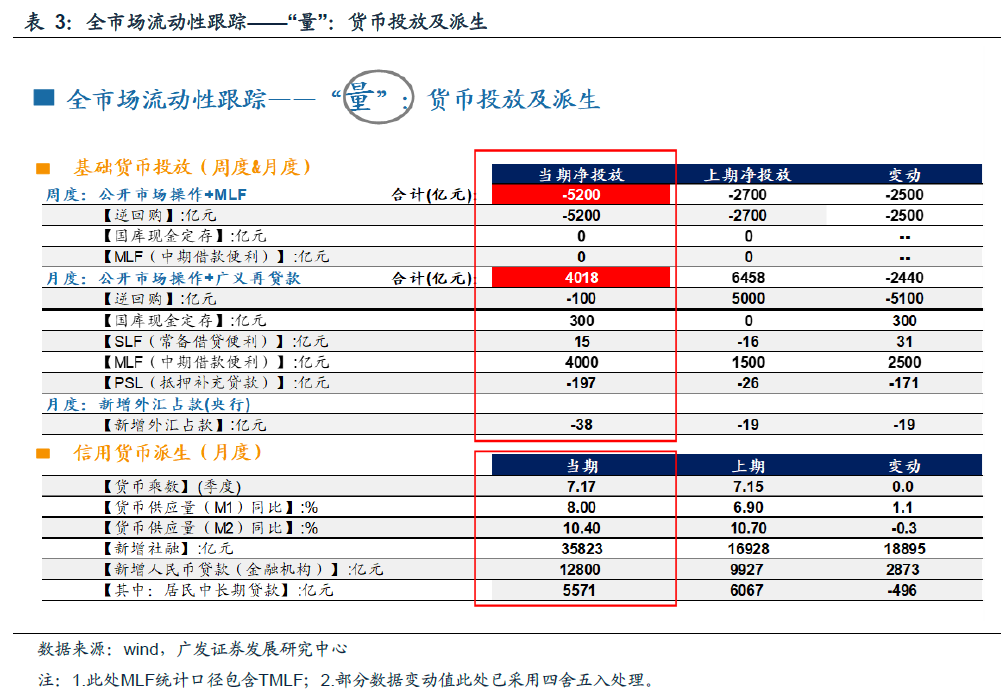

二、全市场流动性跟踪——“量”:货币投放及派生

基础货币投放:

上周共有5200亿元逆回购到期,当期净回笼5200亿元。2020年9月公开市场及广义再贷款净投放基础货币4018亿元,环比减少2440亿元

。

信用货币派生:

2020年8月,M1增速8.0%(前一期6.9%);M2增速10.4%(前一期10.7%)。2020年8月新增社融3.58万亿元(前一期约1.69万亿元),金融机构新增人民币贷款1.28万亿元(前一期0.99万亿元)

。

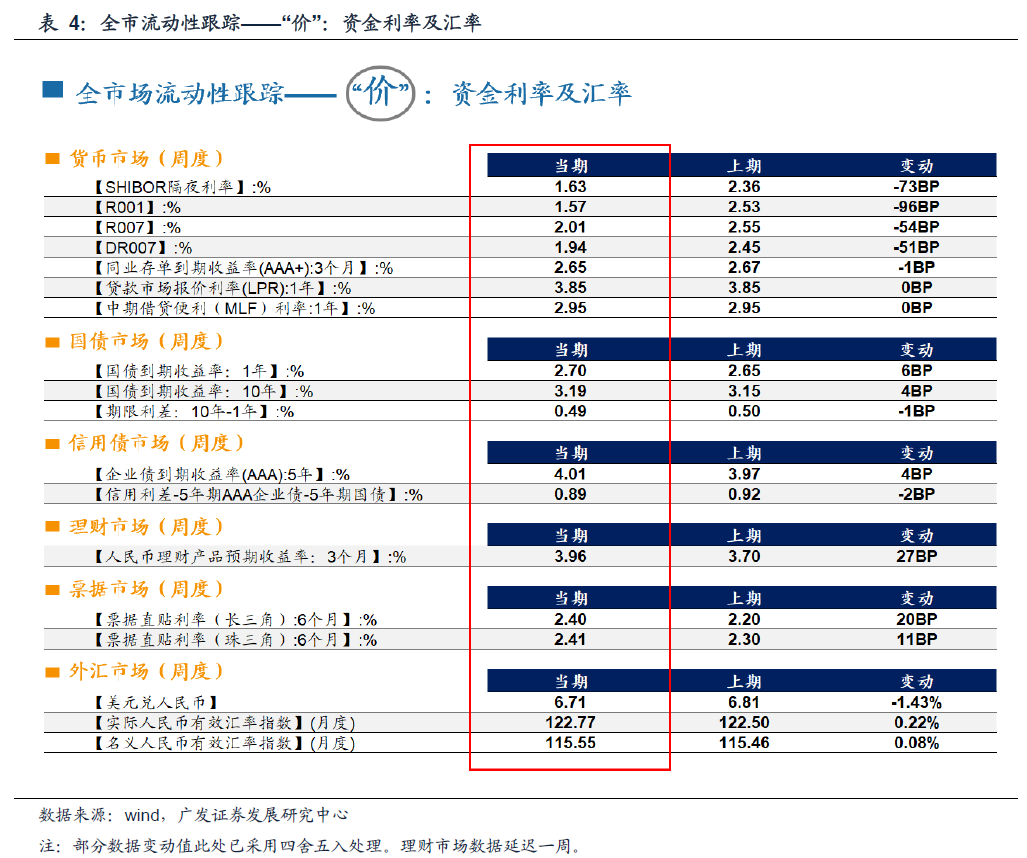

三、全市场流动性跟踪——“价”:资金利率及汇率

货币市场:

上周短端利率多数下行,SHIBOR隔夜下行73BP至1.63%,R001下行96BP至1.57%,R007下行54BP至2.01%,DR007下行51BP至1.94%,3个月同业存单收益率下行1BP至2.65%

;

国债市场:

上周1Y国债收益率上行6BP至2.70%,10Y国债收益率上行4BP至3.19%,期限利差下行

1BP;

信用债市场:

上周5年期企业债收益率上行4BP至4.01%,信用利差下行2BP

;

理财市场:

上周公布数据显示,前一周末3个月人民币理财产品预期收益率为3.96%,较上期上行27BP;

外汇市

场:

上

周美元兑人民币汇率下行1.43%至6.71,人民币升值。

四、风险提示

1、流动性环境出现超预期波动。

对外发布日期:

2020年10

月13

日

分析师:

韦冀星:SAC执证号:S0260520080004

戴康:SAC 执证号:S0260517120004,SFC CE No. BOA313

报告正文请参阅广发研报系统(可向对口销售咨询登入方式):

htt

ps://research.gf.com.cn/reportdetail/500013152

戴 康 CFA:策略首席分析师,中国人民大学经济学硕士,10年A股策略研究经验。

郑恺:资深分析师,硕士,毕业于华东师范大学。7年策略卖方研究经验。

曹柳龙:资深分析师,硕士,毕业于华东师范大学。6年策略卖方研究经验。

俞一奇:资深分析师,硕士,毕业于上海财经大学、波士顿大学。6年大类资产配置、市场研究和国际比较经验。

韦冀星:资深分析师,硕士,毕业于美国杜兰大学。3年证券行业研究经验。

倪赓:资深分析师,硕士,毕业于中山大学。3年证券行业研究经验。

请向下滑动参见广发证券股份有限公司有关微信推送内容的完整法律声明:

请向下滑动参见广发证券股份有限公司有关微信推送内容的完整法律声明:

本微信号推送内容仅供广发证券股份有限公司(下称“广发证券”)客户参考,相关客户须经过广发证券投资者适当性评估程序。其他的任何读者在订阅本微信号前,请自行评估接收相关推送内容的适当性,若使用本微信号推送内容,须寻求专业投资顾问的解读及指导,广发证券不会因订阅本微信号的行为或者收到、阅读本微信号推送内容而视相关人员为客户。

完整的投资观点应以广发证券研究所发布的完整报告为准。完整报告所载资料的来源及观点的出处皆被广发证券认为可靠,但广发证券不对其准确性或完整性做出任何保证,报告内容亦仅供参考。

在任何情况下,本微信号所推送信息或所表述的意见并不构成对任何人的投资建议。除非法律法规有明确规定,在任何情况下广发证券不对因使用本微信号的内容而引致的任何损失承担任何责任。读者不应以本微信号推送内容取代其独立判断或仅根据本微信号推送内容做出决策。

本微信号推送内容仅反映广发证券研究人员于发出完整报告当日的判断,可随时更改且不予通告。

本微信号及其推送内容的版权归广发证券所有,广发证券对本微信号及其推送内容保留一切法律权利。未经广发证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

感谢您的关注!