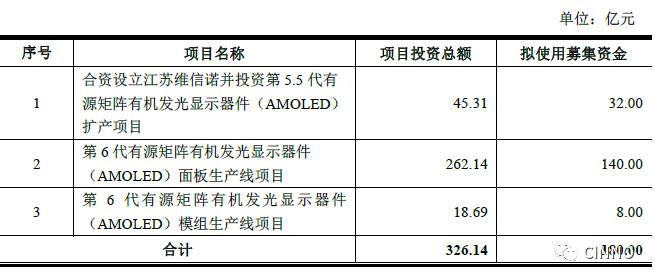

一、本次募集资金投资计划

公司本次非公开发行募集资金总额为不超过180亿元(含180亿元),扣除发行费用后拟投向以下项目:

二、项目实施的必要性

提升高端显示产品国产化水平,促进和保障下游电子信息产业的发展

2015年,全球十大智能手机制造商中国占据7家,我国厂商智能手机出货量达到了5.39亿部,占全球智能手机市场的41.7%,我国已成为全球智能手机制造第一大国。而国内智能手机采用的面板,特别是LTPS、Oxide、AMOLED等高端面板主要向韩国、日本企业采购,供应来源极为单一,面板对外依存度高。目前,AMOLED面板产品主要由韩国企业供应,对国内企业及产业链而言将带来较大风险:若国内企业缺乏核心技术、不能形成规模化生产,将在AMOLED面板市场上丧失定价权和话语权,在全球化竞争中处于被动局面;同时,未来AMOLED面板在更多电子产品上应用,产品需求将迅速扩大,对于国内电子产品下游终端厂商而言,AMOLED面板供应存在巨大供应风险,将制约国内电子产品领域的创新发展。

本项目建设将有效丰富AMOLED面板供应,降低国内下游厂商供应风险,推动国内AMOLED面板及模组的规模化生产,增强中国在AMOLED面板领域的话语权,有利于下游产业链的整体健康快速发展。

三、项目实施的可行性

项目产品在终端应用市场的前景十分广阔

AMOLED在智能终端应用领域的市场越来越广阔。当前,以智能手机、智能显示、智能穿戴等为代表的智能终端应用市场发展迅速,根据UBI Research的报告,2015年全球市场搭载AMOLED显示屏的智能手机、智能手表、平板电脑、电视的出货量较2014年增长率分别为37.60%、382.50%、94.74%、153.33%。此外最新兴起的智能可穿戴设备、VR/AR(虚拟显示/增强现实)设备等应用领域也将成为AMOLED产品的重要市场。

项目生产工艺先进可靠,技术来源有保障

我国OLED技术研究起步较早,产业具备较好的发展基础。上世纪90年代开始,以清华大学为代表的高校及科研机构已开始OLED有机材料及器件方面的研究,经过多年积累取得丰硕的研究成果。近年来,国内OLED面板企业在OLED器件开发、真空蒸镀、器件封装、LTPS-TFT等产业化关键技术研究方面进展迅速,并已在产业化当中得到充分验证和应用。随着这些企业新一轮的产线投资和产能提升,依托我国庞大的市场优势和资本优势,OLED产业发展前景广阔。

本次非公开发行股票完成后,国显光电将成为上市公司间接控股子公司。国显光电是中国大陆在OLED领域的领军企业,其及其下属公司在相关领域申请专利1,400余项;国显光电旗下的维信诺显示、北京维信诺等是OLED国际标准组的重要成员和OLED国家标准的主导者,负责制订、修订4项OLED国际标准,主导制订5项OLED国家标准和3项OLED行业标准;国显光电核心团队在OLED领域已有20年的研发和量产经验,拥有一支经验丰富、生产研发能力卓越的技术人才队伍。因此,国显光电具备的行业领先技术和研发团队能够为本项目的建设提供可靠的技术保障。

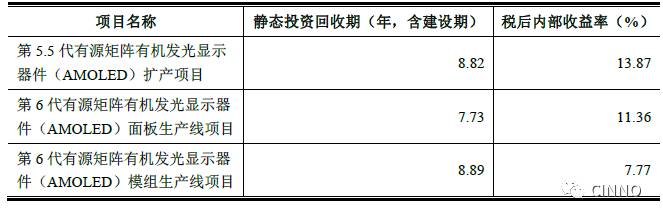

项目具有良好经济效益

本次拟投资项目具备较好的经济效益,经测算的投资项目经济效益情况如下所示:

本次投资项目将有助于上市公司改善经营业绩,提高盈利能力,增强公司的持续经营能力。

国显光电第5.5代有源矩阵有机发光显示器件(AMOLED)生产项目一期规划产能为月加工玻璃基板4,000片,已建成投产;江苏维信诺设立完成后,其将持有国显光电控股权,并拟以国显光电为实施主体投资第5.5代有源矩阵有机发光显示器件(AMOLED)扩产项目,建设投产后预计共可实现月加工玻璃基板15,000片的生产能力,并将在国内具备生产柔性AMOLED产品的能力。

四、国显光电在行业中的竞争地位

国显光电是国内OLED行业领先的、集OLED研发与生产于一体的高科技企业。自2001年北京维信诺成立以来,国显光电及其下属公司始终致力于OLED技术的自主创新与产业化;国显光电及其下属公司通过与清华大学紧密合作,建立起了从基础研究、中试研发至量产技术开发的完整技术创新体系,申请OLED相关专利1,400多项。

同时,国显光电旗下维信诺显示、北京维信诺等是OLED国际标准组的重要成员和OLED国家标准的主导者,负责制订或修订了4项OLED国际标准,主导制订了5项OLED国家标准和3项OLED行业标准。2010年11月,维信诺显示获“中国专利金奖”;清华大学和维信诺显示、北京维信诺合作的有机发光显示材料、器件与工艺集成技术和应用项目获2011年度“国家技术发明一等奖”。同时,在备受关注的柔性显示技术领域,国显光电及其下属公司的研发和量产技术已取得突破,其所开发的可应用于手机及智能穿戴产品的柔性AMOLED显示屏,弯曲半径小于3毫米,厚度仅20微米,技术指标居于行业前列。

AMOLED方面,目前此类产品市场份额主要由三星、LG等韩国厂商占据,国显光电乃至国内厂商市场份额较小,本次募投项目建成达产后,产品产能将大幅上升,市场份额预计亦随之上升;PMOLED方面,国显光电控股子公司维信诺科技拥有国内第一条PMOLED量产线,2012年起该产线出货量位于全球前列。根据IHS统计,2014年、2015年及2016年前三季度,维信诺科技及维信诺显示PMOLED出货量占全球主要PMOLED厂商的比例分别为33%、23%和22%。鉴于国显光电未来将顺应市场发展趋势重点发展AMOLED业务且全球PMOLED产能逐步增加,未来PMOLED市场份额可能会有所下降。

自2001年北京维信诺成立以来,国显光电以及子公司维信诺科技等在OLED显示面板行业采用维信诺品牌,多年行业经验和行业资源的积淀给予维信诺较高的市场认可度,在国内乃至全球市场维信诺品牌具有较高的知名度。

客户资源方面,国显光电及其子公司是国内最早从事OLED显示面板制造的厂商之一,积累了大量中高端客户资源,与中兴、华为、小米、联想、步步高、三星、LG等知名厂商建立了长期稳定的合作关系,在行业内树立了良好的信誉和口碑。

五、公司经营情况

产能情况

2013年、2014年、2015年及2016年1-9月,国显光电及其控股子公司主要产品为PMOLED以及AMOLED显示器件,具体情况如下所示:

客户情况

2013年、2014年、2015年及2016年1-9月,国显光电及其控股子公司拥有包括中兴、华为、三星、UICO等国内外大型智能终端品牌客户及制造厂商在内的客户,并保持紧密合作关系。由于电子元器件行业技术密集的行业特点,客户对供应商产品质量的监控较为严格,供应链一经确定,一般会维持较长时间的稳定合作关系。国显光电及其控股子公司最近三年维持较为稳定的前五大客户,符合行业特点。

主要原材料及能源情况

国显光电及其子公司的主要产品为PMOLED显示器件及AMOLED显示器件,各类产品生产所需的主要原材料因技术、工艺不同而有所区别。由于行业生产技术日益成熟,量产规模逐渐扩大,2014年-2016年内国显光电及其子公司生产各类产品所需的大部分主要原材料采购价格保持平稳的同时呈现小幅下降的趋势,同时少部分原材料由于产品规格不断提高价格略有上升。2014年-2016年,国显光电及其子公司原材料采购价格总体与上游行业价格变动趋势保持一致。

2013年、2014年、2015年及2016年1-9月,因国显光电及其子公司业务规模不断扩大,水电及能源消耗随之呈现较大幅度增长,变化趋势与其主营业务成本变动基本保持一致。国显光电及其子公司水电及能源供应正常,水电及能源占国显光电及其子公司主营业务成本比例较小,未发生供应困难导致严重影响生产正常进行的情况。

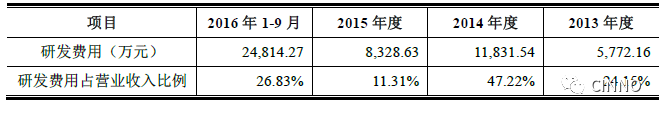

研发投入情况

国显光电及其子公司自成立以来始终将研发作为发展的重要策略,报告期内持续保持了较大研发投入。随着下游产品对技术工艺不断提高要求,国显光电及其子公司不断加大技术开发与研究的投入力度,以确保持续推出符合市场需求的产品。报告期内国显光电合并报表范围内研发费用情况如下:

机器设备

截至2016年12月31日,国显光电及其子公司所拥有的机器设备列表如下:

营业收入分析

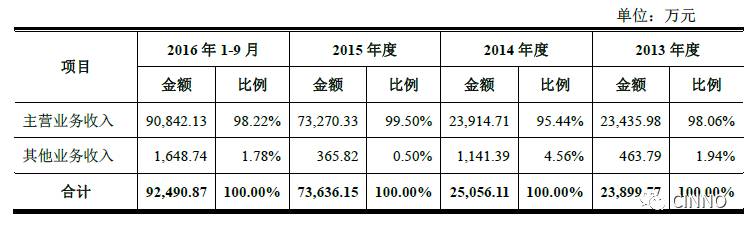

2013-2015年及2016年1-9月,国显光电营业收入的构成情况如下表:

2013-2015年及2016年1-9月,国显光电营业收入分别为23,899.77万元25,056.11万元、73,636.15万元及92,490.87万元,其中主营业务收入占比较高,报告期内主营业务收入占比均在95%以上。国显光电主营业务收入为电子元器件产品收入,包括AMOLED产品收入、PMOLED产品收入及贸易收入。其他业务收入主要为辅助材料销售等,金额相对较小。

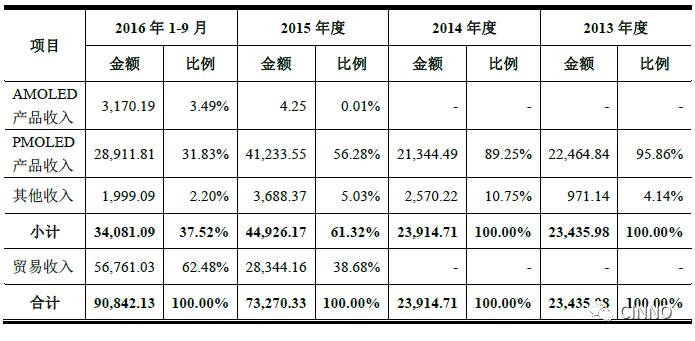

2013-2015年及2016年1-9月,国显光电主营业务收入按产品的构成情况如下表:

国显光电主营业务收入主要包括AMOLED产品、PMOLED产品、贸易收入等,2013-2015年及2016年1-9月国显光电主营业务收入分别为23,435.98万元、23,914.71万元、73,270.33万元及90,842.13万元,呈现较为明显的增长趋势。2015年、2016年1-9月国显光电主营业务收入水平较前期显著提高,主要原因为2015年贸易收入较高,即国显光电作为龙腾光电代理商销售在其授权区域内销售龙腾光电产品(液晶显示屏等),2015年、2016年1-9月相关贸易收入分别为28,344.16万元、56,761.03万元。不考虑贸易收入,报告期内,国显光电主营业务收入分别为23,435.98万元、23,914.71万元、44,926.17万元及34,081.09万元,保持增长趋势,其中以AMOLED业务、PMOLED业务为主,其他业务收入主要包括技术服务费等。

AMOLED

业务收入

国显光电AMOLED产品包括5.5”HD、5.5”FHD、1.4”方形、1.2”圆形等多款面向智能手机和智能穿戴设备的AMOLED显示屏产品,2013-2015年及2016年1-9月,国显光电AMOLED业务收入分别为0万元、0万元、4.25万元及3,170.19万元。

2015年国显光电AMOLED业务收入为4.25万元,主要为样品收入;国显光电第5.5代AMOLED生产线一期于2016年正式量产出货,并向中兴、努比亚在内国内品牌手机厂商进行供货,2016年1-9月国显光电已实现AMOLED业务收入为3,170.19万元。

从市场供需关系来看,目前全球AMOLED市场处于严重的供不应求的局面,下游智能终端厂商存在较大的AMOLED供应缺口。报告期内国显光电第5.5代AMOLED生产线一期量产时间相对较短,随着其产品工艺及生产技术逐步改进,生产良率不断提高,国显光电AMOLED业务收入有望出现较快增长。

PMOLED

业务收入

国显光电PMOLED产品主要为中小尺寸显示屏,应用领域较为多元化,包括可穿戴设备产品、金融电子产品、医疗等多个领域。2013-2015年及2016年1-9月,国显光电PMOLED业务收入分别为22,464.84万元、21,344.49万元、41,233.55万元及28,911.81万元。

2014年国显光电PMOLED业务收入与2013年基本持平;2015年该项业务收入较2014年增幅为93.18%,增幅较大,主要原因为2015年包括智能手环在内的可穿戴设备市场规模迅速扩大,可穿戴设备厂商对显示屏幕的需求出现较大大幅度的上升,同时,国显光电新开发带有触控功能的PMOLED模组产品,产品单价提高。2016年PMOLED显示下游市场需求仍保持延续,2016年1-9月国显光电PMOLED业务实现收入28,911.81万元。

国显光电在技术储备、客户资源方面具备较强的行业竞争力,报告期内出货量保持行业前列;此外,PMOLED产品应用领域相对较广,除智能手机、手环等消费电子产品外,在汽车电子、金融电子、医疗产品市场亦具备较为稳定的需求,可保持国显光电PMOLED业务较为稳定的增长。

营业毛利分析

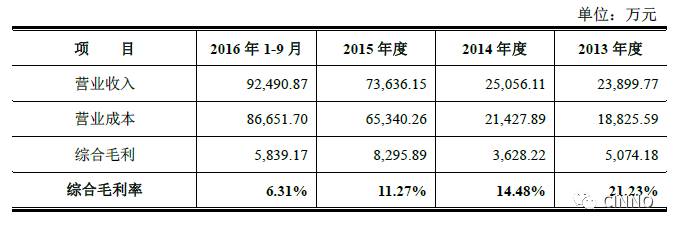

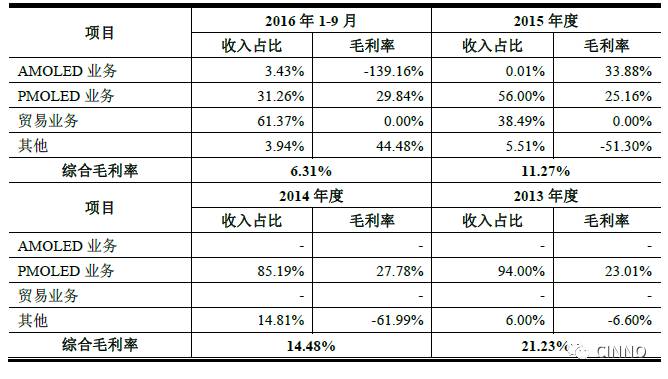

2013-2015年及2016年1-9月,国显光电综合毛利和毛利率情况如下表:

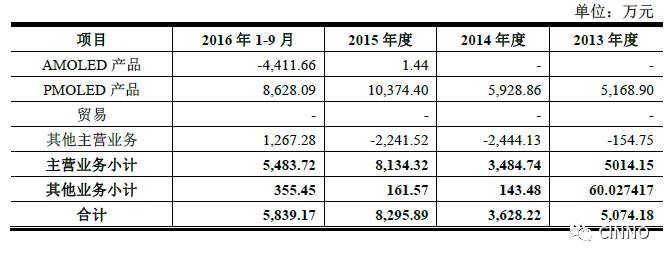

2013-2015年及2016年1-9月,国显光电营业毛利的分产品构成情况如下表:

2013-2015年及2016年1-9月,国显光电综合毛利分别为5,074.18万元、3,628.22万元、8,295.89万元及5,839.17万元,报告期内呈现波动上升趋势。报告期内,国显光电毛利主要来源于主营业务。

PMOLED业务为国显光电毛利主要来源,报告期内国显光电PMOLED业务毛利分别为5,168.90万元、5,928.86万元、10,374.40万元及8,628.09万元;AMOLED业务毛利相对较低,2015年产品样品等贡献毛利1.44万元,2016年1-9月因产线良率仍处于爬升过程中,毛利为-4,411.66万元;国显光电贸易业务为国显光电作为龙腾光电代理商销售在其授权区域内销售龙腾光电产品(液晶显示屏等),未对国显光电贡献毛利。

毛利率变动情况及分析

2013-2015年及2016年1-9月,国显光电各项业务收入占比及毛利率情况如下:

2013-2015年及2016年1-9月,国显光电综合毛利率分别为21.23%、14.48%、11.27%、6.31%。2014年国显光电毛利率较2013年降低,主要为技术服务业务成本较高,导致其他业务毛利下降所致;2015年因PMOLED产品毛利率下降,同时不贡献毛利的贸易收入占比增加,导致毛利率出现下降;2016年1-9月,国显光电毛利率进一步下降,亦主要由贸易收入比重增加,同时AMOLED业务尚未盈利所致。

2016年1-9月AMOLED产品毛利率为-139.16%,相对较低,主要原因为①第5.5代AMOLED生产线正式量产时间相对较短,整体良率仍处于不断爬升过程中,产品成本相对较高;②相关设备、基础设施、动力设施等前期投入较大,部分固定资产投资由于无法分期建设,因此在一期项目建设中已完成投资,导致一期项目投资总额及其产生的折旧费用较高;③AMOLED产品产销量处于增长阶段,产量相对较小,因而较高的固定成本对整体毛利水平产生较大影响。

2013-2015年及2016年1-9月,国显光电PMOLED产品毛利率分别为23.01%、27.78%、25.16%及29.84%,整体处于23%-30%区间,相对较为平稳,呈现波动上升趋势。国显光电PMOLED业务基础良好,拥有业内较为领先的技术、生产、销售能力,具有较强的议价能力,随着PMOLED业务上游原材料国产化的趋势不断推进,国显光电对材料成本的管控能力较强;故报告期内虽消费电子产品等价格出现一定波动,国显光电PMOLED业务仍可保持较为稳定的毛利率。

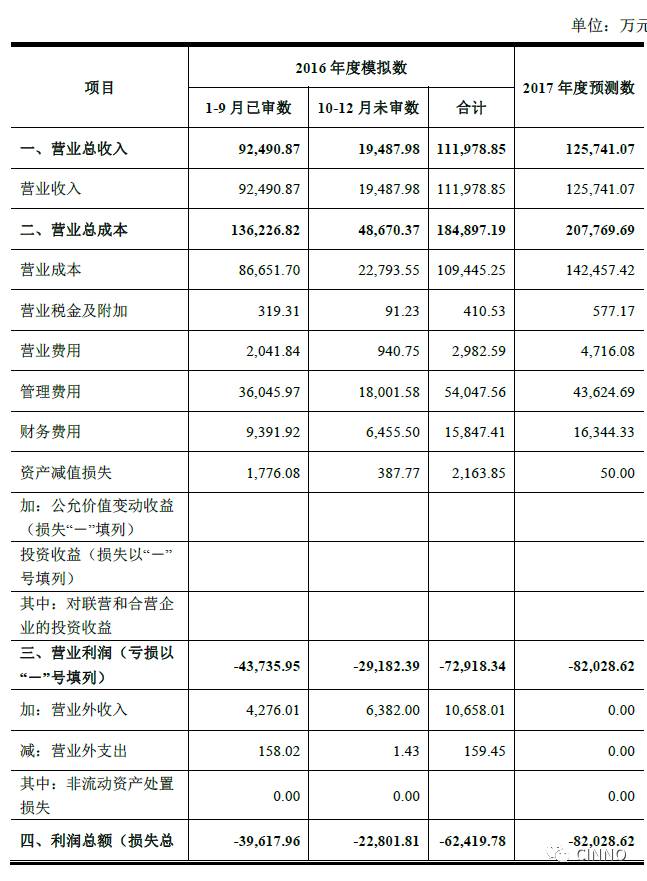

合并盈利预测

国显光电合并盈利预测表是管理层在最佳估计假设的基础上编制的,遵循了谨慎性原则,但所依据的各种假设具有不确定性,投资者进行投资决策时应谨慎使用且不应过分依赖该资料。

直击CES 2017 | 全品类消费电子显示科技最全报道!看这一篇就够了

权威发布 | CINNOResearch 2016年全球智能机面板供应商排行榜 No.1 三星

专访伯恩光学:全球3D曲面玻璃最大供应商

CYBERNET携多家大型半导体厂商 发表OLED Mura补偿IC

2016年全球AMOLED手机面板出货3.7亿片 同比大增41.2% 2017年增速不减

彩膜将消失!吴诗聪团队攻破蓝相液晶壁垒,1500ppi液晶屏明年友达/JNC试产

全球首条卷式宽幅阻隔膜线刚投产即被客户预定一空!康得新打破柔性关键材料国际垄断

重磅 | 柔性显示时代一触即发 超薄可弯曲锂电池这家国内企业已实现量产

高盛发布2025汽车行业预测报告:半自动驾驶汽车将在未来一到两年内上路

深度掌握产业脉动,更多行业研究报告敬请致电 021-34647873