文:方正宏观任泽平 联系人:甘源

近期期货市场黑色系爆发,股票市场钢铁、煤炭、银行、保险、房地产、建材、建筑、造纸等盈利超预期,而创业板权重股纷纷爆出业绩大幅下滑,大票创新高小票创新低的根本原因是新周期和估值重构。在产能出清、供给侧改革和金融监管趋严背景下,市场更重视业绩和基本面,无论是金融、周期、消费还是成长性行业,都在步入剩者为王、强者恒强的新周期时代,千锤百炼。我们维持经济L型新周期、股市震荡结构性机会、债市配置价值凸显的判断。

国际经济:美国通胀零售不及预期,耶伦证词偏鸽。

美国6月CPI数据连续第四个月不及预期,创9个月最低,核心CPI跌至2015年1月以来最低。美国6月零售销售月率下降0.2%,预测值上升0.1%,前值下降0.3%。耶伦国会证词偏鸽,表示通胀率低于目标,最近有所下降,部分原因在于有些项目价格出现异常下滑;利率无需进一步升高太多即可达到中性状态;FOMC预计今年开始缩表,但仍有分歧。受美国经济数据不及预期和耶伦偏鸽影响,美元跌,美股黄金涨,美债收益率下行。

国内经济:需求平稳经济

L

型,供给出清新

5%

比旧

8%

好。

6

月

CPI

、

PPI

分别为

1.5%

、

5.5%

,同比与上月持平,超市场预期,黑色系领涨。以美元计,

6

月中国出口同比

11.3%

,进口同比

17.2%

,外需内需好于预期,贸易顺差连续三个月环比上升,流动性改善,全球经济

U

型复苏,出口有望延续改善。财政收支分别同比增长

8.9%

、

19.1%

,超预期,下半年房地产调控、财政整顿等可能增加财政收入压力。

30

城地产销售同比降幅继续收窄,

7

月同比下降

32.7%

;

7

月初三四线土地成交同比大幅回升,三线城市拿地规模同比由

6

月的

4.1%

升至

33.7%

;

7

月发电耗煤量环比大幅改善,同比

7.6%

高于

6

月同比

5.6%

。

7

月鲜菜价格同比回落,猪肉价格触底,成品油和中药材价格同比增速放缓。

货币:融资回表社融信贷超预期,金融稳杠杆

M2

创新低。

6

月社融信贷超预期,源于监管收紧融资回表和实体经济融资需求仍旺,委托贷款、票据减少。

6

月

M2

同比

9.4%

,续创纪录新低,表明金融去杠杆取得初步成效。央行重启逆回购,公开市场操作

“

削峰填谷

”

,资金面平稳,货币政策转向不松不紧。本周二,央行在时隔十二天后重启公开市场操作,本周央行公开市场共有

2800

亿逆回购到期。本周

R007

利率为

2.9371%

,较上周上升

9.47

个

BP

;

DR007

利率为

2.7466%

,较上周上升

3.93

个

BP

;

10

年期国债收益率为

3.5663%

,较上周下降

0.37

个

BP

。美元指数走低,带动人民币小幅上扬。

政策:全国金融工作会议强调金融监管协调和稳杠杆。

全国金融工作会议强调:紧紧围绕服务实体经济、防控金融风险、深化金融改革三项任务;把握回归本源、优化结构、强化监管、市场导向主要原则;加强宏观审慎管理制度建设,加强功能监管,更加重视行为监管;加强金融监管协调、补齐监管短板;设立国务院金融稳定发展委员会,强化人民银行宏观审慎管理和系统性风险防范职责;金融管理部门要努力培育恪尽职守、敢于监管、精于监管、严格问责的监管精神,形成有风险没有及时发现就是失职、发现风险没有及时提示和处置就是渎职的严肃监管氛围;要把国有企业降杠杆作为重中之重,抓好处置

“

僵尸企业

”

工作。随着金融降杠杆取得初步成效,近期公共政策部门纷纷表态从降杠杆到稳杠杆,从监管竞争到监管协调。

市场:股市震荡新周期强者恒强,债市配置价值凸显。

2016

年初我们提出

“

向低估值有业绩的方向抱团

”

,

2017

年初提出

“

从流动性驱动到业绩驱动,买就买龙头

”

,

“

新周期、剩者为王、强者恒强、新

5%

比旧

8%

好

”

,

6

月提出

“

流动性改善、监管缓和、经济预期修复,股市修复

”

。流动性退潮和风险偏好降低后,市场在拥抱流动性、确定性和业绩。未来变盘可能来自货币政策转向、监管高压退潮和改革预期重启。行业关注家电、食品饮料、银行、保险、非银、周期、房地产、游戏龙头、通信、电子等。过去

A

股结构性牛市和结构性熊市并存,但上证

50

创新高也在估值上升,创业板创新低也在释放风险,未来无论金融、周期、消费还是成长,寻找业绩和估值匹配的安全边际。前期我们基于滞涨和去杠杆一直提示债券市场的风险,在

2017

年

5

月下旬开始调整观点:

“

经济通胀回调提供了基本面支撑,债市配置价值凸显

”

。随着经济二次探底,从再通胀到再通缩,

6

月我们对债券市场的观点转向积极:我们可能正站在新一轮债市牛市的前夜,建议哑铃型配置。

2015

年看空股市之后提出

“

一线房价翻一倍

”

,

2016

年

9

月份提出

“

这一轮房价上涨接近尾声

”

,我们预计短周期或将调整到

2018

年,关键看长效机制。

风险提示:

美联储加息缩表超预期;货币和监管收紧超预期;房地产调控超预期;改革低于预期;债务风险。

1 国际经济:美国通胀零售不及预期,耶伦证词偏鸽

1.1 美国CPI数据连续四个月不及预期

1.2 美国6月零售销售环比再度下滑,核心零售表现并不出色

1.3 耶伦国会证词偏鸽

1.4 美元跌美股黄金涨,美欧债券收益率下行

2 国内经济:需求平稳经济L型,供给出清新5%比旧8%好

2.1 通胀短期平稳,货币不松不紧

2.2 全球U型复苏出口超预期,贸易顺差回升流动性改善

2.3 财政收支超预期

2.4 下游:地产销售改善三线拿地上升,汽车销售平稳

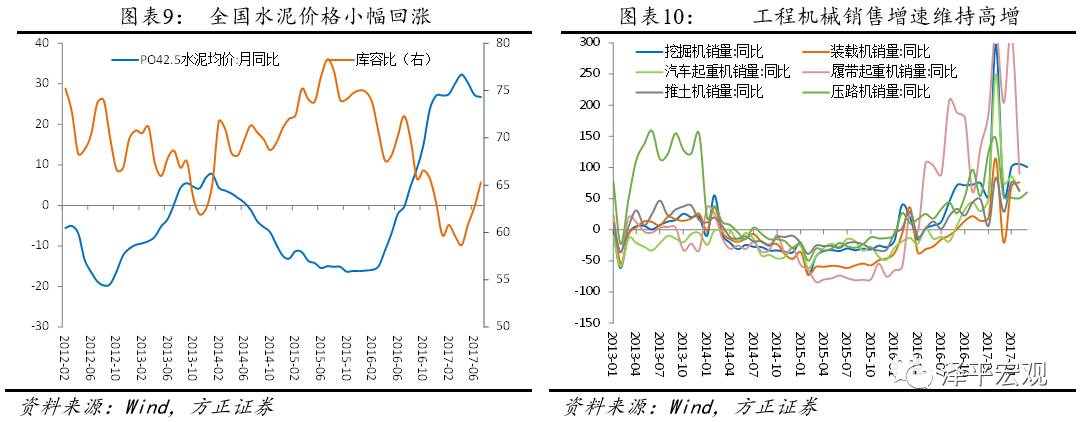

2.5 中游:发电耗煤量环比大涨,钢价走高水泥略降机械火爆

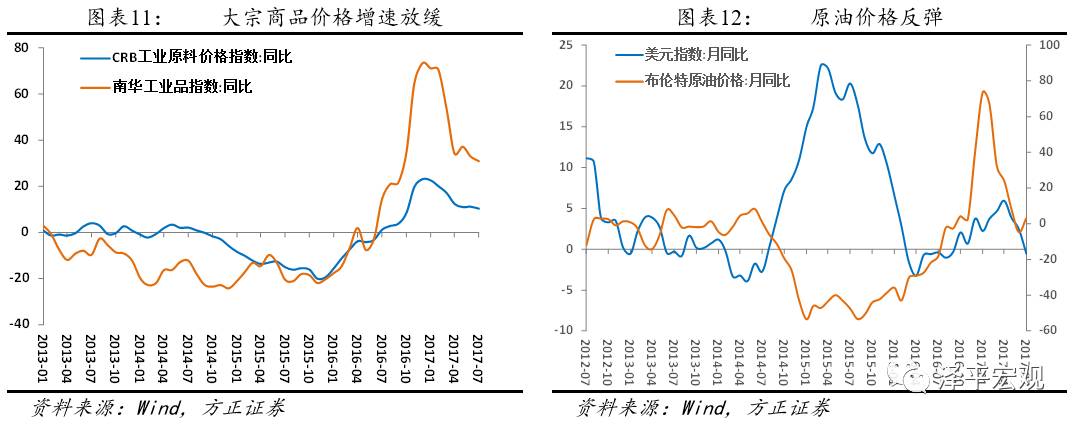

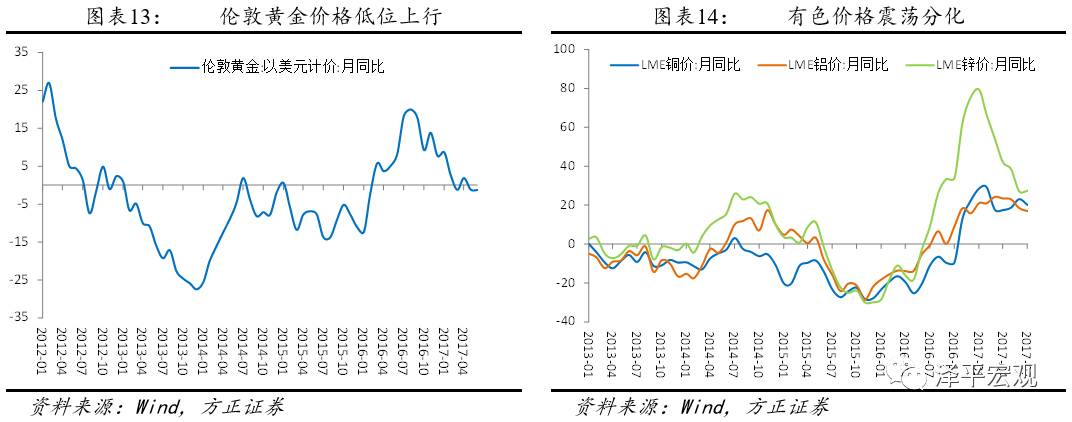

2.6 上游:油价偏强震荡,有色价格震荡分化

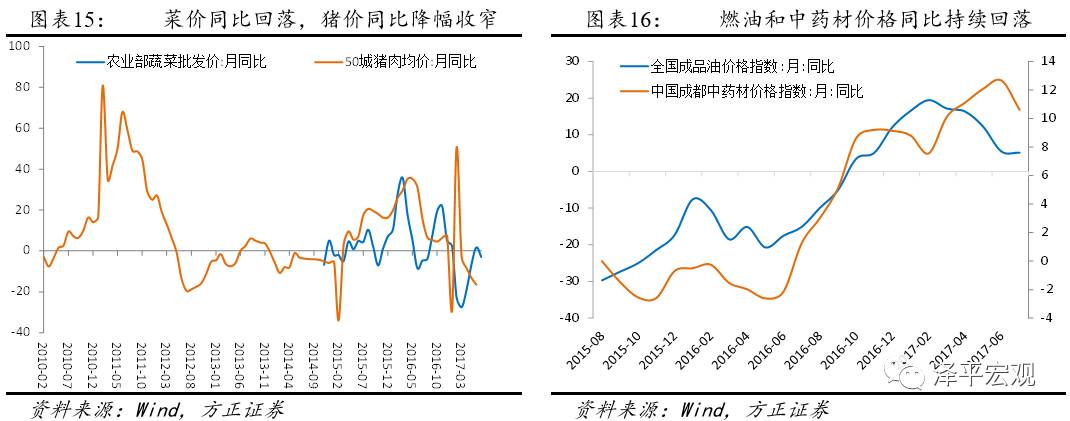

2.7 价格:菜价回落猪价降幅收窄,油价和药价持续回落

3 货币:融资回表社融信贷超预期,金融稳杠杆M2创新低

3.1 融资回表社融信贷超预期,金融去杠杆M2创新低

3.2 货币政策“紧平衡”,短端利率略升

4 政策:全国金融工作会议强调金融监管协调和稳杠杆

4.1 全国金融工作会议强调金融监管协调和稳杠杆

4.2 公共政策部门纷纷表态从降杠杆到稳杠杆,从监管竞争到监管协调

5 市场:股市震荡新周期强者恒强,债市配置价值凸显

1 国际经济:美国通胀零售不及预期,耶伦证词偏鸽

美国6月CPI数据连续第四个月不及预期,创9个月最低,核心CPI跌至2015年1月以来最低。美国6月零售销售月率下降0.2%,预测值上升0.1%,前值下降0.3%。耶伦国会证词偏鸽,表示通胀率低于目标,最近有所下降,部分原因在于有些项目价格出现异常下滑;利率无需进一步升高太多即可达到中性状态;FOMC预计今年开始缩表,但仍有分歧。受美国经济数据不及预期和耶伦偏鸽影响,美元跌,美股黄金涨,美债收益率下行。

1.1 美国CPI数据连续四个月不及预期

7月14日,美国劳工部公布了美国6月CPI数据,数据连续第四个月不及预期,创9个月最低,核心CPI跌至2015年1月以来最低。美国6月CPI环比 0.0%,预期0.1%,前值 -0.1%。美国6月CPI同比1.6%,预期 1.7%,前值 1.9%,为2016年10月以来最小涨幅,表明通胀可能需要更长时间才能回升至美联储目标。

美国6月核心CPI环比0.1%,预期 0.2%,前值 0.1%。美国6月核心CPI同比1.7%,预期 1.7%,前值 1.7%。能源价格环比下跌1.6%,是CPI成分中最大的拖累因素;服装和运输航班也出现了环比下降。食品价格基本不变。

上一次美国核心CPI出现这样的同比下降趋势,时任美联储主席的伯南克曾宣布扩大QE3规模;而这一次,耶伦执掌下的美联储业已进入加息周期。

1.2 美国6月零售销售环比再度下滑,核心零售表现并不出色

美国6月零售销售环比再度下滑,核心零售表现并不出色。美国家庭依然对消费开支持谨慎态度,这可能意味着二季度经济或许将延续一季度的疲软。

具体数据为:美国6月零售销售月率下降0.2%,预测值上升0.1%,前值下降0.3%;美国6月核心零售销售3756亿美元,前值3771亿美元;美国6月零售销售4735亿美元,前值4738亿美元;美国6月核心零售销售月率下降0.2%,预测值上升0.2%,前值下降0.3%。

消费支出是美国经济的重要驱动力,总量占美国经济总产出量的三分之二。房地产支出增长在第一季度出现缓慢,在第二季度开始出现复苏,主要受到就业人数增长、家庭财富增加与消费信心提振的推动。

1.3 耶伦国会证词偏鸽

美国联邦储备委员会主席耶伦12日在美国国会对众议院下属金融服务委员会发表半年一次的汉弗莱-霍金斯证词并回答议员提问。耶伦表示,未来几年需要进一步渐进加息,但不需要进一步加息来达到中性立场。美联储有可能在今年内实施缩表。当前,通胀低于目标水平,美国财政政策也造成了不确定性,利率无需进一步升高太多即可达到中性状态。

以下为耶伦讲稿要点:

通胀:美联储密切关注通胀进展,通胀对经济状况的反应是一大不确定因素。通胀率低于目标,最近有所下降,部分原因在于有些项目价格出现异常下滑。

缩表:FOMC预计今年开始缩表。资产负债表的适当规模取决于一些未知因素,包括银行准备金的未来需求。

加息:利率无需进一步升高太多即可达到中性状态。当前经济路径料为进一步加息提供合理根据,未来几年需要额外的渐进式加息。

经济:尽管经济增长缓慢,但得益于稳定的家庭消费及企业投资近来跳增,就业岗位持续增加,经济现正也正受到海外强劲的经济条件的支撑。预计未来几年经济继续温和增长。

1.4 美元跌美股黄金涨,美欧债券收益率下行

美欧股市普遍走强,上证小幅上涨,创业板下跌。本周标普500指数上升1.14%,纳斯达克综合指数上升2.59%,道琼斯指数上升1.05%,德国DAX指数上升1.96%,法国CAC40指数上升1.75%,英国富时100指数上升0.37%,日经225指数上升0.95%,恒生指数上升4.14%,上证综指上涨0.14%,创业板指数下跌4.90%。

本周美欧债券收益率下跌,德日债券收益率上涨。10年期美债收益率下跌5.4个BP;欧债收益率下降了3.77个BP,德债收益率上升了2.1个BP,日债收益率上升1个BP。

本周伦敦黄金现货价格上升1.57%,收于1228.55美元/盎司。WTI原油上升5.25%至46.69美元/桶,Brent原油上升4.74%至49.05美元/桶。

美元小幅走弱,其他货币走强。本周美元指数下降0.9%,欧元兑美元上涨0.55%至1.1461,美元兑日元下降1.22%至112.4800,英镑兑美元上涨1.57%至1.3090,澳元兑美元上升2.92%至0.7824。

2 国内经济:需求平稳经济L型,供给出清新5%比旧8%好

6月CPI、PPI分别为1.5%、5.5%,同比与上月持平,超市场预期,黑色系领涨。以美元计,6月中国出口同比11.3%,进口同比17.2%,外需内需好于预期,贸易顺差连续三个月环比上升,流动性改善,全球经济U型复苏,出口有望延续改善。财政收支分别同比增长8.9%、19.1%,超预期,下半年房地产调控、财政整顿等可能增加财政收入压力。30城地产销售同比降幅继续收窄,7月同比下降32.7%;7月初三四线土地成交同比大幅回升,三线城市拿地规模同比由6月的4.1%升至33.7%;7月发电耗煤量环比大幅改善,同比7.6%高于6月同比5.6%。7月鲜菜价格同比回落,猪肉价格触底,成品油和中药材价格同比增速放缓。

2.1 通胀短期平稳,货币不松不紧

6月CPI同比1.5%,预期1.6%,前值1.5%;6月CPI环比-0.2%,前值-0.1%。6月PPI同比5.5%,预期5.5%,前值5.5%。6月PPI环比-0.2%,前值-0.3%。

CPI持平,受基数效应和非食品价格支撑,食品价格继续回落。PPI同比持平、环比微降,美元回落,经济悲观预期修复,部分行业库存仍低,大宗短期反弹。我们维持经济L型、货币不松不紧、股市修复、债牛前夜的判断,时间对债市是友好的。四季度面临经济二次探底、物价再通缩压力。未来政策组合应从“紧货币+严监管+弱改革”转向“宽货币+严监管+强改革”。

2.2 全球U型复苏出口超预期,贸易顺差回升流动性改善

以美元计,6月出口同比11.3%,预期8.9%,前值8.7%;进口同比17.2%,预期14.5%,前值14.8%;贸易差额427.7亿,预期426亿,前值408.1亿。以人民币计,6月出口同比17.3%,预期14.6%,前值15.5%;进口同比23.1%,预期22.3%,前值22.1%;贸易差额2943亿,预期2751亿,前值2816亿。

因外需向好、内需仍稳等,6月进出口双双大幅超预期,贸易顺差连续三个月环比上升。6月,中国外贸出口先导指数为41.5,较上月回升0.4,连续第8个月稳中向好。全球经济U型复苏,出口有望延续改善,但中美贸易战等风险仍需关注。贸易顺差回升,流动性改善。我们维持需求侧经济L型、供给侧新5%比旧8%好行业集中度提升剩者为王新周期、货币不松不紧、股市震荡结构性机会、债牛前夜判断。

2.3 财政收支超预期

6月,全国一般公共预算收入17082亿元,同比增长8.9%;5月增速为3.7%。6月,全国一般公共预算支出27016亿元,同比增长19.1%;5月增速为9.2%。

6月财政收入大幅上升,得益于工业品价格上涨、企业盈利状况改善、进口价量齐升,以及营改增带来的翘尾效应消退等多重因素。6月地方财政支出迅猛增长成为拉动财政支出的主要因素。同时地方政府的债务利息支出高达31%。下半年受ppi基数较高,减税降费政策力度加大,房地产调控政策,财税整顿等因素,财政收入增长压力较大。

2.4 下游:地产销售改善三线拿地上升,汽车销售平稳

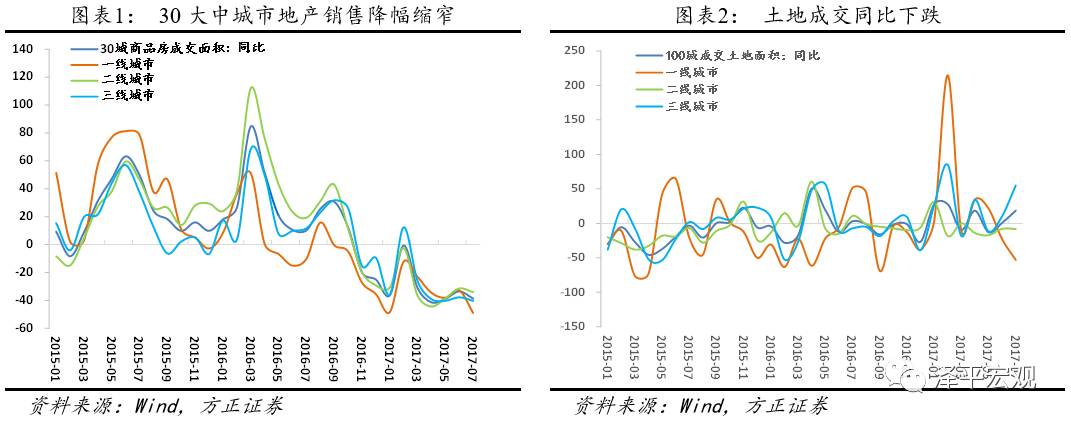

本周30大中城市地产销售环比下降15.0%。截至7月12日,30大中城市地产销售同比-32.7%,高于6月同比-33.5%;其中一二三线城市同比分别为-36.1%、-29.9%和-35.7%,分别低于、高于和高于6月同比-32.8%、-31.4%和-37.7%。7月初土地成交面积持续改善。7月100大中城市土地成交同比-7.6%,低于6月同比-3.3%,其中一线同比由6月的9.6%下降至-74.6%;二线同比由6月的-11.3%降至-31.2%;三线同比由6月的4.1%升至33.7%。土地成交面积同比改善主要来自三线城市的拿地规模上升。7月初100大中城市土地供应同比增8.7%,基本低于6月同比12.4%;其中一二三线城市土地供应同比增速分别为25.5%、-19.0%和44.3%,分别高于、低于和高于6月的-16.8%、10.8%和18.6%。

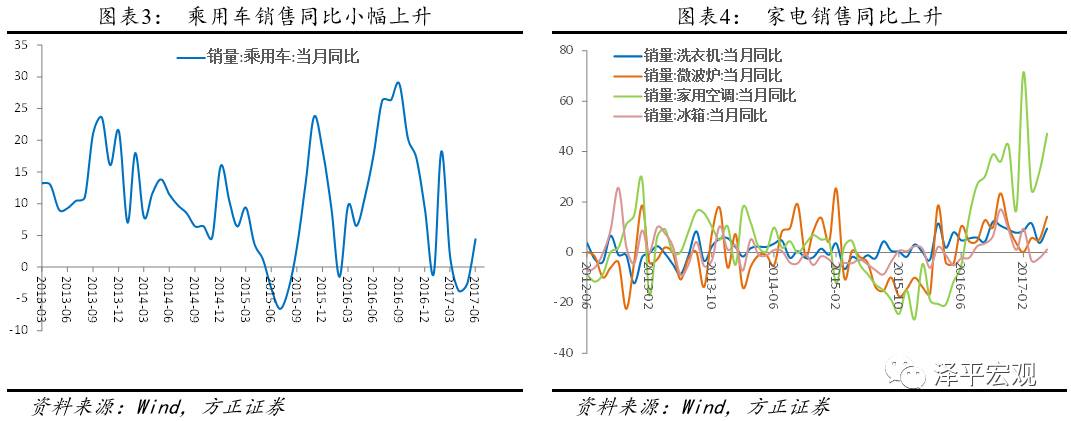

7月车市开局平稳。零售方面,17年7月首周同比增速约0%,但是16年同期零售高基数,零售情况好于预期。批发方面,本周的厂家销量同比增速17%,同样表现抢眼。另外,根据全国乘联会本周公布的最新数据,狭义乘用车合计产量6月环比增加5%,同比增加18.4%,车市总体情况良好。

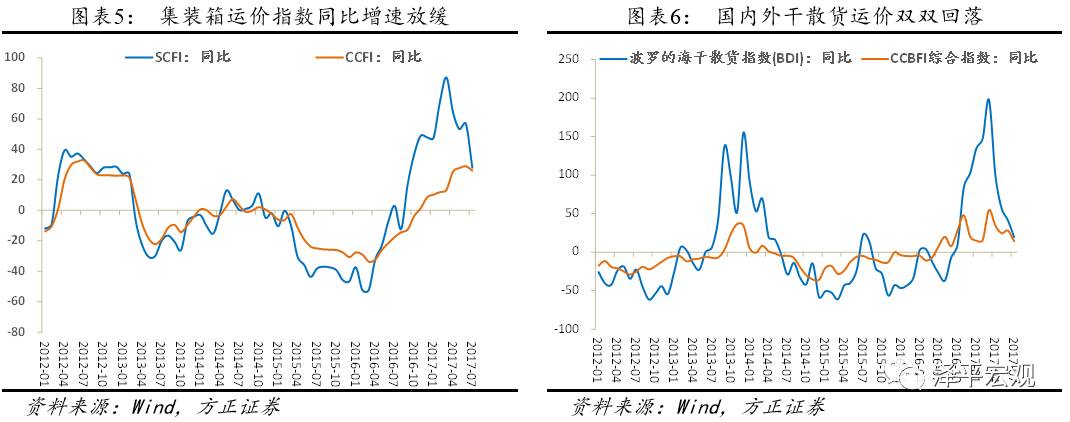

7月集装箱运价同比放缓。上海出口集装箱运价指数7月同比28.0%,低于6月同比56.8%。中国出口集装箱运价指数7月同比26.1%,低于6月同比28.9%。国内外货运价格涨势也趋缓。波罗的海干散货指数7月同比19.4%,低于6月同比41.5%。中国沿海干散货运价指数7月同比14.3%,低于6月同比28%。

2.5 中游:发电耗煤量环比大涨,钢价走高水泥略降机械火爆

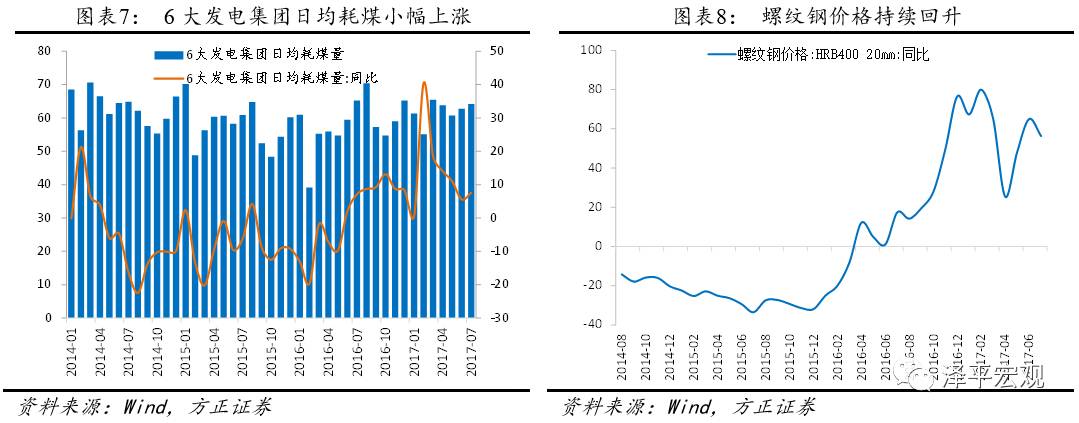

本周发电耗煤量环比大幅上涨。6大发电集团日均耗煤量环比增加10.8%。截至7月13日,本月6大发电日均耗煤64.2万吨,高于6月的62.8万吨。7月发电耗煤量同比增加7.6%,高于上周同比4.6%和6月同比5.6%。由于6-7月高温天气导致居民用电上升,从而干扰发电耗煤指标与工业生产之间的相关性。截至7月12日,17年7月日均最高温为31.8℃,高于16年同期的30.7℃。

国内钢厂上周盈利比率83.4%,仍维持在高位。上周高炉开工率为77.8%,环比增加0.9个百分点,钢厂生产持续旺盛。粗钢6月产量同比为3.4%,高于5月-1.8%和4月2.0%。尽管产能利用率继续提升,但库存连续下滑,社会库存由上周的939.4万吨降至927.4万吨,钢厂库存由上周的301.8万吨下降至294.9万吨。低库存带动本周螺纹钢价格持续震荡走强,周环比增加1.9%,7月螺纹钢价格同比56.3%,低于6月同比65.0%。

水泥价格小幅回涨。本周水泥价格环比上涨0.2%,7月同比增加32.1%,高于6月同比31.6%。据数字水泥网统计,截至7月7日,全国水泥库容比连续6周上升,本周录得65.3%,高于6月的62.7%和5月的60.8%。目前水泥仍处在需求淡季全国价格疲弱,但川渝两地水泥大涨成为市场亮点。

大宗商品价格大规模上涨。截至2017年7月13日,大宗商品价格涨跌榜中环比上升的商品共63种,集中在化工板块(共13种)和有色板块(共12种)。环比下降的商品共27种,集中在化工(共10种)和农副(共7种)。

机械市场销量持续超预期。6月重卡销量约9.5万辆,同比增长60%。6月挖掘机销量同比增长100.8%。综合来看,即使是在淡季,工程机械销量依然维持大涨行情。

2.6 上游:油价偏强震荡,有色价格震荡分化

本周CRB工业原材料指数环比-0.3%,7月同比10.3%,低于6月同比11.2%。南华工业品指数环比增长2.5%,7月同比30.6%,低于6月同比32.9%;南华农产品指数环比2.1%,7月同比0.1%,高于6月同比-1.4%。

耶伦观点意外偏鸽,美元指数剧烈震荡下跌。本周美元指数环比下跌0.4%,7月同比-0.5%,低于6月同比2.5%。受美元下跌影响,本周周二开始,金价自低位开始上行,最高上探至1224美元每盎司。本周伦敦现货黄金环比降低0.2%,7月同比-9.8%,低于6月同比-1.3%。

本周WTI原油价格环比上涨0.8%,7月同比下降1.6%,高于6月同比-7.8%。有色价格震荡分化,铜铝价格增速回落而锌价增速反弹。LME铜铝价格7月同比分别为22.2%和16.2%,低于6月同比22.6%和18.4%。LME锌价格7月同比30.5%,高于6月同比26.2%。

2.7 价格:菜价回落猪价降幅收窄,油价和药价持续回落

本周农业部28种重点监测蔬菜平均批发价环比上涨1.8%,前海蔬菜批发价格指数环比下降0.3%,山东地区受高温天气影响供给大幅减少,蔬菜批发价格指数环比大涨17.6%。农业部28种重点监测蔬菜平均批发价、前海蔬菜批发价格指数和山东地区的蔬菜批发价格指数7月同比分别为-2.1%、-1.4%和4.3%,分别低于6月的1.7%、低于0.2%和高于4.1%。

本周农业部猪肉平均批发价环比上升0.4%,7月同比下跌22.6%,高于6月的-25.5%。36个城市猪肉平均零售价环比上升0.1%,7月同比下跌11.3%,高于6月的-11.5%。36个城市牛肉和羊肉平均零售价7月同比分别为-1.1%和-2.6%,分别高于和低于6月的-1.5%和-2.4%。36个城市草鱼和鲢鱼平均零售价7月同比分别为10.7%和5.2%,分别低于和高于6月的11.5%和4.5%。

非食品方面,油价和药价同比均回落。全国成品油价格增速继续回落。本周全国成品油价格指数环比与上周持平,7月同比上涨5.2%,略低于6月的5.5%。中国成都中药材价格指数7月同比10.6%,较6月同比12.7%下降了2.1个百分点。

3 货币:融资回表社融信贷超预期,金融稳杠杆M2创新低

6月社融信贷超预期,源于监管收紧融资回表和实体经济融资需求仍旺,委托贷款、票据减少。6月M2同比9.4%,续创纪录新低,表明金融去杠杆取得初步成效。央行重启逆回购,公开市场操作“削峰填谷”,资金面平稳,货币政策转向不松不紧。本周二,央行在时隔十二天后重启公开市场操作,本周央行公开市场共有2800亿逆回购到期。本周R007利率为2.9371%,较上周上升9.47个BP;DR007利率为2.7466%,较上周上升3.93个BP;10年期国债收益率为3.5663%,较上周下降0.37个BP。美元指数走低,带动人民币小幅上扬。

3.1 融资回表社融信贷超预期,金融去杠杆M2创新低

6月社会融资规模17800亿,预期15000亿,前值由10600亿修正为10625亿;新增人民币贷款15400亿,预期13000亿,前值11100亿;M2同比9.4%,续创纪录新低,预期9.5%,前值9.6%;M1同比15.0%,预期15.9%,前值17.0%;M0同比6.6%,预期6.8%,前值7.3%。

监管加强融资回表,社融大幅超预期和前值,贷款增加,委托贷款、票据、债券减少。金融去杠杆,M2连创新低,主因“股权及其他投资”下降和同业资产收缩派生能力下降。央行重启逆回购,公开市场操作“削峰填谷”,资金面平稳,货币政策转向不松不紧。我们维持需求侧经济L型、供给侧新5%比旧8%好行业集中度提升胜剩者为王、股市震荡结构性机会、债牛前夜判断。

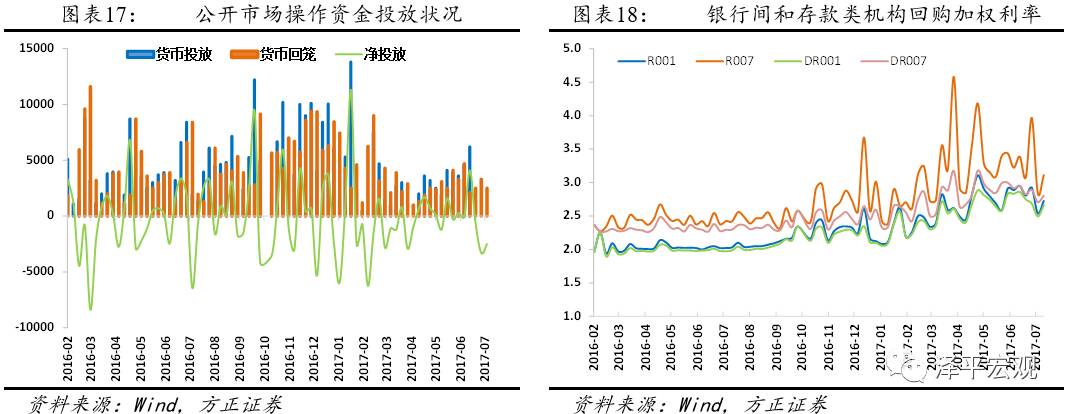

3.2 货币政策“紧平衡”,短端利率略升

本周央行公开市场共有2800亿逆回购到期,周一至周五分别到期300亿、400亿、500亿、600亿和1000亿。本周二,央行在时隔十二天后重启公开市场操作,进行300亿7天和100亿14天逆回购操作,完全对冲当日到期量;周三又进行400亿7天和300亿14天逆回购,当日净投放200亿;周四随即停止逆回购操作。

央行对银行体系流动性的评价由前段时间的“处于较高水平”转向“适中”,反映了前段时间流动性充裕逐步走向尾声,但总体不会改变流动性“紧平衡”的局面。

截至7月14日,1天期银行间回购加权利率为2.7256%,较上周上升18.79个BP;7天期银行间回购加权利率为3.1070%,较上周上升26.46个BP。1天期存款类机构回购加权利率为2.6495%,较上周上升15.56个BP;7天期存款类机构回购加权利率为2.8064%,较上周上升9.91个BP。1年期国债收益率为3.4560%,较上周下降0.15个BP;10年期国债收益率为3.5749%,较上周下降1.48个BP。

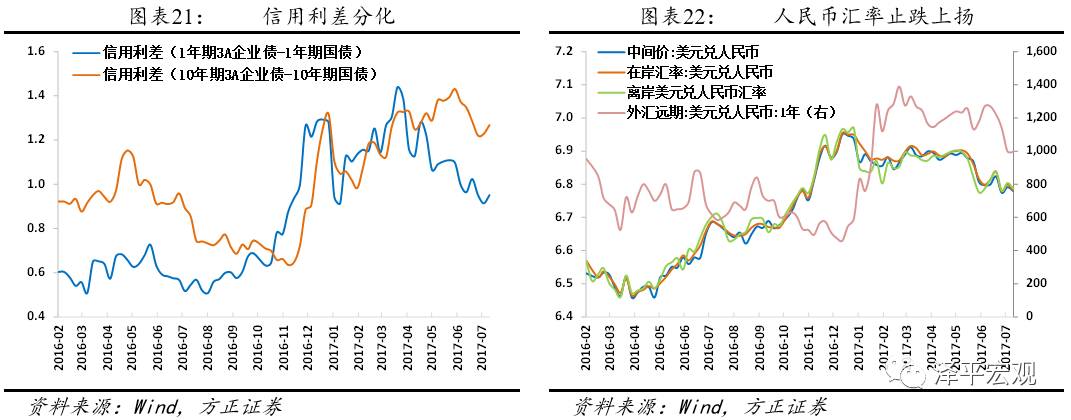

珠三角票据直贴利率(月息)和长三角票据直贴利率(月息)均较上周下降1个BP,票据转贴利率(月息)亦下降1.5个BP。本周不同期限的信用利差分化,1年期AAA企业债的信用利差扩大1.49个BP,10年期AAA企业债的信用利差扩大2.95个BP。

美元指数走低,人民币汇率小幅上扬。本周美元兑人民币中间价贬值0.16%,美元兑人民币即期汇率贬值0.26%,离岸人民币贬值0.24%。在岸和离岸人民币汇率价差由上周的-0.0043扩大至-0.0001,美元兑人民币1年期外汇远期买报价下降5个BP。

4 政策:全国金融工作会议强调金融监管协调和稳杠杆

全国金融工作会议强调:紧紧围绕服务实体经济、防控金融风险、深化金融改革三项任务;把握回归本源、优化结构、强化监管、市场导向主要原则;加强宏观审慎管理制度建设,加强功能监管,更加重视行为监管;加强金融监管协调、补齐监管短板;设立国务院金融稳定发展委员会,强化人民银行宏观审慎管理和系统性风险防范职责;金融管理部门要努力培育恪尽职守、敢于监管、精于监管、严格问责的监管精神,形成有风险没有及时发现就是失职、发现风险没有及时提示和处置就是渎职的严肃监管氛围;要把国有企业降杠杆作为重中之重,抓好处置“僵尸企业”工作。随着金融降杠杆取得初步成效,近期公共政策部门纷纷表态从降杠杆到稳杠杆,从监管竞争到监管协调。

4.1 全国金融工作会议强调金融监管协调和稳杠杆

第五次全国金融工作会议在7月14-15日召开,会议强调金融监管协调和稳杠杆。全国金融工作会议强调:紧紧围绕服务实体经济、防控金融风险、深化金融改革三项任务;把握回归本源、优化结构、强化监管、市场导向主要原则;加强宏观审慎管理制度建设,加强功能监管,更加重视行为监管;加强金融监管协调、补齐监管短板;设立国务院金融稳定发展委员会,强化人民银行宏观审慎管理和系统性风险防范职责;金融管理部门要努力培育恪尽职守、敢于监管、精于监管、严格问责的监管精神,形成有风险没有及时发现就是失职、发现风险没有及时提示和处置就是渎职的严肃监管氛围;要把国有企业降杠杆作为重中之重,抓好处置“僵尸企业”工作。

会议指出做好金融工作要把握好四项重要原则:1)回归本源,服从服务于经济社会发展。2)优化结构,完善金融市场、金融机构、金融产品体系。3)强化监管,提高防范化解金融风险能力。4)市场导向,发挥市场在金融资源配置中的决定性作用。

习近平强调:金融是实体经济的血脉,为实体经济服务是金融的天职,是金融的宗旨,也是防范金融风险的根本举措;防止发生系统性金融风险是金融工作的永恒主题;要坚定深化金融改革。要优化金融机构体系,完善国有金融资本管理,完善外汇市场体制机制;要扩大金融对外开放,其中要深化人民币汇率形成机制改革,稳步推进人民币国际化,稳步实现资本项目可兑换;做好新形势下金融工作,要坚持党中央对金融工作集中统一领导,确保金融改革发展正确方向,确保国家金融安全。

4.2 公共政策部门纷纷表态从降杠杆到稳杠杆,从监管竞争到监管协调

随着金融降杠杆取得初步成效,近期公共政策部门纷纷表态从降杠杆到稳杠杆,从监管竞争到监管协调。李克强在经济形势专家和企业家座谈会上强调,稳定宏观政策、稳定市场预期、稳定金融运行。金融时报解读称“金融稳定运行就是稳定金融杠杆”。中国央行副行长易纲近日表示,从货币政策角度来说,中国面临稳增长和防风险的平衡,特别要处理好杠杆率方面的潜在风险;去杠杆首先是稳杠杆,5月M2数据显示进一步稳杠杆态势。

5 市场:股市震荡新周期强者恒强,债市配置价值凸显

2016年初我们提出“向低估值有业绩的方向抱团”,2017年初提出“从流动性驱动到业绩驱动,买就买龙头”,“新周期、剩者为王、强者恒强、新5%比旧8%好”,6月提出“流动性改善、监管缓和、经济预期修复,股市修复”。流动性退潮和风险偏好降低后,市场在拥抱流动性、确定性和业绩。未来变盘可能来自货币政策转向、监管高压退潮和改革预期重启。行业关注家电、食品饮料、银行、保险、非银、周期、房地产、游戏龙头、通信、电子等。过去A股结构性牛市和结构性熊市并存,但上证50创新高也在估值上升,创业板创新低也在是防风险,未来无论金融、周期、消费还是成长,寻找业绩和估值匹配的安全边际。

前期我们基于滞涨和去杠杆一直提示债券市场的风险,在2017年5月下旬开始调整观点:“经济通胀回调提供了基本面支撑,债市配置价值凸显”。随着经济二次探底,从再通胀到再通缩,6月我们对债券市场的观点转向积极:我们可能正站在新一轮债市牛市的前夜,建议哑铃型配置。

2015年看空股市之后提出“一线房价翻一倍”,2016年9月份提出“这一轮房价上涨接近尾声”,我们预计短周期或将调整到2018年,关键看长效机制。

风险提示:美联储加息缩表超预期;货币和监管收紧超预期;房地产调控超预期;改革低于预期;债务风险。