利率品市场观察

周一逆回购在上周四、周五暂停后重启,午后国债期货大幅上扬,T1706最高涨幅达到1%,收于0.86%。现货收益率亦明显下行,160213收益率从早上的4.24%最低下行至4.16%,收于4.17%。

随着3月底临近,季末MPA考核等季节性因素带来的资金压力或逐渐显现,在投资操作上部分投资者可能期待在季末资金面冲击、收益率反弹之际再建仓,我们认为目前市场针对3月底的资金面或已经做了较为充分的准备,投资者对季末资金面紧张引起收益率反弹的期待很可能落空。

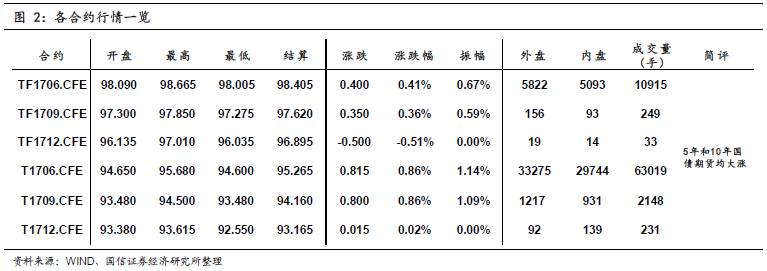

从28天交易所回购成交情况来看,2016年大部分时间交易所28天回购成交都很清淡,自2016年12月起,在债市大幅调整、资金面紧张的大背景下,交易所28天回购成交量明显放大,交易所28天回购成为投资者应对资金面紧张的重要工具。

2017年3月以来,交易所28天回购成交量较去年12月、今年春节前后的成交量继续大幅提升,这表明市场对今年一季度末资金面紧张的预期很高,因此进行了积极应对。从另一个角度看,正因为市场会对已经预期到的因素进行积极应对,因此已经预期到的利空因素将不会再对市场形成利空,反而可能在靴子落地后因前期预期过高转而成为利多因素。

我们认为3月以来交易所28天回购成交量的巨幅增长反映市场针对3月底的资金面紧张局面已经做了较为充分的准备,季末资金面因素难以对3月底债市形成明显负面冲击。因此建议投资者不必等待季末资金面冲击带来的反弹建仓机会,当前即是加仓良机。

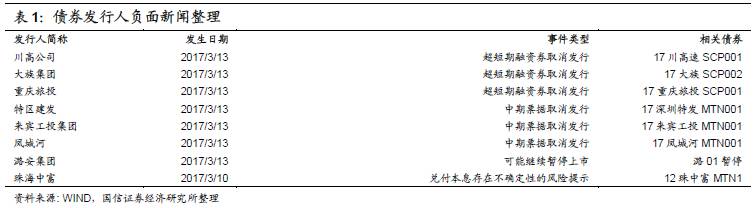

信用品市场观察

转债市场观察

1、15国资EB:子公司中国太平洋人寿保险股份有限公司、中国太平洋财产保险股份有限公司于2017年1月1日至2017年2月28日期间累计原保险业务收入分别为人民币536.23亿元、人民币171.00亿元,同比分别增长47.56%和1.30%。

2、14宝钢EB:新华人寿保险股份有限公司于2017年1月1日至2017年2月28日期间累计原保险保费收入为人民币2,355,539万元,同比下滑29.60%。

3、江南转债:将于2017年3月20日支付利息,本期债券的票面利率为0.3%,即每手可转债面值1,000元人民币派发利息为3.00元(含税)。

4、海印转债:控股子公司广东商联支付网络技术有限公司以人民币4500万元的价格收购城域信息100%股权,此次投资有利于商联支付扩大现有的银联卡收单服务,增加POS机数量和从业人员的数量。

5、顺昌转债:因1名激励对象因个人原因放弃认购限制性股票,公司调整2017年限制性股票激励计划。另外,公司对四名离职激励对象持有的尚未解锁的限制性股票共257,400股进行回购注销的处理,公司注册资本将相应减少257,400元。

6、广汽转债:子公司广州汽车集团乘用车(杭州)有限公司收到杭州大江东产业集聚区财政局3亿元专项扶持资金补助。

国债期货以及相关衍生品市场观察

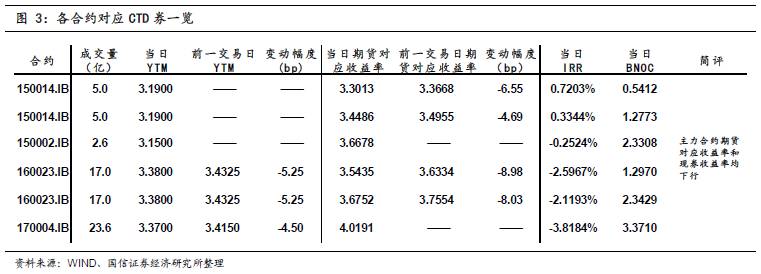

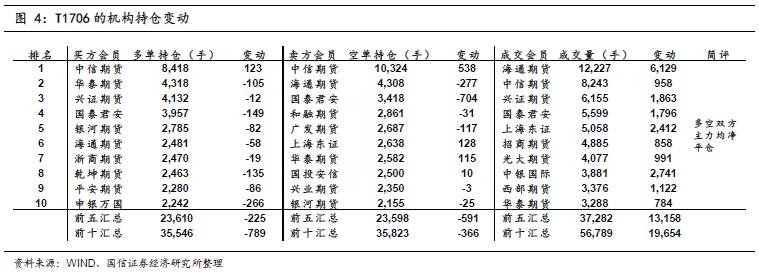

10年期国债期货主力合约T1706开于94.650,收于95.480,结算价95.265,最高95.680,最低94.600,涨幅0.86%,振幅1.14%,成交63019手,其中外盘33275手,内盘29744手,持仓量63282手。较前一交易日,合约收盘价上涨0.795,结算价上涨0.600,成交量上升22132手,持仓量下降2210手。另外,5年期国债期货主力合约TF1706上涨0.41%。

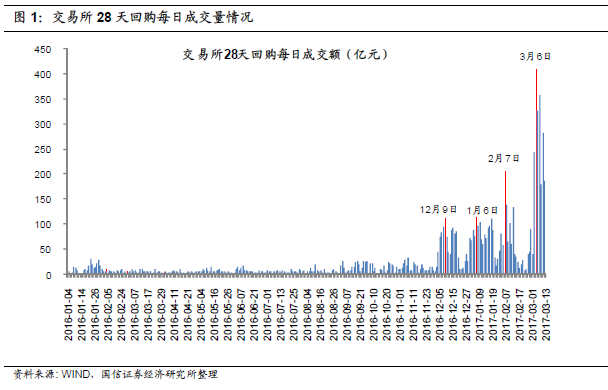

今日央行公开市场进行100亿7天、100亿14天、100亿28天的逆回购操作,考虑到今日800亿元逆回购到期,单日净回笼500亿。资金面维持较为均衡态势,本周后半周或有光大银行可转债发行,而且月中缴税也将来临,资金平稳局面可能很快被打破,接下来3月底前流动性整体紧平衡料成常态。一级市场方面,农发行3、7、15年期固息增发债中标收益率分别为3.9643%、4.2712%和4.45%,需求尚可。二级市场方面,3月美联储加息概率已经很高,市场价格已经充分反应,美元指数下行,国债期货午后大涨,消息面上并无确切传闻,技术面上“一阳穿数线”,且持仓量大幅下行,不排除有空头机构大量平仓(国泰君安席位空头持仓量下降较多)。TF和T收盘涨幅对应收益率下行9BP和11BP,曲线再度走平,我们推荐的做平曲线策略再度获益。