并购汪,资产管理和精品投行旗下品牌;

并购汪·添资本社群,高端人脉与价值分享平台;

添加微信18519783108为好友,点击上方加关注↑

***会员活动预告***

8月21日/周一,下午3-5点,地点:北京金融街。

***活动分享主题***

境外机构境内股权投资:政策与路径

***活动分享嘉宾***

主讲人一:

孙洋:清华大学经济学博士,天津自贸区中心商务区金融服务局局长,曾参与天津自贸区筹建工作。天津自贸区在资管、跨境综合服务等方面有专业服务团队,积累了较为丰富的服务经验,一直致力于为专业机构提供政策、财税、业务等方面的综合服务。

主讲人二:

某股份制商业银行分行投行部副总经理,长期从事跨境投融资业务一线工作,在FDI、ODI、QDLP、QFLP、跨境并购融资、外保内贷、内保外贷等业务方面有丰富的操作经验。

***加入会员方式***

加入会员请长按图片二维码

或电话/微信汪老师18519783108。

【并购汪市场观察】太阳鸟交易终获过会,4个有限合伙型的交易对手合伙人承诺36个月内不转让合伙份额(间接转让上市公司股份),对并购基金有何启示?

太阳鸟收购亚光电子的交易于2017年7月19日上会,已获得有条件通过。

太阳鸟作价33.42亿元收购亚光电子97.38%股权的交易一直受人关注。一方面,太阳鸟目前市值约37亿元,2016年归母净利润仅为0.18亿元。而亚光电子2016年前三季度归母净利润为0.66亿元。

另一方面,亚光电器为老牌军工电子企业。本次交易完成后,上市公司将成为“船舶+军工”双主业公司,向军工行业转型。

交易前,上市公司为锁定亚光电子这个标的,煞费苦心。这一“大股东+PE”型的并购基金方案,小汪@并购汪在《并购基金》报告中已有详细剖析。今天小汪@并购汪再次为大家介绍这一案例。

此前亚光电子的国有产权被公开挂牌转让,“大股东+PE”型并购基金宁波太阳鸟击退了包括天通股份在内的众多交易对手,最终获得亚光电子的控制权。以竞拍的最高价格计算,亚光电子的100%股权估值达到了73.63亿元。可见并购基金是“大体量并购+产权竞拍”好的解决方案。

同时,本次交易出现的有限合伙型交易对手的合伙人承诺间接锁定,也就是股份锁定期内不得转让合伙份额的现象,很值得警惕。

并购基金:宁波太阳鸟

亚光电子为四川老牌军工企业。亚光电子前身为成立于1965年的亚光电工厂,是国内最早的半导体元器件、微波电路供应商之一。目前,亚光电子主要从事军用半导体元器件与微波电路及组件的研发、设计、生产、销售与服务,其主要产品属于军工电子范畴,当前产品多应用于军事领域。

亚光电子在发展历史上为国家重点工程和武器装备信息化做出了众多贡献,并保持了国内微波半导体元器件及微波电路市场的领先地位。在微波电路二极管领域,亚光电子和某所并称为国内“一所一厂”,长期雄据国内军品微波二极管市场的半壁江山;在微波电路领域,亚光电子与某两所被一起称为行业内的“二所一厂”,共同排名国内前三。

亚光电子在2014年、2015年、2016年前三季度的营业收入为7.57亿元、7.84亿元、4.16亿元。但是,亚光电子历史业绩是亏损的。亚光电子在2014年、2015年、2016年前三季度的营业利润分别为-1.71亿元、1.02亿元、0.76亿元;归母净利润分别为-1.92亿元、-8.63亿元、0.66亿元。

亚光电子的收入构成如下:

亚光电子历史亏损严重,是因为亏损子公司欣华欣欠款问题导致的2014年资产减值损失较高、2015年营业外支出较大。亚光电子已剥离欣华欣,剔除欣华欣担保问题引起的9.50亿元营业外支出,2015年度扣非后亚光电子归属于母公司净利润为9,442.94万元。

2016年9月前后,亚光电子的国有股东中铁二局、中航深圳、成都产投、成都创投、成都高投分别公开挂牌转让亚光电子股份。按照当时的评估,亚光电子100%股权估值为17.22亿元。

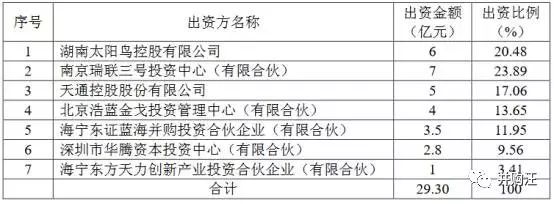

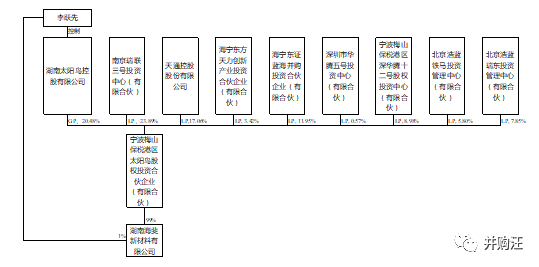

为参与竞拍,太阳鸟的控股股东太阳鸟控股联合南京瑞联、天通股份、东方天力、东证蓝海、浩蓝瑞东、浩蓝铁马、华腾五号、华腾十二号成立专用于本次交易的并购基金宁波太阳鸟,并对其出资29,300.00万元。

宁波太阳鸟为有限合伙形式的并购基金,执行事务合伙人为太阳鸟控股,委派代表为李跃先。

太阳鸟控股、南京瑞联、东方天力、东证蓝海、浩蓝金戈、浩蓝铁马、华腾五号和华腾十二号7家企业共同对宁波太阳鸟出资24.46亿元。并将出资转为对宁波太阳鸟的借款。这可以看做一次“股转债”。

参与亚光电子国有产权竞拍的主体为宁波太阳鸟的子公司海斐新材料。宁波太阳鸟对海斐新材料提供借款24.46亿元。通常来说,并购基金对子公司(收购主体)的出资为股权出资。但在这一交易中,宁波太阳鸟对收购主体的出资为债权出资。

因此,并购基金形成了两层债权结构:

(1)第一层结构为各出资人对宁波太阳鸟提供贷款;

(2)第二层结构为宁波太阳鸟对子公司海斐新材料提供贷款。

《并购基金》报告指出,参与国有产权竞拍的不确定性较大。一方面,并购基金无法保证能够成功拍下标的全部的国有产权;另一方面,即使并购基金成功竞拍标的的全部国有产权,也无法保证标的质量优异,价值高于各出资人的出资金额。

因此,“股转债”之后,各出资人对并购基金的股权出资变为债权出资。债权投资的安全性相较股权投资的安全性更高。

宁波太阳鸟参与亚光电子的国有产权竞拍之后,由于竞拍竞争激励,拍卖价格被抬升,因此宁波太阳鸟初始募集的24.46亿元无法满足收购标的的资金需求。

而另一上市公司天通股份由于竞拍不成功,转而作为有限合伙人投资宁波太阳鸟,并对宁波太阳鸟出资5亿元。宁波太阳鸟的募资规模达到29.30亿元,资金问题得到解决。

根据天通股份的公告,我们可以得知宁波太阳鸟的出资情况:

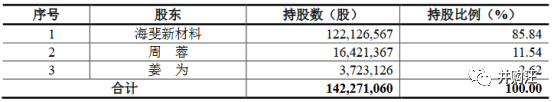

海斐新材料不仅通过竞拍收购了亚光电子的国有产权,还与亚光电子的11名自然人股东签订协议,收购了亚光电子的少数股权。

这一系列收购的情况如下:

交易完成后,亚光电子股权结构如下:

海斐新材料竞拍的最高收购价格为51.855元/股,对应的亚光电子100%股权估值为73.63亿元。海斐新材料合计取得亚光电子85.84%股权,所付出的平均每股交易成本为24.12元,对应的亚光电子100%股权估值为34.25亿元。

2017年1月,并购基金进行“债转股”操作。首先,宁波太阳鸟以对海斐新材料享有的债权偿还出资人的债务,使得出资人直接持有海斐新材料的债权。其次,海斐新材料将亚光电子股份转让给出资人,偿还债务。

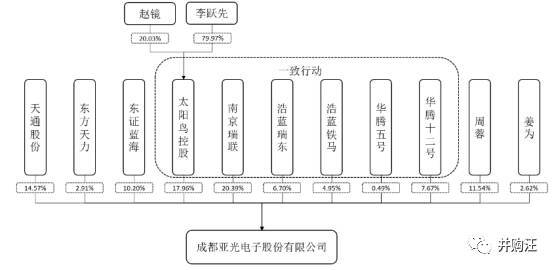

上述操作完成后,出资人直接持有亚光电子的股权。亚光电子股权结构如下:

公告披露,为满足产权交易所竞价规则及国防科工局对涉军工类企业购买方提出的严苛条件,避免因控股权分散而造成多次审批,经交易多方共同协商,2016年12月太阳鸟控股与南京瑞联、浩蓝瑞东、浩蓝铁马、华腾五号、华腾十二号签订了《成都亚光电子股份有限公司股东之一致行动协议》及其补充协议。

根据协议,南京瑞联、华腾五号、华腾十二号、浩蓝瑞东和浩蓝铁马作为亚光电子的直接股东期间,在亚光电子会议提案及表决、公司高管提名及投票选举以及在亚光电子的其他有关经营决策中与太阳鸟控股的意思表示一致、与太阳鸟控股达成一致行动意见。

也就是说,在上市公司成功收购亚光电子之前,太阳鸟控股将与南京瑞联、华腾五号、华腾十二号、浩蓝瑞东和浩蓝铁马保持一致行动人关系,共同控制亚光电子58.16%股份。太阳鸟控股的控股股东李跃先为亚光电子实际控制人。

上市公司的交易

经过上述操作之后,并购基金的出资人成为上市公司的直接交易对手。上市公司拟作价34亿元,收购并购基金出资人以及周蓉持有的亚光电子97.38%的股权,同时募集配套资金不超过12亿元。

(1)发行股份购买资产

标的:亚光电子97.38%股权;

交易对手:太阳鸟控股、南京瑞联、天通股份、东方天力、东证蓝海、浩蓝瑞东、浩蓝铁马、华腾五号、华腾十二号、周蓉等10名交易对方;

标的作价:33.42亿元;

发行价格:12.95元/股;

标的估值:收益法估值,增值率为425.10%。

标的历史业绩:在2014年、2015年、2016年前三季度的归母净利润分别为-19,235.07万元、-86,262.50万元、6,618.00万元;

业绩承诺:太阳鸟控股承诺亚光电子在2017年度、2018年度以及2019年度实现的净利润不低于16,017.25万元、22,116.98万元、31,384.97万。亚光电子亦承诺完成在2016年的承诺利润数不低于12,734.86万元。太阳鸟控股的补偿上限为616,187,200.05元(本次交易取得的对价)。

(2)募集配套资金

锁价/询价:询价。

交易对方:包括珠海横琴凤巢股权投资合伙企业在内不超过5名特定投资者。横琴凤巢承诺以不超过2亿元资金认购本次非公开发行的股份。

发行价格:询价。横琴凤巢不参与询价过程,接受市场询价结果确定的发行价格并与其他发行对象以相同价格进行认购。

发行股份:发行股份数量的上限根据发行价格确定,且不超过本次发行前公司总股本的20%。

募集资金:不超过120,000.00万元。

资金用途:本次募集配套资金用于支付中介费用、交易税费、射频微机电(RFMEMS)等新技术研发中心建设项目、微波混合集成电路微组装生产线技术改造项目、生产管理系统建设项目。

本次交易体量对上市公司来说较大。本次交易发行股份数为2.58亿股,占发行后总股本的46%。

上市公司控股股东取得标的的部分股份,并参与本次交易,可有效巩固控制权。原本在在本次交易的第一版方案中,配套融资为持股比例的有效调节器。上市公司实控人控制的主体太阳鸟控股、珠海凤巢及珠海蓝本均参与配融,同时本次交易对手的若干个关联方也参与配融。

第一版方案中,配套融资为锁价发行。通过配融股份的精确计算,上市公司控股股东可更好地巩固控制权。

但是,预案发布后,再融资新规推出了。

由于再融资新规的要求,本次交易的配融部分进行了较大的调整。首先,配融发行股份不得超过发行前总股本的20%,也就是约0.60亿股。其次,配融定价方式变为询价。

配融方案的变化,打破了原方案的利益平衡。在新的配融方案中,仅有李跃先控制的珠海凤巢确定参与配融,且参与金额不超过2亿元(按最新股价计算约0.16亿股)。

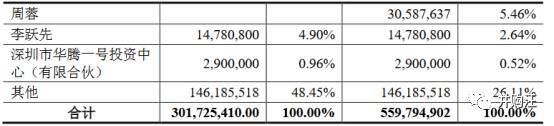

不考虑配融的影响,上市公司股权结构变化如何呢?

(1)控股股东:32.11%

本次交易完成后,太阳鸟控股持有上市公司164,961,115股股份,占上市公司总股本的29.47%,仍为上市公司的控股股东。上市公司的实际控制人仍为李跃先,同时李跃先直接持股比例为2.64%。李跃先及太阳能控股持股合计为32.11%。

假设剔除太阳鸟控股因为本次交易获得的新增股份,李跃先及其太阳鸟控股持股比例下降为23.61%,仍高于第二大股东。同时,交易对手之一的周蓉将所得股份的表决权委托给李跃先,李跃先及其一致行动人太阳鸟控股支配的表决权合计为37.57%。

(2)华泰瑞联基金&南京瑞联:13.31%

本次交易前,华泰瑞联基金上市公司第二大股东,持股比例为6.79%。交易对手之一南京瑞联为华泰瑞联基金的一致行动人。本次交易完成后,一致行动人华泰瑞联基金与南京瑞联合计持有上市公司13.31%股份,仍为上市公司第二大股东。

(3)天通股份&东方天力:8.28%

天通股份、东方天力均为发行股份购买资产的交易对手。天通股份是东方天力的有限合伙人之一,天通股份实际控制人、董事长兼总裁潘建清先生、董事叶时金先生任东方天力投资决策委员会委员。本次交易完成后,天通股份与东方天力合计持股8.28%。

(4)浩蓝瑞东&浩蓝铁马:5.51%

浩蓝瑞东、浩蓝铁马均为发行股份购买资产的交易对手,执行事务合伙人同为北京浩蓝行远投资管理有限公司。本次交易之后,浩蓝瑞东、浩蓝铁马合计持股5.51%。

(5)华腾一号&华腾五号&华腾十二号:4.38%

本次交易前,华腾一号为上市公司小股东,持有上市公司0.96%股份。在上市公司2016年三季报公布的10大股东名单中,华腾一号排在第10位。本次交易中,华腾五号、华腾十二号为发行股份购买资产的交易对手。交易完成后,华腾一号、华腾五号、华腾十二号合计持股比例为4.38%。

通过上述计算,可以得知,即使配融这一“平衡器”没有了,控股股东的控制权依然稳定。这是由于并购基金的出资结构安排较好,导致了本次交易的其他交易对手持股较为分散。交易对手周蓉的表决权委托也很重要。

交易对手的锁定期:间接锁定

本次交易中,太阳鸟控股、天通股份、南京瑞联、东方天力、东证蓝海、浩蓝瑞东、浩蓝铁马、华腾五号、华腾十二号所得股份锁定期为36个月。

本次交易对方涉及南京瑞联、东方天力、东证蓝海、浩蓝瑞东、浩蓝铁马、华腾五号、华腾十二号等多家有限合伙。前述交易对方锁定期36个月……上述有限合伙、资管计划等是否专为本次交易设立,是否以持有标的资产为目的,是否存在其他投资,以及合伙协议及资管计划约定的存续期限……如专为本次交易设立,补充披露交易完成后最终出资的法人或自然人持有合伙企业份额的锁定安排。

经核查,上述交易对方中专为本次交易设立的主体包括南京瑞联、浩蓝瑞东、浩蓝铁马、华腾十二号,该等交易对方的全体合伙人已就本次交易完成后其持有的合伙企业份额及间接享有的上市公司股份有关权益出具了锁定承诺。

这一问题较为罕见。这也意味着,4个有限合伙企业的合伙人(GP、LP)在36个月之内不能通过转让合伙企业份额,从而间接转让上市公司股份。

小汪@并购汪认为,如此安排,可增加上市公司股权结构的稳定性。上述4个有限合伙企业将在本次交易完成后持有上市公司18.79%股份(不考虑配融)。

总之,这可能说明专门以单个上市公司换股交易为目的的有限合伙企业会面临新的问题:合伙人需承诺锁定期内不能转让份额。这无疑给了交易对手的出资者(合伙人)更多约束。

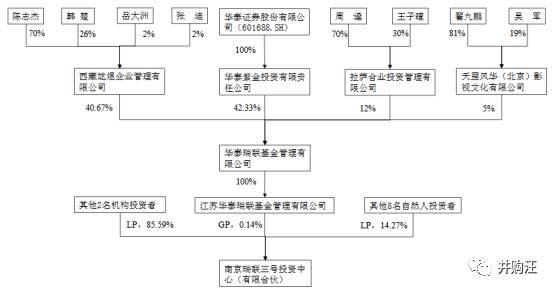

南京瑞联权益结构图如下:

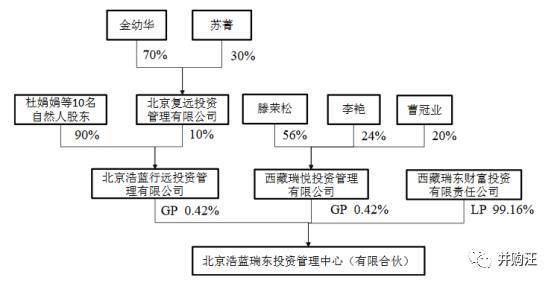

浩蓝瑞东权益结构图如下:

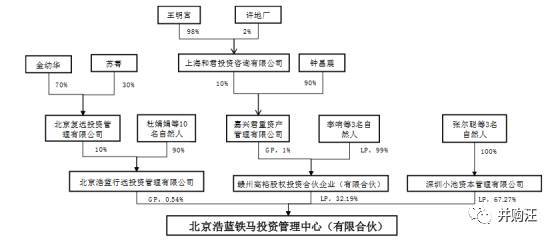

浩蓝铁马权益结构图如下:

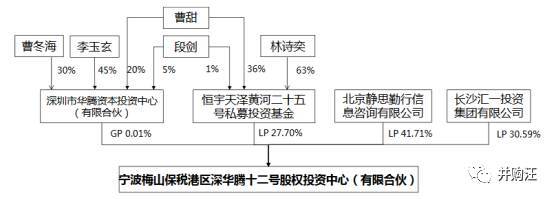

华腾十二号权益结构图如下:

小汪点评

小汪@并购汪在《并购基金》报告中已指出“大股东+PE”型并购基金方案的优点:

同时,并购基金的“股转债”、“债转股”设计,相当出色。“股转债”使得并购基金的出资者投资安全性上升。而“债转股”可使得并购基金出资者直接参与与上市公司的换股交易。此类设计,在并购基金的募资策略有较大发挥空间。并购基金的系统性募资策略分析,可参考《并购基金》报告。

本次交易,也为我们揭示了新的问题:以单个上市公司交易为目的的有限合伙型企业,合伙人需在股份锁定期内不转让合伙份额。

此前,在新潮能源、*ST建峰的交易中,出现了有限合伙型企业交易对手拆除结构化安排的现象;在高新兴的交易中,出现有限合伙型企业交易对手调整结构化安排的现象;而在本次交易中,出现有限合伙型企业交易对手承诺间接锁定的现象。

有限合伙型企业最新监管趋势如何?欢迎加入并购汪会员,与会员们一起讨论。同时,也不要忘记小汪@并购汪推出的《资本市场政策法规汇编》,内含资本市场最全政策法规。

P.S. 下周一(8月21日)下午3-5点,小汪@并购汪将举行线下活动,主题为:境外机构境内股权投资:政策与路径。地点:北京金融街。

本次活动仅对并购汪个人会员开发,有兴趣参与此类活动的读者可加入并购汪会员,最新的会员活动更是邀请了重磅嘉宾,期待大家的参与。