中国传统物流散乱、落后有关,值得被科技企业改变之处更多。随着物流、快递企业崛起、上市,也将迎来大量并购机遇。

文|杜暮雨

无论线上、线下,2C还是2B,只要有商贸的地方就有物流,而移动互联网、物联网、机器人、自动化等技术的发展无不为提升物流效率带来机会,催生出一众物流科技公司。据CB Insights报告,从2012年至今,全球供应链&物流领域的科技公司已获得938笔、总额84亿美元的融资。随着创业公司不断涌现,传统物流巨头UPS、电商巨头阿里巴巴甚至Uber都在积极投资布局,而并购也成为物流领域投资最主要的退出方式。

正如oTMS公司COO段琰所总结,2006-2008基本是外资物流公司在收购中国物流公司;2011-2014年基本是各种VC/PE在投资物流实体公司;而这篇报告显示,2014-2016年越来越多的投资在向技术导向型公司倾斜。

以下为CB Insights报告《Startups In Supply Chain&Logistics——Investments, acquisitions, and trends to watch》,36氪进行了批注:

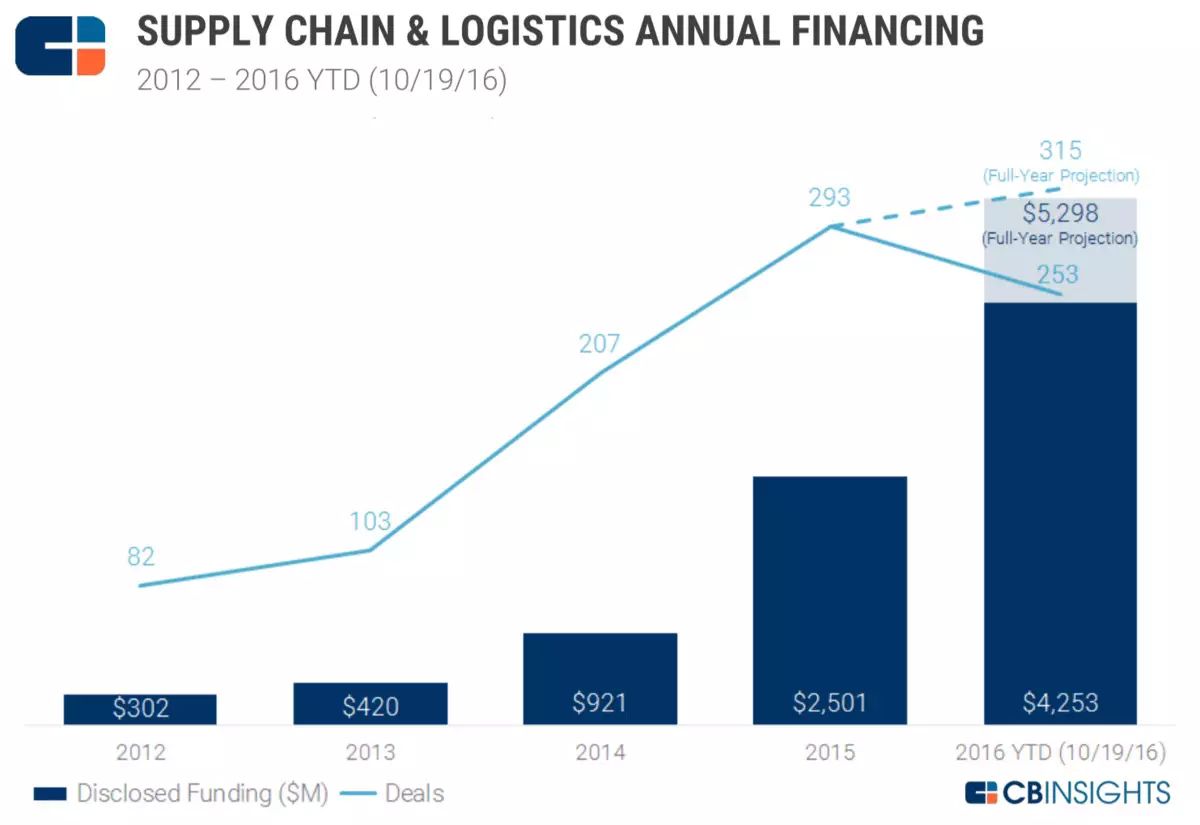

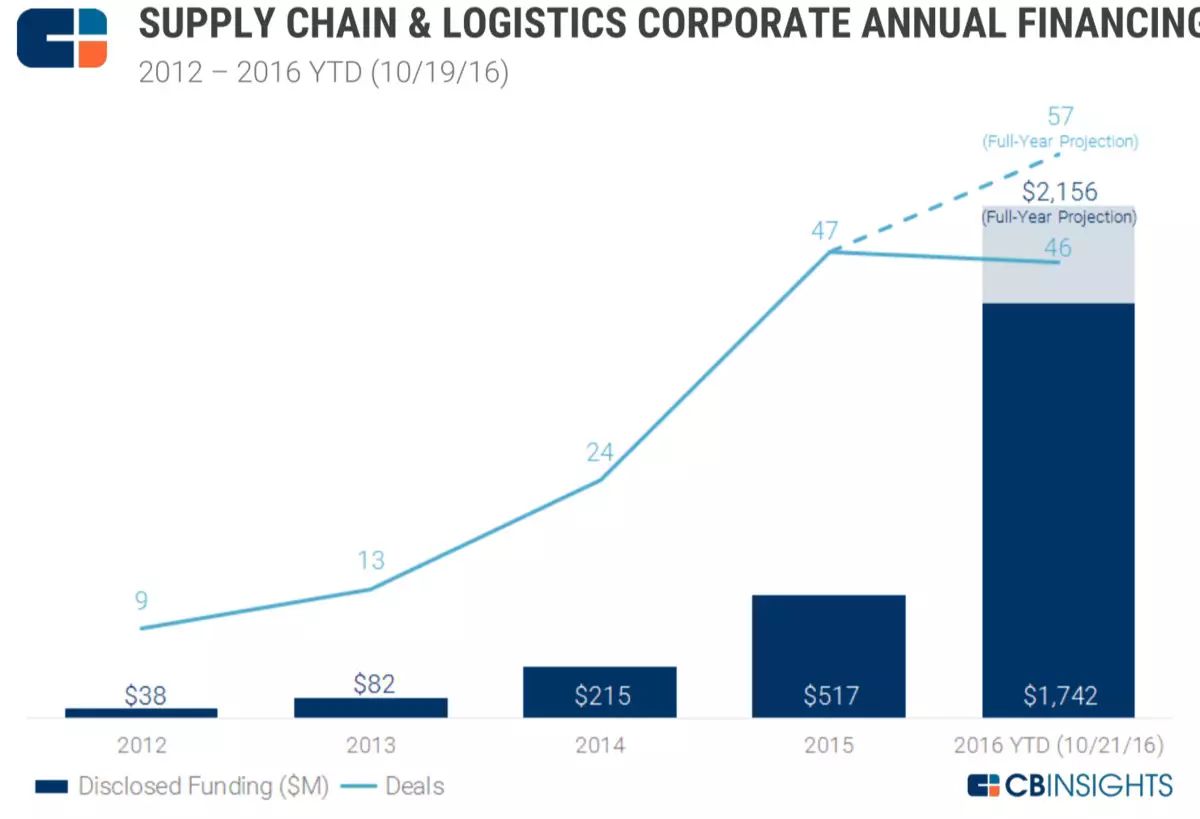

第一部分:投资趋势概览 CB Insights对供应链&物流领域科技公司的定义是“通过软件提升技术提升效率”(不过,统计中也包含一些重资产的仓储运营公司),去除一些垂直领域(如商超到家)的按需服务物流公司后,从2012年至今,全球范围内该领域企业已获得938笔、总额84亿美元的融资,逐年上升,并且在2016年达到42.53亿美元。

CB Insights对供应链&物流领域科技公司的定义是“通过软件提升技术提升效率”(不过,统计中也包含一些重资产的仓储运营公司),去除一些垂直领域(如商超到家)的按需服务物流公司后,从2012年至今,全球范围内该领域企业已获得938笔、总额84亿美元的融资,逐年上升,并且在2016年达到42.53亿美元。

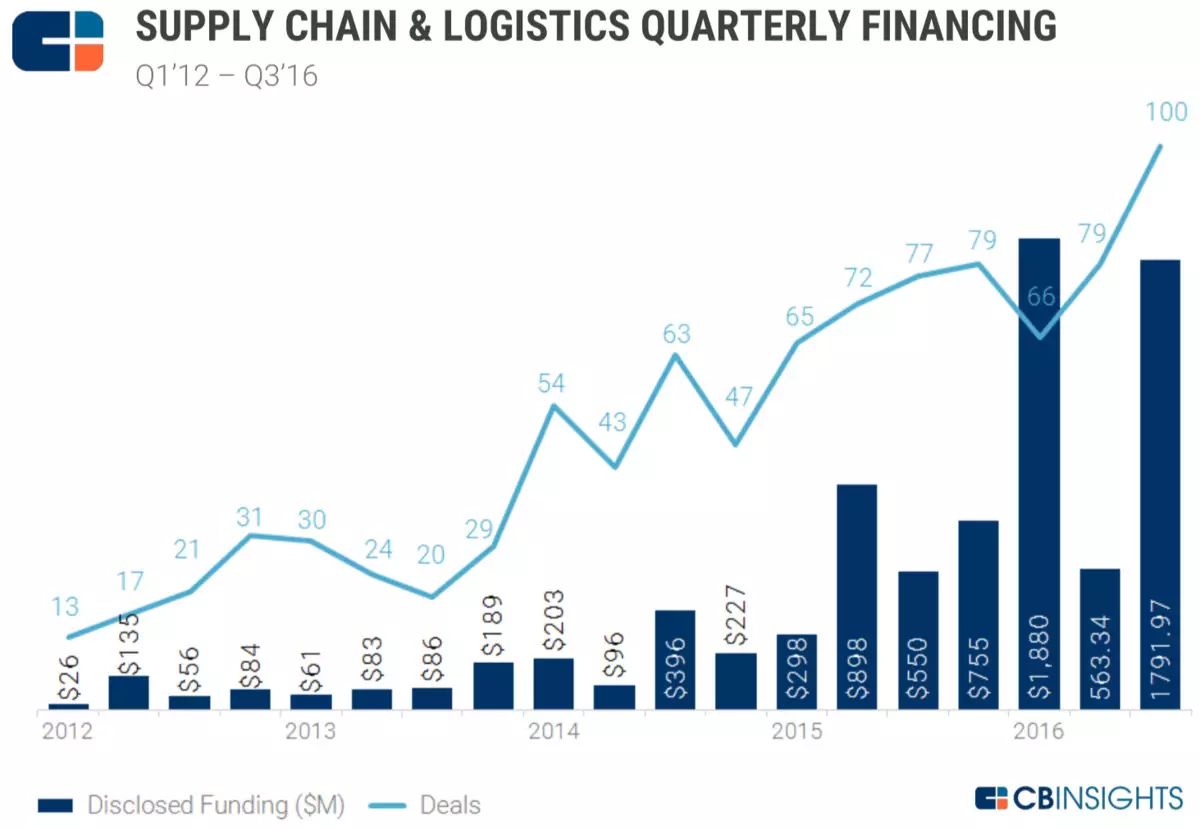

从2015年开始,供应链&物流投资每季度投资都超过60笔,并在2016年Q3达到100笔。刚过去的3个季度中有2个季度投资额超过10亿美元,且都由亚洲企业主导。 2013年开始,投资事件以种子/天使和A轮投资为主,占据超过整体60%的比例。而产业基金小额投资和可转债也占了不小的比例。

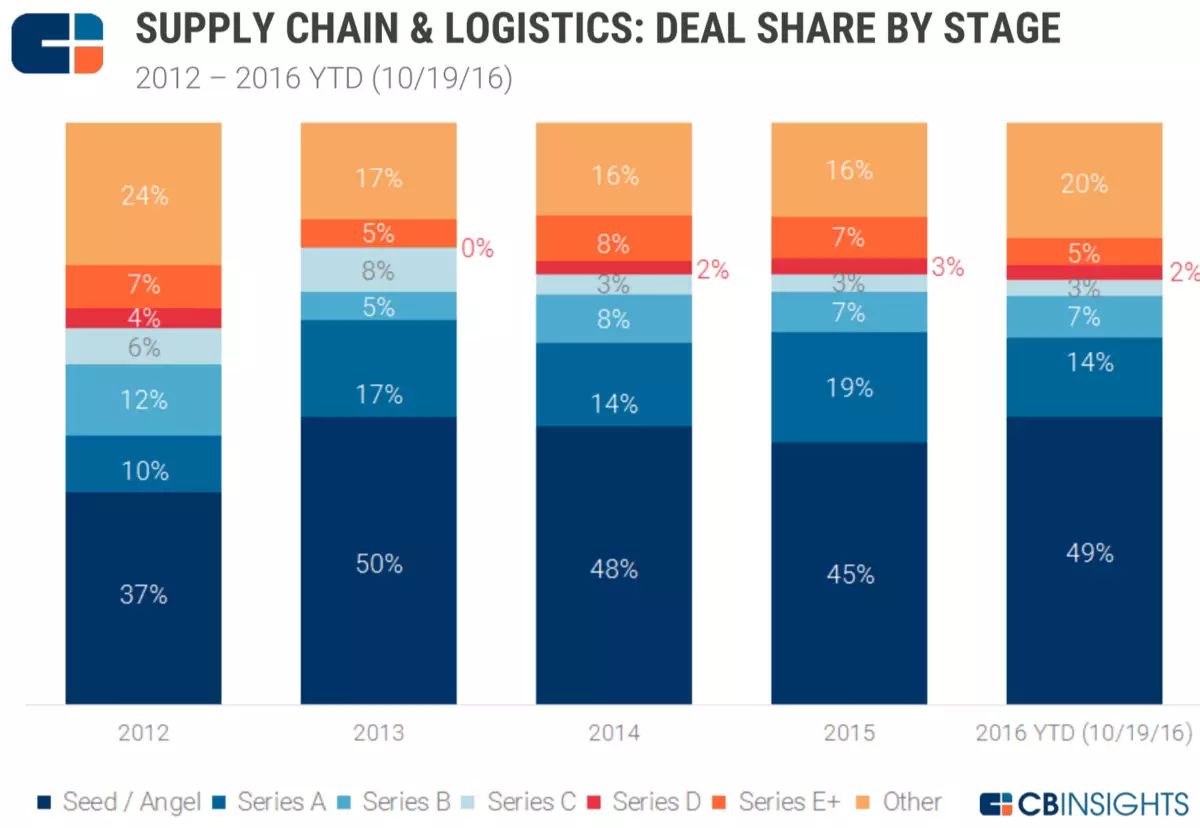

2013年开始,投资事件以种子/天使和A轮投资为主,占据超过整体60%的比例。而产业基金小额投资和可转债也占了不小的比例。

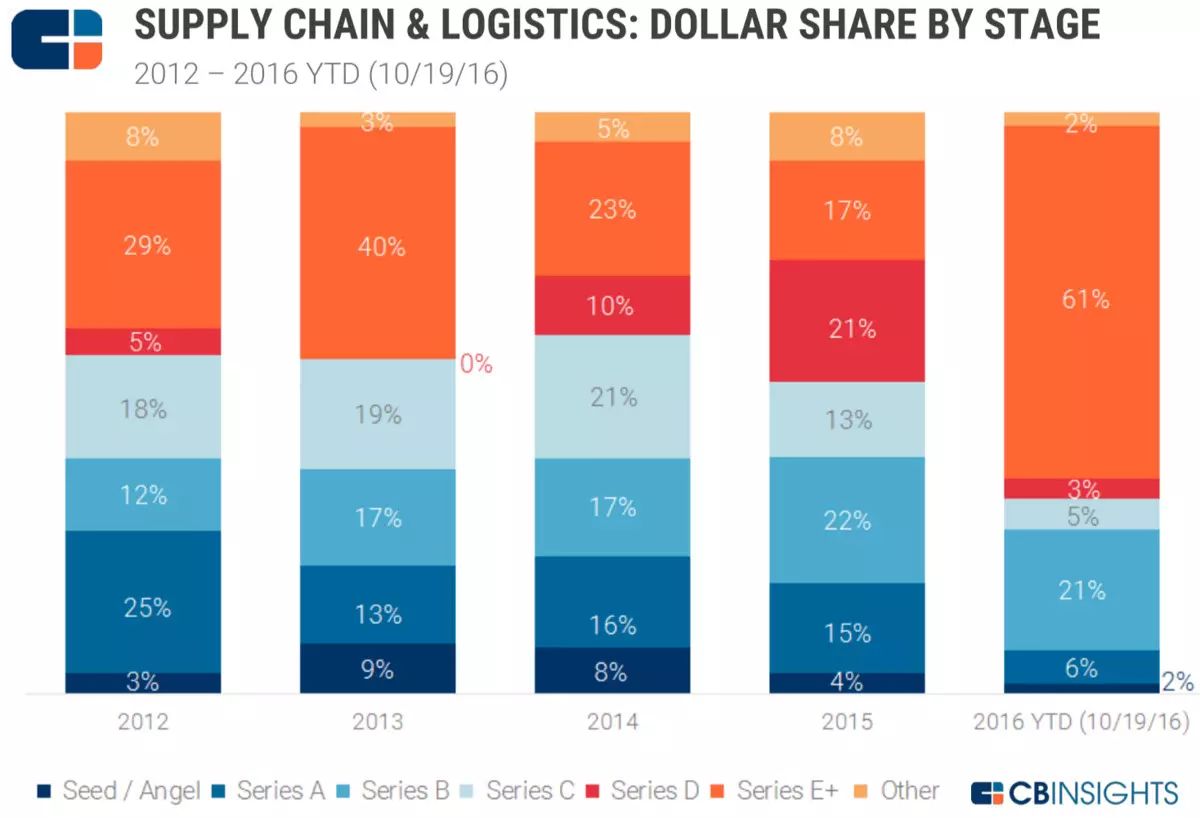

不过D、E轮及以上才是84亿美元里的大头,E轮以上主要来自PE投资,比如百世物流在9月获得来自中信产业投资基金和菜鸟网络等的7.6亿美元融资。

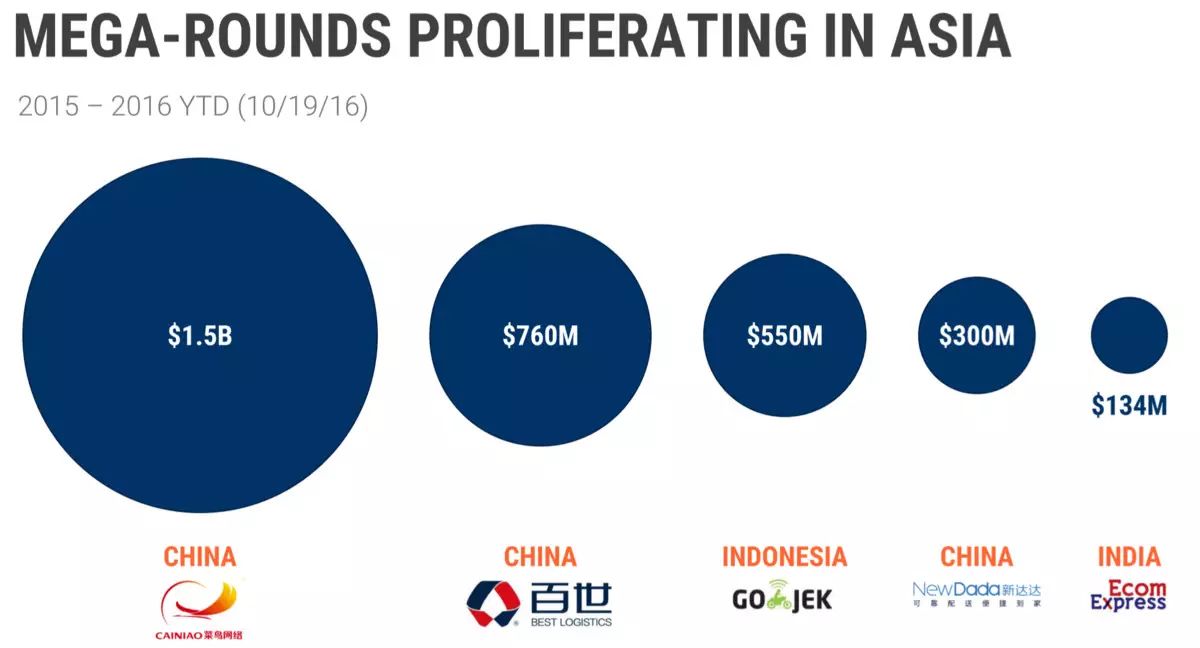

过去一年,亚洲科技物流企业出现了多笔大额融资,比如菜鸟网络、百世物流、Go-Jek、新达达、EcomExpress(印度电商物流),这几家公司都集中在电商、O2O物流领域。

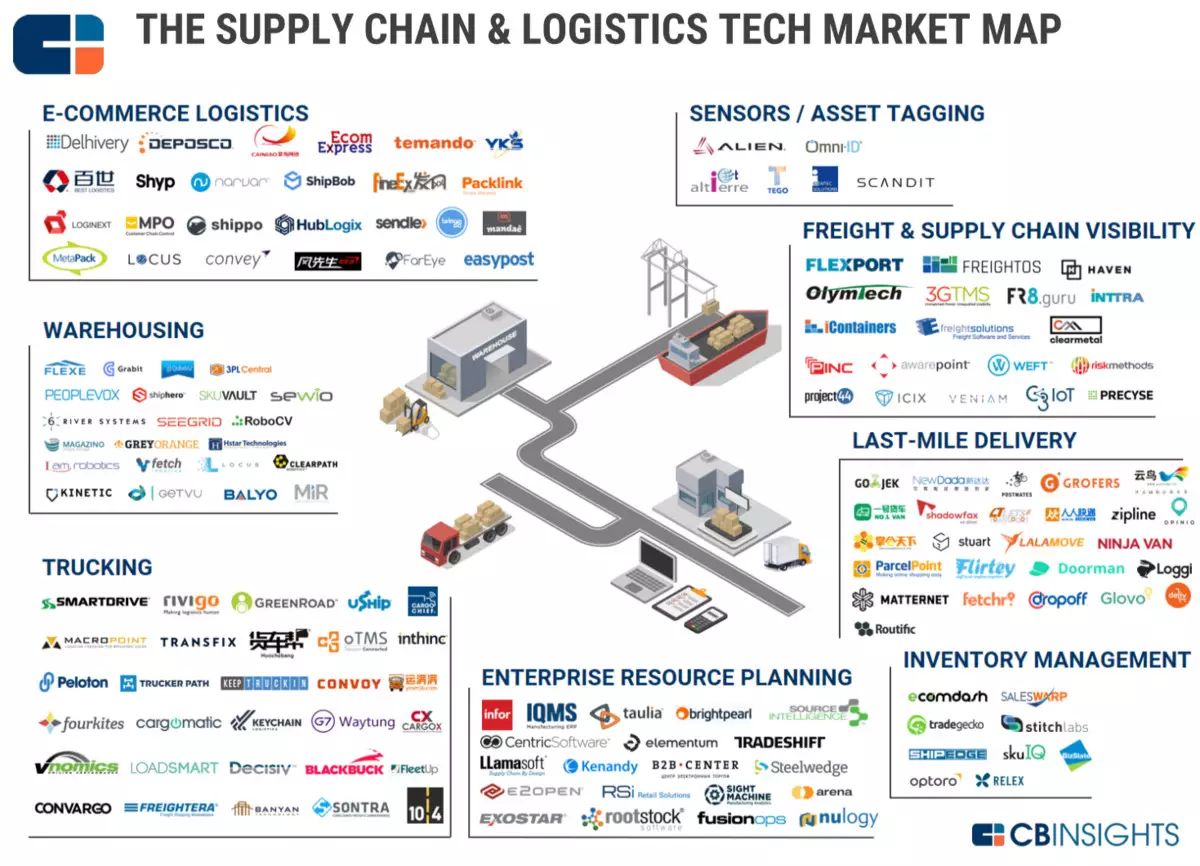

以上为CB Insights梳理的供应链&物流科技公司图谱,按照不同细分领域分为:电商物流、仓储、运输、ERP、传感器/资产跟踪、国际货运&供应链追踪、最后一公里配送、库存管理。其中有不少36氪报道过的中、外企业,不过其对中国企业的梳理存在一些纰漏,比如云鸟并非最后一公里配送而是城配企业。

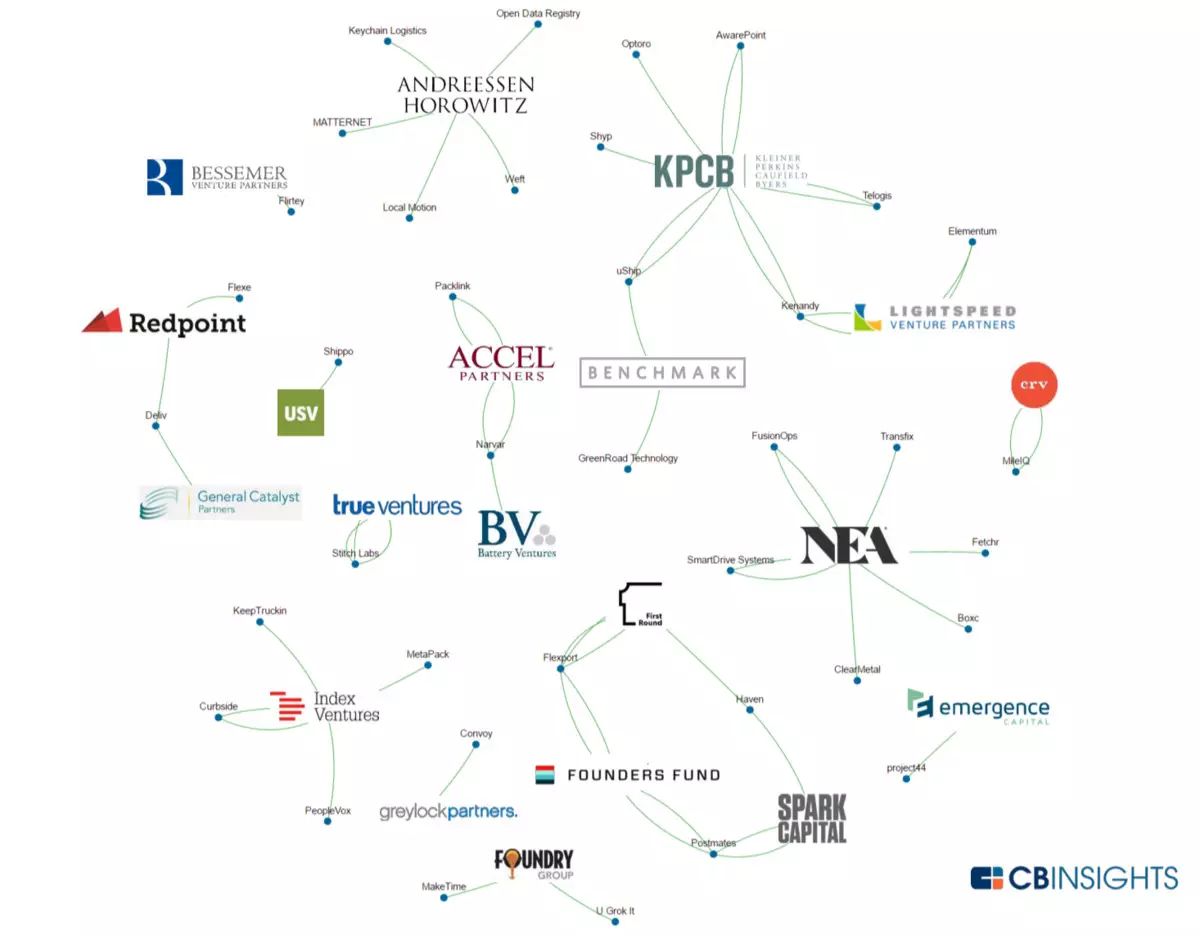

在此领域较为活跃的VC,其中以KPCB和NEA为最。

第二部分:产业投资

产业资金进入物流行业的数量不断攀升。

可以看出,科技巨头、传统物流企业、车企都在积极投资物流科技创业公司。

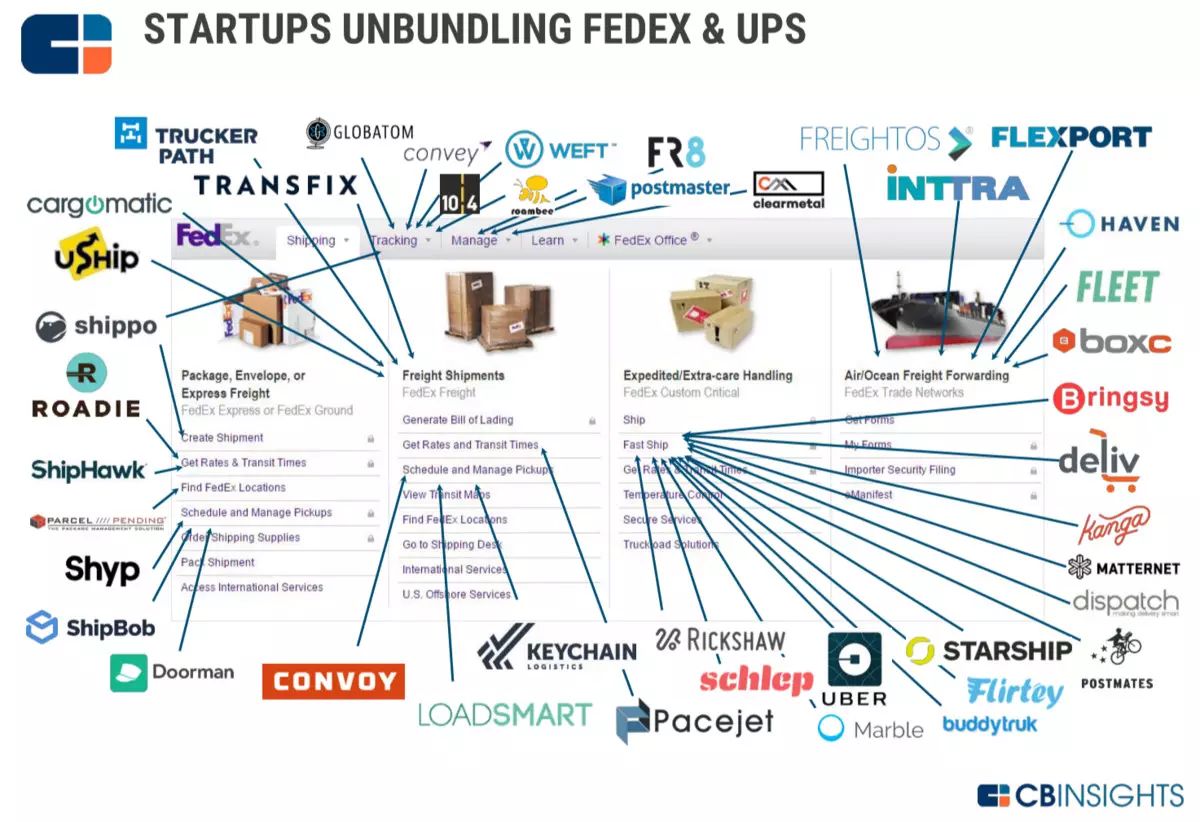

把FedEx、UPS的业务拆开来看,每项服务都有新进入的创业公司,他们正在“肢解”传统物流。

不过UPS没有闲着,而是通过战投+基金的方式投资并购了多家科技物流企业。比如的无人机配送企业Zipline、CyPhy,分别已经拿到4720万美元、3690万美元融资;利用社会化资源做众包物流的Deliv、Roadie,分别已经拿到4040万美元、2500万美元融资。

第三部分:科技货运行业崛起

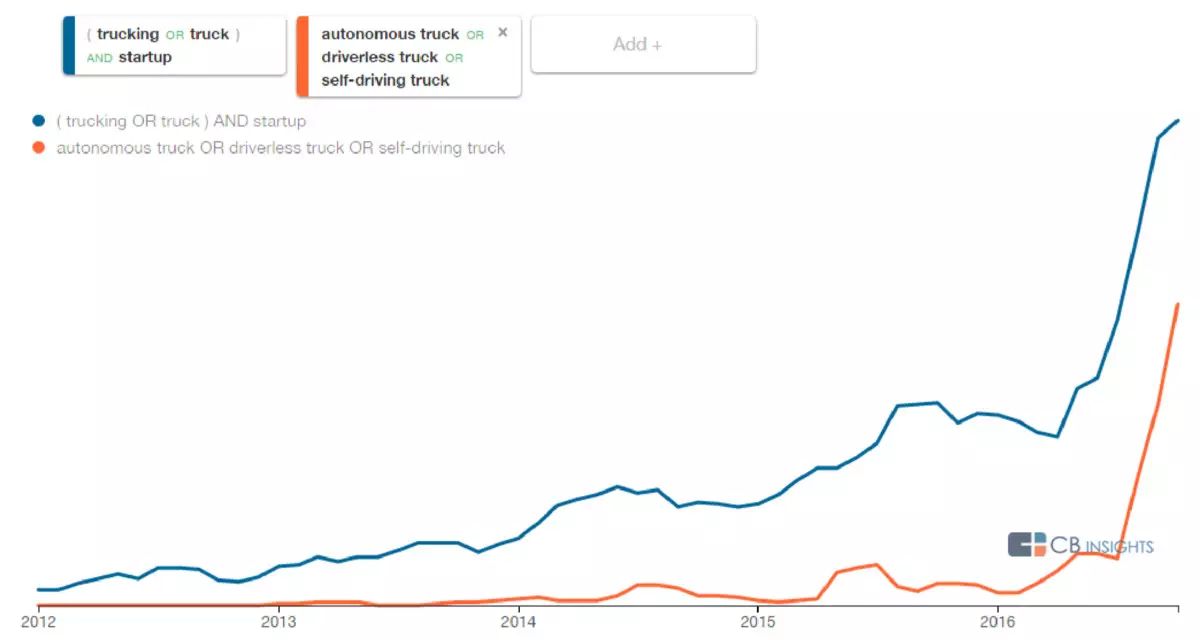

蓝色、橙色线条分别代表货运类创业公司和自动驾驶货车类创业公司的数量,可以看出近两年有非常高的增长。

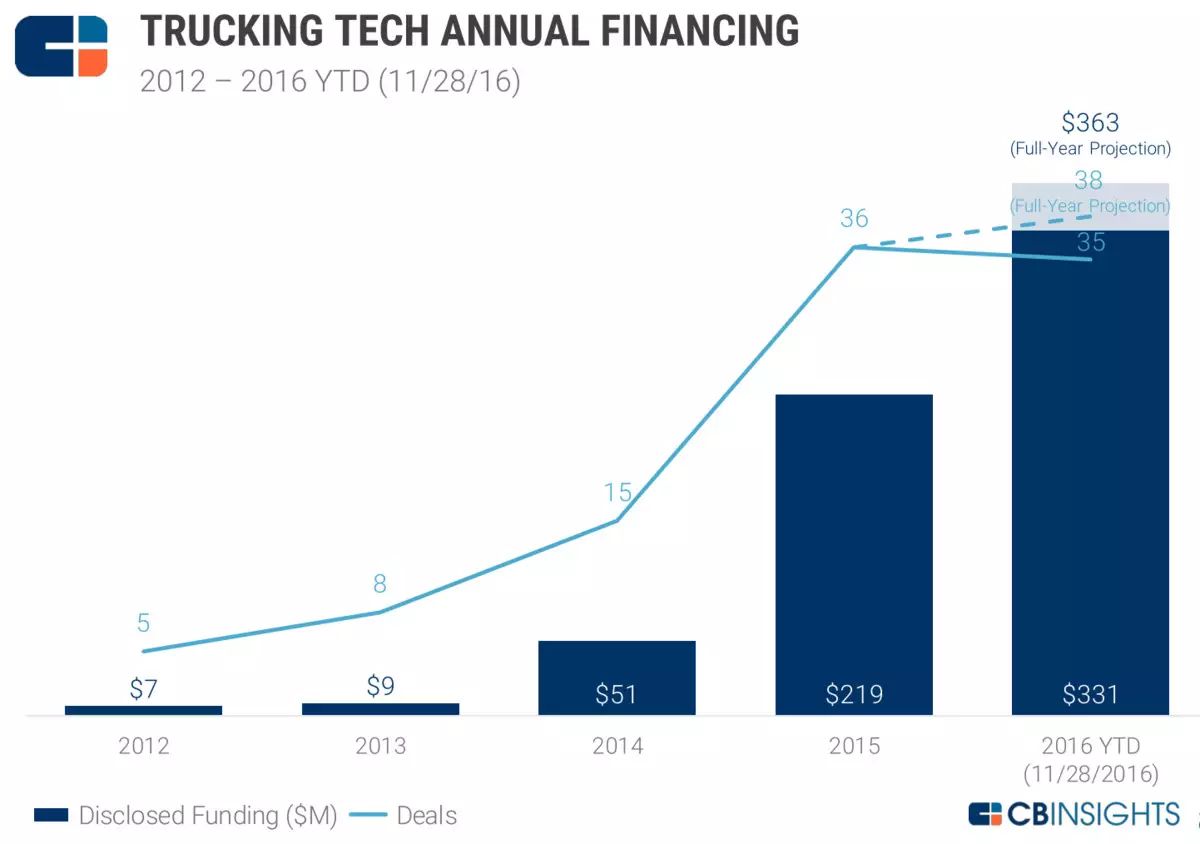

货运科技企业融资也在快速增长,国外最近比较火的是物流信息追踪软件FourKites和诸如Transfix的交易平台。

36氪报道过的Transfix、uShip、Convoy等企业(查看汇总),都希望通过移动互联网强化标准管理和精准匹配供需,做货运版的Uber、取代中介,与中国的车货匹配并无两样。而无论国内外,这类企业都因拿不到一手货源的致命问题,而纷纷做大客户或者与中介合作。

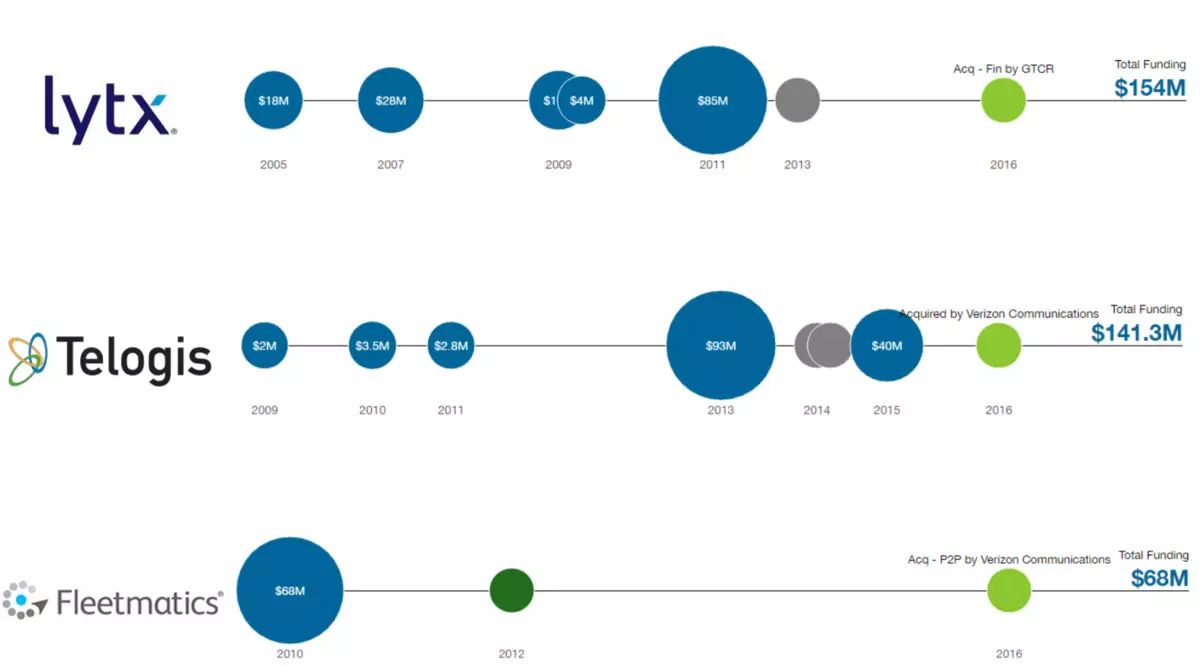

货运科技企业最近的一次大并购是Fleetmatics被Verizon以 24 亿美元收购,这家位于爱尔兰都柏林的公司,主要以传感器为基础,开发显示车队运营车辆位置、燃料使用、速度和里程及其他数据的软件,为企业提供相关软件和方法,追踪、分析汽车和驾驶员数据。Verizon同时也瞄准了类似企业Telogis予以收购。另一家基于视频为企业提供车队管理、驾驶安全解决方案的Lytx,则被GTCR以超过5亿美元收购。

国内与之对标的是G7、易流。

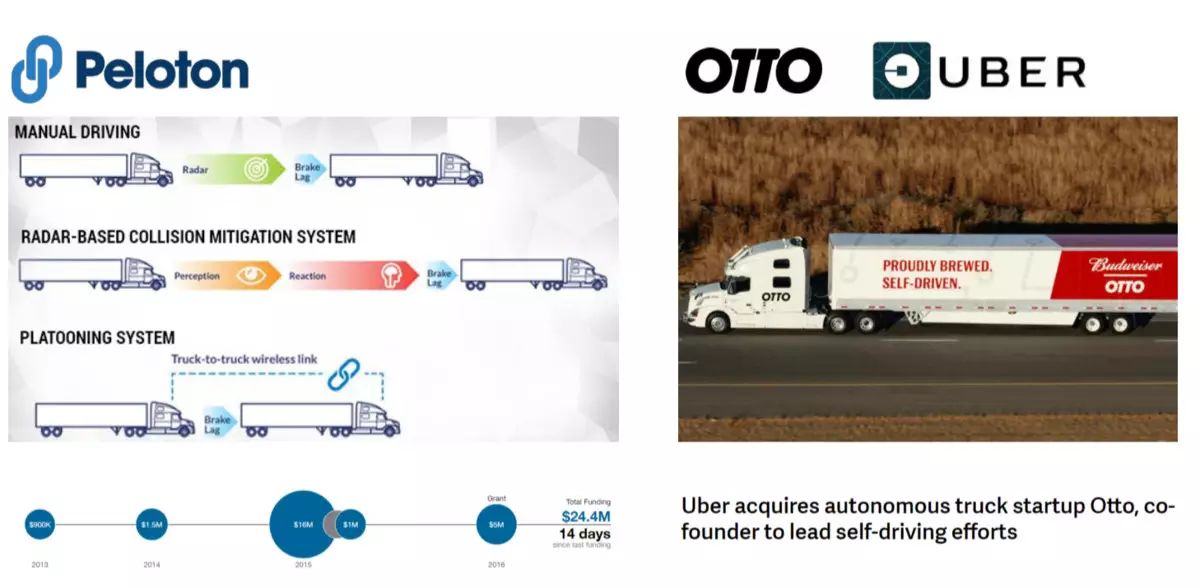

自动驾驶卡车技术持续升温,以Uber收购Otto为里程碑,后者已经完成50000罐啤酒,120英里的首次运输,Uber也在官方页面展示了对进入公路运输业的野心。做卡车编队驾驶的Peloton也拿到了2440万美元融资。

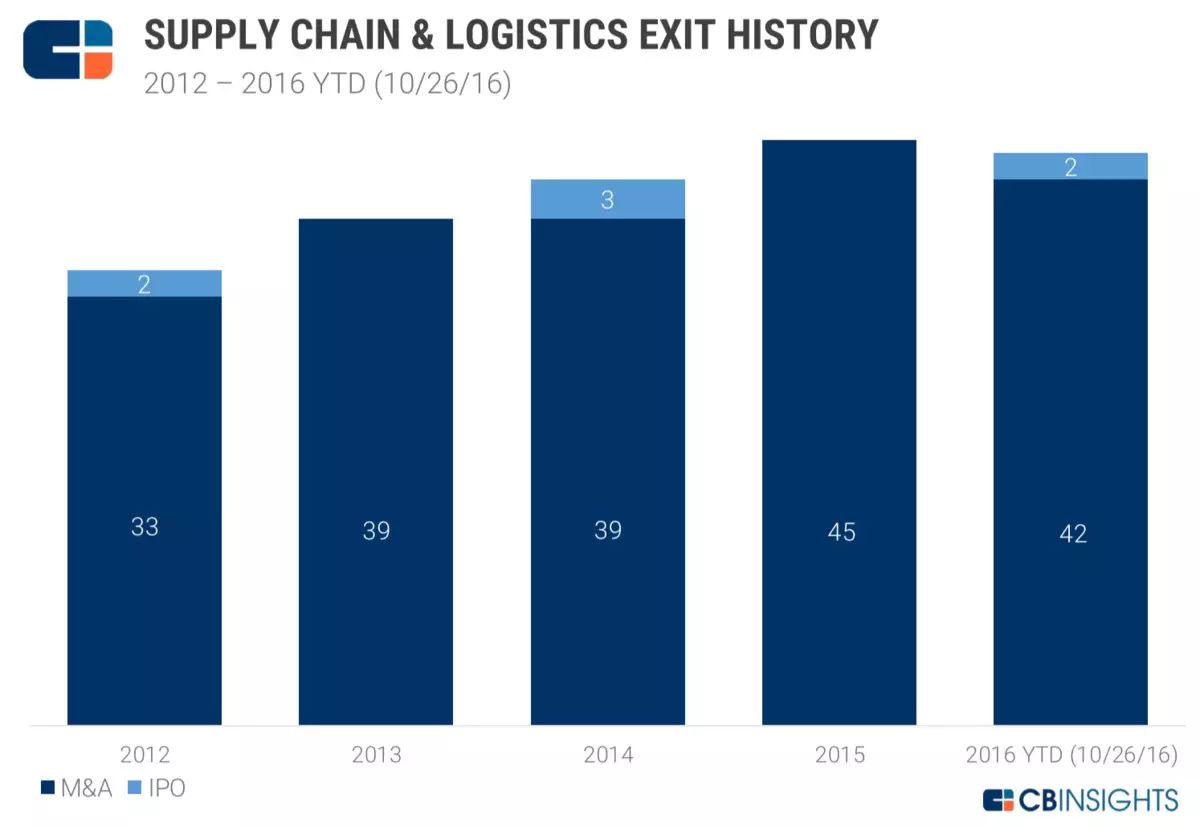

最后,关于VC关注的退出问题,在供应链&物流领域主要依靠并购,且并购的平均金额等同于中等规模IPO。一些比较著名的案例包括:Amazon 7.75亿美元收购Kiva,Uber 6.8亿美元收购Otto,Infor 6.75亿美元收购GtNexus;而著名的IPO包括WiseTech Global、Fleetmatics。

在这份报告中,我们发现在模式创新上,中国物流科技公司对比美国同行的规模并无太大差距。技术主导的机器人、无人驾驶等方向有所不及,比如2012年就被收购的Kiva仓储机器人,直到2015年才在中国有了流行的趋势,这背后也与中国传统物流散乱、落后有关,但正因如此,值得被科技企业改变之处更多。此外,随着一众物流、快递企业崛起、上市,中国物流产业也将迎来大量并购机遇。

推荐阅读

点击下方图片即可阅读

人脸识别、可穿戴、无人机,和一家“最不务正业”保险公司的另类生意