导读:新年伊始,多项数据显示经济运行稳健。我们梳理地产、制造业、基建和出口四个维度,认为经济企稳或超预期;同时PPI下行节奏较慢,CPI全年温和但存在上行风险。

1.1.

官方高频齐飞,经济开年不弱

数据真空期,各种线索显示经济开局不弱。

在开年的数据真空期中,虽然缺乏足够官方数据的印证,但多项官方及高频数据显示,虽然

1

月有春节提前的影响,经济势头不弱。当然,为了避免春节因素的干扰,大部分数据应该

1

、

2

月份相结合来看,但是

17

年经济开年动能不弱、经济运行稳健程度超出预期,是一个不争的事实。

PMI

仍在高位,出口超出预期。

从最新公布的官房数据来看,

1

月

PMI

虽然小幅下滑,但仍在

51.3%

这一相对较高的水平。受价格因素、外围经济环境好转以及春节前提前完成订单的影响,

1

月出口超出仍然超出预期,出口同比(按美元计)增长

7.9%

,进口同比(按美元计)增加

16.7%

,贸易顺差也较前值显著扩大。

中游行业景气普遍提升。

进入新年,中游行业普遍景气度提升。发电方面,排除春节影响一月中上旬日均电耗煤量仍然较高,在节之后发电耗煤也快速回升。建材方面,最近水泥股为代表建材行业持续上涨,显示相关行业预期改善;钢铁、化工行业也显示量稳价涨,螺纹钢和铁矿石、

PTA

价格不断上升,而相关的产能利用率也稳中有升。

工程机械销售亮眼。

近期最为亮眼的数据来自重卡和挖掘机销量:

1

月份重卡销售

8.2

万台,环比增长

9%

,同比增长

1.2

倍;而根据工业机械协会新闻,今年

1

月主要企业挖掘机累计销售挖掘机超过

4500

台,同比增长超过

50%

。其中重卡销量可能是去年限制超载新政的影响在持续,但是叠加挖掘机的亮眼销售,必须慎重考虑经济企稳超预期的可能。

官方公布的

PMI

和出口数据,切实反映了

1

月份经济运行仍然稳健,内外环境均保持平稳甚至转好的态势。而节后

A

股相关板块的暴动,应该来自于市场对于新疆固定资产投资发力这一新闻的反应。重卡销量不排除是去年限制超载新政的滞后影响,但是叠加挖掘机的亮眼销售、以及中游行业的“量稳价涨”,必须慎重考虑经济企稳超预期的可能。今年经济运行稳健程度的核心矛盾在于基建对于地产、汽车等需求下滑的对冲。中游行业“量稳价涨”更多反映了需求面基本平稳背景下预期向上,而新疆固定投资发力的计划尚在纸面,应该说经济企稳的持续性仍待验证。在此情况下,有必要对于有关经济和通胀一系列基本面因素进行梳理,将而其中一个重要的问题就是,此前市场一致预期的经济年中下行、通胀(

PPI

)回落,是否真的会如期到来?

1.2.

四个维度梳理,经济比想象中稳

从地产、制造业、基建投资及出口四个角度看,经济的积极因素不少。

17

年

1

季度企稳从目前数据来看,经济维持稳定已经是大概率事件,但是市场对于年内(二、三季度)经济下行还是存在较为一致的预期。对此我们从地产、制造业、基建和出口四个维度梳理,经济超预期下滑可能性小:地产不悲观,制造业投资和出口可能有惊喜,基建投资存在新疆以及辽宁的利好因素。

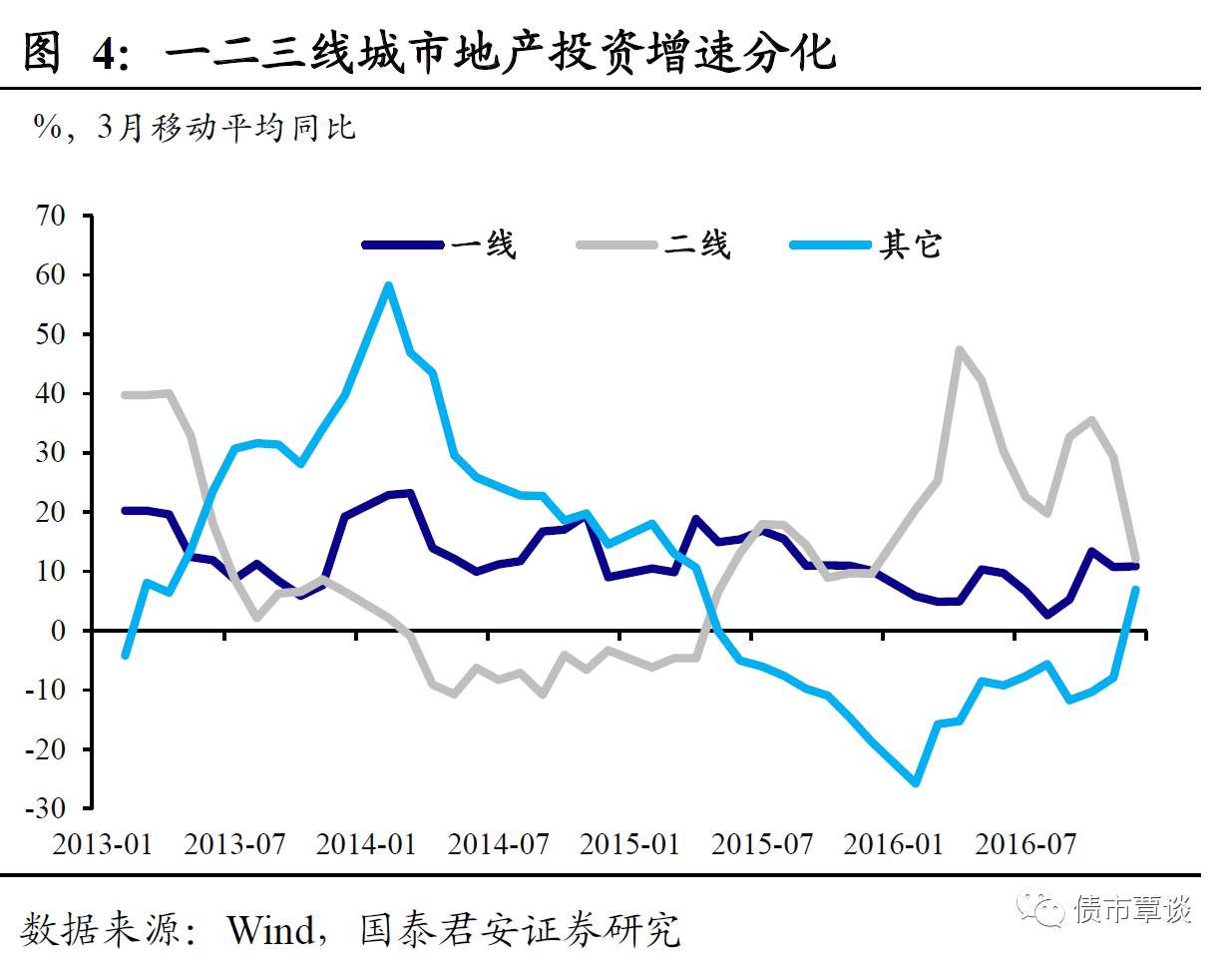

地产方面,城市间的分化,导致销售和投资相关性减弱。

刚刚过去的一轮地产周期显示出了显著的结构性特点,一线城市和部分二线城市价格大幅上升,而三四线城市房价涨幅较小。而在投资增速方面,也显示了类似的特点。可能是受库存较高的影响,三四线城市的投资并未对销售的增长做出反应,在

15-16

年的大部分时间里,处于一个“深度”的同比负增长的态势,造成了本轮地产投资与销售相关性较差。从分层的角度来看,一、二线城市的销售下降并不代表实际需求的减弱,而是限购政策带来的影响,地产投资对此做出多大程度的反应有待观察;另一方面,三四线城市的库存去化水平改善,加之此前的低基数,从同比数字的意义上,投资增速下滑空间有限。

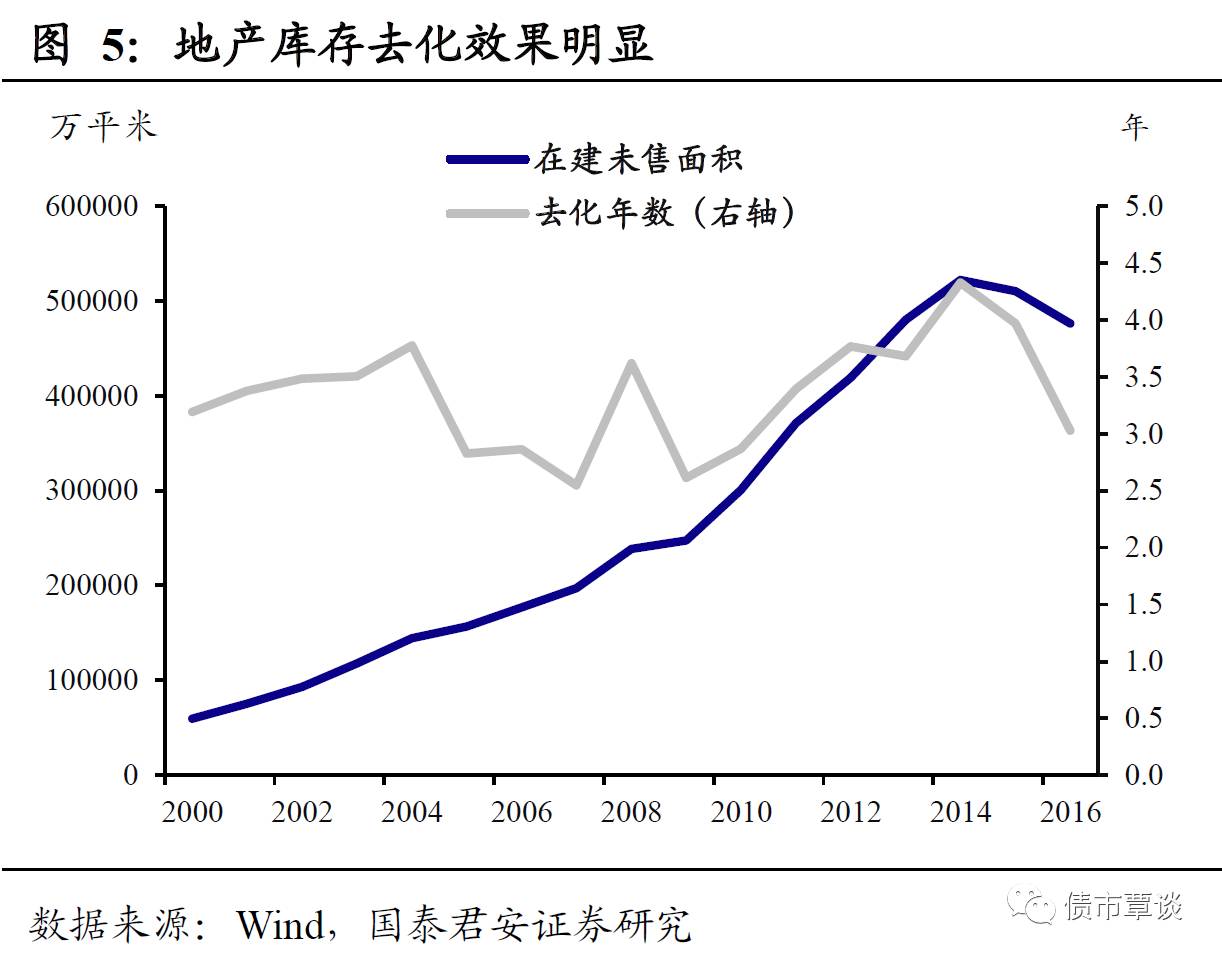

库存去化显著,部分地产商本身有补库存需求。

不可否认本轮地产行情虽然造成了部分城市房价的暴涨,但是客观上也达到了库存去化的目的,从在建未售面积(累计竣工

-

累计销售

+

在建)来看,目前的库存去化达到

2012-2013

年的水平;从去化速度来看(在建未售

/

当年销售),目前的库存去化达到了

2010-2011

年的水平。地产商对于未来的预期并不悲观,在库存去化成效显著的情况下,地产商有补库存的投资需求,限购之后土地供给和成交不弱就是例证。

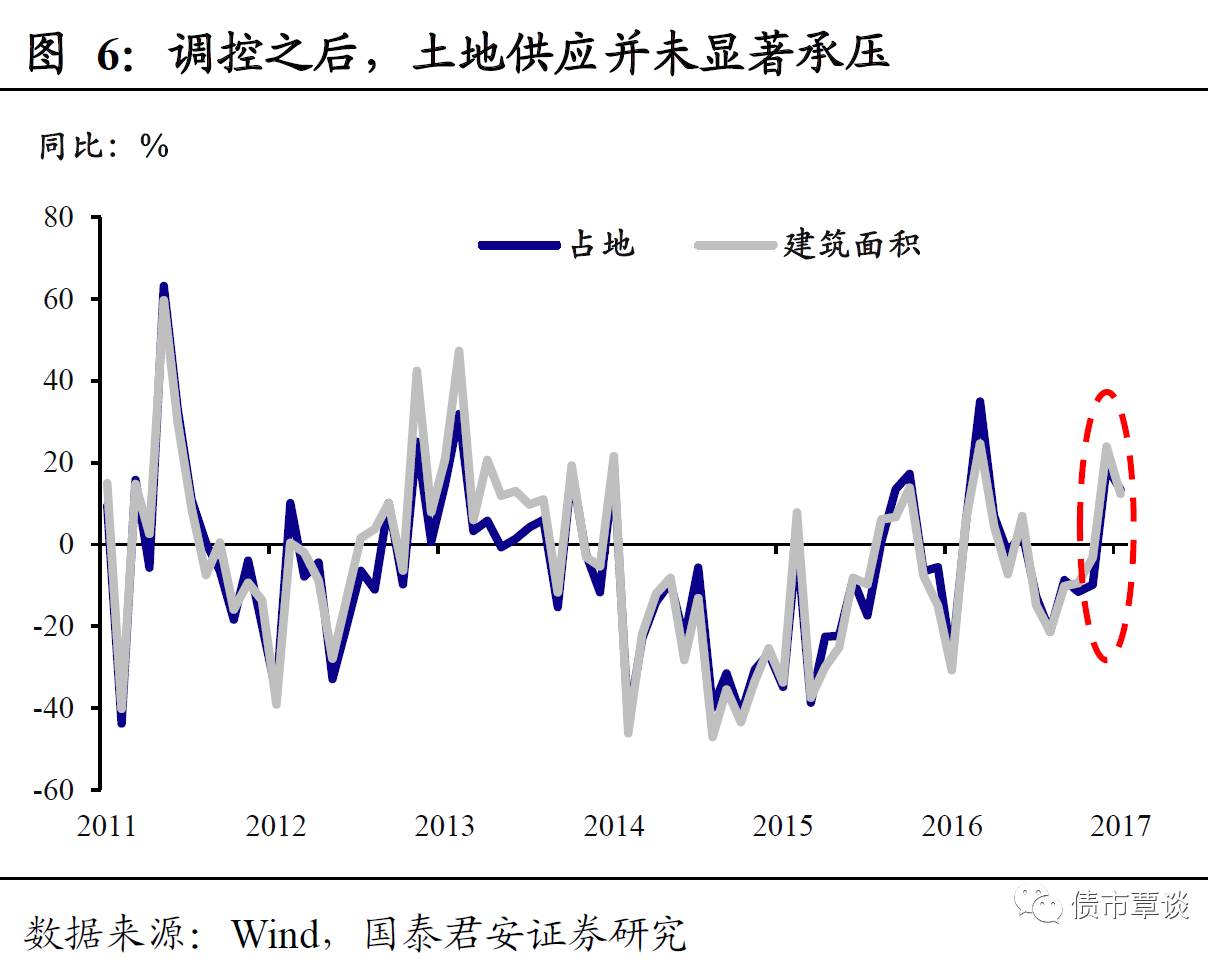

政策意在控制价格“泡沫”,无意打压地产投资。

从政策取向上来看,调控针对的是一线和部分过热的二线城市,调控的基调是让房子回归“让人住的”而不是“用来抄的”。抑制地产投资,实质上是约束了未来供给,并不符合政策目的。

2016

年底,中央经济工作会议上也强调了促进房地产市场健康发展的长效机制,其中重要一条就是增加土地供应。作为地产投资的基础和重要先导指标,我们观察到本轮地产调控以来,土地供应并未显著承压,这对未来的地产投资有支撑作用。

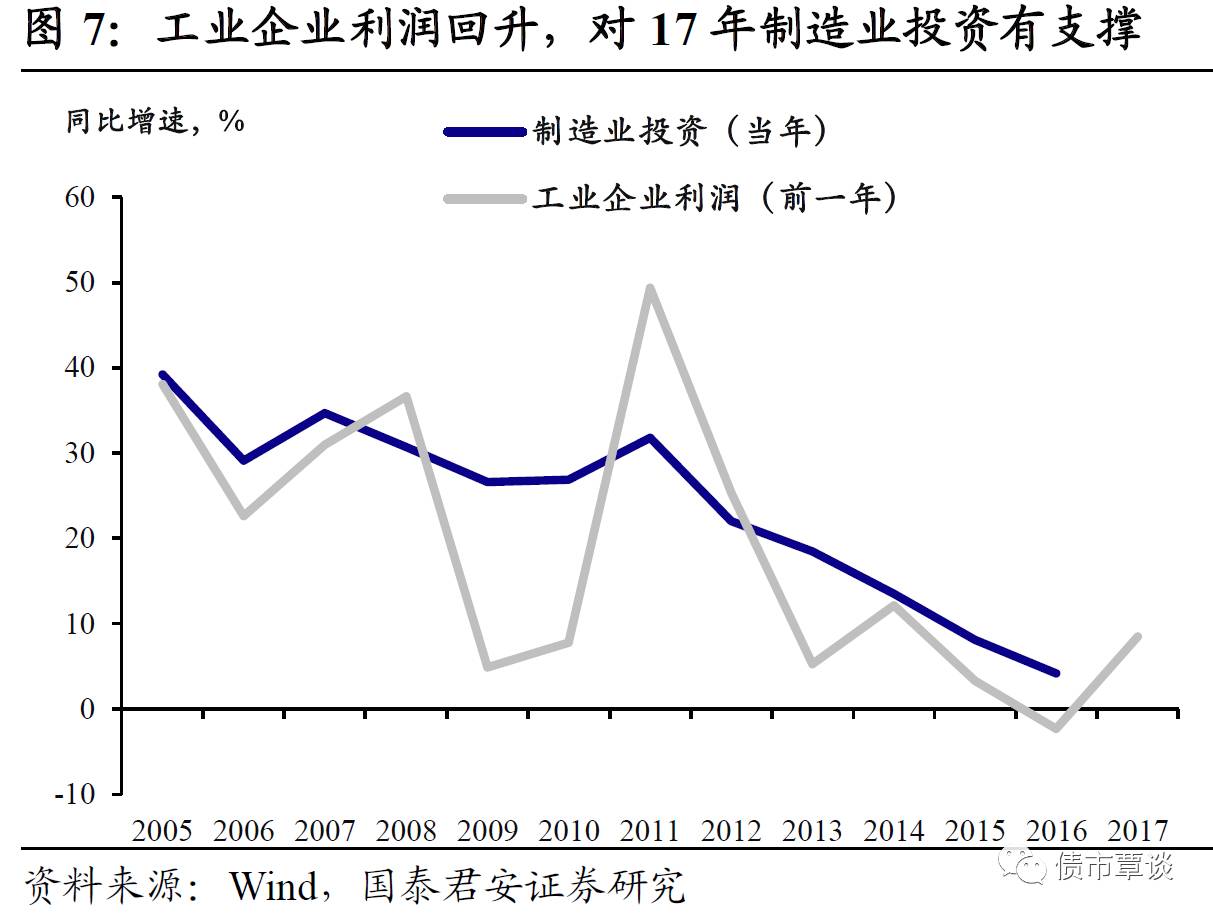

制造业方面,利润回升、预期改善,投资或有惊喜。

制造业最困难的时期可能已经过去,从历史经验来看,企业盈利对于制造业投资有领先性,

16

年的企业盈利回升对于制造业投资有拉动作用。当然,产能过剩和未来经济下行的预期仍然困扰着制造业投资,但经过

2016

年的产能去化和经济企稳,从企业角度,产能过剩和对于中国经济预期最悲观的时候应该已经过去,制造业投资

17

年大概率企稳甚至反弹。

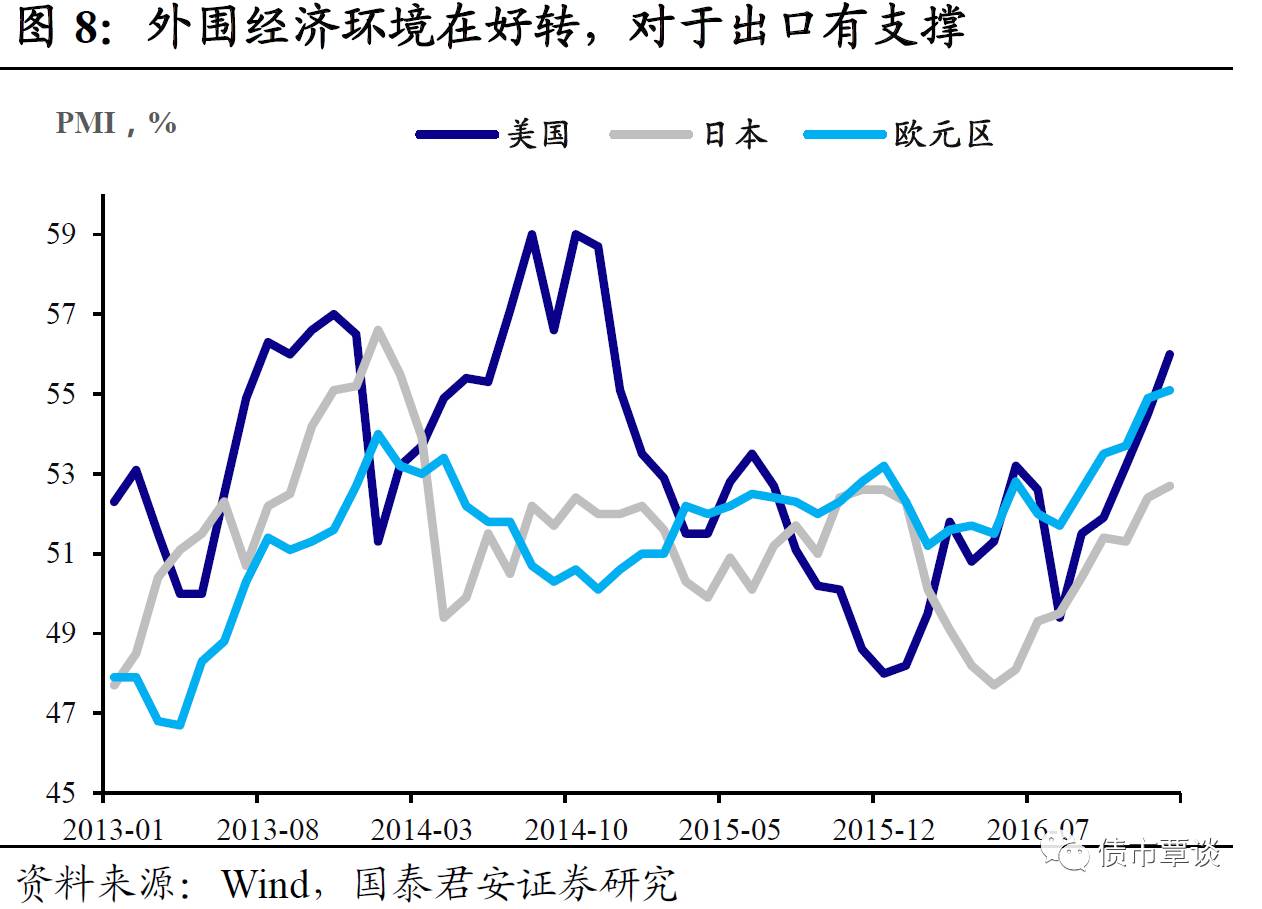

出口方面,发达国家经济基本面改善,叠加人民币累计贬值幅度较大,中国出口支撑力度较强。

虽然

17

年仍有英国退欧、欧洲部分国家大选以及特朗普上台等众多不确定性,但是从去年年中开始,外围经济环境正在好转,美国、日本和欧元区的数据整体改善,对于中国的出口有支撑。在人民币贬值暂歇的

1

月份,人民币计价和美元计价的出口数字均较为亮眼,除去因为春节提前完成订单的影响外,确实体现了外围经济环境的好转。展望全年,制造业和出口或有惊喜,对于地产投资的下滑有一定的对冲。

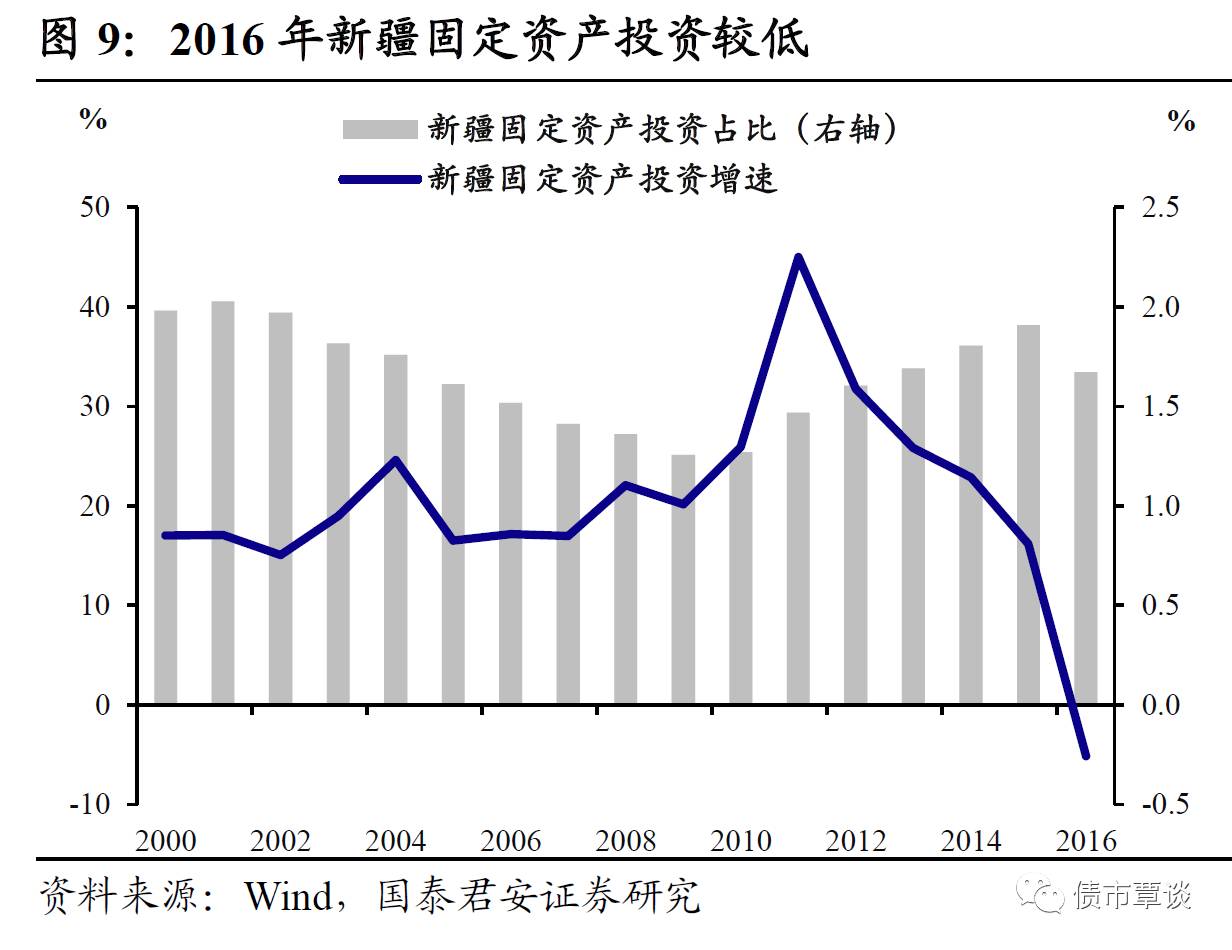

此外,新疆投资拟发力,如落地拉动效应显著。

2017

年,新疆的固定资产投资可能大幅攀升,根据新疆政府在近期的

2017

年《政府工作报告》中提出,基础设施建设是制约新疆经济社会发展最大短板,也是最大潜力。力争实现全社会固定资产投资

1.5

万亿元以上,全社会固定资产投资增长

50%

以上。

2016

年新疆固定资产投资总额

9983

亿元,同比下跌

5.1%

。

2016

年,新疆固定资产投资占全国固定资产投资的份额约为

1.7%

,如果新疆能够确实达成目标,静态的情况下可拉动

2017

年全国固定资产投资增速

0.9

个百分点。

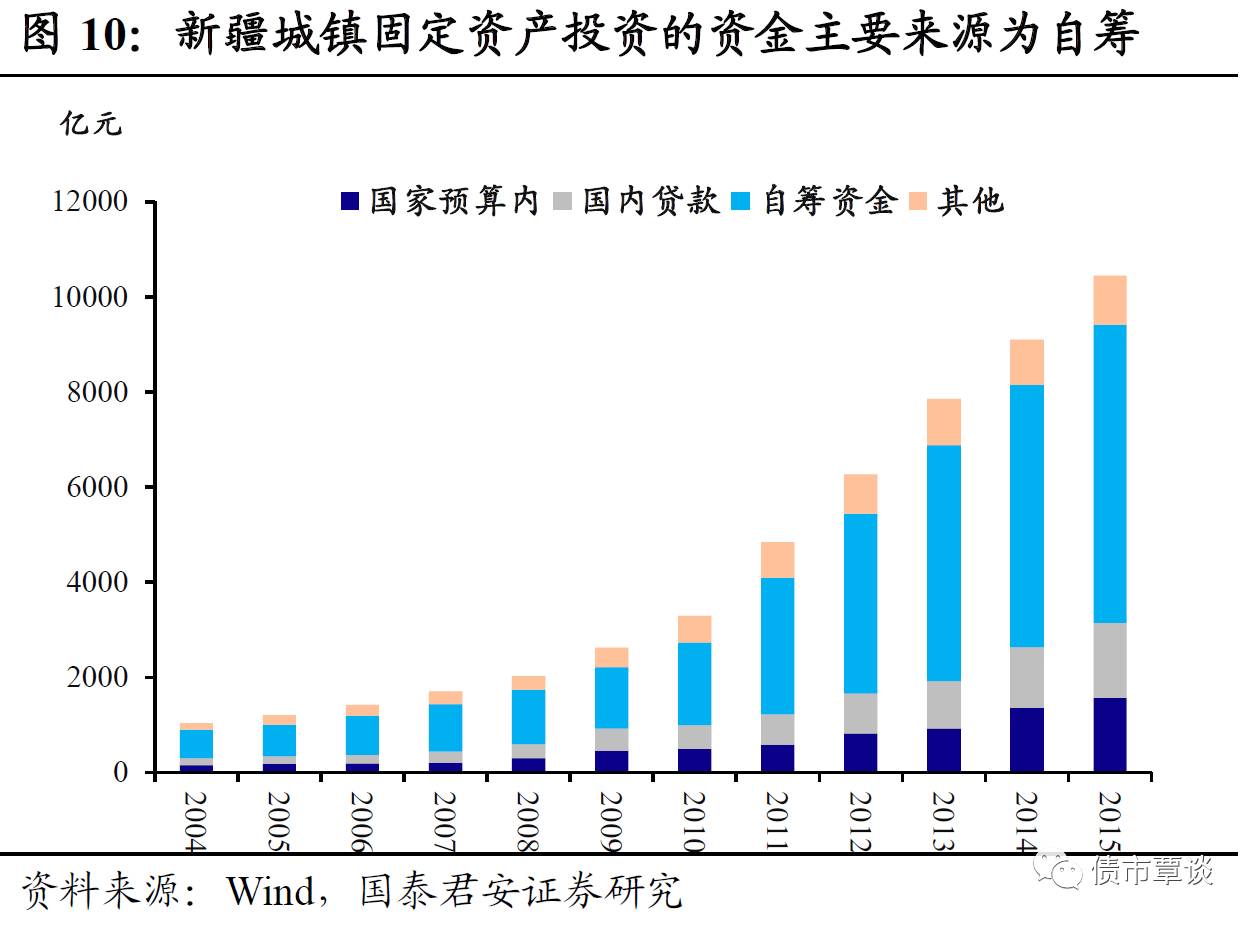

参考贵州案例,新疆投资计划落地可能性不小。

投资规划鼓舞人心,但能否落实是一个关键问题。我们认为贵州的案例有参考价值:疆、黔均为内陆民族地区,固定资产投资体量均在

1

万亿元左右,资金的主要来源均为自筹。贵州最近三年均保持者

20%

以上的固定资产投资增速,而新疆去年的增速为

-5.1%

,即使最终未有

50%

以上的高增速,我们对于新疆的固定投资增速在

2017

年“上台阶”有充足的信心。此外,由于固定资产资金主要来源为自筹,国家预算内资金占比不高,新疆的高增速对于其它省份的“挤出”效应较小。但同时也应注意到,由于地处西北边陲,运输成本较高,新疆投资发力对于需求的带动也将主要限于省内。

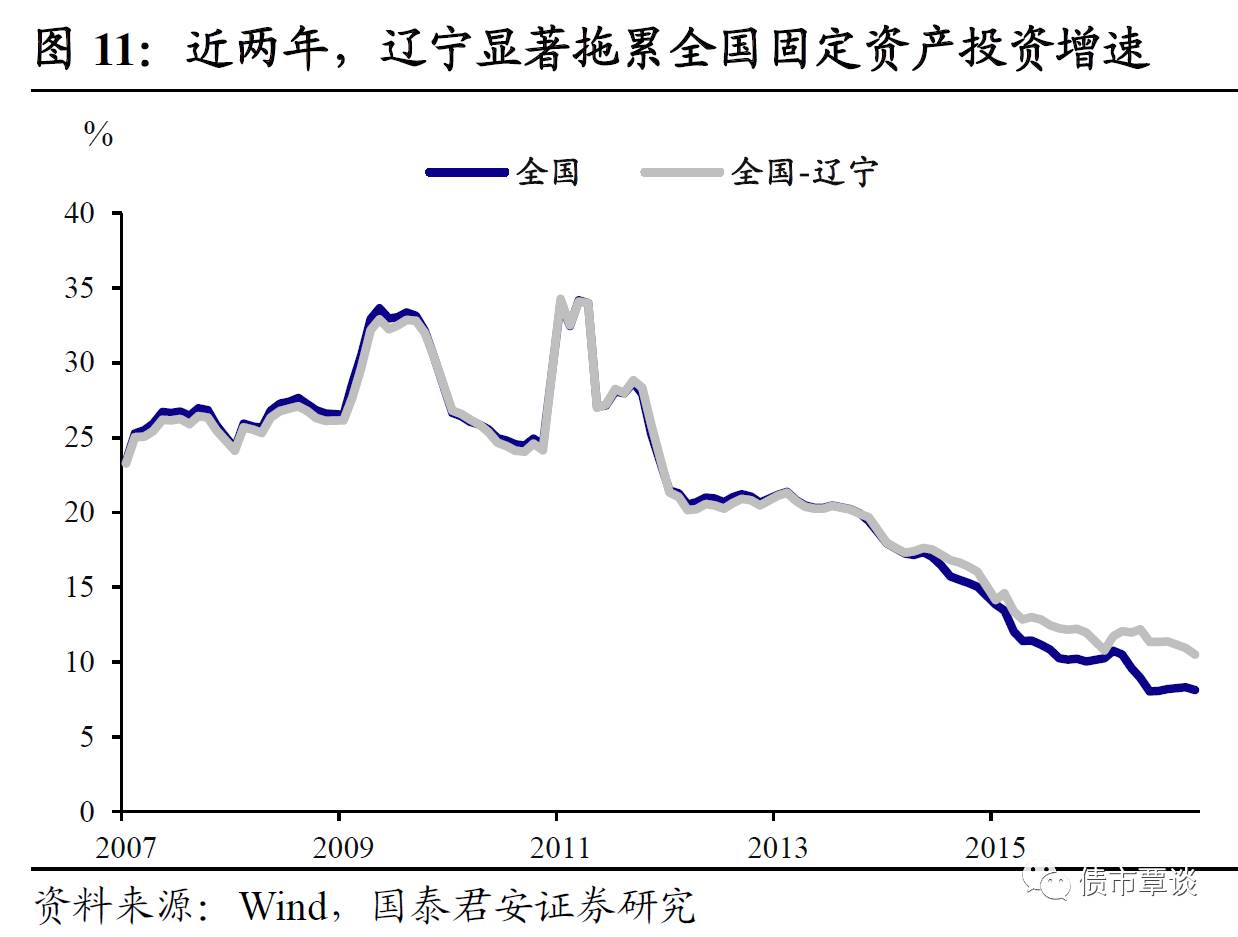

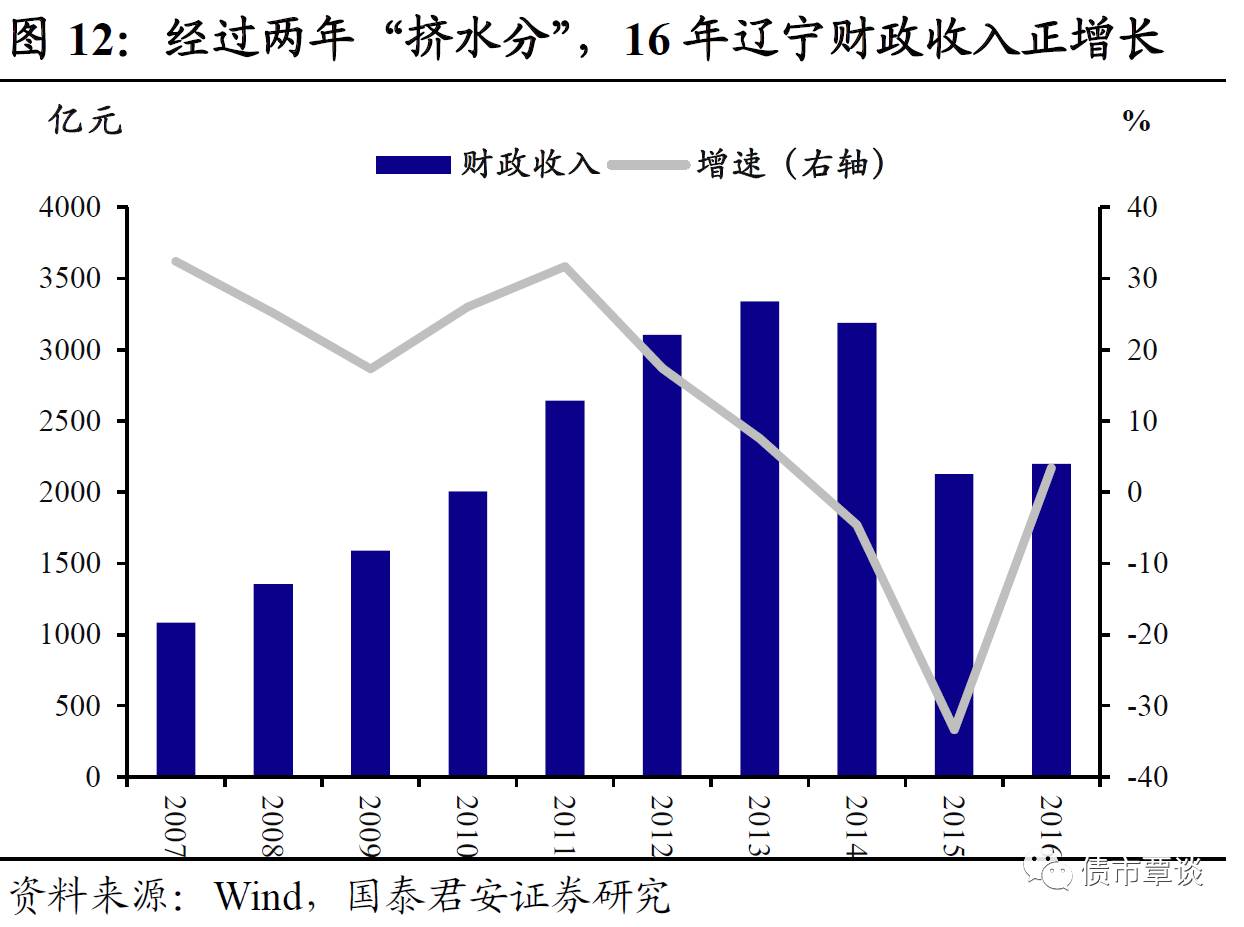

辽宁“挤水分”接近尾声,

17

年对全国投资数字的拖累减小。

今年

1

月,辽宁省政府工作报告中首次对外确认:辽宁所辖市县,在

2011

年至

2014

年存在财政数据造假的问题,导致经济数据被注入水分。同时辽宁省长表示,“认真地挤压水分,

2015

年夯实了财政收据,

2016

年以来努力夯实其他经济数据。”在

2015

年夯实财政数据后,

2016

年全省一般公共预算收入

2199.3

亿元,同比增长

3.4%

。经过两年“挤水分”后,辽宁省财政收入首现正增长。那么在

2016

年夯实了其他经济数据后,我们有理由相信辽宁省的固定资产投资数据在

2017

年之后也将回到一个相对正常的水平。

数据显示,

2015

年和

16

年,辽宁省固定资产投资增速分别为

-27.8%

和

-63.5%

;拉低全国固定资产投资增速分别为

1.9

和

2.3

个百分点。保守估计,如果明年辽宁明年固定资产投资的增速在零附近,静态情况下(全国其他地区增速与

2016

年持平),辽宁对于全国固定资产的拖累将减少

2

个百分点左右。值得注意的是,考虑到固定资产投资特别是基建投资主要发挥的是托底作用,往往会根据全年的形势通盘考虑,使用静态的假设并不合理。不过虽然具体数字仍可商榷,但方向向上、幅度显著的影响切实存在。其次,由于挤水分本质上是一个数字游戏,对于实体经济的影响可能小于对于数字的影响,但是考虑到市场普遍还是会对宏观统计数字做出反应,辽宁挤水分的逐渐结束,还是会对市场、特别是市场预期具有正向的影响。

总的来看,短期经济企稳或超预期,年内即使真下滑对市场冲击可能也较为有限。

地产不悲观、制造业和出口或有惊喜、新疆辽宁投资发力,经济企稳的持续性或超预期。此外,即使经济在

2-3

季度确实下滑,但由于已被投资者普遍预期到,对于市场的冲击可能有限。简单的匡算,市场普遍预期

17

年全年的经济增速在

6.5%

左右,从去年四季度的

6.8%

的增速开始下滑,如果下行幅度单季度

GDP

跌幅在

0.1-0.2%

之间,也需要

2

个季度才会下滑至

6.5%

以下。政府对于下行的容忍度也在提高,政策重点仍在防范风险,所以即使经济在

2-3

季度真的下行,如果没有超预期的下行幅度,对于市场的影响仍将有限。

1.3. PPI

回落节奏慢,

CPI

上行风险大于下行

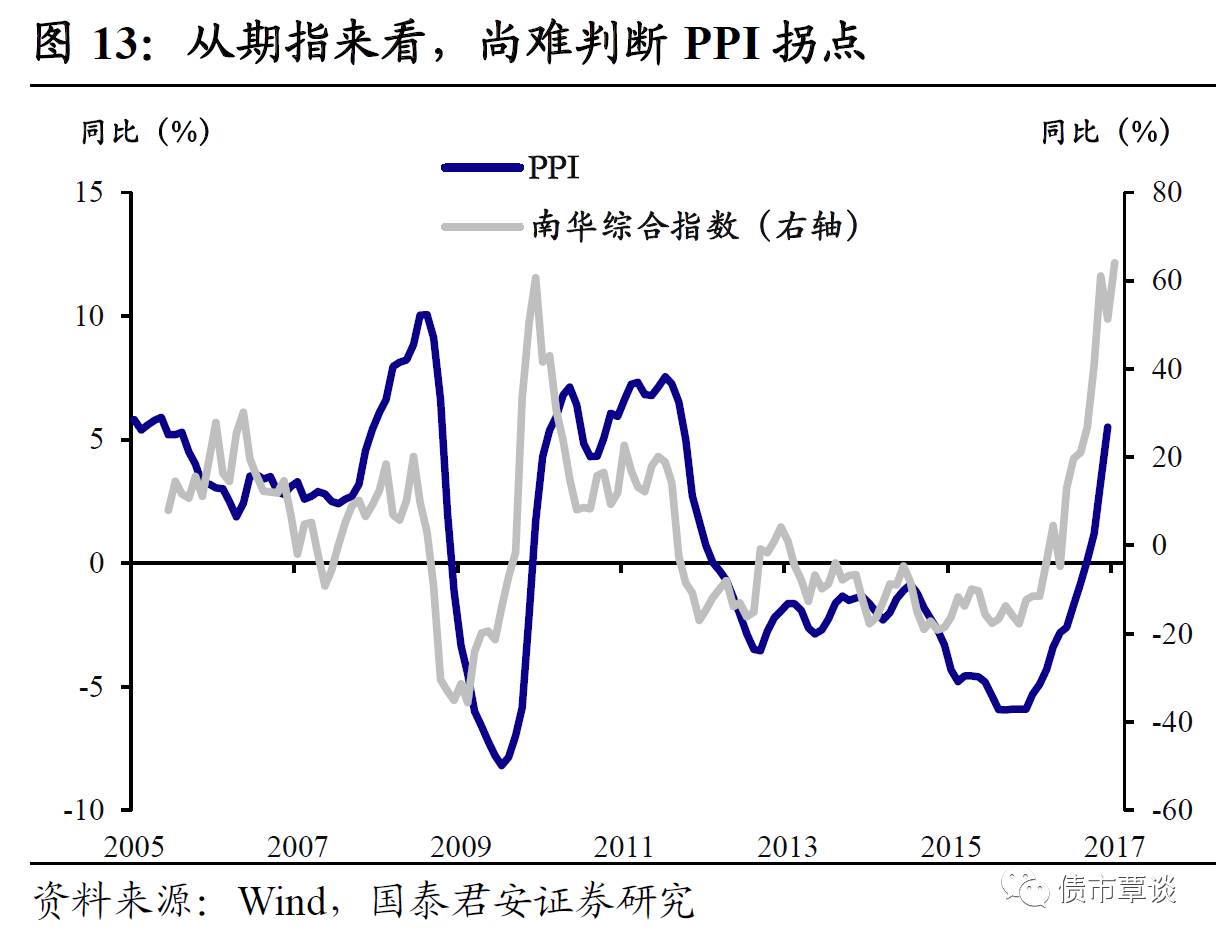

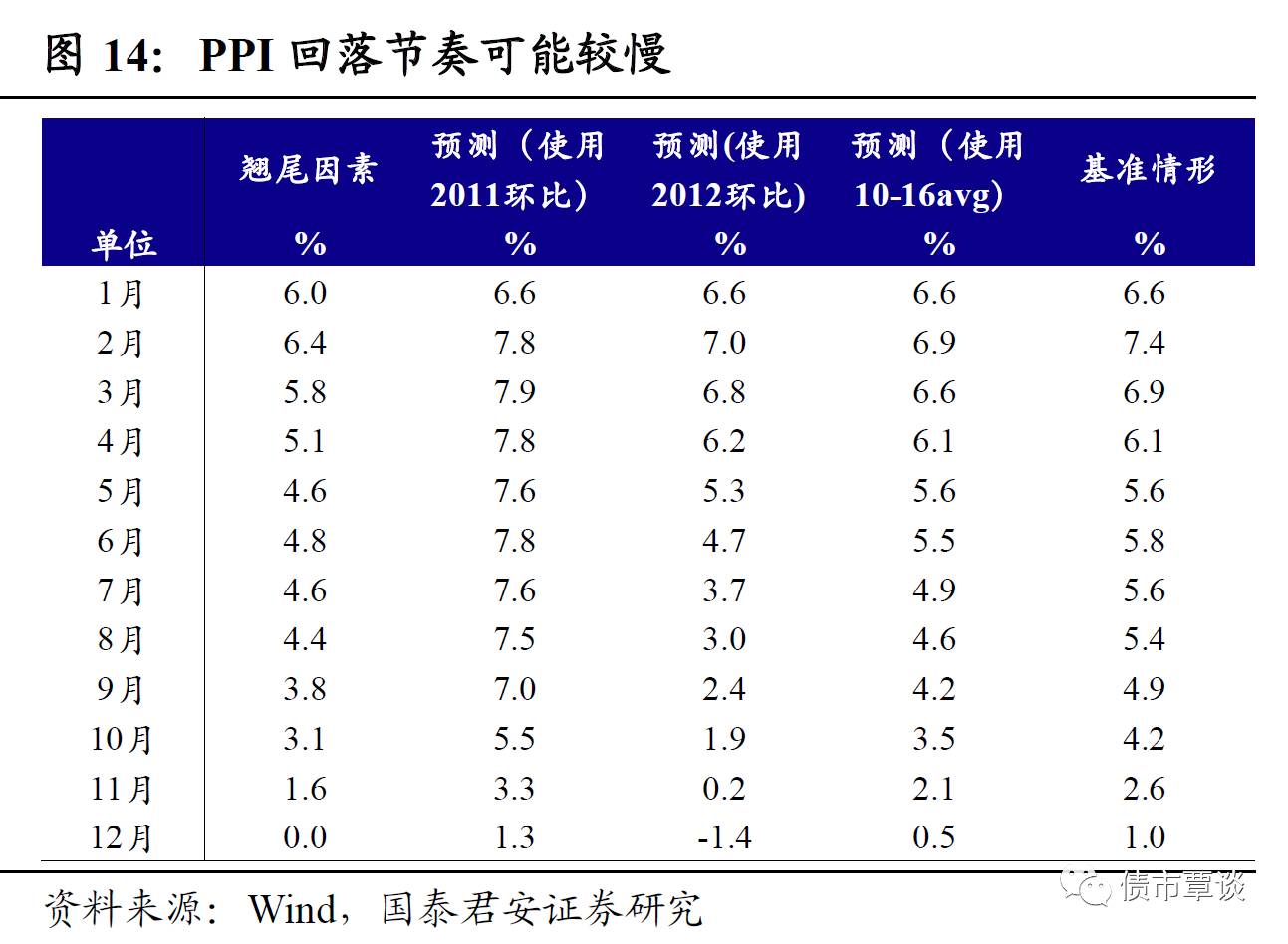

如果经济整体平稳,那么

PPI

回落节奏可能比想象中慢。

从基数角度看,

PPI

高基数主要集中

3-4

月以及年底。从新涨价的角度看,如果需求平稳,经济企稳,企业盈利和补库的持续性均有可能超出预期。结合油价上涨的因素,

PPI

新涨价因素不弱。考虑比较保守的基准情形(

1-2

月份月环比

0.5%

,此后

PPI

增速在

0

附近震荡)。那么

PPI

将在

2

月达到

7.5%

左右的高点,此后开始下滑。但下滑态势比较平缓,在

4

季度前都能维持在

5%

以上的较高水平,

PPI

在全年大部分时间内处于高位盘整的态势。其他情形的估算结果也大致类似,我们预计,

17

年的

PPI

走势在

2-3

月达到高点,此后缓慢下行,由于去年年底环比增速较快,年底的

PPI

同比数字可能较低。

17

年

CPI

通胀大概率温和,但有上行风险。

从已公布数据看,

17

年的翘尾因素与

16

年水平接近,宏观经济运行平稳,几乎没有过热风险,同时货币政策稳中偏紧。从整体上看,

17

年全年大概率通胀温和。但不应忽视上行风险。

PPI

传导、油价、农业供给侧改革和房价的传导是可能的上行因素。

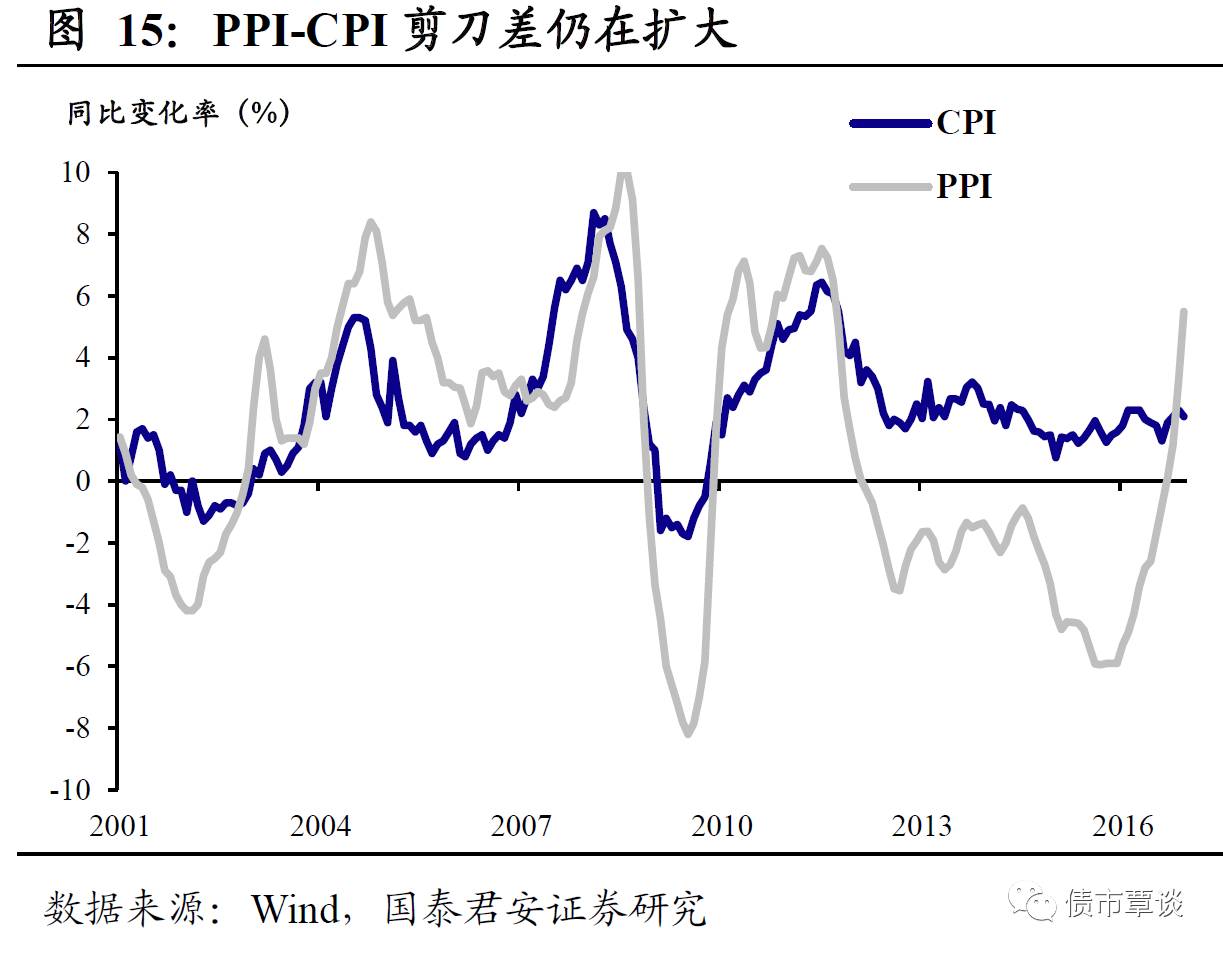

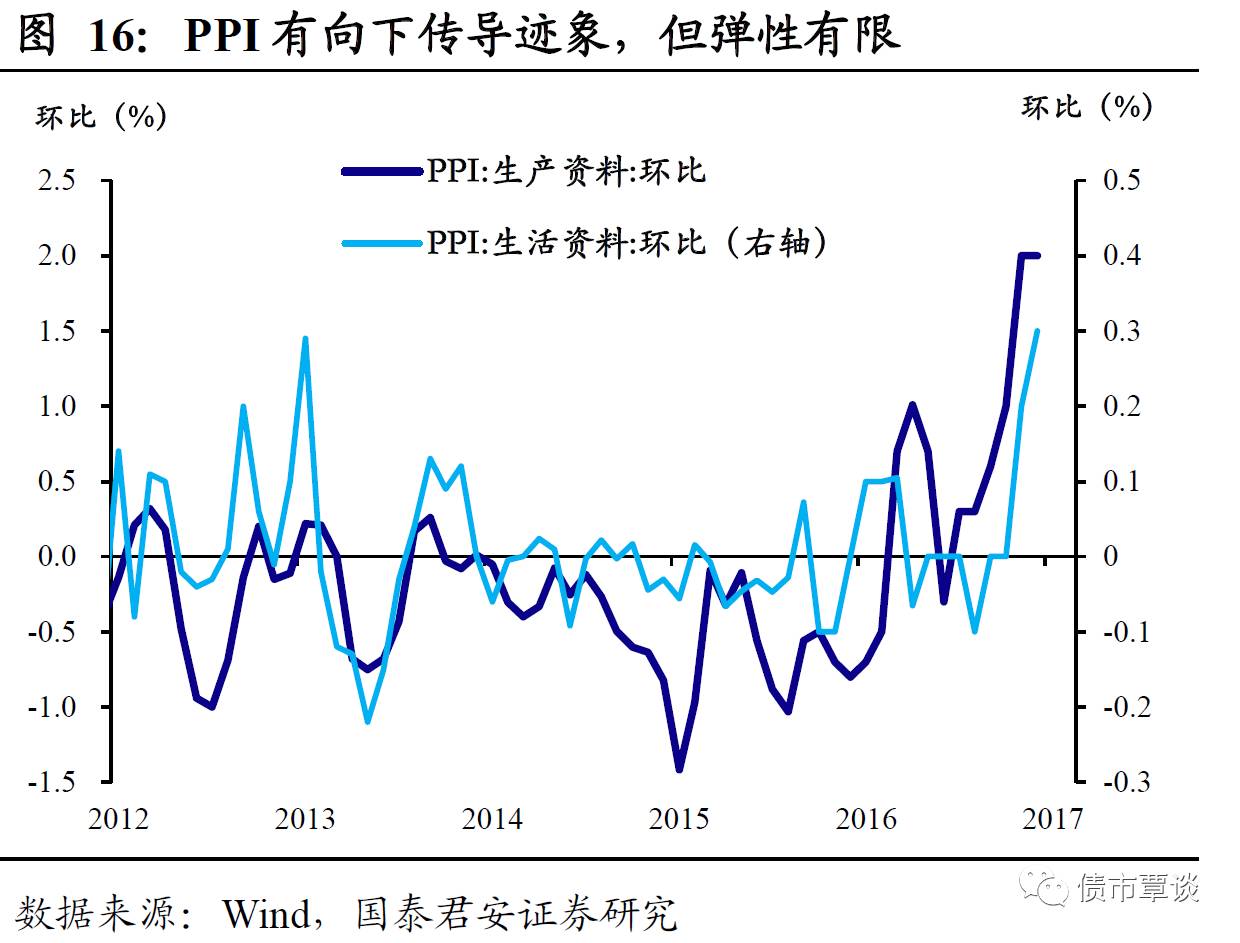

PPI

向

CPI

传导有限,但始终是个上行动力。

从

16

年

12

月通胀数据来看,

PPI

和

CPI

剪刀差仍在扩大。但值得注意的是,生产资料涨价出现向生活资料价格传导的迹象;同时,生产资料

PPI

内部,采掘、原材料和加工工业的上涨也有趋同的趋势。由于构成结构和波动来源的差异,以及下游需求有限的约束,

PPI

向

CPI

的传导受限,但是在方向上始终是个上行动力。

油价上涨是

CPI

主要的上行风险。

2017

年的通胀风险主要来自于石油,冻产协定达成、前期资本支出下降过快、以及对于页岩油极限产能的担忧,油价的上行可能在

2017

年成为一个自我实现的事实。一旦成真,油价上涨将成为

CPI

上行的主要风险。油价上行对于

CPI

的传导,其直接的路径是居住中的水电燃料和交通运输中的车用燃料。我们估计,如果

17

年油价的中枢在

60

美金

/

桶的话,对

CPI

同比的拉动在

0.5

个百分点左右。

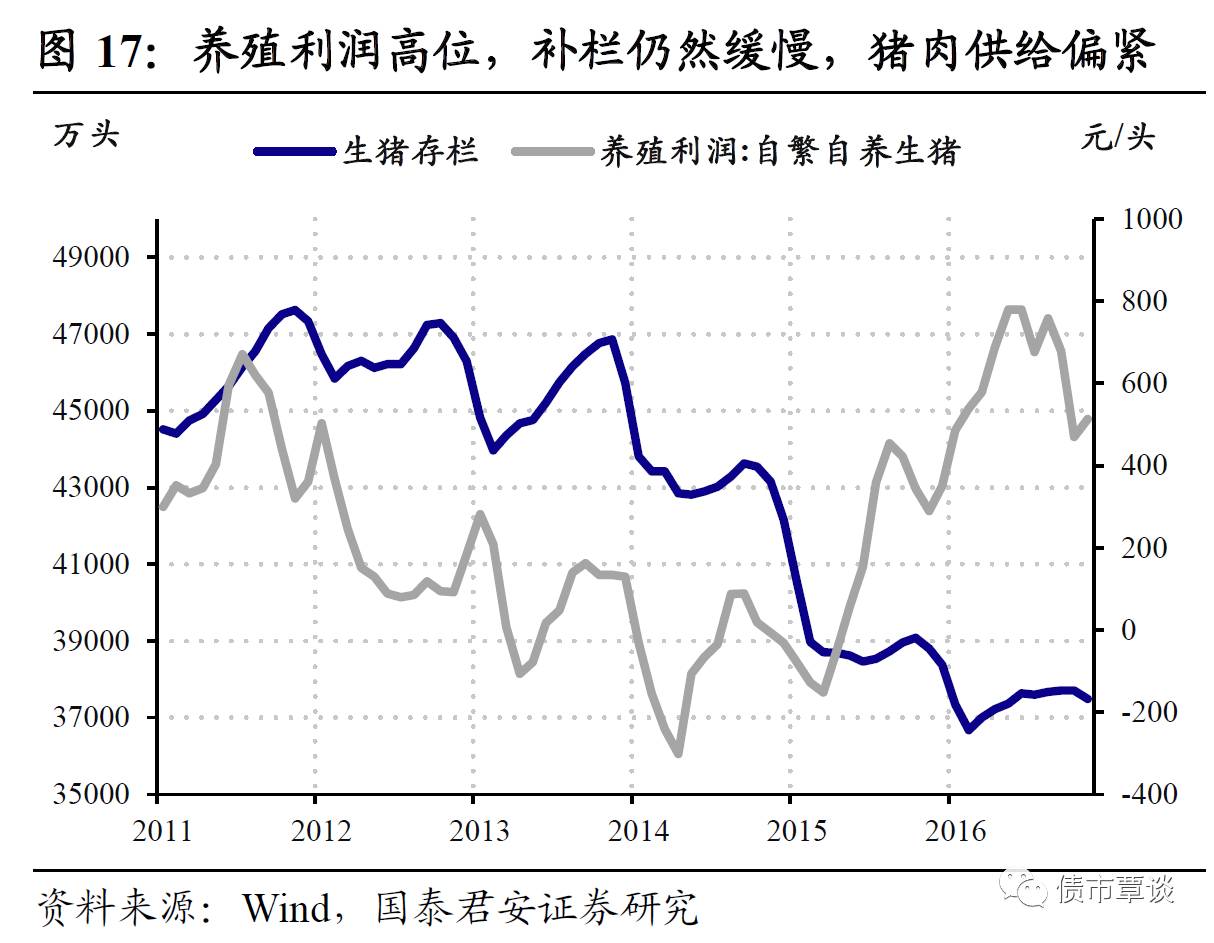

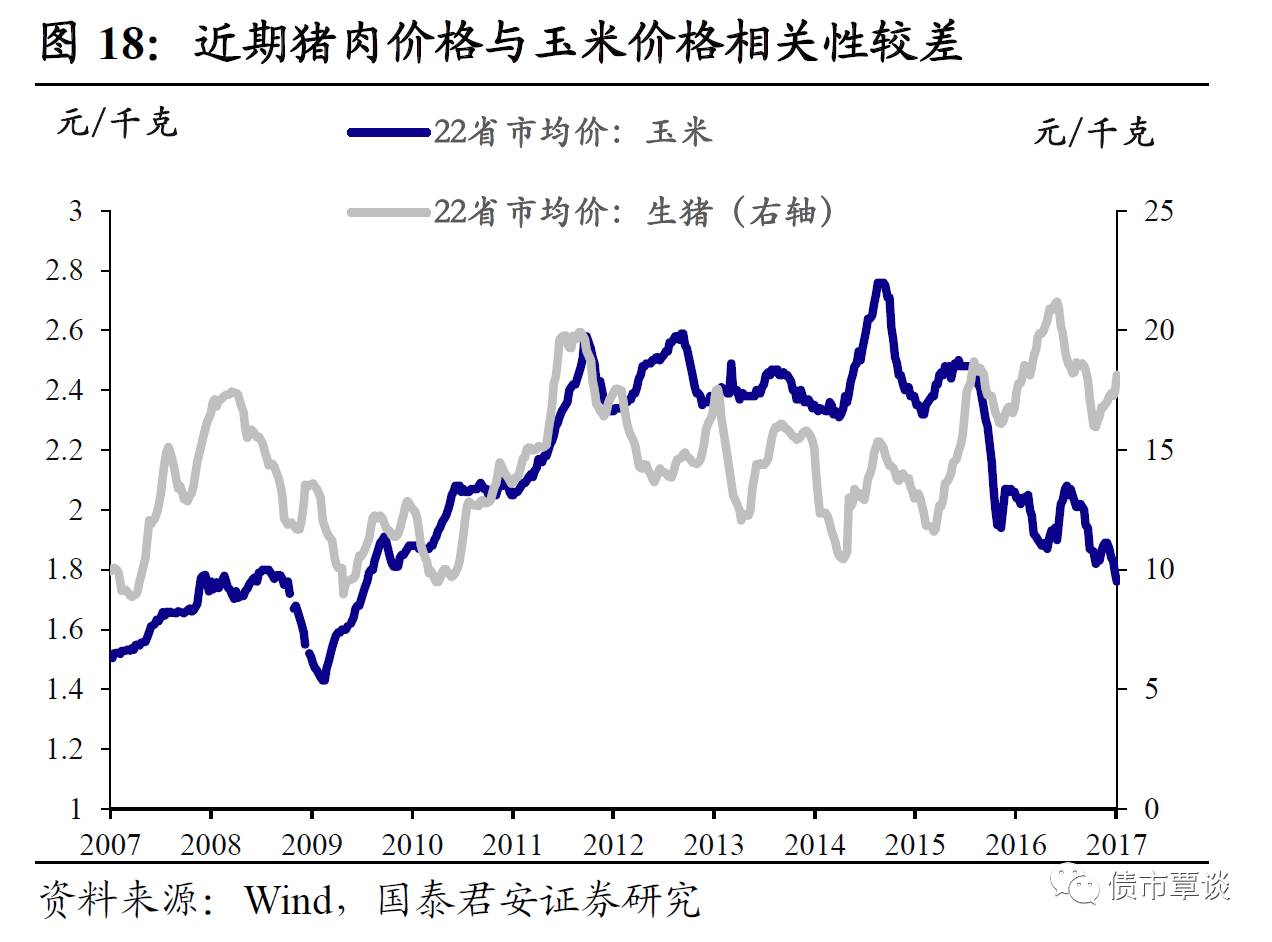

农业供给侧改革影响偏长期,但短期内也是上行因素。

我们认为,相对于

16

年的工业供给侧改革,农业供给侧改革的影响偏长期。从历史看,在粮食供给稳定的时期,粮食价格不是通胀的主要决定因素,对通胀的冲击有限。农业经营主体的分散化,国家储备的价格平抑机制,以及保障粮食安全和稳定农民收入的政策取向,

17

年粮食价格恐难“黑色附体”。

但是,农业供给侧改革仍可能通过推高通胀预期、提高饲料成本而推升猪肉价格等方式影响通胀。在养殖利润不断走高的情形下,由于环保门槛等因素影响,由于补栏缓慢,传统的猪周期趋于消失,生猪存栏持续处于低位。理论上分析在供给紧张的情况下,成本将直接转嫁出去,但观察近期玉米价格和猪价走势尚难以发现这样的证据。其原因可能在于其他作物对于饲料玉米的替代性。虽然目前尚难看到粮食饲料价格的大幅上升,传导弹性可能也较小,但在猪肉供给偏紧的格局下,农业供给侧改革对于

2017

年的通胀仍是一个上行风险。

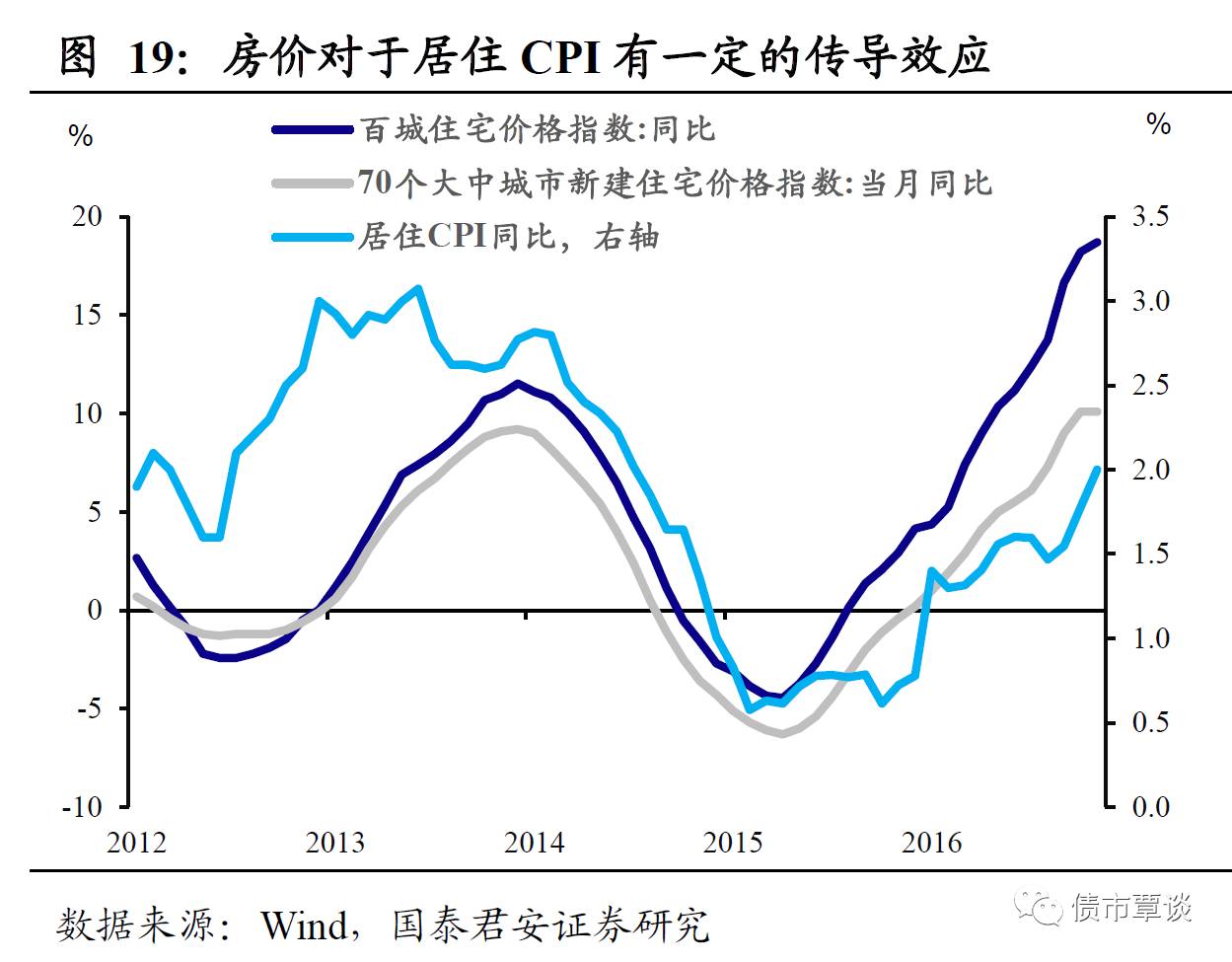

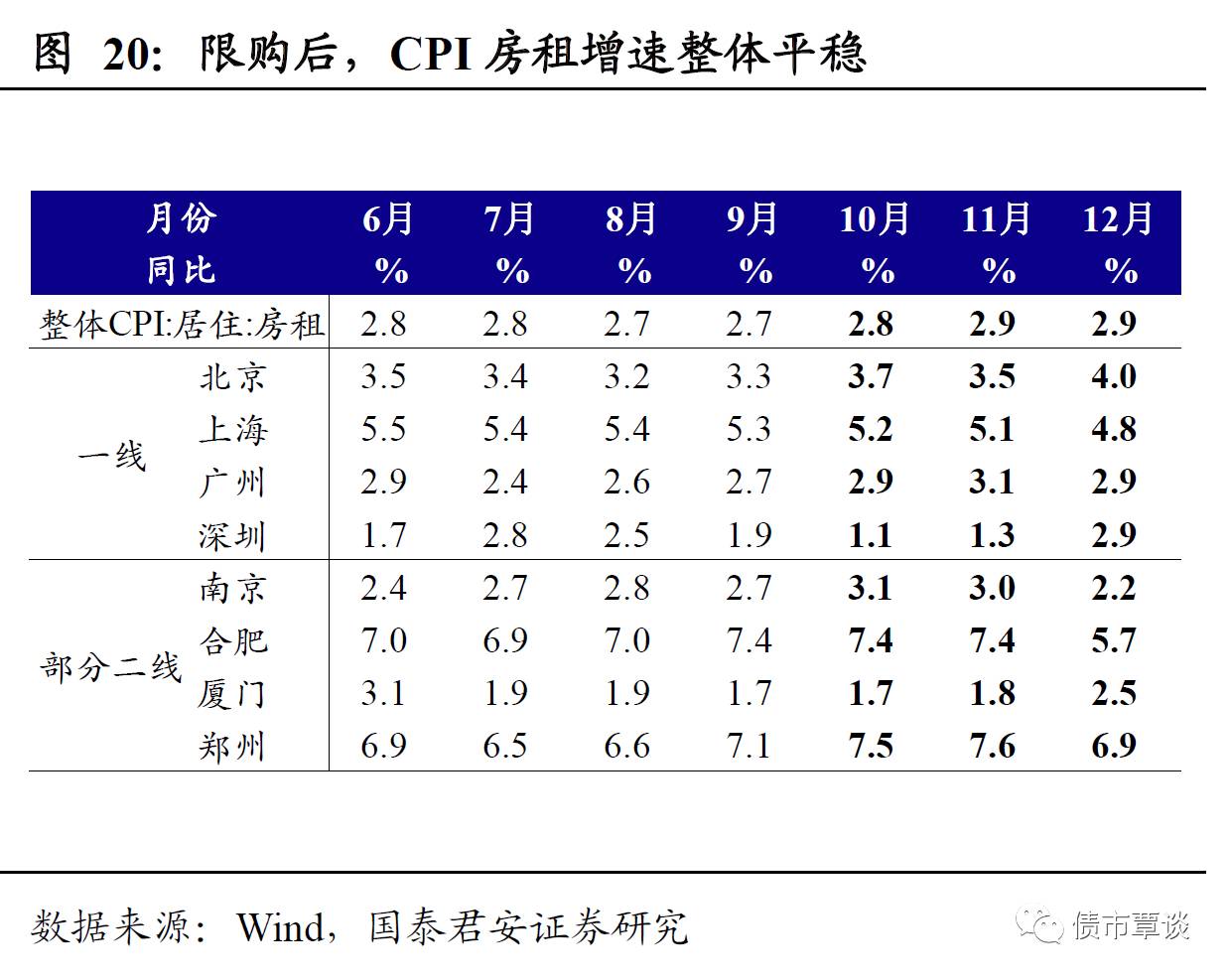

房价通过房租向

CPI

有传导,但调控后尚无明显变化。

虽然我国居住类

CPI

统计中,并没有与当下房价直接相关的统计项(涉及到房屋价值时通常计算住房造价)。但从过往经验看,房价对于居住类

CPI

具有一定的传导作用。此外,也有观点认为在限购之后,购房需求受到抑制,转向租房市场推高租金,可能会将房价上涨的效应在

CPI

显性化。但我国统计的住房租金中还包括公房租金,其租金并不与市场接轨,

CPI

统计中的租金并不完全市场化。同时,我们跟踪的整体

CPI

房租同比和部分限购城市的居住类

CPI

,并未发现房租限购后房租有大幅波动的迹象。

通胀中的“意外”,对债券市场难言利好

。

PPI

年中回落,

CPI

整体温和、两头高中间低,均已在市场预期之内,难以掀起大的波澜。总的来看,如果经济企稳超预期,对新涨价因素的支撑叠加去年基数形态,

PPI

回落节奏将会较慢,在

4

季度前整体呈现“高位盘整”的态势。而

CPI

虽然大概率温和,但

PPI

传导、油价、农业供给侧改革这些尚难准确估计的因素,均指向通胀存在一定的上行风险,对于债券市场难言利好。

债市“灾后修复”,市场“流言四起”。

上周,债券市场在经历第二轮“债灾”后出现强势反弹,国债期货连拉三根“大阳线”,

TF1706

、

T1706

全周累计分别上涨

0.63%

和

1.07%

。一级市场在年初“配置力量”的支撑下需求旺盛;二级市场收益率也有所下行,

10Y

国债、国开债较前期高点分别回落约

5bp

和

3bp

。我们认为,连续利空“突袭”之后市场在“喘歇期”出现强劲反弹是正常现象,但反弹毕竟是反弹,“高度”很难把握,如果没有参与“左侧抄底”,对于“右侧追高”要慎之又慎。主要原因在于:

第一,“传言”过于美好,不太可能全部兑现。

从上周二起,市场开始发酵

6

条“利好”,一度导致国债期货强势拉升并带动现券收益率回落。所谓的“利好”包括:①出于“两会”维稳,央行可能会全面降准;②农发、国开债券因为收益率抬升过快推迟发行;③

TLF

续做;④同业存单纳入同业负债靴子落地,但新老划断;⑤港交所与境内债券市场建立联动机制;⑥理财不纳入

MPA

考核。其中,除第

2

条农发债发行暂停外,其他均未获证实。未来一段时间,我们认为上述第

4

条和第

3

条或许还有一定概率实现,但“全面降准”和“理财不纳入

MPA

考核”更像是市场在

YY

。无论如何,政策面的变化已经不太可能比“传言”描绘的更加美好了,在大幅反弹过后,预期落空的概率显然要大于预期兑现的概率。

第二,基本面企稳信号继续强化。

上周,无论是市场信号还是数据变化,均显示经济的“热度”在上升。市场层面,我们看到以“黑色系”为代表的商品价格再次出现“疯涨”,铁矿石价格创出新高。商品涨价不仅局限于国内,从海外市场看,铜、石油等至关重要的原材料价格也表现“惊艳”,说明行情并不能用国内“紧缩预期”缓解来解释。数据层面,我们看到

1

月出口“放出卫星”,在叠加了春节假期因素(节前贸易需求,特别是进口,按照经验规律应该是偏低的)的情况下,增速回升至近三年高位,在力度上大幅超出市场预期的。我们认为,经济内生韧性正在增强,这将为货币政策转向“去风险”腾挪更多的空间。

第三,海外“黑天鹅”确实有所抬头,但并不值得赌。

当然,海外确实出现了一些似乎对债市有利的变化,即欧元区“黑天鹅”风险再度升温:①希腊债务危机卷土重来,

IMF

未签署第

3

轮救助,希腊面临更严厉财政紧缩;②法国大选退欧派支持率领先,冷门迭曝;③德国大选暗藏意外,默克尔所在的联盟党支持率多年来首次被社民党反超。不过,从

2016

年英国退欧的前车之鉴看,对国债债市的支撑似乎是短暂和间接的,投资者恐怕还不值得为欧元区的风险下注。

3.1.

宏观经济基本面:经济企稳信号进一步增强

3.1.1.

重要经济指标变动

1

月贸易数据大超预期。

“价格因素”带动出口大涨,进口量价齐升。

1

月出口同比(按美元计)增长

7.9%

,根据我们的估算,其中出口量因素的贡献为

-3.58%

,价格因素贡献

11.48%

(前值为

-3.62%

),是造成出口增速大幅回升的主要原因。进口同比(按美元计)增加

16.7%

,根据我们的估算,其中进口量因素贡献为

5.18%

(前值为

0.27%

),价格因素贡献为

11.52%

(前值为

2.83%

),均明显上升。由于

2016

年同期基数较低(出口下滑

15.2%

,进口下滑

19.9%

),

1

月贸易数据出现回暖其实市场是早有预期的,但在叠加了春节假期因素的情况下,力度仍是超出市场预期的。当然,从驱动因素上看,

1

月出口的上行仍主要是“价格因素”作用的结果;但考虑到人民币实际有效汇率下跌的“滞后作用”可能会继续显现且中美潜在贸易战风险有缓和的迹象,未来出口量回暖可能会与价格上涨形成叠加。

3.1.2.

高频数据跟踪

春节之后,生产面数据普遍回升。

春节过后,上周

6

大发电集团日均耗煤量同比(月度移动平均)显著反弹,单周同比同样上升。产能利用率方面,高炉、焦化和

PTA

产业链开工率小幅上升。进入

2017

年以来,螺纹钢铁矿石等价格回升,工程机械销量亮眼,经济开局不弱,预期

1

月份工业增加值、发电量等同比增速数据将较

12

月回升。

地产销售继续降温,供地面积下滑。

本周的

30

城地产销售数据显示,销售面积的跌幅继续扩大(月度移动平均),一二三线城市跌幅均扩大。从百城供应土地规划建筑面积来看,整体上土地供应继续下滑。但一线城市供地面积上周仍保持较高的同比增速,但土地供应数据波动较大,是否是确实仍需观察。整体上来看,本轮地产调控以来,销售面积迅速下滑,但土地供应承压有限,对于未来地产投资有一定支撑,对于未来地产投资的预期不必过分悲观。

春节后食品和生产资料价格增速双双回落。

根据最新的商务部周度数据,食品价格周环比增速

-0.1%

,较上周下降

1.3

个百分点,猪肉和蔬菜节后价格下跌带动农产品整体下滑。生产资料价格环比增速为

0.2%

,较上周显著下滑,黑色金属小幅波动,有色金属小幅下跌。从历史经验看,

1

月

CPI

由于“春节错位”的影响可能走高,但去年由于异常天气原因,春节晚而涨价早,从目前高频数据看“春节错位”的效应有限,

1

月

CPI

的同比数字可能低于预期;

PPI

环比增速高位回落,但在基数效应下,同比上升仍将持续。

3.2.

全球大类资产:股债“齐飞”,美元重回

100

股票市场多数回升。

上周,股票市场回稳,大部分收红。其中,仅俄罗斯、意大利股市下跌,跌幅分别为

2.20%

和

1.30%

;其余市场均上涨,日本、中国、香港、巴西股市上升幅度居前,分别为

2.44%

、

2.09%

、

1.93%

、

1.80%

。

全球债市大多上涨。

上周全球债市与股市相同,表现良好。其中,仅中国、法国

10Y

国债收益率均上行

2bp

,其余

10Y

国债收益率均下行。澳大利亚

10Y

国债收益率下行最为明显,幅度达

16bp

,德国、英国

10Y

国债收益率均下行

13bp

。

美元指数重现强势。

上周美元指数重新站上

100

,全周累计上升

0.99%

。除英镑外(对美元上涨

0.02%

),非美货币普遍走弱。其中,欧元跌幅最大,达到

1.34%

。瑞郎对美元下跌

0.98%

,日元对美元下跌

0.55%

,人民币对美元下跌

0.11%

。

全球商品表现较好。

上周商品市场仅天然气、

ICE

布油分别下跌

0.59%

、

0.19%

,其余商品均下跌。其中,“黑色系”超跌反弹,铁矿石、螺纹钢、动力煤上涨幅度达到

12.51%

、

6.91%

、

2.13%

;铜、橡胶、黄金分别下上涨

5.58%

、

3.94%

、

1.04%

;农产品也表现不错,

CBOT

大豆上涨

3.08%

。

3.3.

流动性:人民币走弱,资金面大体持稳

人民币震荡走弱。

上周,人民币整体表现较弱,美元兑人民币即期汇率收于

6.8814

,离岸人民币即期汇率收于

6.8646

,创节后以来新低。从外部来看,受川普税收改革政策、加息以及德法韩大选及意大利银行业危机的影响,美元指数开始走强,人民币贬值压力加大;内部来看,虽然央行接连上调

MLF

、

OMO

、

SLF

利率,货币政策收紧,且

1

月进出口数据大幅超预期,但对人民币贬值的缓解有限,人民币短期内预计将保持震荡弱势的局面。

国内资金面大体持稳,前途未卜。

上周,资金面大体较为平稳,离岸市场流动较之前大大缓解。虽然上周央行连续五日暂停公开市场操作,累计回笼资金

6250

亿元,但由于节前投放资金较为充裕,且春节后取现资金回流,同时对央行

TLF

续做预期较强,货币市场利率并未出现大幅上行。本周约有

1.65

万亿资金到期,势必会对市场资金面造成较大的冲击,

TLF

能否续做较为关键。

3.4.

利率债及衍生品:一级市场回暖,二级市场温和上行

一级市场:利率债发行有所增加,招标需求回暖。

上周,利率债发行增加

725.8

亿元,供给压力有所缓解。国债、国开债、口行债、农发债分别发行

600

亿、

380

亿、

160

亿和

260

亿,国债、国开债、口行债分别到期

364.2

亿、

200

亿和

110

亿。一级市场招标需求较强,且中标利率大多高于预期。上周三发行

1Y

、

10Y

国债,

1Y

国债中标收益率较前一日二级市场分别上行

10.97bp

,

10Y

国债则下行

9.12bp

。上周发行的政策性金融债中标利率较前一日二级市场大部分上行。

二级市场:国债国开债收益率变化较小,二级市场利率债成交量持续下降。

上周二级市场利率债成交量明显下降;国债、政策性金融债收益率。整体变化不大,较为平稳。短期内,利率债仍将处于震荡状态,债市短期调整尚未结束。

国债期货反弹,

IRS

利率高位震荡。

上周国债期货除

2

月

10

日外,均强势收红。

TF1706

收于

98.020

,累计变动

0.63%

,

T1706

收于

94.355

,累计变动

1.07%

。虽上周资金面较为平稳,但投资者仍较为谨慎,流动性预期也呈紧势。

国泰君安证券研究所

固定收益研究

覃汉/刘毅/高国华/尹睿哲

GUOTAI JUNAN Securities FICC Research

国泰君安固定收益研究团队力求为您提供最及时、最深入、最前瞻的独到见解和观点,

请长按上方图片识别二维码关注我们!