好消息!

资产轮动者的好消息!

十年国债ETF终于要上市了!

是的,8月24日,上证十年期国债ETF(511260)要在上交所上市了。

股债轮动需要ETF

资产轮动中最简单的一个策略,是股债轮动,仅仅就是股债轮动这样一个极其简单的策略,在中国的市场环境下,都会有极为神奇的效果!

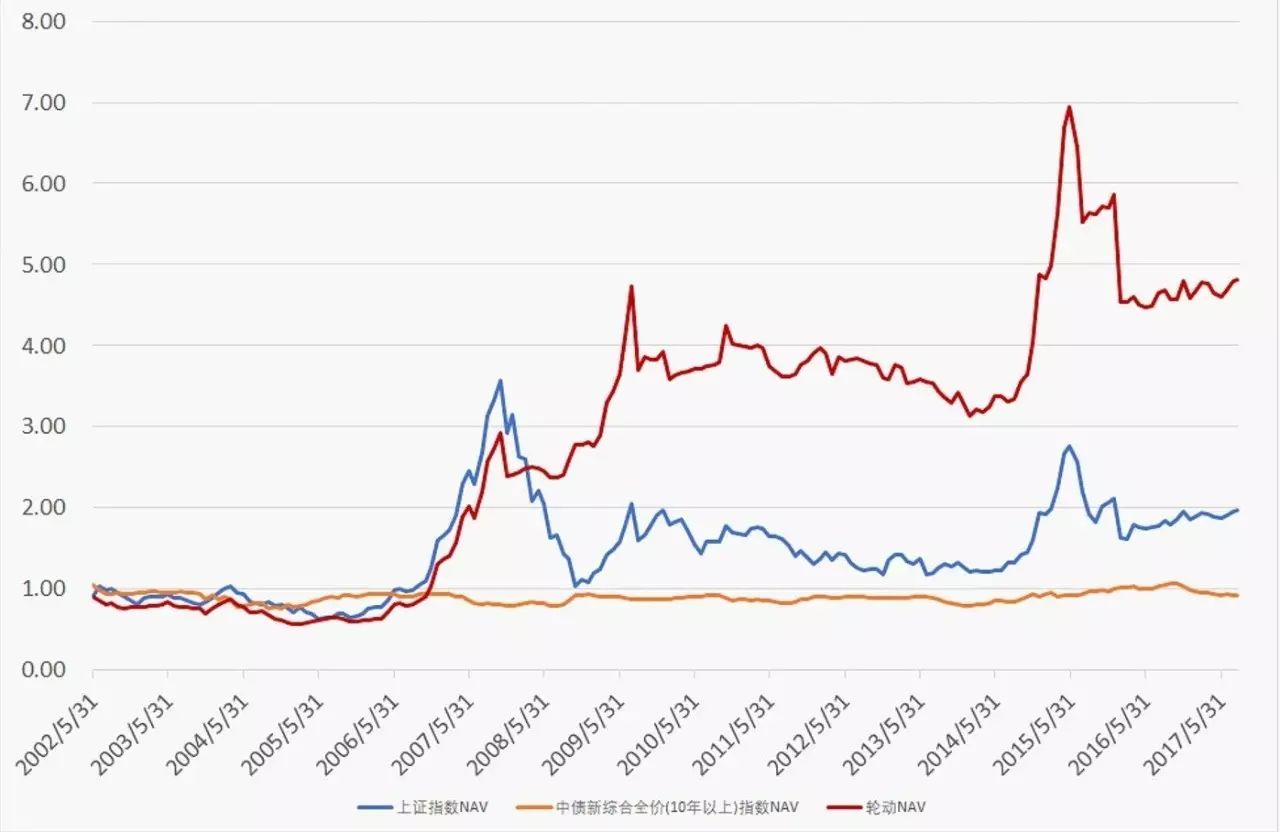

下面是一个范例,用的是上证指数和中债新综合全价(10年以上)指数来做一个模拟,不考虑两者的分红,仅仅只看市价。我们的策略很简单,没到月末比较下过去3个月的上证指数和中债新综合全价(10年以上)指数,哪个涨幅大就在下个月持有哪一个。

下图就是这个策略相比简单持有上证指数或者债券指数的表现,你会发现红色的这根轮动净值是如此的耀眼!从2002年5月到2017年8月21日的回报是382%,而同期上证指数的价格回报只有区区97%。

股债轮动之所以如此的可爱,就在于这样的策略在股市熊市的时候不但不亏钱,反而还会赚钱!

就说人人记忆深刻的2008年大熊市,当年上证指数暴跌65.39%,而中债新综合全价(10年以上)指数却上涨17.41%!这样的一涨一跌,可就是天壤之别了!

长久期国债ETF才是好标的

如果对交易所的ETF有点了解,你或许会问,不是已经有了上证5年期国债ETF(511010)了么?现在有十年国债ETF的为何那么激动呢?

其实,很简单的事情,债券的期限越长,那么其波动才越大,才更适合股债轮动以及分享债市行情。

是的,虽然在很多人印象中,债券是一个保守投资工具,远不像股票来得刺激。

这其实是一个错误的印象,在类似美国这样的发达市场,债券不但是巨大的证券交易市场,而且其赚钱效应和波动率,绝不逊色于股票的。

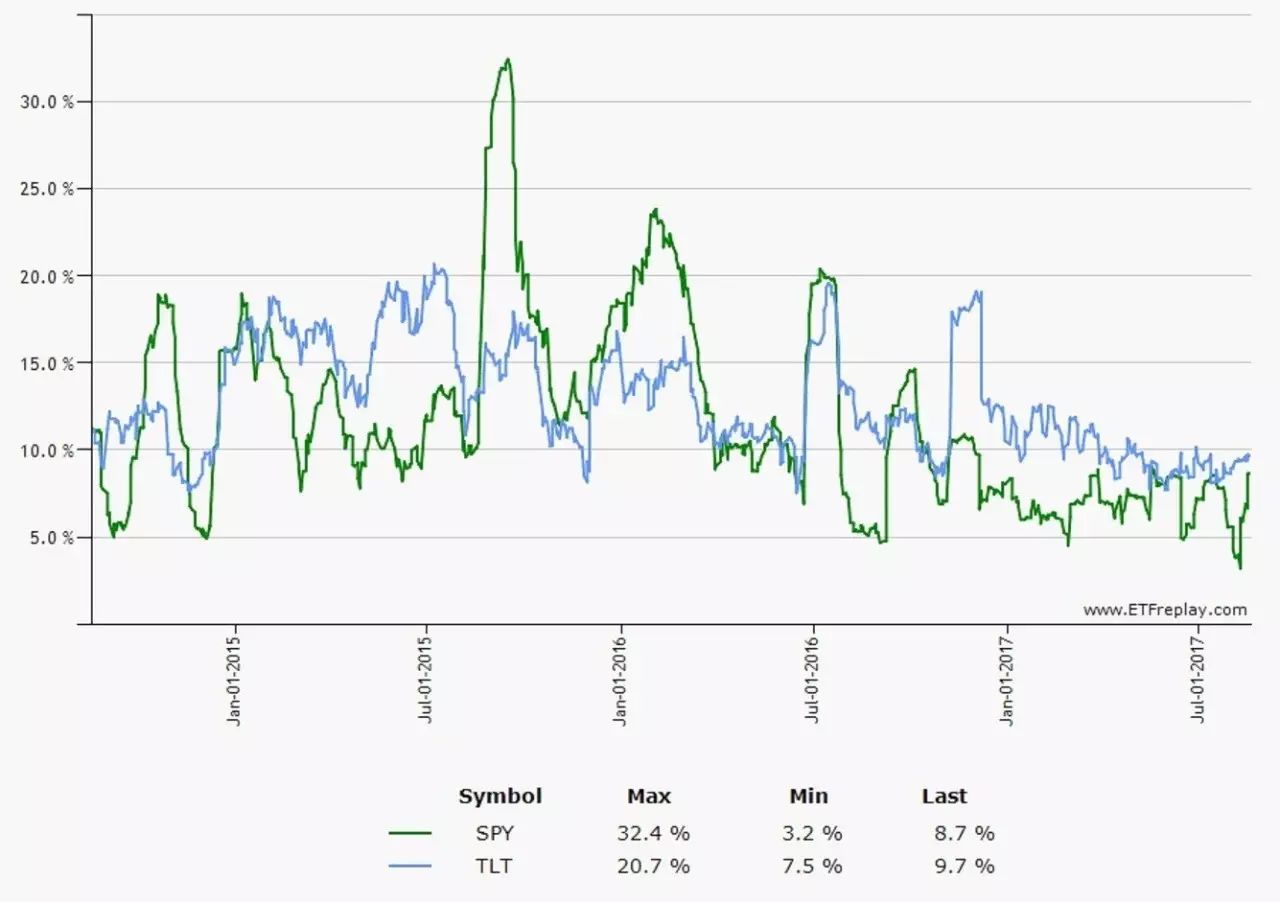

下图是美国S&P 500指数ETF和美国长期国债(20年以上)ETF的波动率走势图,你会发现这样的长期国债其实波动不逊色于股票的。

足够大的波动率,可以带来更多的赚钱机会。

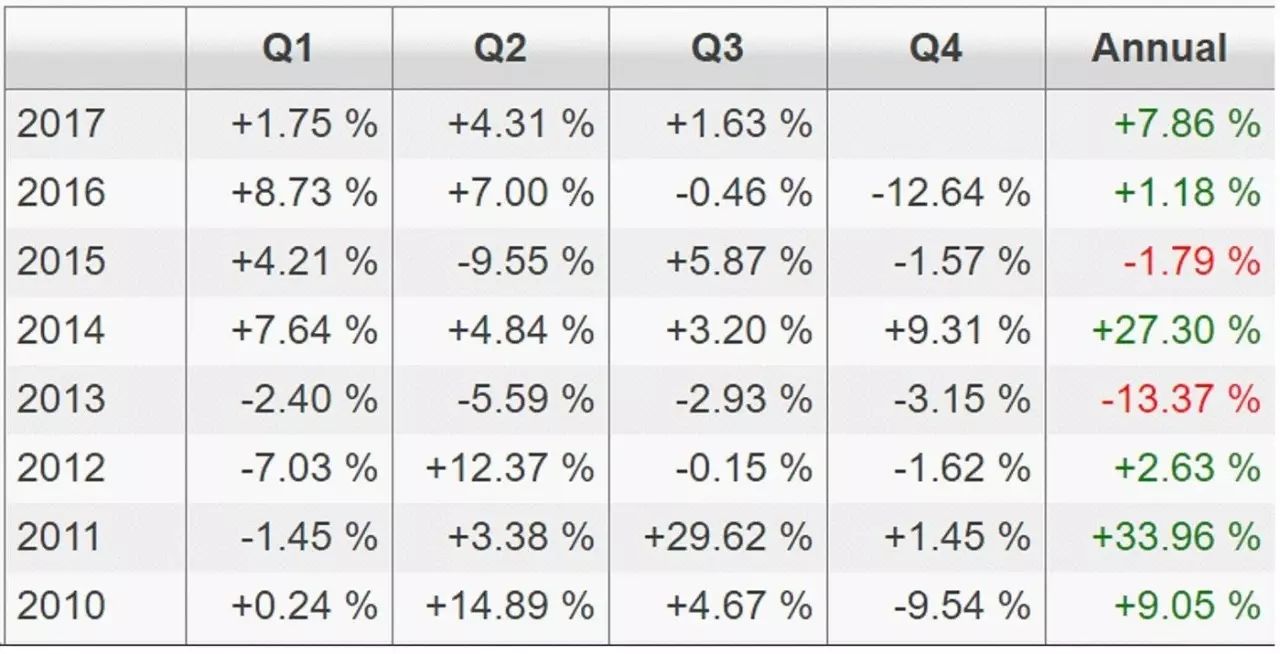

下图就是TLT这只长期债券的近年表现,无论是2014年的27.3%还是2011年的33.96%,都是不逊色于股票的大涨。

当然,相比美国有大量各种期限的债券ETF,A股的国债ETF发展则是采用了渐近的步骤。

先是之前有了5年期国债ETF,如今则是将新的国债ETF期限拓展到了10年期国债。

这样的新品种,一个立竿见影的好处,就是让相关品种的波动性自然放大了。

下图是5年期国债和10年期国债最近几年的表现对比,可以看到无论是上涨还是下跌,十年国债的涨跌幅都是5年国债的30%到50%——这意味同样一波国债牛市,你通过10年期国债可以分享的收益也要比5年期国债多30%到50%——当然波动性是双刃剑,一旦看错受损也会放大。

国债利率回归中性

此时此刻,十年国债ETF(511260)上市,应该算是一个不错的时点。

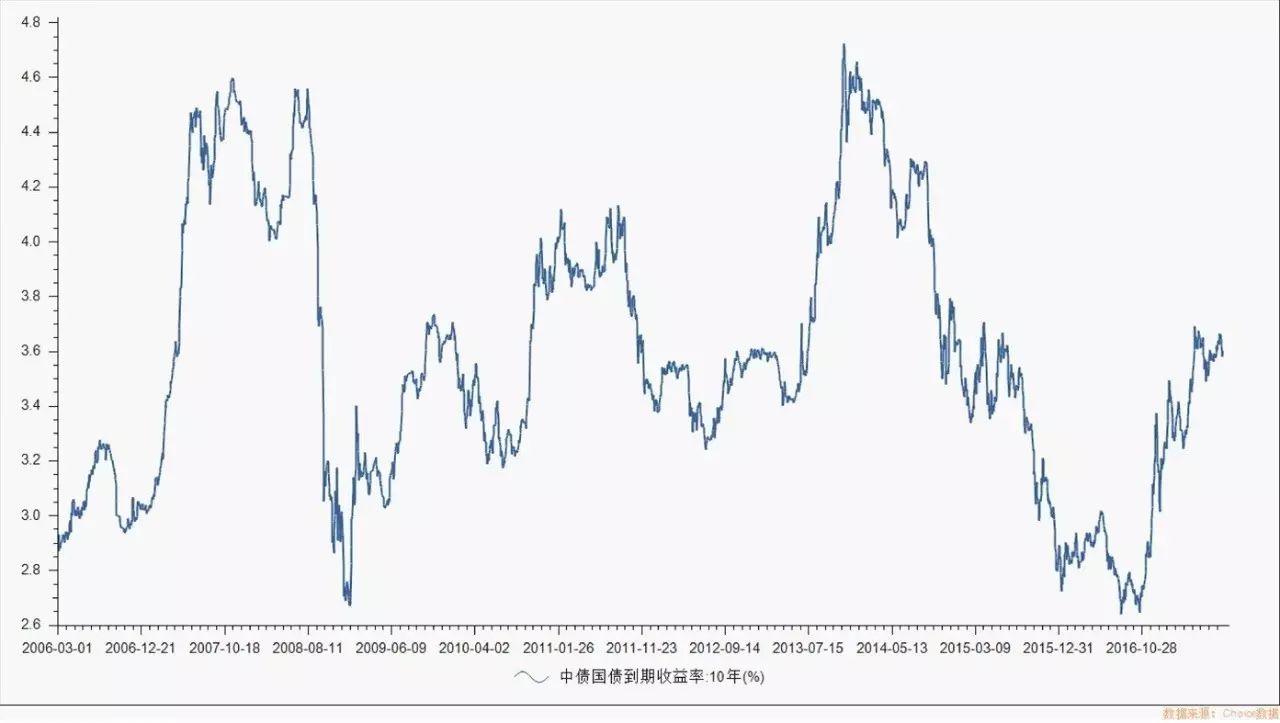

在经历了前期的利率回归之后,目前10年期国债的利率在3.6%左右,从下图可以看到,大体处于历史中位值区间。

相比去年10月的时候10年期国债只有区区2.6%的收益,眼下3.6%的收益无疑是高了许多,虽然相比历史上4.4%以上的高水平只是不过不失,但是考虑眼下经济处于刚刚有复苏,三季度下行隐患加大的背景下,国债是存在经济放缓利率下行的交易性机会的。(注:债券收益率与价格呈反比,债券收益率越高,或意味着价格由较强支撑,但不代表未来收益表现)

而十年期国债ETF相比传统五年期国债ETF更大的波动性,会使得这样的交易性机会更有利可图。

关于国债ETF要懂的n种玩法

虽然于我而言,国债ETF最大的价值就是搭配股票ETF进行轮动,但是作为一个别具特色的种类,十年国债ETF(511260)继承了国债ETF许多的鲜明特色和独特玩法,即使你未必要一一尝试,但是了解还是需要的——万一什么时候的交易需要了呢

T+0

债券不同于股票,是允许T+0交易的。而所有的国债ETF也继承了债券的优良交易环境,可以实现T+0交易,交易佣金低。所以只要你愿意,大可用国债ETF在玩玩日内T+0交易过过瘾。

跨市场套利

熟悉债券市场的投资者应该知道,同样一个国债,目前存在两个交易市场,银行间和交易所——前者因为是银行主力的交易场所,所以交投更活跃,而且两个市场的交易价格不一样。

对于高级机构玩家,就可以在银行间国债价格显著低于交易所的时候,在银行间买入成分国债转托管到交易所申购成 ETF 份额,然后交易所卖出ETF套利。当然反之也是可以操作。为什么要申购成ETF再卖出ETF呢?因为交易所债券流动性严重不足,但国债ETF流动性却相当地好。

期现套利

目前,中金所一共有两个国债期货品种,一个是 5 年期国债,一个是 10 年期国债。

所以此次 十年国债 ETF(511260)上市,其实就是直接对接 10 年期国债期货。五年国债ETF(511010)对接的就是5年期国债期货。

本文转自微信公众号:EarlETF投资视界

作者:张翼轸

风险提示:无论是股票ETF/LOF/分级基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金,要有着坚定看好的信念,并能够承受相应风险的心理才买,有点犹豫宁可错过也不要乱入哦。以上观点仅供参考,不构成投资建议或承诺。

如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。