国的经济基本面企稳复苏已有三个季度,金融界和学术界的争吵却从未停止。更为有趣的是经济基本面越强劲,口水战越剧烈,终于在PPI同比高点的2017年Q1进入争论的高潮。宏观层面的撕裂从未如此极端。简单地谈观点并不全面,或许重新检查框架和问题更有建议性。

多空双方的隐含的假设是中国地产周期引导中国经济周期,中国经济周期引导全球经济周期。考虑到国内房价水平、居民负债率和政策合意性,判断中国房地产周期的难度与日俱增,多空争论没有结果也是情理之中。是否存在一种可能性,中国经济周期对于全球的边际贡献已经大幅降低,本轮复苏是全球领先于中国,框架从看中国调整为看全球?虽然缺乏完整的数据链和严密逻辑推断,但是从一些细节或许不能排除可能性。

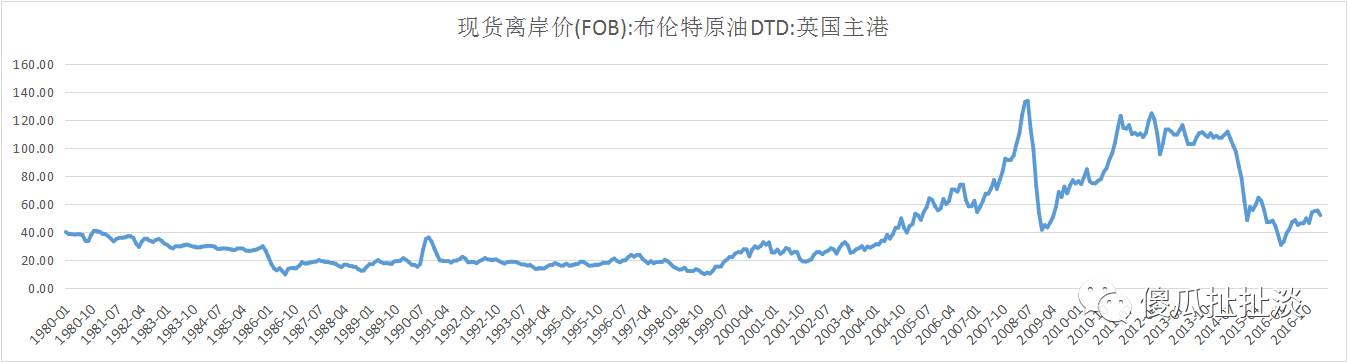

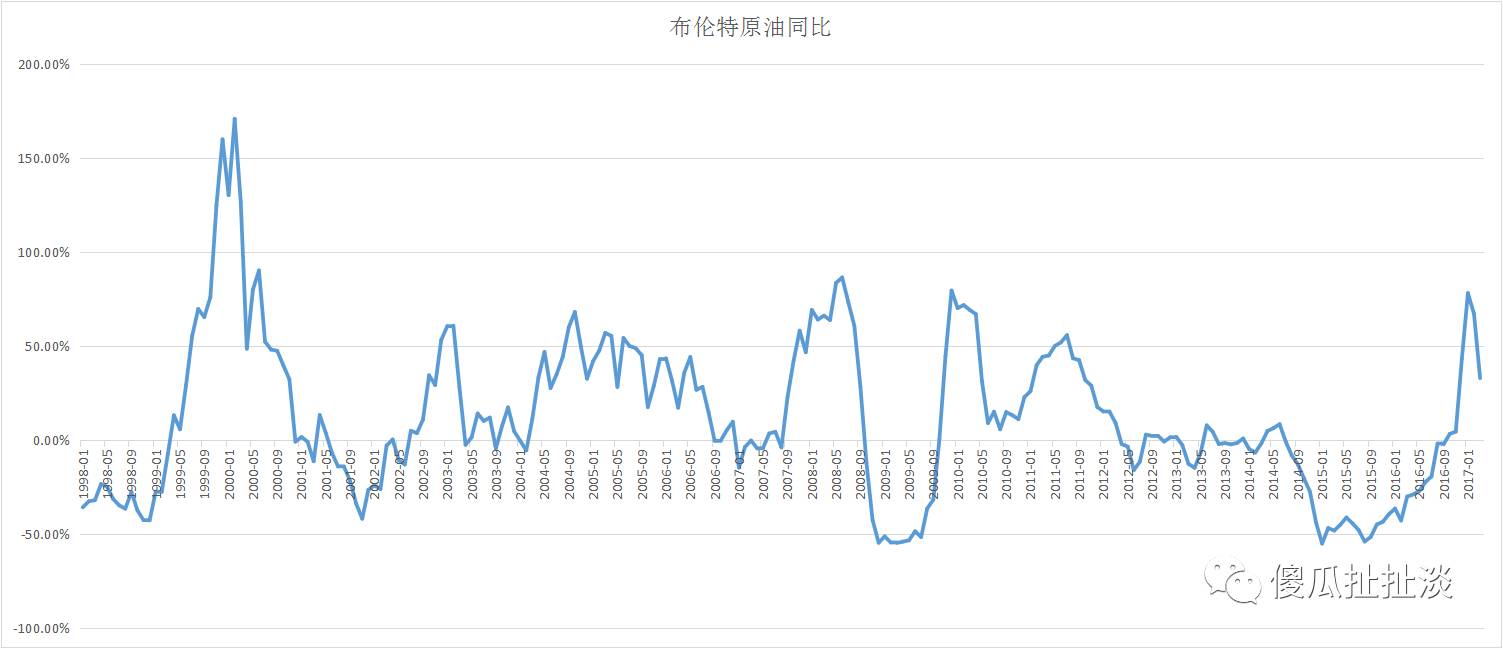

上图是布伦特原油从1980年以来的价格水平和同比水平。2016年Q1布油价格跌落到26美元同比下滑50%。上一次出现26美元是2003年,2003年之后正是由于中国工业化刺激了全球商品一波10年的超级周期。50%的下滑幅度接近2008年是过去20年的最低值。26美元价格甚至低于2008年全球金融危机的油价水平,市场预期中国十年工业化需求完全不存在,至少中国未来的边际贡献为0。

从需求结构来看,中国的原油需求增长从2015年70万桶/天下降到2016年的23万桶/天,在历史上首次被印度超越。

美国一年国债收益率在2014年底预期QE退出之后走上正常化,这个时点早于油价反转的时点一年。如果说QE退出从一定程度上体现美联储预期未来经济复苏,那么最早开始复苏的是美国,即便油价在2015年连续暴跌也没有阻止利率正常化的过程。

欧洲、日本、印度和东南亚,包括前几年受到大宗品价格影响的巴西和俄罗斯,各种经济指标都在复苏向好的道路上。全球各个股指纷纷接近或者突破历史新高,在利率逐步正常化的背景下,这已经不能单纯从流动性角度来解释。

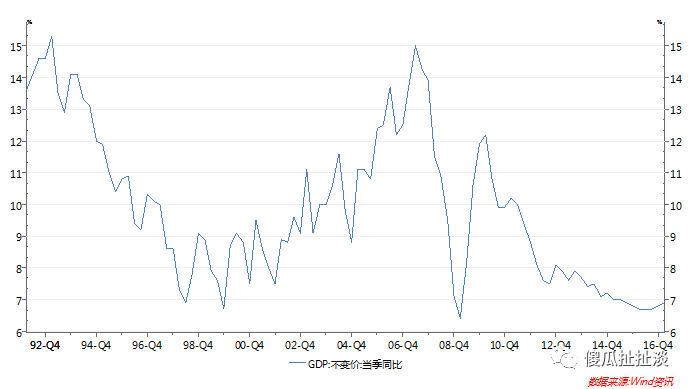

以不变价格计算中国GDP,处于一个逐步趋稳的底部。基于这样的经济基本面,中国拉动本轮全球经济复苏和大宗品价格的力度是值得探讨的,或许这种力度被高估了。

如果本次复苏是十年以来第一次不是中国主导的周期,那么争论中国新周期还是繁荣顶点对于理解未来一段时间的全球基本面和大宗品价格的必要性值得探讨。只要中国GDP增速不发生断崖式下跌,全球复苏和大宗品上行或许没有结束。

美联储的政策目标是通胀和就业率。2008年金融危机之后美联储将利率降到极低的位置,但是CPI和就业率仍然远离目标。伯南克认为传统货币政策失灵,企业去杠杆不愿意借钱。他采取非传统的QE挽救经济,美联储一方面大量买进国债实现长短国债价格上行收益率下行,推动实体经济融资成本下行,另一方面并未释放高能货币没有造成严重通胀。虽然在2009-2014年出现过通胀超越过2%的目标,但是就业率并未达到目标,经济数据并未持续,伯南克再次启动qe支持经济。作为一辈子研究大萧条的学者,伯南克认为1929年美国金融危机和日本平成之乱解决不善的重要原因是货币财政政策过早退出(得双底得天下)。长达5年的qe终于在2015年彻底退出,伯南克期望的就业率和通胀率都达到目标,用他自己的话来说美国经济终将达到逃逸速度。美国经济复苏,利率走上正常化之路。

后来担任欧央行行长的德拉基和担任日银行长的黑田东彦以类似方式大力度持续刺激经济,欧洲和日本的经济数据也在近期向目标靠拢,逃逸速度指日可待。

以过去几十年的国债收益率来看,短期国债收益率在每次动荡之后都能较快的回升,并且在长短期国债收益率利差为0的时候造成一次新的危机。防通胀是过去几十年美联储的主要任务。2008年金融危机是1929年之后全球最严重的经济危机,短期国债收益率位置之低回升速度之慢历史罕见,防通缩促通胀是过去十年美联储的主要任务。长期的流动性注入和ROE低迷使得市场产生货币政策幻觉最终认同负利率的存在。一致预期从未兑现,2016年原油为代表的大宗价格见底反转进一步促进美国通胀上升和利率正常化。美林时钟从衰退摇摆到复苏的时间长了一些,如果提出复苏结束的假设标准,更有可能是美林时钟加速摇摆到过热推动短期国债收益率靠近长期利率导致下一次危机。

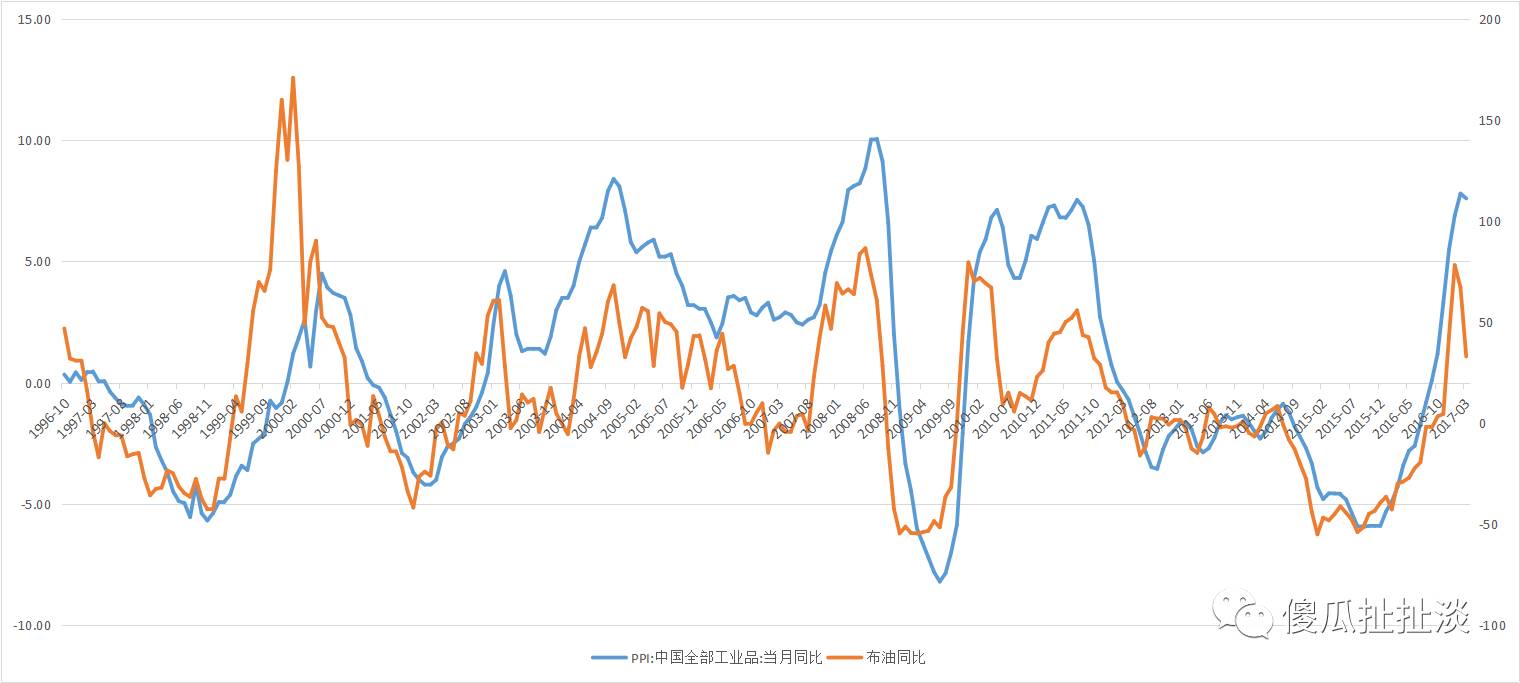

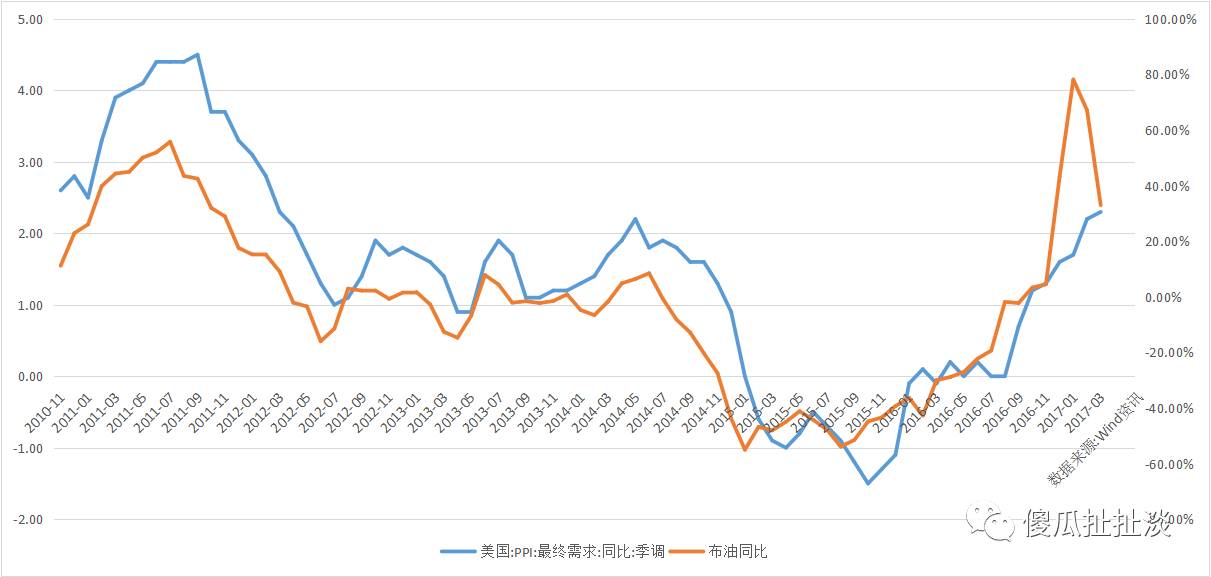

从历史数据来看,中美PPI同比增速和布伦特原油同比增速之间存在着较强的相关性,不排除PPI同比增速和原油同比增速在震荡之后重启上行趋势。

从2008年4万亿放水至今,中国经济模式固化为以商业银行间接融资为发动机,以房地产和基建为推动力的发展结构。只要需求端有波动,商业银行加杠杆的信贷投放飙升刺激房地产和基建,同时刺激全球中上游原材料供给扩大。需求是算术级增长,供给是几何级增长,先崩塌的是供给端价格,然后留下了具有刚兑属性的杠杆存在于房地产金融实体经济。

未来一段时间的最大变化是美国利率正常化,有利因素是全球基本面复苏,不利因素是利差倒逼各国利率正常化,尤其不利于从未经过杠杆调整的国家。从未调整过杠杆意味着从未经历过结构化变革,价格信号对于资源分配失灵。美国经历2008年危机之后能源独立科技革命,日本经历十几年衰退之后企业债务相当干净,欧盟经历欧债危机之后各国财政纪律重塑。如果不在楼继伟部长所说的买来的时间内主动拆除房地产金融实体经济的高杠杆,全球利差逆转向被动清理我们的债务,后果相当严重。

2012-2013年清理信托并未触及商业银行主导的间接融资体系,当时的宏观环境还是美国处于qe预期之下的低利率条件,所以商业银行继续加杠杆从信托转移到同业和委外,形式换了实质没变。今天银监会出手清理同业和委外和证监会加速IPO将从根本上撼动以商业银行为基础的间接融资体系,考虑到美国利率正常化已成常态,本次倒逼的中国金融去杠杆是不可逆的。金融去杠杆、打破刚兑和房地产长效机制的配套这一系列措施开始重塑中国经济模式,以此为过去十年的拐点,未来拭目以待。

综上所述,从中国看世界的框架或许修正为从世界看中国,只盯着中国的讨论基本面既无结果也无意义。全球经济复苏,中国房地产金融实体经济去杠杆的模式重塑,我们既无风雨也无晴。这并不是说中国增长的结束,GDP放缓和企业ROE提升居民幸福感提高资本市场壮大是不同的概念,更重要的区别是增长要素从粗放转向内生,知识改变命运的价值回归或许是未来的主题。