钢铁行业三季度点评:

跟踪期内,钢铁行业上游成本压力较低,但是在供给侧改革任务基本完成的背景下行业进入需求主导阶段,由于需求端的机械和汽车制造本身占比较低,增量有限,因此明年钢铁需求主要取决于基建增长对房地产投资下降的对冲程度,预计明年钢铁产量增速将继续回落,需密切关注基建投资力度,关注下游需求分化对行业内资本实力偏弱、产品结构单一的小型钢企的影响。

钢铁行业三季度点评:

跟踪期内,钢铁行业上游成本压力较低,但是在供给侧改革任务基本完成的背景下行业进入需求主导阶段,由于需求端的机械和汽车制造本身占比较低,增量有限,因此明年钢铁需求主要取决于基建增长对房地产投资下降的对冲程度,预计明年钢铁产量增速将继续回落,需密切关注基建投资力度,关注下游需求分化对行业内资本实力偏弱、产品结构单一的小型钢企的影响。

钢铁行业债券发行人三季报点评:

在下游需求压制下,2019Q3企业

盈利能力同比下滑

,样本企业总体净利润同比下降率为32.77%,净利率同比下降至3.64%,毛利率同比下降至12.86%;

行业营运能力微幅提升,

行业平均应收账款周转率和存货周转率同比均小幅增加,样本总体应收账款周转率同比上升至45.26;

存货周转率同比上升至4.93,但行业个体之间营运管理差异较大;

三类现金流来看,样本总体经营现金流净额、投资现金流净额均呈现同比下降趋势,筹资现金流净额同比显著上升;

总体杠杆率有所下降,债务期限结构方面改善,但短期偿债能力有所下降,

样本总体资产负债率同比下降至63.18%,平均有息债务率同比保持不变,货币资金与短期债务之比同比减少至0.44;

行业平均的流动比率、速动比率、经营现金流净额与带息债务之比分别降至85.69%、59.61%、0.15。

钢铁行业债券发行人三季报点评:

在下游需求压制下,2019Q3企业

盈利能力同比下滑

,样本企业总体净利润同比下降率为32.77%,净利率同比下降至3.64%,毛利率同比下降至12.86%;

行业营运能力微幅提升,

行业平均应收账款周转率和存货周转率同比均小幅增加,样本总体应收账款周转率同比上升至45.26;

存货周转率同比上升至4.93,但行业个体之间营运管理差异较大;

三类现金流来看,样本总体经营现金流净额、投资现金流净额均呈现同比下降趋势,筹资现金流净额同比显著上升;

总体杠杆率有所下降,债务期限结构方面改善,但短期偿债能力有所下降,

样本总体资产负债率同比下降至63.18%,平均有息债务率同比保持不变,货币资金与短期债务之比同比减少至0.44;

行业平均的流动比率、速动比率、经营现金流净额与带息债务之比分别降至85.69%、59.61%、0.15。

信用事件跟踪

:跟踪期内(

11.04-11.17

,简称本期)主体评级调低的企业为

4

家,较上期减少

1

家,

4

家均为民营企业,涉及的存量债券共

6

只,合计余额

22.92

亿元,较上期增减少

133.92

亿元。跟踪期内违约债券

8

只,较上期增加

1

只,违约公司数量为

5

家,较上期减少

1

家,债券余额合计

48.00

亿元,较上期减少

2.70

亿元,其中无首次违约主体。

信用事件跟踪

:跟踪期内(

11.04-11.17

,简称本期)主体评级调低的企业为

4

家,较上期减少

1

家,

4

家均为民营企业,涉及的存量债券共

6

只,合计余额

22.92

亿元,较上期增减少

133.92

亿元。跟踪期内违约债券

8

只,较上期增加

1

只,违约公司数量为

5

家,较上期减少

1

家,债券余额合计

48.00

亿元,较上期减少

2.70

亿元,其中无首次违约主体。

一级市场跟踪:

本期信用债市场整体发行量和净融资量大幅增加。

城投债方面,

净融资量减少,依旧位于历史低位水平。从细分品种来看,中期票据、公司债和企业债的净融资量同比有所增加,短期融资券同比有所减少。

发行利率方面,

本期除

AA

评级

1

年期债券外所有品种发行利率均下降

1-6

个基点。

一级市场跟踪:

本期信用债市场整体发行量和净融资量大幅增加。

城投债方面,

净融资量减少,依旧位于历史低位水平。从细分品种来看,中期票据、公司债和企业债的净融资量同比有所增加,短期融资券同比有所减少。

发行利率方面,

本期除

AA

评级

1

年期债券外所有品种发行利率均下降

1-6

个基点。

二级市场跟踪:

从交投活跃程度来看,本期信用债市场整体交投活跃程度有所上升,较上期换手率同比升0.55%,成交量同比升3701亿元。

城投债方面,

较上期换手率同比降0.02%,成交量同比降9.70亿元。

从细分品种来看,各品种交投活跃程度变化不一。

从信用利差来看,

产业债不同等级间信用利差下行和不同期限间信用利差变动不一。

城投债方面,不同期限间信用利差走势分化,不同等级间信用利差均收窄。

从期限利差来看,与上期末同比,本期产业债和城投债期限利差均整体下行

。

二级市场跟踪:

从交投活跃程度来看,本期信用债市场整体交投活跃程度有所上升,较上期换手率同比升0.55%,成交量同比升3701亿元。

城投债方面,

较上期换手率同比降0.02%,成交量同比降9.70亿元。

从细分品种来看,各品种交投活跃程度变化不一。

从信用利差来看,

产业债不同等级间信用利差下行和不同期限间信用利差变动不一。

城投债方面,不同期限间信用利差走势分化,不同等级间信用利差均收窄。

从期限利差来看,与上期末同比,本期产业债和城投债期限利差均整体下行

。

风险提示:

信用风险超预期上升。

风险提示:

信用风险超预期上升。

1.1

钢铁行业基本面回顾与展望

自2018年9月起,Myspic综合钢价指数就开始震荡下行,2019年1-3月价格出现短暂回升,但二季度开始继续掉头向下。

截至19年9月末,Myspic综合钢价指数从上年同期末163的高点下降至138。

产量方面,钢铁行业PMI的生产分项与原材料采购分项在19年三季度均在荣枯线下徘徊,而18年第三季度这两项数据则处于年内高位并显著高于荣枯线50水平。

综上,钢铁行业在2019年三季度较上年同期量价均较为疲软,行业景气度有所下滑。

作为投资拉动型行业,钢铁产业的需求主要受基建、房地产、机械、汽车制造等行业影响,因此其行业景气度与宏观经济周期高度相关。

通过分析钢铁行业上下游情况,我们认为:

钢铁行业上游成本压力较低,但是在供给侧改革任务基本完成的背景下行业进入需求主导阶段,由于需求端的机械和汽车制造本身占比较低,增量有限,因此明年钢铁需求主要取决于基建增长对房地产投资下降的对冲程度,预计明年钢铁产量增速将继续回落,需密切关注基建投资力度,关注下游需求分化对行业内资本实力较弱、产品结构单一的小型钢企的影响。

具体分析如下:

1.1.1

钢铁行业上游的铁矿石和焦炭供给无虞,价格快速回落,支撑钢厂盈利

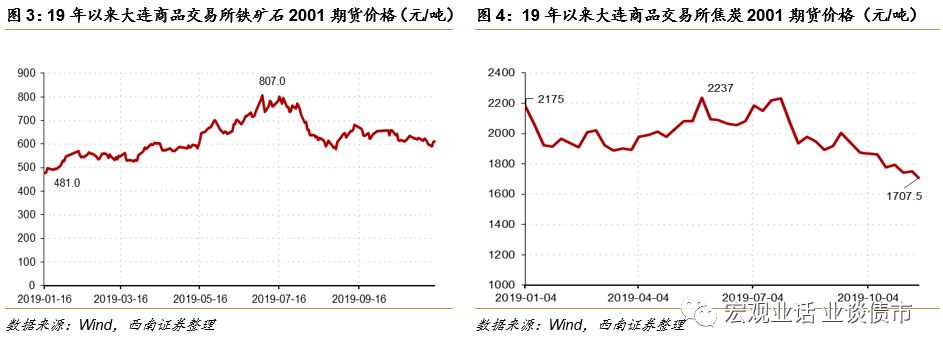

铁矿石方面,今年上半年在矿难和飓风的影响下,淡水河谷和力拓两大矿产巨头减产明显,铁矿石供需缺口持续扩大;

但三季度铁矿石产量复苏明显,且四季度有进一步增加的趋势。

由于国外生铁产量下降,国外矿产巨头出口中国铁矿石占比提升,叠加近期中国进口的非主流国家铁矿石量增加明显,铁矿石供给无虞。

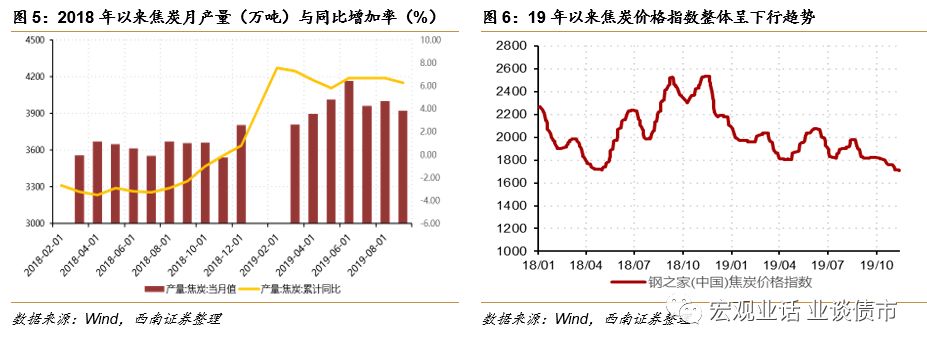

焦炭方面,从供给端来看,焦炭去产能政策有所放松,今年以来,焦炭月产量累计同比保持在6%左右的增速,同时焦企限产压力降低,预计焦炭产量偏高的局面较难改善。

从需求端来看,由于钢厂整体开工率及产能利用率下滑,造成对于原料需求的下降;

历年环保限产时高炉限产力度都强于焦化厂,即钢厂炼钢用焦炭需求下降幅度大于焦化厂焦炭生产下降幅度,从而在需求端压制焦炭价格。

1.1.2

钢铁行业去产能的任务已基本完成,需求将成为主要影响因素

供给侧改革以来,钢铁行业去产能的任务已基本完成,预计2020年应急限产等非市场性的供给冲击将进一步减少,需求将成为明年影响钢铁行业的主要因素。

需求端,

以房地产、基建为代表的建筑领域是主要的需求来源,其次是机械和汽车行业。

国资委下属冶金工业规划研究院公布的数据显示,2017年建筑、机械、汽车对钢铁的消费占比分别为53%、19%和8%。

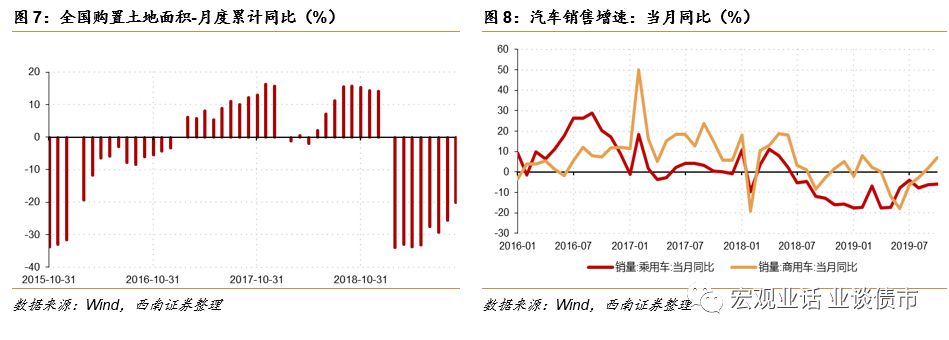

房地产方面,

2019年1-9月土地购置面积累计同比减少20.2%,处于2016年以来的底部位置,显示出当前房企较低的拿地意愿,将对明年的房地产施工增速产生负面影响,从而拖累房地产建设对钢铁的需求。

基建方面,

2019年下半年以来,中央多次谈到稳增长的目标,作为逆周期调节的重要工具,基建投资有望继续增长,是明年钢铁需求的主要边际增量。

机械方面,

工程机械存量大,需求主要来自于更新原有设备;

铁路轨交建设在政策加持下保持高景气度,有望成为机械领域钢铁需求的主要增量来源;

“旧改”政策产生老旧小区对电梯的新装和改造需求,预计2020年电梯行业将迎来增长。

除铁路轨交设备和电梯的钢铁需求有确定性增长外,在经济持续低迷背景下,机械行业对钢铁的需求前景仍不容乐观。

汽车方面,

2018年7月以来,乘用车销量持续负增长,虽然2019年下半年跌幅有所收窄,但预计明年仍将负增长;

商用车销售在今年下半年复苏明显,10月同比增长7%,其中重卡销量同比增长14.1%。

在经济持续探底的背景下,开始复苏的商用车市场可能是明年汽车销售的主要增量来源。

综合来看,虽然钢铁行业上游成本压力较低,但是在供给侧改革任务基本完成的背景下行业进入需求主导阶段,由于需求端的机械和汽车制造本身占比较低,增量有限,因此明年钢铁需求主要取决于基建增长对房地产投资下降的对冲程度,预计明年钢铁产量增速将继续回落,需密切关注基建投资力度。

1.2

钢铁行业债券发行人三季报点评

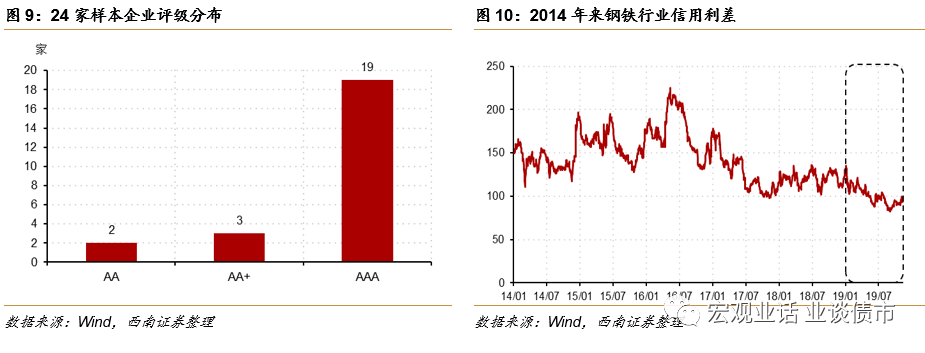

19年以来,钢铁行业债券发行人信用情况较为稳定,未发生债券违约,发行人涉及负面信息仅西宁特殊钢股份有限公司1家企业,其于2月15日被联合资信列入信用评级观察名单,至今未被移除,涉及存续债一只,仅剩余0.4亿元,将于20年7月到期;

涉及评级上调的发行人8家,其中由AA+上调至AAA的有5家,为攀钢集团有限公司、广西柳州钢铁集团有限公司、新兴铸管股份有限公司、内蒙古包钢钢联股份有限公司和湖南华菱钢铁集团有限责任公司,由AA调整至AA+的有3家,分别是山东钢铁股份有限公司、柳州钢铁股份有限公司和中天钢铁集团有限公司。

二级市场方面,19年以来,钢铁行业信用利差持续收窄,较年初下降39bps,信用利差处于历史低分位数水平。

我们根据申万二级行业分类,获得钢铁行业存续信用债260只,剔除没有公布2019年三季报的主体后,本次涉及发行主体共24家,其中AAA评级19家、AA+评级3家、AA评级2家。

1.2.1

供需弱平衡,需求压制下,盈利能力下滑

行业盈利水平持续下滑,行业平均净利润、净利率、毛利率均同比下降。

根据行业内公司2019年三季报公布的数据,平均而言,行业净利润同比下降率为32.77%,净利率同比下降至3.64%,毛利率同比下降至12.86%;

尽管行业营业收入平均同比增长率为13.32%,

但由于成本费用端的支出增长更加迅速,

行业整体盈利能力依然表现不佳。

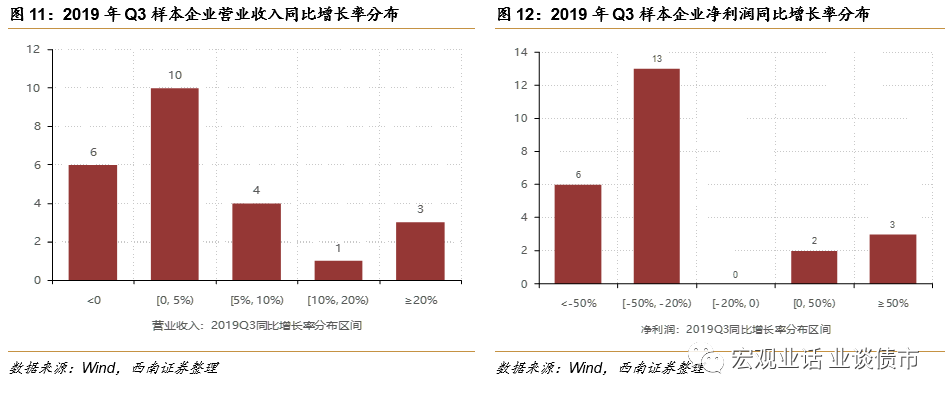

从个体的营业收入同比变化率看,

2019年第三季度24个有效样本企业中有6家为负增长,10家在0%到5%之间,4家在5%到10%之间,1家在10%到20%之间,3家在20%以上;

同比增长率最低为宝山钢铁股份有限公司,营业收入同比减少3.73%;

同比增长率前三位分别为山东钢铁股份有限公司、西宁特殊钢股份有限公司、山东钢铁集团有限公司,分别同比增长30.66%、29.71%、27.90%,显著高于行业平均同比增长率。

从净利润同比变化率看,

19家样本企业同比减少,且其中6家降幅超过50%,同比增长率最低为山东钢铁股份有限公司,净利润同比减少71.44%;

仅有5家样本企业净利润呈现同比增长,同比增长率前三位分别为酒泉钢铁(集团)有限责任公司、西宁特殊钢股份有限公司、浙江久立特材科技股份有限公司,分别同比增长523.83%、109.35%、83.70%,盈利能力显著高于行业平均水平。

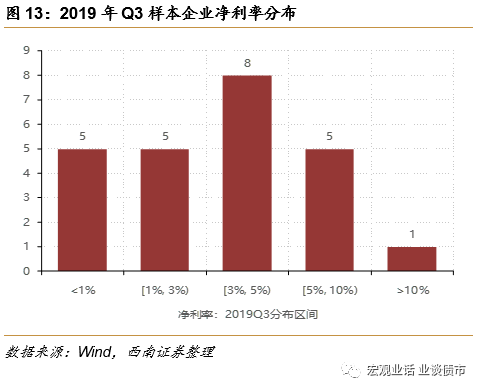

从净利率看,

2019年第三季度的24个有效样本企业中,5家在1%以内,5家在1%-3%之间,8家在3%到5%之间,5家在5%-10%之间,1家超过10%;

净利率后三位公司分别为酒泉钢铁(集团)有限责任公司、本钢集团有限公司、首钢集团有限公司,净利率依次为0.17%、0.31%、0.51%;

净利率前三位公司分别为浙江久立特材科技股份有限公司、南京钢铁股份有限公司、福建省冶金(控股)有限责任公司,净利率分别达到11.97%、7.73%、6.50%。

1.2.2

行业营运能力微幅提升,个体间营运管理差异明显

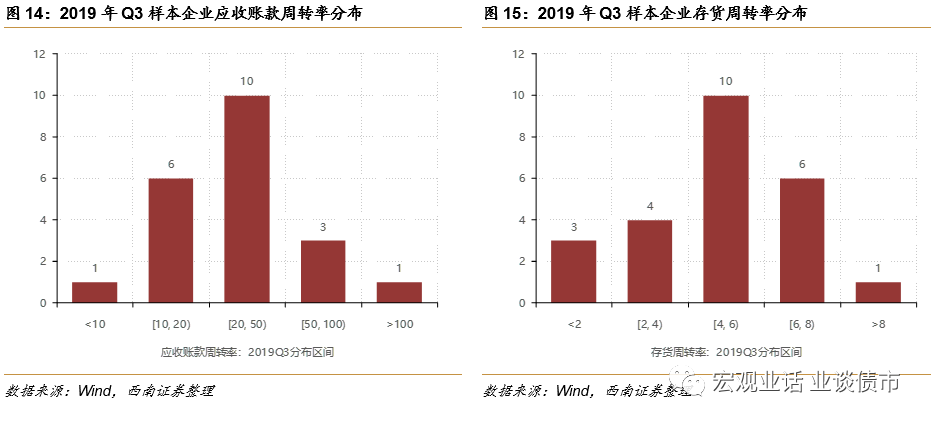

行业营运能力微幅提升,行业平均应收账款周转率和存货周转率同比均小幅增加。

根据行业内公司2019年三季报公布的数据,相较于2018年第三季度,平均来说,应收账款周转率同比上升4.43,达到45.26;

存货周转率同比上升0.26,达到4.93。

行业个体之间营运管理差异较大,应收账款周转率差异有进一步扩大的趋势,存货周转率差异则不断缩小。

从个体的应收账款周转率看,

2019年第三季度21个有效样本企业中,5家应收账款周转率在10以内,5家在10到20之间,8家在20到50之间,5家在50到100之间,1家超过100;

应收账款周转率后三位公司分别为浙江久立特材科技股份有限公司、西宁特殊钢股份有限公司、内蒙古包钢钢联股份有限公司,应收账款周转率分别为5.12、13.22、14.40;

应收账款周转率前三位公司分别为山东钢铁股份有限公司、酒泉钢铁(集团)有限责任公司、江苏沙钢集团有限公司,应收账款周转率依次达到336.84、92.19、86.29。

从存货周转率看,

在24个有效样本企业中,3家存货周转率在2以内,4在2到4之间,10家在4到6之间,6家在6到8之间,1家超过8;

存货周转率后三位公司分别为本钢集团有限公司、内蒙古包钢钢联股份有限公司、西宁特殊钢股份有限公司,存货周转率依次为1.56、1.84、1.92;

存货周转率前三位公司分别为山东钢铁股份有限公司、攀钢集团有限公司、湖南华菱钢铁集团有限责任公司,存货周转率达到9.05、7.84、7.74。

1.2.3

经营现金流下降,投资现金流收缩,筹资现金流得以改善

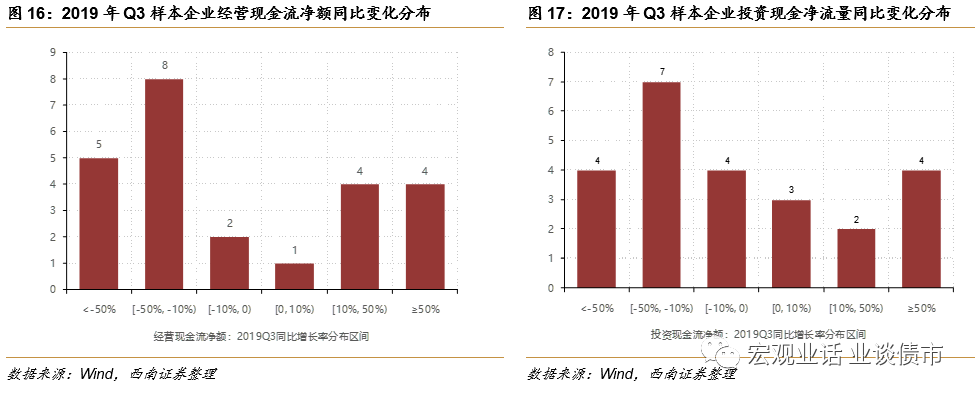

行业经营现金流净额、投资现金流净额均呈现同比下降趋势,筹资现金流净额同比显著上升。

就行业平均而言,经营现金流净额同比下降18.98%,投资现金流净额同比下降31.30%,筹资现金流净额同比增长69.17%。

在供给侧改革、去产能、环保政策收紧等多重因素共同作用下,当前钢铁行业消化库存、实现收入的压力依旧较大,伴随矿石、燃料等工业生产资料价格持续上涨,经营现金流净额下降趋势持续严峻;

在行业去杠杆、促转型的同时,企业经营现金流净额遭遇持续下滑,需主动减少新投资、收回旧投资以应对,投资现金流净额持续下降;

企业引入核心技术、优化资产质量、改善经营条件,对资金有较多要求,钢铁行业大多为重要央企国企,信用水平较高,筹资规模较大,筹资成本较低,企业流动性面临紧张时更易实现融资,筹资现金流净额呈现同比上升趋势。

从个体的经营活动现金流净额同比变化率看,

2019年第三季度24家样本公司中5家的同比增长率在-50%以下,8家在-50%到-10%之间,2家在-10%到0之间,1家在0到10%之间,4家在10%到50%之间,4家超过50%;

经营现金流净额同比增长率后三位的公司分别为内蒙古包钢钢联股份有限公司、山西太钢不锈钢股份有限公司、山东钢铁集团有限公司,经营现金流净额最多同比下降119.21%;

经营现金流净额同比增长率前三位的公司分别为西宁特殊钢股份有限公司、本钢集团有限公司、鞍钢集团有限公司,经营现金流净额最多同比增长214.3%,行业个体差距分化明显。

从投资活动现金流净额同比变化率看,

4家同比增长率在-50%以下,7家在-50%到-20%之间,7家在-20%到20%之间,2家在20%到50%之间,4家超过50%;

投资现金流净额同比增长率后三位的公司分别为广西柳州钢铁集团有限公司、鞍钢集团有限公司、浙江久立特材科技股份有限公司,投资现金流净额同比下降率均超过200%;

投资现金流净额同比增长率前三位的公司分别为西宁特殊钢股份有限公司、湖南华菱钢铁集团有限责任公司、南京钢铁股份有限公司,投资现金流净额同比增长率均超过100%。

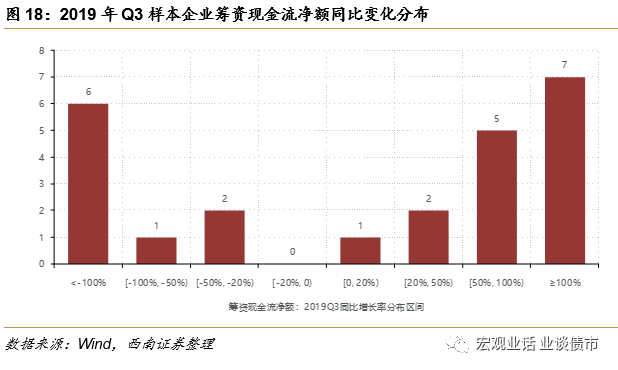

从筹资活动现金流净额同比变化率看,

在同比下降的9家企业中,6家下降率在100%以上,3家在100%以内;

在同比上升的15家企业中,3家增长率在50%以内,5家在50%到100%之间,7家超过100%;

筹资现金流净额同比下降率前三位的公司分别为福建省冶金(控股)有限责任公司、本钢集团有限公司、河钢股份有限公司,投资现金流净额同比下降率分别为-1627.33%、-871.43%、-244.49%;

筹资现金流净额同比增长率前三位的公司分别为广西柳州钢铁集团有限公司、江苏沙钢集团有限公司、北京首钢股份有限公司,筹资现金流净额同比增长率均超过2000%,筹资现金流净额两侧尾部差异显著。

1.2.4

债务期限结构出现调整,短期偿付压力有所增加

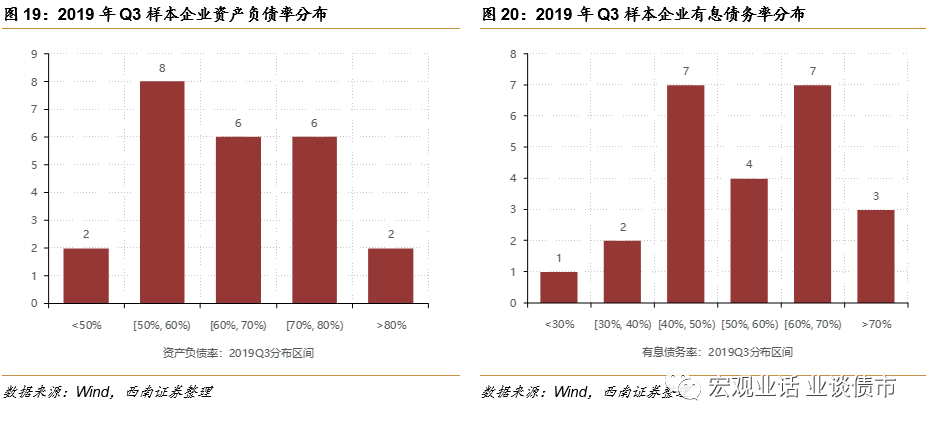

行业杠杆率有所下降,债务期限结构方面表现出短债减少、长债增加的特点,短期偿债能力有所下降。

就行业平均而言,相较于2018年第三季度,行业平均资产负债率同比下降至63.18%,平均有息债务率同比保持不变,流动负债率同比下降至73.70%;

以短期借款、应付票据和一年内到期的非流动负债三者之和作为短期债务衡量指标,继续计算货币资金与短期债务之比,进而得到2019年第三季度货币资金与短期债务之比同比减小至0.44;

相较于2018年第三季度,行业平均的流动比率、速动比率、经营现金流净额与带息债务之比分别降至85.69%、59.61%、0.15,

这说明企业降低短期负债水平是以付出现金流和短期偿债能力为代价的。

从个体的资产负债率看,

2019年第三季度24家样本企业中,2家在50%以下, 8家在50%-60%之间,6家在60%-70%之间,6家在70%到80%之间,2家80%以上;

资产负债率前三位公司分别为西宁特殊钢股份有限公司、山东钢铁集团有限公司、首钢集团有限公司,达到83.65%、83.50%、74.69%;

资产负债率后三位公司分别为浙江久立特材科技股份有限公司、宝山钢铁股份有限公司、鞍山钢铁集团有限公司,资产负债率依次为38.28%、45.56%、51.77%。

从有息债务率看,

2019年第三季度24个有效样本企业中,1家低于30%,2家在30%-40%之间, 7家在40%-50%之间,4家在50%-60%之间,7家在60%-70%之间,3家高于70%;

有息债务率前三位公司分别为太原钢铁(集团)有限公司、河钢集团有限公司、鞍山钢铁集团有限公司,有息债务率达到74.64%、73.24%、70.96%;

有息债务率后三位公司分别为南京钢铁股份有限公司、宝山钢铁股份有限公司、山东钢铁股份有限公司,有息债务率依次为29.62%、30.87%、39.06%。

从流动负债率看,

24家样本企业中有2家低于60%,各7家在60%-70%、70%-80%、80%-90%之间,1家高于90%;

流动负债率后三位公司分别为浙江久立特材科技股份有限公司、河钢集团有限公司、山东钢铁集团有限公司,流动负债率依次为51.52%、54.73%、60.67%;

流动负债率前三位公司分别为南京钢铁股份有限公司、宝山钢铁股份有限公司、马钢(集团)控股有限公司,流动负债率达到95.02%、89.88%、88.99%。

从货币资金与短期债务之比看,

6家小于0.2,各5家在0.2-0.3、0.3-0.4之间,4家在0.4-0.5之间,3家在0.5-1之间,1家大于1;

货币资金与短期债务之比后三位公司分别为酒泉钢铁(集团)有限责任公司、江苏沙钢集团有限公司、鞍钢集团有限公司,货币资金与短期债务之比分别为0.17、0.17、0.19;

货币资金与短期债务之比前三位公司分别为浙江久立特材科技股份有限公司、新兴铸管股份有限公司、福建省冶金(控股)有限责任公司,货币资金与短期债务之比达到2.23、0.88、0.82。

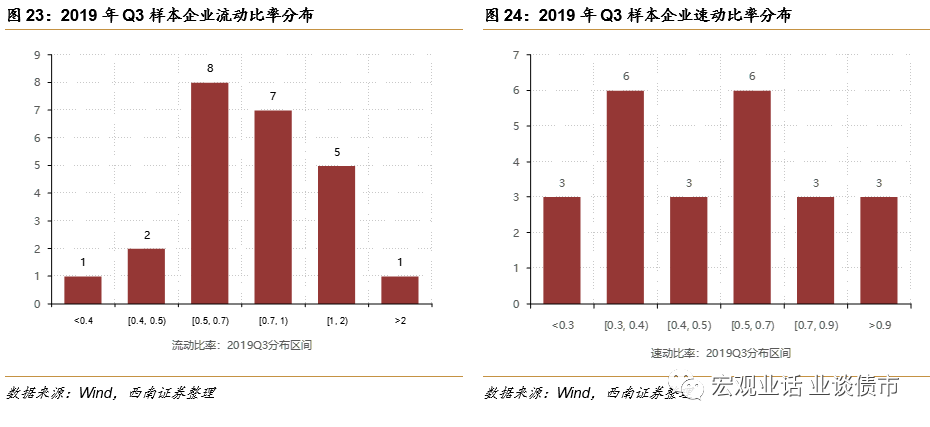

从流动比率看,

2019年第三季度24家样本企业中,1家小于0.4,2家在0.4-0.5之间,8家在0.5-0.7之间,7家在0.7-1之间,5家在1-2之间,1家大于2;

流动比率后三位公司分别为北京首钢股份有限公司、酒泉钢铁(集团)有限责任公司、河钢股份有限公司,流动比率分别为0.37、0.46、0.49;

流动比率前三位公司分别为浙江久立特材科技股份有限公司、新兴铸管股份有限公司、广西柳州钢铁集团有限公司,流动比率依次达到3.06、1.23、1.15。

从速动比率看,

3家在0.3以下,6家在0.3-0.4之间,3家在0.4-0.5之间,6家在0.5-0.7之间,各3家在0.7-0.9之间、0.9以上;

速动比率后三位公司分别为北京首钢股份有限公司、酒泉钢铁(集团)有限责任公司、鞍钢集团有限公司,速动比率依次为0.27、0.28、0.29;

速动比率前三位公司分别为浙江久立特材科技股份有限公司、新兴铸管股份有限公司、山东钢铁集团有限公司,速动比率分别达到1.98、0.97、0.96。

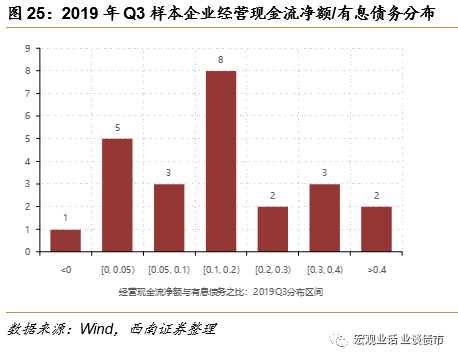

从经营现金流净额与有息债务之比看,

2019年第三季度24个有效样本企业中,1家小于0, 5家在0-0.05之间,3家在0.05-0.1之间,8家在0.1-0.2之间,2家在0.2-0.3之间,3家在0.3-0.4之间,1家大于0.4;

经营现金流净额与有息债务之比后三位公司分别为内蒙古包钢钢联股份有限公司、首钢集团有限公司、山东钢铁集团有限公司,经营现金流净额与有息债务之比依次为-0.02、0.02、0.02;

经营现金流净额与有息债务之比前三位公司分别为浙江久立特材科技股份有限公司、宝山钢铁股份有限公司、福建省冶金(控股)有限责任公司,经营现金流净额与有息债务之比分别达到0.45、0.40、0.32。

2.1

实质违约债券统计

跟踪期内违约债券8只,较上期增加1只,违约公司数量为5家,较上期减少1家,债券余额合计48.00亿元,较上期减少2.70亿元。

公司性质方面,4家为民营企业,1家为公众企业。

是否上市方面,2家为上市企业。

区域分布方面,甘肃省、福建省、北京市各有一家,山东省有两家。

其中贵人鸟股份有限公司与刚泰控股均为首次违约主体。

2.2

信用评级调整回顾

◼

主体评级调高的企业

跟踪期内主体评级调高的企业为5家,较上期增加5家:

最新主体评级分布方面,AA、AA-、A各1家,AAA有2家;

行业分布方面,钢铁1家,银行3家;

企业性质方面,4家为国有企业,1家为中央企业。

跟踪期内主体评级调低的企业为4家,较上期减少1家:

最新主体评级分布方面,AA、A+、BBB、CC各1家;

行业分布方面,文化传媒、服装家纺各1家,化学制药2家;

企业性质方面,4家均为民营企业。

跟踪期内主体评级调低的企业涉及的存量债券共6只,较上期减少15只,合计余额22.92亿元,较上期减少133.92亿元,所涉债券详见表5。

3.1

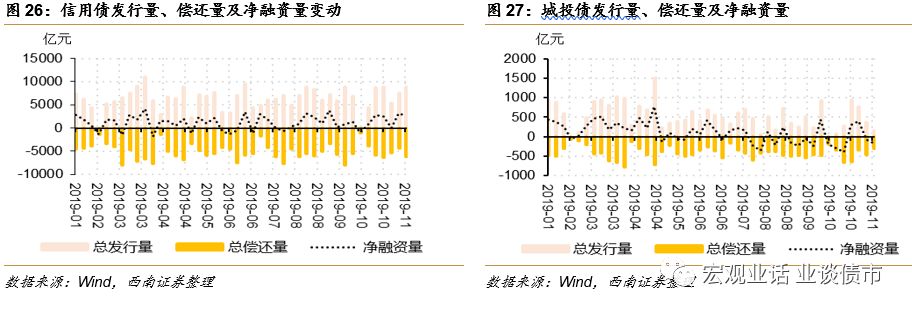

本期发行量、偿还量及净融资量

与上期同比,本期信用债市场整体发行量和净融资量大幅增加,偿还量有所减少。

信用债市场总发行量16299亿元,同比增加2053亿元,最近一周发行量为8777亿元,位于近三年91.50%的分位数水平;

总偿还量为10482亿元,同比减少1172亿元,最近一周总偿还量为6155亿元,位于77.40%的分位数水平;

净融资量为5817亿元,同比增加3226亿元,最近一周净融资量为2622亿元,位于84.70%的分位数水平。

城投债方面,发行量、偿还量和净融资量均减少,发行量和净融资量位于历史低位。

城投债总发行量为518亿元,同比减少1169亿元,最近一周发行量为144亿元,位于11.10%的分位数水平;

总偿还量为770亿元,同比减少226亿元,最近一周总偿还量为310亿元,位于42.60%的分位数水平;

净融资量为-252亿元,同比减少943亿元,最近一周净融资量为-166.1亿元,位于10.80%的分位数水平。

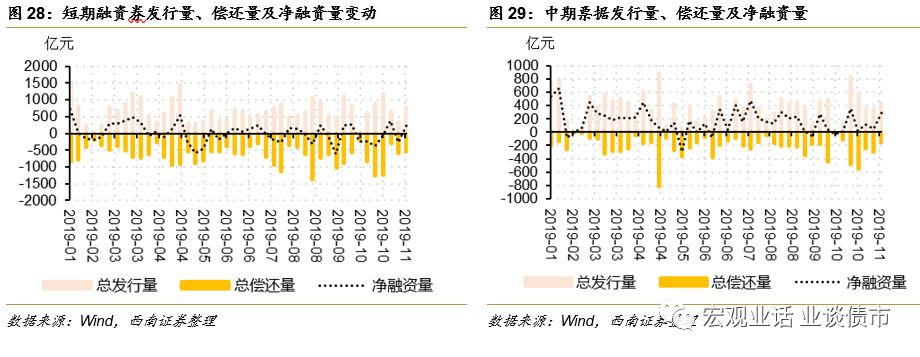

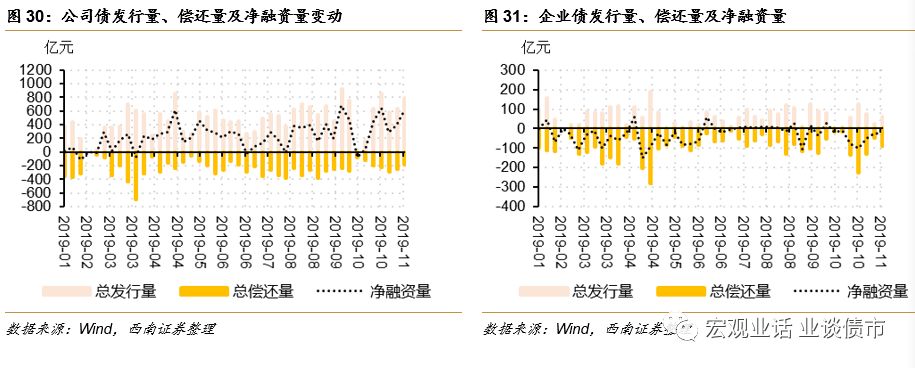

从细分品种来看,公司债、企业债和中期票据的净融资量较上期同比均有所增加,短期融资券的净融资量较上期同比有所减少。

短期融资券净融资量减少,净融资量位于历史较高水平。

短期融资券总发行量为1120亿元,同比减少731亿元,最近一周发行量为784亿元,位于78.40%的分位数水平;

总偿还量为1145亿元,同比减少385亿元,最近一周总偿还量为554亿元,位于45.20%的分位数水平;

净融资量为-24亿元,同比减少347亿元,最近一周净融资量为230亿元,位于78.90%的分位数水平。

中期票据净融资量增加,净融资量位于历史高位。

中期票据总发行量为787亿元,同比减少156亿元,最近一周发行量为437亿元,位于76.40%的分位数水平;

总偿还量为448亿元,同比减少349亿元,最近一周总偿还量为148亿元,位于47.40%的分位数水平;

净融资量为339亿元,同比增加193亿元,最近一周净融资量为290亿元,位于81.50%的分位数水平。

公司债净融资量增加,发行量、净融资量均位于历史高位。

公司债总发行量为1435亿元,同比减少9亿元,最近一周发行量为797亿元,位于98.00%的分位数水平;

总偿还量为433亿元,同比减少87亿元,最近一周总偿还量为185亿元,位于66.80%的分位数水平;

净融资量为1001亿元,同比增加79亿元,最近一周净融资量为613亿元,位于98.70%的分位数水平。

企业债净融资量增加。

企业债总发行量为86亿元,同比减少118亿元,最近一周的发行量为61亿元,位于50.70%的分位数水平;

总偿还量为139亿元,同比减少219亿元,最近一周的总偿还量为90亿元,位于39.30%的分位数水平;

净融资量为-52亿元,同比增加101亿元,最近一周的净融资量为-29亿元,位于56.00%的分位数水平。

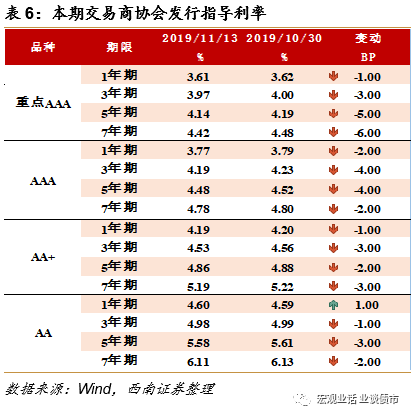

3.2

本期发行利率

根据NAFMII所整理,与10月30日相比,11月13日发行指导利率除AA级1年期外全部下行。

4.1

信用利差

本部分均为截至2019年11月14日数据。

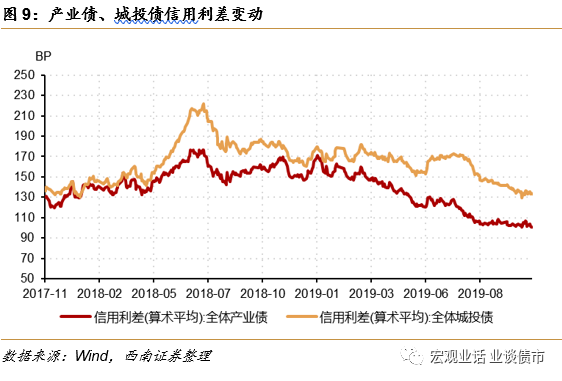

较上期同比,本期产业债信用利差和城投债信用利差均下行。

具体来看,产业债信用利差下行5.18个基点,位于0.10%的分位数水平。

城投债信用利差下行1.14个基点,位于31.00%的分位数水平。

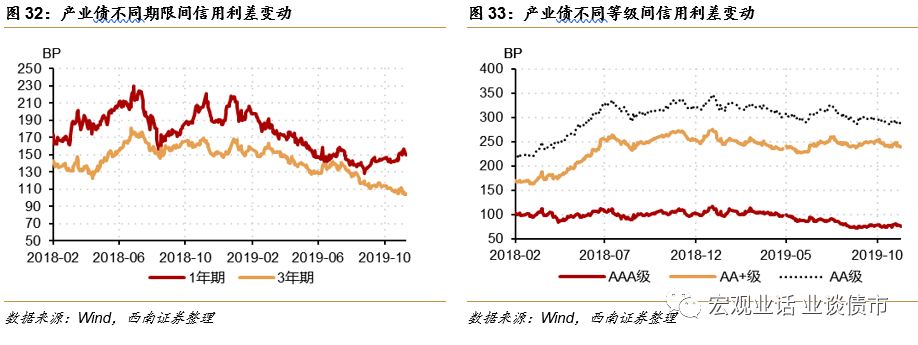

4.1.1

产业债方面

不同期限间信用利差走势分化,3年期产业债信用利差达近年最低水平。

其中1年期上行0.55个基点,3年期下行5.79个基点,信用利差分别位于近三年来45.00%和0.00%的分位数水平。

不同等级间信用利差均下行。

具体,AAA级下行2.98个基点,AA+级下行5.15个基点,AA级下行4.84个基点,利差分别位于5.50%、60.60%和52.80%的分位数水平。

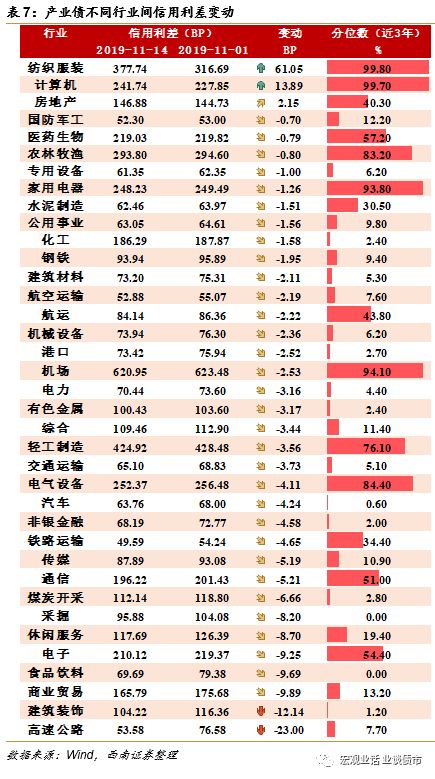

从行业上看,

信用利差上行幅度最大的前三个行业分别为:纺织服装(61.05bps)

、计算机(13.89bps)和房地产(2.15bps),信用利差下行幅度最大的前五个行业分别是:高速公路(-23.00bps)、建筑装饰(-12.14bps)、商业贸易(-9.89bps)、食品饮料(-9.69bps)和垫资(-9.25bps);信用利差水平位于历史高位的前五个行业分别为纺织服装、计算机、机场、家用电器和电气设备,处于近三年80%以上分位水平,信用利差水平位于历史低位的前五个行业分别为采掘、食品饮料、汽车、建筑装饰和非银金融,均低于2.0%。

4.1.2

城投债方面

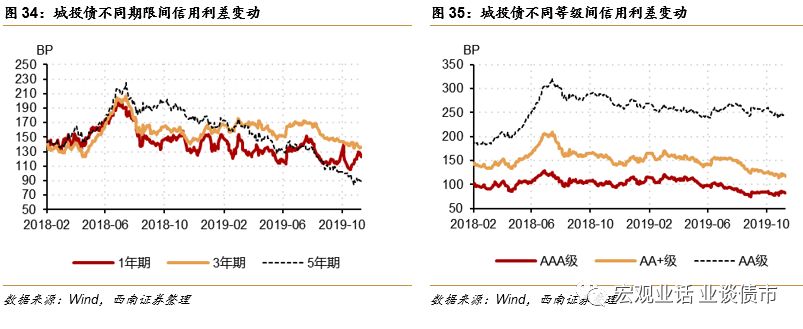

不同期限间信用利差走势分化。

其中1年期上行3.97个基点,3年期和5年期分别下行4.41个基点和1.30个基点。

不同等级间信用利差整体下行。

其中AAA级下行1.99个基点,AA+级下行1.75个基点,AA级下行0.02个基点。

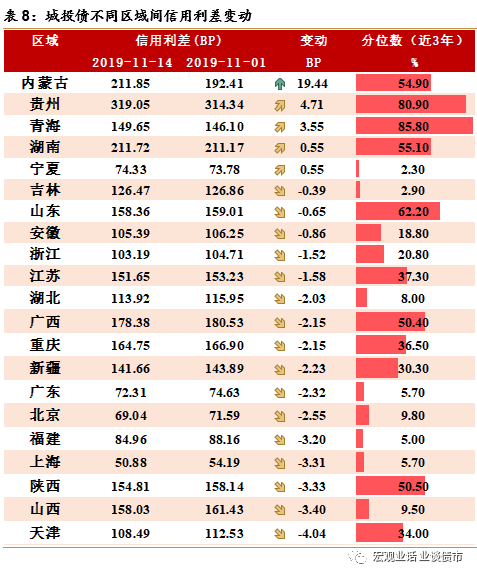

从区域上看,信用利差上行幅度最大的五个省份分别为:

内蒙古、贵州、青海、湖南和宁夏,信用利差下行幅度最大的五个省份分别为:

辽宁、甘肃、江西、云南和四川;

信用利差水平位于历史高位的两个省份有青海和贵州,位于近三年来80%以上分位水平,信用利差水平处于历史低位的三个省份有河南、宁夏和吉林,位于近三年来3%以下分位水平

。

4.1.3

细分品种方面

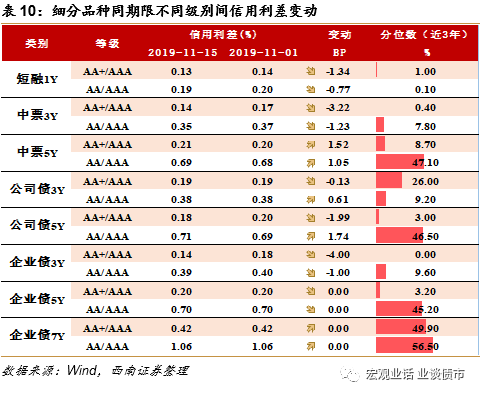

信用利差方面,与上期末同比,本期细分品种利差均下行。

其中,3年期和5年期中期票据的信用利差下行幅度最为明显,均下行超过9.00个基点,1年期短期融资券的信用利差下行幅度较小,AAA级、AA+级和AA级分别下行0.30个基点、1.64个基点和1.07个基点。

同期限不同级别信用利差方面,与上期末同比,本期各细分品种利差变动不一。

其中1年期短期融资券、3年期中期票据、3年期企业债和5年期企业债整体下行。

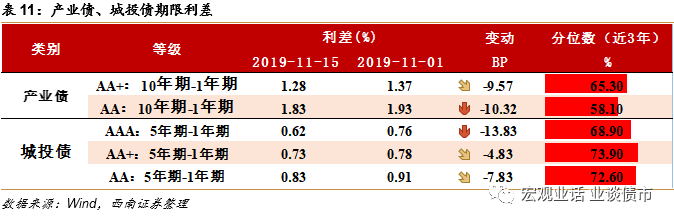

4.2

期限利差

与上期末同比,产业债方面,本期各等级10Y-1Y期限利差均较大幅度下行。

城投债方面,各等级5Y-1Y期限利差均走窄。