国君交运判断,航空股反弹已经启动。

目前估值处于底部,预计未来三个月主要的催化剂是两个,一是需求,二是汇率。

【观点摘要】

1.

长期Alpha,短期Beta

。

中国航空业是具有长期Alpha的行业。时刻短缺驱动盈利中枢上行,时刻资源价值决定长期超额收益。外生变量Beta创造短期股价波动。Beta来自于供求、油价、汇率、估值,逆向投资是获取Beta收益的关键。

2.

一年航空业呈现两个同步

。

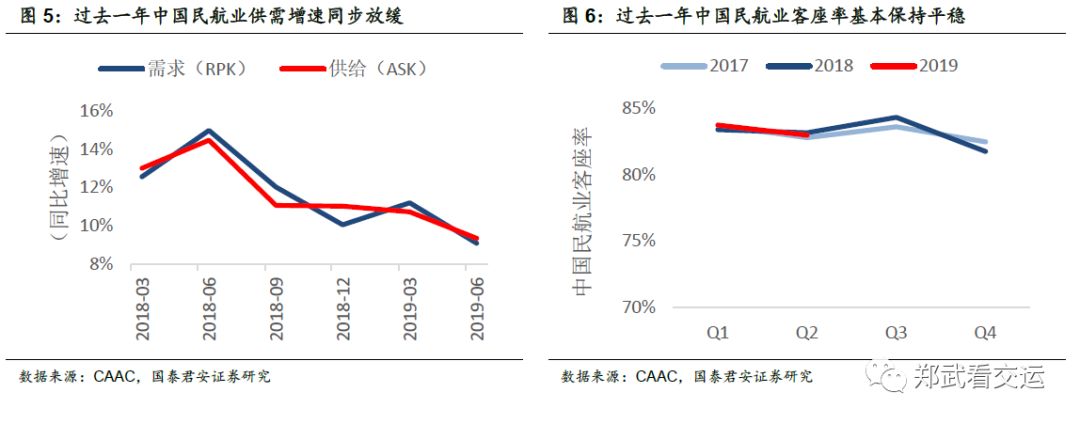

(1)第一,供需同步放缓。受宏观经济预期与居民消费信心影响,航空需求自2018下半年持续走弱。但超出大部分投资者预期的是,过去一年客座率与收益相对平稳。背后是,供给增速随需求同步放缓。(2)第二,单位收益与成本同步下降。应对国际贸易摩擦,民航总局推出了降低航司运营成本的长效政策,在座公里收益小幅下降的同时,座公里成本亦下降。航空业在需求增速创十年新低的时候,扣非盈利仅小幅下滑,显著好于过去二十年经历的历次需求下行周期。

3.

两个同步的持续性不同

。

(1)未来半年,需求放缓可能持续可能不持续,而供给放缓确定持续。飞机引进增速从2018年开始放缓,2019年737MAX影响积累,将使2019年全行业机队规模增速首次降至6%。飞机引入节奏将导致,四季度行业运力增速预计继续下滑。(2)座公里收益下滑可能持续可能不持续,而座公里成本下降确定持续。半年油价将同比下降,且民航总局下半年开始执行“降成本”多项政策。

4.

需求一旦企稳,将迎利润拐点

。

2000-18年中国民航客运量复合增速13%,2019上半年仅8.5%,明显偏离长期增速中枢。中国航空消费的低渗透率,决定需求长期空间巨大,且具有内生稳定性。从以往历史数据观察,客运量持续偏离长期增速中枢的时间均不超过一年。本次需求下行已近一年,未来半年一旦需求企稳,供求将明显改善,叠加成本趋势,有望迎利润拐点。根据数据跟踪观察,预计9月需求将是下半年最低点,10月需求有望企稳回升。

5.

逆向布局正当时

。

我们9月8日率先提出,航空股反弹即将启动。目前估值处于底部,预计未来三个月主要的催化剂是两个,一是需求,二是汇率。继续看好航空业的长期前景,看好“中国吉祥、东航南航”的定价能力提升。维持航空业"增持"评级,中国国航、吉祥航空、东方航空、南方航空“增持”评级,春秋航空“谨慎增持”评级。

6.

风险提示

。

需求风险、汇率油价风险、政策风险、安全事故风险。

1. 航空投资:

长期Alpha,短期Beta

如果将投资分为长期Alpha(长期超额收益),与短期Beta(短期股价波动),我们认为中国航空股兼具Alpha与Beta的特征。

1.1. 长期Alpha——中国航空股具有长期投资价值

与传统观点不同,我们认为中国航空股具有长期投资价值。我们2016年5月首次提出“航空超级周期”,过去三年,航空经历了汇率、油价和需求的三重负面冲击共振,但上市航司盈利稳定性显著好于过去20年历次周期波动,背后正是超级周期逻辑。未来一旦需求重新向增长中枢回归,供需向好将推动航司盈利中枢上行。

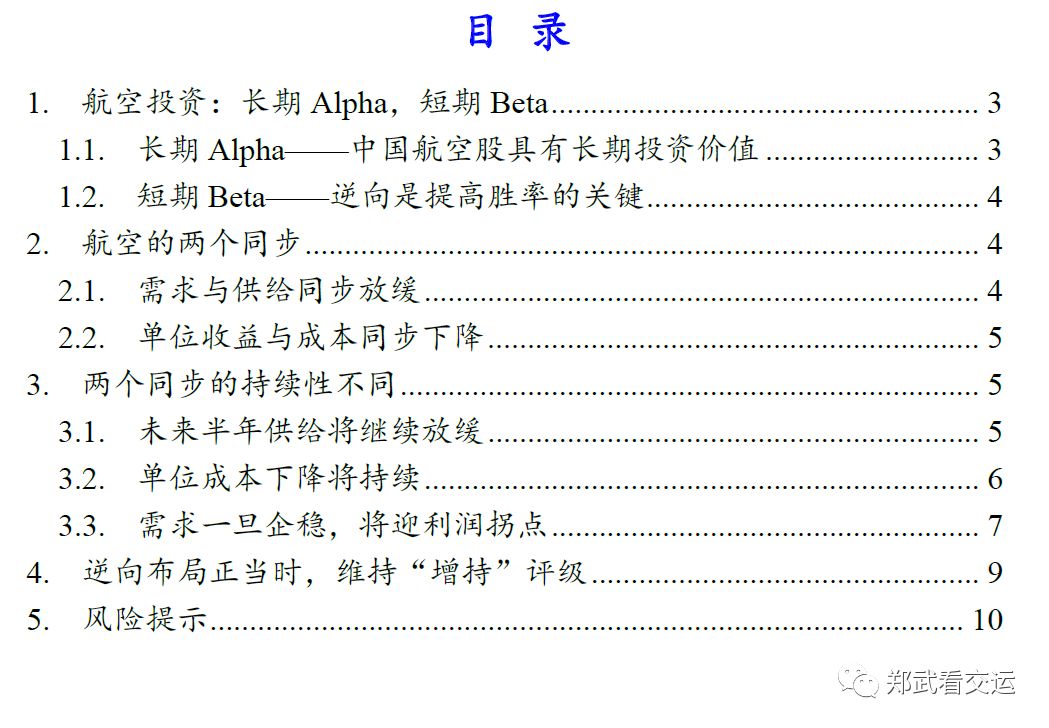

中国航空消费渗透率极低,需求长期空间巨大。而人口经济地理决定,空域瓶颈长期存在,供需长期向好。目前客座率已处十年最高,盈利能力仍处周期底部区域。待客座率突破阈值后,盈利能力将迎加速上行。

2018年以来贸易摩擦导致需求增速创十年新低,延缓了客座率的上升和票价阈值的来临。但全球第三高的客座率,意味着需求一旦改善,供需向好将推动航司盈利中枢上行。

时刻是航司最核心资产。干线时刻供给存在长期瓶颈,时刻价值长期上行。航司的干线时刻积累,将决定其长期盈利能力上行空间。

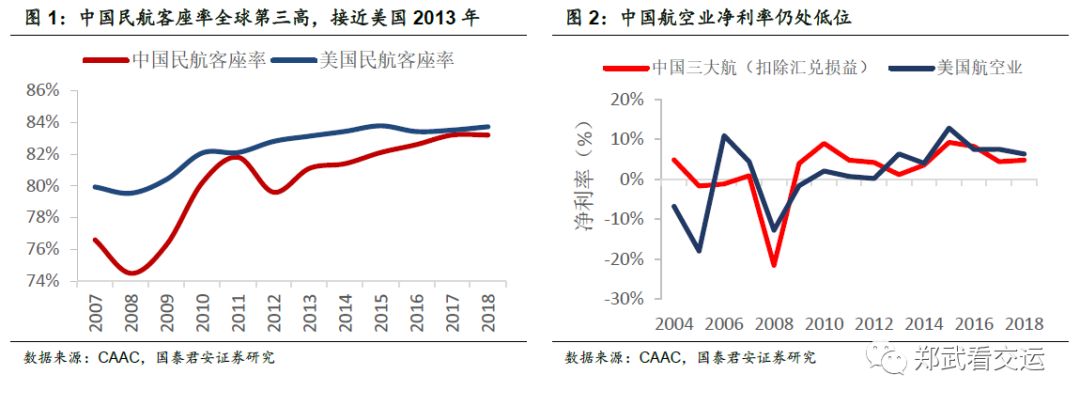

2017年之前,是中国民航业珍贵的干线时刻积累期。随着空域瓶颈凸显,以及2017年9月行业严控时刻总量,干线时刻以超出业界预期的速度收紧。21个主协调机场2017-19年国内时刻几无增长。

航司的主基地区位,以及过去十年的运力增投策略,决定了各家航司干线时刻积累多寡。中国上市航司大多干线时刻积累丰厚,将充分受益干线市场景气上行。

1.2. 短期Beta——逆向是提高胜率的关键

投资者对航空股的最深刻印象,也许是短期强Beta属性。

汇率、油价是最为投资者熟知的航空Beta来源。虽然二者均不影响航司长期价值,但由于对短期业绩影响明显,往往强烈扰动短期股价表现。

中国航空业长期供需向好,但短期供需波动无法避免。叠加市场基于长期趋势的短期兑现预期,短期供需也是航空股Beta重要来源。

短期股价波动方向并不取决于长期的Alpha,而是短期Beta因素的反映。

由于Beta因素大多时间难以预判,因此,逆向布局是提高Beta投资胜率的关键。越多Beta因素负向共振,投资安全边际越大。

2. 航空的两个同步

面对系统性经济波动影响,过去一年航空呈现出“需求供给同步放缓”与“单位收支同步下降”两个同步特征。

2.1. 需求与供给同步放缓

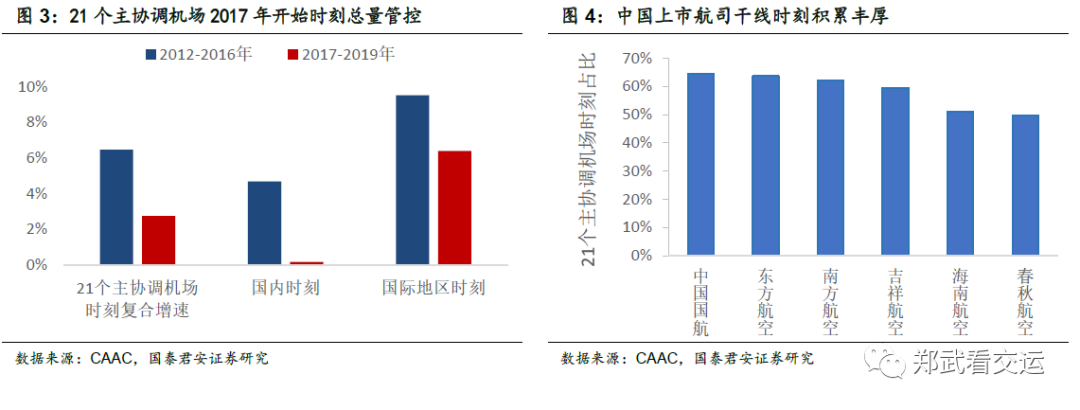

受宏观经济预期与居民消费信心影响,航空需求自2018下半年持续走弱,2019年二季度客流增速放缓至十年新低。

但超出大部分投资者预期的是,过去一年客座率与收益水平相对较为平稳。背后是,供给增速随需求同步放缓。

受益于时刻瓶颈凸显,以及737MAX停飞等影响,2019二季度供给增速亦放缓至过去三年最低水平,客座率继续同比持平。

2.2. 单位收益与成本同步下降

过去一年,航司持续提升飞机周转效率,在座公里收益小幅下降的同时,座公里成本亦同步下降。

航空业在需求增速创十年新低的时候,扣非盈利仅出现了小幅度的下滑,显著好于过去二十年经历的需求下行周期。2019上半年,三大航主业利润仅小幅缩减10-20%。其中,二季度承受传统淡季与需求疲弱双重压力,仍保持主业盈利。