并购汪,添信资本管理团队创办

添资本·并购汪社群,高端人脉与价值分享平台

添加微信好友18519783108,点击上方加关注↑

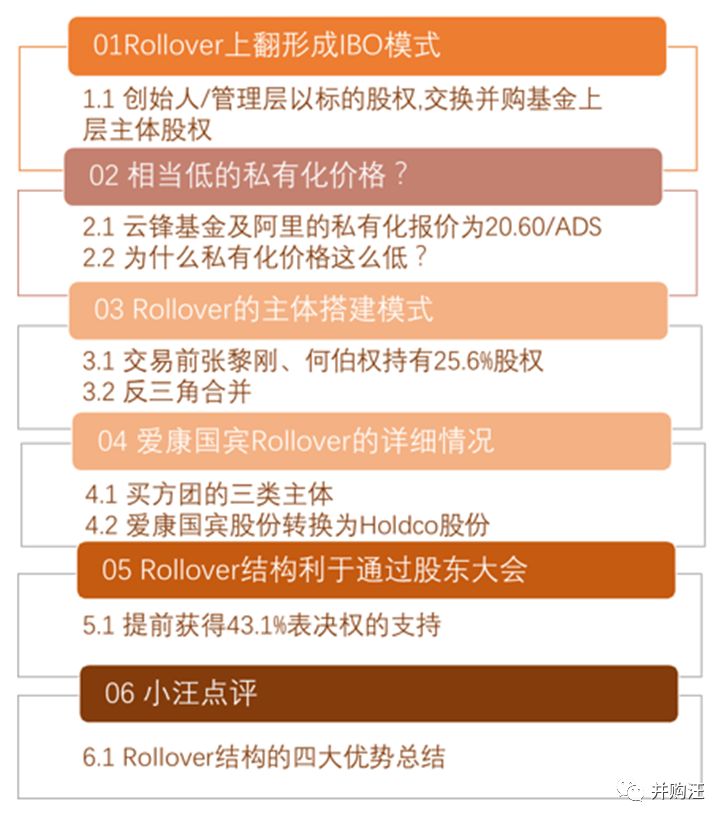

爱康国宾私有化,云锋/阿里教你做MBO基金!

就在上月(3月22日),爱康国宾宣布收到云锋基金和阿里巴巴集团联合提出的收购提议。云锋和阿里旗下主体拟以20美元/ADS的价格对爱康国宾进行私有化。

目前,这一私有化要约已经被爱康国宾董事会接受,双方最终商定的要约收购价格为20.6美元/ADS,对应爱康国宾总市值约为14.08亿美元(88.42亿元人民币)。未来股东大会三分之二以上股东表决通过后,爱康国宾就将正式从纳斯达克退市。

88亿元人民币的私有化估值,仅相当于目前美年健康700亿元市值的约九分之一。爱康国宾私有化的估值看起来显得相当低,为什么会如此呢?这一交易为何得以顺利推进?

事实上,此次私有化交易中设计的股权上翻Rollover结构,是交易能够顺利推进,以及原管理层股东能够接受低价私有化的重要因素。

依据主导者的不同,杠杆收购可以分为IBO、MBO、LBO三种不同形式。这种Rollover股权上翻,使得爱康国宾的创始人张黎刚以及投资人何伯权,在私有化交易之后继续间接持有标的股份,作为管理层与云锋、阿里等外部投资者被牢牢绑定在一起,形成了投资者主导型的Investor-led Buy-out(IBO)模式。这是小汪@并购汪@添信资本在线上课的杠杆收购以及并购基金收购策略专题中,所系统详解以及重点分析的部分。这样的投资策略、并购基金搭建、资金安排、退出闭环均具有很强的技巧性。

与此同时,通过Rollover的结构,云锋基金、阿里进行私有化所需支付的现金也被大大降低了。

今天小汪@并购汪@添信资本就带你来看看爱康国宾的私有化中Rollover结构的奥秘。

企业家如有投资并购方面的需求,也欢迎联系添信资本。添信资本深度参与资本市场,协助企业家规划资本战略,提供有针对性的研究咨询建议,推动交易和融资,并在其中寻求投资合作机会。业务合作可联系汪老师,或微信/电话18519783108。

什么叫股权上翻Rollover呢?一般指创始人或管理层持有的标的公司股份,在私有化或者收购交易中,与收购方搭建的上层主体的股份进行交换。原创始人或管理层将在交易完成后持有收购主体中的股权,并且通过该收购主体间接持有标的股份。也就是说并购基金相当于用股份对价收购了标的创始人以及管理层股份。

并购基金主体选择与搭建、并购基金参与上市公司交易的模式,小汪@并购汪@添信资本已在线上课中全面分析解析。其中Rollover是一个相当重要的收购方式。这样做的好处是,一般在私募机构PE收购公司或者进行私有化的交易过程中,倾向于寻找强大管理团队的目标公司,鼓励创始人或管理团队的持股“翻转到”交易完成后的上层主体中,这样可以将创始人及管理层的利益与收购方绑定在一起,便于管理层在之后参与运营。

上翻Rollover部分的股权实际成为了整个交易对价的一部分,降低了收购方所需的现金需求。从税务筹划的角度来看,股权上翻的一方还有税务递延等税务筹划方面的好处。

事实上,这样的结构设计影响到了交易对价安排、合规策略到利益博弈设计的方方面面,牵一发而动全身。在线上课的24-36个专题中,小汪@并购汪@添信资本联手业内大咖,对于并购基金及跨境并购的主体搭建、结构设计进行了系统详尽的讲解,有助于帮助大家更加清晰、系统地理解结构搭建的方方面面。

在本篇文章中,小汪@并购汪@添信资本就先来用爱康国宾这个实例来对Rollover进行解析。

就在在2018年3月12日,云锋基金联合阿里巴巴重新向爱康国宾重新发出了收购协议,收购价格是20美元/ADS。

3月26日爱康国宾董事会特别委员会宣布接受要约,并且与云锋基金签署最终协议与合并计划。根据合并协议,以云锋基金为首的买方团,将以41.2美元/每股或20.6美元/ADS的价格,以全现金收购爱康国宾的全部A类普通股和C类普通股。

20.6美元/ADS的收购价格,对应爱康国宾市值14.08亿美元,约合人民币88.42亿元。较2018年3月12日爱康国宾宣布收到要约前一个交易日之前30日的加权平均价格溢价24.7%,较2018年3月9日之前60个交易日按交易量计算的加权平均价格溢价28.5%。

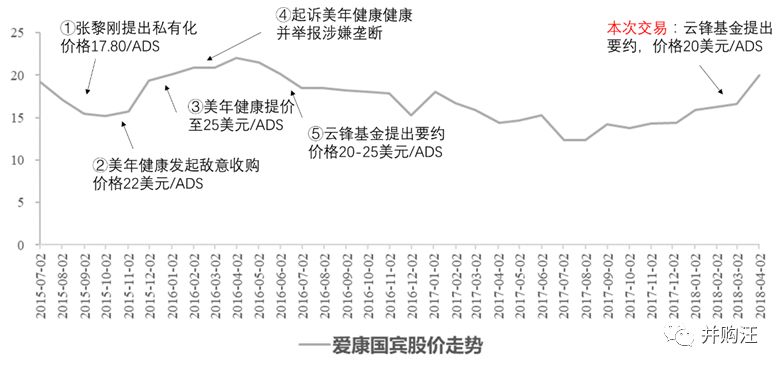

熟悉爱康国宾历史的小伙伴们知道,这一私有化的价格实际上并不高。

2015年8月,爱康国宾创始人张黎刚联合方源资本,向董事会提交私有化要约时,私有化价格为每股ADS为17.80美元,或每A类普通股35.60美元。而在随后美年健康发起的敌意收购中,向爱康国宾提出22美元/ADS的要约。这一要约价格最终被提高到了25美元/ADS之上。

2016年6月,云锋基金作为协调者的角色进入到交易中,以每股ADS 20.00美元至25.00美元的价格向爱康国宾提出了私有化的非约束性要约。随后,美年健康买方团和张黎刚买方团随后纷纷宣布退出私有化交易。

本次云锋基金联合阿里重新对爱康国宾发起要约,最终价格为20.60美元/ADS,位于两年前给出的要约价格的下限。更是远远低于此前美年健康敌意收购时给出的25美元/ADS的报价。

两年过去了爱康国宾的私有化估值反倒下降,为什么爱康国宾董事会能够接受这样的价格呢?这一交易是怎样顺利推进的?这实际上就涉及到爱康国宾私有化方案中的Rollover结构设计。

在讲解Rollover结构之前,小汪@并购汪@添信资本先来讲解一下本次云锋基金及阿里怎样搭建便于Rollover的主体结构的。

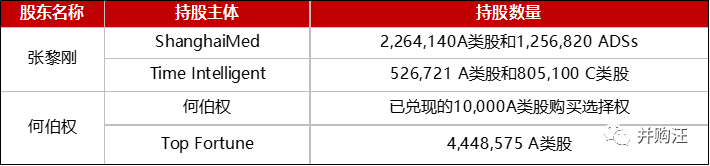

在本次私有化之前,爱康国宾创始人张黎刚、何伯权(副董事长)二者合计持有的股权比例是25.6%。虽然持股比例不高,但是两人持有的表决权比例高达43.1%(包含C类股)。

除此之外,爱康国宾持股5%以上的大股东还包括Ora Investment、THE GOLDMAN SACHS GROUP、Fosun International Limited ,这三个主体分别由新加坡政府投资公司GIC、高盛和复星集团控制。三个主体与张黎刚、何伯权持有的股权比例之和,达到了49.59%。

根据私有化方案,云锋基金和阿里牵头的买方团成员将包括:云锋基金三期、云锋基金三期平行基金、淘宝中国、张黎刚和何伯权。

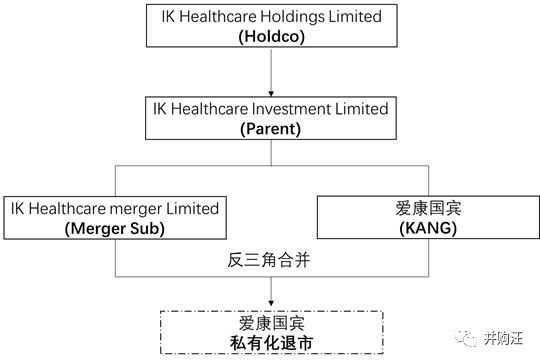

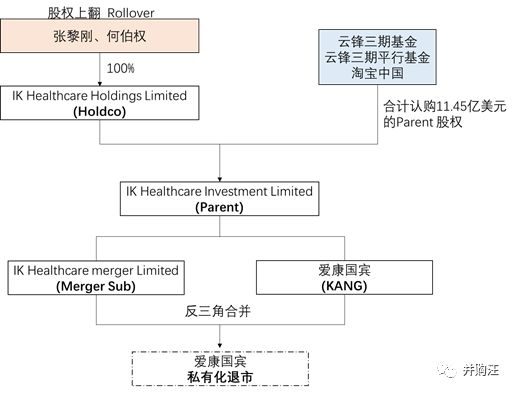

在私有化交易中,云锋基金等买方团将成立三个主体:IK Healthcare HoldingsLimited (Holdco)、IK Healthcare InvestmentLimited (Parent)、IK Healthcare merger Limited (Merger Sub)

其中IK Healthcare merger Limited(Merger sub)将与目前上市的爱康国宾进行反三角合并,合并完成以后,爱康国宾将作为存续公司,并且从纳斯达克退市。

学习过线上课的小伙伴会明白,反三角合并的并购基金结构设计,可以通过设立下属合并母公司以及合并子公司,引入债权杠杆,由私有化后存续公司来承接债务。通过类似的“股权杠杆+债权杠杆+多层结构设计”增强募资能力,可以极大地减轻私有化的资金压力。

在本次交易中,目前还没有具体的债券融资详细方案披露,不过这种设计能起到加快交易速度的作用,同时更便于张黎刚和何伯权的股权上翻(Rollover)。

张黎刚和何伯权的直接持股,以及间接持股(通过ShangHaiMed.Inc、 Time Intelligent Finance Limited 、Top Fortune Win Ltd)将在本次私有化过程中被上翻。张黎刚和何伯权的持股是怎样上翻呢?

在上面小汪@并购汪@添信资本已经提到,此次私有化的买方团成员包括云锋基金旗下的三期基金、三期平行基金、阿里旗下的淘宝中国、以及张黎刚和何伯权。

买方团成员实际上被分为了牵头投资者The Lead Investors,、上翻股东the Rollover Shareholders , 其他投资者Additional Investor三类,具体如下:

1)牵头投资者:Yunfeng Fund III, L.P.(云锋三期)、 Yunfeng Fund III Parallel Fund, L.P. (云锋三期平行基金)、Taobao China Holding Limited(淘宝中国)

2)上翻股东:张黎刚和何伯权

3)其他投资者:ShangHaiMed.Inc、 Time Intelligent Finance Limited 、Top Fortune Win Ltd(均由张黎刚和何伯权所控制)

其中牵头投资者,也就是云锋基金和阿里旗下的主体,已经签订了一份函件协议,承诺将直接或间接购买Parent公司(IK HealthcareInvestment Limited)在交易前的某些股权,认购金额为1,145,660,389美元(11.46亿美元)

而上翻股东张黎刚和何伯权签订了一份支持协议,同意认购Holdco(IK Healthcare Holdings Limited)的股份,并且在私有化的交易中投赞成票。

也就是说在本次私有化过程中,张黎刚和何伯权原本直接持有爱康国宾的股份。在股权上翻中:1)这部分股权首先将会被注销2)此后张黎刚和何伯权将在反三角合并之前认购Holdco的新发行的普通股。

如上图所示,张黎刚和何伯权成为了Holdco的股东,而Holdco与云锋基金和阿里处于同一层级,将共同持有Parent的股份。如下图所示,在翻转以后,张黎刚将持有Holdco 48.65%的股份,而何伯权将持有51.35%的股份,获得Holdco的控制权。

实际上,交易中买方团实际用两种方式提供了私有化对价:1)云锋基金和阿里巴巴提供11.5亿美元的现金出资,以获得爱康国宾其他股东所持有的74.4%的股份;2)张黎刚和何伯权的25.6%的持股通过股权上翻的形式,获得了Holdco的股份对价。

本次私有化方案。爱康国宾创始人张黎刚和何伯权,将通过股权上翻的形式加入买方团,并将在私有化之后继续间接持有爱康国宾股权,因此张黎刚和何伯权与云锋基金和阿里在私有化之后被绑定在了一起。

这样做的一大好处是,能够使得此次私有化的方案便于通过股东大会。由于张黎刚和何伯权虽然仅持有25.6%的股份,但是通过持有C类股使表决权比例达到了43.1%。

此次私有化交易预计将于2018年第三季度满足交割条件的情况下交割。交割条件包括在特别股东大会上代表三分之二以上同一种类股份的股东投赞成票批准和授权合并协议。根据爱康国宾的规定,此次私有化在获得董事会批准以后,需要获得三分之二以上股东通过。

而张黎刚和何伯权在Rollover的安排中已经签订了支持协议,给出了三项承诺:1)注销用于Rollover的股权2)在反三角合并之前认购Holdco的新发行的普通股;3)在私有化协议中投赞成票。

因此云锋基金和阿里在Rollover的安排中,就相当于提前获得了在股东大会中43.1%的表决权对私有化安排的支持,这使得交易通过股东大会的可能性大大提高。

本次云锋及阿里提出的20.6美元/ADS的收购价格,对应爱康国宾市值14.08亿美元,约合人民币88.42亿元。目前爱康国宾2017年4月到12月的营收是31亿元,净利润是3.39亿元。业绩约为美年健康2017年度数据的一半。然而爱康国宾私有化88亿的估值水平,仅是目前美年健康700亿市值的约九分之一。

这一私有化价格看起来是相当低的。然而通过上述爱康国宾创始人张黎刚以及投资人何伯权的Rollover安排,这一私有化交易方案最终成功的可能性变得相当高。

小汪@并购汪@添信资本在上文中已经分析了,Rollover股权上翻的安排使得爱康国宾的创始人依然在私有化交易后间接持有股权,有以下几个好处。

第一,这使得张黎刚以及何伯权被牢牢地与云锋基金牢牢绑定在了一起,在交易后能够继续进行管理,首先解决了并购后的整合问题。

第二,张黎刚以及何伯权通过股权上翻的形式将所持股份,转换为了并购基金上层主体的股份,而非通过管理层贷款等方式参与私有化,这大大降低了两人参与私有化的资金压力,使得两人轻松间接保留了股权。这种交易方式能够获得两人认可。

第三,在Rollover的协议中,两人又首先签订了支持协议,将在股东大会上支持私有化。这使得交易通过股东大会的难度大大降低。

第四,从云锋基金及阿里的角度来看,这种Rollover的股权上翻实际上相当于并购基金的上层主体以发行股份作为对价,这使得云锋基金及阿里在私有化中所需支付的现金支出被大大降低。

小汪@并购汪@添信资本在线上课中,对于跨境并购的投行方案设计、到私有化海外上市公司的策略,再到交易结构的搭建和融资策略等,均从系统概念开始进行了详细的解析。特别是LBO、MBO、IBO三种杠杆收购策略,更是小汪@并购汪@添信资本讲解的重点。爱康国宾这一案例,实际就是投资者主导型的Investor-led Buy-out(IBO)模式。最终完成收购后目标企业的控制权是由外部PE云峰基金及阿里获得的,但管理层的股份得以保留。

关于IBO的优势到底是什么,此类杠杆收购策略以及其他并购基金的结构设计问题,大家可以参考线上课,这里就不再赘述。

此外,线上课用24-36个专题详细分解了资本市场的核心。从如何上市、如何并购、如何再融资、如何减持、如何操作并购基金、如何跨境并购,再到如何对赌、如何利益博弈、如何看透博弈的底牌、如何理解合规的周期,系统课程一一进行系统性、框架性的解析。欢迎感兴趣的小伙伴进一步参考。

专业的添信资本需要专业的你

招聘若干研究、技术与市场人员

市场首个最全面、全深刻、最系统、最前沿的《并购基金》!

10余年实战经验,30万字精华浓缩。从市场到案例,全方位讲解。从入门到精通,从理论到实践。

精选市场上最精华的24个高能案例,募投管退,合规问答,囊括有关并购基金的一切!

购买链接

详情咨询请微信联系汪老师

或电话18519783108

免责声明:本文根据公开资料撰写,并购汪无法保证公开资料的准确性。在任何情况下,本文不代表任何投资建议。

公众号并购汪,企业家都在看

咨询、顾问服务,资产管理、产业并购基金

联系方式:[email protected]

添资本·并购汪社群

专业、靠谱、开放、互助

添加汪老师好友(18519783108)提交名片

申请群内专业交流/项目资源对接/职业信息

▼

版权声明:本文版权归“并购汪”运营主体所有,转载本文时,需在正文前显著位置标注文章来源且在文末附上“并购汪”公众号二维码并简要说明,否则视作侵权,“并购汪”运营主体将保留追究法律责任的权利。引用观点、数据、图表,请注明来自专业机构并购汪。